Table of Contents

- എന്താണ് GSTR 7?

- ആരാണ് GSTR-7 ഫയൽ ചെയ്യേണ്ടത്?

- GSTR-7 ഫയൽ ചെയ്യുന്നതിനുള്ള അവസാന തീയതികൾ

- GSTR-7 ഫയൽ ചെയ്യുന്നതിനുള്ള വിശദാംശങ്ങൾ

- 1. ജിഎസ്ടിഐഎൻ

- 2. ഡിഡക്റ്ററുടെ നിയമപരമായ പേര്

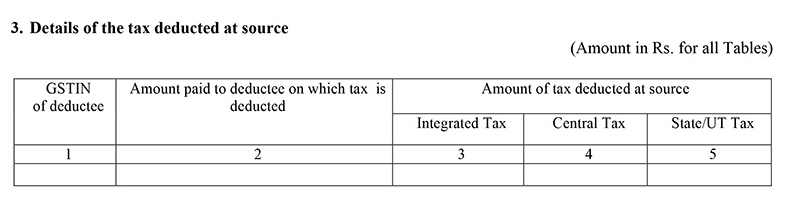

- 3. സ്രോതസ്സിൽ നിന്ന് കുറച്ച നികുതിയുടെ വിശദാംശങ്ങൾ

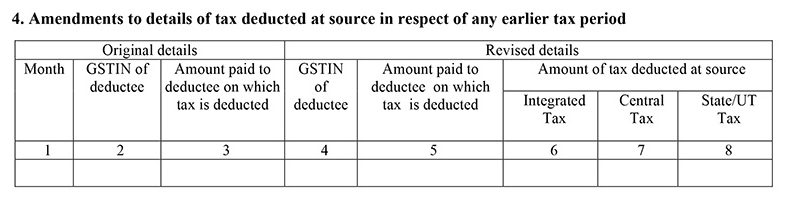

- 4. മുൻകാല നികുതി കാലയളവുമായി ബന്ധപ്പെട്ട് സ്രോതസ്സിൽ നിന്ന് കുറച്ച നികുതിയുടെ വിശദാംശങ്ങളിലെ ഭേദഗതികൾ

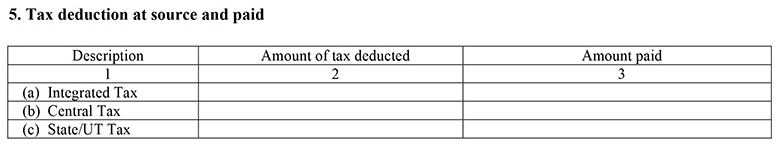

- 5. സ്രോതസ്സിലെ നികുതി കിഴിവും പണമടയ്ക്കലും

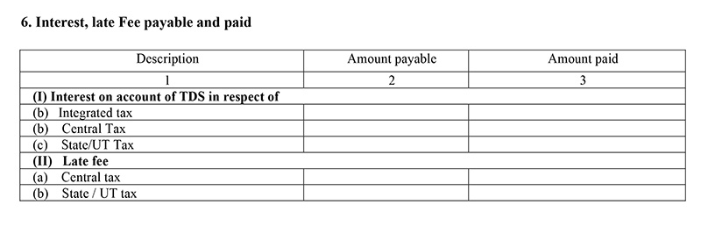

- 6. പലിശ, ലേറ്റ് ഫീസ് അടയ്ക്കേണ്ടതും പണമടച്ചതും

- 7. ഇലക്ട്രോണിക് ക്യാഷ് ലെഡ്ജറിൽ നിന്ന് റീഫണ്ട് ക്ലെയിം ചെയ്തു

- 8. ടിഡിഎസ്/പലിശ പേയ്മെന്റിനായുള്ള ഇലക്ട്രോണിക് ക്യാഷ് ലെഡ്ജറിലെ ഡെബിറ്റ് എൻട്രികൾ [നികുതി അടച്ച് റിട്ടേൺ സമർപ്പിച്ചതിന് ശേഷം ജനസംഖ്യയുള്ളത്]

- ഫയലിംഗ് വൈകിയതിന് പിഴ

- ഉപസംഹാരം

GSTR-7 ഫോമിനെക്കുറിച്ച് എല്ലാം

GSTR-7 പ്രകാരം ഫയൽ ചെയ്യേണ്ട പ്രധാനപ്പെട്ട പ്രതിമാസ റിട്ടേൺ ആണ്ജി.എസ്.ടി ഭരണം. എന്നിരുന്നാലും, എല്ലാ നികുതിദായകരും ഈ റിട്ടേൺ ഫയൽ ചെയ്യേണ്ടതില്ല. ജിഎസ്ടി വ്യവസ്ഥയ്ക്ക് കീഴിൽ ടിഡിഎസ് (ഉറവിടത്തിൽ നികുതി കുറയ്ക്കൽ) കുറയ്ക്കേണ്ടവർക്ക് മാത്രമായി ഇത് പരിമിതപ്പെടുത്തിയിരിക്കുന്നു.

എന്താണ് GSTR 7?

ജിഎസ്ടിആർ-7 എന്നത് ടിഡിഎസ് കുറയ്ക്കുന്നവർ സമർപ്പിക്കേണ്ട നിർബന്ധിത പ്രതിമാസ റിട്ടേണാണ്. അതിൽ ഡിഡക്റ്റ് ചെയ്ത ടിഡിഎസിന്റെ വിശദാംശങ്ങൾ അടങ്ങിയിരിക്കുന്നു,TDS റീഫണ്ട് ക്ലെയിം, TDS ബാധ്യത അടയ്ക്കേണ്ടതോ പണമടച്ചതോ, മുതലായവ.

ടിഡിഎസ് കുറച്ച വ്യക്തിക്ക് ഇൻപുട്ട് ക്രെഡിറ്റ് ക്ലെയിം ചെയ്യാൻ കഴിയുന്നതിനാൽ ഇത് ഒരു പ്രധാന റിട്ടേണാണ്. വ്യക്തിക്ക് അത് ഔട്ട്പുട്ട് പേയ്മെന്റിനായി ഉപയോഗിക്കാംനികുതി ബാധ്യത. ഈ വിശദാംശങ്ങൾ GSTR-7 ഫയൽ ചെയ്യുന്ന അവസാന തീയതിക്ക് ശേഷം GSTR-2A-യുടെ 'പാർട്ട് C'-ൽ കിഴിവ് ചെയ്തയാൾക്ക് (TDS കുറച്ചത്) ലഭ്യമാക്കും. മാത്രമല്ല, GSTR-7 അടിസ്ഥാനമാക്കിയുള്ള GSTR-7A ഫോമിൽ അത്തരം TDS-നായി ഒരു സർട്ടിഫിക്കറ്റ് ആക്സസ് ചെയ്യാനും കിഴിവ് സ്വീകരിക്കുന്നയാൾക്ക് കഴിയും.

ഫോം സമർപ്പിച്ചുകഴിഞ്ഞാൽ ഒരു തെറ്റും തിരുത്താൻ കഴിയില്ലെന്ന് ഓർമ്മിക്കുക. ആവശ്യമായ എല്ലാ മാറ്റങ്ങളും അടുത്ത ഫയലിംഗിൽ മാത്രമേ വരുത്താൻ കഴിയൂ.

ആരാണ് GSTR-7 ഫയൽ ചെയ്യേണ്ടത്?

ടിഡിഎസ് കുറയ്ക്കുന്നവരുടെ ഒരു ലിസ്റ്റ് ഇതാ:

- കേന്ദ്ര അല്ലെങ്കിൽ സംസ്ഥാന സർക്കാരിന്റെ വകുപ്പ്/സ്ഥാപനം

- പ്രാദേശിക അധികാരികൾ

- സർക്കാർ ഏജൻസികൾ

- കൗൺസിലിന്റെ ശുപാർശകളിൽ കേന്ദ്ര/സംസ്ഥാന സർക്കാർ അറിയിക്കുന്ന വ്യക്തികൾ അല്ലെങ്കിൽ വ്യക്തികളുടെ വിഭാഗം

വിജ്ഞാപനം നമ്പർ 33/2017- സെൻട്രൽ ടാക്സ് പ്രകാരം, 15 സെപ്റ്റംബർ 2017

ടിഡിഎസ് കുറയ്ക്കുന്നതിന് ഇനിപ്പറയുന്ന സൂചിപ്പിച്ച എന്റിറ്റികൾ ആവശ്യമാണ്:

- ഇക്വിറ്റിയുടെ 51% സർക്കാരിന്റെ ഉടമസ്ഥതയിലുള്ള പാർലമെന്റോ സംസ്ഥാന നിയമസഭയോ അല്ലെങ്കിൽ ഗവൺമെന്റോ സ്ഥാപിക്കുന്ന ഏതെങ്കിലും അതോറിറ്റിയോ ബോർഡോ മറ്റേതെങ്കിലും ബോഡിയോ

- കേന്ദ്ര-സംസ്ഥാന സർക്കാരുകൾ അല്ലെങ്കിൽ ഏതെങ്കിലും പ്രാദേശിക അധികാരികൾ സ്ഥാപിച്ച സൊസൈറ്റിയും സൊസൈറ്റിയും 1860-ലെ സൊസൈറ്റി രജിസ്ട്രേഷൻ ആക്ട് പ്രകാരം രജിസ്റ്റർ ചെയ്തിട്ടുണ്ട്.

- ഏതെങ്കിലും പൊതുമേഖലാ സ്ഥാപനങ്ങൾ

മൊത്തം വിതരണ മൂല്യം രൂപയിൽ കൂടുതലാകുമ്പോൾ ഈ വ്യക്തികൾക്കോ സ്ഥാപനങ്ങൾക്കോ ടിഡിഎസ് കുറയ്ക്കാനാകും. 2.5 ലക്ഷം. കൂടാതെ, ഇൻട്രാ-സ്റ്റേറ്റ് സപ്ലൈസിന്റെ കാര്യത്തിൽ, TDS നിരക്ക് 2% ആണ്, അതായത് CGST 1% & SGST 1%. അന്തർസംസ്ഥാന വിതരണത്തിന്റെ കാര്യത്തിൽ, TDS നിരക്ക് 2% ആണ്, അതായത് IGST 2%.

കുറിപ്പ്: വിതരണക്കാരനും വിതരണ സ്ഥലവും സ്വീകർത്താവിന്റെ രജിസ്ട്രേഷൻ സ്ഥലത്തിൽ നിന്ന് വ്യത്യസ്തമാണെങ്കിൽ TDS കുറയ്ക്കില്ല.

Talk to our investment specialist

GSTR-7 ഫയൽ ചെയ്യുന്നതിനുള്ള അവസാന തീയതികൾ

GSTR-7 പ്രതിമാസ റിട്ടേണാണ്, എല്ലാ മാസവും 10-ന് മുമ്പ് ഫയൽ ചെയ്യണം.

2020-ലെ അവസാന തീയതികളുടെ ഒരു ലിസ്റ്റ് ഇതാ.

| കാലയളവ് (പ്രതിമാസ) | അവസാന തീയതി |

|---|---|

| ഫെബ്രുവരി റിട്ടേൺ | 2020 മാർച്ച് 10 |

| മാർച്ച് റിട്ടേൺ | 2020 ഏപ്രിൽ 10 |

| ഏപ്രിൽ റിട്ടേൺ | 2020 മെയ് 10 |

| മടങ്ങിവരാം | 2020 ജൂൺ 10 |

| ജൂൺ റിട്ടേൺ | 2020 ജൂലൈ 10 |

| ജൂലൈ റിട്ടേൺ | 2020 ഓഗസ്റ്റ് 10 |

| ഓഗസ്റ്റ് റിട്ടേൺ | 2020 സെപ്റ്റംബർ 10 |

| സെപ്റ്റംബർ റിട്ടേൺ | 2020 ഒക്ടോബർ 10 |

| ഒക്ടോബർ റിട്ടേൺ | 2020 നവംബർ 10 |

| നവംബർ റിട്ടേൺ | 2020 ഡിസംബർ 10 |

| ഡിസംബർ റിട്ടേൺ | 2021 ജനുവരി 10 |

GSTR-7 ഫയൽ ചെയ്യുന്നതിനുള്ള വിശദാംശങ്ങൾ

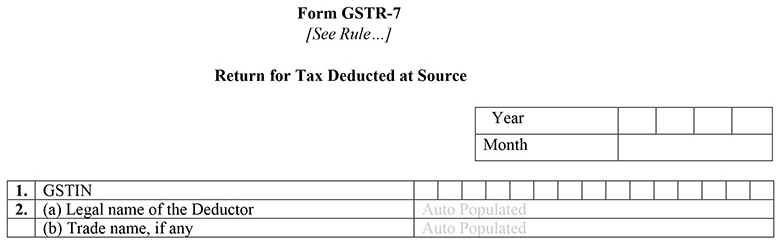

GSTR-7 ഫോമിൽ സർക്കാർ ആകെ 8 തലക്കെട്ടുകൾ വ്യക്തമാക്കിയിട്ടുണ്ട്.

1. ജിഎസ്ടിഐഎൻ

ജിഎസ്ടി വ്യവസ്ഥയ്ക്ക് കീഴിൽ രജിസ്റ്റർ ചെയ്തിട്ടുള്ള ഓരോ നികുതിദായകർക്കും നൽകുന്ന 15 അക്ക തിരിച്ചറിയൽ നമ്പറാണിത്. ഇത് സ്വയമേവയുള്ളതാണ്.

2. ഡിഡക്റ്ററുടെ നിയമപരമായ പേര്

കിഴിവ് അവരുടെ പേര് നൽകണം.

മാസം വർഷം: പ്രസക്തമായ മാസവും വർഷവും നൽകുക

3. സ്രോതസ്സിൽ നിന്ന് കുറച്ച നികുതിയുടെ വിശദാംശങ്ങൾ

ഈ വിഭാഗത്തിൽ ഡിഡക്റ്റിയുടെ വിശദാംശങ്ങൾ, മൊത്തം ടിഡിഎസ് തുക (സെൻട്രൽ/സ്റ്റേറ്റ്/ഇന്റഗ്രേറ്റഡ്) എന്നിവ അടങ്ങിയിരിക്കും.

4. മുൻകാല നികുതി കാലയളവുമായി ബന്ധപ്പെട്ട് സ്രോതസ്സിൽ നിന്ന് കുറച്ച നികുതിയുടെ വിശദാംശങ്ങളിലെ ഭേദഗതികൾ

മുമ്പത്തെ ഫയലിംഗിൽ നൽകിയ ഡാറ്റയുമായി ബന്ധപ്പെട്ട് നിങ്ങൾക്ക് എന്തെങ്കിലും തിരുത്തലുകൾ വരുത്തണമെങ്കിൽ, ഈ വിഭാഗത്തിൽ നിങ്ങൾക്ക് മാറ്റങ്ങൾ വരുത്താം. ഈ ഭേദഗതി TDS സർട്ടിഫിക്കറ്റ് GSTR-7A പരിഷ്കരിക്കും.

5. സ്രോതസ്സിലെ നികുതി കിഴിവും പണമടയ്ക്കലും

ഈ വിഭാഗത്തിൽ ഡിഡക്റ്റിയിൽ നിന്ന് കിഴിവ് ചെയ്ത നികുതിയുടെ തുകയും (സെൻട്രൽ/സ്റ്റേറ്റ്/ഇന്റഗ്രേറ്റഡ്) സർക്കാരിന് (സെൻട്രൽ/സ്റ്റേറ്റ്/ഇന്റഗ്രേറ്റഡ്) അടയ്ക്കുന്ന നികുതിയുടെയും വിശദാംശങ്ങൾ അടങ്ങിയിരിക്കും.

6. പലിശ, ലേറ്റ് ഫീസ് അടയ്ക്കേണ്ടതും പണമടച്ചതും

ഈ വിഭാഗത്തിൽ TDS തുകയ്ക്ക് ബാധകമായ പലിശയുടെയോ ലേറ്റ് ഫീസിന്റെയോ വിശദാംശങ്ങളും നാളിതുവരെ അടച്ച തുകയുടെ ബാക്കിയും അടങ്ങിയിരിക്കുന്നു.

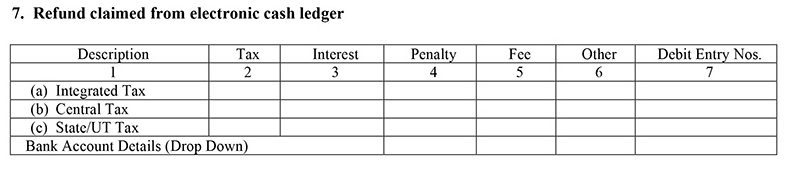

7. ഇലക്ട്രോണിക് ക്യാഷ് ലെഡ്ജറിൽ നിന്ന് റീഫണ്ട് ക്ലെയിം ചെയ്തു

ഈ വിഭാഗത്തിലെ ഇലക്ട്രോണിക് ക്യാഷ് ലെഡ്ജറിൽ നിന്ന് ടിഡിഎസ് റീഫണ്ട് ക്ലെയിം ചെയ്യാം. അതിനുള്ള വിശദാംശങ്ങൾ സൂചിപ്പിക്കുക കൂടാതെ നൽകുകബാങ്ക് റീഫണ്ട് കൈമാറുന്നതിനുള്ള വിശദാംശങ്ങൾ.

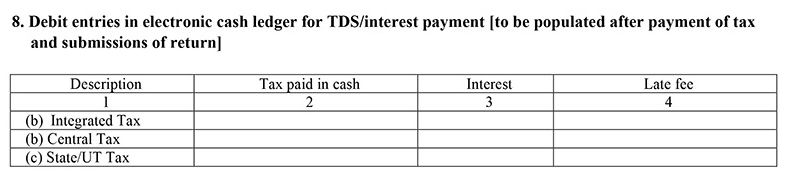

8. ടിഡിഎസ്/പലിശ പേയ്മെന്റിനായുള്ള ഇലക്ട്രോണിക് ക്യാഷ് ലെഡ്ജറിലെ ഡെബിറ്റ് എൻട്രികൾ [നികുതി അടച്ച് റിട്ടേൺ സമർപ്പിച്ചതിന് ശേഷം ജനസംഖ്യയുള്ളത്]

നിങ്ങൾ മറ്റ് വിഭാഗങ്ങൾക്ക് കീഴിൽ ഫയൽ ചെയ്യുന്നത് പൂർത്തിയാക്കിയ ശേഷം ഇവിടെയുള്ള എൻട്രികൾ സ്വയമേവ പോപ്പുലേറ്റ് ചെയ്യപ്പെടും.

ഫയലിംഗ് വൈകിയതിന് പിഴ

വൈകി ഫയൽ ചെയ്യുന്നത് പലിശയും വൈകി ഫീസും ആകർഷിക്കും.

താൽപ്പര്യം

ഓരോ വൈകി ഫയൽ ചെയ്യുമ്പോഴും അടക്കേണ്ട നികുതിയിൽ പ്രതിവർഷം 18% പലിശ ലഭിക്കും. ഇത് നിശ്ചിത തീയതി മുതൽ യഥാർത്ഥ പേയ്മെന്റ് തീയതി വരെ കണക്കാക്കും.

ലേറ്റ് ഫീസ്

നികുതിദായകൻ 100 രൂപ നൽകണം. 25 സിജിഎസ്ടിയും രൂപ. റിട്ടേൺ ഫയൽ ചെയ്യുന്ന തീയതി വരെ പ്രതിദിനം 25 എസ്ജിഎസ്ടി. പരമാവധി രൂപ. 5000 ഈടാക്കും.

ഉപസംഹാരം

മറ്റേതൊരു റിട്ടേൺ ഫയലിംഗും പോലെ തന്നെ പ്രധാനമാണ് GSTR-7 ഫയൽ ചെയ്യുന്നത്. റിട്ടേണിലെ പലിശയും ലേറ്റ് ഫീസും കുമിഞ്ഞുകൂടുന്നത് നികുതിദായകന്റെ നിലയെ ബാധിക്കുകയും അനാവശ്യമായ സാമ്പത്തിക നഷ്ടം ഉണ്ടാക്കുകയും ചെയ്യും.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

You Might Also Like