Table of Contents

- എന്താണ് GSTR-9?

- ആരാണ് GSTR-9 ഫയൽ ചെയ്യേണ്ടത്?

- GSTR-9 ഫയൽ ചെയ്യുന്നതിനുള്ള അവസാന തീയതികൾ

- GSTR-9 ഫോമിന്റെ തരങ്ങൾ

- GSTR-9 ഫോമിന്റെ വിശദാംശങ്ങൾ

- ഭാഗം 1: അടിസ്ഥാന വിശദാംശങ്ങൾ

- ഭാഗം 2: സാമ്പത്തിക വർഷത്തിൽ പ്രഖ്യാപിച്ച ബാഹ്യവും ആന്തരികവുമായ വിതരണങ്ങളുടെ വിശദാംശങ്ങൾ

- ഭാഗം 3: സാമ്പത്തിക വർഷത്തിൽ സമർപ്പിച്ച റിട്ടേണുകളിൽ പ്രഖ്യാപിച്ച ഐടിസിയുടെ വിശദാംശങ്ങൾ

- ഭാഗം 4: സാമ്പത്തിക വർഷത്തിൽ സമർപ്പിച്ച റിട്ടേണുകളിൽ പ്രഖ്യാപിച്ച നികുതിയുടെ വിശദാംശങ്ങൾ

- ഭാഗം 5: നിലവിലെ സാമ്പത്തിക വർഷത്തിലെ ഏപ്രിൽ മുതൽ സെപ്റ്റംബർ വരെയുള്ള റിട്ടേണുകളിൽ പ്രഖ്യാപിച്ച മുൻ സാമ്പത്തിക വർഷത്തിലെ ഇടപാടുകളുടെ വിശദാംശങ്ങൾ അല്ലെങ്കിൽ മുൻ സാമ്പത്തിക വർഷത്തിന്റെ വാർഷിക റിട്ടേൺ ഫയൽ ചെയ്യുന്ന തീയതി വരെ, ഏതാണ് നേരത്തെയുള്ളത്.

- ഭാഗം 6: മറ്റ് വിവരങ്ങൾ

- ഫയലിംഗ് വൈകിയതിന് പിഴ

- ഉപസംഹാരം

GSTR-9: നികുതിദായകർക്കുള്ള വാർഷിക റിട്ടേൺ

കീഴെജി.എസ്.ടി നികുതി വ്യവസ്ഥ, GSTR-9 എന്നത് ഇന്ത്യയിലെ എല്ലാ രജിസ്റ്റർ ചെയ്ത നികുതിദായകരും ഫയൽ ചെയ്യേണ്ട നിർബന്ധിത 'വാർഷിക റിട്ടേൺ' ആണ്.

എന്താണ് GSTR-9?

നികുതിദായകർ വർഷം തോറും ഫയൽ ചെയ്യേണ്ട ഒരു രേഖയാണ് GSTR-9അടിസ്ഥാനം. കേന്ദ്ര ചരക്ക് സേവന നികുതി (സിജിഎസ്ടി), സംസ്ഥാന ചരക്ക് സേവന നികുതി (എസ്ജിഎസ്ടി), സംയോജിത ചരക്ക് സേവന നികുതി (ഐജിഎസ്ടി), എച്ച്എസ്എൻ കോഡുകൾ എന്നിവയ്ക്ക് കീഴിൽ വർഷം മുഴുവനും നടത്തിയ സപ്ലൈകളും വാങ്ങലുകളും സംബന്ധിച്ച എല്ലാ വിവരങ്ങളും ഈ ഡോക്യുമെന്റിൽ അടങ്ങിയിരിക്കുന്നു. വർഷത്തിലെ വിറ്റുവരവും ഓഡിറ്റ് വിശദാംശങ്ങളും ഫയൽ ചെയ്യണം.

ഇത് ഒരു ഏകീകരണമാണ്GSTR-1, GSTR-2A കൂടാതെGSTR-3B ഫയലിംഗുകൾ. ഇത് സുതാര്യത നിലനിർത്താനും സഹായിക്കുന്നുഉത്തരവാദിത്തം.

ആരാണ് GSTR-9 ഫയൽ ചെയ്യേണ്ടത്?

ജിഎസ്ടിയിൽ രജിസ്റ്റർ ചെയ്തിട്ടുള്ള എല്ലാ നികുതിദായകരും വർഷത്തിൽ ഒരിക്കൽ GSTR-9 ഫയൽ ചെയ്യണം.

എന്നിരുന്നാലും, GSTR-9 ഫയൽ ചെയ്യേണ്ട ആവശ്യമില്ലാത്തവരുടെ ഒരു ലിസ്റ്റ് ഇതാ.

- കാഷ്വൽ ടാക്സ് വ്യക്തികൾ

- ഇൻപുട്ട് സേവന വിതരണക്കാർ

- പ്രവാസി നികുതി നൽകേണ്ട വ്യക്തികൾ

- ടിഡിഎസ് അടയ്ക്കുന്ന വ്യക്തികൾ

GSTR-9 ഫയൽ ചെയ്യുന്നതിനുള്ള അവസാന തീയതികൾ

സാധാരണയായി, വരുന്ന സാമ്പത്തിക വർഷത്തിന്റെ ഡിസംബർ 31-നോ അതിനുമുമ്പോ നിങ്ങൾ GSTR-9 ഫയൽ ചെയ്യണം. എന്നാൽ, സർക്കാരിന് ആവശ്യമുണ്ടെങ്കിൽ തീയതി നീട്ടാം.

GSTR-9 ഫോമിന്റെ തരങ്ങൾ

GSTR-9

GSTR-1, GSTR-3B എന്നിവ ഫയൽ ചെയ്തവരാണ് ഇത് ഫയൽ ചെയ്യേണ്ടത്.

GSTR-9A

ജിഎസ്ടി കോമ്പോസിഷൻ സ്കീം ഏറ്റെടുത്തിട്ടുള്ളവരാണ് ഇത് ഫയൽ ചെയ്യേണ്ടത്.

GSTR-9B

സാമ്പത്തിക വർഷത്തിൽ GSTR-8 ഫയൽ ചെയ്ത ഇ-കൊമേഴ്സ് ഓപ്പറേറ്റർമാരാണ് ഇത് ഫയൽ ചെയ്യേണ്ടത്.

GSTR-9C

മൊത്തം വിറ്റുവരവുള്ള നികുതിദായകരാണ് ഇത് ഫയൽ ചെയ്യേണ്ടത്. സാമ്പത്തിക വർഷം 2.5 കോടി.

Talk to our investment specialist

GSTR-9 ഫോമിന്റെ വിശദാംശങ്ങൾ

നികുതിദായകർക്കുള്ള ഏറ്റവും പ്രധാനപ്പെട്ട റിട്ടേണാണ് GSTR-9. നികുതിദായകന്റെ അകത്തേക്കും പുറത്തേക്കുമുള്ള സപ്ലൈസ്, ഐടിസി അടച്ചതിന്റെയും സ്വാധീനിക്കുന്ന മറ്റ് ഘടകങ്ങളുടെയും പൂർണ്ണമായ വിശദാംശങ്ങൾ ഇത് രേഖപ്പെടുത്തുന്നു.നികുതി ബാധ്യത ഒരു സാമ്പത്തിക വർഷത്തേക്ക്.

ഈ ഫോമിൽ ആകെ 6 ഭാഗങ്ങളുണ്ട്.

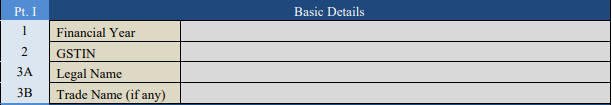

ഭാഗം 1: അടിസ്ഥാന വിശദാംശങ്ങൾ

GSTIN, പേര്, വ്യാപാര നാമം, സാമ്പത്തിക വർഷം എന്നിവ പോലുള്ള നിങ്ങളുടെ വിശദാംശങ്ങൾ ഈ വിഭാഗം ആവശ്യപ്പെടുന്നു.

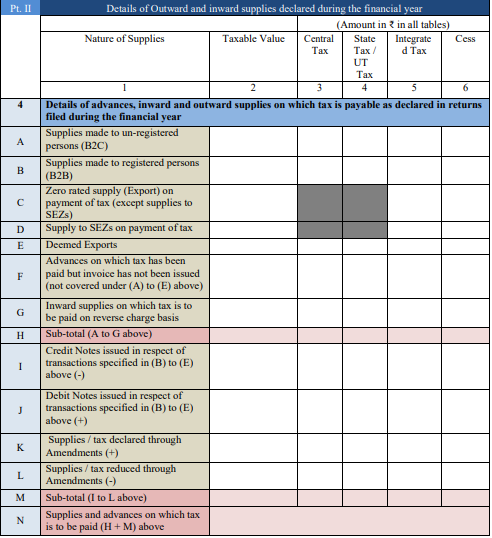

ഭാഗം 2: സാമ്പത്തിക വർഷത്തിൽ പ്രഖ്യാപിച്ച ബാഹ്യവും ആന്തരികവുമായ വിതരണങ്ങളുടെ വിശദാംശങ്ങൾ

വിവിധ വിശദാംശങ്ങളുടെ ശേഖരണത്തിനായി ഈ ഭാഗം രണ്ട് വിഭാഗങ്ങളായി തിരിച്ചിരിക്കുന്നു.

വിഭാഗം 4

നികുതി അടയ്ക്കേണ്ട വാങ്ങലുകൾ, വിൽപ്പന, അഡ്വാൻസുകൾ തുടങ്ങിയ വിശദാംശങ്ങളുടെ എൻട്രി ഇതിൽ ഉൾപ്പെടുന്നു. നികുതി ബാധകമായ മൂല്യം, IGST, SGST, CGST, സെസ് മൂല്യം എന്നിവ നൽകുക.

A. രജിസ്റ്റർ ചെയ്യാത്ത വ്യക്തികൾക്ക് നൽകിയ സാധനങ്ങൾ (B2C).

B. രജിസ്റ്റർ ചെയ്ത വ്യക്തികൾക്ക് വിതരണം ചെയ്ത സാധനങ്ങൾ (B2B).

C. ഇതിനകം നികുതി അടച്ചിട്ടുള്ള പൂജ്യം റേറ്റുചെയ്ത സപ്ലൈസ് കയറ്റുമതി ചെയ്തു (SEZ-കളിലേക്കുള്ള വിതരണങ്ങൾ ഒഴികെ).

D. നികുതി അടച്ചാൽ SEZ-കൾക്ക് വിതരണം.

E. ഡീംഡ് കയറ്റുമതി.

എഫ്. നികുതി അടച്ചിട്ടും ഇൻവോയ്സ് നൽകാത്ത അഡ്വാൻസുകൾ (മുകളിൽ (എ) മുതൽ (ഇ) വരെ ഉൾപ്പെടുന്നില്ല)

G. റിവേഴ്സ് ചാർജ് ടാക്സിന് ബാധ്യതയുള്ള സാധനങ്ങൾ വാങ്ങുക.

H. വരികളിൽ സൂചിപ്പിച്ചിരിക്കുന്ന ഇടപാടുകളുടെ ആകെത്തുക (മുകളിൽ A മുതൽ G വരെ).

I. മുകളിൽ സൂചിപ്പിച്ച ഇടപാടുകൾക്കായി നൽകിയിട്ടുള്ള ഏതെങ്കിലും ക്രെഡിറ്റ് നോട്ടുകൾ.

J. മുകളിൽ സൂചിപ്പിച്ച ഇടപാടുകൾക്കായി നൽകിയിട്ടുള്ള ഏതെങ്കിലും ഡെബിറ്റ് നോട്ടുകൾ.

കെ. ഏതെങ്കിലും ഭേദഗതികളിലൂടെ പ്രഖ്യാപിച്ച സപ്ലൈസ് അല്ലെങ്കിൽ നികുതി.

L. ഏതെങ്കിലും ഭേദഗതികൾ വഴി സപ്ലൈസ് അല്ലെങ്കിൽ നികുതി കുറച്ചു.

M. വരിയിൽ സൂചിപ്പിച്ചിരിക്കുന്ന ഇടപാടുകളുടെ ആകെത്തുക (മുകളിൽ I മുതൽ L വരെ).

N. വരികളിൽ നിന്നുള്ള നികുതി ബാധ്യതയുള്ള സപ്ലൈകളും അഡ്വാൻസുകളും (മുകളിൽ H ഉം M ഉം)

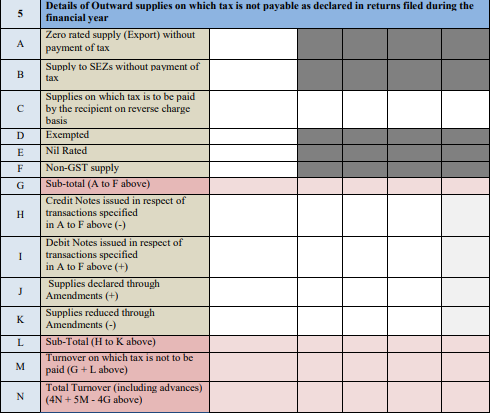

വിഭാഗം 5

നികുതി അടയ്ക്കേണ്ടതില്ലാത്ത വിൽപ്പനയുടെ വിശദാംശങ്ങൾ ഇതിൽ ഉൾപ്പെടുന്നു. സാമ്പത്തിക വർഷത്തിൽ സമർപ്പിച്ച റിട്ടേണുകളിൽ പ്രഖ്യാപിച്ചിട്ടുള്ളതാണിത്.

എ. നികുതി അടക്കാതെ സീറോ റേറ്റഡ് സപ്ലൈ കയറ്റുമതി ചെയ്തു.

ബി. നികുതി അടയ്ക്കാതെ SEZ-കളിലേക്ക് വിതരണം ചെയ്യുന്നു.

C. സ്വീകർത്താവ് റിവേഴ്സ് ചാർജ് ടാക്സ് അടയ്ക്കേണ്ട സപ്ലൈസ്.

ഡി. ഒഴിവാക്കിയ വിൽപ്പന സാധനങ്ങൾ.

E. Nil-റേറ്റഡ് സെയിൽസ് സപ്ലൈസ്.

F. GST ഇതര വിതരണം.

G. മുകളിൽ A മുതൽ F വരെയുള്ള വരികളിൽ സൂചിപ്പിച്ചിരിക്കുന്ന ഇടപാടുകളുടെ ആകെത്തുക.

H. മുകളിൽ സൂചിപ്പിച്ച ഇടപാടുകൾക്കായി നൽകിയിട്ടുള്ള ഏതെങ്കിലും ക്രെഡിറ്റ് നോട്ടുകൾ.

I. മുകളിൽ സൂചിപ്പിച്ച ഇടപാടുകൾക്കായി നൽകിയിട്ടുള്ള ഏതെങ്കിലും ഡെബിറ്റ് നോട്ടുകൾ.

J. ഏതെങ്കിലും ഭേദഗതികളിലൂടെ സപ്ലൈസ് പ്രഖ്യാപിച്ചു.

കെ. ഏതെങ്കിലും ഭേദഗതികളിലൂടെ വിതരണം കുറച്ചു.

L. മുകളിൽ H മുതൽ K വരെയുള്ള വരികളിൽ സൂചിപ്പിച്ച ഇടപാടുകളുടെ ആകെത്തുക.

M. മുകളിലുള്ള G, L എന്നിവയിൽ നിന്നുള്ള നികുതിയിൽ നിന്ന് ഒഴിവാക്കപ്പെട്ട വിറ്റുവരവ് തുക.

N. എല്ലാ അഡ്വാൻസുകളും ഉൾപ്പെടെ മൊത്തം വിറ്റുവരവ് തുക (4N + 5M - 4G മുകളിൽ)

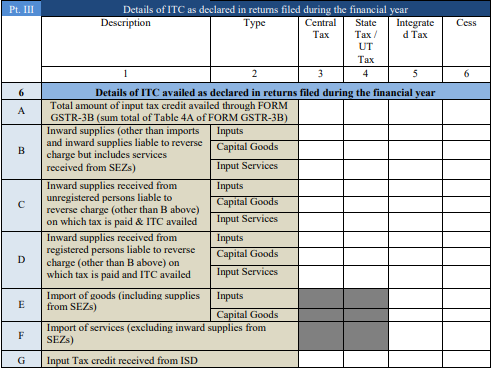

ഭാഗം 3: സാമ്പത്തിക വർഷത്തിൽ സമർപ്പിച്ച റിട്ടേണുകളിൽ പ്രഖ്യാപിച്ച ഐടിസിയുടെ വിശദാംശങ്ങൾ

മൂന്നാം ഭാഗം മൂന്ന് ചോദ്യങ്ങളായി തിരിച്ചിരിക്കുന്നു. ഈ ചോദ്യങ്ങൾ നിങ്ങളുടെ ITC ബാലൻസിനെക്കുറിച്ച് ചോദിക്കുന്നു.

വിഭാഗം 6

ഇതിന് ലഭ്യമായ ഐടിസിയുടെ വിശദാംശങ്ങളുടെ എൻട്രി ആവശ്യമാണ്. സാമ്പത്തിക വർഷത്തിൽ സമർപ്പിച്ച റിട്ടേണുകളിൽ പ്രഖ്യാപിച്ചിട്ടുള്ളതാണിത്.

A. GSTR-3B വഴി ലഭിച്ച ഐടിസിയുടെ ആകെ തുക.

ബി. ഇൻപുട്ടുകൾക്കായി നടത്തിയ വാങ്ങൽ സാധനങ്ങൾ,മൂലധനം ചരക്കുകളും ഇൻപുട്ട് സേവനങ്ങളും (ഇറക്കുമതിയും റിവേഴ്സ് ചാർജിന് ബാധ്യതയുള്ള വാങ്ങൽ സപ്ലൈകളും ഒഴികെ, എന്നാൽ SEZ-കളിൽ നിന്ന് ലഭിക്കുന്ന സേവനങ്ങൾ ഉൾപ്പെടെ).

C. ഇൻപുട്ടുകൾ, ക്യാപിറ്റൽ ഗുഡ്സ്, ഇൻപുട്ട് സേവനങ്ങൾ എന്നിവയ്ക്കായി രജിസ്റ്റർ ചെയ്യാത്ത വ്യക്തികളിൽ നിന്ന് ലഭിച്ച വാങ്ങൽ സപ്ലൈകൾ, റിവേഴ്സ് ചാർജിന് ബാധ്യസ്ഥമാണ്, അവയ്ക്ക് നികുതി അടച്ച് ഐടിസി ലഭിച്ചു, മുകളിൽ ലൈൻ ബിയിൽ സൂചിപ്പിച്ചവ ഒഴികെ.

D. ഇൻപുട്ടുകൾ, മൂലധന വസ്തുക്കൾ, ഇൻപുട്ട് സേവനങ്ങൾ എന്നിവയ്ക്കായി രജിസ്റ്റർ ചെയ്ത വ്യക്തികളിൽ നിന്ന് ലഭിച്ച വാങ്ങൽ സപ്ലൈകൾ, റിവേഴ്സ് ചാർജിന് ബാധ്യസ്ഥമാണ്, അവയ്ക്ക് നികുതി അടച്ച് ഐടിസി ലഭിച്ചു, മുകളിൽ പോയിന്റ് ബിയിൽ സൂചിപ്പിച്ചവ ഒഴികെ.

ഇ. ഇൻപുട്ടുകൾക്കും മൂലധന വസ്തുക്കൾക്കുമായി SEZ-കളിൽ നിന്നുള്ള സപ്ലൈസ് ഉൾപ്പെടെ ഇറക്കുമതി ചെയ്ത സാധനങ്ങൾ.

F. SEZ-കളിൽ നിന്നുള്ള വാങ്ങൽ സാധനങ്ങൾ ഒഴികെ ഇറക്കുമതി ചെയ്ത സേവനങ്ങൾ.

ISD-യിൽ നിന്ന് ലഭിച്ച G. ITC.

H. CGST നിയമത്തിലെ വ്യവസ്ഥകൾ പ്രകാരം തിരിച്ചെടുക്കപ്പെട്ട ഐടിസിയുടെ തുക (മുകളിലുള്ള B വരിയിൽ സൂചിപ്പിച്ചതിന് പുറമെ).

I. വരികളുടെ ആകെത്തുക (ബി മുതൽ എച്ച് വരെ).

J. I, A വരികൾ തമ്മിലുള്ള വ്യത്യാസം (I - A).

K. TRAN-I-ൽ പരാമർശിച്ചിരിക്കുന്ന പരിവർത്തന ക്രെഡിറ്റ്, ഏതെങ്കിലും പുനരവലോകനങ്ങൾക്കൊപ്പം.

L. TRAN-II-ൽ സൂചിപ്പിച്ചിരിക്കുന്ന ട്രാൻസിഷൻ ക്രെഡിറ്റ്.

എം. ലഭ്യമായ, എന്നാൽ മുകളിലെ വരികളിലൊന്നും പരാമർശിച്ചിട്ടില്ലാത്ത മറ്റേതെങ്കിലും ITC.

N. വരികളുടെ ആകെത്തുക (മുകളിൽ K മുതൽ M വരെ).

O. ലൈനുകൾക്ക് (I ഉം N ഉം) ലഭിച്ച മൊത്തം ITC.

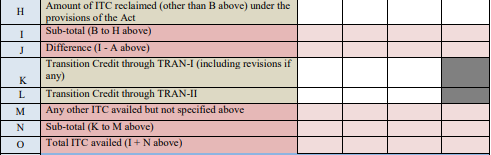

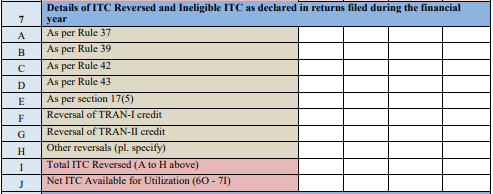

വിഭാഗം 7

CGST, IGST, SGST, സെസ് മൂല്യം എന്നിവയിൽ വിപരീതമായ ITC, യോഗ്യതയില്ലാത്ത ITC എന്നിവയെ കുറിച്ചുള്ള വിവരങ്ങൾ പൂരിപ്പിക്കുക. A. പരിഗണനാ തുക നൽകാത്ത കേസുകളിൽ ITC യുടെ വിപരീതം അനുസരിച്ച് (റൂൾ 37).

B. ISD വഴി ITC വിതരണം ചെയ്യുന്നതിനുള്ള നടപടിക്രമം അനുസരിച്ച് (റൂൾ 39).

C. ഇൻപുട്ടുകൾ അല്ലെങ്കിൽ ഇൻപുട്ട് സേവനങ്ങൾ, റിവേഴ്സൽ എന്നിവയുമായി ബന്ധപ്പെട്ട് ITC പ്രകാരം (റൂൾ 42).

D. മൂലധന ചരക്കുകൾ, റിവേഴ്സൽ എന്നിവയുമായി ബന്ധപ്പെട്ട് ITC പ്രകാരം (റൂൾ 43).

ഇ. GST (സെക്ഷൻ 17(5)) പ്രകാരം ബ്ലോക്ക് ചെയ്ത ക്രെഡിറ്റുകളെ സംബന്ധിച്ച്.

F. TRAN-I-ൽ പരാമർശിച്ചിരിക്കുന്ന ക്രെഡിറ്റ് റിവേഴ്സൽ.

G. TRAN-II-ൽ പരാമർശിച്ചിരിക്കുന്ന ക്രെഡിറ്റ് റിവേഴ്സൽ.

H. മറ്റേതെങ്കിലും റിവേഴ്സലുകളുടെ സ്പെസിഫിക്കേഷനുകൾ.

I. മുകളിൽ A മുതൽ H വരെയുള്ള വരികളിൽ സൂചിപ്പിച്ചിരിക്കുന്ന മൊത്തം വിപരീത ITC.

J. ഉപയോഗത്തിനായി ലഭ്യമായ നെറ്റ് ITC (വിഭാഗം 6 ലൈൻ O മൈനസ് വിഭാഗം 7 വരി I)

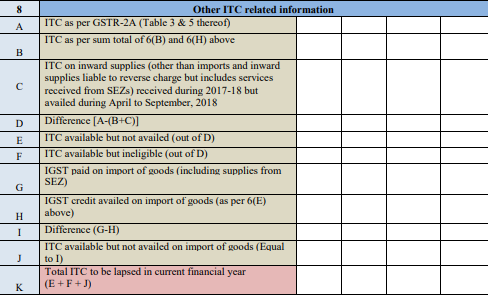

വിഭാഗം 8

ഐടിസിയുമായി ബന്ധപ്പെട്ട മറ്റ് വിവരങ്ങൾ നൽകേണ്ടത് ആവശ്യമാണ്. A. GSTR-2A-ൽ നൽകിയിരിക്കുന്ന ഐ.ടി.സി.

B. ലൈൻ 6B, 6H എന്നിവയിൽ സൂചിപ്പിച്ചിരിക്കുന്ന ITC യുടെ ആകെ തുക.

സി. ഇറക്കുമതി, ഇൻവേർഡ് സപ്ലൈസ് എന്നിവയ്ക്ക് പുറമെ വിൽപന സപ്ലൈകളിലെ ഐടിസി റിവേഴ്സ് ചാർജിന് ബാധ്യസ്ഥമാണ്. 2017-2018 കാലയളവിൽ SEZ-കളിൽ നിന്ന് ലഭിച്ചതും എന്നാൽ 2018 ഏപ്രിലിനും സെപ്തംബറിനുമിടയിൽ ലഭ്യമായതുമായ സേവനങ്ങൾ ഉൾപ്പെടുത്തുക.

D. വരികൾ A, B പ്ലസ് C എന്നിവ തമ്മിലുള്ള വ്യത്യാസം. [A - (B + C)]

E. മുകളിലെ വരി D-ൽ നിന്ന് ലഭ്യമായതും എന്നാൽ പ്രയോജനപ്പെടുത്താത്തതുമായ ITC.

F. മുകളിലുള്ള D വരിയിൽ നിന്ന് ലഭ്യമായതും എന്നാൽ യോഗ്യതയില്ലാത്തതുമായ ITC.

G. IGST അടച്ചുഇറക്കുമതി ചെയ്യുക SEZ-കളിൽ നിന്നുള്ള സാധനങ്ങൾ ഉൾപ്പെടെയുള്ള സാധനങ്ങൾ.

H. ലൈൻ 6E-ൽ നേരത്തെ സൂചിപ്പിച്ചതുപോലെ, സാധനങ്ങളുടെ ഇറക്കുമതിക്ക് IGST ക്രെഡിറ്റ് ലഭിക്കും.

I. G, H വരികൾ തമ്മിലുള്ള വ്യത്യാസം (G - H)

J. സാധനങ്ങളുടെ ഇറക്കുമതിയിൽ ലഭ്യമായതും എന്നാൽ ലഭ്യമല്ലാത്തതുമായ ITC (ലൈൻ I ന് തുല്യമായിരിക്കണം).

K. ഈ സാമ്പത്തിക വർഷത്തിൽ കാലഹരണപ്പെട്ടതോ സാധുതയില്ലാത്തതോ ആയ മൊത്തം ITC മൂല്യം. (ഇ + എഫ് + ജെ)

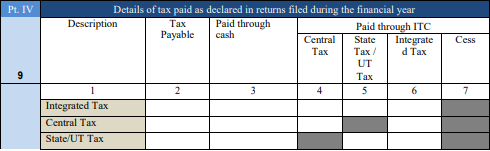

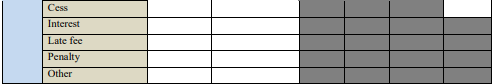

ഭാഗം 4: സാമ്പത്തിക വർഷത്തിൽ സമർപ്പിച്ച റിട്ടേണുകളിൽ പ്രഖ്യാപിച്ച നികുതിയുടെ വിശദാംശങ്ങൾ

സാമ്പത്തിക വർഷത്തിൽ സമർപ്പിച്ച റിട്ടേണുകളിൽ അടച്ചതും പ്രഖ്യാപിച്ചതുമായ നികുതി സംബന്ധിച്ച വിശദാംശങ്ങൾ വ്യക്തമാക്കുക.

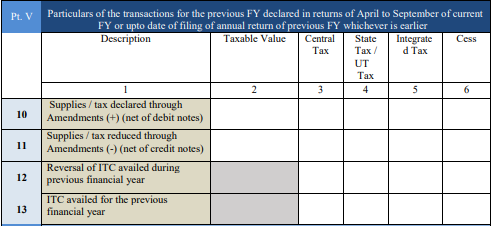

ഭാഗം 5: നിലവിലെ സാമ്പത്തിക വർഷത്തിലെ ഏപ്രിൽ മുതൽ സെപ്റ്റംബർ വരെയുള്ള റിട്ടേണുകളിൽ പ്രഖ്യാപിച്ച മുൻ സാമ്പത്തിക വർഷത്തിലെ ഇടപാടുകളുടെ വിശദാംശങ്ങൾ അല്ലെങ്കിൽ മുൻ സാമ്പത്തിക വർഷത്തിന്റെ വാർഷിക റിട്ടേൺ ഫയൽ ചെയ്യുന്ന തീയതി വരെ, ഏതാണ് മുമ്പത്തേത്.

വിഭാഗം 10 മുതൽ 14 വരെ

കഴിഞ്ഞ സാമ്പത്തിക വർഷം നടന്ന ഇടപാടുകളുമായി ബന്ധപ്പെട്ട എല്ലാ വിശദാംശങ്ങളും ഇതിൽ ഉണ്ട്.

എ. ഭേദഗതികളിലൂടെ പ്രഖ്യാപിച്ച സപ്ലൈസ് അല്ലെങ്കിൽ നികുതി.

B. ഭേദഗതികൾ വഴി കുറച്ച സപ്ലൈസ് അല്ലെങ്കിൽ നികുതി.

C. മുൻ സാമ്പത്തിക വർഷം ഐടിസിയുടെ റിവേഴ്സൽ പ്രയോജനപ്പെടുത്തി.

D. കഴിഞ്ഞ സാമ്പത്തിക വർഷം ഐടിസി പ്രയോജനപ്പെടുത്തി.

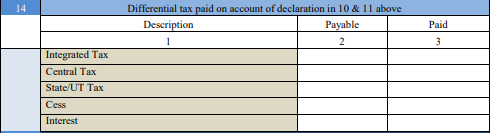

മുകളിലുള്ള വരികൾ പൂരിപ്പിച്ച ശേഷം, അടയ്ക്കേണ്ട ഡിഫറൻഷ്യൽ ടാക്സ് നൽകുക, ഇനിപ്പറയുന്നവയ്ക്കായി അടച്ചു: അടയ്ക്കേണ്ട ഡിഫറൻഷ്യൽ ടാക്സ് നൽകുക, ഇവിടെ അടയ്ക്കുക:

എ. സംയോജിത നികുതി മൂല്യം (IGST).

B. കേന്ദ്ര നികുതി മൂല്യം (CGST).

C. സംസ്ഥാനം (SGST) അല്ലെങ്കിൽ UT നികുതി മൂല്യം.

ഡി. സെസ് തുക.

E. പലിശ മൂല്യം.

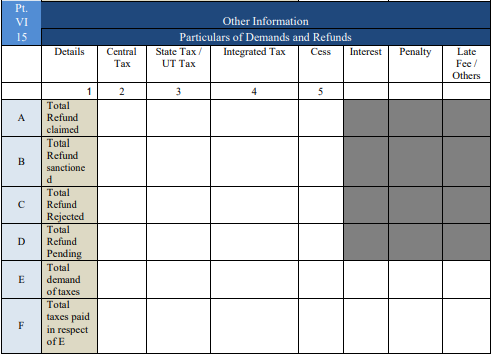

ഭാഗം 6: മറ്റ് വിവരങ്ങൾ

ഈ ഭാഗം ആവശ്യങ്ങൾ, റീഫണ്ടുകൾ, പ്രത്യേക സപ്ലൈകൾ, HSN-കൾ, ലേറ്റ് ഫീസ് എന്നിവ ഉൾക്കൊള്ളുന്നു.

വകുപ്പ് 15

ഇതിന് ഡിമാൻഡുകളെയും റീഫണ്ടുകളെയും കുറിച്ചുള്ള വിശദാംശങ്ങളുടെ എൻട്രി ആവശ്യമാണ്.

A. ക്ലെയിം ചെയ്ത മൊത്തം റീഫണ്ട്.

ബി. മൊത്തം റീഫണ്ട് അനുവദിച്ചു.

C. മൊത്തം റീഫണ്ട് നിരസിച്ചു.

D. മൊത്തം റീഫണ്ട് തീർച്ചപ്പെടുത്തിയിട്ടില്ല.

ഇ. മൊത്തം ആവശ്യംനികുതികൾ.

F. മുകളിലെ വരി E-ന് അടച്ച മൊത്തം നികുതികൾ.

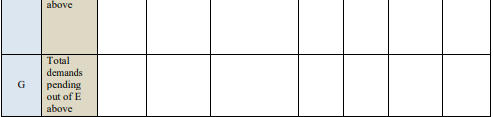

G. മുകളിലെ വരി E യിൽ നിന്ന് തീർപ്പാക്കാത്ത മൊത്തം ആവശ്യങ്ങൾ.

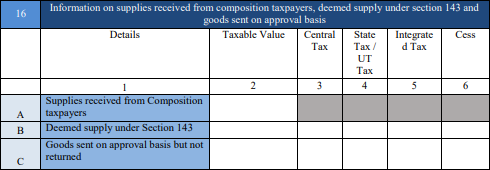

വകുപ്പ് 16

കോമ്പോസിഷൻ നികുതിദായകരിൽ നിന്ന് ലഭിച്ച സപ്ലൈസ്, ഡിംഡ് സപ്ലൈസ്, അംഗീകാര അടിസ്ഥാനത്തിൽ അയച്ച സാധനങ്ങൾ എന്നിവയെക്കുറിച്ചുള്ള വിവരങ്ങൾ ഇത് ഉൾക്കൊള്ളുന്നു.

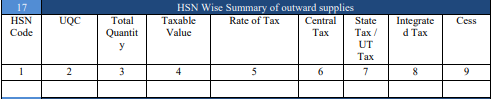

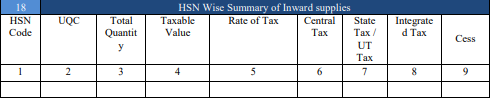

സെക്ഷൻ 17 ഉം 18 ഉം

ഇത് വിൽപനയ്ക്കും വാങ്ങൽ വിതരണത്തിനുമുള്ള HSN-അടിസ്ഥാനത്തിലുള്ള വിശദാംശങ്ങൾ പട്ടികപ്പെടുത്തുന്നു. അവരുടെ അനുബന്ധ നികുതി വിശദാംശങ്ങളുടെയും HSN കോഡുകളുടെയും ഈ എൻട്രിയും ഒരുപോലെ പ്രധാനമാണ്.

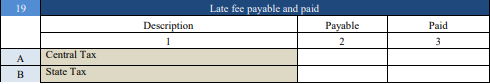

വകുപ്പ് 19

കേന്ദ്ര, സംസ്ഥാന നികുതികളുമായി ബന്ധപ്പെട്ട അടയ്ക്കേണ്ടതും അടച്ചതുമായ ലേറ്റ് ഫീസിന്റെ വിശദാംശങ്ങൾക്കാണ് ഇത്.

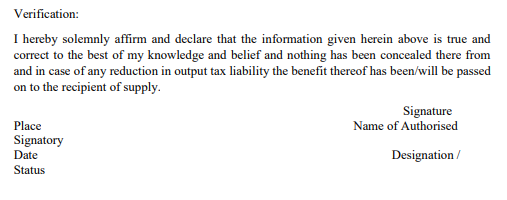

സ്ഥിരീകരണം റിട്ടേൺ സമർപ്പിക്കുന്നതിന് മുമ്പ് പ്രധാനമാണ്. നികുതിദായകൻ ഡിജിറ്റൽ സിഗ്നേച്ചർ സർട്ടിഫിക്കറ്റ് (ഡിഎസ്സി) വഴിയോ ആധാർ അടിസ്ഥാനമാക്കിയുള്ള ഒപ്പ് പരിശോധനയിലൂടെയോ റിട്ടേൺ പ്രാമാണീകരിക്കേണ്ടതുണ്ട്.

ഫയലിംഗ് വൈകിയതിന് പിഴ

ജിഎസ്ടിആർ-9 ഫയൽ ചെയ്യാൻ വൈകിയാൽ സിജിഎസ്ടി പ്രകാരം പ്രതിദിനം 100 രൂപയും. 100 എസ്.ജി.എസ്.ടി. അതായത് നികുതിദായകൻ 100 രൂപ നൽകേണ്ടിവരും. നിശ്ചിത തീയതിയുടെ അടുത്ത ദിവസം മുതൽ യഥാർത്ഥ ഫയൽ ചെയ്യുന്ന ദിവസം വരെ പ്രതിദിനം 200 രൂപ.

ഉപസംഹാരം

GSTR-9 ഒരു പ്രധാന റിട്ടേണാണ്, അത് അതീവ ജാഗ്രതയോടെയും വിശദാംശങ്ങളുടെ സൂക്ഷ്മപരിശോധനയോടെയും ഫയൽ ചെയ്യണം. സൽസ്വഭാവത്തിനോ സാമ്പത്തികത്തിനോ കേടുപാടുകൾ സംഭവിക്കാതിരിക്കാൻ കൃത്യസമയത്ത് അത് ഫയൽ ചെയ്യാൻ ശ്രദ്ധിക്കണം.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

You Might Also Like