Table of Contents

- യൂണിയൻ ബജറ്റ് 2024

- ആദായ നികുതി സ്ലാബ് 2024-25

- 2023-24 സാമ്പത്തിക വർഷത്തിലെ ആദായ നികുതി സ്ലാബ്

- 2019-20 ലെ ആദായനികുതി സ്ലാബും നിരക്കും (AY 2020-21)

- ആദായ നികുതി സ്ലാബുകളിൽ നിന്ന് ആദായ നികുതി എങ്ങനെ കണക്കാക്കാം?

- 2017-18 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായ നികുതി സ്ലാബും നിരക്കും (AY 2018-19)

- 2016-17 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായനികുതി സ്ലാബും നിരക്കും (AY 2017-18)

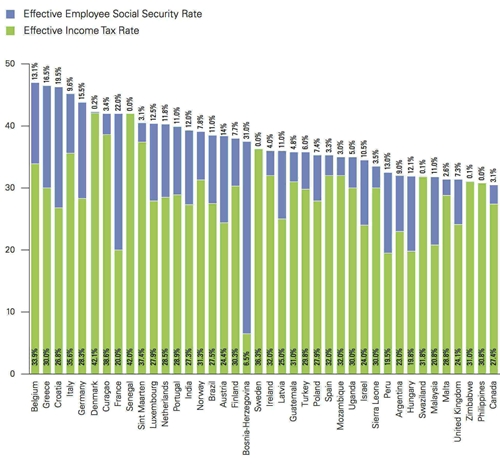

- ഇന്ത്യൻ നികുതി നിരക്കുകൾ മറ്റ് രാജ്യങ്ങളുമായി താരതമ്യം ചെയ്യുന്നു

2024-25 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായ നികുതി സ്ലാബും നിരക്കും

ഇന്ത്യയിൽ, ആദായ നികുതി ഒരു വ്യക്തിയുടെ അടിസ്ഥാനത്തിലാണ് ഈടാക്കുന്നത് വരുമാനം. ഈ നികുതി നിരക്കുകൾ അടിസ്ഥാനമാക്കിയുള്ളതാണ് പരിധി വരുമാന സ്ലാബുകൾ എന്ന് വിളിക്കപ്പെടുന്ന വരുമാനം. വരുമാനം കൂടുന്തോറും നികുതിയും കൂടും. ഓരോ ബജറ്റിലും നികുതി സ്ലാബുകൾ മാറിക്കൊണ്ടിരിക്കും. ഈ ലേഖനത്തിൽ, സ്ലാബുകൾ, നികുതിദായകരുടെ വിഭാഗങ്ങൾ മുതലായവയെ അടിസ്ഥാനമാക്കിയുള്ള നികുതി ഞങ്ങൾ മനസ്സിലാക്കും.

യൂണിയൻ ബജറ്റ് 2024

പുതിയ നികുതി വ്യവസ്ഥയ്ക്ക് കീഴിൽ, ധനമന്ത്രി - ശ്രീമതി നിർമ്മല സീതാരാമൻ ആദായനികുതി സ്ലാബിൽ മാറ്റം വരുത്തി.

ഈ പരിഷ്കാരങ്ങളെയും മാറ്റങ്ങളെയും കുറിച്ച് കൂടുതൽ കണ്ടെത്താം.

ആദായ നികുതി സ്ലാബ് 2024-25

കേന്ദ്ര ബജറ്റ് 2024 പ്രകാരമുള്ള പുതിയ നികുതി സ്ലാബ് നിരക്ക് ഇതാ:

| വാർഷിക വരുമാന പരിധി | പുതിയ നികുതി ശ്രേണി |

|---|---|

| രൂപ വരെ. 3,00,000 | ഇല്ല |

| രൂപ. 3,00,000 മുതൽ രൂപ. 7,00,000 | 5% |

| രൂപ. 7,00,000 മുതൽ രൂപ. 10,00,000 | 10% |

| രൂപ. 10,00,000 മുതൽ രൂപ. 12,00,000 | 15% |

| രൂപ. 12,00,000 മുതൽ രൂപ. 15,00,000 | 20% |

| രൂപയ്ക്ക് മുകളിൽ. 15,00,000 | 30% |

2023-24 സാമ്പത്തിക വർഷത്തിലെ ആദായ നികുതി സ്ലാബ്

കേന്ദ്ര ധനമന്ത്രി നിർമല സീതാരാമൻ അവതരിപ്പിച്ചു ബജറ്റ് 2023-24 വരുമാനം വർദ്ധിപ്പിക്കാനും വാങ്ങൽ ശേഷി വർദ്ധിപ്പിക്കാനും ഉദ്ദേശിക്കുന്നു. പ്രസംഗം അനുസരിച്ച്, അടിസ്ഥാന ഇളവ് പരിധി കുറഞ്ഞു രൂപ. 2.5 ലക്ഷം രൂപയിൽ നിന്ന്. 3 ലക്ഷം. അത് മാത്രമല്ല, സെക്ഷൻ 87 എ പ്രകാരമുള്ള റിബേറ്റ് 2000 രൂപയായി ഉയർത്തി. രൂപയിൽ നിന്ന് 7 ലക്ഷം. 5 ലക്ഷം.

കേന്ദ്ര ബജറ്റ് 2023-24 പ്രകാരമുള്ള നികുതി സ്ലാബ് നിരക്ക് ഇതാ:

| വാർഷിക വരുമാന പരിധി | നികുതി പരിധി (2023-24) |

|---|---|

| രൂപ വരെ. 3,00,000 | ഇല്ല |

| രൂപ. 3,00,000 മുതൽ രൂപ. 6,00,000 | 5% |

| രൂപ. 6,00,000 മുതൽ രൂപ. 9,00,000 | 10% |

| രൂപ. 9,00,000 മുതൽ രൂപ. 12,00,000 | 15% |

| രൂപ. 12,00,000 മുതൽ രൂപ. 15,00,000 | 20% |

| രൂപയ്ക്ക് മുകളിൽ. 15,00,000 | 30% |

വരുമാനമുള്ള വ്യക്തികൾ രൂപ. 15.5 ലക്ഷം അതിനു മുകളിലുള്ളവർ സ്റ്റാൻഡേർഡിന് യോഗ്യരായിരിക്കും കിഴിവ് യുടെ രൂപ. 52,000. മാത്രമല്ല, പുതിയ നികുതി വ്യവസ്ഥയായി മാറി സ്ഥിരസ്ഥിതി ഒന്ന്. എന്നിരുന്നാലും, ആളുകൾക്ക് പഴയ നികുതി വ്യവസ്ഥ നിലനിർത്താനുള്ള ഓപ്ഷൻ ഉണ്ട്, അത് ഇനിപ്പറയുന്നതാണ്:

| വാർഷിക വരുമാന പരിധി | നികുതി പരിധി (2021-22) |

|---|---|

| രൂപ വരെ. 2,50,000 | ഇല്ല |

| രൂപ. 2,50,001 മുതൽ രൂപ. 5,00,000 | 5% |

| രൂപ. 5,00,001 മുതൽ രൂപ. 10,00,000 | 20% |

| രൂപയ്ക്ക് മുകളിൽ. 10,00,000 | 30% |

Talk to our investment specialist

2019-20 ലെ ആദായനികുതി സ്ലാബും നിരക്കും (AY 2020-21)

2019-2020 സാമ്പത്തിക വർഷത്തിലെ ആദായ നികുതി സ്ലാബ് നിരക്കുകൾ ഇതാ-

- വ്യക്തികൾ & HUF (പ്രായം 60 വയസ്സിന് താഴെ)

- മുതിർന്ന പൗരന്മാർ (പ്രായം: 60-80 വയസ്സ്)

- മുതിർന്ന പൗരന്മാർ (പ്രായം> 80 വയസ്സ്)

- ആഭ്യന്തര കമ്പനികൾ

1. വ്യക്തിഗത നികുതിദായകർ & HUF (60 വയസ്സിന് താഴെയുള്ളവർ)– I

| വാർഷിക വരുമാന പരിധി | നികുതി നിരക്ക് | ആരോഗ്യ, വിദ്യാഭ്യാസ സെസ് |

|---|---|---|

| 2,50,000 രൂപ വരെ | നികുതിയില്ല | ഇല്ല |

| INR 2,50,000 മുതൽ 5,00,000 വരെ | 5% | 4% സെസ് |

| INR 5,00,000 മുതൽ 10,00,000 വരെ | 20% | 4% സെസ് |

| INR 10,00,000 മുതൽ 50,00,000 വരെ | 30% | 4% സെസ് |

| 10,00,000 രൂപയ്ക്ക് മുകളിൽ 1 കോടി | 30% + 10% സർചാർജ് | 4% സെസ് |

| ഒരു കോടി രൂപയ്ക്ക് മുകളിൽ | 30% +15% സർചാർജ് | 4% സെസ് |

നിങ്ങളുടെ വാർഷികമാണെങ്കിൽ, സെക്ഷൻ 87(എ)യിലെ ഭേദഗതികൾ പ്രകാരം നികുതി ബാധ്യമായ വരുമാനം 5,00,000 രൂപയേക്കാൾ കുറവാണ്, നിങ്ങൾക്ക് ഇത് പ്രയോജനപ്പെടുത്താം നികുതി ഇളവ്. നിലവിലുള്ള നിയമങ്ങൾ 2,500 ആദായ നികുതി ഇളവിനു വഴിയൊരുക്കി. എന്നിരുന്നാലും, പുതുക്കിയ നിയമം പരിധി 12,500 ആദായനികുതി ഇളവായി വർദ്ധിപ്പിച്ചു.

2. മുതിർന്ന പൗരന്മാർ (60 വയസോ അതിൽ കൂടുതലോ എന്നാൽ 80 വയസ്സിന് താഴെയുള്ളവർ)

| വാർഷിക വരുമാന പരിധി | നികുതി നിരക്ക് FY 23 - 24 | ആരോഗ്യ, വിദ്യാഭ്യാസ സെസ് |

|---|---|---|

| 3,00,000 രൂപ വരെ | നികുതിയില്ല | ഇല്ല |

| INR 3,00,000 മുതൽ 5,00,000 വരെ | 5% | 4% സെസ് |

| INR 5,00,000 മുതൽ 10,00,000 വരെ | 20% | 4% സെസ് |

| INR 10,00,000 മുതൽ 50,00,000 വരെ | 30% | സെസിൻ്റെ 4% |

| 50,00,000 മുതൽ 1 കോടി രൂപയ്ക്ക് മുകളിൽ | 30% + 10% സർചാർജ് | സെസിൻ്റെ 4% |

| ഒരു കോടി രൂപയ്ക്ക് മുകളിൽ | 30% +15% സർചാർജ് | 4% സെസ് |

സെക്ഷൻ 87(എ)യിലെ ഭേദഗതികൾ അനുസരിച്ച്, നിങ്ങളുടെ വാർഷിക നികുതി വരുമാനം 5,00,000 രൂപയിൽ താഴെയാണെങ്കിൽ, നിങ്ങൾക്ക് നികുതി ഇളവ് ലഭിക്കും. നിലവിലുള്ള നിയമങ്ങൾ 2,500 ആദായ നികുതി ഇളവിനു വഴിയൊരുക്കി. എന്നിരുന്നാലും, പുതുക്കിയ നിയമം പരിധി 12,500 ആദായനികുതി ഇളവായി ഉയർത്തിയെന്ന് ഉറപ്പാക്കി.

3. മുതിർന്ന പൗരന്മാർ (80 വയസോ അതിൽ കൂടുതലോ)

| വാർഷിക വരുമാന പരിധി | നികുതി നിരക്ക് FY 23 - 24 | ആരോഗ്യ, വിദ്യാഭ്യാസ സെസ് |

|---|---|---|

| 2,50,000 രൂപ വരെ | നികുതിയില്ല | ഇല്ല |

| 5,00,000 രൂപ വരെ | നികുതിയില്ല | ഇല്ല |

| INR 5,00,000 മുതൽ 10,00,000 വരെ | 20% | 4% സെസ് |

| INR 10,00,000 മുതൽ 50,00,000 വരെ | 30% | 4% സെസ് |

| 50,00,000 മുതൽ 1 കോടി രൂപയ്ക്ക് മുകളിൽ | 30% + 10% സർചാർജ് | 4% സെസ് |

| ഒരു കോടി രൂപയ്ക്ക് മുകളിൽ | 30% +15% സർചാർജ് | 4% സെസ് |

4. ആഭ്യന്തര കമ്പനികൾ

| വിറ്റുവരവിൻ്റെ വിശദാംശങ്ങൾ | ആഭ്യന്തര കമ്പനികൾ | സ്ഥാപനങ്ങൾ |

|---|---|---|

| 400 കോടി രൂപ വരെയുള്ള വിറ്റുവരവിന് ആദായ നികുതി | 25% | 30% |

| 400 കോടി രൂപയ്ക്ക് മുകളിലുള്ള വിറ്റുവരവിന് ആദായ നികുതി | 30% | 30% |

| സെസ് | 3% + സർചാർജ് | 3% + സർചാർജ് |

| സർചാർജ് | വരുമാനം 1 കോടി രൂപയിൽ കൂടുതലാണെങ്കിൽ 7% 10 കോടി. കൂടാതെ, 10 കോടി രൂപയ്ക്ക് മുകളിലുള്ള വരുമാനത്തിന് 10% നികുതി ചുമത്തും. | മൊത്തം വരുമാനം ഒരു കോടി രൂപയിൽ കൂടുതലാണെങ്കിൽ നികുതിയുടെ 12% |

ആദായ നികുതി സ്ലാബുകളിൽ നിന്ന് ആദായ നികുതി എങ്ങനെ കണക്കാക്കാം?

ചിത്രീകരണ ആവശ്യത്തിനായി, 8,00,000 രൂപ നികുതി ചുമത്താവുന്ന വരുമാനം നമുക്ക് അനുമാനിക്കാം, ശമ്പളം, പലിശ വരുമാനം, വാടക വരുമാനം എന്നിങ്ങനെ എല്ലാ സ്രോതസ്സുകളിൽ നിന്നുമുള്ള വരുമാനം ഉൾപ്പെടുത്തിയാണ് ഈ വരുമാനം കണക്കാക്കിയിരിക്കുന്നത്. സെക്ഷൻ 80 പ്രകാരമുള്ള കിഴിവുകളും കുറച്ചിട്ടുണ്ട്.

ഇനി, നമുക്ക് 2017-18 സാമ്പത്തിക വർഷത്തെ (AY 2018-19) ആദായ നികുതി കണക്കാക്കാം-

| വാർഷിക വരുമാന പരിധി | നികുതി നിരക്ക് | നികുതി കണക്കുകൂട്ടൽ |

|---|---|---|

| 2,50,000 രൂപ വരെ വരുമാനം | നികുതിയില്ല | |

| 2,50,000 രൂപ മുതൽ വരുമാനം - 5,00,000 രൂപ | 5% (INR 5,00,000 – INR 2,50,000) | 12,500 രൂപ |

| 5,00,000 മുതൽ 10,00,000 രൂപ വരെ വരുമാനം | 20% (INR 8,00,000 – INR 5,00,000) | 60,000 രൂപ |

| 10,00,000 രൂപയിൽ കൂടുതൽ വരുമാനം | 30% | ഇല്ല |

| നികുതി | 72,500 രൂപ | |

| സെസ് | 72,500 രൂപയുടെ 4% | 2,900 രൂപ |

| 2017-18 സാമ്പത്തിക വർഷത്തിലെ മൊത്തം നികുതി (AY 2018-19) | 75,400 രൂപ |

2017-18 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായ നികുതി സ്ലാബും നിരക്കും (AY 2018-19)

2018-19 സാമ്പത്തിക വർഷത്തെ ആദായ നികുതി സ്ലാബ് നിരക്കുകൾ ഇതാ -

1. വ്യക്തിഗത നികുതിദായകർ & HUF (60 വയസ്സിന് താഴെയുള്ളവർ)

| ആദായ നികുതി സ്ലാബുകൾ | നികുതി നിരക്ക് | ആരോഗ്യ, വിദ്യാഭ്യാസ സെസ് |

|---|---|---|

| 2,50,000 രൂപ വരെ വരുമാനം* | നികുതിയില്ല | |

| 2,50,000 രൂപ മുതൽ വരുമാനം - 5,00,000 രൂപ | 5% | ആദായനികുതിയുടെ 3% |

| 5,00,000 രൂപ മുതൽ വരുമാനം - 10,00,000 രൂപ | 20% | ആദായനികുതിയുടെ 3% |

| 10,00,000 രൂപയിൽ കൂടുതൽ വരുമാനം | 30% | ആദായനികുതിയുടെ 3% |

*2017-18 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായനികുതി ഇളവ് പരിധി 2 അല്ലെങ്കിൽ 3-ൽ ഉൾപ്പെടുത്തിയിട്ടുള്ളവ ഒഴികെയുള്ള വ്യക്തികൾക്കും HUF-നും INR 2,50,000 വരെയാണ്.

2. മുതിർന്ന പൗരന്മാർ (60 വയസോ അതിൽ കൂടുതലോ എന്നാൽ 80 വയസ്സിന് താഴെയുള്ളവർ)

| ആദായ നികുതി സ്ലാബുകൾ | നികുതി നിരക്ക് | ആരോഗ്യ, വിദ്യാഭ്യാസ സെസ് |

|---|---|---|

| INR 3,00,000* വരെ വരുമാനം | നികുതിയില്ല | |

| 3,00,000 രൂപ മുതൽ വരുമാനം - 5,00,000 രൂപ | 5% | ആദായനികുതിയുടെ 3% |

| 5,00,000 രൂപ മുതൽ വരുമാനം - 10,00,000 രൂപ | 20% | ആദായനികുതിയുടെ 3% |

| 10,00,000 രൂപയിൽ കൂടുതൽ വരുമാനം | 30% | ആദായനികുതിയുടെ 3% |

*2017-18 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായനികുതി ഇളവ് പരിധി 1 അല്ലെങ്കിൽ 3-ൽ ഉൾപ്പെടുത്തിയിട്ടുള്ളവ ഒഴികെ 3,00,000 രൂപ വരെയാണ്.

3. മുതിർന്ന പൗരന്മാർ (80 വയസോ അതിൽ കൂടുതലോ)

| ആദായ നികുതി സ്ലാബുകൾ | നികുതി നിരക്ക് | ആരോഗ്യ, വിദ്യാഭ്യാസ സെസ് |

|---|---|---|

| 5,00,000 രൂപ* വരെ വരുമാനം | നികുതിയില്ല | |

| 5,00,000 രൂപ മുതൽ വരുമാനം - 10,00,000 രൂപ | 20% | ആദായനികുതിയുടെ 3% |

| അതിലും കൂടുതൽ വരുമാനം | 10,00,000 രൂപ | 30% |

*2017-18 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായനികുതി ഇളവ് പരിധി 1 അല്ലെങ്കിൽ 2 ൽ ഉൾപ്പെടുത്തിയിട്ടുള്ളവ ഒഴികെ 5,00,000 രൂപ വരെയാണ്.

4. ആഭ്യന്തര കമ്പനികൾ

| വിറ്റുവരവിൻ്റെ വിശദാംശങ്ങൾ | നികുതി നിരക്ക് |

|---|---|

| 50 കോടി വരെ മൊത്ത വിറ്റുവരവ്. മുൻ വർഷം 2015-16 | 25% |

| മൊത്തം വിറ്റുവരവ് 50 കോടി കവിഞ്ഞു. മുൻ വർഷം 2015-16 | 30% |

*കൂടാതെ, സെസും സർചാർജും ഇനിപ്പറയുന്ന രീതിയിൽ ചുമത്തുന്നു: സെസ്: കോർപ്പറേറ്റ് നികുതി സർചാർജിൻ്റെ 3%. നികുതി അടയ്ക്കേണ്ട വരുമാനം 1 കോടിയിൽ കൂടുതലാണ്, എന്നാൽ 10 കോടിയിൽ താഴെ- 7%, നികുതി വിധേയമായ വരുമാനം 10 കോടിയിൽ കൂടുതലാണ്- 12%

2016-17 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായനികുതി സ്ലാബും നിരക്കും (AY 2017-18)

2018-19 സാമ്പത്തിക വർഷത്തിലെ ആദായ നികുതി സ്ലാബ് നിരക്കുകൾ ഇതാ

1. വ്യക്തിഗത നികുതിദായകർ & HUF (60 വയസ്സിന് താഴെയുള്ളവർ)

| ആദായ നികുതി സ്ലാബുകൾ | നികുതി നിരക്ക് |

|---|---|

| 2,50,000 രൂപ* വരെ വരുമാനം | നികുതിയില്ല |

| 2,50,000 രൂപ മുതൽ വരുമാനം - 5,00,000 രൂപ | 10% |

| 5,00,000 രൂപ മുതൽ വരുമാനം - 10,00,000 രൂപ | 20% |

| 10,00,000 രൂപയിൽ കൂടുതൽ വരുമാനം | 30% |

*2016-17 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായനികുതി ഇളവ് പരിധി 2,50,000 രൂപ വരെയാണ്.

2. മുതിർന്ന പൗരന്മാർ (60 വയസോ അതിൽ കൂടുതലോ എന്നാൽ 80 വയസ്സിന് താഴെയുള്ളവർ)

| ആദായ നികുതി സ്ലാബുകൾ | നികുതി നിരക്ക് |

|---|---|

| INR 3,00,000* വരെ വരുമാനം | നികുതിയില്ല |

| 3,00,000 രൂപ മുതൽ വരുമാനം - 5,00,000 രൂപ | 10% |

| 5,00,000 മുതൽ 10,00,000 രൂപ വരെ വരുമാനം | 20% |

| 10,00,000 രൂപയിൽ കൂടുതൽ വരുമാനം | 30% |

*2016-17 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായനികുതി ഇളവ് പരിധി 1 അല്ലെങ്കിൽ 3-ൽ ഉൾപ്പെടുത്തിയിട്ടുള്ളവ ഒഴികെ 3,00,000 രൂപ വരെയാണ്.

3. മുതിർന്ന പൗരന്മാർ (80 വയസോ അതിൽ കൂടുതലോ)

| ആദായ നികുതി സ്ലാബുകൾ | നികുതി നിരക്ക് |

|---|---|

| 5,00,000 രൂപ വരെയുള്ള വരുമാനം* നികുതിയില്ല | |

| വരുമാനം 5,00,000 മുതൽ 10,00,000 20% | |

| 10,00,000 രൂപയിൽ കൂടുതൽ വരുമാനം 30% |

2016-17 സാമ്പത്തിക വർഷത്തേക്കുള്ള ആദായനികുതി ഇളവ് പരിധി 1 അല്ലെങ്കിൽ 2 ൽ ഉൾപ്പെടുത്തിയിട്ടുള്ളവ ഒഴികെ 5,00,000 രൂപ വരെയാണ്.

4. ആഭ്യന്തര കമ്പനികൾ

| വിറ്റുവരവിൻ്റെ വിശദാംശങ്ങൾ | നികുതി നിരക്ക് |

|---|---|

| 5 കോടി വരെ മൊത്ത വിറ്റുവരവ്. മുൻ വർഷം 2014-15 | 29% |

| മൊത്തം വിറ്റുവരവ് 5 കോടിയിൽ കൂടുതലാണ്. മുൻ വർഷം 2014-15 | 30% |

കൂടാതെ, സെസും സർചാർജും ഇനിപ്പറയുന്ന രീതിയിൽ ചുമത്തുന്നു: സെസ്: കോർപ്പറേറ്റ് നികുതി സർചാർജിൻ്റെ 3%. നികുതി വിധേയമായ വരുമാനം 1Cr-ൽ കൂടുതലാണ്, എന്നാൽ 10 Cr- 7%-ൽ താഴെയാണ്. നികുതി വിധേയമായ വരുമാനം 10Cr- 12%-ൽ കൂടുതലാണ്.

ഇന്ത്യൻ നികുതി നിരക്കുകൾ മറ്റ് രാജ്യങ്ങളുമായി താരതമ്യം ചെയ്യുന്നു

കെപിഎംജിയുടെ റിപ്പോർട്ട് പ്രകാരം-

'ഒരു രാജ്യത്തിൻ്റെ വ്യക്തിഗത ആദായനികുതി നിരക്ക് എന്നത് ഒരു വ്യക്തി യഥാർത്ഥത്തിൽ അവരുടെ വരുമാനത്തിൽ എത്ര നികുതി അടയ്ക്കുന്നു എന്നതിൻ്റെ ഒരു സൂചകം മാത്രമാണ്.'

മൊത്തവരുമാനത്തിൻ്റെ 100,000 ഡോളറിന്മേൽ ഫലപ്രദമായ ആദായനികുതിയും സാമൂഹിക സുരക്ഷാ നിരക്കുകളും

| റാങ്ക് | രാജ്യം | ഫലപ്രദമായ ആദായ നികുതി നിരക്ക് | ഫലപ്രദമായ ജീവനക്കാരുടെ സാമൂഹിക സുരക്ഷാ നിരക്ക് |

|---|---|---|---|

| 1 | ബെലിജിയം | 33.9% | 13.1 |

| 2 | ഗ്രീസ് | 30.0% | 16.5 |

| 3 | ക്രൊയേഷ്യ | 26.8% | 19.5% |

| 4 | ഇറ്റലി | 35.6% | 9.6% |

| 5 | ജർമ്മനി | 28.3% | 15.5% |

| 6 | ഡെൻമാർക്ക് | 42.1% | 0.2% |

| 7 | കുറക്കാവോ | 38.6% | 3.4% |

| 8 | ഫ്രാൻസ് | 20.0% | 22.0% |

| 9 | സെനഗൽ | 42.0% | 0.0% |

| 10 | സെൻ്റ് മാർട്ടിൻ | 37.4% | 3.1% |

| 11 | ലക്സംബർഗ് | 27.9% | 12.5% |

| 12 | നെതർലാൻഡ്സ് | 28.5% | 11.8% |

| 13 | പോർച്ചുഗൽ | 28.9% | 11.0% |

| 14 | ഇന്ത്യ | 27.3% | 12.0% |

ഉറവിടം- കെപിഎംജിയുടെ വ്യക്തിഗത ആദായനികുതി, സാമൂഹിക സുരക്ഷാ നിരക്ക് സർവേ 2012, കെപിഎംജി ഇൻ്റർനാഷണൽ

ഉറവിടം- കെപിഎംജിയുടെ വ്യക്തിഗത ആദായനികുതി, സാമൂഹിക സുരക്ഷാ നിരക്ക് സർവേ 2012, കെപിഎംജി ഇൻ്റർനാഷണൽ

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യതയെക്കുറിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

GOOD KNOWLEDGE