Table of Contents

ഇന്ത്യയിലെ ആദായ നികുതി FY 23 - 24: നികുതിദായകർക്കുള്ള ആത്യന്തിക ഗൈഡ്!

യൂണിയൻ ബജറ്റ് 2023 അപ്ഡേറ്റ്

പുതിയ നികുതി വ്യവസ്ഥയിൽ, ഒരു ലക്ഷം രൂപ വരെയുള്ള വരുമാനത്തിന് വ്യക്തികൾ നികുതി നൽകേണ്ടതില്ല. പ്രതിവർഷം 7.5 ലക്ഷം (സാധാരണ കിഴിവ് ഉൾപ്പെടെ)

ഉയർന്ന സർചാർജ് നിരക്ക് 37% ൽ നിന്ന് 25% ആയി കുറയ്ക്കാൻ സർക്കാർ നിർദ്ദേശിച്ചു

പഴയ നികുതി വ്യവസ്ഥയിൽ മാറ്റങ്ങളൊന്നും വരുത്തിയിട്ടില്ല

പുതിയ നികുതി വ്യവസ്ഥ സ്ഥിര നികുതി വ്യവസ്ഥയായി മാറിയെങ്കിലും നികുതിദായകർക്ക് പഴയ നികുതി വ്യവസ്ഥ തിരഞ്ഞെടുക്കാം

1000 രൂപ വാർഷിക വരുമാനമുള്ള ഒരു നികുതിദായകൻ. 9 ലക്ഷം രൂപ നൽകണം. നികുതിയിനത്തിൽ 45,000

രൂപ വരുമാനത്തിന്മേലുള്ള നികുതി. 15 ലക്ഷം രൂപയായിരിക്കും. 1.5 ലക്ഷം രൂപയിൽ നിന്ന് കുറഞ്ഞു. 1.87 ലക്ഷം

പുതിയ ഭരണത്തിന് കീഴിൽ, 2000 രൂപ സ്റ്റാൻഡേർഡ് ഡിഡക്ഷൻ. 50,000 അവതരിപ്പിച്ചു

യിൽ നിന്ന് നികുതി ഇളവ് എടുത്തുകളഞ്ഞുപ്രീമിയം 100000 രൂപയിൽ കൂടുതലുള്ള ഇൻഷുറൻസ് പോളിസികൾ. 5 ലക്ഷം

വേണ്ടിവിരമിക്കൽ സർക്കാരിതര ജീവനക്കാരുടെ നികുതി ഇളവ് 2000 രൂപയായി വർധിപ്പിച്ചു. 25 ലക്ഷം രൂപയിൽ നിന്ന്. 3 ലക്ഷം

സഹകരണ സംഘങ്ങൾക്ക് ഉയർന്ന ടിഡിഎസ് പരിധി രൂപ. പണം പിൻവലിക്കുമ്പോൾ 3 കോടി രൂപ നൽകും

നികുതിദായകരുടെ സൗകര്യം ഉറപ്പാക്കാൻ, അടുത്ത തലമുറ കോമൺ ഐടി റിട്ടേൺ ഫോം പുറത്തിറക്കി

ഒരു ഭാഗത്ത് ടിഡിഎസ് നിരക്ക് കുറച്ചുഇ.പി.എഫ് പാൻ ഇതര കേസുകളിൽ പിൻവലിക്കൽ 30% മുതൽ 20% വരെ

പുതിയ ആദായ നികുതി സ്ലാബുകൾ 2023 - 24

വരുമാനം വർധിപ്പിക്കാനും വാങ്ങൽ ശേഷി വർധിപ്പിക്കാനും ഉദ്ദേശിച്ചുള്ള 2023-24 ലെ കേന്ദ്ര ബജറ്റ് ധനമന്ത്രി നിർമ്മല സീതാരാമൻ അവതരിപ്പിച്ചു. പ്രസംഗം അനുസരിച്ച്, അടിസ്ഥാന ഇളവ് പരിധി കുറഞ്ഞുരൂപ. രൂപയിൽ നിന്ന് 2.5 ലക്ഷം. 3 ലക്ഷം. അത് മാത്രമല്ല, സെക്ഷൻ 87 എ പ്രകാരമുള്ള റിബേറ്റ് 2000 രൂപയായി ഉയർത്തി. രൂപയിൽ നിന്ന് 7 ലക്ഷം. 5 ലക്ഷം.

കേന്ദ്ര ബജറ്റ് 2023-24 പ്രകാരമുള്ള പുതിയ നികുതി സ്ലാബ് നിരക്ക് ഇതാ:

| വാർഷിക വരുമാന പരിധി | പുതിയ നികുതി ശ്രേണി (2023-24) |

|---|---|

| രൂപ വരെ. 3,00,000 | ഇല്ല |

| രൂപ. 3,00,000 മുതൽ രൂപ. 6,00,000 | 5% |

| രൂപ. 6,00,000 മുതൽ രൂപ. 9,00,000 | 10% |

| രൂപ. 9,00,000 മുതൽ രൂപ. 12,00,000 | 15% |

| രൂപ. 12,00,000 മുതൽ രൂപ. 15,00,000 | 20% |

| രൂപയ്ക്ക് മുകളിൽ. 15,00,000 | 30% |

വരുമാനമുള്ള വ്യക്തികൾരൂപ. 15.5 ലക്ഷം യുടെ സ്റ്റാൻഡേർഡ് കിഴിവിന് അർഹതയുള്ളതായിരിക്കും അതിനു മുകളിലുള്ളവർരൂപ. 52,000. മാത്രമല്ല, പുതിയ നികുതി വ്യവസ്ഥ സ്ഥിരസ്ഥിതിയായി മാറിയിരിക്കുന്നു. എന്നിരുന്നാലും, ആളുകൾക്ക് പഴയ നികുതി വ്യവസ്ഥ നിലനിർത്താനുള്ള ഓപ്ഷൻ ഉണ്ട്, അത് ഇനിപ്പറയുന്നതാണ്:

| വാർഷിക വരുമാന പരിധി | പഴയ നികുതി ശ്രേണി (2021-22) |

|---|---|

| രൂപ വരെ. 2,50,000 | ഇല്ല |

| രൂപ. 2,50,001 മുതൽ രൂപ. 5,00,000 | 5% |

| രൂപ. 5,00,001 മുതൽ രൂപ. 10,00,000 | 20% |

| രൂപയ്ക്ക് മുകളിൽ. 10,00,000 | 30% |

Talk to our investment specialist

ഇന്ത്യയിലെ ആദായ നികുതി

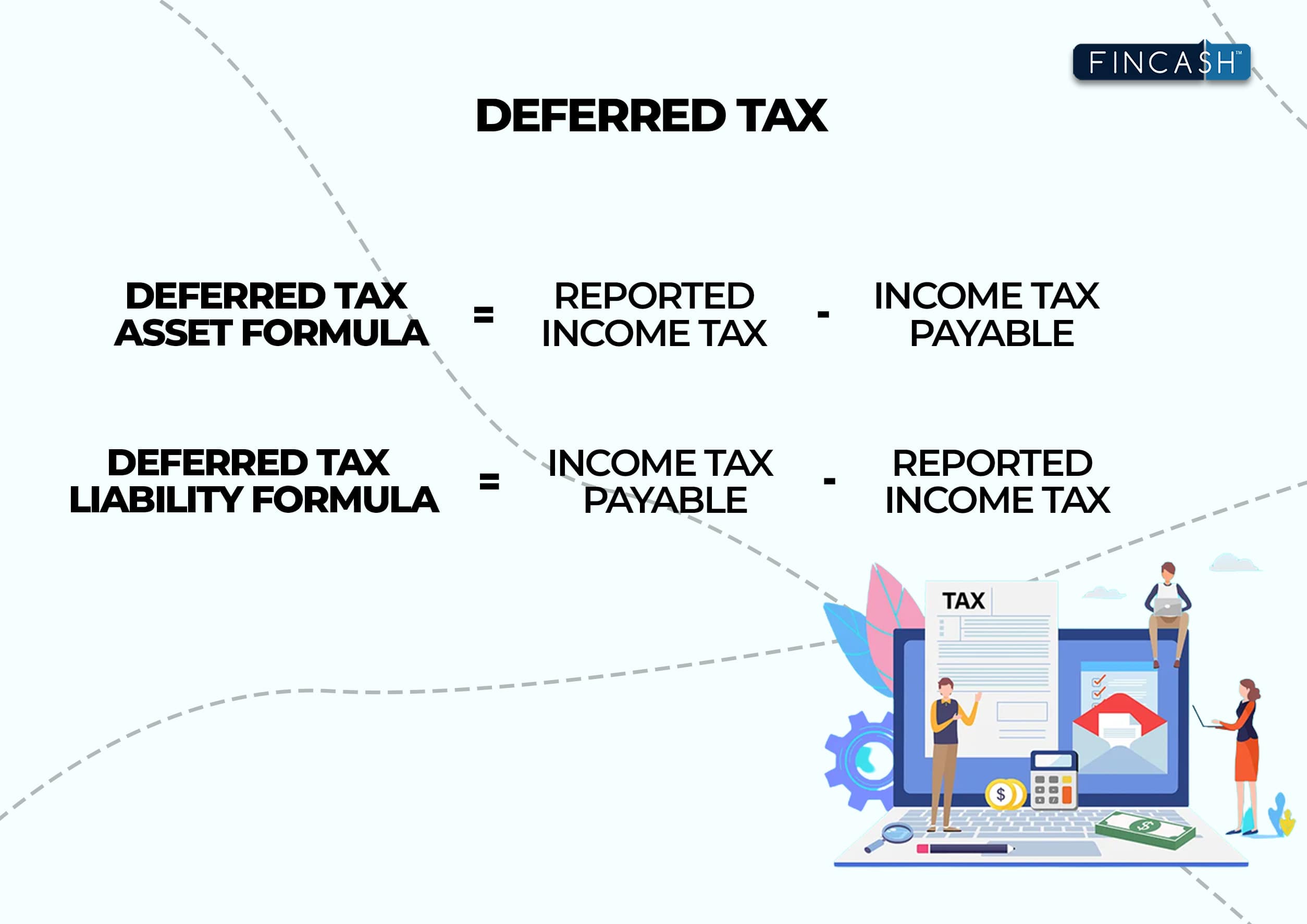

ആദായ നികുതി നിരവധി പ്രവർത്തനങ്ങൾക്ക് ധനസഹായം നൽകുക എന്ന ലക്ഷ്യത്തോടെയാണ് ഇന്ത്യയിൽ സർക്കാർ ഈടാക്കുന്നത്. അടിസ്ഥാനപരമായി, രണ്ട് പ്രധാന കാര്യങ്ങളുണ്ട്നികുതികളുടെ തരങ്ങൾ - നേരിട്ടും അല്ലാതെയും. മുൻ വിഭാഗത്തിൽ, ആദായനികുതി പരിരക്ഷയുണ്ട്. കൂടാതെ, വാറ്റ്, എക്സൈസ്, സേവന നികുതി, അതുപോലെ ചരക്ക് സേവന നികുതി (ജിഎസ്ടി) എന്നിവയെല്ലാം പരോക്ഷ നികുതികളിൽ വരുന്നു.

സർക്കാർ പ്രവർത്തനങ്ങൾക്ക് ധനസഹായം നൽകുന്നതിനൊപ്പം, ശേഖരിക്കുന്ന നികുതികൾ ഒരു ഫിസ്ക്കൽ സ്റ്റെബിലൈസറായും ഉപയോഗിക്കുന്നു, ഇത് ജനസംഖ്യയിൽ സമ്പത്തിന്റെ മതിയായ വിതരണത്തിന് സഹായിക്കുന്നു. ഇന്ത്യൻ ആദായനികുതി സമ്പ്രദായം ഉൾക്കൊള്ളുന്ന നിരവധി വശങ്ങളുണ്ട്. അതിനെക്കുറിച്ച് കൂടുതൽ കണ്ടെത്താം.

ഇന്ത്യയിലെ ആദായ നികുതി തരങ്ങൾ

ആദായനികുതി പണമടയ്ക്കുന്നയാളെയും പണമടയ്ക്കുന്ന സമയത്തെയും അടിസ്ഥാനമാക്കി മൂന്ന് വ്യത്യസ്ത വിഭാഗങ്ങളായി തിരിക്കാം:

സ്രോതസ്സിൽ നികുതി കിഴിവ് (TDS)

നികുതിദായകന്റെ പേരിൽ രണ്ടാമത്തെ വ്യക്തി (നികുതിദായകന്റെ വരുമാന സ്രോതസ്സ് സൃഷ്ടിക്കുന്ന) കിഴിച്ച് അടയ്ക്കുന്ന ഏത് തരത്തിലുള്ള ആദായനികുതിയെയും TDS എന്ന് വിളിക്കുന്നു. യഥാസമയം നികുതി അടയ്ക്കുന്നത് ഉറപ്പാക്കാൻ ആദായനികുതി വകുപ്പ് ഉപയോഗിക്കുന്ന ഒരു മെഷർമെന്റ് രീതിയാണ് ഈ നികുതി.

മുൻകൂർ നികുതി

സാമ്പത്തിക വർഷം മുഴുവൻ, പ്രൊഫഷണലുകളും വ്യവസായികളും നാല് ഗഡുക്കളായി ആദായനികുതി അടയ്ക്കണം. ആ തവണകൾ അറിയപ്പെടുന്നത്മുൻകൂർ നികുതി. ഈ നികുതികൾ അടയ്ക്കുന്നതിന് ചില നിശ്ചിത തീയതികളുണ്ട്, ഇനിപ്പറയുന്നവ:

- ജൂൺ 15-ന് മുമ്പോ അതിന് മുമ്പോ: എ.ഡി.യുടെ 15%

- സെപ്റ്റംബർ 15-ന് മുമ്പോ അതിനു മുമ്പോ: എ.ഡി.യുടെ 45%

- ഡിസംബർ 15-ന് മുമ്പോ അതിനു മുമ്പോ: എ.ഡി.യുടെ 75%

- മാർച്ച് 15-ന് മുമ്പോ ശേഷമോ: 100% എ.ഡി

സ്വയം വിലയിരുത്തൽ നികുതി

ടിഡിഎസും മുൻകൂർ നികുതിയും കണക്കിലെടുത്തതിന് ശേഷം കണക്കാക്കിയ വരുമാനത്തിന്മേൽ നികുതിദായകൻ അടയ്ക്കുന്ന ഏതെങ്കിലും തരത്തിലുള്ള ബാലൻസ് ടാക്സ് എന്നാണ് സ്വയം വിലയിരുത്തൽ നികുതി.

വരുമാന സ്രോതസ്സ്

ഇന്ത്യൻ ആദായനികുതി നിയമങ്ങൾ അനുസരിച്ച്, താഴെപ്പറയുന്ന സ്രോതസ്സുകളിൽ നിന്ന് ഉൽപ്പാദിപ്പിക്കപ്പെടുന്ന ഇന്ത്യയിലെ വരുമാനം നികുതി വിധേയമാണ്:

- ശമ്പളം

- വീടിന്റെ സ്വത്ത് വരുമാനം

- തൊഴിൽ അല്ലെങ്കിൽ ബിസിനസ്സിന്റെ നേട്ടങ്ങളും ലാഭവും

- മൂലധന നേട്ടം

- മറ്റ് സ്രോതസ്സുകളിൽ നിന്നുള്ള വരുമാനം

ഈ എല്ലാ സ്രോതസ്സുകളിൽ നിന്നുമുള്ള വരുമാന തുക ആദായ നികുതി നിയമത്തിലെ വ്യവസ്ഥകൾ അനുസരിച്ചാണ് കണക്കാക്കുന്നത്. നികുതി നിരക്കുകൾ വ്യക്തിയുടെ വരുമാനത്തെ അടിസ്ഥാനമാക്കി വ്യത്യാസപ്പെടുന്നു, അവയെ ആദായ നികുതി സ്ലാബ് നിരക്കുകൾ എന്ന് വിളിക്കുന്നു. ബജറ്റിൽ എല്ലാ വർഷവും ഈ ആദായനികുതി നിരക്കുകൾ പരിഷ്കരിക്കും.

സാമ്പത്തിക വർഷവും മൂല്യനിർണയ വർഷവും തമ്മിലുള്ള വ്യത്യാസം

നിങ്ങളുടെ വരുമാനം നേടിയ വർഷമാണ് സാമ്പത്തിക വർഷം. മറുവശത്ത്, മൂല്യനിർണ്ണയ വർഷം, നിങ്ങൾ ഫയൽ ചെയ്യേണ്ട തുടർന്നുള്ള വർഷമാണ്ആദായ നികുതി റിട്ടേൺ കഴിഞ്ഞ വർഷം. അതിനാൽ, ഉദാഹരണത്തിന്, നിങ്ങൾ 2019-ൽ നിങ്ങളുടെ വരുമാനം നേടി, അത് നിങ്ങളുടെ സാമ്പത്തിക വർഷമായി കണക്കാക്കും. കൂടാതെ, നിങ്ങൾ 2019-ലെ റിട്ടേൺ 2020-ൽ ഫയൽ ചെയ്യാൻ പോകുന്നതിനാൽ, അത് നിങ്ങളുടെ മൂല്യനിർണ്ണയ വർഷമായി കണക്കാക്കും.

ഇന്ത്യയിൽ ഐടിആർ ഫയൽ ചെയ്യുന്നതിന് ആവശ്യമായ രേഖകൾ

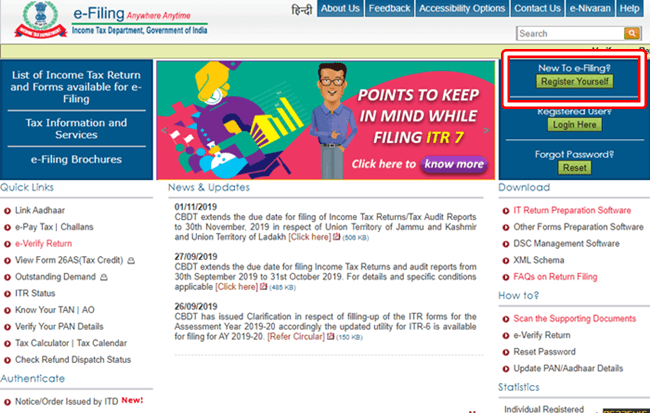

ഫയൽ ചെയ്യുന്ന കാര്യം വരുമ്പോൾഐടിആർ ഓൺലൈനിൽ, നിങ്ങൾക്ക് ഒരു നിശ്ചിത രേഖകൾ ആവശ്യമാണ്. വരുമാന സ്രോതസ്സ് അനുസരിച്ച് ഈ രേഖകൾ വ്യത്യാസപ്പെടുന്നു.

ഇതേ സംബന്ധിയായ വിശദാംശം ചുവടെ സൂചിപ്പിച്ചിരിക്കുന്നു:

| വരുമാന സ്രോതസ്സ് | ആവശ്യമുള്ള രേഖകൾ |

|---|---|

| ശമ്പളമുള്ള വ്യക്തികൾ | ഫോം 16, 16A, 26AS. എച്ച്ആർഎയ്ക്കുള്ള വാടകയുടെ രസീത്. പേസ്ലിപ്പുകൾ. കീഴിൽ നിക്ഷേപം നടത്തിസെക്ഷൻ 80 സി, 80D, 80E, 80G |

| മൂലധന നേട്ടം | എസ്ഐപികൾ,ELSS,മ്യൂച്വൽ ഫണ്ട് പ്രസ്താവന,ഡെറ്റ് ഫണ്ട്, വിൽപ്പനയും വാങ്ങലുംഇക്വിറ്റി ഫണ്ടുകൾ. വാങ്ങൽ/വിൽപന വില, മൂലധന നേട്ടത്തിന്റെ വിശദാംശങ്ങൾ, ഏതെങ്കിലും വീട് വസ്തു വിറ്റിട്ടുണ്ടെങ്കിൽ രജിസ്ട്രേഷന്റെ വിശദാംശങ്ങൾ. ഓഹരികൾ വിൽക്കുന്നതിലൂടെയും സ്റ്റോക്ക് ട്രേഡിംഗിലൂടെയും മൂലധന നേട്ടങ്ങളുടെ പ്രസ്താവന (ലഭ്യമെങ്കിൽ) |

| ഹൗസ് പ്രോപ്പർട്ടി | ഭവന വായ്പ പലിശ സർട്ടിഫിക്കറ്റ്. പ്രോപ്പർട്ടി വിലാസം. മൂലധന വിഹിതവും പാൻ കാർഡ് വിശദാംശങ്ങളും ഉൾപ്പെടെ സഹ ഉടമയുടെ വിശദാംശങ്ങൾ |

| മറ്റ് ഉറവിടങ്ങൾ | പലിശ ലഭിക്കുകയാണെങ്കിൽ ബാങ്ക് വിശദാംശങ്ങൾസേവിംഗ്സ് അക്കൗണ്ട്. ഒരു പോസ്റ്റ് ഓഫീസിലെ അക്കൗണ്ടിൽ നിന്ന് ലഭിക്കുന്ന വരുമാനം. നികുതി ലാഭിക്കൽ കൂടാതെ/അല്ലെങ്കിൽ കോർപ്പറേറ്റിൽ നിന്ന് ലഭിച്ച പലിശയുടെ വിശദാംശങ്ങൾബോണ്ടുകൾ |

മുകളിൽ സൂചിപ്പിച്ചവ കൂടാതെ, ബാങ്ക് അക്കൗണ്ട് വിശദാംശങ്ങൾ, പാൻ കാർഡ് തുടങ്ങിയ ചില നിർബന്ധിത രേഖകളും ഉണ്ട്.

ആദായ നികുതി ഫോമുകൾ

ആദായ നികുതി വകുപ്പിൽ നിന്നുള്ള അംഗീകൃത ഫോമുകളാണ് ആദായ നികുതി ഫോമുകൾ. ആ സാമ്പത്തിക വർഷം നേടിയ വരുമാനത്തെയും അടച്ച നികുതികളെയും കുറിച്ചുള്ള വിവരങ്ങൾ നൽകാൻ നികുതിദായകർ ഉപയോഗിക്കുന്നവയാണ് ഇവ. മൊത്തത്തിൽ, ഏഴ് വ്യത്യസ്ത രൂപങ്ങളുണ്ട്, അവ ഓരോന്നും നികുതിദായകരുടെ ഒരു സെറ്റ് വിഭാഗത്തിൽ പെടുന്നു.

ഉദാഹരണത്തിന്, ഇന്ത്യയിലെ പ്രൊഫഷണലുകൾക്ക് ആദായനികുതിക്ക് അംഗീകാരമുള്ള ഒരു ഫോം ശമ്പളമുള്ള വ്യക്തികൾക്കും തിരിച്ചും ഉപയോഗിക്കാൻ കഴിയില്ല.

| വരുമാനംനികുതി റിട്ടേൺ ഫോം | നികുതിദായകന്റെ വരുമാന യോഗ്യത |

|---|---|

| ഐടിആർ 1 (മാത്രം) | ✔പെൻഷൻ അല്ലെങ്കിൽ ശമ്പളം ✔ഒരു റെസിഡൻഷ്യൽ പ്രോപ്പർട്ടി ✔മറ്റ് സ്രോതസ്സുകൾ (ലോട്ടറി, കുതിരപ്പന്തയം മുതലായവ ഒഴികെ) ✔മൊത്തം വരുമാനം രൂപ വരെ. 50 ലക്ഷം |

| ഐടിആർ 2 | ഹിന്ദു അവിഭക്ത കുടുംബം (HUF-കൾ) കൂടാതെ ഒരു തൊഴിലിന്റെയോ ബിസിനസ്സിന്റെയോ നേട്ടങ്ങളിൽ നിന്നും ലാഭത്തിൽ നിന്നും വരുമാനമില്ലാത്ത വ്യക്തികളും |

| ഐടിആർ 3 | ഹിന്ദു അവിഭക്ത കുടുംബവും (HUFs) പങ്കാളിത്ത കമ്പനികൾ ഉൾപ്പെടെ ഒരു തൊഴിലിൽ നിന്നോ ബിസിനസ്സിൽ നിന്നോ വരുമാനം നേടുന്ന വ്യക്തികളും |

| ഐടിആർ 4 (സുഗം) | അനുമാന നികുതി വരുമാനമുള്ള ആർക്കും |

| ഐടിആർ 5 | ഒഴികെ എല്ലാവരും: ✔വ്യക്തികൾ ✔HUFs ✔കമ്പനികൾ ✔യോഗ്യതയുള്ളവർഐടിആർ ഫയൽ ചെയ്യുക 7 |

| ഐടിആർ 6 | സെക്ഷൻ 11 പ്രകാരം ഇളവ് അവകാശപ്പെടുന്ന കമ്പനികൾ ഒഴികെയുള്ള കമ്പനികൾക്ക് |

| ഐടിആർ 7 | കമ്പനികൾ ഉൾപ്പെടെയുള്ളവർ റിട്ടേണുകൾ നൽകേണ്ടതുണ്ട്വകുപ്പ് 139 (4A)/ 139 (4B)/ 139 (4C)/ 139 (4D)/ 139 (4E)/ 139 (4F) |

ഉപസംഹാരം

ഇ-ഫയലിംഗ് നിലവിൽ വന്നതോടെ, ഐടിആർ ഫയൽ ചെയ്യുന്നതിനും കിഴിവുകൾ ക്ലെയിം ചെയ്യുന്നതിനുമുള്ള പ്രക്രിയ എളുപ്പമായി. സമ്പാദിക്കുന്ന ഒരു ചെറുപ്പക്കാരനായ വ്യക്തിയായതിനാൽ, നിങ്ങൾക്ക് ഇനി കഠിനമായ ഫയലിംഗ് പ്രക്രിയയ്ക്ക് വിധേയമാകേണ്ടി വരില്ല. ഇപ്പോൾ ഈ പോസ്റ്റ് ഇന്ത്യയിലെ ആദായനികുതിയുടെ മിക്കവാറും എല്ലാ വശങ്ങളും ഉൾക്കൊള്ളുന്നു, നിങ്ങളുടെ ഉത്തരവാദിത്തങ്ങൾ നഷ്ടപ്പെടുത്തരുത്.

രോഹിണി ഹിരേമത്ത്

രോഹിണി ഹിരേമത്ത് ഫിൻകാഷ് ഡോട്ട് കോമിൽ കണ്ടന്റ് ഹെഡായി പ്രവർത്തിക്കുന്നു. ലളിതമായ ഭാഷയിൽ സാമ്പത്തിക അറിവ് ജനങ്ങളിലേക്ക് എത്തിക്കുക എന്നതാണ് അവളുടെ അഭിനിവേശം. സ്റ്റാർട്ടപ്പുകളിലും വൈവിധ്യമാർന്ന ഉള്ളടക്കത്തിലും അവൾക്ക് ശക്തമായ പശ്ചാത്തലമുണ്ട്. രോഹിണി ഒരു SEO വിദഗ്ദ്ധനും പരിശീലകനും ടീമിന്റെ തലവനും കൂടിയാണ്! നിങ്ങൾക്ക് അവളുമായി ബന്ധപ്പെടാംrohini.hiremath@fincash.com

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.