ഫിൻകാഷ് »ക്രെഡിറ്റ് സ്കോർ ശ്രേണികൾ »ക്രെഡിറ്റ് സ്കോർ Vs ക്രെഡിറ്റ് അഭിപ്രായങ്ങൾ

Table of Contents

- ഇന്ത്യയിൽ ക്രെഡിറ്റ് സ്കോർ എന്താണ്?

- ഇന്ത്യയിൽ നല്ല ക്രെഡിറ്റ് സ്കോർ എന്താണ്?

- ഇന്ത്യയിൽ നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ എങ്ങനെ പരിശോധിക്കാം?

- എന്താണ് ഒരു ക്രെഡിറ്റ് പരാമർശം?

- നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിൽ ക്രെഡിറ്റ് പരാമർശങ്ങൾ എങ്ങനെയാണ് ചേർക്കുന്നത്?

- ഒരു ക്രെഡിറ്റ് റിപ്പോർട്ടിൽ "അക്കൗണ്ടിൽ നിന്ന് നീക്കം ചെയ്ത പരാമർശം" എന്താണ് അർത്ഥമാക്കുന്നത്?

- ഇന്ത്യയിൽ നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ എങ്ങനെ മെച്ചപ്പെടുത്താം?

- ഉപസംഹാരം

- പതിവായി ചോദിക്കുന്ന ചോദ്യങ്ങൾ (FAQ)

ക്രെഡിറ്റ് സ്കോറും ക്രെഡിറ്റ് അഭിപ്രായങ്ങളും തമ്മിലുള്ള വ്യത്യാസം

നിങ്ങളുടെക്രെഡിറ്റ് സ്കോർ നിങ്ങളുടെ സാമ്പത്തിക ആരോഗ്യത്തെ ബാധിക്കുന്ന രണ്ട് പ്രധാന ഘടകങ്ങളാണ് ക്രെഡിറ്റ് പരാമർശങ്ങൾ. ഒരു ക്രെഡിറ്റ് സ്കോർ നിങ്ങളുടെ ക്രെഡിറ്റ് യോഗ്യതയുടെ സംഖ്യാപരമായ പ്രതിനിധാനമാണെങ്കിലും, ക്രെഡിറ്റ് പരാമർശങ്ങൾ നിങ്ങളുടെ ക്രെഡിറ്റ് ചരിത്രത്തെക്കുറിച്ചുള്ള കൂടുതൽ വിവരങ്ങൾ നൽകുന്നു.

ഈ ലേഖനത്തിൽ, ക്രെഡിറ്റ് സ്കോറുകളുടെയും ക്രെഡിറ്റ് പരാമർശങ്ങളുടെയും അർത്ഥം, അവ എങ്ങനെ കണക്കാക്കുന്നു, ഇന്ത്യയിലെ നിങ്ങളുടെ സാമ്പത്തിക ആരോഗ്യത്തിൽ അവ ചെലുത്തുന്ന സ്വാധീനം എന്നിവ ഞങ്ങൾ പര്യവേക്ഷണം ചെയ്യും. നിങ്ങൾക്ക് ക്രെഡിറ്റ് പരാമർശങ്ങൾ എങ്ങനെ തർക്കിക്കാമെന്നും നിങ്ങൾക്കറിയാംനിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ മെച്ചപ്പെടുത്തുക ഇന്ത്യയിൽ.

ഇന്ത്യയിൽ ക്രെഡിറ്റ് സ്കോർ എന്താണ്?

ഇന്ത്യയിൽ, നിങ്ങളുടെ ക്രെഡിറ്റ് യോഗ്യതയെ പ്രതിനിധീകരിക്കുന്ന മൂന്നക്ക സംഖ്യയാണ് ക്രെഡിറ്റ് സ്കോർ. നിങ്ങളുടെ ക്രെഡിറ്റ് ചരിത്രത്തെ അടിസ്ഥാനമാക്കിയാണ് ഇത് കണക്കാക്കുന്നത്, അതിൽ നിങ്ങളുടേത് ഉൾപ്പെടുന്നു:

- പേയ്മെന്റ് ചരിത്രം

- ക്രെഡിറ്റ് ഉപയോഗം

- ക്രെഡിറ്റ് ചരിത്രത്തിന്റെ ദൈർഘ്യം

- ക്രെഡിറ്റ് തരങ്ങൾ

- സമീപകാല ക്രെഡിറ്റ് അന്വേഷണങ്ങൾ

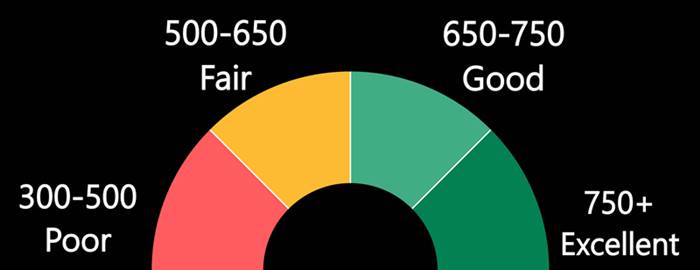

ദിCIBIL സ്കോർ, 300 മുതൽ 900 വരെ വ്യത്യാസപ്പെടാം, ഏറ്റവും വ്യാപകമായി ഉപയോഗിക്കുന്ന ക്രെഡിറ്റ് സ്കോറിംഗ് മോഡലാണ്. ഇന്ത്യയിൽ, ഉയർന്ന ക്രെഡിറ്റ് സ്കോർ കുറഞ്ഞ ക്രെഡിറ്റ് റിസ്കിനെ സൂചിപ്പിക്കുന്നു, ഇത് ക്രെഡിറ്റിനായി അംഗീകാരം നേടുന്നതിനും മുൻഗണനാ നിബന്ധനകളും പലിശ നിരക്കുകളും സ്വീകരിക്കുന്നതിനുള്ള നിങ്ങളുടെ സാധ്യത വർദ്ധിപ്പിക്കുന്നു.

ഇന്ത്യയിൽ നല്ല ക്രെഡിറ്റ് സ്കോർ എന്താണ്?

ഇന്ത്യയിൽ ക്രെഡിറ്റ് സ്കോർ 750 അല്ലെങ്കിൽ അതിലും ഉയർന്നത് മികച്ചതായി കണക്കാക്കപ്പെടുന്നു. 750-ൽ താഴെ ക്രെഡിറ്റ് സ്കോറുകൾ ഉള്ളവർക്ക് ക്രെഡിറ്റ് ലഭിക്കാൻ ബുദ്ധിമുട്ട് തോന്നിയേക്കാം അല്ലെങ്കിൽ ഉയർന്ന പലിശ നിരക്ക് ഈടാക്കാം. ഇന്ത്യയിലെ ക്രെഡിറ്റ് സ്കോർ ആവശ്യകതകൾ കടം കൊടുക്കുന്നയാളെ ആശ്രയിച്ച് ഒരു കടം കൊടുക്കുന്നയാളിൽ നിന്ന് അടുത്തതിലേക്ക് വ്യത്യാസപ്പെടാംറിസ്ക് ടോളറൻസ് തന്ത്രപരമായ ലക്ഷ്യങ്ങളും.

ഇന്ത്യയിൽ നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ എങ്ങനെ പരിശോധിക്കാം?

CIBIL പോലുള്ള വിവിധ ഓൺലൈൻ പ്ലാറ്റ്ഫോമുകളിലൂടെ നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ സൗജന്യമായി പരിശോധിക്കാം.എക്സ്പീരിയൻ, അഥവാഇക്വിഫാക്സ്. ഈ പ്ലാറ്റ്ഫോമുകൾ നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോറും നൽകുന്നുക്രെഡിറ്റ് റിപ്പോർട്ട്, നിങ്ങളുടെ ക്രെഡിറ്റ് ചരിത്രം, കുടിശ്ശികയുള്ള കടങ്ങൾ, ക്രെഡിറ്റ് അന്വേഷണങ്ങൾ എന്നിവ കാണിക്കുന്നു. നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിന്റെ കൃത്യത ഉറപ്പുവരുത്തുന്നതിനും എന്തെങ്കിലും പിശകുകളോ വഞ്ചനാപരമായ പ്രവർത്തനങ്ങളോ തിരിച്ചറിയുന്നതിനും പതിവായി അവലോകനം ചെയ്യുന്നത് പ്രധാനമാണ്. ഇന്ത്യയിൽ വർഷത്തിൽ ഒരിക്കൽ ഓരോ ക്രെഡിറ്റ് ബ്യൂറോയിൽ നിന്നും നിങ്ങൾക്ക് സൗജന്യ ക്രെഡിറ്റ് റിപ്പോർട്ട് അഭ്യർത്ഥിക്കാം.

Talk to our investment specialist

എന്താണ് ഒരു ക്രെഡിറ്റ് പരാമർശം?

നിങ്ങളുടെ ക്രെഡിറ്റ് ചരിത്രത്തെക്കുറിച്ചുള്ള കൂടുതൽ വിവരങ്ങൾ നൽകുന്ന നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിലെ ഒരു നൊട്ടേഷനാണ് ഇന്ത്യയിലെ ക്രെഡിറ്റ് പരാമർശം. സന്ദർഭത്തെ ആശ്രയിച്ച്, അത് പോസിറ്റീവ്, നെഗറ്റീവ് അല്ലെങ്കിൽ ന്യൂട്രൽ ആകാം. ഉദാഹരണത്തിന്, ഒരു പോസിറ്റീവ് ക്രെഡിറ്റ് പരാമർശം നിങ്ങൾ ഒരു ലോൺ അടച്ചുവെന്നോ അല്ലെങ്കിൽ ഒരു നീണ്ട ക്രെഡിറ്റ് ഹിസ്റ്ററി ഉണ്ടെന്നോ സൂചിപ്പിക്കാം. ഒരു നെഗറ്റീവ് ക്രെഡിറ്റ് പരാമർശം നിങ്ങൾക്ക് ഒരു പേയ്മെന്റ് നഷ്ടപ്പെട്ടു, വായ്പയിൽ വീഴ്ച വരുത്തി, അല്ലെങ്കിൽ ഉയർന്ന കടബാധ്യത എന്നിവ സൂചിപ്പിക്കാം-വരുമാനം അനുപാതം. ഒരു ന്യൂട്രൽ ക്രെഡിറ്റ് പരാമർശം നിങ്ങൾ ക്രെഡിറ്റിനായി അപേക്ഷിച്ചിട്ടുണ്ടെന്ന് സൂചിപ്പിക്കാം, എന്നാൽ ഇന്ത്യയിലെ നിങ്ങളുടെ ക്രെഡിറ്റ് യോഗ്യതയിൽ കാര്യമായ സ്വാധീനമില്ല.

നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിൽ ക്രെഡിറ്റ് പരാമർശങ്ങൾ എങ്ങനെയാണ് ചേർക്കുന്നത്?

ഇന്ത്യയിലെ കടം കൊടുക്കുന്നവർ, കടക്കാർ, അല്ലെങ്കിൽ കളക്ഷൻ ഏജൻസികൾ എന്നിവർക്ക് നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിൽ ക്രെഡിറ്റ് പരാമർശങ്ങൾ ചേർക്കാവുന്നതാണ്. നിങ്ങളുടെ പേയ്മെന്റ് ചരിത്രം, പിഴവുകൾ, ചാർജ് ഓഫുകൾ, കളക്ഷനുകൾ അല്ലെങ്കിൽ നിങ്ങളുടെ ക്രെഡിറ്റ് യോഗ്യതയെ ബാധിക്കുന്ന മറ്റ് പ്രവർത്തനങ്ങൾ എന്നിവ അവർ റിപ്പോർട്ട് ചെയ്തേക്കാം. ക്രെഡിറ്റ് അഭിപ്രായങ്ങൾ പിന്നീട് സമാഹരിക്കുന്നത്ക്രെഡിറ്റ് ബ്യൂറോകൾ നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിൽ ഉൾപ്പെടുത്തിയിട്ടുണ്ട്. ക്രെഡിറ്റ് അഭിപ്രായങ്ങൾ നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിൽ ഏഴ് വർഷം വരെ നിലനിൽക്കുമെന്നത് ശ്രദ്ധിക്കേണ്ടതാണ്, ഇത് പരാമർശത്തിന്റെ തരം അനുസരിച്ച്.

ഒരു ക്രെഡിറ്റ് റിപ്പോർട്ടിൽ "അക്കൗണ്ടിൽ നിന്ന് നീക്കം ചെയ്ത പരാമർശം" എന്താണ് അർത്ഥമാക്കുന്നത്?

ഒരു ക്രെഡിറ്റ് റിപ്പോർട്ടിലെ "അക്കൗണ്ടിൽ നിന്ന് നീക്കം ചെയ്ത പരാമർശം" എന്നതിനർത്ഥം ഉപയോക്താവിന്റെ ക്രെഡിറ്റ് അക്കൌണ്ടുമായി ബന്ധപ്പെട്ട് മുമ്പ് റിപ്പോർട്ട് ചെയ്ത ഒരു പരാമർശമോ അഭിപ്രായമോ നീക്കം ചെയ്തിരിക്കുന്നു എന്നാണ്. ഒരു അക്കൗണ്ടിൽ നിന്ന് ഒരു പരാമർശം നീക്കം ചെയ്തിട്ടുണ്ടെങ്കിൽ, വിവരങ്ങൾ തെറ്റോ കാലഹരണപ്പെട്ടതോ ആണെന്നും അത് തിരുത്തുകയോ അപ്ഡേറ്റ് ചെയ്യുകയോ ചെയ്തതായി സൂചിപ്പിക്കാം. ക്രെഡിറ്റ് ബ്യൂറോയുമായോ അല്ലെങ്കിൽ അത് റിപ്പോർട്ട് ചെയ്ത കടക്കാരനുമായോ ഉപയോക്താവ് പരാമർശം വിജയകരമായി തർക്കിച്ചുവെന്നും ഇതിനർത്ഥം.

ഒരു ക്രെഡിറ്റ് റിപ്പോർട്ടിൽ നിന്ന് നെഗറ്റീവ് പരാമർശം നീക്കം ചെയ്യുന്നത് ഉപയോക്താവിന്റെ ക്രെഡിറ്റ് സ്കോറിലും ക്രെഡിറ്റ് യോഗ്യതയിലും നല്ല സ്വാധീനം ചെലുത്തും, കാരണം ഇത് അവരുടെ ക്രെഡിറ്റിനെ ബാധിച്ചേക്കാവുന്ന ഏതെങ്കിലും നെഗറ്റീവ് വിവരങ്ങളെ ഇല്ലാതാക്കുന്നു. ക്രെഡിറ്റ് റിപ്പോർട്ടുകൾ കൃത്യമല്ലാത്തതോ തെറ്റായ വിവരങ്ങളോ ഉണ്ടോയെന്ന് സ്ഥിരമായി പരിശോധിച്ച് അവ ശരിയാക്കുന്നതിനുള്ള നടപടികൾ കൈക്കൊള്ളേണ്ടത് അത്യാവശ്യമാണ്.നല്ല ക്രെഡിറ്റ് ചരിത്രം.

ഇന്ത്യയിൽ നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ എങ്ങനെ മെച്ചപ്പെടുത്താം?

ഇന്ത്യയിൽ നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ മെച്ചപ്പെടുത്താൻ നിങ്ങൾക്ക് സ്വീകരിക്കാവുന്ന ചില ഘട്ടങ്ങൾ ഇതാ:

നിങ്ങളുടെ ബില്ലുകൾ കൃത്യസമയത്ത് അടയ്ക്കുക: നിങ്ങളുടെ പേയ്മെന്റ് ചരിത്രമാണ് ഏറ്റവും നിർണായകമായത്ഘടകം നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോറിൽ. നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ മെച്ചപ്പെടുത്തുന്നതിന്, ക്രെഡിറ്റ് കാർഡ് ബില്ലുകൾ, ലോൺ പേയ്മെന്റുകൾ, യൂട്ടിലിറ്റി ബില്ലുകൾ എന്നിവ ഉൾപ്പെടെ നിങ്ങളുടെ എല്ലാ ബില്ലുകളും കൃത്യസമയത്ത് അടയ്ക്കണം.

നിങ്ങളുടെ കടം-വരുമാന അനുപാതം കുറയ്ക്കുക: നിങ്ങളുടെ വരുമാനവുമായി താരതമ്യപ്പെടുത്തുമ്പോൾ നിങ്ങളുടെ കടം-വരുമാന അനുപാതം. നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ മെച്ചപ്പെടുത്തുന്നതിന്, നിങ്ങളുടെ കടങ്ങൾ അടച്ചോ വരുമാനം വർദ്ധിപ്പിച്ചോ നിങ്ങളുടെ കടം-വരുമാന അനുപാതം കുറയ്ക്കാൻ ശ്രമിക്കണം.

ക്രെഡിറ്റ് വിവേകത്തോടെ ഉപയോഗിക്കുക: നിങ്ങൾ ക്രെഡിറ്റ് ഉത്തരവാദിത്തത്തോടെ ഉപയോഗിക്കുകയും നിങ്ങളുടെ തുക പരമാവധിയാക്കുന്നത് ഒഴിവാക്കുകയും വേണംക്രെഡിറ്റ് കാര്ഡുകള് അല്ലെങ്കിൽ വളരെയധികം കടം ഏറ്റെടുക്കുക. ക്രെഡിറ്റ് കാർഡുകൾ, വ്യക്തിഗത വായ്പകൾ, സുരക്ഷിത വായ്പകൾ എന്നിങ്ങനെയുള്ള ക്രെഡിറ്റ് തരങ്ങളുടെ ഒരു മിശ്രിതം ഉണ്ടായിരിക്കുന്നത് നല്ലതാണ്

നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ട് നിരീക്ഷിക്കുക: നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിന്റെ കൃത്യത ഉറപ്പാക്കാനും എന്തെങ്കിലും പിശകുകളോ വഞ്ചനാപരമായ പ്രവർത്തനങ്ങളോ തിരിച്ചറിയാനും നിങ്ങൾ പതിവായി അത് നിരീക്ഷിക്കണം. നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിലെ എന്തെങ്കിലും മാറ്റങ്ങളെക്കുറിച്ച് അറിയിക്കുന്നതിന് നിങ്ങൾക്ക് അലേർട്ടുകൾ സജ്ജീകരിക്കാനും കഴിയും

ക്രെഡിറ്റ് അന്വേഷണങ്ങൾ പരിമിതപ്പെടുത്തുക: വളരെയധികം ക്രെഡിറ്റ് അന്വേഷണങ്ങൾ നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ കുറയ്ക്കും. നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ മെച്ചപ്പെടുത്തുന്നതിന്, നിങ്ങൾ ക്രെഡിറ്റ് അന്വേഷണങ്ങളുടെ എണ്ണം പരിമിതപ്പെടുത്തുകയും ആവശ്യമുള്ളപ്പോൾ മാത്രം ക്രെഡിറ്റിനായി അപേക്ഷിക്കുകയും വേണം

ഉപസംഹാരം

അവസാനം, ഒരു നല്ല ക്രെഡിറ്റ് സ്കോർ നിങ്ങളെ ക്രെഡിറ്റ് നേടാനും മികച്ച നിബന്ധനകളും പലിശ നിരക്കുകളും നേടാനും സഹായിക്കും. ക്രെഡിറ്റ് പരാമർശങ്ങൾ നിങ്ങളുടെ ക്രെഡിറ്റ് ചരിത്രത്തിലേക്ക് കൂട്ടിച്ചേർക്കുകയും നിങ്ങൾ എത്രത്തോളം ക്രെഡിറ്റീവ് ആണെന്നതിനെ ബാധിക്കുകയും ചെയ്യും. നിങ്ങളുടെ ബില്ലുകൾ കൃത്യസമയത്ത് അടയ്ക്കുക, നിങ്ങളുടെ കടം-വരുമാന അനുപാതം കുറയ്ക്കുക, ക്രെഡിറ്റ് വിവേകത്തോടെ ഉപയോഗിക്കുക, നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിൽ ശ്രദ്ധിക്കുക, നിങ്ങൾ നടത്തുന്ന ക്രെഡിറ്റ് അന്വേഷണങ്ങളുടെ എണ്ണം പരിമിതപ്പെടുത്തുക. നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ടിൽ തെറ്റുകളോ തെറ്റായ വിവരങ്ങളോ കണ്ടെത്തുകയാണെങ്കിൽ, അത് മാറ്റാനോ നീക്കം ചെയ്യാനോ നിങ്ങൾക്ക് ഇന്ത്യയിലെ ക്രെഡിറ്റ് ബ്യൂറോകളോട് ആവശ്യപ്പെടാം. ഈ കാര്യങ്ങൾ ചെയ്യുന്നതിലൂടെ, നിങ്ങൾക്ക് മികച്ച ക്രെഡിറ്റ് നേടാനും നിങ്ങളിലേക്ക് എത്തിച്ചേരാനും കഴിയുംസാമ്പത്തിക ലക്ഷ്യങ്ങൾ.

പതിവായി ചോദിക്കുന്ന ചോദ്യങ്ങൾ (FAQ)

1. ഇന്ത്യയിൽ ക്രെഡിറ്റ് സ്കോർ എങ്ങനെയാണ് കണക്കാക്കുന്നത്?

എ: ഇന്ത്യയിൽ ക്രെഡിറ്റ് സ്കോർ കണക്കാക്കാൻ ഉപയോഗിക്കുന്ന ഘടകങ്ങളിൽ ഇവ ഉൾപ്പെടുന്നു:

പേയ്മെന്റ് ചരിത്രം: കൃത്യസമയത്ത് ബില്ലുകളും ലോണുകളും അടച്ചതിന്റെ ഉപയോക്താവിന്റെ ട്രാക്ക് റെക്കോർഡ് ഇതിൽ ഉൾപ്പെടുന്നു. വൈകിയ പേയ്മെന്റുകളോ ഡിഫോൾട്ടുകളോ ക്രെഡിറ്റ് സ്കോറിനെ പ്രതികൂലമായി ബാധിക്കും.

ക്രെഡിറ്റ് വിനിയോഗം: ലഭ്യമായ മൊത്തം ക്രെഡിറ്റുമായി താരതമ്യം ചെയ്യുമ്പോൾ ഉപയോക്താവ് ഉപയോഗിച്ച ക്രെഡിറ്റ് തുകയാണിത്. ഉയർന്ന ക്രെഡിറ്റ് വിനിയോഗം ഉയർന്ന അപകടസാധ്യതയെ സൂചിപ്പിക്കാംസ്ഥിരസ്ഥിതി, ക്രെഡിറ്റ് സ്കോർ കുറയ്ക്കാൻ കഴിയും

ക്രെഡിറ്റ് ചരിത്രത്തിന്റെ ദൈർഘ്യം: ഇതിൽ ഉപയോക്താവിന്റെ ക്രെഡിറ്റ് അക്കൗണ്ടുകളും അവരുടെ കാലാവധിയും ഉൾപ്പെടുന്നു. ദൈർഘ്യമേറിയ ക്രെഡിറ്റ് ചരിത്രത്തിന് കൂടുതൽ വായ്പായോഗ്യതയും സ്ഥിരതയും സൂചിപ്പിക്കാൻ കഴിയും

ക്രെഡിറ്റ് മിക്സ്: ക്രെഡിറ്റ് കാർഡുകൾ, ലോണുകൾ, മോർട്ട്ഗേജുകൾ എന്നിവ പോലെ ഉപയോക്താവിന് ഉള്ള ക്രെഡിറ്റ് അക്കൗണ്ടുകളുടെ തരങ്ങൾ ഇതിൽ ഉൾപ്പെടുന്നു. ക്രെഡിറ്റ് തരങ്ങളുടെ മിശ്രിതത്തിന് ഉത്തരവാദിത്ത ക്രെഡിറ്റ് സ്വഭാവം പ്രകടിപ്പിക്കാനും ക്രെഡിറ്റ് സ്കോറിനെ ഗുണപരമായി ബാധിക്കാനും കഴിയും

സമീപകാല ക്രെഡിറ്റ് അന്വേഷണങ്ങൾ: ഉപയോക്താവ് അടുത്തിടെ ക്രെഡിറ്റിനായി എത്ര തവണ അപേക്ഷിച്ചുവെന്നതും ഇതിൽ ഉൾപ്പെടുന്നു. ഒന്നിലധികം അന്വേഷണങ്ങൾ ഡിഫോൾട്ടിന്റെ ഉയർന്ന അപകടസാധ്യതയെ സൂചിപ്പിക്കാം, അത് ക്രെഡിറ്റ് സ്കോർ കുറയ്ക്കും

ഈ ഘടകങ്ങൾ വിശകലനം ചെയ്യുന്നതിനും ഓരോ ഉപയോക്താവിനും ക്രെഡിറ്റ് സ്കോർ സൃഷ്ടിക്കുന്നതിനും ക്രെഡിറ്റ് ബ്യൂറോകൾ സങ്കീർണ്ണമായ അൽഗോരിതങ്ങൾ ഉപയോഗിക്കുന്നു. ഉപയോക്താവിന്റെ ക്രെഡിറ്റ് സ്വഭാവവും ചരിത്രവും അടിസ്ഥാനമാക്കി ക്രെഡിറ്റ് സ്കോർ ആനുകാലികമായി അപ്ഡേറ്റ് ചെയ്യുന്നു.

2. എത്ര തവണ ഞാൻ എന്റെ ക്രെഡിറ്റ് സ്കോർ പരിശോധിക്കണം?

എ: വർഷത്തിൽ ഒരിക്കലെങ്കിലും ഒരു പ്രധാന ലോണിനോ ക്രെഡിറ്റ് കാർഡിനോ അപേക്ഷിക്കുന്നതിന് മുമ്പോ നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ പരിശോധിക്കാൻ ശുപാർശ ചെയ്യുന്നു. എന്നിരുന്നാലും, ചില ക്രെഡിറ്റ് മോണിറ്ററിംഗ് സേവനങ്ങൾ ക്രെഡിറ്റ് സ്കോറുകളിലേക്കും സാധാരണ റിപ്പോർട്ടുകളിലേക്കും സൗജന്യ ആക്സസ് നൽകുന്നതിനാൽ നിങ്ങൾക്ക് നിങ്ങളുടെ ക്രെഡിറ്റ് സ്കോർ കൂടുതൽ ഇടയ്ക്കിടെ പരിശോധിക്കാനും കഴിയും.അടിസ്ഥാനം.

3. ക്രെഡിറ്റ് സ്കോറും CIBIL സ്കോറും തമ്മിലുള്ള വ്യത്യാസം എന്താണ്?

എ: CIBIL ക്രെഡിറ്റ് ബ്യൂറോ പ്രത്യേകമായി നൽകുന്ന ഒരു തരം ക്രെഡിറ്റ് സ്കോർ ആണ് CIBIL സ്കോർ. ക്രെഡിറ്റ് സ്കോർ എന്നത് ഒരു വ്യക്തിയുടെ ക്രെഡിറ്റ് യോഗ്യതയുടെ ഏതെങ്കിലും സംഖ്യാ പ്രാതിനിധ്യത്തെ സൂചിപ്പിക്കാൻ ഉപയോഗിക്കുന്ന ഒരു പൊതു പദമാണ്.

4. വായ്പകൾക്കുള്ള ക്രെഡിറ്റ് സ്കോറുകൾ എങ്ങനെ കണക്കാക്കാം?

എ: വായ്പകൾക്കായി ക്രെഡിറ്റ് സ്കോറുകൾ വ്യക്തമായി കണക്കാക്കില്ല. പകരം, ക്രെഡിറ്റ് സ്കോറുകൾ ഒരു ഉപയോക്താവിന്റെ ക്രെഡിറ്റ് ചരിത്രത്തെയും സാമ്പത്തിക സ്വഭാവത്തെയും അടിസ്ഥാനമാക്കി ക്രെഡിറ്റ് ബ്യൂറോകൾ കണക്കാക്കുന്നു, തുടർന്ന് വിവിധ തരത്തിലുള്ള വായ്പകൾക്കുള്ള ക്രെഡിറ്റ് യോഗ്യത വിലയിരുത്താൻ വായ്പക്കാർ ഇത് ഉപയോഗിക്കുന്നു. ഒരു ഉപയോക്താവിന്റെ ക്രെഡിറ്റ് സ്കോറിനെ സ്വാധീനിക്കുന്ന ഘടകങ്ങൾ aഹോം ലോൺ പേയ്മെന്റ് ചരിത്രം, ക്രെഡിറ്റ് വിനിയോഗം, ക്രെഡിറ്റ് ചരിത്രത്തിന്റെ ദൈർഘ്യം, ക്രെഡിറ്റ് മിക്സ്, സമീപകാല ക്രെഡിറ്റ് അന്വേഷണങ്ങൾ എന്നിവ പോലെ മറ്റേതെങ്കിലും തരത്തിലുള്ള ലോണുകൾക്കും സമാനമാണ്.

5. ക്രെഡിറ്റ് പരാമർശങ്ങൾ എന്റെ ലോണിനെ ബാധിക്കുമോ?

എ: അതെ, ക്രെഡിറ്റ് പരാമർശങ്ങൾ വായ്പയ്ക്ക് അംഗീകാരം നേടാനുള്ള നിങ്ങളുടെ കഴിവിനെ സ്വാധീനിച്ചേക്കാം, കാരണം അവ നെഗറ്റീവ് സാമ്പത്തിക സ്വഭാവമോ കടം കൊടുക്കുന്നയാളുടെ അപകടസാധ്യതയോ സൂചിപ്പിക്കുന്നു. കടം കൊടുക്കുന്നവർ ക്രെഡിറ്റ് പരാമർശങ്ങളെ ചുവന്ന പതാകകളായി വീക്ഷിച്ചേക്കാം, ഒരു ലോൺ അംഗീകരിക്കാൻ കൂടുതൽ മടിച്ചേക്കാം അല്ലെങ്കിൽ അനുകൂലമല്ലാത്ത നിബന്ധനകളും ഉയർന്ന പലിശനിരക്കും വാഗ്ദാനം ചെയ്തേക്കാം. നിങ്ങളുടെ ക്രെഡിറ്റ് റിപ്പോർട്ട് പതിവായി നിരീക്ഷിക്കുകയും ഒരു നല്ല ക്രെഡിറ്റ് ചരിത്രം നിലനിർത്താനും ലോൺ അംഗീകാരത്തിനുള്ള സാധ്യത വർദ്ധിപ്പിക്കാനും ഏതെങ്കിലും ക്രെഡിറ്റ് പരാമർശങ്ങളോ കൃത്യതകളോ പരിഹരിക്കേണ്ടത് അത്യാവശ്യമാണ്.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.