സേവിംഗ്സ് അക്കൗണ്ടിൽ നിന്ന് കൂടുതൽ എങ്ങനെ നേടാം?

എസേവിംഗ്സ് അക്കൗണ്ട് ഒരു തരം ആണ്ബാങ്ക് പണം നിക്ഷേപിക്കാൻ ഉപയോഗിക്കുന്ന അക്കൗണ്ട്. ഒരു നിശ്ചിത കാലയളവിൽ അക്കൗണ്ടിൽ പലിശ ലഭിക്കുന്നു. സേവിംഗ്സ് അക്കൗണ്ട് എന്ന് പേരിട്ടിരിക്കുന്ന ഒരു അക്കൗണ്ടാണിത്. നിങ്ങളുടെ അധിക പണം സംഭരിക്കാനും അതിൽ പലിശ നേടാനും നിങ്ങളെ അനുവദിക്കുന്ന ഏറ്റവും ലളിതമായ ബാങ്ക് അക്കൗണ്ടുകളിൽ ഒന്നാണിത്. ഈ ദിവസങ്ങളിൽ ഒരാൾക്ക് ഒരു ബാങ്കിൽ ഒരു ഓൺലൈൻ സേവിംഗ്സ് അക്കൗണ്ട് തുറക്കാം,സംരക്ഷിക്കാൻ തുടങ്ങുക പലിശയും.

ഉപഭോക്താക്കൾ സാധാരണയായി ഉയർന്ന പലിശയുള്ള സേവിംഗ് അക്കൗണ്ടുകളാണ് ഇഷ്ടപ്പെടുന്നത്. വിവിധ ബാങ്കുകൾ വ്യത്യസ്ത സേവിംഗ്സ് അക്കൗണ്ട് പലിശ നിരക്കുകൾ നൽകുന്നു. നിങ്ങളുടെ സേവിംഗ് അക്കൗണ്ട് ഉപയോഗിച്ച്, നിങ്ങൾക്ക് എപ്പോൾ വേണമെങ്കിലും പണം കൈമാറാനും പണം പിൻവലിക്കാനും കഴിയും.

സേവിംഗ്സ് അക്കൗണ്ട് പലിശ നിരക്കുകൾ 2022

മുകളിൽ പറഞ്ഞതുപോലെ, സേവിംഗ്സ് അക്കൗണ്ട് പലിശ നിരക്കുകൾ വ്യത്യസ്ത ബാങ്കുകൾക്ക് വ്യത്യസ്തമാണ്. സാധാരണപരിധി സേവിംഗ്സ് അക്കൗണ്ടിന്റെ പലിശ നിരക്കുകൾ വ്യത്യാസപ്പെടുന്നു2.07% - 7% വർഷം തോറും

| ബാങ്ക് | പലിശ നിരക്ക് |

|---|---|

| ആന്ധ്ര ബാങ്ക് | 3.00% |

| ആക്സിസ് ബാങ്ക് | 3.00% - 4.00% |

| ബാങ്ക് ഓഫ് ബറോഡ | 2.75% |

| ബാങ്ക് ഓഫ് ഇന്ത്യ | 2.90% |

| ബന്ധൻ ബാങ്ക് | 3.00% - 7.15% |

| ബാങ്ക് ഓഫ് മഹാരാഷ്ട്ര | 2.75% |

| കാനറ ബാങ്ക് | 2.90% - 3.20% |

| സെൻട്രൽ ബാങ്ക് ഓഫ് ഇന്ത്യ | 2.75% - 3.00% |

| സിറ്റി ബാങ്ക് | 2.75% |

| കോർപ്പറേഷൻ ബാങ്ക് | 3.00% |

| ദേനാ ബാങ്ക് | 2.75% |

| ധനലക്ഷ്മി ബാങ്ക് | 3.00% - 4.00% |

| ഡിബിഎസ് ബാങ്ക് (ഡിജിബാങ്ക്) | 3.50% - 5.00% |

| ഫെഡറൽ ബാങ്ക് | 2.50% - 3.80% |

| HDFC ബാങ്ക് | 3.00% - 3.50% |

| എച്ച്എസ്ബിസി ബാങ്ക് | 2.50% |

| ഐസിഐസിഐ ബാങ്ക് | 3.00% - 3.50% |

| ഐഡിബിഐ ബാങ്ക് | 3.00% - 3.50% |

| ഐഡിഎഫ്സി ബാങ്ക് | 3.50% - 7.00% |

| ഇന്ത്യൻ ബാങ്ക് | 3.00% - 3.15% |

| ഇന്ത്യൻ ഓവർസീസ് ബാങ്ക് | 3.05% |

| ഇൻഡസ്ഇൻഡ് ബാങ്ക് | 4.00% - 6.00% |

| കർണാടക ബാങ്ക് | 2.75% - 4.50% |

| ബാങ്ക് ബോക്സ് | 3.50% - 4.00% |

| പഞ്ചാബ്നാഷണൽ ബാങ്ക് (പിഎൻബി) | 3.00% |

| ആർബിഎൽ ബാങ്ക് | 4.75% - 6.75% |

| സൗത്ത് ഇന്ത്യൻ ബാങ്ക് | 2.35% - 4.50% |

| സ്റ്റേറ്റ് ബാങ്ക് ഓഫ് ഇന്ത്യ (എസ്ബിഐ) | 2.75% |

| UCO ബാങ്ക് | 2.50% |

| യെസ് ബാങ്ക് | 4.00% - 6.00% |

ഏറ്റവും പുതിയ RBI മാൻഡേറ്റ് അനുസരിച്ച്, നിങ്ങളുടെ സേവിംഗ് അക്കൗണ്ടിന്റെ പലിശ പ്രതിദിനം കണക്കാക്കുന്നുഅടിസ്ഥാനം. നിങ്ങളുടെ ക്ലോസിംഗ് തുകയെ അടിസ്ഥാനമാക്കിയാണ് കണക്കുകൂട്ടൽ. അക്കൌണ്ട് തരവും ബാങ്കിന്റെ പോളിസിയും അനുസരിച്ച് സമ്പാദിച്ച പലിശ അർദ്ധവാർഷികമോ ത്രൈമാസികമോ ക്രെഡിറ്റ് ചെയ്യും.

സേവിംഗ്സ് അക്കൗണ്ടിലെ പലിശ കണക്കാക്കുന്നതിനുള്ള ഫോർമുല

പ്രതിമാസ പലിശ = പ്രതിദിന ബാലൻസ് x (ദിവസങ്ങളുടെ എണ്ണം) x പലിശ നിരക്ക്/ വർഷത്തിലെ ദിവസങ്ങൾ

ഉദാഹരണത്തിന്, ഒരു മാസത്തേക്ക് പ്രതിദിന ക്ലോസിംഗ് ബാലൻസ് പ്രതിദിനം 1 ലക്ഷം ആണെന്നും സേവിംഗ്സ് അക്കൗണ്ടിന്റെ പലിശ നിരക്ക് 4% p.a. ആണെന്നും ഞങ്ങൾ അനുമാനിക്കുകയാണെങ്കിൽ, ഫോർമുല പ്രകാരം

മാസത്തെ പലിശ = 1 ലക്ഷം x (30) x (4/100)/365 = INR 329

വളരെയധികം പണമില്ലാതെ കിടക്കുന്ന പണവും കുറഞ്ഞ സേവിംഗ്സ് അക്കൗണ്ട് പലിശ നിരക്കും ഉള്ളതിനാൽ, നിങ്ങളുടെ ബാങ്ക് അക്കൗണ്ടിൽ നിന്ന് നിങ്ങൾക്ക് എങ്ങനെ കൂടുതൽ നേടാനാകും? സ്വാഭാവികമായും, നിങ്ങളുടെ പണം നിക്ഷേപിക്കുക എന്നതാണ് ഉത്തരം. എന്നാൽ ഉയർന്ന അപകടസാധ്യതകൾ എടുക്കാൻ നിങ്ങൾ ആഗ്രഹിക്കുന്നില്ലെങ്കിൽ സുരക്ഷിതമായി കളിക്കാൻ താൽപ്പര്യപ്പെടുന്നുവെങ്കിൽ, നിങ്ങളുടെ സേവിംഗ്സ് അക്കൗണ്ടിൽ നിന്ന് നിങ്ങൾക്ക് എങ്ങനെ കൂടുതൽ നേട്ടമുണ്ടാക്കാമെന്ന് നോക്കാം.

Talk to our investment specialist

ലിക്വിഡ് ഫണ്ടുകൾ - പണം സമ്പാദിക്കാനുള്ള മികച്ച ഓപ്ഷൻ?

നമ്മളിൽ മിക്കവരും നമ്മുടെ മിച്ചമുള്ള പണത്തിന്റെ ഗണ്യമായ ഒരു ഭാഗം കുറഞ്ഞ സേവിംഗ്സ് അക്കൗണ്ട് പലിശ നിരക്കിൽ ബാങ്കിൽ പാർക്ക് ചെയ്യുന്നു, അങ്ങനെ നിഷ്ക്രിയ പണത്തിൽ നിന്ന് കുറച്ച് വരുമാനം നേടുന്നു. മറുവശത്ത്,ലിക്വിഡ് ഫണ്ടുകൾ ഏതാണ്ട് സമാനമായ റിസ്ക് ലെവലും പണം സമ്പാദിക്കാനുള്ള മികച്ച ഓപ്ഷനും ഉള്ള സേവിംഗ്സ് അക്കൗണ്ട് പലിശ നിരക്കുകളേക്കാൾ മികച്ച പലിശ നിരക്കുകൾ വാഗ്ദാനം ചെയ്യുന്നു.

എന്താണ് ഒരു ലിക്വിഡ് ഫണ്ട്?

ലിക്വിഡ് ഫണ്ടുകൾ അല്ലെങ്കിൽ ദ്രാവകംമ്യൂച്വൽ ഫണ്ടുകൾ പ്രാഥമികമായി നിക്ഷേപിക്കുന്ന ഒരു തരം മ്യൂച്വൽ ഫണ്ടാണ്പണ വിപണി ഉപകരണങ്ങൾ. അതിൽ ഉൾപ്പെടുന്നുനിക്ഷേപിക്കുന്നു ട്രഷറി ബില്ലുകൾ, ടേം ഡെപ്പോസിറ്റുകൾ, ഡിപ്പോസിറ്റുകളുടെ സർട്ടിഫിക്കറ്റുകൾ മുതലായവ പോലുള്ള സാമ്പത്തിക ഉപകരണങ്ങളിൽ. ഈ ഉപകരണങ്ങൾക്ക് കുറഞ്ഞ മെച്യൂരിറ്റി കാലയളവ് (91 ദിവസത്തിൽ താഴെ) ഉണ്ട്, ഇത് ഇവയിലെ അപകട നില ഉറപ്പാക്കുന്നുമ്യൂച്വൽ ഫണ്ടുകളുടെ തരങ്ങൾ വളരെ കുറവാണ്.

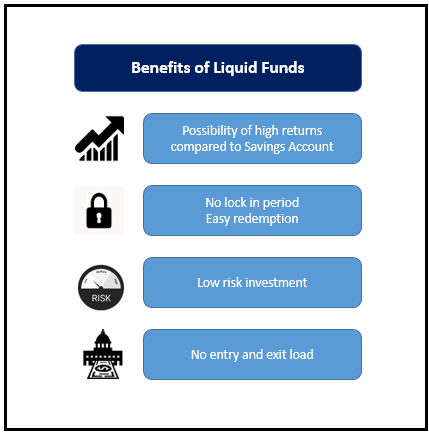

ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകളുടെ പ്രയോജനങ്ങൾ

ഈ മ്യൂച്വൽ ഫണ്ടുകൾക്ക് ലോക്ക്-ഇൻ കാലയളവ് ഇല്ല, പിൻവലിക്കലുകൾ സാധാരണയായി ഒരു പ്രവൃത്തി ദിവസത്തിൽ 24 മണിക്കൂറിനുള്ളിൽ പ്രോസസ്സ് ചെയ്യും (അല്ലെങ്കിൽ ചില സന്ദർഭങ്ങളിൽ കുറവ്). ഈ ഫണ്ടുകളിൽ എൻട്രി ലോഡോ എക്സിറ്റ് ലോഡോ ഘടിപ്പിച്ചിട്ടില്ല, ഫണ്ടിലെ ഉപകരണങ്ങളുടെ തരം കാരണം പലിശ നിരക്ക് റിസ്ക് നിസ്സാരമാണ്.

ലിക്വിഡ് ഫണ്ട് റിട്ടേണുകൾ

ലിക്വിഡ് ഫണ്ടുകൾ ഉയർന്ന സമയത്ത് ഹ്രസ്വകാല നിക്ഷേപത്തിന് മികച്ച വരുമാനം വാഗ്ദാനം ചെയ്യുന്നുപണപ്പെരുപ്പം വിപണി പരിസ്ഥിതി. അത്തരം കാലഘട്ടങ്ങളിൽ, പലിശനിരക്ക് ഉയർന്നതാണ്, ഇത് ലിക്വിഡ് ഫണ്ടുകൾക്ക് മികച്ച വരുമാനം ഉറപ്പാക്കുന്നു. ദിവസേന/പ്രതിവാര/പ്രതിമാസ ലാഭവിഹിതം (പണമടയ്ക്കൽ അല്ലെങ്കിൽ പുനർനിക്ഷേപം), വളർച്ചാ ഓപ്ഷൻ എന്നിങ്ങനെ വിവിധ ഓപ്ഷനുകളുടെ രൂപത്തിൽ ലിക്വിഡ് ഫണ്ടുകൾ വിപണിയിൽ ലഭ്യമാണ്.

ലിക്വിഡ് ഫണ്ടുകൾ, പ്രതിവർഷം ശരാശരി 7% മുതൽ 8% വരെ പലിശ നിരക്ക് വാഗ്ദാനം ചെയ്യുന്നു. ഇത് സേവിംഗ്സ് അക്കൗണ്ട് പലിശ നിരക്കിനേക്കാൾ വളരെ കൂടുതലാണ്. സ്ഥിരത ആഗ്രഹിക്കുന്ന നിക്ഷേപകർക്ക്പണമൊഴുക്ക്, അവർക്ക് ഡിവിഡന്റുകൾ തിരഞ്ഞെടുക്കാം, അത് അവരുടെ ഇഷ്ടപ്രകാരം അവരുടെ അക്കൗണ്ടിലേക്ക് ക്രെഡിറ്റ് ചെയ്യപ്പെടും. സ്ഥിരമായ റിട്ടേണുകൾ നൽകുന്ന ചില മികച്ച ലിക്വിഡ് ഫണ്ടുകൾ ഇനിപ്പറയുന്നവയാണ്:

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,589.85

↑ 0.29 ₹155 0.5 1.4 2.9 6.6 7.4 6.03% 1M 9D 1M 9D PGIM India Insta Cash Fund Growth ₹348.604

↑ 0.03 ₹573 0.5 1.4 2.9 6.6 7.3 5.95% 1M 2D 1M 2D JM Liquid Fund Growth ₹73.0424

↑ 0.01 ₹1,374 0.5 1.4 2.8 6.5 7.2 6.04% 1M 6D 1M 8D Axis Liquid Fund Growth ₹2,981.98

↑ 0.30 ₹35,360 0.5 1.4 2.9 6.6 7.4 6% 1M 6D 1M 8D Tata Liquid Fund Growth ₹4,217.66

↑ 0.38 ₹22,366 0.5 1.4 2.9 6.6 7.3 6.09% 2M 2D 2M 2D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Dec 25 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Tata Liquid Fund Point 1 Bottom quartile AUM (₹155 Cr). Bottom quartile AUM (₹573 Cr). Lower mid AUM (₹1,374 Cr). Highest AUM (₹35,360 Cr). Upper mid AUM (₹22,366 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (27 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.60% (upper mid). 1Y return: 6.57% (lower mid). 1Y return: 6.46% (bottom quartile). 1Y return: 6.61% (top quartile). 1Y return: 6.57% (bottom quartile). Point 6 1M return: 0.46% (lower mid). 1M return: 0.46% (bottom quartile). 1M return: 0.46% (bottom quartile). 1M return: 0.47% (top quartile). 1M return: 0.46% (upper mid). Point 7 Sharpe: 2.76 (bottom quartile). Sharpe: 2.91 (upper mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.13 (top quartile). Sharpe: 2.83 (lower mid). Point 8 Information ratio: -1.01 (bottom quartile). Information ratio: -0.36 (lower mid). Information ratio: -2.00 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.03% (lower mid). Yield to maturity (debt): 5.95% (bottom quartile). Yield to maturity (debt): 6.04% (upper mid). Yield to maturity (debt): 6.00% (bottom quartile). Yield to maturity (debt): 6.09% (top quartile). Point 10 Modified duration: 0.11 yrs (bottom quartile). Modified duration: 0.09 yrs (top quartile). Modified duration: 0.10 yrs (lower mid). Modified duration: 0.10 yrs (upper mid). Modified duration: 0.17 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Tata Liquid Fund

നികുതി

സേവിംഗ്സ് അക്കൗണ്ടിനേക്കാൾ ലിക്വിഡ് ഫണ്ടുകൾ ഗണ്യമായ നികുതി ആനുകൂല്യം വാഗ്ദാനം ചെയ്യുന്നു. ലിക്വിഡ് ഫണ്ടുകളുടെ നികുതിമൂലധനം നിലവിലെ നികുതി നിയമങ്ങൾ അനുസരിച്ച് 3 വർഷത്തിൽ താഴെയുള്ള 30% നേട്ടവും 3 വർഷത്തിൽ കൂടുതലോ അതിന് തുല്യമോ ആയ സൂചികയിൽ 20% ആണ്. ഈ കുറഞ്ഞ നികുതി സംഭവങ്ങൾ കാരണം, ലിക്വിഡ് ഫണ്ടുകളിലെ അറ്റാദായം മിക്ക കേസുകളിലും സേവിംഗ്സ് അക്കൗണ്ടിനേക്കാൾ കൂടുതലാണ്. ഹ്രസ്വകാലത്തേക്ക്, ലിക്വിഡ് ഫണ്ടുകളിലെ ഡിവിഡന്റിന് 25% നികുതി ചുമത്താം. മിക്ക കേസുകളിലും ലിക്വിഡ് ഫണ്ടുകളിലെ വരുമാനം സേവിംഗ്സ് അക്കൗണ്ടിനേക്കാൾ കൂടുതലാണെന്ന നിഗമനത്തിലേക്ക് ഇത് നമ്മെ നയിക്കുന്നു. മാത്രമല്ല, ഇത് ഉൽപ്പന്നങ്ങളിൽ ഉൾപ്പെട്ടിരിക്കുന്ന റിസ്ക് എടുക്കാനുള്ള ഉപഭോക്താവിന്റെ കഴിവിനെ ആശ്രയിച്ചിരിക്കുന്നു.

സ്വാഭാവികമായും, നിങ്ങളുടെ സേവിംഗ്സ് അക്കൗണ്ടിൽ നിന്ന് കൂടുതൽ പ്രയോജനപ്പെടുത്തുന്നതിന്, നിങ്ങൾ പണം നിക്ഷേപിക്കേണ്ടതുണ്ട്. ലിക്വിഡ് ഫണ്ടുകൾ വാഗ്ദാനം ചെയ്യുന്നതിനെ അപേക്ഷിച്ച് സേവിംഗ്സ് അക്കൗണ്ട് പലിശ നിരക്ക് കുറഞ്ഞ വരുമാനം വാഗ്ദാനം ചെയ്യുന്നു. അങ്ങനെ, ലിക്വിഡ് ഫണ്ടുകൾ സമാനമായ അപകടസാധ്യതയുള്ള നിഷ്ക്രിയ പണം പരമാവധി പ്രയോജനപ്പെടുത്തുന്നതിന് ഗണ്യമായ ഒരു മികച്ച ഓപ്ഷൻ വാഗ്ദാനം ചെയ്യുന്നു, എന്നാൽ ഏകദേശം ഇരട്ടി വരുമാനം. നിങ്ങളുടെ സാധാരണ സേവിംഗ്സ് ബാങ്ക് അക്കൌണ്ടിൽ നിന്ന് കാര്യമായി കൂടുതൽ പ്രയോജനപ്പെടുത്തുന്ന പുതിയതും മികച്ചതുമായ എന്തെങ്കിലും നിങ്ങൾ പരീക്ഷിച്ച സമയമാണിത്.

പതിവുചോദ്യങ്ങൾ

1. സേവിംഗ്സ് അക്കൗണ്ട് (എസ്എ) ഫിക്സഡ് ഡിപ്പോസിറ്റിൽ (എഫ്ഡി) നിന്ന് വ്യത്യസ്തമാണോ?

എ: അതെ, അത് വ്യത്യസ്തമാണ്. ഫിക്സഡ് ഡിപ്പോസിറ്റുകളിൽ, നിങ്ങൾ നിക്ഷേപിച്ച പണം നിശ്ചിത കാലയളവിലേക്ക് പൂട്ടിയിരിക്കും, കാലാവധി പൂർത്തിയാകുന്നതിന് മുമ്പ് നിങ്ങൾക്ക് അത് പിൻവലിക്കാനാകില്ല. ഒരു സേവിംഗ്സ് അക്കൗണ്ട് ഉപയോഗിച്ച്, നിങ്ങളുടെ ഇഷ്ടാനുസരണം നിക്ഷേപിക്കാനും പിൻവലിക്കാനും നിങ്ങൾക്ക് സ്വാതന്ത്ര്യമുണ്ട്. മാത്രമല്ല, സേവിംഗ്സ് അക്കൗണ്ടുകളെ അപേക്ഷിച്ച് സ്ഥിരനിക്ഷേപങ്ങൾക്ക് നിക്ഷേപിക്കുന്ന പണത്തിന് ബാങ്കുകളുടെ പലിശ കൂടുതലാണ്.

2. എല്ലാ ബാങ്കുകളും പിന്തുടരുന്നത് ഒരേ ഫോർമുലയാണോ?

എ: ഒരു സേവിംഗ്സ് അക്കൗണ്ടിന്റെ പലിശ നിരക്ക് കണക്കാക്കുമ്പോൾ മിക്ക ബാങ്കുകളും ഇതേ ഫോർമുല പിന്തുടരുന്നു. പ്രതിദിന ബാലൻസ് പണം നിക്ഷേപിക്കുന്ന ദിവസങ്ങളുടെ എണ്ണം കൊണ്ട് ഗുണിക്കുന്നു, നിരന്തരമായ പലിശനിരക്ക് കൊണ്ട് ഗുണിക്കുന്നു. മുഴുവൻ കാര്യവും 365 കൊണ്ട് ഹരിക്കുന്നു. ഇത് നിങ്ങളുടെ സേവിംഗ്സ് അക്കൗണ്ടിൽ ഉള്ള പണത്തിന് നിങ്ങൾക്ക് ലഭിക്കുന്ന പലിശ നൽകുന്നു.

3. സേവിംഗ്സ് അക്കൗണ്ടുകളും ലിക്വിഡ് അക്കൗണ്ടുകളും ഒന്നാണോ?

എ: നിങ്ങളുടെ സേവിംഗ്സ് അക്കൗണ്ടിലെ ഫണ്ടുകൾ ലിക്വിഡ് ഫണ്ടുകൾ, സേവിംഗ്സ് അക്കൗണ്ട് എന്നിവ പോലെയാണ് പ്രവർത്തിക്കുന്നത്ദ്രാവക ആസ്തികൾ സമാനമല്ല. ലിക്വിഡ് അക്കൗണ്ടുകൾ സാധാരണയായി മ്യൂച്വൽ ഫണ്ടുകളുടെ രൂപത്തിലോ ഹ്രസ്വകാല നിക്ഷേപങ്ങളിലോ ആണ്, ഇത് സേവിംഗ്സ് അക്കൗണ്ടിനേക്കാൾ ഉയർന്ന വരുമാനം നൽകുമെന്ന് പ്രതീക്ഷിക്കുന്നു.

4. എനിക്ക് സേവിംഗ്സ് അക്കൗണ്ടിൽ നിന്ന് പണം പിൻവലിക്കാനാകുമോ?

എ: അതെ, ഒരു സേവിംഗ്സ് അക്കൗണ്ടിൽ നിന്ന് നിങ്ങൾക്ക് എപ്പോൾ വേണമെങ്കിലും പണം പിൻവലിക്കാം. എന്നിരുന്നാലും, മിക്ക ബാങ്കുകൾക്കും, നിങ്ങളുടെ സേവിംഗ്സ് അക്കൗണ്ടിൽ സൂക്ഷിക്കേണ്ട മിനിമം തുകയുണ്ട്, അത് നിങ്ങൾ അക്കൗണ്ട് ക്ലോസ് ചെയ്യുമ്പോൾ പിൻവലിക്കാം.

5. എസ്എയിൽ എന്തെങ്കിലും നികുതി ആനുകൂല്യങ്ങൾ ഉണ്ടോ?

എ: അതെ, നിങ്ങൾക്ക് നികുതി ക്ലെയിം ചെയ്യാംകിഴിവ് കീഴിൽസെക്ഷൻ 80 സി നിങ്ങളുടെ സേവിംഗ്സ് അക്കൗണ്ടിൽ നിന്ന് ലഭിക്കുന്ന പലിശയിൽ.

6. എനിക്ക് സൂക്ഷിക്കാൻ കഴിയുന്ന എന്തെങ്കിലും ഉയർന്ന പരിധി ഉണ്ടോ?

എ: ഇല്ല, നിങ്ങളുടെ സേവിംഗ്സ് അക്കൗണ്ടിൽ സൂക്ഷിക്കാൻ കഴിയുന്ന പണത്തിന് ഉയർന്ന പരിധിയില്ല.

7. ഒരു സേവിംഗ്സ് അക്കൗണ്ട് തുറക്കാൻ ആവശ്യമായ ഏറ്റവും കുറഞ്ഞ തുക എന്താണ്?

എ: മിനിമം തുക ഓരോ ബാങ്കിനും വ്യത്യസ്തമാണ്. ചില ബാങ്കുകൾ ക്ലയന്റുകളെ സീറോ ബാലൻസ് ഉപയോഗിച്ച് അക്കൗണ്ട് തുറക്കാൻ അനുവദിക്കുന്നു, എന്നാൽ ചിലത് ക്ലയന്റുകൾ മിനിമം തുക രൂപ നിക്ഷേപിക്കണമെന്ന് ആവശ്യപ്പെടുന്നു. 2500. അക്കൗണ്ട് തുറക്കുന്നതിനുള്ള മിനിമം ബാലൻസ് അറിയാൻ നിങ്ങളുടെ ബാങ്കുമായി ബന്ധപ്പെടേണ്ടതുണ്ട്.

8. ഞാൻ SA അടച്ചാൽ എനിക്ക് എന്തെങ്കിലും എക്സിറ്റ് ലോഡ് ഉണ്ടോ?

എ: സാധാരണയായി, നിങ്ങൾ ഒരു സേവിംഗ്സ് അക്കൗണ്ട് ക്ലോസ് ചെയ്യുകയാണെങ്കിൽ എക്സിറ്റ് ലോഡ് ഉണ്ടാകില്ല. എന്നാൽ ബാങ്ക് അടച്ചുപൂട്ടുന്നതിന് മുമ്പ് നിങ്ങൾ തുറന്ന സേവിംഗ്സ് അക്കൗണ്ടിന്റെ സ്വഭാവത്തെക്കുറിച്ച് ചോദിക്കണം, നിങ്ങൾക്ക് എന്തെങ്കിലും ജപ്തി നൽകേണ്ടിവരുമോ എന്ന് മനസ്സിലാക്കാൻ.

9. ചിലപ്പോഴൊക്കെ എസ്എയേക്കാൾ എഫ്ഡിയിൽ നിക്ഷേപിക്കുന്നത് പ്രയോജനകരമാകുന്നത് എന്തുകൊണ്ട്?

എ: ഒരു സേവിംഗ്സ് അക്കൗണ്ടുമായി താരതമ്യം ചെയ്യുമ്പോൾ സ്ഥിര നിക്ഷേപങ്ങൾക്ക് ഉയർന്ന പലിശനിരക്ക് ഉണ്ട്. അതിനാൽ, പണം ഒരു സേവിംഗ്സ് അക്കൗണ്ടിൽ സൂക്ഷിക്കുന്നതിനുപകരം, ഈ പണം സ്ഥിരനിക്ഷേപങ്ങളിൽ സൂക്ഷിക്കുന്നത് നല്ലതാണ്, കാരണം നിങ്ങൾക്ക് പലിശ വരുമാനം ലഭിക്കും. ഇത് നിഷ്ക്രിയത്വത്തിന്റെ ഒരു രൂപമാണ്വരുമാനം അതൊരു നിക്ഷേപവുമാകാം.

10. പണപ്പെരുപ്പം സേവിംഗ്സ് അക്കൗണ്ടുകളെ ബാധിക്കുമോ?

എ: പണപ്പെരുപ്പം നിങ്ങളുടെ മൊത്തത്തിലുള്ള സമ്പാദ്യത്തെ ബാധിക്കുന്നു, അതിനാൽ ഇത് നിങ്ങളുടെ സേവിംഗ്സ് അക്കൗണ്ടുകളെയും ബാധിക്കും. പണപ്പെരുപ്പം കാരണം നിങ്ങളുടെ SA-യുടെ പലിശ നിരക്ക് കുറയാം. അങ്ങനെ, പണപ്പെരുപ്പം നിങ്ങളുടെ സേവിംഗ്സ് അക്കൗണ്ടിനെ പ്രതികൂലമായി ബാധിക്കും.

11. എനിക്ക് ഒന്നിലധികം സേവിംഗ്സ് അക്കൗണ്ടുകൾ ഉണ്ടാകുമോ?

എ: അതെ, നിങ്ങൾക്ക് ഒന്നിലധികം സേവിംഗ്സ് അക്കൗണ്ടുകൾ തുറക്കാം. നിങ്ങൾക്ക് ഒരേ ബാങ്കുകളിലോ വ്യത്യസ്ത ബാങ്കുകളിലോ പോലും അക്കൗണ്ട് തുറക്കാം.

12. എനിക്ക് ഒരു സേവിംഗ്സ് അക്കൗണ്ട് തുറക്കാൻ ആവശ്യമായ രേഖകൾ എന്തൊക്കെയാണ്?

എ: നിങ്ങൾക്ക് ഒരു സേവിംഗ്സ് അക്കൗണ്ട് തുറക്കാൻ ആവശ്യമായ ചില രേഖകൾ ഇനിപ്പറയുന്നവയാണ്:

- ആധാർ കാർഡ്

- വോട്ടർ കാർഡ്

- വിലാസ തെളിവ് (ഇലക്ട്രിസിറ്റി ബിൽ, ടെലിഫോൺ ബിൽ മുതലായവ)

- പാസ്പോർട്ട്

- റേഷൻ കാർഡ്

13. ഒരു സേവിംഗ്സ് അക്കൗണ്ട് തുറക്കാൻ എനിക്ക് ഒരു KYC ആവശ്യമുണ്ടോ?

എ: KYC എന്നത് നിങ്ങളുടെ ഉപഭോക്താവിനെ അറിയുക എന്നതാണ്, ഇത് ഒരു സേവിംഗ്സ് അക്കൗണ്ട് തുറക്കുന്നതിന് ക്ലയന്റുകൾ ബാങ്കിന് നൽകേണ്ട ഒരു ആവശ്യമായ രേഖയാണ്. നിലവിൽ, ഒരു സേവിംഗ്സ് അക്കൗണ്ട് തുറക്കുന്നതിന് ആവശ്യമായ KYC രേഖകൾ ഉണ്ടായിരിക്കേണ്ടത് നിർബന്ധമാണ്.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.