Table of Contents

നിക്ഷേപത്തിന്റെ അടിസ്ഥാനകാര്യങ്ങൾ

നിക്ഷേപം എന്നതിനർത്ഥം നിങ്ങളുടെ പണം ഒരു അസറ്റിലേക്കോ അല്ലെങ്കിൽ മൂല്യത്തിൽ വർധിക്കുമെന്നോ ഭാവിയിൽ വലിയ വളർച്ച ഉണ്ടാകുമെന്നോ നിങ്ങൾ കരുതുന്ന കാര്യങ്ങളിലേക്കോ നിക്ഷേപിക്കുന്നതിനുള്ള പദ്ധതിയാണ്. നിക്ഷേപത്തിന് പിന്നിലെ പ്രധാന ആശയം ഒരു റെഗുലർ സൃഷ്ടിക്കുക എന്നതാണ്വരുമാനം അല്ലെങ്കിൽ ഒരു നിശ്ചിത കാലയളവിൽ മടങ്ങിവരുന്നു. പലരും സമ്പാദ്യവും നിക്ഷേപവും ആശയക്കുഴപ്പത്തിലാക്കുന്നു.

നിക്ഷേപം എന്നത് ആസ്തികളോ ആദായങ്ങളോ സുരക്ഷിതമാക്കുന്നതിനുള്ള ഒരു ആക്രമണാത്മക മാർഗമാണ്, അതേസമയം ആവശ്യമുള്ളപ്പോൾ ലഭ്യമാകുന്ന ലിക്വിഡ് പണവുമായി ബന്ധപ്പെട്ടതാണ്. സ്റ്റോക്കുകൾ പോലെ നിരവധി നിക്ഷേപ മാർഗങ്ങളുണ്ട്,ബോണ്ടുകൾ,മ്യൂച്വൽ ഫണ്ടുകൾ, ഫിക്സഡ് ഡിപ്പോസിറ്റുകൾ മുതലായവ. പക്ഷേ, നിക്ഷേപം തുടങ്ങാൻ ആദ്യം ലാഭിക്കണം!

എന്തുകൊണ്ട് നിക്ഷേപം പ്രധാനമാണ്?

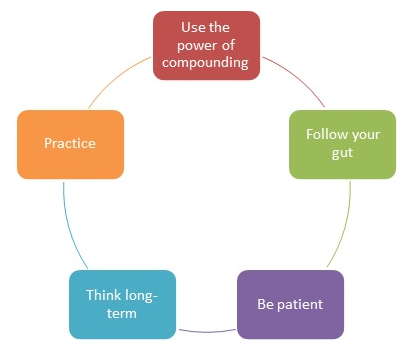

നിങ്ങൾക്ക് സാമ്പത്തികമായി സുരക്ഷിതരായിരിക്കണമെങ്കിൽ, സമ്പത്ത് കെട്ടിപ്പടുക്കാൻ, അടിയന്തിര സാഹചര്യത്തിന് തയ്യാറാകുക, സുരക്ഷിതമായിരിക്കുകപണപ്പെരുപ്പം അല്ലെങ്കിൽ നിങ്ങളെ കണ്ടുമുട്ടുകസാമ്പത്തിക ലക്ഷ്യങ്ങൾ, എങ്കിൽ നിങ്ങൾ ചെയ്യേണ്ടത്- ഇപ്പോൾ നിക്ഷേപം ആരംഭിക്കുക! ഒരു നിക്ഷേപം നടത്താൻ ഒരിക്കലും വളരെ നേരത്തെയോ വൈകിയോ അല്ല. നിങ്ങൾ പരിശീലിക്കേണ്ട ഒരു പ്രധാന കാര്യം നിങ്ങളുടെ ശക്തമായ ഉൽപാദനപരമായ ഉപയോഗം എന്നതാണ്വരുമാനം. കാലക്രമേണ നിങ്ങളുടെ നിക്ഷേപം വളരുകയും നിങ്ങളുടെ പണവും വർദ്ധിക്കുകയും ചെയ്യുന്നു. ഉദാഹരണത്തിന്, മൂല്യം500 രൂപ അടുത്ത 5 വർഷത്തിനുള്ളിൽ സമാനമായിരിക്കില്ല (നിക്ഷേപിച്ചാൽ!) അത് കൂടുതൽ വളരുകയും ചെയ്യാം! അതിനാൽ, നിക്ഷേപം എല്ലാവർക്കും വളരെ പ്രധാനമാണ്.

നേരത്തെ നിക്ഷേപം ആരംഭിക്കുക

പണം എന്ന ആഗ്രഹിച്ച ലക്ഷ്യം നേടാനുള്ള ഏറ്റവും നല്ല മാർഗം ലാഭിക്കലാണ്! ഓർക്കുക, സമ്പന്നനാകുക എന്നത് നിങ്ങൾ എത്ര പണം സമ്പാദിക്കുന്നു എന്നല്ല, മറിച്ച് നിങ്ങൾ എത്ര പണം ലാഭിക്കുന്നു എന്നതാണ്. ലാഭിക്കുമ്പോൾ മാത്രമേ ഒരാൾക്ക് നിക്ഷേപം ആരംഭിക്കാൻ കഴിയൂ. നിങ്ങൾ ആഗ്രഹിക്കുന്ന ലക്ഷ്യങ്ങളിലേക്ക് അടുക്കാനുള്ള ഒരു മാർഗ്ഗം സംയുക്ത പലിശയുടെ ശക്തി മനസ്സിലാക്കുക എന്നതാണ്. കോമ്പൗണ്ട് പലിശ എന്നാൽ പലിശ എന്നത് പ്രാരംഭ പ്രിൻസിപ്പലിൽ മാത്രമല്ല, മുമ്പത്തെ സഞ്ചിത പലിശയും കണക്കാക്കുന്നു.

കോമ്പൗണ്ട് പലിശയുടെ സമവാക്യം P=C(1+r/n)nt ആണ്;

*P എന്നത് ഭാവി മൂല്യമാണ് *C എന്നത് വ്യക്തിഗത നിക്ഷേപമാണ് *r എന്നത് പലിശ നിരക്ക് *n എന്നത് പലിശ നിരക്ക് ഒരു വർഷത്തിൽ എത്ര തവണ കൂട്ടിച്ചേർക്കപ്പെടുന്നു എന്നതാണ് *t എന്നത് വർഷങ്ങളുടെ എണ്ണമാണ്

ചിത്രീകരിക്കാൻ-

നിങ്ങൾ നിക്ഷേപിക്കുകയാണെങ്കിൽ

5000 രൂപപ്രതിമാസം വാർഷിക പലിശ നിരക്ക്5% ഏത്കോമ്പൗണ്ടിംഗ് ത്രൈമാസികം, തുടർന്ന് 5 വർഷത്തിന് ശേഷം നിങ്ങളുടെ മൊത്തം നിക്ഷേപ തുക 3,00 രൂപ,000 വരെ വളരും3,56,906 രൂപ.നിങ്ങളുടെ മൊത്തം വരുമാനം ആയിരിക്കും56,906 രൂപശരാശരി കൂടെ11,381 രൂപ വർഷം തോറും.

Talk to our investment specialist

നിക്ഷേപത്തിന്റെ തരങ്ങൾ

രണ്ട് വ്യത്യസ്ത തരത്തിലുള്ള നിക്ഷേപങ്ങൾ പരമ്പരാഗതവും ഇതരവുമാണ്. പരമ്പരാഗത നിക്ഷേപങ്ങൾ നിക്ഷേപകർക്കിടയിൽ ജനപ്രിയമാണ്, അവ പ്രധാനമായും മ്യൂച്വൽ ഫണ്ടുകൾ, ഷെയറുകൾ, ബോണ്ടുകൾ തുടങ്ങിയ ഉപകരണങ്ങൾ ഉപയോഗിച്ചാണ് ചെയ്യുന്നത്. അതേസമയം, ഇക്വിറ്റിയുടെയോ സ്ഥിരവരുമാനത്തിന്റെയോ മുഖ്യധാരാ വിഭാഗങ്ങളുമായി പൊരുത്തപ്പെടാത്ത എന്തും ഇതര നിക്ഷേപമാണ്. സ്വർണം, ഹെഡ്ജ് ഫണ്ടുകൾ മുതലായവയിൽ ഇതര നിക്ഷേപങ്ങൾ നടത്തുന്നു, അവയും വരുമാനം പ്രതീക്ഷിക്കുന്നു.

പരമ്പരാഗത നിക്ഷേപം

1. ഓഹരികൾ

ഓഹരികളിൽ നിക്ഷേപിക്കുക അല്ലെങ്കിൽ ഇക്വിറ്റി എന്നറിയപ്പെടുന്നത് ഏറ്റവും സാധാരണമായ നിക്ഷേപമാണ്. സ്റ്റോക്കുകൾ കമ്പനികളിലെ ഉടമസ്ഥതയെ പ്രതിനിധീകരിക്കുന്നു, ഒരു കമ്പനി ആരംഭിക്കുകയോ നിക്ഷേപിക്കുകയോ ചെയ്യാതെ ഒരു ബിസിനസ്സ് സ്വന്തമാക്കാനുള്ള ഏറ്റവും നല്ല മാർഗമായി കണക്കാക്കപ്പെടുന്നു. ഓഹരികളിൽ നിക്ഷേപിക്കാൻ പദ്ധതിയിടുന്ന നിക്ഷേപകർ ആദ്യം അതിന്റെ നടപടിക്രമം മനസ്സിലാക്കേണ്ടതുണ്ട്.

3. മ്യൂച്വൽ ഫണ്ടുകൾ

ഒരു മ്യൂച്വൽ ഫണ്ട് എന്നത് സെക്യൂരിറ്റികൾ വാങ്ങുക എന്ന പൊതു ലക്ഷ്യത്തോടെയുള്ള പണത്തിന്റെ ഒരു കൂട്ടായ ശേഖരമാണ്.മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നു ഇക്വിറ്റി, കടം, മറ്റ് വിപണികൾ എന്നിവയിലൂടെ ചെയ്യാൻ കഴിയും. ഇവ വ്യത്യസ്തമാണ്മ്യൂച്വൽ ഫണ്ടുകളുടെ തരങ്ങൾ എന്ന് ഒരുനിക്ഷേപകൻ നിക്ഷേപിക്കാൻ കഴിയും. റീട്ടെയിൽ നിക്ഷേപകർക്ക്, മ്യൂച്വൽ ഫണ്ടുകളിലേക്ക് നിക്ഷേപിക്കുന്നത് സെക്യൂരിറ്റീസ് മാർക്കറ്റുകളിൽ എക്സ്പോഷർ ചെയ്യാനുള്ള എളുപ്പവഴികളിലൊന്നാണ്. ആളുകൾ നിക്ഷേപിക്കുന്ന പ്രശസ്തമായ ചില മ്യൂച്വൽ ഫണ്ടുകൾ ഇവയാണ്:

എ. ബോണ്ടുകൾ

ബോണ്ട് എന്നത് ഒരു ഡെറ്റ് സെക്യൂരിറ്റിയാണ്, അവിടെ ബോണ്ട് ഇഷ്യൂ ചെയ്യുന്നയാൾ ഹോൾഡർക്ക് കൃത്യമായ ഇടവേളകളിൽ പലിശ (അല്ലെങ്കിൽ "കൂപ്പൺ" എന്ന് വിളിക്കുന്നു) നൽകുകയും മെച്യൂരിറ്റി തീയതിയിൽ പ്രധാന തുക നൽകുകയും ചെയ്യുന്നു. ബോണ്ട് വാങ്ങുന്നയാൾ/ഉടമസ്ഥൻ തുടക്കത്തിൽ ഇഷ്യൂവറിൽ നിന്ന് ബോണ്ട് വാങ്ങുന്നതിനുള്ള പ്രധാന തുക നൽകുന്നു. സർക്കാർ ബോണ്ടുകൾ, കോർപ്പറേറ്റ് ബോണ്ടുകൾ, ടാക്സ് സേവിംഗ് ബോണ്ടുകൾ എന്നിങ്ങനെ വ്യത്യസ്ത തരത്തിലുള്ള ബോണ്ടുകൾ ഉണ്ട്. ചിലമികച്ച ബോണ്ട് ഫണ്ടുകൾ നിക്ഷേപിക്കാൻ ഇവയാണ്:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Corporate Bond Fund Growth ₹109.503

↑ 0.03 ₹25,341 1.5 3.5 8 6.9 8.5 7.48% 3Y 9M 14D 5Y 8M 19D Corporate Bond ICICI Prudential Long Term Plan Growth ₹35.8494

↑ 0.01 ₹13,540 1.7 3.6 7.9 7.3 8.2 7.72% 3Y 6M 29D 5Y 8M 8D Dynamic Bond HDFC Corporate Bond Fund Growth ₹31.5224

↑ 0.01 ₹32,421 1.4 3.4 7.8 6.6 8.6 7.51% 3Y 10M 11D 5Y 11M 28D Corporate Bond UTI Dynamic Bond Fund Growth ₹30.0297

↓ 0.00 ₹534 1.1 2.8 7.2 8.9 8.6 7.09% 6Y 5M 5D 14Y 7M 13D Dynamic Bond ICICI Prudential Corporate Bond Fund Growth ₹28.9222

↑ 0.01 ₹29,134 1.6 3.6 7.7 7.1 8 7.65% 2Y 4M 10D 3Y 10M 2D Corporate Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 13 Mar 25

ബി. ഇക്വിറ്റി ഫണ്ടുകൾ

ഒരു ഇക്വിറ്റി ഫണ്ട് പ്രധാനമായും സ്റ്റോക്കുകളിൽ/ഷെയറുകളിൽ നിക്ഷേപിക്കുന്നു. ഇക്വിറ്റി എന്നത് സ്ഥാപനങ്ങളിലെ ഉടമസ്ഥതയെ പ്രതിനിധീകരിക്കുന്നു (പബ്ലിക് ആയി അല്ലെങ്കിൽ സ്വകാര്യമായി ട്രേഡ് ചെയ്യുന്നത്) കൂടാതെ സ്റ്റോക്ക് ഉടമസ്ഥതയുടെ ലക്ഷ്യം ഒരു നിശ്ചിത കാലയളവിൽ ബിസിനസിന്റെ വളർച്ചയിൽ പങ്കാളിയാകുക എന്നതാണ്. മാത്രമല്ല, ഒരു കമ്പനി നേരിട്ട് തുടങ്ങുകയോ നിക്ഷേപിക്കുകയോ ചെയ്യാതെ തന്നെ ഒരു ബിസിനസ് (ചെറിയ അനുപാതത്തിൽ) സ്വന്തമാക്കാനുള്ള ഏറ്റവും നല്ല മാർഗമാണ് ഇക്വിറ്റി ഫണ്ട് വാങ്ങുന്നത്. ഈ ഫണ്ടുകൾ ദീർഘകാലാടിസ്ഥാനത്തിൽ വരുമാനം നേടുന്നതിനുള്ള ഒരു നല്ല ഓപ്ഷനാണ്, എന്നാൽ ഇവ അപകടസാധ്യതയുള്ള ഫണ്ടുകളാണെന്നും ഒരാൾ അറിഞ്ഞിരിക്കണം. വിവിധ തരം ഉണ്ട്ഇക്വിറ്റി ഫണ്ടുകൾ അതുപോലെവലിയ ക്യാപ് ഫണ്ടുകൾ,മിഡ് ക്യാപ് ഫണ്ടുകൾ,വൈവിധ്യമാർന്ന ഇക്വിറ്റി ഫണ്ടുകൾ,കേന്ദ്രീകൃത ഫണ്ട്, തുടങ്ങിയവ ചുരുക്കം ചിലത്. ചിലമികച്ച ഇക്വിറ്റി ഫണ്ടുകൾ നിക്ഷേപം ഇനിപ്പറയുന്നവയാണ്:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. DSP BlackRock Natural Resources and New Energy Fund Growth ₹81.137

↓ -0.50 ₹1,190 -10.4 -13 4.1 13 28.9 13.9 Sectoral DSP BlackRock Equity Opportunities Fund Growth ₹545.549

↓ -3.47 ₹13,444 -12.3 -14.3 10.8 18.4 22 23.9 Large & Mid Cap DSP BlackRock US Flexible Equity Fund Growth ₹54.2918

↓ -0.15 ₹920 -7.4 -0.5 4.1 10.9 19.3 17.8 Global L&T Emerging Businesses Fund Growth ₹68.3841

↓ -0.31 ₹17,386 -24.9 -23.7 5.2 16.2 29.2 28.5 Small Cap L&T India Value Fund Growth ₹92.2287

↓ -0.50 ₹12,849 -17.7 -17.5 5.2 18.6 24.7 25.9 Value Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 13 Mar 25

സി. ഹൈബ്രിഡ് ഫണ്ടുകൾ

ഹൈബ്രിഡ് ഫണ്ടുകൾ എന്നും അറിയപ്പെടുന്നുബാലൻസ്ഡ് ഫണ്ട്. ഈ ഫണ്ടുകൾ ഇക്വിറ്റിയിലും നിക്ഷേപിക്കുന്നുകടം മ്യൂച്വൽ ഫണ്ട്. മറ്റൊരു വിധത്തിൽ പറഞ്ഞാൽ, ഈ ഫണ്ട് കടത്തിന്റെയും ഇക്വിറ്റിയുടെയും സംയോജനമായി പ്രവർത്തിക്കുന്നു. ഇക്വിറ്റി ഫണ്ടുകളിൽ നിക്ഷേപിക്കാൻ ഭയപ്പെടുന്ന നിക്ഷേപകർക്ക് ഈ ഫണ്ടുകൾ മികച്ച ഓപ്ഷനാണ്. ഈ ഫണ്ട് റിസ്ക് ഭാഗം കുറയ്ക്കുകയും കാലക്രമേണ ഒപ്റ്റിമൽ റിട്ടേൺ നേടാനും സഹായിക്കും. നിക്ഷേപിക്കാൻ ഏറ്റവും മികച്ച പ്രകടനം നടത്തുന്ന ഹൈബ്രിഡ് ഫണ്ടുകളിൽ ചിലത് ഇവയാണ്:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Regular Savings Fund Growth ₹63.1355

↓ -0.04 ₹1,387 -2 -0.1 8.4 7.6 10.6 10.5 Hybrid Debt Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,364.2

↓ -4.23 ₹7,313 -10.1 -10.8 6.3 8.9 15.8 15.3 Hybrid Equity SBI Debt Hybrid Fund Growth ₹68.6432

↓ -0.02 ₹9,761 -2.3 -1.9 7.6 9.3 11.2 11 Hybrid Debt ICICI Prudential MIP 25 Growth ₹71.5609

↓ -0.07 ₹3,144 -1.1 -0.6 8.3 9.2 10.1 11.4 Hybrid Debt Principal Hybrid Equity Fund Growth ₹145.995

↓ -0.14 ₹5,436 -9.4 -10.3 5.3 10.9 16.2 17.1 Hybrid Equity Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 13 Mar 25

4. സ്ഥിര നിക്ഷേപങ്ങൾ

സ്ഥിര നിക്ഷേപം (FD) നിക്ഷേപത്തിന്റെ ഏറ്റവും പഴയ രീതിയാണ്. ഒരു നിശ്ചിത തുക ഫിനാൻഷ്യൽ ബോഡിയിൽ നിശ്ചിത സമയത്തേക്ക് ലാഭിക്കുന്നു, ഇത് നിക്ഷേപകനെ പണത്തിന് പലിശ നേടാൻ അനുവദിക്കുന്നു. എഫ്ഡിയിൽ നിക്ഷേപിക്കാനുള്ള കാരണം, എയേക്കാൾ ഉയർന്ന പലിശ നിരക്ക് നേടുക എന്നതാണ്സേവിംഗ്സ് അക്കൗണ്ട്. ചെക്ക് ഔട്ട്സ്ഥിര നിക്ഷേപ നിരക്കുകൾ

ഇതര നിക്ഷേപം

1. റിയൽ എസ്റ്റേറ്റ്

കഴിഞ്ഞ ഏതാനും പതിറ്റാണ്ടുകളായി റിയൽ എസ്റ്റേറ്റിലെ നിക്ഷേപം നിക്ഷേപകർക്കിടയിൽ പ്രചാരത്തിലുണ്ട്. റിയൽ എസ്റ്റേറ്റ് നിക്ഷേപങ്ങൾ സാധാരണയായി അർത്ഥമാക്കുന്നത് ലാഭത്തിനോ സ്ഥിരമായ വരുമാനത്തിനോ വേണ്ടിയുള്ള വസ്തുവകകൾ വാങ്ങുക, പാട്ടത്തിന് നൽകുക അല്ലെങ്കിൽ വിൽക്കുക. മിക്ക നിക്ഷേപകരും എബാങ്ക് റിയൽ എസ്റ്റേറ്റിൽ നിക്ഷേപിക്കാൻ വായ്പ.

2. പ്രൈവറ്റ് ഇക്വിറ്റി/ വെഞ്ച്വർ ക്യാപിറ്റൽ

ലിസ്റ്റ് ചെയ്യപ്പെടാത്ത കമ്പനികളിൽ നടത്തുന്ന നിക്ഷേപമാണിത്. ഈ കമ്പനികൾക്ക് സ്റ്റാർട്ട്-അപ്പുകൾ മുതൽ ഇടത്തരം മുതൽ വലിയ വലിപ്പം വരെ ആകാം. കൂടാതെ, സ്ഥാപനങ്ങൾ ഒന്നുകിൽ നിർദ്ദിഷ്ട മേഖലകളിലോ വിശാലമായ സ്പെക്ട്രത്തിലോ ആകാം.

3. ഡെറിവേറ്റീവുകൾ

ഒരു ഡെറിവേറ്റീവ് എന്നത് വാങ്ങുന്നയാൾക്ക് ഭാവിയിൽ ഒരു നിശ്ചിത വിലയ്ക്ക് ഒരു അസറ്റ് വാങ്ങാനുള്ള പ്രതിജ്ഞാബദ്ധതയിലൂടെ നൽകുന്ന സാമ്പത്തിക കരാറാണ്. ഫ്യൂച്ചറുകൾ, ഓപ്ഷനുകൾ, സ്വാപ്പുകൾ, ഫോർവേഡുകൾ എന്നിവയാണ് ഡെറിവേറ്റീവുകളുടെ ഏറ്റവും സാധാരണമായ തരം. ഭാവി കരാറുകൾ അടിസ്ഥാനമാക്കിയുള്ളതാണ്അടിവരയിടുന്നു ബോണ്ടുകൾ, ഓഹരികൾ, വിദേശ കറൻസികൾ തുടങ്ങിയവ.

4. ഘടനാപരമായ ഉൽപ്പന്നങ്ങൾ

ഒരു ഘടനാപരമായ ഉൽപ്പന്നം എന്നത് സ്റ്റോക്കിന്റെ പ്രകടനവുമായി ബന്ധിപ്പിച്ചിട്ടുള്ള ഒരു നിശ്ചിത കാലാവധി നിക്ഷേപമാണ്വിപണി അല്ലെങ്കിൽ മറ്റ് സൂചികകൾ. ഘടനാപരമായ ഉൽപ്പന്നങ്ങളിലെ വരുമാനം ഒരുഅടിസ്ഥാന ആസ്തി മെച്യൂരിറ്റി തീയതി പോലുള്ള മുൻകൂട്ടി നിശ്ചയിച്ച ഫീച്ചറുകൾക്കൊപ്പം,മൂലധനം സംരക്ഷണ നില, കൂപ്പൺ തീയതി മുതലായവ.

5. ഹെഡ്ജ് ഫണ്ടുകൾ

എഹെഡ്ജ് ഫണ്ട് ഉയർന്ന ആദായം സൃഷ്ടിക്കുന്നതിനായി സങ്കീർണ്ണമായ നിക്ഷേപത്തിൽ നിക്ഷേപിക്കുന്നതിനായി വലിയ ഫണ്ടുകൾ ശേഖരിക്കുന്ന ഒരു കൂട്ടം നിക്ഷേപകരാണ്. സ്വാപ്പുകൾ, ഷോർട്ട്, ലിവറേജുകൾ, ഡെറിവേറ്റീവുകൾ മുതലായവ വിൽക്കുന്നത് ഉൾപ്പെടെ മ്യൂച്വൽ ഫണ്ടുകൾക്ക് ലഭ്യമല്ലാത്ത ആക്രമണാത്മക തന്ത്രങ്ങൾ ഉപയോഗിക്കാൻ ഹെഡ്ജ് ഫണ്ടുകൾ അനുവദിക്കുന്നു.

മറ്റ് ഇതര നിക്ഷേപങ്ങൾ

വൈൻ, കല, പുരാവസ്തുക്കൾ, ചരക്കുകൾ, തീർച്ചയായും ഏതൊരു ബിസിനസ് മൂല്യവും, ഒരു ബദൽ നിക്ഷേപ രീതിയായി കണക്കാക്കാം.

മ്യൂച്വൽ ഫണ്ടുകളിൽ ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

Fincash.com-ൽ ആജീവനാന്ത സൗജന്യ നിക്ഷേപ അക്കൗണ്ട് തുറക്കുക.

നിങ്ങളുടെ രജിസ്ട്രേഷനും KYC പ്രക്രിയയും പൂർത്തിയാക്കുക

രേഖകൾ അപ്ലോഡ് ചെയ്യുക (പാൻ, ആധാർ മുതലായവ).കൂടാതെ, നിങ്ങൾ നിക്ഷേപിക്കാൻ തയ്യാറാണ്!

നിക്ഷേപത്തിനായുള്ള ആസൂത്രണം ഒറ്റത്തവണ പ്രക്രിയ മാത്രമല്ല, തുടർച്ചയായ പ്രക്രിയയുമാണ്. എന്തിനിലേക്കും കടക്കുന്നതിന് മുമ്പ്, നിങ്ങളുടെ ലക്ഷ്യങ്ങളും സ്വപ്നങ്ങളും സജ്ജമാക്കുകയും മുൻഗണന നൽകുകയും ചെയ്യുക.നേരത്തെ നിക്ഷേപിക്കുക, ഇപ്പോൾ നിക്ഷേപിക്കുക!

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.