Table of Contents

- വിഭാഗം 80C - പരിധി

- ആദായ നികുതി നിയമത്തിലെ സെക്ഷൻ 80C പ്രകാരം വരുന്ന നികുതി കിഴിവുകൾ

- സെക്ഷൻ 80C പ്രകാരം കിഴിവുകൾക്ക് അർഹമായ നിക്ഷേപം

- 1. ELSS നിക്ഷേപം അല്ലെങ്കിൽ ഇക്വിറ്റി ലിങ്ക്ഡ് സേവിംഗ്സ് സ്കീം

- 2. പിപിഎഫ് നിക്ഷേപം അല്ലെങ്കിൽ പബ്ലിക് പ്രൊവിഡന്റ് ഫണ്ട്

- 3. ഇപിഎഫ് നിക്ഷേപം അല്ലെങ്കിൽ എംപ്ലോയി പ്രൊവിഡന്റ് ഫണ്ട്

- 4. FD അല്ലെങ്കിൽ ടാക്സ് സേവിംഗ് ഡെപ്പോസിറ്റ്

- 5. NPS നിക്ഷേപം അല്ലെങ്കിൽ ദേശീയ പെൻഷൻ സംവിധാനം

- 6. NSC നിക്ഷേപം അല്ലെങ്കിൽ ദേശീയ സേവിംഗ്സ് സർട്ടിഫിക്കറ്റുകൾ

- 7. യുലിപ് അല്ലെങ്കിൽ യൂണിറ്റ് ലിങ്ക്ഡ് ഇൻഷുറൻസ് പ്ലാനുകൾ

- 8. ലൈഫ് ഇൻഷുറൻസ്

- 9. സുങ്കന്യ സമൃദ്ധി യോജന

- 10. SCSS അല്ലെങ്കിൽ സീനിയർ സിറ്റിസൺസ് സേവിംഗ്സ് സ്കീം

- സെക്കൻറിന് കീഴിൽ എവിടെ സംരക്ഷിക്കണമെന്ന് അറിയുക. 80 സി

- 80 സി ഒഴികെയുള്ള നികുതി ലാഭിക്കൽ നിക്ഷേപങ്ങൾ

- ആദായ നികുതി കാൽക്കുലേറ്റർ

സെക്ഷൻ 80C ആദായ നികുതി നിയമം 1961

യുടെ നികുതി ലാഭിക്കുന്ന വിഭാഗങ്ങളിലൊന്നാണ് സെക്ഷൻ 80 സിആദായ നികുതി വരെ നികുതിയിളവുകൾ അനുവദിക്കുന്ന നിയമം1.50 രൂപ,000 നിക്ഷേപങ്ങളിൽ. യുടെ വിലയിരുത്തൽഇന്ത്യയിലെ ആദായ നികുതി 1962 ഏപ്രിൽ 1 മുതൽ പ്രാബല്യത്തിൽ വന്ന 1961-ലെ ആദായനികുതി നിയമമാണ് നിയന്ത്രിക്കുന്നത്.നികുതി ലാഭിക്കൽ നിക്ഷേപം ടേം നിക്ഷേപങ്ങൾ പ്രോത്സാഹിപ്പിക്കുന്നതിനും നികുതി ലാഭിക്കുന്നതിനുമായി ആദായ നികുതി നിയമത്തിൽ ഉൾപ്പെടുത്തിയിരിക്കുന്ന ഓപ്ഷനുകൾ. ആദായ നികുതി നിയമത്തിന് കീഴിലുള്ള നികുതി ലാഭിക്കുന്ന വിഭാഗങ്ങളിൽ 80C, 80CCC, 80CCD, 80CCE എന്നിവ ഉൾപ്പെടുന്നു. ഈ വിഭാഗങ്ങളിലൊന്നിൽ നിക്ഷേപിക്കുന്നതിലൂടെ ഒരാൾക്ക് നികുതി ലാഭിക്കാം, എന്നിരുന്നാലും, സെക്ഷൻ 80C ആണ് ഏറ്റവും നിവൃത്തിയേറുന്നത്.

വിഭാഗം 80C - പരിധി

2014 സാമ്പത്തിക വർഷം മുതൽ, സെക്ഷൻ 80C പ്രകാരമുള്ള പരമാവധി കിഴിവ് 1,50,000 രൂപയായി വർദ്ധിച്ചു. ഈ വിഭാഗം നിങ്ങളുടെ നികുതി ബാധ്യത കുറയ്ക്കുന്നു, നിങ്ങൾ ഏറ്റവും ഉയർന്ന നികുതി ബ്രാക്കറ്റായ 30% ആണെങ്കിലും, നിങ്ങൾ 45,000 രൂപ ലാഭിക്കുന്നു. വ്യത്യസ്ത നിക്ഷേപങ്ങളിൽ നിങ്ങളുടെ സമ്പാദ്യം മികച്ചതാക്കാൻ നിർദ്ദേശിക്കുന്നുനികുതി ഇളവ് 80 സിയിൽ താഴെ സെക്ഷൻ 80C പ്രകാരം കിഴിവുകൾക്ക് യോഗ്യത നേടുന്ന നിരവധി നിക്ഷേപ ഓപ്ഷനുകൾ ലഭ്യമാണ്. ചില പ്രധാന നിക്ഷേപങ്ങളെക്കുറിച്ച് അറിയാൻ, താഴെ വായിക്കുക!

ആദായ നികുതി നിയമത്തിലെ സെക്ഷൻ 80C പ്രകാരം വരുന്ന നികുതി കിഴിവുകൾ

- പ്രീമിയം വേണ്ടിലൈഫ് ഇൻഷുറൻസ്

- പിപിഎഫിലേക്കുള്ള സംഭാവന

- പിഎഫിലേക്കുള്ള സംഭാവന

- ഗവൺമെന്റോ സ്വയം നൽകേണ്ട ഡിഫർഡ് ആന്വിറ്റികൾ

- സൂപ്പർഅനുവേഷൻ ഫണ്ടിലേക്കുള്ള സംഭാവനകൾ

- ULIP-കളിലെ നിക്ഷേപം

- പെൻഷൻ ഫണ്ടുകളിലേക്കുള്ള സംഭാവന

- ട്യൂഷൻ ഫീസ് പരമാവധി 2 കുട്ടികൾ

- വാർഷികം യുടെ പദ്ധതികൾഇൻഷുറൻസ് കമ്പനികൾ ഉൾപ്പെടെഎൽഐസി

- ഭവന വായ്പ തിരിച്ചടവ്

- നിക്ഷേപങ്ങൾമ്യൂച്വൽ ഫണ്ടുകൾ

- കുറഞ്ഞത് 5 വർഷത്തെ സ്ഥിര നിക്ഷേപങ്ങൾ

- സീനിയർ സിറ്റിസൺസ് സേവിംഗ് സ്കീമിലേക്കുള്ള സംഭാവന

Talk to our investment specialist

സെക്ഷൻ 80C പ്രകാരം കിഴിവുകൾക്ക് അർഹമായ നിക്ഷേപം

1. ELSS നിക്ഷേപം അല്ലെങ്കിൽ ഇക്വിറ്റി ലിങ്ക്ഡ് സേവിംഗ്സ് സ്കീം

- ELSS മ്യൂച്വൽ ഫണ്ടുകൾ മികച്ച വരുമാനം വാഗ്ദാനം ചെയ്യുന്നതും ഏറ്റവും കുറഞ്ഞ ലോക്ക്-ഇൻ കാലയളവും (3 വർഷം) ഉള്ളതിനാൽ ഏറ്റവും മികച്ച നികുതി ലാഭിക്കൽ നിക്ഷേപങ്ങളിലൊന്നാണ്.നികുതി ലാഭിക്കൽ പദ്ധതി.

- ELSS മ്യൂച്വൽ ഫണ്ടുകൾ അവരുടെ ആസ്തിയുടെ 65% എങ്കിലും വിപണിയുമായി ബന്ധപ്പെട്ട ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കുന്നുഓഹരികൾ ഓഹരി വിപണിയും.

- സെക്ഷൻ 80C പ്രകാരം, 1,50,00 രൂപ വരെയുള്ള ELSS നിക്ഷേപങ്ങൾക്ക് നികുതിയിളവിന് അർഹതയുണ്ട്.

- സ്റ്റോക്ക് മാർക്കറ്റുകളുമായി പ്രധാനമായും ബന്ധപ്പെട്ടിരിക്കുന്നതിനാൽ, ELSS ഫണ്ടുകൾ ഗ്യാരണ്ടീഡ് റിട്ടേൺ വാഗ്ദാനം ചെയ്യുന്നില്ല, എന്നാൽ മികച്ച പ്രകടനം കാഴ്ചവയ്ക്കുന്നവ മികച്ച വരുമാനം ഉണ്ടാക്കുന്നു.സംയുക്തത്തിന്റെ ശക്തി.

- ബജറ്റ് 2018 അനുസരിച്ച്, ELSS ദീർഘകാല മൂലധന നേട്ടം (LTCG) ആകർഷിക്കും. ദീർഘകാലാടിസ്ഥാനത്തിൽ നിക്ഷേപകർക്ക് 10% (ഇൻഡക്സേഷൻ ഇല്ലാതെ) നികുതി ചുമത്തുംമൂലധന നേട്ടം നികുതി. ഒരു ലക്ഷം രൂപ വരെയാണ് നേട്ടംനികുതിയില്ല. നികുതി10% INR 1 ലക്ഷത്തിന് മുകളിലുള്ള നേട്ടങ്ങൾക്ക് ബാധകമാണ്.

ലിസ്റ്റിൽ നിന്ന് ഒരാൾക്ക് തിരഞ്ഞെടുക്കാംമികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ നികുതി ലാഭിക്കുന്ന നിക്ഷേപങ്ങൾക്ക്.

2. പിപിഎഫ് നിക്ഷേപം അല്ലെങ്കിൽ പബ്ലിക് പ്രൊവിഡന്റ് ഫണ്ട്

- ജീവിതപങ്കാളി, സ്വയം അല്ലെങ്കിൽ കുട്ടികളുടെ പേരിൽ പിപിഎഫ് അക്കൗണ്ടുകളിലേക്ക് വ്യക്തികൾ നൽകിയ സംഭാവനകൾക്ക് നികുതി ഇളവുകൾ ക്ലെയിം ചെയ്യാം.

- 2017-2018 സാമ്പത്തിക വർഷത്തിൽ, വകുപ്പ് 80C പ്രകാരം അനുവദനീയമായ പരമാവധി കിഴിവ് 1,50,000 രൂപ വരെയാണ്.

- ഒരു PPF അക്കൗണ്ടിന്റെ പലിശ നിരക്ക് ഉറപ്പുനൽകുന്നു, അതിനാൽ PPF നിക്ഷേപങ്ങൾ സ്ഥിരമായ വരുമാനം വാഗ്ദാനം ചെയ്യുന്നു.

- നിലവിൽ, 2017-2018 സാമ്പത്തിക വർഷത്തേക്കുള്ള PPF പലിശ നിരക്ക് 8% p.a. ആണ്, ഇത് വർഷം തോറും കൂട്ടിച്ചേർക്കപ്പെടുന്നു.

3. ഇപിഎഫ് നിക്ഷേപം അല്ലെങ്കിൽ എംപ്ലോയി പ്രൊവിഡന്റ് ഫണ്ട്

- ആദായ നികുതി നിയമത്തിലെ സെക്ഷൻ 80 സി പ്രകാരം, തൊഴിലുടമയുടെ സംഭാവനഇ.പി.എഫ് 1,50,000 രൂപ വരെയുള്ള നികുതി കിഴിവുകൾക്ക് അക്കൗണ്ടിന് ബാധ്യതയുണ്ട്.

- ശമ്പളത്തിന്റെ 12% ആണ് ഇപിഎഫ് അക്കൗണ്ടിലേക്കുള്ള സംഭാവന.

- 2017-18 സാമ്പത്തിക വർഷത്തിൽ, ഇപിഎഫിന്റെ പലിശ നിരക്ക് പ്രതിവർഷം 8.55% ആയി സജ്ജീകരിച്ചിരിക്കുന്നു.

4. FD അല്ലെങ്കിൽ ടാക്സ് സേവിംഗ് ഡെപ്പോസിറ്റ്

- ഫിക്സഡ് ഡിപ്പോസിറ്റുകളുടെ നിക്ഷേപ കാലാവധി 5 വർഷമാണ്, അത് അകാലത്തിൽ പിൻവലിക്കാൻ കഴിയില്ല.

- നികുതി ലാഭിക്കുന്ന സ്ഥിര നിക്ഷേപങ്ങൾ വകുപ്പ് 80C പ്രകാരം 1,50,000 രൂപ വരെയുള്ള നിക്ഷേപങ്ങൾക്ക് നികുതി ഇളവുകൾ നൽകുക.

- സ്ഥിര നിക്ഷേപങ്ങളുടെ പലിശ നിരക്ക് സാധാരണയായി 7-9% p.a. നിലവിലുള്ള പലിശ നിരക്കുകൾ അനുസരിച്ച്.

- സ്ഥിര നിക്ഷേപങ്ങൾ ഗ്യാരണ്ടീഡ് മൂലധന പരിരക്ഷയും വരുമാനവും നൽകുന്നു. എന്നിരുന്നാലും, ദിFD റിട്ടേണുകൾ നികുതി വിധേയമാണ്.

5. NPS നിക്ഷേപം അല്ലെങ്കിൽ ദേശീയ പെൻഷൻ സംവിധാനം

- ഇന്ത്യൻ ഗവൺമെന്റിന്റെ ഒരു സംരംഭമായ NPS എന്നത് ജോലി ചെയ്യുന്ന പ്രൊഫഷണലുകൾക്കോ അസംഘടിത മേഖലയിൽ പ്രവർത്തിക്കുന്നവർക്കോ ഉള്ള ഒരു പെൻഷൻ പദ്ധതിയാണ്.

- മുകളിലുള്ള നിക്ഷേപങ്ങൾക്ക് സമാനമായി, NPS-ൽ 1,50,000 രൂപ വരെ നിക്ഷേപിക്കുന്നത് ആദായനികുതി നിയമത്തിലെ സെക്ഷൻ 80C പ്രകാരം നികുതിയിളവിന് ബാധ്യസ്ഥമാണ്.

- ഇതിനുപുറമെ, ഇളവുകൾക്കായി 50,000 രൂപ അധികമായി ക്ലെയിം ചെയ്യാം.വകുപ്പ് 80CCD(1B), ഇതിനായി കൂടുതൽ സ്വമേധയാ നിക്ഷേപം നടത്തുകയാണെങ്കിൽNPS അക്കൗണ്ട്.

- നിക്ഷേപകർക്ക് അവരുടെ അനുസരിച്ചുള്ള NPS പ്ലാൻ തിരഞ്ഞെടുക്കാംറിസ്ക് പ്രൊഫൈൽ.

6. NSC നിക്ഷേപം അല്ലെങ്കിൽ ദേശീയ സേവിംഗ്സ് സർട്ടിഫിക്കറ്റുകൾ

- ഒരു ചെറിയ സമ്പാദ്യ ഉപകരണമായ എൻഎസ്സികൾക്ക് 5 വർഷത്തെ ലോക്ക്-ഇൻ കാലയളവ് ഉണ്ട് കൂടാതെ സെക്ഷൻ 80 സി പ്രകാരം നികുതി ആനുകൂല്യങ്ങൾക്ക് അർഹതയുണ്ട്.

- NSC നിക്ഷേപത്തിൽ നികുതി കിഴിവുകൾ ക്ലെയിം ചെയ്യുന്നതിന്, ഒരാൾക്ക് പരമാവധി 1,50,000 രൂപ NSC നിക്ഷേപം നടത്താം.

- പലിശ ഓരോ വർഷവും കൂട്ടിച്ചേർക്കപ്പെടുന്നു, പക്ഷേ അത് നികുതി വിധേയമാണ്, എന്നിരുന്നാലും അത് വീണ്ടും നിക്ഷേപിക്കാവുന്നതാണ്, അത് 80C കിഴിവുകൾക്ക് ബാധ്യസ്ഥമാക്കുന്നു.

- 2017-18 സാമ്പത്തിക വർഷത്തിൽ, NSC-കളുടെ പലിശ നിരക്ക് 7.9% ആണ്.

7. യുലിപ് അല്ലെങ്കിൽ യൂണിറ്റ് ലിങ്ക്ഡ് ഇൻഷുറൻസ് പ്ലാനുകൾ

- ULIP അല്ലെങ്കിൽയൂണിറ്റ് ലിങ്ക്ഡ് ഇൻഷുറൻസ് പ്ലാൻ എന്നിവയുടെ സംയോജനമാണ്ഇൻഷുറൻസ് ഇക്വിറ്റി നിക്ഷേപങ്ങളും. (അടിസ്ഥാനത്തിലുള്ളത് കടമായി മാറാം അല്ലെങ്കിൽ ഇക്വിറ്റിയും കടവും കൂടിച്ചേർന്നതാണ്)

- ആദായനികുതിയുടെ സെക്ഷൻ 80C പ്രകാരം യോഗ്യമായ പരമാവധി കിഴിവ് 1,50,000 രൂപ വരെയാണ്.

- ഒരു മാർക്കറ്റ് ലിങ്ക്ഡ് ഉൽപ്പന്നമായതിനാൽ, ULIP-കൾ ഉറപ്പുള്ള വരുമാനം നൽകുന്നില്ല. അവർക്ക് നല്ല ദീർഘകാല വരുമാനം വാഗ്ദാനം ചെയ്യുന്നതിനുള്ള ഉയർന്ന സാധ്യതയുണ്ടെങ്കിലും.

8. ലൈഫ് ഇൻഷുറൻസ്

- ആദായനികുതിയുടെ സെക്ഷൻ 80C പ്രകാരം യോഗ്യമായ പരമാവധി കിഴിവ് 1,50,000 രൂപ വരെയാണ്.

- ടൈപ്പ് എഡോവ്മെന്റിന്റെ ലൈഫ് ഇൻഷ്വറൻസ്, യുലിപ്,കാലാവധി ജീവിതം, നികുതി ലാഭിക്കുന്നതിന് ആന്വിറ്റി അനുവദിച്ചിരിക്കുന്നു.

9. സുങ്കന്യ സമൃദ്ധി യോജന

- ഒരു പെൺകുട്ടിക്ക് അവളുടെ മാതാപിതാക്കളോ രക്ഷിതാക്കളോ നടത്തുന്ന നിക്ഷേപങ്ങൾക്കായി പ്രത്യേകം രൂപപ്പെടുത്തിയതാണ് ഈ പദ്ധതി.

- സെക്ഷൻ 80 സി പ്രകാരം നികുതി ലാഭിക്കുന്നതിന് ബാധ്യതയുണ്ട്,സുകന്യ സമൃദ്ധി യോജന 21 വർഷത്തിനു ശേഷം അക്കൗണ്ട് കാലാവധി പൂർത്തിയാകും.

- 2017-2018 സാമ്പത്തിക വർഷത്തിൽ, ഈ പദ്ധതിയുടെ പലിശ നിരക്ക് 8.4% ആണ്. പലിശ നിരക്ക് വർഷം തോറും കൂട്ടിച്ചേർക്കുകയും പൂർണ്ണമായും നികുതി ഒഴിവാക്കുകയും ചെയ്യുന്നു.

- നികുതിയിളവിന് അർഹതയുള്ള സുകന്യ സമൃദ്ധി യോജനയിലെ നിക്ഷേപങ്ങൾ 1,50,000 രൂപയിൽ കൂടരുത്.

10. SCSS അല്ലെങ്കിൽ സീനിയർ സിറ്റിസൺസ് സേവിംഗ്സ് സ്കീം

- ഈ സ്കീം മുതിർന്ന പൗരന്മാർക്കും, 60 വയസ്സിനു മുകളിലുള്ളവർക്കും അല്ലെങ്കിൽ തിരഞ്ഞെടുത്തവർക്കും മാത്രമായി രൂപപ്പെടുത്തിയതാണ്വിരമിക്കൽ 55 വയസ്സിൽ.

- നികുതി ഇളവിന് ബാധ്യതയുള്ള പരമാവധി SCSS നിക്ഷേപം INR 1,50,000 ആണ്, നിലവിലെ പലിശ നിരക്ക് 8.4% p.a ആണ്.

സെക്കൻറിന് കീഴിൽ എവിടെ സംരക്ഷിക്കണമെന്ന് അറിയുക. 80 സി

സെക്ഷൻ 80 സി പ്രകാരം ഒരാൾക്ക് എവിടെ നികുതി ലാഭിക്കാം? ഈ ചോദ്യത്തിനുള്ള ഉത്തരം വ്യക്തിനിഷ്ഠവും ഓരോ വ്യക്തിക്കും വ്യത്യസ്തമാണെങ്കിലും, വകുപ്പ് 80C പ്രകാരം നികുതി കിഴിവുകൾക്കായി ലഭ്യമായ ചില മികച്ച നിക്ഷേപ ഓപ്ഷനുകൾ ചുവടെയുണ്ട്. ഇവയെക്കുറിച്ചുള്ള ഏറ്റവും നല്ല ഭാഗം ആളുകൾ സാധാരണയായി നടത്തുന്ന നിക്ഷേപങ്ങളാണ്, അതിനാൽ അവയിൽ നിക്ഷേപിക്കുന്നതിന് അധിക ഭാരമില്ല. താഴെ സൂചിപ്പിച്ച ഏതെങ്കിലും ഒന്ന് ഉപയോഗിച്ച് സെക്ഷൻ 80C സേവിംഗ്സ് നേടുക-

ലൈഫ് ഇൻഷുറൻസിന്റെ പ്രീമിയം

ആശ്രിതരായ വരുമാനമുള്ള ഓരോ വ്യക്തിക്കും ലൈഫ് ഇൻഷുറൻസ് കവറേജ് ആവശ്യമാണ്. നിങ്ങളുടെ ലൈഫ് ഇൻഷുറൻസിനായി അടച്ച വാർഷിക പ്രീമിയത്തിന് സെക്ഷൻ 80C പ്രകാരം നികുതി ലാഭിക്കുന്നതിന് അർഹതയുണ്ട്.

ഭവന വായ്പ തിരിച്ചടവ്

ഈ വിഭാഗത്തിന് കീഴിൽ, നിങ്ങളുടെ ഭവന വായ്പയുടെ പ്രധാന തുകയുടെ തിരിച്ചടവ് നികുതി ലാഭിക്കുന്നതിന് അർഹമാണ്. കൂടാതെ, സ്റ്റാമ്പ് ഡ്യൂട്ടി, രജിസ്ട്രേഷൻ ഫീസ്, ട്രാൻസ്ഫർ ചെലവുകൾ എന്നിവയിൽ കിഴിവുകൾ ബാധകമാണ്.

കുട്ടികളുടെ ട്യൂഷൻ ഫീസ്

രണ്ട് കുട്ടികളുടെ വിദ്യാഭ്യാസത്തിനായി ഏതെങ്കിലും സ്കൂൾ, കോളേജ്, യൂണിവേഴ്സിറ്റി അല്ലെങ്കിൽ വിദ്യാഭ്യാസ സ്ഥാപനങ്ങൾ എന്നിവയ്ക്ക് നൽകുന്ന ട്യൂഷൻ ഫീസ് സെക്ഷൻ 80 സി പ്രകാരം കിഴിവിന് അർഹമാണ്.

80 സി ഒഴികെയുള്ള നികുതി ലാഭിക്കൽ നിക്ഷേപങ്ങൾ

ആദായനികുതി നിയമത്തിലെ സെക്ഷൻ 80 സിയിൽ ചില ഉപവകുപ്പുകളുണ്ട്.

ഇതിൽ ഉൾപ്പെടുന്നവ-

| നികുതി ലാഭിക്കൽ വിഭാഗങ്ങൾ 1 | 80C കിഴിവുകൾ (INR) | നിക്ഷേപ യോഗ്യത |

|---|---|---|

| വിഭാഗം 80CCC | 1,50,000 | പെൻഷൻ പദ്ധതികൾക്കായി നടത്തിയ പേയ്മെന്റുകൾ |

| വകുപ്പ് 80CCD | 1,50,000 | കേന്ദ്ര ഗവൺമെന്റ് അംഗീകൃത പെൻഷൻ പദ്ധതികളിലേക്കുള്ള സംഭാവനകൾ |

| വിഭാഗം 80CCF | 20,000 | ദീർഘകാല അടിസ്ഥാന സൗകര്യങ്ങൾക്കായി നടത്തിയ നിക്ഷേപങ്ങൾബോണ്ടുകൾ |

| വിഭാഗം 80CCG | 25,000 | സർക്കാർ അംഗീകൃത ഇക്വിറ്റി സ്കീമുകളിൽ നടത്തിയ നിക്ഷേപം |

വിഭാഗം 80CCC

സെക്ഷൻ 80CCC എന്നത് ഒരു നികുതി ലാഭിക്കൽ വിഭാഗമാണ്, അതിന് കീഴിൽ ഒരു വ്യക്തിക്ക് പെൻഷൻ പ്ലാനുകൾക്കോ ഇൻഷുറർമാരുടെ ഏതെങ്കിലും ആന്വിറ്റി പ്ലാനിനോ വേണ്ടി നടത്തുന്ന പേയ്മെന്റുകൾക്ക് 1,50,000 രൂപ വരെ നികുതി കിഴിവുകൾ ക്ലെയിം ചെയ്യാം. സെക്ഷൻ 80CCC പ്രകാരമുള്ള കിഴിവുകൾ ക്ലെയിം ചെയ്യുന്നതിന്, സെക്ഷൻ 10(23AAB)-ൽ പരാമർശിച്ചിരിക്കുന്ന ഒരു ഫണ്ടിൽ നിന്ന് പെൻഷൻ അനന്തരാവകാശമായി ലഭിക്കുന്നതിന് പ്രത്യേകമായി ആന്വിറ്റി പ്ലാൻ ഉണ്ടായിരിക്കണം.

കുറിപ്പ്: കാലാവധി പൂർത്തിയാകുന്നതിന് മുമ്പ് നിക്ഷേപകർ പ്ലാനിൽ നിന്ന് പുറത്തുകടക്കുകയാണെങ്കിൽ, സറണ്ടർ മൂല്യത്തിന് രസീത് ലഭിക്കുന്ന വർഷത്തിൽ നികുതി നൽകേണ്ടിവരും.

വകുപ്പ് 80CCD

സെക്ഷൻ 80CCD പ്രകാരം, കേന്ദ്ര ഗവൺമെന്റ് സാക്ഷ്യപ്പെടുത്തിയ പെൻഷൻ സ്കീമുകളിലേക്ക് വ്യക്തിയും തൊഴിലുടമയും സംഭാവനകൾ നൽകിയാൽ ഒരു വ്യക്തിഗത നികുതിദായകന് 1,50,000 രൂപ വരെ നികുതി കിഴിവുകൾ ക്ലെയിം ചെയ്യാം.

കുറിപ്പ്: വ്യക്തിയുടെ ശമ്പളത്തിന്റെ 10% കവിയുന്നില്ലെങ്കിൽ മാത്രമേ സംഭാവന ചെയ്ത തുകയുടെ നികുതി കിഴിവിന് അർഹതയുള്ളൂ. 2017-18 സാമ്പത്തിക വർഷം മുതൽ, ഒരു സ്വയം തൊഴിൽ ചെയ്യുന്ന വ്യക്തിക്ക് ബാധ്യതയുള്ള പരമാവധി കിഴിവ്, മുൻ 10% പരിധിയിൽ നിന്ന് മൊത്ത ശമ്പളത്തിന്റെ 20% ആയി ഉയർന്നു, പരമാവധി INR 1,50,000.

വിഭാഗം 80CCF

സെക്ഷൻ 80CCF സർക്കാർ സാക്ഷ്യപ്പെടുത്തിയ ദീർഘകാല ഇൻഫ്രാസ്ട്രക്ചർ ബോണ്ടുകളിലേക്ക് നടത്തുന്ന നിക്ഷേപങ്ങൾക്ക് നികുതി കിഴിവുകൾ അനുവദിക്കുന്നു. സെക്ഷൻ 80CCF പ്രകാരം ഒരു വ്യക്തിക്കും HUF-കൾക്കും 20,000 രൂപ വരെ കിഴിവുകൾ ക്ലെയിം ചെയ്യാം.

വിഭാഗം 80CCG

സർക്കാർ അംഗീകൃത ഇക്വിറ്റി സ്കീമുകളിൽ നിക്ഷേപം നടത്തുന്ന വ്യക്തിഗത നികുതിദായകർക്ക് സെക്ഷൻ 80CCG പ്രകാരം INR 25,000 വരെ പരമാവധി കിഴിവുകൾ ക്ലെയിം ചെയ്യാം.

കുറിപ്പ്: സെക്ഷൻ 80CCG പ്രകാരം ക്ലെയിം ചെയ്യുന്ന കിഴിവ് ഇക്വിറ്റി സ്കീമുകളിൽ നിക്ഷേപിച്ച തുകയുടെ 50% കവിയാൻ പാടില്ല.

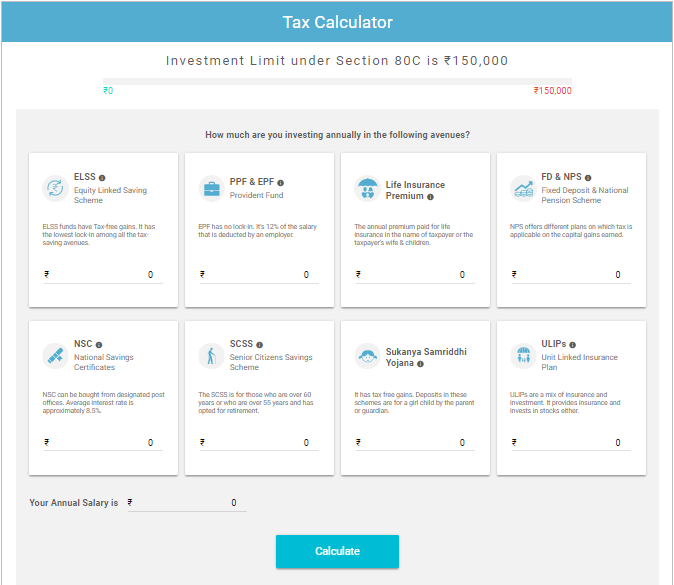

ആദായ നികുതി കാൽക്കുലേറ്റർ

നികുതി ലാഭിക്കൽ പ്രധാനമാണ്! ആദായനികുതി ലാഭിക്കുന്നതിന് എത്ര തുക നിക്ഷേപിക്കണം എന്ന് കണക്കാക്കാൻ നമ്മളിൽ പലരും പാടുപെടുന്നു. ശരി, ഞങ്ങൾക്ക് ഇവിടെ ഒരു പരിഹാരമുണ്ട്:

നിങ്ങളുടെ വാർഷിക ശമ്പളവും അതത് നിക്ഷേപങ്ങളും പൂരിപ്പിച്ച് നിങ്ങളുടെ നികുതി ബാധ്യതകൾ കണക്കാക്കുക.

ലോകത്ത് മനസ്സിലാക്കാൻ ഏറ്റവും പ്രയാസമുള്ള കാര്യം നികുതികൾ മനസ്സിലാക്കുക എന്നതാണ്. അതിനാൽ, നികുതി ലാഭിക്കൽ നിക്ഷേപ ഓപ്ഷനുകൾ വിശകലനം ചെയ്ത് നിങ്ങളുടെ സേവിംഗ് പ്ലാനുകൾക്ക് അനുയോജ്യമായവ തിരഞ്ഞെടുക്കുന്നതാണ് നല്ലത്. നന്നായി നിക്ഷേപിക്കുക, മികച്ച നികുതി ലാഭിക്കുക!

"നികുതി അടയ്ക്കുന്നത് ഒരു ശിക്ഷയല്ല, അതൊരു ഉത്തരവാദിത്തമാണ്"

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.