Table of Contents

निव्वळ व्याज मार्जिन बँका

एखाद्या वित्तीय संस्थेचे निव्वळ व्याज मार्जिन (NIM) कर्ज आणि तारण यांसारख्या क्रेडिट उत्पादनांमधून मिळणाऱ्या निव्वळ व्याज उत्पन्नाची तुलना बचत खाती आणि ठेव प्रमाणपत्र (CDs) धारकांवर खर्च केलेल्या व्याजाशी करते. NIM, टक्केवारी म्हणून व्यक्त केलेला नफा मेट्रिकबँक किंवा गुंतवणूक फर्म दीर्घकालीन समृद्ध होईल. द्वारेअर्पण त्यांच्या व्याज उत्पन्नाच्या विरूद्ध त्यांच्या व्याज खर्चाच्या नफ्यामध्ये अंतर्दृष्टी, हे निर्देशक संभाव्य गुंतवणूकदारांना विशिष्ट वित्तीय सेवा संस्थेमध्ये सहभागी व्हायचे की नाही हे ठरवण्यात मदत करते.

सकारात्मक निव्वळ व्याज मार्जिन फायदेशीर ऑपरेशन दर्शवते, तर नकारात्मक मूल्य अकार्यक्षम गुंतवणूक दर्शवते. नंतरच्या प्रकरणात, एखादी कंपनी अद्याप थकीत कर्ज फेडण्यासाठी निधी वापरून किंवा त्या मालमत्ता अधिक फायदेशीर गुंतवणुकीसाठी हलवून सुधारात्मक कारवाई करू शकते.

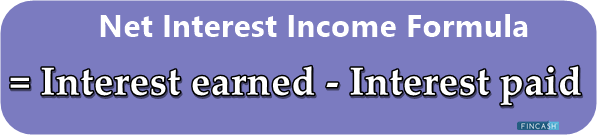

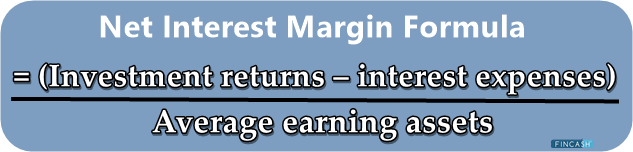

निव्वळ व्याज मार्जिन फॉर्म्युला

निव्वळ व्याज मार्जिन = (गुंतवणूक परतावा - व्याज खर्च) / सरासरी कमाईची मालमत्ता

निव्वळ व्याज मार्जिन उदाहरण

विचार करा की कंपनी ABC ची सरासरी कमाईची मालमत्ता रु. १०,000,000, अगुंतवणुकीवर परतावा च्या रु. 1,000,000, व्याजाची किंमत रु. 2,000,000 आणि इतर प्रभावी संख्या.

या प्रकरणात, ABC चे निव्वळ व्याज मार्जिन = (1,000,000 – 2,000,000) / 10,000,000 आहे

निव्वळ व्याज मार्जिन = -10%

याचा अर्थ गुंतवणुकीपेक्षा व्याज खर्चावर जास्त पैसे गमावलेउत्पन्न. या कंपनीने ही गुंतवणूक करण्याऐवजी कर्जाची पुर्तता करण्यासाठी आपला गुंतवणूक निधी वापरला तर कदाचित चांगले होईल.

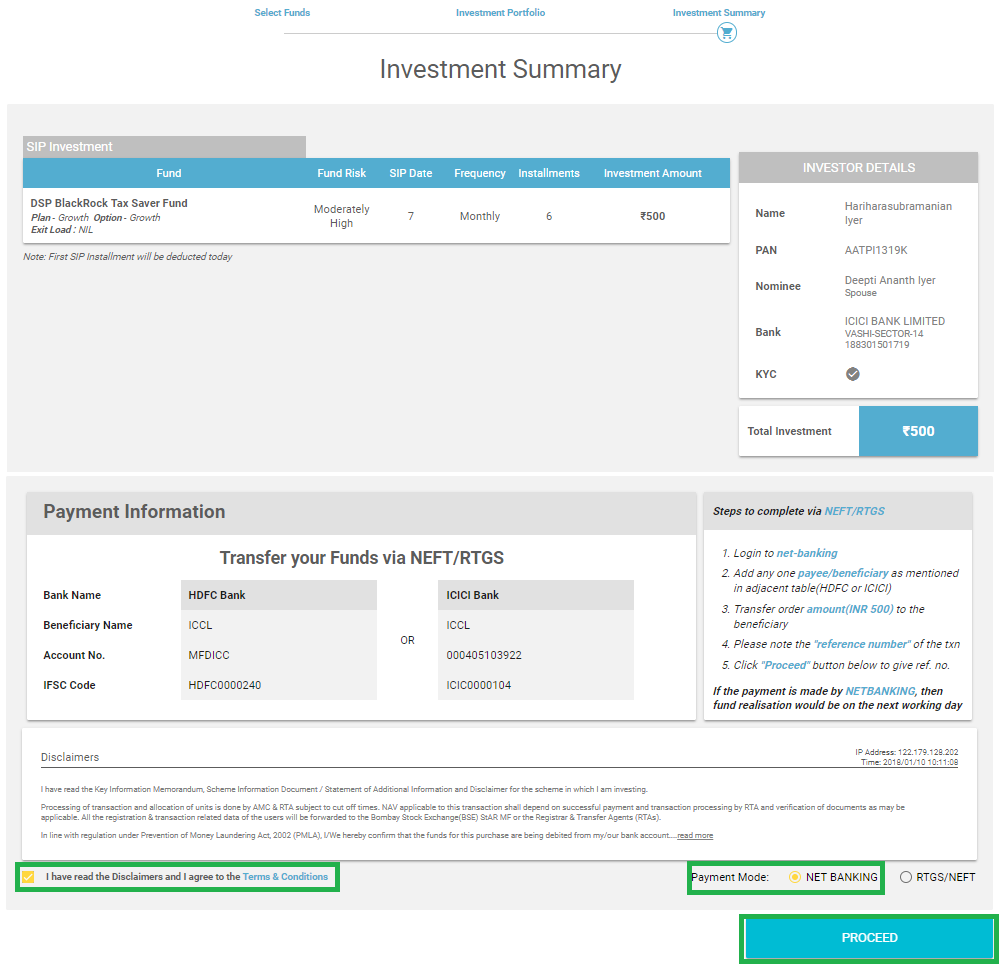

Talk to our investment specialist

निव्वळ व्याज मार्जिन व्याख्या

बचत आणि कर्जाची मागणी निर्धारित करण्यासाठी केंद्रीय बँकेचे निर्देश महत्त्वपूर्ण असल्याने, ते बँकेच्या निव्वळ व्याज मार्जिनवर देखील लक्षणीय परिणाम करतात. ग्राहक पैसे उधार घेतात आणि व्याजदर कमी असताना ते वाचवण्याची शक्यता कमी असते. याचा परिणाम दीर्घकाळात उच्च निव्वळ व्याज मार्जिनमध्ये होतो. दुसरीकडे, जसजसे व्याजदर वाढतात, कर्जे अधिक महाग होतात, बचत अधिक आकर्षक बनते आणि निव्वळ व्याज मार्जिन कमी होते.

रिटेल बँकिंग आणि निव्वळ व्याज मार्जिन

बहुतेक रिटेल बँका ग्राहकांच्या ठेवींवर व्याज देतात, जे सामान्यतःश्रेणी सुमारे 1% वार्षिक. निव्वळ व्याज स्प्रेड हा या दोन रकमांमधील 4% फरक आहे जर या प्रकारच्या बँकेने पाच ग्राहकांच्या ठेवी एकत्र केल्या आणि 5% वार्षिक व्याजदराने एका लहान व्यवसायाला कर्ज देण्यासाठी पैसे वापरले. संपूर्ण बँकेच्या मालमत्तेच्या आधारावर त्या गुणोत्तराची गणना केल्यास, निव्वळ व्याज मार्जिन एक पाऊल पुढे जाते.

समजा बँकेकडे रु. 1.2 दशलक्ष कमाईची मालमत्ता, रु. 1 दशलक्ष ठेवी ज्या ठेवीदारांना वार्षिक 1% व्याज देतात, आणि रु. 900,000 कर्जे ज्यात 5% व्याजदर आहे. हे सूचित करते की त्याची व्याज किंमत रु. 10,000, आणि त्याचे गुंतवणुकीचे उत्पन्न रु. ४५,०००. पद्धतीनुसार, वर नमूद केल्याप्रमाणे, बँकेचे निव्वळ व्याज मार्जिन 2.92% आहे. गुंतवणूकदारांनी गांभीर्याने विचार करावागुंतवणूक करत आहे या कंपनीत, त्याची NIM काळ्या रंगात आहे.

निष्कर्ष

कर्ज आणि कर्ज दरांची नाममात्र सरासरी म्हणजे निव्वळ व्याजाचा प्रसार. तथापि, कमाईच्या मालमत्तेची आणि उधार घेतलेल्या पैशांची इन्स्ट्रुमेंट व्हॉल्यूम आणि इन्स्ट्रुमेंट रचना बदलू शकते या शक्यतेकडे दुर्लक्ष करते. निव्वळ व्याज मार्जिन हे नफ्याचे मोजमाप आहे जे बँकेच्या व्याज उत्पन्नाची त्याच्या ग्राहकांच्या पेमेंटशी तुलना करते.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.