+91-22-48913909

+91-22-48913909Table of Contents

करोडपती कसे व्हावे?

करोडपती होण्याचे स्वप्न पाहणाऱ्यांपैकी तुम्ही आहात का? बरं, हे सोपे नाही, परंतु हे निश्चितपणे शक्य आहे. पण कसे? उत्तर मध्ये liesम्युच्युअल फंड, अधिक विशेषतः पद्धतशीर मध्येगुंतवणूक योजना (SIP). तर, SIP म्हणजे नेमके काय आणि एवढा मोठा निधी कसा तयार करता येईल हे समजून घेऊ.

पद्धतशीर गुंतवणूक योजना किंवा SIP

पद्धतशीर गुंतवणूक योजना किंवा एसआयपी हे यापैकी एक आहेगुंतवणूक म्युच्युअल फंड मध्ये. एसआयपी संपत्ती निर्मितीची प्रक्रिया सुरू करते जिथे नियमित अंतराने थोडे पैसे गुंतवले जातात. जेव्हा तुम्ही SIP द्वारे इक्विटी गुंतवणूक करता तेव्हा पैसे स्टॉकमध्ये गुंतवले जातातबाजार आणि यामुळे कालांतराने नियमित परतावा मिळतो. हे देखील सुनिश्चित करते की वेळोवेळी पैसा चांगला वाढतो.

Talk to our investment specialist

SIP मध्ये गुंतवणुकीचे फायदे

SIP चे काही प्रमुख फायदे आहेत:

रुपयाची सरासरी किंमत

एसआयपी ऑफर करणारा सर्वात मोठा फायदा म्हणजे रुपयाची सरासरी किंमत जी एखाद्या व्यक्तीला मालमत्ता खरेदीची किंमत काढण्यास मदत करते. म्युच्युअल फंडात एकरकमी गुंतवणूक करताना काही युनिट्सची खरेदी केली जातेगुंतवणूकदार सर्व एकाच वेळी, एसआयपीच्या बाबतीत युनिट्सची खरेदी दीर्घ कालावधीसाठी केली जाते आणि ती मासिक अंतराने (सामान्यतः) समान प्रमाणात पसरविली जाते. कालांतराने गुंतवणुकीचा प्रसार होत असल्यामुळे, गुंतवणूकदाराला सरासरी खर्चाचा फायदा देऊन वेगवेगळ्या किंमतींवर शेअर बाजारात गुंतवणूक केली जाते, त्यामुळे रुपयाची सरासरी किंमत ही संज्ञा आहे.

कंपाउंडिंगची शक्ती

हे देखील लाभ देतेकंपाउंडिंगची शक्ती. जेव्हा तुम्ही फक्त मुद्दलावर व्याज मिळवता तेव्हा साधे व्याज असते. चक्रवाढ व्याजाच्या बाबतीत, व्याजाची रक्कम मुद्दलामध्ये जोडली जाते आणि व्याज नवीन मुद्दल (जुने मुद्दल अधिक नफा) वर मोजले जाते. ही प्रक्रिया प्रत्येक वेळी चालू राहते. SIP मधील म्युच्युअल फंड हप्त्यांमध्ये असल्याने, ते चक्रवाढ केले जातात, ज्यामुळे सुरुवातीला गुंतवलेल्या रकमेत अधिक भर पडते.

परवडणारी

बचत सुरू करण्यासाठी एसआयपी हा जनतेसाठी एक अतिशय परवडणारा पर्याय आहे कारण प्रत्येक हप्त्यासाठी आवश्यक असलेली किमान रक्कम (तेही मासिक!) INR 500 इतकी कमी असू शकते. काही म्युच्युअल फंड कंपन्या "मायक्रोएसआयपी" नावाचे काहीतरी ऑफर देखील करतात जेथे तिकिटाचा आकार INR 100 इतके कमी आहे.

जोखीम कमी करणे

एसआयपी दीर्घ कालावधीत पसरलेली असते हे लक्षात घेता, शेअर बाजारातील सर्व कालावधी, चढ-उतार आणि सर्वात महत्त्वाचे म्हणजे मंदीचा समावेश होतो. मंदीच्या काळात, जेव्हा बहुतेक गुंतवणूकदारांना भीती वाटते तेव्हा, गुंतवणूकदार “कमी” खरेदी करतात याची खात्री करून SIP हप्ते चालू राहतात.

SIP मध्ये, कोणीही ₹ 500 इतक्या कमी रकमेसह गुंतवणूक करण्यास सुरुवात करू शकते. हे बहुतेक लोकांसाठी गुंतवणुकीचे सर्वात स्वस्त साधन बनवते. अशा प्रकारे भविष्यात मोठा निधी उभारण्यासाठी लहानपणापासूनच लहान रकमेची गुंतवणूक सुरू करता येते. लक्ष्य नियोजनासाठी एसआयपी सर्वात प्रसिद्ध आहे. काही दीर्घकालीनआर्थिक उद्दिष्टे एसआयपीद्वारे लोक योजना करतात:

- घर खरेदी करणे

- कार खरेदी करणे

- लग्न

- निवृत्ती नियोजन

- आंतरराष्ट्रीय सहल

- मुलाचे शिक्षण

- वैद्यकीय आणीबाणी इ.

SIP योजना तुम्हाला मदत करतातपैसे वाचवा आणि ही सर्व प्रमुख आर्थिक उद्दिष्टे पद्धतशीरपणे साध्य करा. पण कसे? हे तपासूया!

करोडपती कसे व्हावे?

एसआयपी सुरू करा

जेव्हा तुम्ही SIP करता तेव्हा तुमचे पैसे वाढतात! तुमची इच्छित दीर्घकालीन आर्थिक उद्दिष्टे गाठण्याची गुरुकिल्ली म्हणजे SIP सुरू करणे आणि दीर्घ कालावधीसाठी गुंतवणूक करणे. तुम्ही जितक्या लवकर सुरुवात कराल तितका जास्त फायदा होईल. चला काही उदाहरणे पाहू:

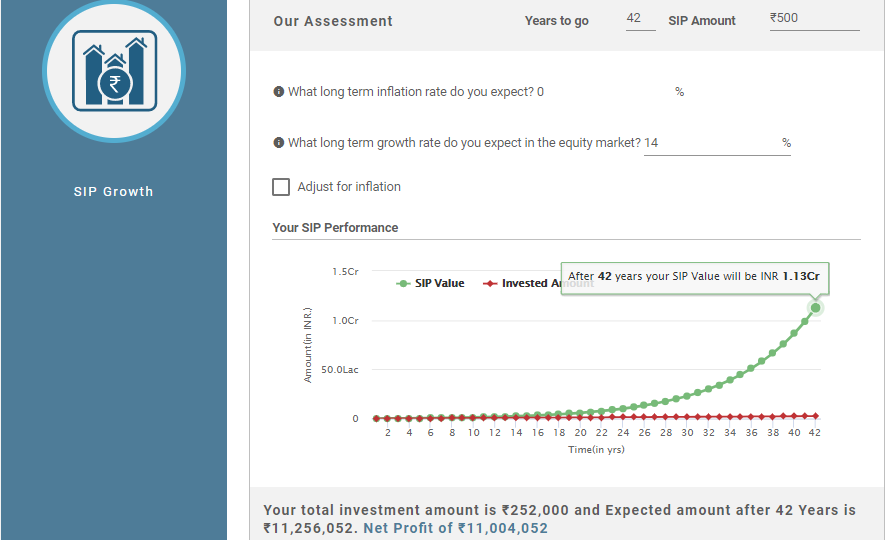

केस १- तुमचे वय २५ वर्षे असल्यास आणि तुम्हाला ₹ जमा करायचे असल्यास१ कोटी तुम्ही तुमच्या 40 पर्यंत पोहोचता तेव्हा. करोडपती होण्यासाठी तुम्हाला दरमहा फक्त ₹ 500 ची गुंतवणूक करावी लागेल. आम्ही इक्विटी मार्केटमध्ये दीर्घकालीन वाढीचा दर 14 टक्के गृहीत धरला आहे.

| कार्यकाळ | गुंतवणुकीची रक्कम | एकूण गुंतवणूक रक्कम | एसआयपीच्या ४२ वर्षानंतर अपेक्षित रक्कम | निव्वळ नफा |

|---|---|---|---|---|

| 42 वर्षे | ₹ ५०० | ₹२,५२,000 | ₹१,१२,५६,०५२ | ₹१,१०,०४,०५२ |

तुम्ही 42 वर्षांसाठी SIP द्वारे INR 500 ची गुंतवणूक करता तेव्हा, तुम्हाला ₹1,10,04,052 चा निव्वळ नफा होतो. संख्या आश्चर्यकारक वाटेल, परंतु ही चक्रवाढ शक्तीची जादू आहे. तुम्ही जितका जास्त काळ गुंतवणुकीत राहाल, तितके जास्त परतावे तुम्हाला मिळतात, जे तुम्हाला जलद निधी जमा करण्यास मदत करतात.

तुम्ही तुमच्या मासिक गुंतवणुकीची रक्कम वाढवल्यास, 14 टक्के व्याजदर देऊन तुम्ही 42 वर्षापूर्वीच करोडपती होऊ शकता.

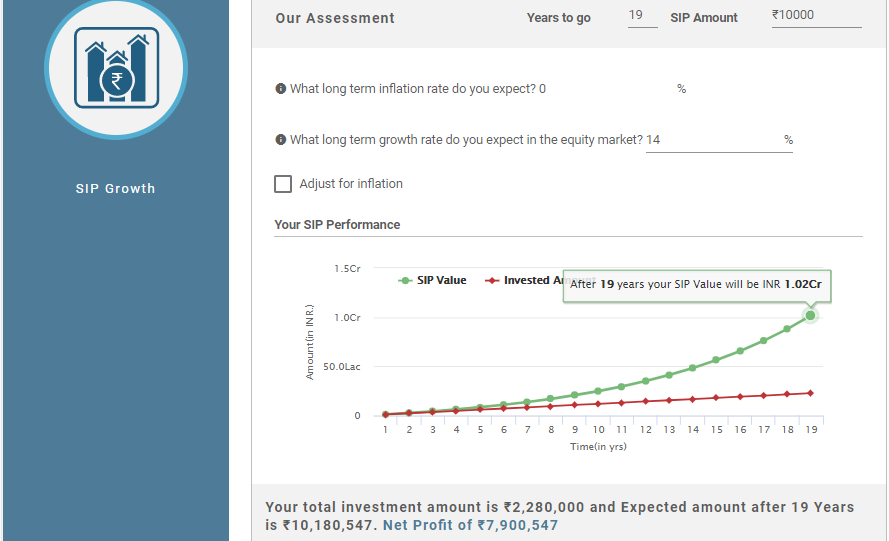

प्रकरण २- उदाहरणार्थ, जर तुम्ही 19 वर्षांसाठी मासिक SIP द्वारे INR 10,000 ची गुंतवणूक केली. जर तुम्ही इक्विटी मार्केटमधील दीर्घकालीन वाढीचा दर 14 टक्के गृहीत धरला तर तुमचे पैसे INR 1 कोटींपेक्षा जास्त वाढू शकतात.

| कार्यकाळ | गुंतवणुकीची रक्कम | एकूण गुंतवणूक रक्कम | SIP च्या 19 वर्षानंतर अपेक्षित रक्कम | निव्वळ नफा |

|---|---|---|---|---|

| 19 वर्षे | ₹१०,००० | ₹२२,८०,००० | ₹१,०१,८०,५४७ | ₹७९,००,५४७ |

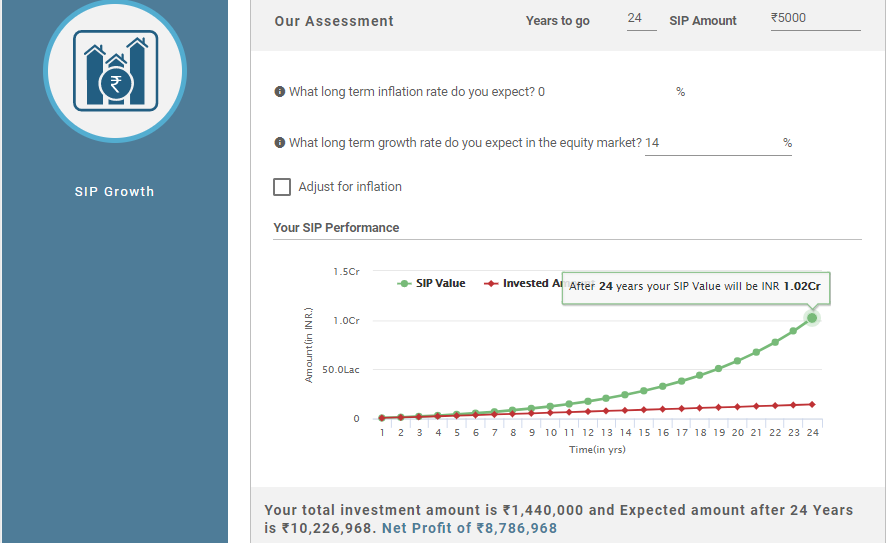

प्रकरण ३- तुम्ही साधारण 24 वर्षांसाठी मासिक SIP द्वारे INR 5,000 ची गुंतवणूक केल्यास, इक्विटी मार्केटमधील दीर्घकालीन वाढीचा दर 14 टक्के गृहीत धरल्यास, तुमचा कॉर्पस INR 1 कोटींपेक्षा जास्त वाढू शकतो.

| कार्यकाळ | गुंतवणुकीची रक्कम | एकूण गुंतवणूक रक्कम | SIP च्या २४ वर्षानंतर अपेक्षित रक्कम | निव्वळ नफा |

|---|---|---|---|---|

| 24 वर्षे | ₹५,००० | ₹१४,४०,००० | ₹१,०२,२६,९६८ | ₹८७,८६,९६८ |

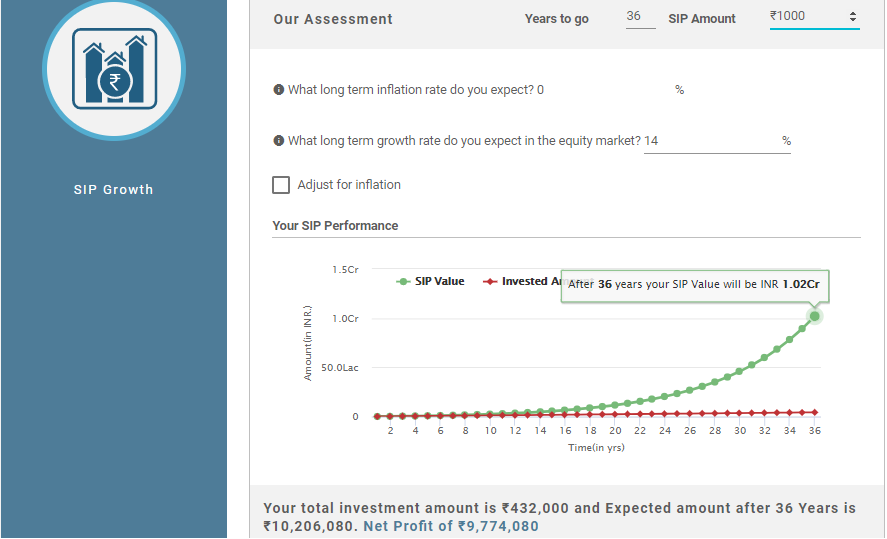

प्रकरण 4- जर तुम्ही मासिक SIP द्वारे INR 1,000 ची गुंतवणूक सुमारे 36 वर्षे केली, तर तुमची संपत्ती INR 1 कोटींहून अधिक वाढू शकते, जर तुम्ही इक्विटी मार्केटमधील दीर्घकालीन वाढीचा दर 14 टक्के गृहीत धरला तर.

| कार्यकाळ | गुंतवणुकीची रक्कम | एकूण गुंतवणूक रक्कम | SIP च्या ३६ वर्षानंतर अपेक्षित रक्कम | निव्वळ नफा |

|---|---|---|---|---|

| 36 वर्षे | ₹१,००० | ₹४,३२,००० | ₹१,०२,०६,०८० | ₹९७,७४,०८० |

SIP सह तुमचे पैसे अशा प्रकारे वाढतात. एसआयपी बद्दलची सर्वात चांगली गोष्ट म्हणजे तुम्ही तुमच्या गुंतवणुकीचा एसआयपी परतावा पूर्वनिश्चित करू शकता.सिप कॅल्क्युलेटर, जसे आम्ही वर केले. तुम्हाला फक्त काही इनपुट जोडायचे आहेत जसे--

- तुम्ही किती काळ गुंतवणूक करण्याचा विचार करत आहात?

- तुम्हाला SIP वर मासिक किती गुंतवणूक करायची आहे?

- इक्विटी मार्केटमध्ये तुम्हाला कोणत्या दीर्घकालीन विकास दराची अपेक्षा आहे?

आणि या इनपुटमुळे तुमचे परिणाम मिळतील. ते इतके सोपे आहे.

2022 मध्ये गुंतवणूक करण्यासाठी सर्वोत्तम SIP म्युच्युअल फंड

काहीसर्वोत्तम SIP इक्विटी फंड जे तुम्हाला तुमची दीर्घकालीन उद्दिष्टे साध्य करण्यात मदत करू शकतात ते खालीलप्रमाणे आहेत-

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹85.23

↑ 1.50 ₹5,930 100 -7.5 -12.2 9.2 17.9 24.3 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹120.72

↑ 1.32 ₹8,843 100 3.3 -2.2 8.8 12.7 23.2 11.6 Sundaram Rural and Consumption Fund Growth ₹90.3574

↑ 1.45 ₹1,398 100 -6.1 -12.4 8.8 16.2 21.7 20.1 Motilal Oswal Multicap 35 Fund Growth ₹54.2453

↑ 0.92 ₹11,172 500 -10.9 -14.5 8.7 17.7 21.3 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹561.493

↑ 9.20 ₹12,598 500 -3.9 -10.8 7.3 16.8 25.6 23.9 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹55.11

↑ 0.96 ₹3,011 1,000 3.9 -2.7 5.5 12.9 23.2 8.7 Mirae Asset India Equity Fund Growth ₹101.57

↑ 1.65 ₹35,533 1,000 -3.1 -9.1 2.8 8.8 19.7 12.7 Tata India Tax Savings Fund Growth ₹39.6618

↑ 0.85 ₹4,053 500 -7.3 -13 2.2 11.4 22.2 19.5 Franklin Asian Equity Fund Growth ₹26.8514

↑ 0.90 ₹240 500 -4.4 -10 2 1.4 4.7 14.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

म्युच्युअल फंडाचा परतावा वेगवेगळ्या योजनेनुसार बदलतो आणि दीर्घकालीन परतावा देखील असतो.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.