+91-22-48913909

+91-22-48913909

Table of Contents

तुमच्या सेवानिवृत्ती नियोजनासाठी सुवर्ण मार्गदर्शक!

‘निवृत्ती’ हा शब्द ऐकल्यावर तुमच्या मनात कोणते विचार येतात? तुम्ही अनेकदा प्रवास करता का? किंवा कदाचित फक्त तुमच्या नातवंडांसह खेळत आहात? तथापि, काही लोक निवृत्तीचा विचार करू शकतात, तर काही तरुण दुर्लक्ष करू शकतात. बरं,निवृत्तीचे नियोजन किंवा कोणत्याही गुंतवणुकीला वयाची गरज नसते कारण ती फक्त तुमचे भविष्य सुरक्षित करण्यासाठी असते! जेव्हा सेवानिवृत्तीच्या नियोजनाचा विचार केला जातो, तेव्हा स्मार्ट आणि लवकर योजना तुमच्या निवृत्तीनंतर आरामदायी जीवन जगण्यासाठी पुरेसे पैसे कमवू शकतात. जर तुम्ही निवृत्तीच्या नियोजनाचा विचार केला नसेल, तर ते आताच करायला सुरुवात करा! तुमची सेवानिवृत्ती योजना सुरू करण्यासाठी तुम्हाला खालील काही सुवर्ण चरणांचे पालन करणे आवश्यक आहे. तसेच, भारतात उपलब्ध असलेल्या पेन्शन योजना जाणून घ्या आणि त्यानुसार सर्वोत्तम सेवानिवृत्ती योजना बनवा!

Talk to our investment specialist

निवृत्तीचे नियोजन

एक परिपूर्ण सेवानिवृत्त जीवन योग्य नियोजन आणि अंमलबजावणीसह येते. 'योग्य नियोजन आणि योग्य गुंतवणूक', हे सर्वात महत्त्वाचे आहे! तथापि, प्रत्येक व्यक्तीची जीवनशैली भिन्न आवश्यकतांसह भिन्न असते. म्हणूनच, तुम्ही प्रथम तुमच्या गरजा, जीवनशैली, तुम्हाला कोणत्या वयात निवृत्त व्हायचे आहे आणि तुमचे वार्षिककमाई. तुमच्या मासिक खर्चाचे मूल्यमापन करा, यामुळे तुम्हाला महत्त्वाच्या आणि अनावश्यक अशा दोन्ही गोष्टींच्या बाबतीत तुमच्या खर्चाची कल्पना येईल. हे तुम्हाला एका रेषेकडे देखील आकर्षित करेल जिथे तुम्ही दर महिन्याला किती बचत करू शकता याचा अंदाज लावू शकता.

सर्वोत्कृष्ट सेवानिवृत्ती योजना: योजना कशी करावी

निवृत्तीचे नियोजन हे जीवनातील महत्त्वाचे कार्य मानले जाते. जितक्या लवकर तुम्ही निवृत्तीनंतरचा विचार करता आणिबचत सुरू करा त्यासाठी, जितक्या लवकर तुम्ही तणावमुक्त जीवन जगू शकाल. तुमच्या वयानुसार तुमच्या निवृत्तीचे नियोजन करणे हा सर्वोत्तम मार्ग मानला जातो. येथे काही टिपा आहेत ज्यांचे पालन करणे आवश्यक आहे.

तुमच्या 20 च्या उत्तरार्धात

तुमची सेवानिवृत्ती योजना सुरू करण्यासाठी, तुम्ही तुमच्या कंपनीद्वारे ऑफर केलेल्या सेवानिवृत्ती लाभांचा शोध सुरू करू शकता. तुम्ही कर्मचारी भविष्य निर्वाह निधीसाठी साइन-अप करू शकता (ईपीएफ). EPF ही एक सेवानिवृत्ती योजना आहे ज्यामध्ये तुमचा नियोक्ता दरमहा ठराविक रक्कम EPF खात्यात जमा करतो आणि ती तुमच्या वेतनाच्या धनादेशातून वजा केली जाते. हा निधी एम्प्लॉईज प्रॉव्हिडंट फंड ऑर्गनायझेशन ऑफ इंडिया (EPFO) द्वारे राखला जातो.

निवृत्ती नियोजनाच्या प्रत्येक टप्प्यावर, तुम्ही तुमच्या कॉर्पसमध्ये विविध मालमत्तेचा पोर्टफोलिओ ठेवावा. पोर्टफोलिओमध्ये सामान्यत: स्टॉक, निश्चित उत्पन्न साधने आणि रोख मालमत्ता असतात. तुमच्या 20 च्या दशकात तुम्ही दीर्घकालीन करू शकतागुंतवणूक योजना एकतर इक्विटी सारख्या अधिक जोखीम घेणार्या मालमत्तेत किंवा रोख, एफडी इ.

शिवाय,गुंतवणूक तुमच्या निवृत्तीच्या लवकर तुम्हाला चक्रवाढ व्याजाचा लाभ घेता येतो. चक्रवाढ व्याज दीर्घकाळापर्यंत तुमचे योगदान वाढवू शकते कारण ते तुमचे खाते फक्त साध्या व्याजाने होऊ शकते त्यापेक्षा वेगाने वाढेल. तुम्ही तुमच्या वार्षिक उत्पन्नाच्या किमान 10% निवृत्ती खात्यात बाजूला ठेवून तुमची वैयक्तिक सेवानिवृत्ती बचत योजना देखील तयार करू शकता. याशिवाय, तुम्हाला तुमच्या खर्चावर अंकुश ठेवण्याची गरज आहे. सेवानिवृत्तीचे नियोजन असो किंवा कोणतीही गुंतवणूक असो, सुरुवात करण्यासाठी २० वर्षे हे योग्य वय आहे. तंग बजेट तयार करण्याची सवय लावण्यासाठी देखील ही एक चांगली वेळ आहे जी तुम्हाला कमी खर्च करण्यास आणि अधिक बचत करण्यास मदत करेल.

तुमच्या 30 च्या दशकात

सेवानिवृत्ती नियोजनासाठी तुम्ही तुमचा २० वर्षांचा सराव पाळला असेल, तर तुम्हाला तुमच्या पुढील योजनांबद्दलही स्पष्ट समज असेल. बरं, ३० चे दशक ही अशी वेळ असते जेव्हा तुमच्याकडे कुटुंबाच्या अधिक जबाबदाऱ्या असतात आणि म्हणूनच तुम्हाला त्यानुसार तुमच्या गुंतवणुकीचे नियोजन करावे लागते. ३० च्या दरम्यान, तुमच्या सेवानिवृत्तीच्या नियोजनाचा भाग म्हणून, तुम्ही तुमच्यामध्ये अल्पकालीन गुंतवणूक जोडू शकता.मालमत्ता वाटप. शिवाय, तुम्ही तुमच्या निवृत्तीच्या टार्गेट तारखेच्या आधारे तुमचा पोर्टफोलिओ सेट करू शकता.

या वयात, आपण खरेदी करावीआरोग्य विमा आणि आपल्या कुटुंबाला देखील प्रदान कराजीवन विमा. तुम्ही नावनोंदणी करू शकता अशा विविध गुंतवणूक आणि बचत पर्यायांबद्दल जाणून घेणे सुरू करा. या कालावधीत, तुम्ही ए द्वारे आपत्कालीन निधी देखील तयार केला पाहिजेमुदत ठेव खाते जे कोणत्याही वेळी काढले जाऊ शकते आणि व्याजमुक्त आहे. तुम्ही स्वतःला कर्जापासून मुक्त ठेवा आणि अधिक बचत करा.

तुमच्या 40 च्या दशकात

ही अशी वेळ आहे जेव्हा तुम्ही व्यवस्थित सेटल असाल आणि तुमच्याकडे पुरेशी बचत आणि मालमत्ता असेल. परंतु, जीवनाच्या या टप्प्यावर, तुम्ही तुमच्या मुलांच्या जबाबदाऱ्यांमध्ये अधिक व्यस्त असाल. बरं, 40 च्या दशकात तुमच्या निवृत्तीच्या नियोजनाचा एक भाग म्हणून, तुम्ही तुमची सर्व कर्जे फेडता आणि स्वतःला दायित्वांपासून मुक्त ठेवता याची खात्री करा. तथापि, आपल्या सेवानिवृत्ती खात्यात योगदान देणे थांबवू नका, ते करणे सुरू ठेवा.

या वयात लोक अनेकदा एक चूक करतात ती म्हणजे त्यांचा निवृत्ती निधी वापरण्याचा त्यांचा कल असतो. हे काटेकोरपणे टाळा कारण तुमची सेवानिवृत्तीची किटी संपुष्टात येऊ शकते, ज्यामुळे तुमच्या सेवानिवृत्ती नियोजन आणि बचतीच्या अनेक वर्षांच्या मेहनतीवरही परिणाम होईल.

तुमच्या 50 च्या दशकात

ही अशी वेळ आहे जेव्हा बहुतेक लोक चांगल्या वेतनश्रेणीवर कमावत असतील आणि मुलाच्या शिक्षणासारख्या काही जबाबदाऱ्यांपेक्षा पुढे जात असतील, जे तुमच्या सेवानिवृत्ती बचत आणि गुंतवणुकीला चांगला आधार देईल. तुम्ही तुमच्या आयुष्यातील या टप्प्यावर गुंतवणूक करण्याचा विचार करत असाल तर कमी जोखीम असलेल्या साधनांमध्ये जास्त गुंतवणूक करातरलता भागफल

जेव्हा तुम्ही तुमच्या पन्नाशीत पोहोचता, तेव्हा तुम्ही तुमचे स्टॉक वाटप हळूहळू कमी केले पाहिजे आणि तुमच्या निश्चित उत्पन्नातील गुंतवणूक वाढवावी. तुमची गुंतवणूक आत्तापर्यंत मॅच्युरिटी स्टेजवर असेल आणि तुम्हाला ते फंड दुसर्या इन्स्ट्रुमेंटमध्ये पुन्हा गुंतवायचे असतील, तर विशिष्ट इन्स्ट्रुमेंटचे कर परिणाम, जोखीम आणि तरलता विचारात घ्या. या वयात, तुम्हाला तुमच्या गुंतवणुकीचा मागोवा ठेवण्याबाबत अत्यंत विशेष असणे आवश्यक आहे.

तुमच्या ६० च्या दशकात आणि त्यापुढील

तुमच्या ६० च्या दरम्यान, तुम्ही सेवानिवृत्त झाल्यास तुमच्या निवृत्तीचे नियोजन कार्यान्वित केले जाईल. तुम्ही तुमच्या निवृत्तीच्या जीवनाच्या अगदी जवळ असल्यावर तुम्ही कमी जोखीम असणार्या, जास्त तरलता असल्या किंवा कमी व्याजदराची जोखीम असल्याच्या स्कीमचा लाभ घेऊ शकता. तुम्हाला किती वारंवार पैशांची गरज भासेल यावर आधारित पेआउट पर्याय निवडा.

सेवानिवृत्ती कॅल्क्युलेटर

सेवानिवृत्ती कॅल्क्युलेटर हे निवृत्तीनंतर किती पैसे वाचवायचे आहेत याचा अंदाज लावण्याचा एक आदर्श मार्ग आहे. हे कॅल्क्युलेटर वापरताना तुम्हाला सध्याचे वय, नियोजित सेवानिवृत्तीचे वय, नियमित खर्च, यांसारखे व्हेरिएबल्स भरावे लागतील.महागाई दर आणि गुंतवणुकीवरील अपेक्षित दीर्घकालीन वाढीचा दर (किंवा इक्विटी मार्केट इ.). या सर्व व्हेरिएबल्सची बेरीज तुम्हाला मासिक बचत करण्यासाठी आवश्यक असलेली रक्कम मोजण्यात मदत करेल. ही रक्कम तुम्हाला काही गृहीतके लक्षात घेऊन निवृत्तीनंतर आवश्यक असलेले पैसे देईल.

निवृत्ती कॅल्क्युलेटरचे उदाहरण खाली दिले आहे-

Know Your Monthly SIP Amount

सेवानिवृत्ती बचत योजना किंवा गुंतवणूक पर्याय

निवृत्तीपूर्व भारतात उपलब्ध काही सर्वोत्तम पर्याय खालीलप्रमाणे आहेत:

नवीन पेन्शन योजना

अगुंतवणूकदार दरमहा किमान INR 500 किंवा वार्षिक INR 6000 जमा करू शकतात, ज्यामुळे ते भारतीय नागरिकांसाठी सर्वात सोयीस्कर गुंतवणुकीचे एक प्रकार आहे. गुंतवणूकदार विचार करू शकतातNPS त्यांच्यासाठी चांगली कल्पना म्हणूनमुदतपूर्व निवृत्ती नियोजन करा कारण पैसे काढण्याच्या वेळी थेट कर सूट नाही कारण रक्कम करमुक्त आहेआयकर कायदा, १९६१.

ईपीएफ

कर्मचारी भविष्य निर्वाह निधी अंतर्गत, कर्मचारी तसेच नियोक्ता त्यांच्या मूळ पगारातून (अंदाजे १२%) EPF खात्यात काही रक्कम योगदान देतात. तुमच्या मूळ पगाराच्या संपूर्ण १२% रक्कम कर्मचारी भविष्य निर्वाह निधीमध्ये गुंतवली जाते. मूळ पगाराच्या 12% पैकी, 3.67% कर्मचारी भविष्य निर्वाह निधी किंवा EPF मध्ये गुंतवले जाते आणि उर्वरित 8.33% तुमच्या EPS किंवा कर्मचारी पेन्शन योजनेत वळवले जाते. म्हणून, कर्मचारी भविष्य निर्वाह निधी हे बचत प्लॅटफॉर्मपैकी एक सर्वोत्तम आहे जे कर्मचार्यांना दरमहा त्यांच्या पगाराचा काही भाग वाचवण्यास आणि निवृत्तीनंतर वापरण्यास सक्षम करते.

इक्विटीज

ज्या गुंतवणूकदारांकडे उच्चजोखीम भूक इक्विटीमध्ये गुंतवणूक करण्याचा विचार करू शकता. गुंतवणूकदार अनेक पर्यायांमधून निवडू शकतात जसे कीलार्ज कॅप फंड, मध्य आणिलहान टोपी आणिथीमॅटिक फंड. लार्ज-कॅप फंडांमध्ये तुलनेत कमी जोखीम असतेमिड-कॅप आणि थीमॅटिक फंड. थीमॅटिक फंड विशिष्ट उद्योगाला एक्सपोजर देतात, त्यामुळे सर्व इक्विटीमध्ये ते सर्वाधिक जोखीम धारण करतातम्युच्युअल फंड. गुंतवणुकदार गुंतवणूक करण्याचा विचार करत आहेतइक्विटी फंड त्यांच्या निवृत्ती नियोजनाचा एक भाग म्हणून त्यांना दीर्घ कालावधीसाठी म्हणजेच ५-१० वर्षांपेक्षा जास्त काळ राहण्याचा सल्ला दिला जातो.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Nippon India Small Cap Fund Growth ₹153.997

↑ 0.65 ₹55,491 -7 -14.8 5.4 20.1 38.3 26.1 ICICI Prudential Infrastructure Fund Growth ₹179.84

↑ 1.67 ₹7,214 -0.1 -8.3 6.6 27.4 37.4 27.4 Motilal Oswal Midcap 30 Fund Growth ₹90.8845

↑ 0.82 ₹26,028 -9.8 -15.7 13.6 24.6 35.1 57.1 IDFC Infrastructure Fund Growth ₹47.008

↑ 0.57 ₹1,563 -4.7 -13.8 4.3 24.7 35 39.3 Nippon India Power and Infra Fund Growth ₹322.789

↑ 3.27 ₹6,849 -3.3 -12 2.6 27.2 35 26.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25 इक्विटी आधारित निधीमालमत्ता >= 500 कोटी & क्रमवारी लावली5 वर्षCAGR परत

बंध

बंध सर्वात लोकप्रिय आहेतसेवानिवृत्ती गुंतवणूक पर्याय. बाँड ही कर्ज सुरक्षा असते जिथे खरेदीदार/धारक सुरुवातीला जारीकर्त्याकडून बाँड खरेदी करण्यासाठी मूळ रक्कम भरतो. बाँड जारीकर्ता नंतर धारकास नियमित अंतराने व्याज देतो आणि परिपक्वता तारखेला मूळ रक्कम देखील देतो. काही बॉण्ड्स चांगले 10-20% p.a देतात. व्याज दर. तसेच, गुंतवणुकीच्या वेळी बाँडवर कोणताही कर लागू नाही. हे फंड बहुतेक पैसे सरकारी सिक्युरिटीज, कॉर्पोरेट बाँड्स यांसारख्या कर्ज साधनांमध्ये गुंतवतात.पैसा बाजार उपकरणे इ., ते इक्विटीपेक्षा तुलनेने सुरक्षित गुंतवणूक मानले जातात. तथापि, गुंतवणूक करताना धोके आहेतकर्ज निधी खूप

सर्वोत्तम बाँड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity ICICI Prudential Corporate Bond Fund Growth ₹29.4756

↑ 0.03 ₹29,929 3 4.7 9.2 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D Nippon India Prime Debt Fund Growth ₹59.3711

↑ 0.10 ₹6,738 3.4 4.9 10 7.7 8.4 7.44% 3Y 10M 6D 5Y 2M 26D Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.856

↑ 0.13 ₹24,570 3.3 4.8 9.9 7.6 8.5 7.31% 3Y 5M 16D 4Y 9M 14D HDFC Corporate Bond Fund Growth ₹32.2227

↑ 0.04 ₹32,527 3.2 4.7 9.7 7.5 8.6 7.31% 3Y 9M 5Y 10M 2D Kotak Corporate Bond Fund Standard Growth ₹3,731.28

↑ 4.52 ₹14,639 3.2 4.7 9.7 7.3 8.3 7.31% 3Y 2M 8D 4Y 5M 8D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25 कर्ज आधारित निधीमालमत्ता >= 200 कोटी & क्रमवारी लावली3 वर्षांचा CAGR परतावा.

पेन्शन योजना

निवृत्तिवेतन योजना, ज्यांना सेवानिवृत्ती योजना म्हणूनही ओळखले जाते त्या गुंतवणूक योजना आहेत ज्या तुम्हाला तुमच्या बचतीचा काही भाग ठराविक कालावधीत जमा करण्यासाठी आणि निवृत्तीनंतर स्थिर उत्पन्न प्रदान करण्यास अनुमती देतात. योग्य पेन्शन योजना तुम्हाला टप्प्याटप्प्याने सेवानिवृत्तीची योजना करू देते. त्यामुळे, तुमची सेवानिवृत्ती नियोजन करत असताना, तुम्ही निवृत्तीनंतर तारणहार म्हणून काम करू शकणारी सर्वोत्तम सेवानिवृत्ती योजना निवडण्याचा सल्ला दिला जातो. भारतातील काही सर्वोत्तम पेन्शन योजना खालीलप्रमाणे आहेत-

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹47.969

↑ 0.64 ₹5,983 0.5 -5.9 8.9 17.7 28.5 18 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹36.84

↑ 0.36 ₹1,567 0.6 -4.2 7.9 13.9 20.5 14 Tata Retirement Savings Fund - Progressive Growth ₹60.5601

↑ 0.55 ₹1,914 -5.5 -9.5 7.4 13.1 18.6 21.7 Tata Retirement Savings Fund-Moderate Growth ₹60.2971

↑ 0.50 ₹2,008 -3.3 -6.7 8.9 12.6 17.4 19.5 HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.2069

↑ 0.09 ₹155 2.2 1.1 8.4 9.1 9.6 9.9 Tata Retirement Savings Fund - Conservative Growth ₹30.7715

↑ 0.11 ₹172 0.7 -0.6 7.3 7.6 8.7 9.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

सेवानिवृत्ती नियोजन: गुंतवणूकदारांची वैशिष्ट्ये

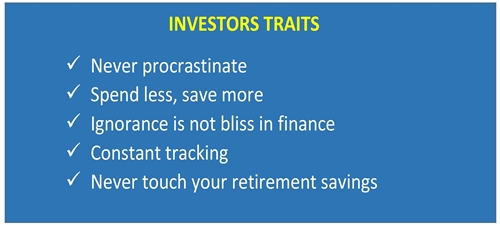

तुमचे उद्दिष्ट 'उत्कृष्ट सेवानिवृत्त जीवन किंवा साधे जीवन' हे असले तरीही तुम्हाला त्यांच्यापर्यंत पोहोचायचे आहे! त्यासाठी, प्रत्येक गुंतवणूकदाराने काही व्यक्तिमत्त्व वैशिष्ट्ये तयार केली पाहिजेत. म्हणून, तुम्ही तुमचे सेवानिवृत्तीचे नियोजन सुरू करण्यापूर्वी, तुम्हाला विकसित करण्यासाठी आणि आत्ताच रुटीनमध्ये आणण्यासाठी आवश्यक असलेल्या काही महत्त्वाच्या आणि मूलभूत वैशिष्ट्यांकडे लक्ष द्या!

सेवानिवृत्तीसाठी नियोजन करणे म्हणजे केवळ आर्थिकदृष्ट्या सुरक्षित असणे नव्हे, तर या नमूद केलेल्या जीवन स्टेजच्या उद्दिष्टांनुसार योजना करणे देखील आहे. जीवनातील अनिश्चित घटनांसाठी मजबूत आर्थिक बॅकअपसह स्वतःला आवश्यक गोष्टी प्रदान करा. त्यासाठी निवृत्तीचे नियोजन अतिशय सक्रिय, स्मार्ट आणि पद्धतशीर असावे लागते.

निरोगी, श्रीमंत आणि शांत निवृत्त जीवनासाठी, आताच तुमचे सेवानिवृत्ती नियोजन सुरू करा!

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

Good one, very useful