Table of Contents

भारतात सेवानिवृत्तीनंतरचे पर्याय

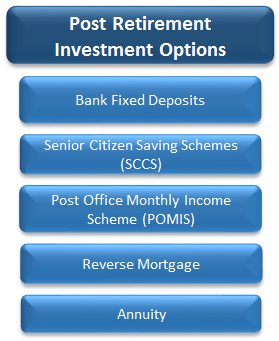

पोस्ट शोधत आहेसेवानिवृत्ती गुंतवणूक पर्याय? बरं, सेवानिवृत्तांसाठी, त्यांच्या सेवानिवृत्ती निधीचा सर्वोत्तम वापर करणे आवश्यक आहे. अशा प्रकारे, जेव्हा गुंतवणुकीचा प्रश्न येतो, तेव्हा अशा मार्गांचा विचार करणे उचित आहे जे तुम्हाला तुमचे ठेवण्यास मदत करतीलकर दायित्व खाडीत आणि तुम्हाला नियमित स्त्रोत प्रदान करतेउत्पन्न. निवृत्तीनंतर गुंतवणुकीच्या मार्गांची योजना आखत असताना, गुंतवणुकीच्या पर्यायांसह खालील मापदंडांचा विचार करा जे तुम्हाला मजबूत आणि संतुलित पोर्टफोलिओ तयार करण्यात मदत करतील.

निवृत्तीनंतरचे नियोजन: लक्षात ठेवण्याच्या गोष्टी

निवृत्तीनंतरच्या कॉर्पसची योजना आखताना लक्षात ठेवण्यासारखे काही पॅरामीटर्स येथे आहेत.

मूलभूत जीवन खर्च

सध्याच्या खर्चाचे मुल्यांकन करून तुमचे भविष्यातील खर्च ठरवता येतात. अचूक आकडा मिळविण्यासाठी, सेवानिवृत्तीनंतर होऊ शकणारे इतर विविध खर्चांसह उपयुक्तता देयके, भोजन, निवास आणि प्रवास खर्च यासारखे नियमित खर्च विचारात घ्या.

मालमत्ता-आधारित गुंतवणूक

पोस्टनिवृत्ती नियोजन थेट तुमच्याशी जोडलेले आहेआर्थिक उद्दिष्टे. एक सुनियोजित आर्थिक उद्दिष्ट तुम्हाला इतर उद्दिष्टांच्या अनुषंगाने सेवानिवृत्तीसाठी किती पैसे जमा करू शकतात हे ठरवण्यास मदत करू शकते. डेट आणि इक्विटी साधनांमध्ये 15-20% गुंतवणूक करता येते. पण, अगुंतवणूकदार या उत्पादनांमध्ये ते कशात गुंतले आहेत हे समजून घेतल्याशिवाय गुंतवणूक करू नये.

तरलता

वैद्यकीय खर्च इत्यादींसाठी रोख रकमेची आवश्यकता कधीही येऊ शकते. अशा प्रकारे, गुंतवणूकदारांना उच्च ऑफर असलेल्या मार्गामध्ये गुंतवणूक करण्याचा सल्ला दिला जातोतरलता. लॉक-इन कालावधीसह गुंतवणूक टाळा आणि अशा मार्गावर गुंतवणूक करा जिथे तुम्ही तुमचा निधी लवकर रिडीम करू शकता.

निवृत्तीनंतरचे पर्याय

1. बँक मुदत ठेव

एबँक एफडी (फिक्स्ड डिपॉझिट) हा सेवानिवृत्त लोकांच्या लोकप्रिय पर्यायांपैकी एक आहे. सुरक्षितता आणि निश्चित रिटर्न्स सोबत ऑपरेशन सुलभतेमुळे ते एक विश्वासार्ह मार्ग बनते. चांगल्या परताव्यासाठी, गुंतवणूकदारांनी विविध बँका/संस्थांशी एफडी दरांची तुलना करणे उचित आहे. सध्या,FD व्याजदर सुमारे 6-7% p.a वर उभे रहा. 1-10 वर्षांच्या कालावधीसाठी. ज्येष्ठ नागरिकांना बँकेवर अवलंबून, अतिरिक्त 0.25-0.5% पीए मिळते.

फायद्यांचा एक भाग म्हणून, FDs ठेवीचा कालावधी निवडण्यासाठी लवचिकता देतात. गुंतवणूकदार त्यांच्या परताव्याची वारंवारता देखील ठरवू शकतात. रिटर्न मासिक, त्रैमासिक किंवा वार्षिक मिळू शकतात. FD व्याज INR 10 पेक्षा जास्त मिळाल्यामुळे,000 पूर्णपणे करपात्र आहे, जे कर वाचवू इच्छितात ते गुंतवणूक करू शकतातकर बचत एफडी 5 वर्षांसाठी. येथे केलेली गुंतवणूक पात्र ठरतेकलम 80C कर लाभ. तथापि, अशा ठेवीला पाच वर्षांचा लॉक-इन असेल आणि या प्रकरणात- लवकर पैसे काढण्याची परवानगी आहे.

Talk to our investment specialist

2. ज्येष्ठ नागरिक बचत योजना (SCSS)

सेवानिवृत्तीनंतरच्या गुंतवणुकीचा विचार केला तर, पोर्टफोलिओमध्ये ज्येष्ठ नागरिक बचत योजना (SCSS) असणे आवश्यक आहे. SCSS विशेषतः सेवानिवृत्तांसाठी डिझाइन केलेले आहे. या योजनेचा लाभ घेता येईलपोस्ट ऑफिस किंवा ६० वर्षांवरील कोणाचीही बँक. या योजनेचा कार्यकाळ पाच वर्षांचा आहे; मॅच्युरिटी झाल्यावर, ते आणखी तीन वर्षांपर्यंत वाढवता येईल.

या योजनेंतर्गत गुंतवणुकीची मर्यादा INR 15 लाख आहे आणि एखादी व्यक्ती एकापेक्षा जास्त खाती उघडू शकते. सध्या (FY 2017-18), SCSS मधील व्याज दर वार्षिक 8.1% आहे, तिमाही देय आहे आणि पूर्णपणे करपात्र आहे. या योजनेचे व्याजदर आहेतबाजार लिंक केलेले आणि 100बेस पॉइंट्स पाच वर्षांच्या सरकारच्या वरबंधन उत्पन्न गुंतवलेले पैसे आणि व्याज भरण्याची सार्वभौम हमी असते. शिवाय, SCSS कलम 80C अंतर्गत कर लाभांसाठी पात्र आहे आणि योजना मुदतीपूर्वी पैसे काढण्यास देखील परवानगी देते.

3. पोस्ट ऑफिस मासिक उत्पन्न योजना (POMIS)

ही नियुक्त पोस्ट ऑफिसद्वारे ऑफर केलेली पाच वर्षांची बचत योजना आहे. किमान INR 1,500 गुंतवणुकीसह खाते एकट्याने किंवा संयुक्तपणे उघडले जाऊ शकते. एखादी व्यक्ती जास्तीत जास्त INR 4.5 लाख (एका खात्यात) गुंतवणूक करू शकते, परंतु संयुक्तपणे ठेवल्यास ती INR 9 लाखांपर्यंत असते.

व्याज दर प्रत्येक तिमाहीत सेट केला जातो आणि सध्या 7.3% टक्के वार्षिक (आर्थिक वर्ष 2017-18) दराने मासिक देय आहे. या योजनेतील गुंतवणूक कोणत्याही कर लाभासाठी पात्र नाही आणि व्याज पूर्णपणे करपात्र आहे.

4. रिव्हर्स मॉर्टगेज

रिव्हर्स मॉर्टगेज हा निवृत्तीनंतरच्या उत्पन्नाच्या नियमित स्रोतासाठी ज्येष्ठ नागरिकांना दिला जाणारा एक अद्भुत पर्याय आहे. या मार्गावर, ठराविक कालावधीत नियमितपणे बँकेकडून उत्पन्न मिळविण्यासाठी कोणीही त्यांचे घर बँकेकडे गहाण ठेवू शकते. ६० वर्षे वयाचा (आणि त्याहून अधिक) कोणताही घरमालक यासाठी पात्र आहे. मिळालेली रक्कम घराच्या मूल्यांकनावर आणि निवडलेल्या मुदतीवर अवलंबून असेल. या योजनेबाबत नुकत्याच दिलेल्या निर्णयामुळे घराच्या मालमत्तेतून मिळणारे उत्पन्न पूर्णपणे करमुक्त झाले आहे.

5. वार्षिकी

अवार्षिकी निवृत्तीदरम्यान स्थिर उत्पन्न निर्माण करण्याच्या उद्देशाने एक करार आहे, ज्यामध्ये पॉलिसीधारकाद्वारे ताबडतोब किंवा काही वेळानंतर विशिष्ट रक्कम मिळविण्यासाठी एकरकमी पेमेंट केले जाते. वार्षिकी कोणतेही कर लाभ देत नाहीत. ते उत्पन्नात जोडले जाते आणि कर आकारणीच्या किरकोळ दराने कर आकारला जातो. या योजनेतील कोणत्याही गुंतवणूकदारासाठी किमान वय 40 वर्षे आणि कमाल 100 वर्षे आहे.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.