+91-22-48913909

+91-22-48913909

Table of Contents

- बचत खाते व्याज दर 2022

- बचत खात्यावरील व्याज मोजण्याचे सूत्र

- लिक्विड फंड - पैसे कमवण्याचा उत्तम पर्याय?

- वारंवार विचारले जाणारे प्रश्न

- 1. बचत खाते (SA) मुदत ठेव (FD) पेक्षा वेगळे आहे का?

- 2. समान सूत्र सर्व बँकांनी पाळले आहे का?

- 3. बचत खाती आणि लिक्विड खाती एकच आहेत का?

- 4. मी बचत खात्यातून पैसे काढू शकतो का?

- 5. SA मध्ये काही कर लाभ आहेत का?

- 6. मी ठेवू शकतो अशी कोणतीही वरची मर्यादा आहे का?

- 7. बचत खाते उघडण्यासाठी किमान किती रक्कम आवश्यक आहे?

- 8. मी SA बंद केल्यास मला काही एक्झिट लोड सहन करावा लागेल का?

- 9. कधीकधी SA पेक्षा FD मध्ये गुंतवणूक करणे फायदेशीर का असते?

- 10. महागाईचा बचत खात्यांवर परिणाम होतो का?

- 11. माझ्याकडे एकाधिक बचत खाती असू शकतात का?

- 12. बचत खाते उघडण्यासाठी मला कोणती कागदपत्रे आवश्यक आहेत?

- 13. बचत खाते उघडण्यासाठी मला केवायसी आवश्यक आहे का?

बचत खात्यातून अधिक कसे मिळवायचे?

एबचत खाते चा एक प्रकार आहेबँक खाते जे पैसे जमा करण्यासाठी वापरले जाते. खात्यावर ठराविक कालावधीत व्याज मिळते. हे असे खाते आहे जेथे बचत करण्यासाठी पैसे जमा केले जातात आणि अशा प्रकारे, नाव बचत खाते. हे सर्वात सोप्या प्रकारच्या बँक खात्यांपैकी एक आहे जे तुम्हाला तुमची अतिरिक्त रोकड साठवण्याची आणि त्यावर व्याज देखील मिळवू देते. आजकाल बँकेत ऑनलाइन बचत खाते उघडता येते,बचत सुरू करा आणि व्याज मिळवा.

ग्राहक सहसा जास्त व्याज बचत खात्यांना प्राधान्य देतात. वेगवेगळ्या बँका वेगवेगळ्या बचत खात्यावरील व्याजदर देतात. तुमच्या बचत खात्यासह, तुम्ही पैसे हस्तांतरित करू शकता आणि तुम्हाला पाहिजे तेव्हा पैसे काढू शकता.

बचत खाते व्याज दर 2022

वर म्हटल्याप्रमाणे, वेगवेगळ्या बँकांसाठी बचत खात्याचे व्याजदर वेगवेगळे आहेत. नेहमीच्याश्रेणी बचत खात्याचे व्याज दर बदलतात2.07% - 7% वार्षिक

| बँक | व्याज दर |

|---|---|

| आंध्र बँक | 3.00% |

| अॅक्सिस बँक | 3.00% - 4.00% |

| बँक ऑफ बडोदा | 2.75% |

| बँक ऑफ इंडिया | 2.90% |

| बंधन बँक | 3.00% - 7.15% |

| बँक ऑफ महाराष्ट्र | 2.75% |

| कॅनरा बँक | 2.90% - 3.20% |

| सेंट्रल बँक ऑफ इंडिया | 2.75% - 3.00% |

| सिटी बँक | 2.75% |

| कॉर्पोरेशन बँक | 3.00% |

| देना बँक | 2.75% |

| धनलक्ष्मी बँक | 3.00% - 4.00% |

| डीबीएस बँक (डिजिबँक) | 3.50% - 5.00% |

| फेडरल बँक | 2.50% - 3.80% |

| एचडीएफसी बँक | 3.00% - 3.50% |

| HSBC बँक | 2.50% |

| आयसीआयसीआय बँक | 3.00% - 3.50% |

| IDBI बँक | 3.00% - 3.50% |

| IDFC बँक | 3.50% - 7.00% |

| इंडियन बँक | 3.00% - 3.15% |

| इंडियन ओव्हरसीज बँक | ३.०५% |

| इंडसइंड बँक | 4.00% - 6.00% |

| कर्नाटक बँक | 2.75% - 4.50% |

| बँक बॉक्स | 3.50% - 4.00% |

| पंजाबनॅशनल बँक (PNB) | 3.00% |

| आरबीएल बँक | 4.75% - 6.75% |

| दक्षिण भारतीय बँक | 2.35% - 4.50% |

| स्टेट बँक ऑफ इंडिया (SBI) | 2.75% |

| युको बँक | 2.50% |

| येस बँक | 4.00% - 6.00% |

RBI च्या ताज्या आदेशानुसार, तुमच्या बचत खात्यावरील व्याज दररोज मोजले जातेआधार. गणना तुमच्या बंद रकमेवर आधारित आहे. कमावलेले व्याज खाते प्रकार आणि बँकेच्या धोरणानुसार सहामाही किंवा त्रैमासिक क्रेडिट केले जाईल.

बचत खात्यावरील व्याज मोजण्याचे सूत्र

मासिक व्याज = दैनिक शिल्लक x (दिवसांची संख्या) x व्याज दर/ वर्षातील दिवस

उदाहरणार्थ, जर आपण असे गृहीत धरले की एका महिन्यासाठी दैनिक क्लोजिंग बॅलन्स दैनिक 1 लाख आहे आणि बचत खात्यावरील व्याज दर 4% p.a आहे, तर सूत्रानुसार

महिन्याचे व्याज = 1 लाख x (30) x (4/100)/365 = INR 329

त्यामुळे आजूबाजूला एवढी निष्क्रिय रोकड पडून आहे आणि बचत खात्यातील व्याजदर कमी असताना, तुम्ही तुमच्या बँक खात्यातून अधिक पैसे कसे मिळवू शकता? साहजिकच, तुमचे पैसे गुंतवणे हेच उत्तर आहे. परंतु जर तुम्हाला जास्त जोखीम घ्यायची नसेल आणि सुरक्षित खेळणे पसंत नसेल, तर तुम्ही तुमच्या बचत खात्यातून अधिक कसे मिळवू शकता ते पाहू या.

Talk to our investment specialist

लिक्विड फंड - पैसे कमवण्याचा उत्तम पर्याय?

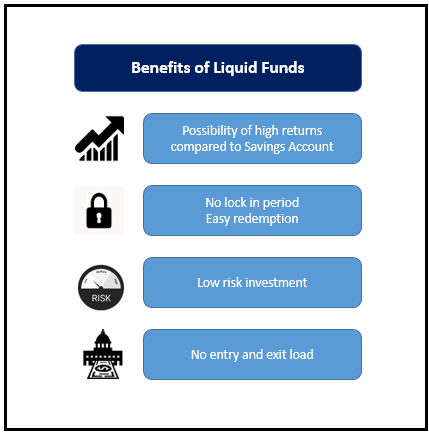

आपल्यापैकी बरेच जण आपल्या सुटे पैशांचा एक महत्त्वाचा भाग कमी बचत खात्यावरील व्याजदरांसह बँकेत ठेवतात आणि अशा प्रकारे निष्क्रिय रोख रकमेतून कमी कमाई करतात. दुसरीकडे,लिक्विड फंड जवळजवळ समान जोखीम पातळीसह बचत खात्यावरील व्याजदरांपेक्षा बरेच चांगले व्याजदर आणि पैसे कमविण्याचा एक चांगला पर्याय.

लिक्विड फंड म्हणजे काय?

लिक्विड फंड किंवा लिक्विडम्युच्युअल फंड म्युच्युअल फंडाचा एक प्रकार आहे जो प्रामुख्याने गुंतवणूक करतोपैसा बाजार साधने याचा समावेश होतोगुंतवणूक ट्रेझरी बिले, मुदत ठेवी, ठेवींचे प्रमाणपत्र इ. यासारख्या आर्थिक साधनांमध्येम्युच्युअल फंडाचे प्रकार किमान आहे.

लिक्विड म्युच्युअल फंडाचे फायदे

या म्युच्युअल फंडांना लॉक-इन कालावधी नसतो आणि पैसे काढण्याची प्रक्रिया सामान्यतः कामाच्या दिवशी (किंवा काही प्रकरणांमध्ये कमी) 24 तासांच्या आत केली जाते. या फंडांना कोणताही एंट्री लोड किंवा एक्झिट लोड जोडलेला नाही आणि फंडातील साधनांच्या प्रकारामुळे व्याजदराचा धोका नगण्य आहे.

लिक्विड फंड परतावा

लिक्विड फंड उच्च कालावधीत अल्पकालीन गुंतवणुकीसाठी चांगले परतावा देतातमहागाई बाजार वातावरण अशा कालावधीत, व्याजदर जास्त असतात आणि यामुळे, लिक्विड फंडांसाठी चांगला परतावा मिळतो. दैनिक/साप्ताहिक/मासिक लाभांश (पेआउट किंवा पुनर्गुंतवणूक) आणि वाढीचा पर्याय यासारख्या विविध पर्यायांच्या स्वरूपात लिक्विड फंड बाजारात उपलब्ध आहेत.

लिक्विड फंड, सरासरी वार्षिक सुमारे 7% ते 8% व्याज दर देतात. हे बचत खात्यावरील व्याजदरापेक्षा बरेच जास्त आहे. स्थिर राहू इच्छिणाऱ्या गुंतवणूकदारांसाठीरोख प्रवाह, ते लाभांश निवडू शकतात जे त्यांच्या आवडीनुसार त्यांच्या खात्यात जमा केले जातील. सतत परतावा देणारे काही सर्वोत्तम परफॉर्मिंग लिक्विड फंड खालीलप्रमाणे आहेत:

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,495.68

↑ 0.44 ₹130 0.8 1.9 3.7 7.3 7.4 7.07% 2M 1D 2M 2D PGIM India Insta Cash Fund Growth ₹335.967

↑ 0.06 ₹366 0.8 1.9 3.7 7.3 7.3 6.93% 2M 15D 2M 19D Principal Cash Management Fund Growth ₹2,276.69

↑ 0.37 ₹5,477 0.7 1.8 3.6 7.2 7.3 7.06% 2M 1D 2M 2D JM Liquid Fund Growth ₹70.4138

↑ 0.01 ₹2,806 0.7 1.8 3.6 7.2 7.2 7.13% 1M 10D 1M 13D Axis Liquid Fund Growth ₹2,873.19

↑ 0.49 ₹32,609 0.7 1.9 3.7 7.3 7.4 7.08% 2M 4D 2M 4D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 22 Apr 25

कर आकारणी

लिक्विड फंड बचत खात्यावर लक्षणीय कर लाभ देतात. साठी लिक्विड फंडांची कर आकारणीभांडवल सध्याच्या कर कायद्यानुसार 3 वर्षांपेक्षा कमी कालावधीसाठी 30% आणि 20% इंडेक्सेशन 3 वर्षांपेक्षा जास्त किंवा समान आहे. या कमी कराच्या घटनांमुळे, लिक्विड फंडावरील निव्वळ उत्पन्न बहुतेक प्रकरणांमध्ये बचत खात्यापेक्षा जास्त असते. अल्प कालावधीसाठी, लिक्विड फंडावरील लाभांशावर २५% दराने कर आकारला जाऊ शकतो. यामुळे आपण या निष्कर्षापर्यंत पोहोचतो की बहुतेक प्रकरणांमध्ये लिक्विड फंडावरील उत्पन्न बचत खात्यापेक्षा जास्त असते. शिवाय, हे उत्पादनांमध्ये गुंतलेली जोखीम घेण्याच्या ग्राहकाच्या क्षमतेवर देखील अवलंबून आहे.

साहजिकच, तुमच्या बचत खात्यातून अधिक मिळवण्यासाठी, तुम्हाला पैसे गुंतवणे आवश्यक आहे. लिक्विड फंड ऑफर केलेल्या तुलनेत बचत खात्यावरील व्याजदर कमी परतावा देतात. अशा प्रकारे, लिक्विड फंड समान जोखमीसह निष्क्रिय रोख रकमेतून जास्तीत जास्त फायदा मिळवण्यासाठी एक चांगला पर्याय देतात, परंतु परतावा जवळजवळ दुप्पट करतात. तुम्ही काहीतरी नवीन आणि चांगले करून पाहण्याची वेळ आली आहे जे तुमच्या सामान्य बचत बँक खात्यातून लक्षणीयरीत्या अधिक मिळवेल.

वारंवार विचारले जाणारे प्रश्न

1. बचत खाते (SA) मुदत ठेव (FD) पेक्षा वेगळे आहे का?

अ: होय, ते वेगळे आहे. मुदत ठेवींसह, तुम्ही गुंतवलेले पैसे दिलेल्या कालावधीसाठी लॉक केले आहेत आणि तुम्ही ते मुदतपूर्तीपूर्वी काढू शकत नाही. बचत खात्यासह, तुम्हाला तुमच्या इच्छेनुसार पैसे जमा करण्याचे आणि काढण्याचे स्वातंत्र्य आहे. शिवाय, बचत खात्यांच्या तुलनेत मुदत ठेवींवर जमा केलेल्या पैशांवर बँकांचे व्याज जास्त असते.

2. समान सूत्र सर्व बँकांनी पाळले आहे का?

अ: बचत खात्याच्या व्याजदराची गणना करताना बहुतेक बँका समान सूत्राचा अवलंब करतात. दैनंदिन शिल्लक हे पैसे जमा केलेल्या दिवसांच्या संख्येने, सतत चालू असलेल्या व्याजदराने गुणाकार केले जाते. नंतर संपूर्ण गोष्ट 365 ने भागली जाते. हे तुम्हाला तुमच्या बचत खात्यात असलेल्या पैशांवर तुम्हाला मिळणारे व्याज देते.

3. बचत खाती आणि लिक्विड खाती एकच आहेत का?

अ: जरी तुमच्या बचत खात्यातील निधी लिक्विड फंड, बचत खाते आणि यांसारखे वागतातद्रव मालमत्ता समान नाहीत. लिक्विड खाती सहसा म्युच्युअल फंड किंवा अल्प कालावधीसाठी केलेल्या गुंतवणुकीच्या स्वरूपात असतात, या अपेक्षेने बचत खात्यापेक्षा जास्त परतावा मिळेल.

4. मी बचत खात्यातून पैसे काढू शकतो का?

अ: होय, तुम्ही बचत खात्यातून कधीही पैसे काढू शकता. तथापि, बर्याच बँकांसाठी, तुम्ही तुमच्या बचत खात्यात किमान पैसे ठेवावेत, जे तुम्ही खाते बंद केल्यावर काढू शकता.

5. SA मध्ये काही कर लाभ आहेत का?

अ: होय, तुम्ही कराचा दावा करू शकतावजावट अंतर्गतकलम 80C तुमच्या बचत खात्यातून मिळणाऱ्या व्याजावर.

6. मी ठेवू शकतो अशी कोणतीही वरची मर्यादा आहे का?

अ: नाही, तुम्ही तुमच्या बचत खात्यात किती रक्कम ठेवू शकता यावर कोणतीही कमाल मर्यादा नाही.

7. बचत खाते उघडण्यासाठी किमान किती रक्कम आवश्यक आहे?

अ: बँकेनुसार किमान रक्कम भिन्न असते. काही बँका ग्राहकांना शून्य शिल्लक असलेली खाती उघडण्याची परवानगी देतात, तर काही ग्राहकांना किमान रु. रक्कम जमा करण्याची आवश्यकता असते. 2500. खाते उघडण्यासाठी तुम्हाला किमान शिल्लक जाणून घेण्यासाठी तुमच्या बँकेशी संपर्क साधावा लागेल.

8. मी SA बंद केल्यास मला काही एक्झिट लोड सहन करावा लागेल का?

अ: सहसा, तुम्ही बचत खाते बंद केल्यास कोणतेही एक्झिट लोड नसते. परंतु तुम्ही तुमच्या बँकेत उघडलेल्या बचत खात्याचे नेमके स्वरूप ते बंद करण्यापूर्वी तुम्हाला विचारले पाहिजे, तुम्हाला कोणतीही जप्ती भरावी लागेल का हे समजून घेण्यासाठी.

9. कधीकधी SA पेक्षा FD मध्ये गुंतवणूक करणे फायदेशीर का असते?

अ: बचत खात्याच्या तुलनेत मुदत ठेवींवर व्याजाचा दर जास्त असतो. म्हणून, बचत खात्यात पैसे ठेवण्याऐवजी, हे पैसे मुदत ठेवींमध्ये ठेवण्याचा सल्ला दिला जातो कारण तुम्हाला व्याजाचे उत्पन्न मिळू शकते. हा एक प्रकारचा निष्क्रिय आहेउत्पन्न ती देखील एक गुंतवणूक असू शकते.

10. महागाईचा बचत खात्यांवर परिणाम होतो का?

अ: महागाईचा तुमच्या एकूण बचतीवर परिणाम होतो आणि त्यामुळे तुमच्या बचत खात्यांवरही त्याचा परिणाम होतो. महागाईमुळे तुमच्या एसएवरील व्याजदर कमी होऊ शकतात. अशा प्रकारे, महागाईचा तुमच्या बचत खात्यावर विपरित परिणाम होऊ शकतो.

11. माझ्याकडे एकाधिक बचत खाती असू शकतात का?

अ: होय, तुम्ही अनेक बचत खाती उघडू शकता. तुम्ही एकाच बँकांमध्ये किंवा वेगवेगळ्या बँकांमध्येही खाती उघडू शकता.

12. बचत खाते उघडण्यासाठी मला कोणती कागदपत्रे आवश्यक आहेत?

अ: बचत खाते उघडण्यासाठी आवश्यक असलेली काही कागदपत्रे खालीलप्रमाणे आहेत:

- आधार कार्ड

- मतदार कार्ड

- पत्त्याचा पुरावा (वीज बिल, टेलिफोन बिल इ.)

- पासपोर्ट

- शिधापत्रिका

13. बचत खाते उघडण्यासाठी मला केवायसी आवश्यक आहे का?

अ: KYC म्हणजे तुमच्या ग्राहकाला जाणून घ्या, जे एक आवश्यक दस्तऐवज आहे जे ग्राहकांना बचत खाते उघडण्यासाठी बँकेला द्यावे लागते. सध्या, बचत खाते उघडण्यासाठी आवश्यक KYC कागदपत्रे असणे अनिवार्य झाले आहे.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.