मनी मार्केट म्युच्युअल फंड

मनी मार्केट फंड म्हणजे काय?

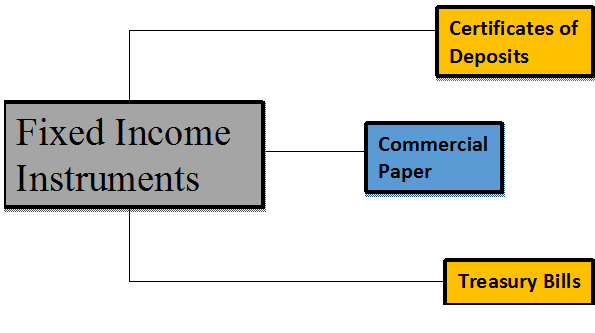

एक पैसाबाजार फंड (एमएमएफ) हा निश्चित प्रकार आहेउत्पन्न म्युच्युअल फंड जो डेट सिक्युरिटीजमध्ये गुंतवणूक करतो. पण, मनी मार्केट फंड्सपासून सुरुवात करण्यापूर्वी, हे समजून घेणे महत्त्वाचे आहे की निश्चित उत्पन्न साधन म्हणजे काय? बरं, नाव दर्शविल्याप्रमाणे, एक निश्चित उत्पन्न साधन हे असे काहीतरी आहे जे विशिष्ट कालावधीत विशिष्ट प्रमाणात उत्पन्न निर्माण करते. दगुंतवणूकदार जारीकर्त्याकडे असलेल्या मालमत्तेवर निश्चित दावा केला जातो, निश्चित उत्पन्न साधने कमी-जोखीम आणि कमी-उत्पन्न गुंतवणूक मानली जातात.

मूलत:, निश्चित उत्पन्न साधने काहीही नसतात, परंतु निधी उधार घेण्याचा एक मार्ग असतो (जेथे कर्ज जारीकर्त्याद्वारे केले जाते).

स्थिर उत्पन्न वि स्टॉक्स

सुरुवातीच्यासाठी निश्चित उत्पन्न धारकास आर्थिक अधिकार देते, ज्यामध्ये व्याज देयके प्राप्त करण्याचा अधिकार आणि सर्व किंवा काही भाग परत करणे समाविष्ट आहे.भांडवल दिलेल्या तारखेला गुंतवणूक केली. याउलट, दभागधारक (स्टॉक मालक) जारीकर्त्याकडून लाभांश प्राप्त करतो, परंतु कंपनी लाभांश देण्यास कोणत्याही कायद्याने बांधील नाही. तसेच, आणखी एक महत्त्वाचा फरक असा आहे की निश्चित उत्पन्न धारक हा सिक्युरिटी जारी करणार्या कंपनीचा कर्जदार असतो, तर भागधारक हा भागीदार असतो, भांडवली स्टॉकचा काही भाग मालक असतो. येथे हे समजून घेणे महत्त्वाचे आहे की जर कंपनी बस्ट झाली, तर कर्जदारांना (बॉन्डधारक) भागधारक (इक्विटी धारक) पेक्षा प्राधान्य दिले जाते.

निश्चित उत्पन्न साधनांचे प्रकार

मनी मार्केट इन्स्ट्रुमेंट अंतर्गत येणारी वेगवेगळी निश्चित उत्पन्न साधने आहेत, त्यापैकी काहींची नावे द्या:

ठेवींचे प्रमाणपत्र (सीडी)

मुदत ठेवी सारख्या वेळेच्या ठेवी सामान्यतः बँका (शेड्युल्ड कमर्शियल बँका) आणि अखिल भारतीय वित्तीय संस्थांद्वारे ग्राहकांना ऑफर केल्या जातात. यामधील फरक आणि मुदत ठेव अबँक म्हणजे सीडी काढता येत नाही.

कमर्शियल पेपर (CPs)

व्यावसायिक कागदपत्रे सहसा प्रॉमिसरी नोट्स म्हणून ओळखली जातात जी असुरक्षित असतात आणि सामान्यत: कंपन्या आणि वित्तीय संस्थांद्वारे त्यांच्याकडून सवलतीच्या दराने जारी केल्या जातात.दर्शनी मूल्य. व्यावसायिक कागदपत्रांसाठी निश्चित परिपक्वता 1 ते 270 दिवस आहे. ज्या उद्देशांसाठी ते जारी केले जातात ते आहेत - इन्व्हेंटरी फायनान्सिंग, खातीप्राप्य, आणि अल्प-मुदतीच्या दायित्वांची किंवा कर्जांची पुर्तता करणे.

Talk to our investment specialist

ट्रेझरी बिले (टी-बिले)

ट्रेझरी बिले प्रथम भारत सरकारने 1917 मध्ये जारी केली होती. ट्रेझरी बिले ही अल्प-मुदतीची आर्थिक साधने आहेत जी देशाच्या सेंट्रल बँकेद्वारे जारी केली जातात. हे सर्वात सुरक्षित मनी मार्केट साधनांपैकी एक आहे कारण ते बाजारातील जोखमींपासून मुक्त आहे (जोखीम सार्वभौम आहे किंवा या प्रकरणात भारत सरकार आहे), जरी गुंतवणुकीवरील परतावा इतका मोठा नाही. ट्रेझरी बिले प्राथमिक तसेच दुय्यम बाजाराद्वारे प्रसारित केली जातात. ट्रेझरी बिलांसाठी परिपक्वता कालावधी अनुक्रमे 3-महिने, 6-महिने आणि 1-वर्ष आहेत.

इतर अनेक निश्चित उत्पन्न साधने आहेत जसे की पुनर्खरेदी करार (रेपो), मालमत्ता-बॅक्ड सिक्युरिटीज इत्यादी, जी भारतीय निश्चित उत्पन्न बाजारात देखील अस्तित्वात आहेत, परंतु वरील अधिक सामान्य आहेत.

मनी मार्केट म्युच्युअल फंडात गुंतवणूक का करावी?

- मनी मार्केटमधील रोखे तुलनेने कमी धोका असतात.

- मनी मार्केट फंड हे सर्व म्युच्युअल फंड गुंतवणुकीसाठी सुरक्षित आणि सुरक्षित मानले जातात.

- मनी मार्केट फंड लक्षात घेता, मनी मार्केट खात्यात गुंतवणूक करणे सोपे आहे.गुंतवणूक माध्यमातूनम्युच्युअल फंड गुंतवणूकदार त्यांच्या सोयीनुसार खाते उघडू शकतात, ठेवी आणि पैसे काढू शकतात.

- मनी मार्केट फंड हा सर्व म्युच्युअल फंड गुंतवणुकीतील सर्वात कमी अस्थिर प्रकारांपैकी एक मानला जातो.

- मनी मार्केट फंडांची कामगिरी रिझर्व्ह बँक ऑफ इंडियाने ठरवलेल्या व्याजदरांशी जवळून जोडलेली आहे,सेंट्रल बँक ऑफ इंडिया. म्हणून, जेव्हा RBI बाजारात दर वाढवते, तेव्हा उत्पन्न वाढते आणि मनी मार्केट फंड चांगला परतावा देण्यास सक्षम असतात.

मनी मार्केट इन्स्ट्रुमेंट्स आणि बाँड्स: फरक

बंध एक वर्षापेक्षा जास्त कालावधीचा मॅच्युरिटी कालावधी असतो जो इतर डेट सिक्युरिटीज जसे की कमर्शियल पेपर्स, ट्रेझरी बिले आणि इतर मनी मार्केट इन्स्ट्रुमेंट्सपासून वेगळे करतो ज्यांचा मॅच्युरिटी कालावधी सामान्यत: एक वर्षापेक्षा कमी असतो.

मनी मार्केट म्हणजे काय?

मनी मार्केट सामान्यत: वित्तीय बाजाराच्या एका विभागाचा संदर्भ देते जेथे लहान परिपक्वता (एक वर्षापेक्षा कमी) आणि उच्च आर्थिक साधनेतरलता व्यवहार केले जातात. भारतात खूप सक्रिय मुद्रा बाजार आहे, जिथे अनेक साधनांचा व्यापार केला जातो. येथे तुमच्याकडे म्युच्युअल फंड कंपन्या, सरकारी बँका आणि इतर मोठ्या देशांतर्गत संस्था सहभागी आहेत. कमर्शिअल पेपर्स आणि ट्रेझरी बिले यासारख्या अल्प-मुदतीच्या सिक्युरिटीजच्या खरेदी-विक्रीसाठी मनी मार्केट हा आर्थिक बाजाराचा एक घटक बनला आहे.

मनी मार्केट रेट

मनी मार्केट रेट हे अल्प-मुदतीच्या मनी मार्केट साधनांद्वारे ऑफर केलेले व्याज दर आहेत. या उपकरणांची परिपक्वता 1 दिवस ते एक वर्षांपर्यंत असते. ट्रेझरी बिले यांसारख्या अनेक जटिल साधनांवर मनी मार्केटचे दर बदलतात.कॉल करा पैसा,वाणिज्यिक दस्तावेज (CP), ठेवींचे प्रमाणपत्र (CDs), रेपो, इ. रिझर्व्ह बँक ऑफ इंडिया (RBI) ही मुख्यत्वे मनी मार्केटवर प्रशासकीय अधिकार आहे.

RBI च्या साईटवर 28 फेब्रुवारी 2017 पर्यंत दिलेल्या विविध साधनांच्या मनी मार्केट रेटचे उदाहरण संदर्भासाठी खाली दिले आहे.

| आवाज (एक पाय) | भारित सरासरी दर | श्रेणी | |

|---|---|---|---|

| A. रात्रभर विभाग (I+II+III+IV) | ४,००,६५९.३६ | ३.२५ | ०.०१-५.३० |

| I. कॉल मनी | १२,६७१.७० | ३.२३ | 1.90-3.50 |

| II. त्रिपक्षीय रेपो | २,७९,३४९.७० | ३.२६ | 2.00-3.45 |

| III. मार्केट रेपो | १,०७,५८२.९६ | ३.२५ | ०.०१-३.५० |

| IV. कॉर्पोरेट बाँडमध्ये रेपो | 1,055.00 | ३.५६ | ३.४०-५.३० |

| B. टर्म सेगमेंट | |||

| I. नोटिस मनी** | ४५.०० | २.९७ | २.६५-३.५० |

| II. टर्म मनी@@ | 311.00 | - | ३.१५-३.४५ |

| III. त्रिपक्षीय रेपो | १,४९३.०० | ३.३० | ३.३०-३.३५ |

| IV. मार्केट रेपो | ५,९६९.१० | ३.३७ | ०.०१-३.६० |

| कॉर्पोरेट बाँडमध्ये व्ही. रेपो | ०.०० | - | - |

स्रोत: मनी मार्केट ऑपरेशन्स, RBI तारीख- तारीख: 30 मार्च 2021

म्युच्युअल फंड कंपन्या मनी मार्केट फंड ऑफर करतात

जसे आपण वर विविध प्रकारच्या साधनांबद्दल शिकलो आहोत, गुंतवणूकदार मनी मार्केट फंडामध्ये कशी गुंतवणूक करू शकतो हे जाणून घेणे तितकेच महत्त्वाचे आहे. 44 आहेतAMCs (अॅसेट मॅनेजमेंट कंपन्या), भारतातील बहुतेकअर्पण मनी मार्केट फंड (प्रामुख्यानेलिक्विड फंड आणि गुंतवणूकदारांसाठी अल्ट्रा-शॉर्ट फंड). गुंतवणूकदार बँका आणि ब्रोकर्स सारख्या वितरकांद्वारे देखील गुंतवणूक करू शकतात. मनी मार्केट फंडांमध्ये गुंतवणूक करण्यासाठी संबंधित प्रक्रिया आणि संबंधित अनुप्रयोगांचे पालन करणे आवश्यक आहे. डेट म्युच्युअल फंडाच्या अटी आणि शर्ती भिन्न असू शकतात, म्हणून, संपूर्ण ज्ञान मिळवणे आणि नंतर आपल्या गरजा पूर्ण करणारा एक निवडणे महत्वाचे आहे. शिवाय, कोणत्याही मनी मार्केट म्युच्युअल फंडामध्ये गुंतवणूक करण्यापूर्वी त्याची गुंतवणूक उद्दिष्टे, जोखीम, परतावा आणि खर्च यांचा काळजीपूर्वक विचार करा.

विचारात घेण्यासारखे घटक

भारतातील मनी मार्केट फंडांमध्ये गुंतवणूक करण्यापूर्वी तुम्ही विचारात घेतलेल्या काही महत्त्वाच्या बाबी येथे आहेत:

a जोखीम आणि परतावा

मनी मार्केट फंड आहेतकर्ज निधी आणि त्यामुळे व्याजदर जोखीम आणि क्रेडिट जोखीम यासारख्या डेट फंडांना लागू होणारे सर्व धोके वाहून घ्या. याव्यतिरिक्त, निधी व्यवस्थापक परतावा वाढवण्यासाठी किंचित जास्त जोखीम घटक असलेल्या साधनांमध्ये गुंतवणूक करू शकतो. सामान्यतः, मनी मार्केट फंड नियमित पेक्षा चांगले परतावा देतातबचत खाते. निव्वळ मालमत्ता मूल्य किंवानाही यातील निधी व्याजदराच्या बदलासह बदलतात.

b खर्चाचे प्रमाण

परतावा फारसा जास्त नसल्यामुळे, खर्चाचे प्रमाण तुमचे निर्धारण करण्यात महत्त्वाची भूमिका बजावतेकमाई मनी मार्केट फंडातून. खर्चाचे प्रमाण हे फंडाच्या एकूण मालमत्तेची एक लहान टक्केवारी आहे जी फंड हाऊसद्वारे फंड व्यवस्थापन सेवांसाठी आकारली जाते.

आदर्शपणे, तुमचा परतावा वाढवण्यासाठी तुम्ही कमी खर्चाचे प्रमाण असलेले फंड शोधले पाहिजेत.

c तुमच्या गुंतवणूक योजनेनुसार गुंतवणूक करा

सहसा, 90-365 दिवसांच्या गुंतवणुकीच्या क्षितिजासह गुंतवणूकदारांना मनी मार्केट फंडाची शिफारस केली जाते. या योजना तुम्हाला तुमच्या पोर्टफोलिओमध्ये वैविध्य आणण्यास मदत करू शकतात आणि तरलता राखून अतिरिक्त रोख गुंतवणूक करण्यात मदत करू शकतात. तुम्ही तुमच्यानुसार गुंतवणूक करत असल्याची खात्री करागुंतवणूक योजना.

d कर आकारणी

मनी मार्केट फंडांच्या बाबतीत, कर आकारणीचे नियम खालीलप्रमाणे आहेत:

कॅपिटल गेन टॅक्स

जर तुम्ही योजनेचे युनिट्स तीन वर्षांपर्यंतच्या कालावधीसाठी धारण केले तरभांडवली नफा तुम्ही मिळवलेल्या कमाईला अल्पकालीन भांडवली नफा किंवा STCG म्हणतात. STCG जोडले आहे तुमच्याकरपात्र उत्पन्न आणि लागू नुसार करआयकर स्लॅब

जर तुम्ही योजनेची युनिट्स तीन वर्षांहून अधिक काळ धरून ठेवलीत, तर तुम्ही मिळवलेल्या भांडवली नफ्याला दीर्घकालीन भांडवली नफा किंवा LTCG म्हणतात. त्यावर इंडेक्सेशन लाभांसह 20% कर आकारला जातो.

आर्थिक वर्ष 22 - 23 मध्ये गुंतवणूक करण्यासाठी सर्वोत्तम मनी मार्केट फंड

भारतातील काही सर्वोत्तम मनी मार्केट फंड खालीलप्रमाणे आहेत-Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity UTI Money Market Fund Growth ₹3,175.68

↑ 0.42 ₹20,352 1.5 3 7.5 7.6 7.7 6.26% 4M 24D 4M 24D ICICI Prudential Money Market Fund Growth ₹390.708

↑ 0.06 ₹35,011 1.5 3 7.5 7.5 7.7 6.23% 4M 7D 4M 16D Franklin India Savings Fund Growth ₹51.6379

↑ 0.01 ₹4,440 1.5 3 7.5 7.5 7.7 6.19% 4M 17D 4M 24D Nippon India Money Market Fund Growth ₹4,273.04

↑ 0.66 ₹23,261 1.5 3 7.4 7.5 7.8 6.33% 4M 27D 5M 6D Tata Money Market Fund Growth ₹4,860.12

↑ 0.69 ₹38,053 1.5 3 7.4 7.5 7.7 6.28% 5M 9D 5M 9D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 12 Dec 25 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Money Market Fund ICICI Prudential Money Market Fund Franklin India Savings Fund Nippon India Money Market Fund Tata Money Market Fund Point 1 Bottom quartile AUM (₹20,352 Cr). Upper mid AUM (₹35,011 Cr). Bottom quartile AUM (₹4,440 Cr). Lower mid AUM (₹23,261 Cr). Highest AUM (₹38,053 Cr). Point 2 Established history (16+ yrs). Established history (19+ yrs). Oldest track record among peers (23 yrs). Established history (20+ yrs). Established history (22+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 7.51% (top quartile). 1Y return: 7.47% (upper mid). 1Y return: 7.47% (lower mid). 1Y return: 7.44% (bottom quartile). 1Y return: 7.43% (bottom quartile). Point 6 1M return: 0.47% (top quartile). 1M return: 0.46% (upper mid). 1M return: 0.46% (lower mid). 1M return: 0.45% (bottom quartile). 1M return: 0.44% (bottom quartile). Point 7 Sharpe: 2.90 (top quartile). Sharpe: 2.71 (bottom quartile). Sharpe: 2.66 (bottom quartile). Sharpe: 2.74 (lower mid). Sharpe: 2.79 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.26% (lower mid). Yield to maturity (debt): 6.23% (bottom quartile). Yield to maturity (debt): 6.19% (bottom quartile). Yield to maturity (debt): 6.33% (top quartile). Yield to maturity (debt): 6.28% (upper mid). Point 10 Modified duration: 0.40 yrs (lower mid). Modified duration: 0.35 yrs (top quartile). Modified duration: 0.38 yrs (upper mid). Modified duration: 0.41 yrs (bottom quartile). Modified duration: 0.44 yrs (bottom quartile). UTI Money Market Fund

ICICI Prudential Money Market Fund

Franklin India Savings Fund

Nippon India Money Market Fund

Tata Money Market Fund

To provide highest possible current income consistent with preservation of capital and providing liquidity from investing in a diversified portfolio of short term money market securities. Below is the key information for UTI Money Market Fund Returns up to 1 year are on The objective of the Plan will be to seek to provide reasonable returns, commensurate with low risk while providing a high level of liquidity, through investments made primarily in money market and debt securities. Research Highlights for ICICI Prudential Money Market Fund Below is the key information for ICICI Prudential Money Market Fund Returns up to 1 year are on (Erstwhile Franklin India Savings Plus Fund Retail Option) Aims to provide income consistent with the prudent risk from a portfolio comprising substantially of floating rate debt instruments, fixed rate debt instruments swapped for floating rate returns, and also fixed rate instruments and money market instruments. Research Highlights for Franklin India Savings Fund Below is the key information for Franklin India Savings Fund Returns up to 1 year are on (Erstwhile Reliance Liquidity Fund) The investment objective of the Scheme is to generate optimal returns consistent with moderate levels of risk and high liquidity. Accordingly, investments shall predominantly be made in Debt and Money Market Instruments. Research Highlights for Nippon India Money Market Fund Below is the key information for Nippon India Money Market Fund Returns up to 1 year are on (Erstwhile Tata Liquid Fund) To create a highly liquid portfolio of good quality debt as well as money market instruments so as to provide reasonable returns and high liquidity to the unitholders. Research Highlights for Tata Money Market Fund Below is the key information for Tata Money Market Fund Returns up to 1 year are on 1. UTI Money Market Fund

UTI Money Market Fund

Growth Launch Date 13 Jul 09 NAV (12 Dec 25) ₹3,175.68 ↑ 0.42 (0.01 %) Net Assets (Cr) ₹20,352 on 31 Oct 25 Category Debt - Money Market AMC UTI Asset Management Company Ltd Rating ☆☆☆☆ Risk Low Expense Ratio 0.25 Sharpe Ratio 2.9 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.26% Effective Maturity 4 Months 24 Days Modified Duration 4 Months 24 Days Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹10,373 30 Nov 22 ₹10,853 30 Nov 23 ₹11,660 30 Nov 24 ₹12,559 30 Nov 25 ₹13,512 Returns for UTI Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 12 Dec 25 Duration Returns 1 Month 0.5% 3 Month 1.5% 6 Month 3% 1 Year 7.5% 3 Year 7.6% 5 Year 6.2% 10 Year 15 Year Since launch 7.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.7% 2023 7.4% 2022 4.9% 2021 3.7% 2020 6% 2019 8% 2018 7.8% 2017 6.7% 2016 7.7% 2015 8.4% Fund Manager information for UTI Money Market Fund

Name Since Tenure Anurag Mittal 1 Dec 21 3.92 Yr. Amit Sharma 7 Jul 17 8.33 Yr. Data below for UTI Money Market Fund as on 31 Oct 25

Asset Allocation

Asset Class Value Cash 87.49% Debt 12.26% Other 0.25% Debt Sector Allocation

Sector Value Cash Equivalent 43.55% Corporate 38.07% Government 18.13% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 364 Days Tbill (Md 05/03/2026)

Sovereign Bonds | -2% ₹492 Cr 5,000,000,000 364 DTB 19mar2026

Sovereign Bonds | -2% ₹491 Cr 5,000,000,000 364 Days Tbill Red 12-03-2026

Sovereign Bonds | -1% ₹246 Cr 2,500,000,000 182 DAYS T-BILL - 19/03/2026

Sovereign Bonds | -1% ₹245 Cr 2,500,000,000 364 DTB 12022026

Sovereign Bonds | -1% ₹197 Cr 2,000,000,000 364 DTB 27022026

Sovereign Bonds | -1% ₹197 Cr 2,000,000,000 182 Days T-Bill - 14/05/2026

Sovereign Bonds | -1% ₹195 Cr 2,000,000,000

↑ 2,000,000,000 182 Days Tbill Red 28-05-2026

Sovereign Bonds | -1% ₹174 Cr 1,750,000,000 HDFC Bank Ltd.

Debentures | -1% ₹150 Cr 1,500,000,000

↑ 1,500,000,000 HDFC Bank Ltd.

Debentures | -1% ₹147 Cr 1,500,000,000 2. ICICI Prudential Money Market Fund

ICICI Prudential Money Market Fund

Growth Launch Date 9 Mar 06 NAV (12 Dec 25) ₹390.708 ↑ 0.06 (0.01 %) Net Assets (Cr) ₹35,011 on 31 Oct 25 Category Debt - Money Market AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.32 Sharpe Ratio 2.71 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 100 Exit Load NIL Yield to Maturity 6.23% Effective Maturity 4 Months 16 Days Modified Duration 4 Months 7 Days Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹10,368 30 Nov 22 ₹10,828 30 Nov 23 ₹11,625 30 Nov 24 ₹12,521 30 Nov 25 ₹13,464 Returns for ICICI Prudential Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 12 Dec 25 Duration Returns 1 Month 0.5% 3 Month 1.5% 6 Month 3% 1 Year 7.5% 3 Year 7.5% 5 Year 6.1% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.7% 2023 7.4% 2022 4.7% 2021 3.7% 2020 6.2% 2019 7.9% 2018 7.7% 2017 6.7% 2016 7.7% 2015 8.3% Fund Manager information for ICICI Prudential Money Market Fund

Name Since Tenure Manish Banthia 12 Jun 23 2.39 Yr. Nikhil Kabra 3 Aug 16 9.25 Yr. Data below for ICICI Prudential Money Market Fund as on 31 Oct 25

Asset Allocation

Asset Class Value Cash 85.8% Debt 14.2% Debt Sector Allocation

Sector Value Cash Equivalent 42.65% Corporate 36.26% Government 21.09% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 182 Days Treasury Bills

Sovereign Bonds | -6% ₹2,293 Cr 233,500,000 364 Days Tbill Red 12-03-2026

Sovereign Bonds | -4% ₹1,293 Cr 131,500,000 Bank of Baroda

Debentures | -2% ₹590 Cr 12,000 364 Days Tbill (Md 05/03/2026)

Sovereign Bonds | -1% ₹344 Cr 35,000,000 364 DTB 15012026

Sovereign Bonds | -1% ₹297 Cr 30,000,000

↑ 30,000,000 India (Republic of)

- | -1% ₹199 Cr 20,000,000

↑ 20,000,000 HDFC Bank Ltd.

Debentures | -1% ₹196 Cr 4,000 National Bank for Agriculture and Rural Development

Domestic Bonds | -0% ₹147 Cr 3,000 Indian Bank

Domestic Bonds | -0% ₹147 Cr 3,000 08.38 OD Sdl 2026

Sovereign Bonds | -0% ₹126 Cr 12,500,000 3. Franklin India Savings Fund

Franklin India Savings Fund

Growth Launch Date 11 Feb 02 NAV (12 Dec 25) ₹51.6379 ↑ 0.01 (0.01 %) Net Assets (Cr) ₹4,440 on 31 Oct 25 Category Debt - Money Market AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆☆☆ Risk Moderately Low Expense Ratio 0.3 Sharpe Ratio 2.66 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.19% Effective Maturity 4 Months 24 Days Modified Duration 4 Months 17 Days Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹10,357 30 Nov 22 ₹10,784 30 Nov 23 ₹11,568 30 Nov 24 ₹12,447 30 Nov 25 ₹13,387 Returns for Franklin India Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 12 Dec 25 Duration Returns 1 Month 0.5% 3 Month 1.5% 6 Month 3% 1 Year 7.5% 3 Year 7.5% 5 Year 6% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.7% 2023 7.3% 2022 4.4% 2021 3.6% 2020 6% 2019 8.5% 2018 7.5% 2017 7.2% 2016 8.1% 2015 8.3% Fund Manager information for Franklin India Savings Fund

Name Since Tenure Rahul Goswami 6 Oct 23 2.07 Yr. Rohan Maru 10 Oct 24 1.06 Yr. Chandni Gupta 30 Apr 24 1.51 Yr. Data below for Franklin India Savings Fund as on 31 Oct 25

Asset Allocation

Asset Class Value Cash 90.83% Debt 8.97% Other 0.2% Debt Sector Allocation

Sector Value Corporate 40.05% Cash Equivalent 36.55% Government 23.2% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 364 Days Tbill (Md 05/03/2026)

Sovereign Bonds | -5% ₹221 Cr 22,500,000 364 DTB 27112025

Sovereign Bonds | -3% ₹150 Cr 15,000,000 364 DTB 22012026

Sovereign Bonds | -3% ₹127 Cr 12,816,500

↑ 12,500,000 Kotak Mahindra Bank Ltd.

Debentures | -2% ₹74 Cr 1,500 Punjab National Bank

Domestic Bonds | -1% ₹49 Cr 1,000 364 Days Tbill Red 12-03-2026

Sovereign Bonds | -1% ₹49 Cr 5,000,000 Indian Bank

Domestic Bonds | -1% ₹49 Cr 1,000 08.39 RJ UDAY 2026

Domestic Bonds | -1% ₹29 Cr 2,860,000 08.43 AS Sdl 2026

Sovereign Bonds | -0% ₹21 Cr 2,000,000 364 DTB 01012026

Sovereign Bonds | -0% ₹10 Cr 1,000,000 4. Nippon India Money Market Fund

Nippon India Money Market Fund

Growth Launch Date 16 Jun 05 NAV (12 Dec 25) ₹4,273.04 ↑ 0.66 (0.02 %) Net Assets (Cr) ₹23,261 on 31 Oct 25 Category Debt - Money Market AMC Nippon Life Asset Management Ltd. Rating ☆☆☆ Risk Low Expense Ratio 0.39 Sharpe Ratio 2.74 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load NIL Yield to Maturity 6.33% Effective Maturity 5 Months 6 Days Modified Duration 4 Months 27 Days Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹10,377 30 Nov 22 ₹10,865 30 Nov 23 ₹11,667 30 Nov 24 ₹12,567 30 Nov 25 ₹13,516 Returns for Nippon India Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 12 Dec 25 Duration Returns 1 Month 0.5% 3 Month 1.5% 6 Month 3% 1 Year 7.4% 3 Year 7.5% 5 Year 6.2% 10 Year 15 Year Since launch 7.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.8% 2023 7.4% 2022 5% 2021 3.8% 2020 6% 2019 8.1% 2018 7.9% 2017 6.6% 2016 7.6% 2015 8.3% Fund Manager information for Nippon India Money Market Fund

Name Since Tenure Kinjal Desai 16 Jul 18 7.3 Yr. Vikash Agarwal 14 Sep 24 1.13 Yr. Lokesh Maru 5 Sep 25 0.16 Yr. Divya Sharma 5 Sep 25 0.16 Yr. Data below for Nippon India Money Market Fund as on 31 Oct 25

Asset Allocation

Asset Class Value Cash 87.11% Debt 12.65% Other 0.24% Debt Sector Allocation

Sector Value Cash Equivalent 55.7% Corporate 28.63% Government 15.43% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 364 DTB 27022026

Sovereign Bonds | -1% ₹246 Cr 25,000,000 364 Days Tbill (Md 05/03/2026)

Sovereign Bonds | -1% ₹246 Cr 25,000,000 07.36 UK Gs 2033

Sovereign Bonds | -1% ₹229 Cr 22,783,400 Indian Bank

Domestic Bonds | -1% ₹221 Cr 4,500 364 Days Tbill Red 28-05-2026

Sovereign Bonds | -1% ₹196 Cr 20,000,000

↑ 20,000,000 364 Days Tbill Red 12-03-2026

Sovereign Bonds | -1% ₹172 Cr 17,500,000 India (Republic of)

- | -1% ₹148 Cr 15,000,000

↑ 15,000,000 AU Small Finance Bank Ltd.

Debentures | -1% ₹146 Cr 3,000 08.36 MH Sdl 2026

Sovereign Bonds | -1% ₹136 Cr 13,500,000 08.69 Tn SDL 2026

Sovereign Bonds | -1% ₹126 Cr 12,500,000 5. Tata Money Market Fund

Tata Money Market Fund

Growth Launch Date 22 May 03 NAV (12 Dec 25) ₹4,860.12 ↑ 0.69 (0.01 %) Net Assets (Cr) ₹38,053 on 31 Oct 25 Category Debt - Money Market AMC Tata Asset Management Limited Rating ☆☆☆ Risk Low Expense Ratio 0.44 Sharpe Ratio 2.79 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.28% Effective Maturity 5 Months 9 Days Modified Duration 5 Months 9 Days Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹10,389 30 Nov 22 ₹10,858 30 Nov 23 ₹11,659 30 Nov 24 ₹12,556 30 Nov 25 ₹13,501 Returns for Tata Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 12 Dec 25 Duration Returns 1 Month 0.4% 3 Month 1.5% 6 Month 3% 1 Year 7.4% 3 Year 7.5% 5 Year 6.2% 10 Year 15 Year Since launch 6.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.7% 2023 7.4% 2022 4.8% 2021 3.9% 2020 6.4% 2019 8.1% 2018 -0.1% 2017 6.7% 2016 7.6% 2015 8.3% Fund Manager information for Tata Money Market Fund

Name Since Tenure Amit Somani 16 Oct 13 12.05 Yr. Data below for Tata Money Market Fund as on 31 Oct 25

Asset Allocation

Asset Class Value Cash 85.99% Debt 13.78% Other 0.23% Debt Sector Allocation

Sector Value Cash Equivalent 49.7% Corporate 29.94% Government 20.13% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 5.63% Govt Stock 2026

Sovereign Bonds | -5% ₹2,161 Cr 216,000,000

↓ -69,500,000 ** Treasury Bill 364 Days (12/11/2026)

Sovereign Bonds | -4% ₹1,422 Cr 150,000,000

↑ 150,000,000 364 DTB 19mar2026

Sovereign Bonds | -1% ₹491 Cr 50,000,000 182 Days Tbill Red 28-05-2026

Sovereign Bonds | -1% ₹383 Cr 38,500,000 India (Republic of)

- | -1% ₹373 Cr 38,000,000 HDFC Bank Ltd.

Debentures | -1% ₹220 Cr 4,500 India (Republic of)

- | -0% ₹197 Cr 20,000,000

↑ 20,000,000 ** Treasury Bill 182 Days (16/04/2026)

Sovereign Bonds | -0% ₹196 Cr 20,000,000 364 DTB 12022026

Sovereign Bonds | -0% ₹192 Cr 19,500,000

↓ -500,000 The Jammu And Kashmir Bank Limited

Debentures | -0% ₹145 Cr 3,000

निष्कर्ष

आम्ही मनी मार्केट इन्स्ट्रुमेंट्स बद्दल शिकलो असताना, डेट म्युच्युअल फंड, त्यांचे प्रकार आणि वर्गीकरण याबद्दल जाणून घेणे देखील महत्त्वाचे आहे. बरं, डेट म्युच्युअल फंड हे लिक्विड फंड, अल्ट्रा यांसारख्या सामान्य विस्तृत श्रेणींमध्ये वर्गीकृत आहेतअल्पकालीन निधी, अल्पकालीन निधी, दीर्घकालीन उत्पन्न निधी आणिगिल्ट फंड.

तथापि, मनी मार्केट फंडांमध्ये गुंतवणूक करण्यासाठी, परिस्थिती समजून घेणे फार महत्वाचे आहेअर्थव्यवस्था, व्याजदरांची दिशा आणि गुंतवणूक करताना कॉर्पोरेट कर्ज तसेच सरकारी कर्जातील उत्पन्नाच्या हालचालीची अपेक्षित दिशा.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

Research Highlights for UTI Money Market Fund