Table of Contents

फॉर्म 16 आणि फॉर्म 16A मधील फरक

'टॅक्स कलेक्टेड अॅट सोर्स' (टीसीएस) आणि 'टॅक्स डिडक्टेड अॅट सोर्स' (टीडीएस) या संकल्पना विशेषत: स्त्रोतावर महसूल गोळा करण्यासाठी आहेत.उत्पन्न व्युत्पन्न होत आहे. कपात केलेला कर अधिक आणि व्यापक आधारावर गोळा केला जाईल याची खात्री करण्याचा हा एक महत्त्वाचा मार्ग आहे. हा देखील कर गोळा करण्याचा एक सोयीस्कर मार्ग मानला जातो.

तर, TDS आणि TCS च्या संदर्भात,फॉर्म 16 आणि फॉर्म 16A वापरला जातो. पण, ते कसे आणि का वापरले जातात याबद्दल तुम्हाला माहिती आहे का? नसल्यास, जाणून घेऊयाफॉर्म 16 आणि फॉर्म 16a मधील फरक या पोस्ट मध्ये.

फॉर्म 16 म्हणजे काय?

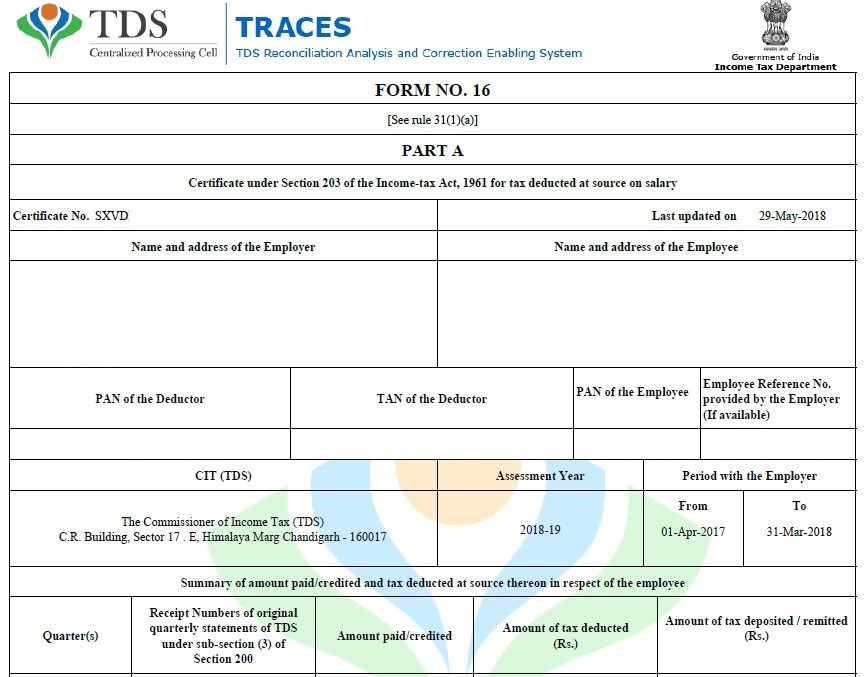

फॉर्म 16 चा तपशील प्रदान करण्यासाठी आहेकर तुमच्या पगाराच्या भागानुसार तुमच्या नियोक्त्याने तुमच्या वतीने पैसे दिले. मुळात, नियोक्त्यांना तुमच्या उत्पन्नावर सरकारकडे कर जमा करण्याचा अधिकार देण्यात आला आहे जर रक्कम माफ करण्यायोग्य मर्यादेपेक्षा जास्त असेल.

तसेच, याचा अर्थ असा की जर तुमचा पगार करपात्र मर्यादेत येतोआयकर त्या विशिष्ट वर्षासाठी कायदा, तुमचा नियोक्ता फॉर्म 16 प्रदान करू शकत नाही.

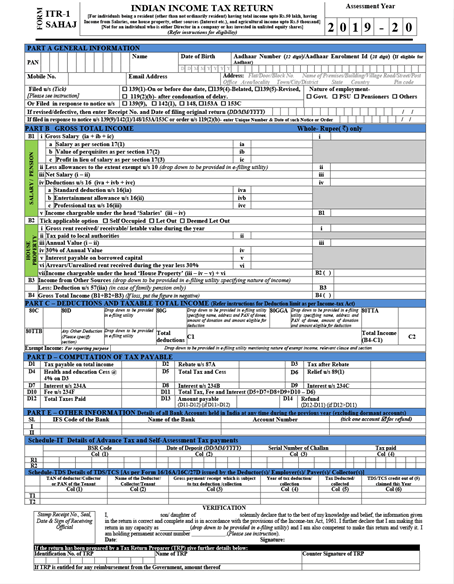

फॉर्ममध्ये येताना, हे दोन वेगवेगळ्या भागांमध्ये विभागले गेले आहे - भाग आणि भाग B, ज्यामध्ये भाग A मध्ये नियोक्ता आणि कर्मचार्यांचे तपशील समाविष्ट आहेत आणि भाग B मध्ये कपात, दिलेला पगार आणि बरेच काही यांचा समावेश आहे. दाखल करताना ही सर्व माहिती महत्त्वाची आहेITR.

आर्थिक वर्ष 2019 नुसार, फॉर्मला एक नवीन स्वरूप प्राप्त झाले आहे, जे 10 जुलैपूर्वी तुमच्या मालकाकडून जारी केले जाणार आहे. जर तुम्ही त्या आर्थिक वर्षात नोकरी बदलली असेल, तर तुम्हाला फॉर्म 16 ऐवजी फॉर्म 16 मिळेल.

Talk to our investment specialist

फॉर्म 16A म्हणजे काय?

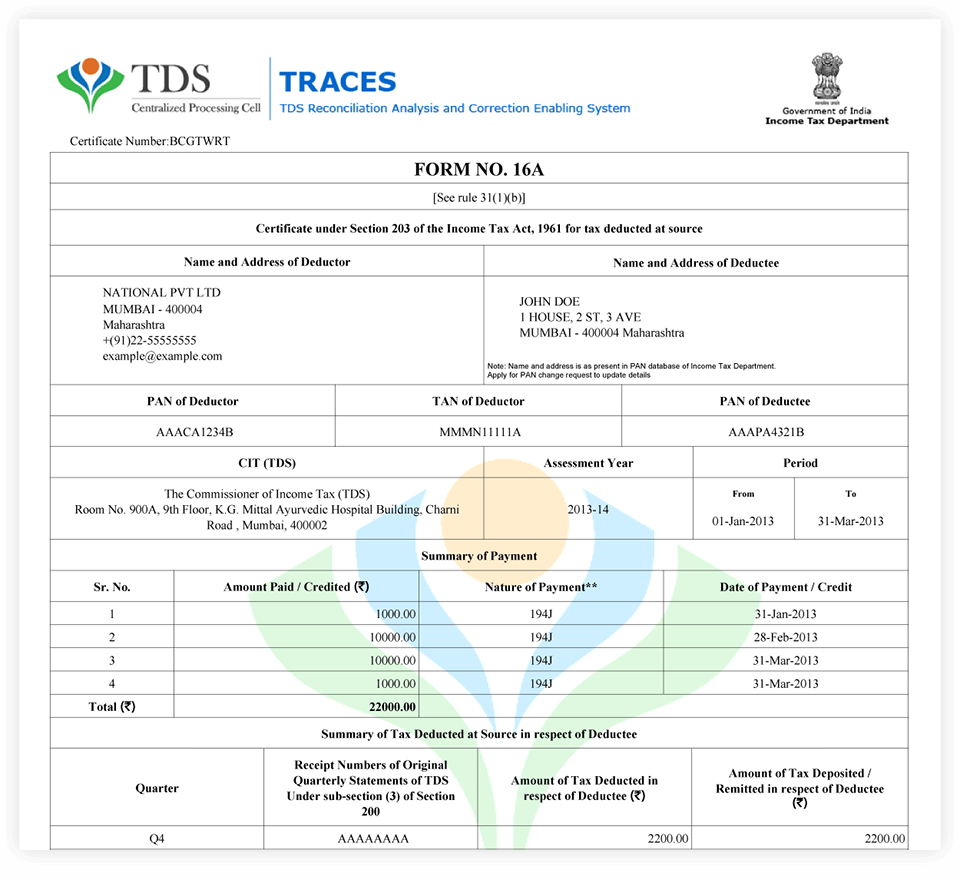

जर तुम्ही आर्थिक वर्षात तुमच्या पगाराव्यतिरिक्त कोणतेही उत्पन्न मिळवले असेल तर अशा परिस्थितीत फॉर्म 16A हे TDS प्रमाणपत्र मानले जाते. उदाहरणार्थ, दबँक तुम्ही तुमच्या ठेवींवर व्याजाच्या स्वरूपात काहीही कमावले असल्यास फॉर्म 16A जारी करू शकता.

जर तुम्ही फ्रीलांसर म्हणून काम केले असेल आणिकमावलेले उत्पन्न वेगवेगळ्या क्लायंटकडून, तुमच्या क्लायंटने तुमच्या पेमेंटवर टीडीएस कापला असल्यास त्यांनी फॉर्म 16A जारी केला आहे. लक्षात ठेवा की हा फॉर्म कोणत्याही संस्थेद्वारे जारी केला जाऊ शकतो ज्याने तुमच्या वतीने कर कपात आणि जमा केली आहे.

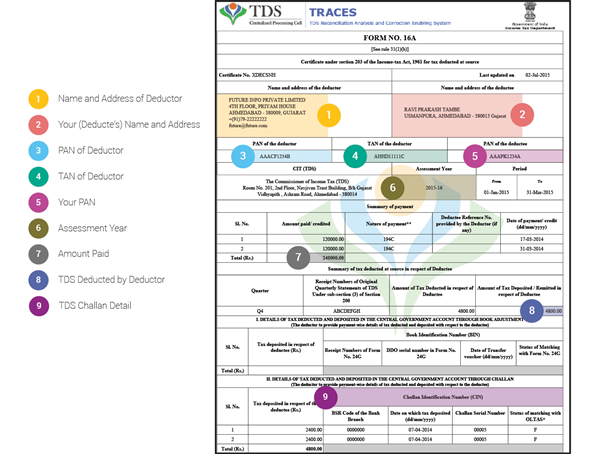

फॉर्ममध्ये काही तपशीलांचा समावेश असतो, जसे की वजावट घेणाऱ्याचे नाव आणि पत्ता, TAN, PAN, चलन तपशील आणि बरेच काही. तसेच, फॉर्ममध्ये तुम्ही कमावलेले उत्पन्न आणि त्यानंतर जमा केलेला TDS यांचा तपशील जोडण्यासाठी जागा आहे. त्या वर, फॉर्म 16a डाउनलोड प्रक्रिया देखील तितकी अवघड नाही.

फॉर्म 16 आणि फॉर्म 16A ची सर्वसमावेशक तुलना

तुमच्या शंकांचे निराकरण करण्यासाठी, येथे दोन्ही स्वरूपांची तपशीलवार तुलना आहे:

| तुलना निकष | फॉर्म 16 | फॉर्म 16A |

|---|---|---|

| उत्पन्नाचा स्रोत | पगार | पगाराव्यतिरिक्त कोणतेही अतिरिक्त उत्पन्न |

| उत्पन्न मर्यादा | रु. पेक्षा जास्त नियमित पगार. २,५०,000 | उत्पन्नाच्या स्रोतावर आधारित किमान मर्यादा बदलते |

| जारीकर्ता | नियोक्ता | कोणतीही संस्था किंवा व्यक्ती जी एकूण रकमेवर टीडीएस कापते |

| स्वीकारणारा | पगारदार व्यक्ती | पगार नसलेले लोक |

| जारी करण्याची वेळ | वार्षिक | त्रैमासिक |

| नियमन कायदा | आयकर कायद्याचे कलम 203 वेतन हेड अंतर्गत आकारण्यायोग्य उत्पन्नावर TDS साठी | वेतनाव्यतिरिक्त उत्पन्नावरील TDS साठी आयकर कायद्याचे कलम 203 |

निष्कर्ष

स्त्रोतावर जमा केलेला कर कपात हा संपूर्ण कर सबमिशन प्रक्रियेचा एक आवश्यक भाग आहे. म्हणून, जर तुम्ही पगारदार व्यक्ती असाल किंवा फ्रीलांसर म्हणून काम करत असाल, तर तुम्ही कोणता फॉर्म भरायचा हे समजून घेणे अत्यंत आवश्यक आहे.

आता तुम्हाला फॉर्म 16 आणि 16a मधील फरक समजला आहे, तुमच्या नियोक्त्याकडून किंवा तुमच्या उत्पन्नावर TDS कापणाऱ्या इतर कोणत्याही सहयोगीकडून आवश्यक प्रमाणपत्र विचारण्यास विसरू नका.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.