Table of Contents

तुम्ही भरत असलेल्या ITR फॉर्मबद्दल तुम्हाला खात्री आहे का?

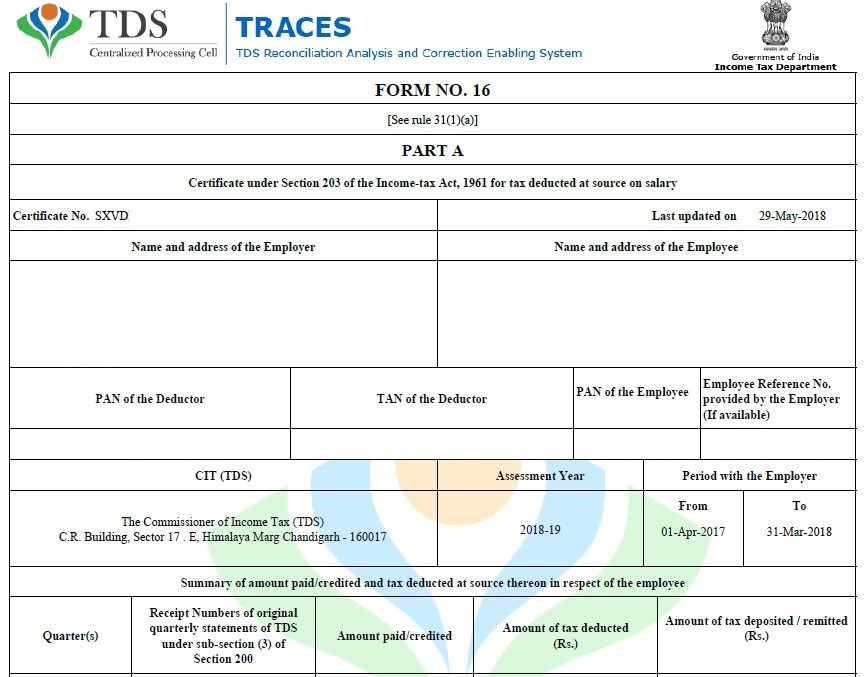

या शब्दाशी कोणीही अपरिचित नाही हे सत्य नाकारता येणार नाहीकर. जवळजवळ प्रत्येक करदात्याला माहित आहे की फॉर्म भरण्यासाठी आवश्यक आहेITR, तथापि, कोणता फॉर्म निवडायचा आणि कोणता सोडायचा याबद्दल प्रत्येकाला खात्री नसते. शिवाय, जर तुम्ही तुमचा कर भरणे सुरू केले असेल, तर योग्य प्रकारची निवड करणे आणखी त्रासदायक होऊ शकते.

तुम्हाला या त्रासातून बाहेर काढण्यासाठी, खाली आयटीआर फॉर्म आणि त्या अंतर्गत येणाऱ्या योग्य श्रेणीबद्दल वाचा.

आयटीआर फॉर्मचे प्रकार

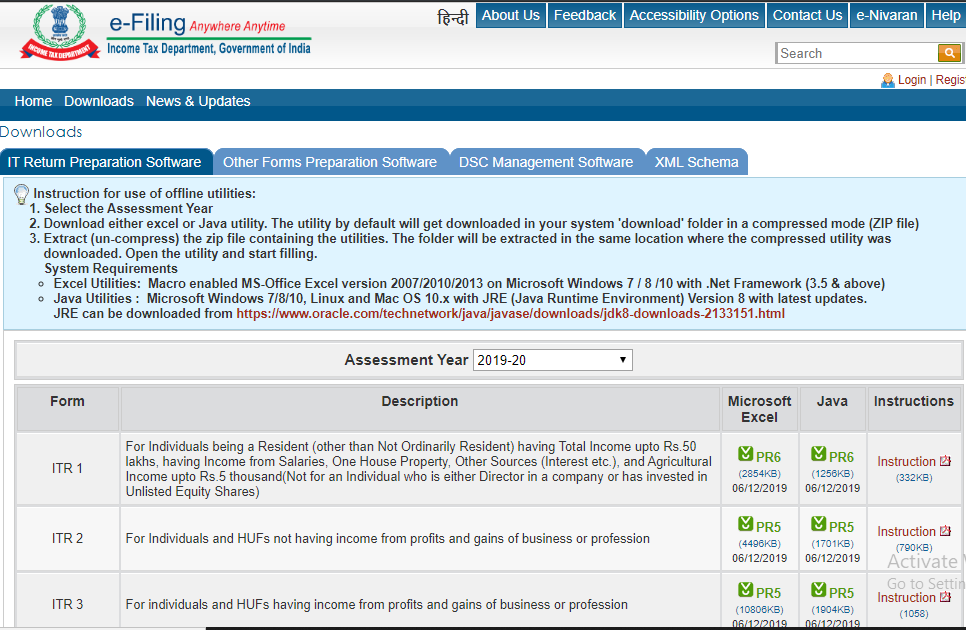

हे लक्षात घेऊन शासनाने 7 फॉर्म जारी केले आहेतआयटीआर फाइल करा, तुम्हाला माहित असणे आवश्यक आहे की कोणत्या फॉर्ममध्ये कोणत्या प्रकारचे लोक समाविष्ट आहेत आणि वगळले आहेत. खाली-उल्लेखित तपशील तुम्हाला मिळण्याची इच्छा होती.

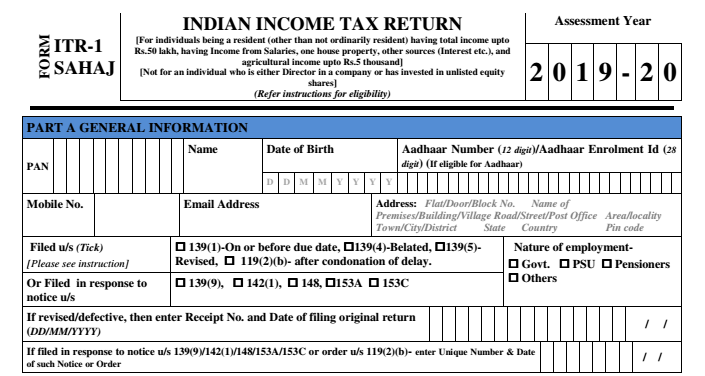

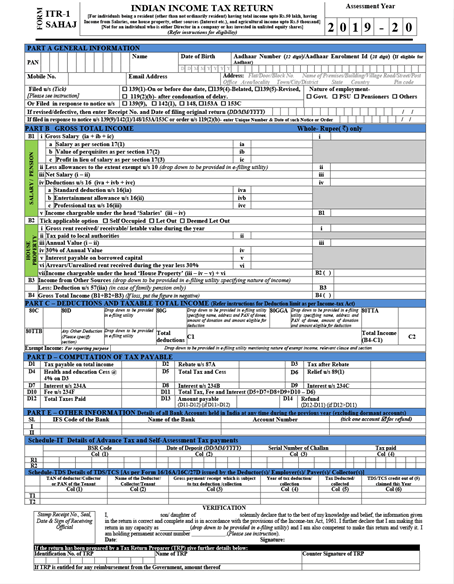

ITR-1 किंवा सहज

याआयटीआर १ फॉर्म त्या भारतीय रहिवाशांसाठी आहे ज्यांच्याकडे एकूण आहेउत्पन्न समावेश:

- पेन्शन/पगारातून मिळकत; किंवा

- कृषी उत्पन्न रु. पर्यंत. 5000; किंवा

- एका घराच्या मालमत्तेतून उत्पन्न; किंवा

- अतिरिक्त स्त्रोतांकडून मिळकत (शर्यतीचे घोडे किंवा लॉटरी जिंकणे वगळून)

ITR-1 फॉर्मचा वापर याद्वारे केला जाऊ शकत नाही:

- एकूण उत्पन्न रु. पेक्षा जास्त असलेल्या व्यक्ती. 50 लाख

- करपात्र लोकभांडवल नफा

- ज्यांचे उत्पन्न एकापेक्षा जास्त घरांच्या मालमत्तेतून आहे

- ज्या व्यक्तींनी आर्थिक वर्षात असूचीबद्ध इक्विटी शेअर्समध्ये गुंतवणूक केली आहे

- जे लोक अनिवासी आहेत (एनआरआयसाठी आयटीआर) आणि रहिवासी सामान्यतः निवासी नाहीत (आरएनओआर)

- ज्यांचे कृषी उत्पन्न रु.पेक्षा जास्त आहे. 5000

- परदेशी उत्पन्न किंवा मालमत्ता असलेले लोक

- व्यवसाय किंवा व्यवसाय असलेल्या व्यक्ती

- जे एखाद्या कंपनीची डिरेक्टरी आहेत

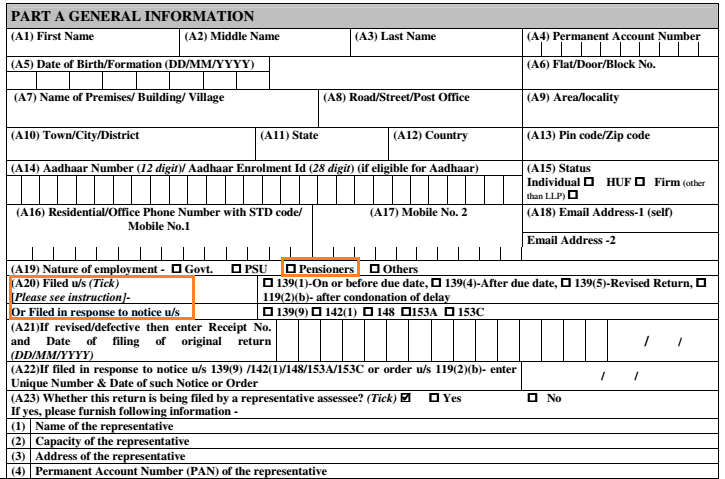

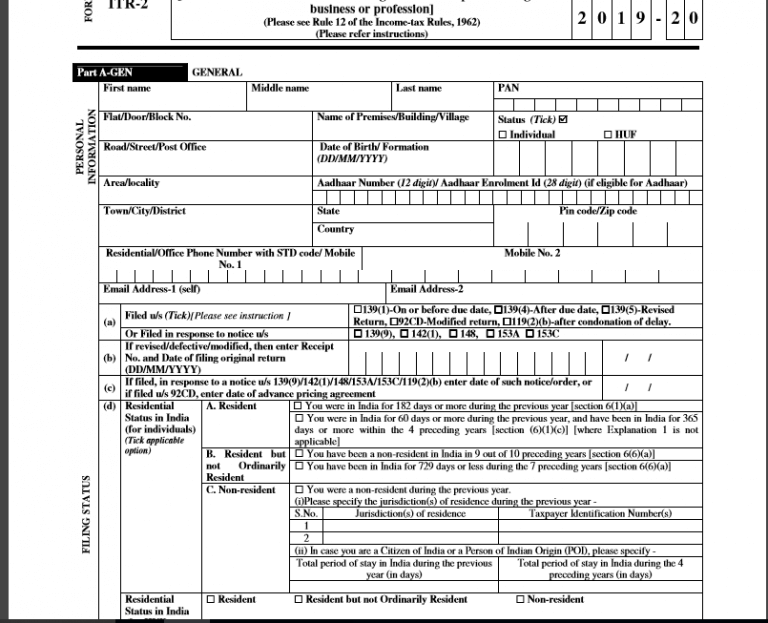

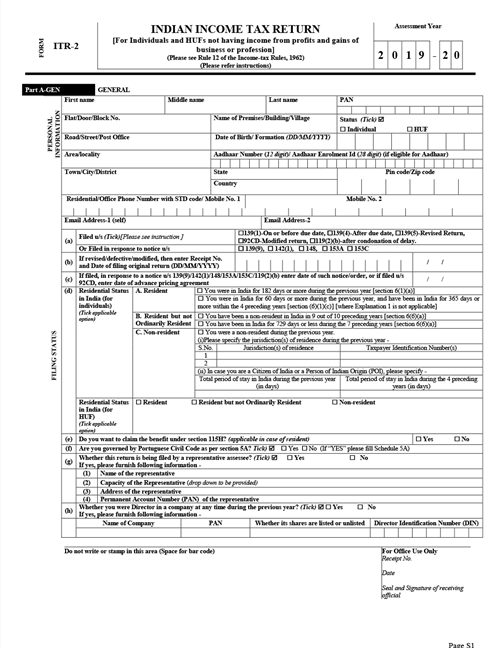

ITR-2

हा विशिष्ट फॉर्म साठी आहेहिंदू अविभक्त कुटुंब (HUF) किंवा ज्या व्यक्तींचे एकूण एकूण उत्पन्न रु. पेक्षा जास्त नाही. 50 लाख. स्त्रोतांमध्ये हे समाविष्ट आहे:

- पेन्शन/पगारातून मिळकत; किंवा

- इतर स्त्रोतांकडून उत्पन्न (घोड्यांच्या शर्यती आणि लॉटरीमधील विजयांसह); किंवा

- घरच्या मालमत्तेतून उत्पन्न

या व्यतिरिक्त, जे हा फॉर्म वापरू शकतात ते आहेत:

- कंपनीचे वैयक्तिक संचालक

- रु. पेक्षा जास्त कृषी उत्पन्न असलेले लोक. 5000

- आर्थिक वर्षात असूचीबद्ध इक्विटी शेअर्समध्ये गुंतवणूक केलेल्या व्यक्ती

- ज्यांचे उत्पन्न आहेभांडवली नफा

- परदेशी उत्पन्न/परदेशी मालमत्तेतून उत्पन्न असलेले लोक

- अनिवासी (एनआरआय) किंवा रहिवासी नसलेल्या सामान्यतः निवासी (RNOR) व्यक्ती

ज्यांचे एकूण उत्पन्न एखाद्या व्यवसायातून किंवा व्यवसायातून मिळालेले आहे ते ITR-2 वापरू शकत नाहीत.

Talk to our investment specialist

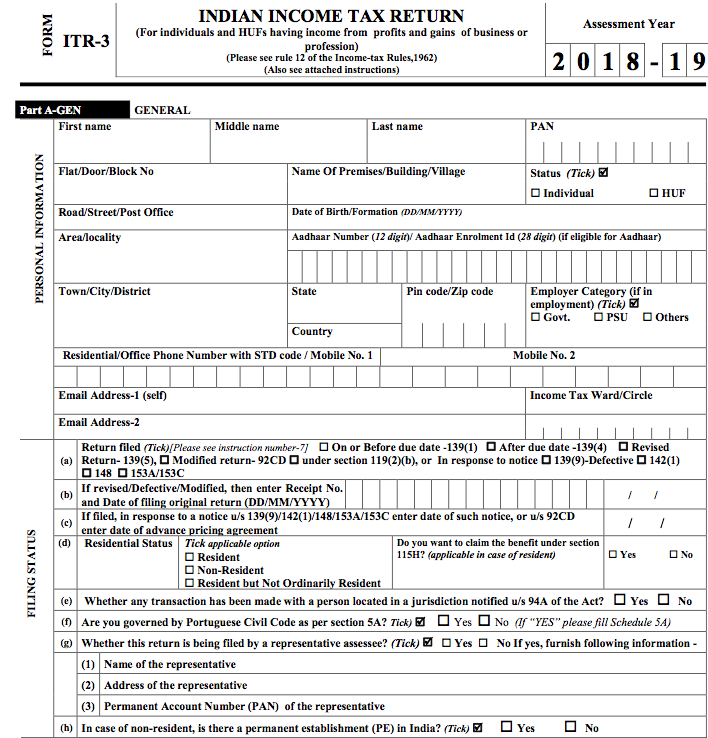

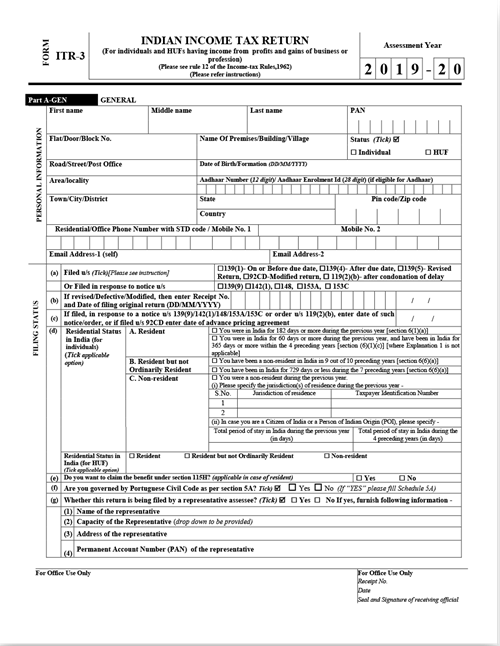

ITR-3

वर्तमानITR 3 फॉर्मचा वापर त्या हिंदू अविभक्त कुटुंबाद्वारे किंवा व्यवसायातून किंवा मालकीच्या व्यवसायातून उत्पन्न मिळवणाऱ्या व्यक्तींद्वारे केला जातो. पुढे, ज्यांना खालील स्रोतांमधून उत्पन्न आहे ते हा फॉर्म वापरू शकतात:

- कंपनीचे वैयक्तिक संचालक

- व्यवसाय किंवा व्यवसाय

- आर्थिक वर्षात असूचीबद्ध इक्विटी शेअर्समधील गुंतवणूक

- पगार/पेन्शनमधून

- घरच्या मालमत्तेतून उत्पन्न

- फर्ममधील भागीदारीतून उत्पन्न

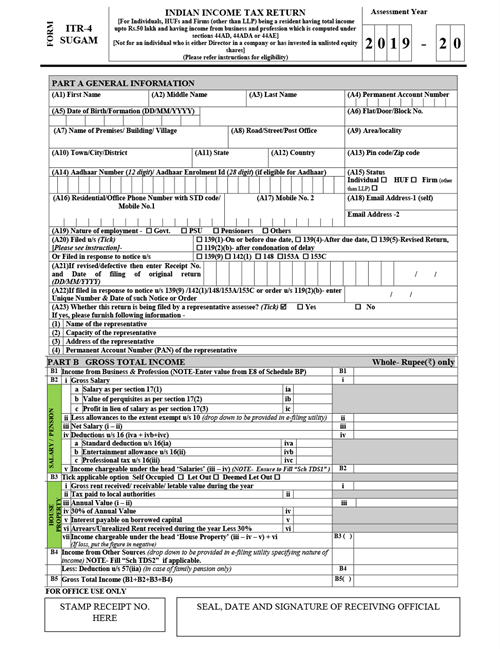

ITR-4 किंवा सुगम

वर्तमानITR 4 फॉर्म वापरला जाऊ शकतो:

- व्यक्ती किंवा HUF

- भागीदारी संस्था (एलएलपी वगळून)

- व्यवसाय किंवा व्यवसायातून उत्पन्न असलेले रहिवासी (2 कोटींपेक्षा जास्त नाही)

- त्यानुसार ज्यांनी अनुमानित उत्पन्न योजना निवडली आहेकलम 44AD, कलम 44ADA, आणि कलम 44AE.

फॉर्म याद्वारे वापरला जाऊ शकत नाही:

- एकूण उत्पन्न रु. पेक्षा जास्त असलेले लोक. 50 लाख

- ज्यांचे उत्पन्न एकापेक्षा जास्त घरांच्या मालमत्तेतून आहे

- परदेशी उत्पन्न किंवा मालमत्ता असलेल्या व्यक्ती

- उत्पन्नाच्या कोणत्याही शीर्षकाखाली पुढे नेले जाणारे नुकसान किंवा पुढे आणले जाणारे नुकसान

- अनिवासी (एनआरआय) आणि रहिवासी सामान्यतः निवासी नसलेले (आरएनओआर)

- परदेशात असलेल्या खात्यांमध्ये स्वाक्षरी करण्याचा अधिकार असलेले लोक

- कंपनीचे संचालक

- असूचीबद्ध इक्विटी शेअर्समध्ये गुंतवणूक केलेल्या व्यक्ती

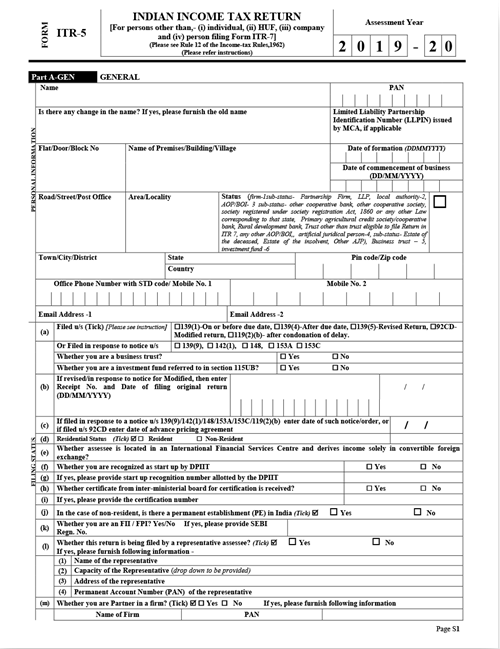

ITR-5

पुढे जात आहे,ITR 5 फॉर्म यासाठी आहे:

- व्यक्तींची संघटना (AOPs)

- मर्यादित दायित्व भागीदारी (LLPs)

- व्यक्तींचे शरीर (BOIs)

- दिवाळखोर इस्टेट

- घटलेली संपत्ती

- गुंतवणूक निधी

- व्यवसाय ट्रस्ट

- कृत्रिम न्यायिक व्यक्ती (AJP)

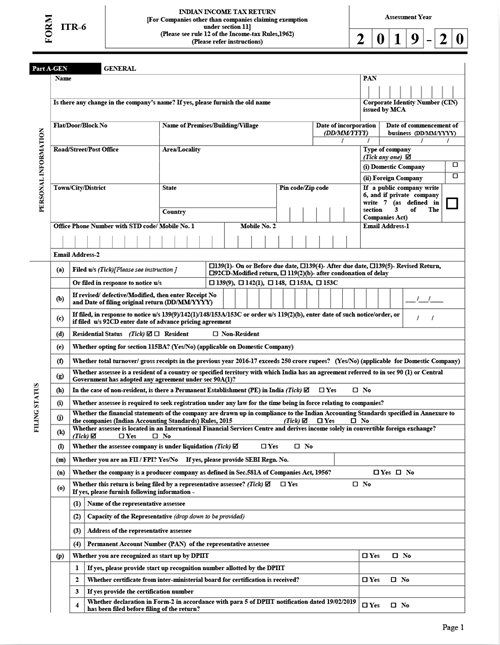

ITR-6

हा विशिष्ट फॉर्म कंपन्यांद्वारे वापरला जातो. तथापि, ज्यांनी कलम 11 अंतर्गत सूट मिळण्याचा दावा केला आहे, ते म्हणजे - धार्मिक किंवा धर्मादाय हेतूंसाठी ठेवलेल्या मालमत्तेतून मिळणारे उत्पन्न - या श्रेणीमध्ये समाविष्ट केलेले नाही.

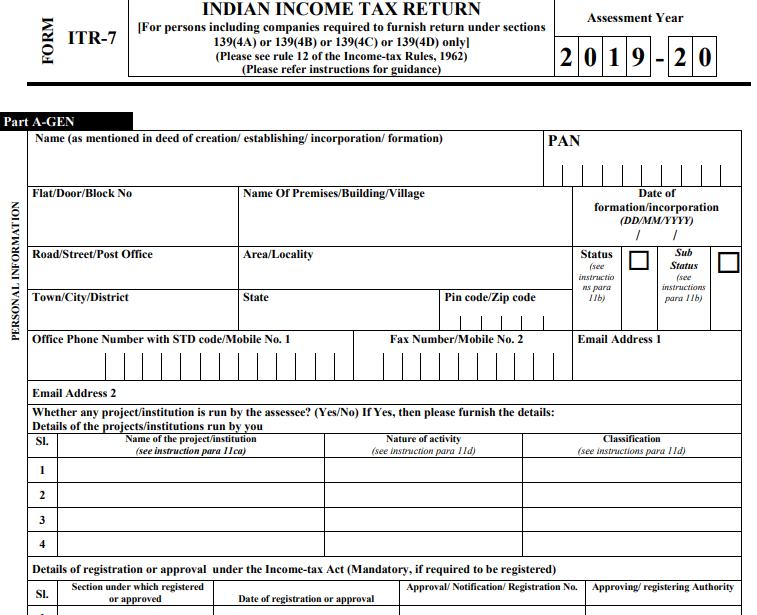

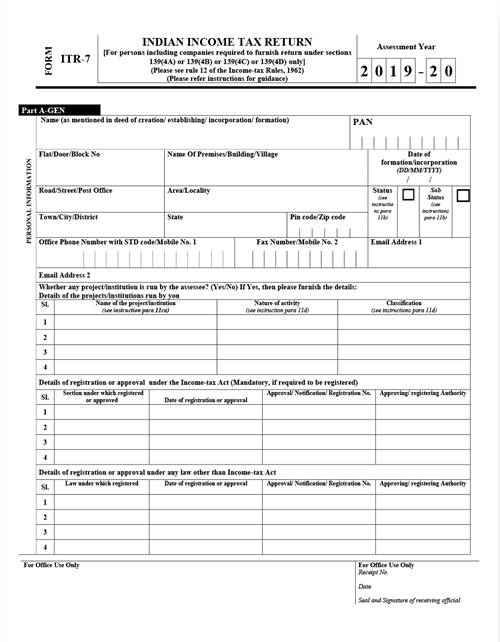

ITR-7

शेवटचे पण किमान नाही, हा फॉर्म त्या कंपन्या आणि व्यक्तींसाठी आहे जे कलम 139 (4A), 139 (4B), 139 (4C), 139 (4D), 139 (4E) किंवा 139 (4F) अंतर्गत रिटर्न भरत आहेत. ).

निष्कर्ष

तर, तुमच्याकडे ते आहे. ही ITR फॉर्मची संपूर्ण यादी आहे आणि या श्रेणींमध्ये समाविष्ट केलेले तसेच वगळलेले लोक. आता, तुमचा फॉर्म सावधपणे शोधा आणि तुमचे ITR रिटर्न भरण्यासाठी तयार रहा.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.