Table of Contents

- 2022 ਭਾਰਤ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ETFs

- ਸਿਖਰ ਅਤੇ ਸਰਵੋਤਮ ਸੂਚਕਾਂਕ ETFS 2022

- ਭਾਰਤ ਵਿੱਚ 2022 ਵਿੱਚ ਚੋਟੀ ਦੇ ਅਤੇ ਵਧੀਆ ਗੋਲਡ ETFs

- ਸਿਖਰ ਅਤੇ ਸਰਵੋਤਮ ਸੈਕਟਰ ETFs 2022

- ਸਿਖਰ ਅਤੇ ਸਰਵੋਤਮ ਬਾਂਡ ETFs 2022

- ਸਿਖਰ ਅਤੇ ਸਰਵੋਤਮ ਗਲੋਬਲ ਇੰਡੈਕਸ ETFs 2022

- ਪ੍ਰਮੁੱਖ ਅਤੇ ਸਰਵੋਤਮ ਮੁਦਰਾ ETFs 2022

- ਭਾਰਤ ਵਿੱਚ ਸਭ ਤੋਂ ਵਧੀਆ ਈਟੀਐਫ ਦੀ ਚੋਣ ਕਿਵੇਂ ਕਰੀਏ

- ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਲਾਭ

- ETFs ਮਾਇਨੇ ਕਿਉਂ ਰੱਖਦੇ ਹਨ?

- ਅਕਸਰ ਪੁੱਛੇ ਜਾਂਦੇ ਸਵਾਲ

- 1. ETF ਦੀਆਂ ਵੱਖ-ਵੱਖ ਕਿਸਮਾਂ ਕੀ ਹਨ?

- 2. ETF ਮਹੱਤਵਪੂਰਨ ਕਿਉਂ ਹੈ?

- 3. ਤੁਹਾਨੂੰ ਕਿਸ ETF ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ?

- 5. ਕੀ ਮੈਨੂੰ ETF ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਰਜਿਸਟਰਡ ਏਜੰਟਾਂ ਨਾਲ ਸੰਪਰਕ ਕਰਨ ਦੀ ਲੋੜ ਹੈ?

- 6. ਕੀ ਗੋਲਡ ਈਟੀਐਫ ਬਿਹਤਰ ਨਿਵੇਸ਼ ਹਨ?

- 7. ਕੀ ETF ਕੋਲ ਲੋੜੀਂਦੀ ਤਰਲਤਾ ਹੈ?

- 8. ETF ਅਤੇ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਮੁੱਖ ਅੰਤਰ ਕੀ ਹੈ?

- 9. ਕੀ ETF ਟੈਕਸ ਕੁਸ਼ਲ ਹੈ?

ਭਾਰਤ ਵਿੱਚ ਸਰਵੋਤਮ ETFs- ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ETFs 2022 ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ

ਦੀ ਜਾਣ-ਪਛਾਣ ਤੋਂ ਬਾਅਦਮਿਉਚੁਅਲ ਫੰਡ, ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ (ETFs) ਭਾਰਤ ਵਿੱਚ ਨਿਵੇਸ਼ਕਾਂ ਵਿੱਚ ਸਭ ਤੋਂ ਵੱਧ ਨਵੀਨਤਾਕਾਰੀ ਅਤੇ ਪ੍ਰਸਿੱਧ ਪ੍ਰਤੀਭੂਤੀਆਂ ਬਣ ਗਏ ਹਨ।

ETF ਯੰਤਰਾਂ ਨੇ ਨਿਵੇਸ਼ਕਾਂ ਵਿੱਚ ਇੱਕ ਕੀਮਤੀ ਜਗ੍ਹਾ ਬਣਾਈ ਹੈ ਜਿਨ੍ਹਾਂ ਨੂੰ ਆਪਣੇ ਪੋਰਟਫੋਲੀਓ ਦੇ ਸਟਾਕਾਂ ਦੇ ਵਿਸ਼ਲੇਸ਼ਣ ਅਤੇ ਚੋਣ ਕਰਨ ਦੇ ਵਪਾਰ ਦੀ ਚਾਲ ਵਿੱਚ ਮੁਹਾਰਤ ਹਾਸਲ ਕਰਨ ਵਿੱਚ ਮੁਸ਼ਕਲ ਆਉਂਦੀ ਹੈ। ਸਭ ਤੋਂ ਮਹੱਤਵਪੂਰਨ, ETF ਦੀ ਘੱਟ ਲਾਗਤ ਅਤੇ ਰਿਟਰਨ ਦੇ ਟਰੈਕ ਰਿਕਾਰਡ ਦੇ ਕਾਰਨ, ਉਹਨਾਂ ਨੇ ਵੱਡੇ ਪੱਧਰ 'ਤੇ ਨਿਵੇਸ਼ਕਾਂ ਦੀ ਨਜ਼ਰ ਫੜੀ ਹੈ!

ਵੱਧ ਤੋਂ ਵੱਧ ਨਿਵੇਸ਼ਕ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡਾਂ ਨੂੰ ਇੱਕ ਸੰਭਾਵੀ ਨਿਵੇਸ਼ ਵਿਕਲਪ ਵਜੋਂ ਦੇਖਦੇ ਹੋਏ, ਭਾਰਤ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਚੋਟੀ ਦੇ ਅਤੇ ਸਭ ਤੋਂ ਵਧੀਆ ETFs ਦੀ ਪਛਾਣ ਕਰਨਾ ਲਾਭਦਾਇਕ ਹੈ।

2022 ਭਾਰਤ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ETFs

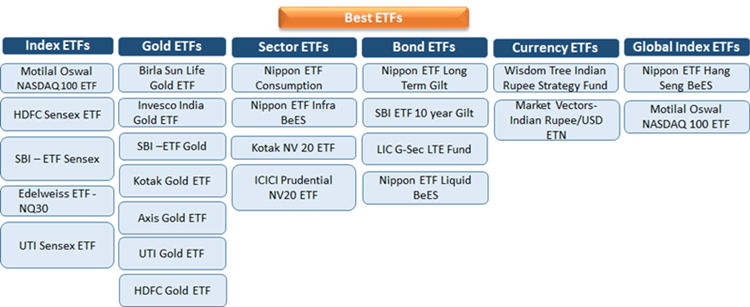

ਭਾਰਤ ਵਿੱਚ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡਾਂ ਨੂੰ ਮੋਟੇ ਤੌਰ 'ਤੇ ਛੇ ਸ਼੍ਰੇਣੀਆਂ ਵਿੱਚ ਵੰਡਿਆ ਜਾ ਸਕਦਾ ਹੈ, ਉਹ ਹਨ - ਸੂਚਕਾਂਕ ETFs, ਗੋਲਡ ETFs, ਸੈਕਟਰ ETFs, ਬਾਂਡ ETFs, ਮੁਦਰਾ ETFs ਅਤੇ ਗਲੋਬਲ ਇੰਡੈਕਸ ETFs।

ਸਿਖਰ ਅਤੇ ਸਰਵੋਤਮ ਸੂਚਕਾਂਕ ETFS 2022

| ਫੰਡ ਦਾ ਨਾਮ | 1M ਰਿਟਰਨ(%) | 3M ਰਿਟਰਨ(%) | 6M ਰਿਟਰਨ(%) | 1Y ਰਿਟਰਨ (% p.a.) | 2Y ਰਿਟਰਨ (% p.a.) | 3Y ਰਿਟਰਨ (% p.a.) | ਖਰਚ ਅਨੁਪਾਤ (%) | AUM (CR) |

|---|---|---|---|---|---|---|---|---|

| ਮੋਤੀਲਾਲ ਓਸਵਾਲ NASDAQ 100 ETF | -1.71 | 6.06 | 6.61 | 27.29 | 35.81 | 38 | 0.57 | 6099.73 |

| HDFC ਸੈਂਸੈਕਸ ਈ.ਟੀ.ਐੱਫ | 3.67 | 3.67 | 0.26 | 12.97 | 25.36 | 22.06 | 19.73 | 0.05% |

| ਐਸਬੀਆਈ - ਈਟੀਐਫ ਸੈਂਸੈਕਸ | 3.67 | 0.25 | 12.98 | 25.35 | 22.09 | 19.75 | 0.07% | 59491.73 |

| ਐਡਲਵਾਈਸ ETF - NQ30 | 5.52 | -76.92 | -74.49 | -71.79 | -40.47 | -28.09 | 0.92 | 9 |

| UTI ਸੈਂਸੈਕਸਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ | 3.67 | 0.25 | 13 | 25.36 | 22.11 | 19.77 | 0.07 | 18531.06 |

7 ਜਨਵਰੀ 2022 ਤੋਂ

ਭਾਰਤ ਵਿੱਚ 2022 ਵਿੱਚ ਚੋਟੀ ਦੇ ਅਤੇ ਵਧੀਆ ਗੋਲਡ ETFs

| ਫੰਡ ਦਾ ਨਾਮ | 1Y ਰਿਟਰਨ (% p.a.) | 3Y ਰਿਟਰਨ (% p.a.) | 5Y ਰਿਟਰਨ (% p.a.) | ਖਰਚ ਅਨੁਪਾਤ (%) | AUM (CR) |

|---|---|---|---|---|---|

| ਆਦਿਤਿਆ ਬਿਰਲਾ ਸਨ ਲਾਈਫਗੋਲਡ ETF | -6.67 | 13.36 | 10.67 | 0.58 | 329.42 |

| ਇਨਵੇਸਕੋ ਇੰਡੀਆ ਗੋਲਡ ਈ.ਟੀ.ਐੱਫ | -6.84 | 14.41 | 10.37 | 0.55 | 77.73 |

| SBI - ETF ਗੋਲਡ | - | - | -6.6 | 14.0 | 10.2 |

| ਗੋਲਡ ਬਾਕਸ ETF | - 6.8 | 13.5 | 9.7 | 0.55 | 2,011.76 |

| ਐਕਸਿਸ ਗੋਲਡ ETF | -6.7 | 13.5 | 9.3 | 0.53 | 551.49 |

| UTI ਗੋਲਡ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ | -7.4 | 13.0 | 9.5 | 1.13 | 616.50 ਹੈ |

| HDFC ਗੋਲਡ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ | -6.8 | 13.2 | 9.8 | 0.60 | 2,865.38 |

7 ਜਨਵਰੀ 2022 ਤੋਂ

ਸਿਖਰ ਅਤੇ ਸਰਵੋਤਮ ਸੈਕਟਰ ETFs 2022

| ਫੰਡ ਦਾ ਨਾਮ | 1Y ਰਿਟਰਨ (% p.a.) | 3Y ਰਿਟਰਨ (% p.a.) | 5Y ਰਿਟਰਨ (% p.a.) | ਖਰਚ ਅਨੁਪਾਤ (%) | AUM (CR) |

|---|---|---|---|---|---|

| ਨਿਪੋਨ ਈਟੀਐਫ ਦੀ ਖਪਤ | 21.6 | 14.6 | 15.9 | 0.35 | 27.08 |

| ਨਿਪੋਨ ਈਟੀਐਫ ਇਨਫਰਾ ਬੀ.ਈ.ਐਸ | 35.3 | 17.9 | 13.3 | 1.08 | 29.57 |

| ਕੋਟਕ NV 20 ETF | 35.5 | 23.6 | 22.0 | 0.14 | 27.86 |

| ICICI ਪ੍ਰੂਡੈਂਸ਼ੀਅਲ NV20 ETF | 23.09 | 20.92 | 16.81 | 0.12 | 25.78 |

7 ਜਨਵਰੀ 2022 ਤੋਂ

ਸਿਖਰ ਅਤੇ ਸਰਵੋਤਮ ਬਾਂਡ ETFs 2022

| ਫੰਡ ਦਾ ਨਾਮ | 1Y ਰਿਟਰਨ (% p.a.) | 3Y ਰਿਟਰਨ (% p.a.) | 5Y ਰਿਟਰਨ (% p.a.) | ਖਰਚ ਅਨੁਪਾਤ (%) | AUM (CR) |

|---|---|---|---|---|---|

| ਨਿਪੋਨ ਈਟੀਐਫ ਲੰਬੀ ਮਿਆਦ ਦਾ ਗਿਲਟ | 1.0 | 7.9 | 6.0 | 0.10 | 14.87 |

| SBI ETF 10Y ਵੈਧ | 0.5 | 6.5 | 4.8 | 0.14 | 2.54 |

| lic mf ਸਰਕਾਰ | 2.2 | 8.8 | 7.1 | 0.76 | 72.05 |

| ਨਿਪੋਨ ਈਟੀਐਫ ਤਰਲ ਬੀਈਐਸ | 2.4 | 2.9 | 3.8 | 0.65 | 3,987.39 |

7 ਜਨਵਰੀ 2022 ਤੋਂ

ਸਿਖਰ ਅਤੇ ਸਰਵੋਤਮ ਗਲੋਬਲ ਇੰਡੈਕਸ ETFs 2022

| ਫੰਡ ਦਾ ਨਾਮ | 1Y ਰਿਟਰਨ (% p.a.) | 3Y ਰਿਟਰਨ (% p.a.) | 5Y ਰਿਟਰਨ (% p.a.) | ਖਰਚ ਅਨੁਪਾਤ (%) | AUM (CR) |

|---|---|---|---|---|---|

| ਨਿਪੋਨ ਈਟੀਐਫ ਹੈਂਗ ਸੇਂਗ ਬੀਈਐਸ | -12.7 | 1.2 | 4.8 | 0.86 | 93.84 |

| ਮੋਤੀਲਾਲ ਓਸਵਾਲ NASDAQ 100 ETF | 27.3 | 38.0 | 27.9 | 0.57 | 6,099.73 |

7 ਜਨਵਰੀ 2022 ਤੋਂ

ਪ੍ਰਮੁੱਖ ਅਤੇ ਸਰਵੋਤਮ ਮੁਦਰਾ ETFs 2022

| ਫੰਡ ਦਾ ਨਾਮ | 1Y ਰਿਟਰਨ* (%) | 3Y ਰਿਟਰਨ* (%) | 5Y ਰਿਟਰਨ* (%) | ਖਰਚ ਅਨੁਪਾਤ (%) | AUM ($) |

|---|---|---|---|---|---|

| ਵਿਜ਼ਡਮ ਟ੍ਰੀ ਇੰਡੀਅਨਕਮਾਈਆਂ ਫੰਡ (EPI) | 41.35 | 16.86 | 14.98 | 0.84 | $1,001,532.23 |

| ਬਜ਼ਾਰ ਵੈਕਟਰ- ਭਾਰਤੀ ਰੁਪਿਆ/ਅਮਰੀਕੀ ਡਾਲਰਈ.ਟੀ.ਐਨ | - | - | - | - 0.55 | ੧.੧੭੮ |

(*): ਔਸਤ ਰਿਟਰਨ 'ਤੇ ਆਧਾਰਿਤ ਹਨਅੰਡਰਲਾਈੰਗ ਸੂਚਕਾਂਕ ਰਿਟਰਨ

ਭਾਰਤ ਵਿੱਚ ਸਭ ਤੋਂ ਵਧੀਆ ਈਟੀਐਫ ਦੀ ਚੋਣ ਕਿਵੇਂ ਕਰੀਏ

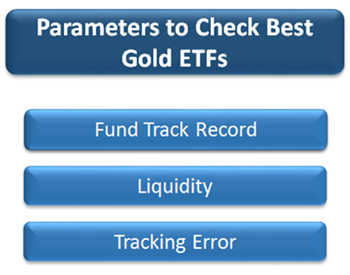

ਹੇਠਾਂ ਦਿੱਤੇ ਮਹੱਤਵਪੂਰਨ ਮਾਪਦੰਡ ਹਨ ਜੋ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਭਾਰਤ ਵਿੱਚ ਸਭ ਤੋਂ ਵਧੀਆ ETF ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਇੱਕ ਫੰਡ ਵਿੱਚ ਦੇਖਣਾ ਪੈਂਦਾ ਹੈ।

1. ਤਰਲਤਾ ਨੂੰ ਦੇਖੋ

ਦਤਰਲਤਾ ETF ਦਾ ਇੱਕ ਪੈਰਾਮੀਟਰ ਹੈ ਜੋ ਤੁਹਾਡੇ ਨਿਵੇਸ਼ ਦੀ ਮੁਨਾਫ਼ਾ ਨਿਰਧਾਰਤ ਕਰੇਗਾ। ਇੱਕ ETF ਲੱਭੋ ਜੋ ਢੁਕਵੀਂ ਤਰਲਤਾ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ। ਇੱਥੇ ਦੋ ਕਾਰਕ ਹਨ ਜੋ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ ਦੀ ਤਰਲਤਾ ਵਿੱਚ ਇੱਕ ਭੂਮਿਕਾ ਨਿਭਾਉਂਦੇ ਹਨ- ਟਰੈਕ ਕੀਤੇ ਜਾ ਰਹੇ ਸ਼ੇਅਰਾਂ ਦੀ ਤਰਲਤਾ ਅਤੇ ਖੁਦ ਫੰਡ ਦੀ ਤਰਲਤਾ। ਇੱਕ ETF ਦੀ ਤਰਲਤਾ ਦੀ ਨਿਗਰਾਨੀ ਕਰਨਾ ਮਹੱਤਵਪੂਰਨ ਹੈ, ਜਦੋਂ ਇੱਕ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਅਤੇ ਇਹ ਲਾਭਦਾਇਕ ਹੋ ਸਕਦਾ ਹੈ, ਇਹ ਯਕੀਨੀ ਬਣਾਉਣਾ ਮਹੱਤਵਪੂਰਨ ਹੈ ਕਿ ਕੋਈ ਵਿਅਕਤੀ ਜਦੋਂ ਚਾਹੇ ਬਾਹਰ ਨਿਕਲਣ ਦੇ ਯੋਗ ਹੋਵੇ। ਮਾਰਕੀਟ ਦੀਆਂ ਸਥਿਤੀਆਂ ਵਿੱਚ, ਗਿਰਾਵਟ ਉਦੋਂ ਹੁੰਦੀ ਹੈ ਜਦੋਂ ਤਰਲਤਾ ਦੀ ਜਾਂਚ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। ETF ਇਸ ਤਰੀਕੇ ਨਾਲ ਕੰਮ ਕਰਦੇ ਹਨ ਕਿ ਖਰੀਦਣ ਅਤੇ ਵੇਚਣ ਲਈ ਮਾਰਕੀਟ ਨਿਰਮਾਤਾ ਉਪਲਬਧ ਹਨ, ਇਹ ਯਕੀਨੀ ਬਣਾਉਂਦੇ ਹਨ ਕਿ ETF ਵਿੱਚ ਹਰ ਸਮੇਂ ਤਰਲਤਾ ਉਪਲਬਧ ਹੈ।

Talk to our investment specialist

2. ਖਰਚੇ ਦਾ ਅਨੁਪਾਤ ਜਾਣੋ

ਇੱਕ ETF ਦਾ ਖਰਚਾ ਅਨੁਪਾਤ ਅਕਸਰ ਨਿਰਣਾਇਕ ਹੁੰਦਾ ਹੈਕਾਰਕ ਜਦ ਇਸ ਨੂੰ ਕਰਨ ਲਈ ਆਇਆ ਹੈਨਿਵੇਸ਼ ਵਧੀਆ ETFs ਵਿੱਚ. ਫੰਡ ਦਾ ਖਰਚਾ ਅਨੁਪਾਤ ਫੰਡ ਨੂੰ ਚਲਾਉਣ ਲਈ ਲਾਗਤ ਦਾ ਮਾਪ ਹੈ। ਖਰਚੇ ਦੇ ਅਨੁਪਾਤ ਵਿੱਚ ਵੱਖ-ਵੱਖ ਸੰਚਾਲਨ ਖਰਚੇ ਸ਼ਾਮਲ ਹੋ ਸਕਦੇ ਹਨ ਜਿਵੇਂ ਕਿਪ੍ਰਬੰਧਨ ਫੀਸ, ਪਾਲਣਾ, ਵੰਡ ਫੀਸ, ਆਦਿ, ਅਤੇ ਇਹ ਸੰਚਾਲਨ ਖਰਚੇ ETF ਦੀਆਂ ਸੰਪਤੀਆਂ ਵਿੱਚੋਂ ਲਏ ਜਾਂਦੇ ਹਨ, ਇਸਲਈ, ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਵਾਪਸੀ ਨੂੰ ਘਟਾਉਂਦੇ ਹਨ। ਖਰਚ ਅਨੁਪਾਤ ਜਿੰਨਾ ਘੱਟ ਹੋਵੇਗਾ, ETF ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਲਾਗਤ ਓਨੀ ਹੀ ਘੱਟ ਹੋਵੇਗੀ।

3. ਟਰੈਕਿੰਗ ਗਲਤੀ ਦੀ ਜਾਂਚ ਕਰੋ

ਇੱਕ ETF ਵਿੱਚ ਦੇਖਣ ਲਈ ਅਗਲੀ ਚੀਜ਼ ਟਰੈਕਿੰਗ ਗਲਤੀ ਹੈ. ਸਧਾਰਨ ਸ਼ਬਦਾਂ ਵਿੱਚ, ਟਰੈਕਿੰਗ ਗਲਤੀ ਉਹ ਰਕਮ ਹੈ ਜਿਸ ਦੁਆਰਾ ਫੰਡ ਦੀ ਵਾਪਸੀ, ਜਿਵੇਂ ਕਿ ਇਸਦੇ ਦੁਆਰਾ ਦਰਸਾਈ ਗਈ ਹੈਨਹੀ ਹਨ (ਨੈੱਟ ਐਸੇਟ ਵੈਲਯੂ), ਅਸਲ ਸੂਚਕਾਂਕ ਰਿਟਰਨ ਤੋਂ ਵੱਖਰਾ ਹੈ। ਖੈਰ, ਭਾਰਤ ਵਿੱਚ, ਜ਼ਿਆਦਾਤਰ ਪ੍ਰਸਿੱਧ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ ਇੱਕ ਸੂਚਕਾਂਕ ਨੂੰ ਪੂਰੀ ਤਰ੍ਹਾਂ ਟ੍ਰੈਕ ਨਹੀਂ ਕਰਦੇ ਹਨ, ਇਸਦੀ ਬਜਾਏ, ਉਹ ਸੰਪੱਤੀ ਦਾ ਇੱਕ ਹਿੱਸਾ ਸੂਚਕਾਂਕ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ, ਜਦੋਂ ਕਿ ਬਾਕੀ ਦੀ ਵਰਤੋਂ ਹੋਰ ਵਿੱਤੀ ਸਾਧਨਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। ਇਹ ਰਿਟਰਨ ਨੂੰ ਵਧਾਉਣ ਲਈ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਤਾਂ ਜੋ ਤੁਹਾਨੂੰ ਜ਼ਿਆਦਾਤਰ ETF ਵਿੱਚ ਟਰੈਕਿੰਗ ਗਲਤੀ ਵੱਧ ਹੋਣ ਦਾ ਪਤਾ ਲੱਗੇ ਜਿਸ ਵਿੱਚ ਤੁਸੀਂ ਨਿਵੇਸ਼ ਕਰਦੇ ਹੋ।

ਇੱਕ ਸੰਖੇਪ ਜਾਣਕਾਰੀ ਦੇ ਰੂਪ ਵਿੱਚ, ਘੱਟ ਟਰੈਕਿੰਗ ਗਲਤੀ ਦਾ ਮਤਲਬ ਹੈ ਕਿ ਇੱਕ ਪੋਰਟਫੋਲੀਓ ਇਸਦੇ ਬੈਂਚਮਾਰਕ ਦੀ ਨੇੜਿਓਂ ਪਾਲਣਾ ਕਰ ਰਿਹਾ ਹੈ, ਅਤੇ ਉੱਚ ਟਰੈਕਿੰਗ ਗਲਤੀਆਂ ਦਾ ਮਤਲਬ ਉਲਟ ਹੈ। ਇਸ ਤਰ੍ਹਾਂ, ਟਰੈਕਿੰਗ ਗਲਤੀ ਜਿੰਨੀ ਘੱਟ ਹੋਵੇਗੀ ਇੰਡੈਕਸ ETF ਓਨਾ ਹੀ ਵਧੀਆ ਹੋਵੇਗਾ।

ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਲਾਭ

ਦੇ ਕੁਝਨਿਵੇਸ਼ ਦੇ ਲਾਭ ਸਭ ਤੋਂ ਵਧੀਆ ਈਟੀਐਫ ਜਾਂ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ ਹੇਠਾਂ ਦਿੱਤੇ ਅਨੁਸਾਰ ਹਨ-

a ਤਰਲਤਾ

ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡਾਂ ਨੂੰ ਵਪਾਰਕ ਮਿਆਦ ਦੇ ਦੌਰਾਨ ਕਿਸੇ ਵੀ ਸਮੇਂ ਵੇਚਿਆ ਅਤੇ ਖਰੀਦਿਆ ਜਾ ਸਕਦਾ ਹੈ।

ਬੀ. ਥੋੜੀ ਕੀਮਤ

ETFs ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਨਾਲੋਂ ਘੱਟ ਖਰਚ ਅਨੁਪਾਤ ਦੇ ਕਾਰਨ ਇੱਕ ਕਿਫਾਇਤੀ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ।

c. ਟੈਕਸ ਲਾਭ

ਓਪਨ ਮਾਰਕੀਟ ਵਿੱਚ ਸ਼ੇਅਰਾਂ ਦੀ ਖਰੀਦੋ-ਫਰੋਖਤ ਐਕਸਚੇਂਜ-ਟਰੇਡਡ ਫੰਡ ਦੇ ਟੈਕਸ ਨੂੰ ਪ੍ਰਭਾਵਤ ਨਹੀਂ ਕਰਦੀ ਹੈਜ਼ੁੰਮੇਵਾਰੀ.ਇਹੀ ਕਾਰਨ ਹੈ ਕਿ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ ਟੈਕਸ ਕੁਸ਼ਲ ਹੁੰਦੇ ਹਨ।

d. ਪਾਰਦਰਸ਼ਤਾ

ETF ਵਿੱਚ ਉੱਚ ਪੱਧਰੀ ਪਾਰਦਰਸ਼ਤਾ ਹੈ ਕਿਉਂਕਿ ਨਿਵੇਸ਼ ਹੋਲਡਿੰਗਜ਼ ਹਰ ਰੋਜ਼ ਪ੍ਰਕਾਸ਼ਿਤ ਹੁੰਦੇ ਹਨ।

ਈ. ਐਕਸਪੋਜਰ

ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ ਖਾਸ ਸੈਕਟਰਾਂ ਨੂੰ ਵਿਭਿੰਨ ਐਕਸਪੋਜਰ ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ ਜਿਵੇਂ ਕਿ ਕੇਸ ਹੋ ਸਕਦਾ ਹੈ।

ETFs ਮਾਇਨੇ ਕਿਉਂ ਰੱਖਦੇ ਹਨ?

ਭਾਰਤ ਦੀ ਆਬਾਦੀ ਬਹੁਤ ਵੱਡੀ ਹੈ। ਵਪਾਰ ਅਤੇ ਨਿਵੇਸ਼ ਸਾਲਾਂ ਤੋਂ ਵੱਧ ਰਿਹਾ ਹੈ. ਇਹ ਇੱਕ ਉਭਰ ਰਹੇ ਬਾਜ਼ਾਰ ਵਜੋਂ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਇੱਕ ਪ੍ਰਸਿੱਧ ਮੰਜ਼ਿਲ ਬਣ ਗਿਆ ਹੈ। ਈਟੀਐਫ ਲਗਭਗ ਇੱਕ ਦਹਾਕੇ ਤੋਂ ਨਿਵੇਸ਼ ਭਾਈਚਾਰੇ ਦੇ ਆਲੇ-ਦੁਆਲੇ ਹਨ। ਭਾਰਤ ਵਿੱਚ, ETFs ਦੀ ਸ਼ੁਰੂਆਤ 2001 ਵਿੱਚ ਹੋਈ ਸੀ, ਜਿਸ ਵਿੱਚ ਨਿਫਟੀ ਬੀਈਜ਼ ਲਾਂਚ ਕੀਤੇ ਜਾਣ ਵਾਲਾ ਪਹਿਲਾ ETF ਸੀ। ਸੰਪਤੀ ਨੂੰ ਭਾਰਤੀ ਸਟਾਕ ਐਕਸਚੇਂਜਾਂ 'ਤੇ ਸੂਚੀਬੱਧ ਪ੍ਰਤੀਭੂਤੀਆਂ ਦੇ ਪੂਲ ਨੂੰ ਟਰੈਕ ਕਰਨ ਲਈ ਤਿਆਰ ਕੀਤਾ ਗਿਆ ਹੈ। ਅੰਡਰਲਾਈੰਗ ਪ੍ਰਤੀਭੂਤੀਆਂ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡ ਸ਼ਾਮਲ ਹੋ ਸਕਦੇ ਹਨ,ਬਾਂਡ, ਸਟਾਕ, ਆਦਿ। ਸਮੇਂ ਦੇ ਨਾਲ, ETF ਬਹੁਤ ਸਾਰੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਬਜ਼ਾਰਾਂ ਵਿੱਚ ਐਕਸਪੋਜਰ ਲੈਣ ਲਈ ਇੱਕ ਆਸਾਨ ਅਤੇ ਇੱਕ ਤਰਜੀਹੀ ਰਸਤਾ ਬਣ ਗਿਆ ਹੈ। ਇਸ ਨੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਵੱਖ-ਵੱਖ ਦੇਸ਼ਾਂ ਅਤੇ ਖਾਸ ਖੇਤਰਾਂ ਵਿੱਚ ਸਮੁੱਚੇ ਸਟਾਕ ਬਾਜ਼ਾਰਾਂ ਵਿੱਚ ਆਸਾਨੀ ਨਾਲ ਵਿਆਪਕ ਐਕਸਪੋਜਰ ਹਾਸਲ ਕਰਨ ਦੀਆਂ ਸੰਭਾਵਨਾਵਾਂ ਪੈਦਾ ਕੀਤੀਆਂ ਹਨ।

ਰੋਹਿਨੀ ਹੀਰੇਮਠ ਦੁਆਰਾ

ਰੋਹਿਨੀ ਹੀਰੇਮਠ ਦੁਆਰਾ

Rohini Hiremath Fincash.com 'ਤੇ ਕੰਟੈਂਟ ਹੈੱਡ ਵਜੋਂ ਕੰਮ ਕਰਦੀ ਹੈ। ਉਸਦਾ ਜਨੂੰਨ ਸਰਲ ਭਾਸ਼ਾ ਵਿੱਚ ਜਨਤਾ ਤੱਕ ਵਿੱਤੀ ਗਿਆਨ ਪਹੁੰਚਾਉਣਾ ਹੈ। ਸਟਾਰਟ-ਅੱਪਸ ਅਤੇ ਵਿਭਿੰਨ ਸਮੱਗਰੀ ਵਿੱਚ ਉਸਦਾ ਇੱਕ ਮਜ਼ਬੂਤ ਪਿਛੋਕੜ ਹੈ। ਰੋਹਿਣੀ ਇੱਕ ਐਸਈਓ ਮਾਹਰ, ਕੋਚ ਅਤੇ ਪ੍ਰੇਰਿਤ ਕਰਨ ਵਾਲੀ ਟੀਮ ਦੀ ਮੁਖੀ ਵੀ ਹੈ!

'ਤੇ ਤੁਸੀਂ ਉਸ ਨਾਲ ਜੁੜ ਸਕਦੇ ਹੋrohini.hiremath@fincash.com

ਅਕਸਰ ਪੁੱਛੇ ਜਾਂਦੇ ਸਵਾਲ

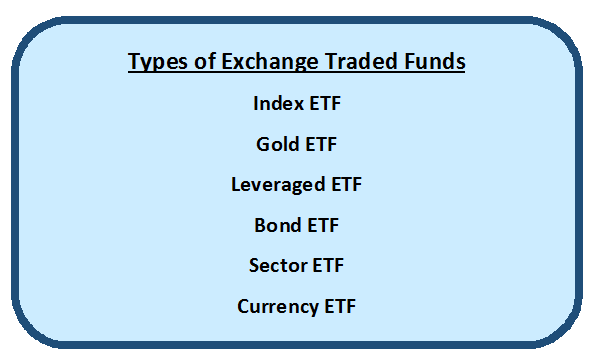

1. ETF ਦੀਆਂ ਵੱਖ-ਵੱਖ ਕਿਸਮਾਂ ਕੀ ਹਨ?

A: ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਵੱਖ-ਵੱਖ ਕਿਸਮਾਂ ਦੇ ETF ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਹਨ:

- ਸੂਚਕਾਂਕ ETF

- ਸਟਾਕ ETF

- ਬਾਂਡ ਈ.ਟੀ.ਐੱਫ

- ਕਮੋਡਿਟੀ ETFs

- ਮੁਦਰਾ ETF

- ਸਰਗਰਮੀ ਨਾਲ ਪ੍ਰਬੰਧਿਤ ETF

- ਉਲਟ ETF

- ਲੀਵਰੇਜਡ ETF

2. ETF ਮਹੱਤਵਪੂਰਨ ਕਿਉਂ ਹੈ?

A: ETF ਤੁਹਾਡੇ ਨਿਵੇਸ਼ਾਂ ਦੇ ਪੋਰਟਫੋਲੀਓ ਨੂੰ ਵਿਭਿੰਨ ਬਣਾਉਣ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦਾ ਹੈ ਅਤੇ ਪੈਸਿਵ ਕਮਾਈ ਦੇ ਸਰੋਤਾਂ ਨੂੰ ਵਧਾਉਂਦਾ ਹੈਆਮਦਨ. ਇਸ ਤੋਂ ਇਲਾਵਾ, ਉਹਨਾਂ ਕੋਲ ਘੱਟ ਖਰਚ ਅਨੁਪਾਤ ਹੈ ਅਤੇ ਚੰਗੇ ਰਿਟਰਨ ਪੈਦਾ ਕਰਨ ਲਈ ਜਾਣੇ ਜਾਂਦੇ ਹਨ। ਜਿਵੇਂ ਕਿ, ETFs ਦਾ ਪਰਬੰਧਨ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਤੁਹਾਨੂੰ ਰੋਜ਼ਾਨਾ ਆਪਣੇ ETFs ਨੂੰ ਟਰੈਕ ਕਰਨ ਬਾਰੇ ਚਿੰਤਾ ਕਰਨ ਦੀ ਕੋਈ ਲੋੜ ਨਹੀਂ ਹੈ।

3. ਤੁਹਾਨੂੰ ਕਿਸ ETF ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ?

A: ETF ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਸਮੇਂ, ਤੁਹਾਨੂੰ ਪਹਿਲਾਂ ETF ਦੀ ਕਿਸਮ ਦੀ ਜਾਂਚ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ ਜਿਸ ਵਿੱਚ ਤੁਸੀਂ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹੋ। ਉਦਾਹਰਨ ਲਈ, ਹੇਠਾਂ ਦਿੱਤੇ ਹਨਸੂਚਕਾਂਕ ਫੰਡ - ਮੋਤੀਲਾਲ ਓਸਵਾਲ NASDAQ 100 ETF, HDFC ਸੈਂਸੈਕਸ ETF, ਅਤੇ SBI ਸੈਂਸੈਕਸ, Edelweiss ETF ਜਾਂ UTI ETF, ਆਦਿ ਨੂੰ ਚੁਣਨ ਤੋਂ ਪਹਿਲਾਂ, ਤੁਹਾਨੂੰ ਪਿਛਲੇ 3-ਸਾਲਾਂ ਦੀ ਰਿਟਰਨ ਅਤੇ NAVs ਦੀ ਜਾਂਚ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ। ਇਸੇ ਤਰ੍ਹਾਂ, ਜੇਕਰ ਤੁਸੀਂ ਸੈਕਟਰ ETF ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਬਾਰੇ ਸੋਚ ਰਹੇ ਹੋ, ਤਾਂ ਤੁਸੀਂ Nippon ETF Consumption, Nippon ETF BeEs, Kortak NV 20ETF, ਜਾਂ ICICI ਪ੍ਰੂਡੈਂਸ਼ੀਅਲ ETF ਵਿੱਚੋਂ ਚੋਣ ਕਰ ਸਕਦੇ ਹੋ।

5. ਕੀ ਮੈਨੂੰ ETF ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਰਜਿਸਟਰਡ ਏਜੰਟਾਂ ਨਾਲ ਸੰਪਰਕ ਕਰਨ ਦੀ ਲੋੜ ਹੈ?

A: ਹਾਂ, ਸਿਰਫ਼ ਰਜਿਸਟਰਡ ਏਜੰਟ ਹੀ ETF ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰ ਸਕਦੇ ਹਨ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਉਹ ਤੁਹਾਨੂੰ ਰਿਟਰਨ ਅਤੇ ਕਿਸਮ ਦੇ ਆਧਾਰ 'ਤੇ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ETF ਬਾਰੇ ਸਲਾਹ ਦੇ ਸਕਦੇ ਹਨ।

6. ਕੀ ਗੋਲਡ ਈਟੀਐਫ ਬਿਹਤਰ ਨਿਵੇਸ਼ ਹਨ?

A: ਤੁਸੀਂ ਕਰ ਸੱਕਦੇ ਹੋਸੋਨੇ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ ਬਿਰਲਾ ਸਨ ਲਾਈਫ ਗੋਲਡ, ਐਸਬੀਆਈ ਗੋਲਡ, ਐਕਸਿਸ ਗੋਲਡ, ਯੂਟੀਆਈ ਗੋਲਡ, ਜਾਂ ਇਨਵੇਸਕੋ ਇੰਡੀਆ ਗੋਲਡ ਵਰਗੀਆਂ ਕੰਪਨੀਆਂ ਦੁਆਰਾ ਪੇਸ਼ ਕੀਤੇ ਗਏ ETFs। ਗੋਲਡ ETFs ਸਿਹਤਮੰਦ ਰਿਟਰਨ ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ ਕਿਉਂਕਿ ਸੋਨੇ ਦੀ ਕੀਮਤ ਘੱਟ ਹੀ ਘਟਦੀ ਹੈ। ਇਹ ਤੁਹਾਡੇ ਹੋਰ ਨਿਵੇਸ਼ਾਂ ਲਈ ਇੱਕ ਬਫਰ ਵਜੋਂ ਵੀ ਕੰਮ ਕਰਦਾ ਹੈ ਅਤੇ ਇਸਦੇ ਵਿਰੁੱਧ ਇੱਕ ਹੇਜ ਵਜੋਂ ਵੀ ਕੰਮ ਕਰਦਾ ਹੈਮਹਿੰਗਾਈ.

7. ਕੀ ETF ਕੋਲ ਲੋੜੀਂਦੀ ਤਰਲਤਾ ਹੈ?

A: ਹਾਂ, ETF ਵਿੱਚ ਹੋਰ ਨਿਵੇਸ਼ਾਂ ਦੇ ਮੁਕਾਬਲੇ ਬਿਹਤਰ ਤਰਲਤਾ ਹੁੰਦੀ ਹੈ। ਤੁਸੀਂ ਜਦੋਂ ਵੀ ਚਾਹੋ ਬਜ਼ਾਰ ਤੋਂ ਬਾਹਰ ਆ ਸਕਦੇ ਹੋ, ਅਤੇ ਤੁਸੀਂ ਵਪਾਰਕ ਮਿਆਦ ਦੇ ਦੌਰਾਨ ਕਿਸੇ ਵੀ ਸਮੇਂ ETFs ਦਾ ਵਪਾਰ ਕਰ ਸਕਦੇ ਹੋ।

8. ETF ਅਤੇ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਮੁੱਖ ਅੰਤਰ ਕੀ ਹੈ?

A: ETF ਅਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਦਾ ਪ੍ਰਾਇਮਰੀ ਅੰਤਰ ਇਹ ਹੈ ਕਿ ਇੱਕ ETF ਦਾ ਵਪਾਰਕ ਘੰਟਿਆਂ ਦੌਰਾਨ ਸਰਗਰਮੀ ਨਾਲ ਵਪਾਰ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਨੈੱਟ ਐਸੇਟ ਵੈਲਿਊ ਦੇ ਬੰਦ ਹੋਣ 'ਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਦਾ ਵਪਾਰ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ। ਇਸਦਾ ਮਤਲਬ ਹੈ ਕਿ ਇੱਕ ETF ਵਿੱਚ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਦੇ ਮੁਕਾਬਲੇ ਜ਼ਿਆਦਾ ਤਰਲਤਾ ਹੁੰਦੀ ਹੈ।

9. ਕੀ ETF ਟੈਕਸ ਕੁਸ਼ਲ ਹੈ?

A: ਹਾਂ, ETF ਮੁੱਖ ਤੌਰ 'ਤੇ ਟੈਕਸ-ਕੁਸ਼ਲ ਹਨ ਕਿਉਂਕਿ ਇੱਥੇ ਨਹੀਂ ਹਨਪੂੰਜੀ ਲਾਭ ਜਦੋਂ ਇੱਕ ETF ਖੁੱਲੇ ਬਾਜ਼ਾਰ ਵਿੱਚ ਵੇਚਿਆ ਜਾਂਦਾ ਹੈ, ਇਹ ਇੱਕ ਸਟਾਕ ਵਾਂਗ ਵਿਵਹਾਰ ਕਰਦਾ ਹੈ, ਅਤੇ ਇਸਨੂੰ ਇੱਕ ਤੋਂ ਵੇਚਿਆ ਜਾਂਦਾ ਹੈਨਿਵੇਸ਼ਕ ਬਿਨਾ ਕਿਸੇ ਹੋਰ ਨੂੰਪੂੰਜੀ ਲਾਭ ਪ੍ਰਕਿਰਿਆ ਦੁਆਰਾ. ਇਸ ਲਈ, ETF ਨਿਵੇਸ਼ਾਂ ਦੇ ਹੋਰ ਰੂਪਾਂ ਦੇ ਮੁਕਾਬਲੇ ਵਧੇਰੇ ਟੈਕਸ-ਕੁਸ਼ਲ ਹੁੰਦੇ ਹਨ ਜਿਸ ਦੇ ਨਤੀਜੇ ਵਜੋਂ ਪੂੰਜੀ ਲਾਭ ਹੁੰਦਾ ਹੈ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

Excellent article about the state of affairs of the Indian ETF marketplace. Clear, concise, and thorough. But could have added more sectors, when they matter to many investors