+91-22-48913909

+91-22-48913909

Table of Contents

ਉੱਚ ਰਿਟਰਨ ਦੇ ਨਾਲ ਵਧੀਆ ਨਿਵੇਸ਼ ਵਿਕਲਪ

ਅੱਜ, ਬਹੁਤ ਸਾਰੇ ਲੋਕ ਉੱਚ ਉਪਜ ਵਾਲੇ ਯੰਤਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਵੱਲ ਝੁਕਾਅ ਰੱਖਦੇ ਹਨ। ਪਰ, ਭਾਰਤ ਵਿੱਚ ਬਹੁਤ ਸਾਰੇ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ, ਆਦਰਸ਼ ਮਾਰਗ ਦੀ ਚੋਣ ਕਰਨਾ ਅਕਸਰ ਮੁਸ਼ਕਲ ਹੁੰਦਾ ਹੈ। ਸ਼ੁਰੂ ਕਰਨ ਲਈ, ਕਿਸੇ ਨੂੰ ਹਮੇਸ਼ਾ ਵਿੱਤੀ ਟੀਚਿਆਂ ਦੇ ਆਧਾਰ 'ਤੇ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ,ਜੋਖਮ ਦੀ ਭੁੱਖ, ਨਿਵੇਸ਼ ਦੀ ਮਿਆਦ, ਤਰਲਤਾ ਅਤੇ ਟੈਕਸ। ਉੱਚ ਵਾਪਸੀ ਵਾਲੇ ਨਿਵੇਸ਼ ਅਕਸਰ ਉੱਚ ਜੋਖਮਾਂ ਦੇ ਨਾਲ ਆਉਂਦੇ ਹਨ। ਇਹ ਤਰਜੀਹੀ ਤੌਰ 'ਤੇ ਲੰਬੇ ਸਮੇਂ ਦੀ ਮਿਆਦ ਦੇ ਨਾਲ ਲੰਬੇ ਸਮੇਂ ਦੇ ਨਿਵੇਸ਼ ਹਨ। ਇਸ ਤਰ੍ਹਾਂ, ਅਜਿਹੇ ਉੱਚ ਵਾਪਸੀ ਨਿਵੇਸ਼ਾਂ ਦੇ ਫਾਇਦਿਆਂ ਅਤੇ ਨੁਕਸਾਨਾਂ ਤੋਂ ਜਾਣੂ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ। ਸਭ ਤੋਂ ਵਧੀਆ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਦੀ ਭਾਲ ਕਰਨਾ ਹਰ ਨਿਵੇਸ਼ਕ ਦੀ ਹਮੇਸ਼ਾ ਇੱਛਾ ਹੁੰਦੀ ਹੈ। ਇਹਨਾਂ ਵਿੱਚੋਂ ਕੁਝ ਦਾ ਜ਼ਿਕਰ ਹੇਠਾਂ ਦਿੱਤਾ ਗਿਆ ਹੈ-

Talk to our investment specialist

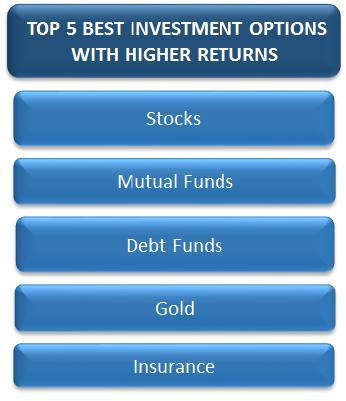

ਉੱਚ ਰਿਟਰਨ ਦੇ ਨਾਲ ਚੋਟੀ ਦੇ 5 ਵਧੀਆ ਨਿਵੇਸ਼ ਵਿਕਲਪ

1. ਸਟਾਕ

ਵੱਧ ਰਿਟਰਨ ਲਈ ਸਟਾਕਾਂ ਨੂੰ ਤਰਜੀਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ, ਪਰ ਕਈ ਵਾਰ, ਨਿਵੇਸ਼ਕ ਰਿਟਰਨ ਦੇ ਮੁਕਾਬਲੇ ਜੋਖਮਾਂ ਵੱਲ ਜ਼ਿਆਦਾ ਧਿਆਨ ਨਹੀਂ ਦਿੰਦੇ ਹਨ। ਸਟਾਕ ਮਾਰਕੀਟ ਵਿੱਚ ਨਿਵੇਸ਼ ਤਾਂ ਹੀ ਸੰਭਵ ਹੈ ਜੇਕਰ ਤੁਸੀਂ ਜਾਣਦੇ ਹੋ ਕਿ ਕਿਵੇਂ ਸ਼ੁਰੂ ਕਰਨਾ ਹੈ। ਪਰ ਗਿਆਨ ਤੋਂ ਬਿਨਾਂ, ਤੁਸੀਂ ਗੁਆਚਿਆ ਮਹਿਸੂਸ ਕਰ ਸਕਦੇ ਹੋ। ਇਸ ਲਈ, ਸਟਾਕਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਚਾਹਵਾਨ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਹੇਠਾਂ ਦਿੱਤੇ ਮਾਪਦੰਡਾਂ 'ਤੇ ਆਪਣਾ ਮੁਲਾਂਕਣ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ-

- ਬਾਜ਼ਾਰਾਂ ਬਾਰੇ ਡੂੰਘਾਈ ਨਾਲ ਜਾਣਕਾਰੀ

- ਮਾੜੇ ਸਟਾਕਾਂ ਤੋਂ ਚੰਗੇ ਸਟਾਕਾਂ ਦਾ ਮੁਲਾਂਕਣ ਕਰਨ ਬਾਰੇ ਗਿਆਨ

- ਨਿਗਰਾਨੀ ਕਰਨ ਦੀ ਯੋਗਤਾ, ਕਿਉਂਕਿ ਬਾਹਰ ਨਿਕਲਣਾ ਵੀ ਮਹੱਤਵਪੂਰਨ ਹੈ

- ਉੱਚ ਜੋਖਮ ਲੈਣ ਲਈ ਤਿਆਰ

ਜਿਹੜੇ ਨਿਵੇਸ਼ਕ ਉਪਰੋਕਤ ਬਾਰੇ ਭਰੋਸਾ ਮਹਿਸੂਸ ਕਰਦੇ ਹਨ, ਉਹ ਸਟਾਕਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰ ਸਕਦੇ ਹਨ।

2. ਇਕੁਇਟੀ ਮਿਉਚੁਅਲ ਫੰਡ

ਉੱਚ ਵਾਪਸੀ ਵਾਲੇ ਨਿਵੇਸ਼ਾਂ ਦੀ ਤਲਾਸ਼ ਕਰ ਰਹੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ, ਮਿਉਚੁਅਲ ਫੰਡ ਭਾਰਤ ਵਿੱਚ ਨਿਵੇਸ਼ ਦੇ ਸਭ ਤੋਂ ਵਧੀਆ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਜਿਵੇਂ ਕਿ ਨਾਮ ਦਰਸਾਉਂਦਾ ਹੈ, ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਪੈਸੇ ਦਾ ਇੱਕ ਸਮੂਹਿਕ ਪੂਲ ਹੁੰਦਾ ਹੈ ਜਿਸਦਾ ਇੱਕ ਸਾਂਝਾ ਉਦੇਸ਼ ਪ੍ਰਤੀਭੂਤੀਆਂ (ਫੰਡ ਦੁਆਰਾ) ਖਰੀਦਣਾ ਹੁੰਦਾ ਹੈ।ਮਿਉਚੁਅਲ ਫੰਡ ਦੁਆਰਾ ਨਿਯੰਤ੍ਰਿਤ ਕੀਤੇ ਜਾਂਦੇ ਹਨਸੇਬੀ (ਭਾਰਤੀ ਪ੍ਰਤੀਭੂਤੀਆਂ ਅਤੇ ਐਕਸਚੇਂਜ ਬੋਰਡ) ਅਤੇ ਏ.ਐਮ.ਸੀਜ਼ ਦੁਆਰਾ ਪ੍ਰਬੰਧਿਤ ਕੀਤੇ ਜਾਂਦੇ ਹਨ (ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ).

ਨਿਵੇਸ਼ਕ ਬਹੁਤ ਸਾਰੇ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ ਚੁਣ ਸਕਦੇ ਹਨ ਜਿਵੇਂ ਕਿਵੱਡੇ ਕੈਪ ਫੰਡ, ਮੱਧ &ਛੋਟੀ ਕੈਪ ਅਤੇਥੀਮੈਟਿਕ ਫੰਡ. ਦੇ ਮੁਕਾਬਲੇ ਵੱਡੇ-ਕੈਪ ਫੰਡ ਘੱਟ ਜੋਖਮ ਰੱਖਦੇ ਹਨਮਿਡ-ਕੈਪ ਅਤੇ ਥੀਮੈਟਿਕ ਫੰਡ। ਕਿਉਂਕਿ ਥੀਮੈਟਿਕ ਫੰਡ ਇੱਕ ਖਾਸ ਉਦਯੋਗ ਨੂੰ ਐਕਸਪੋਜਰ ਦਿੰਦੇ ਹਨ, ਉਹ ਸਾਰੇ ਇਕੁਇਟੀ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਸਭ ਤੋਂ ਵੱਧ ਜੋਖਮ ਰੱਖਦੇ ਹਨ।

ਇਕੁਇਟੀ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਯੋਜਨਾ ਬਣਾ ਰਹੇ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਲੰਬੇ ਸਮੇਂ ਲਈ ਰਹਿਣ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ, ਭਾਵ 5-10 ਸਾਲਾਂ ਤੋਂ ਵੱਧ। ਹੇਠਾਂ 1979 ਤੋਂ 2016 ਤੱਕ BSE ਸੈਂਸੈਕਸ 'ਤੇ ਕੀਤੇ ਗਏ ਵਿਸ਼ਲੇਸ਼ਣ ਵਿੱਚ ਔਸਤ ਰਿਟਰਨ ਅਤੇ ਵੱਖ-ਵੱਖ ਹੋਲਡਿੰਗ ਅਵਧੀ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਇਸ ਔਸਤ ਤੋਂ ਪਰਿਵਰਤਨ ਦਿਖਾਇਆ ਗਿਆ ਹੈ।

ਨਿਵੇਸ਼ ਦਾ ਢੰਗ- ਪ੍ਰਣਾਲੀਗਤ ਨਿਵੇਸ਼ ਯੋਜਨਾ (SIP) ਨੂੰ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ ਇੱਕ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। SIP ਪੈਸੇ ਦਾ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਇੱਕ ਵਧੀਆ ਸਾਧਨ ਬਣਾਉਂਦੇ ਹਨ, ਖਾਸ ਤੌਰ 'ਤੇ ਤਨਖਾਹ ਕਮਾਉਣ ਵਾਲਿਆਂ ਲਈ। ਇੱਕ SIP ਰਾਹੀਂ ਨਿਵੇਸ਼ ਸਟਾਕ ਬਾਜ਼ਾਰਾਂ ਵਿੱਚ ਕੀਤਾ ਜਾਂਦਾ ਹੈ, ਇਸ ਤਰ੍ਹਾਂ ਲੰਬੇ ਸਮੇਂ ਲਈ ਨਿਵੇਸ਼ ਕਰਨ 'ਤੇ ਚੰਗਾ ਰਿਟਰਨ ਪੈਦਾ ਹੁੰਦਾ ਹੈ।

ਇਸ ਤੋਂ ਇਲਾਵਾ ਨਿਵੇਸ਼ਕ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨELSS. ਇਕੁਇਟੀ ਲਿੰਕਡ ਸੇਵਿੰਗਜ਼ ਸਕੀਮਾਂ (ELSS) ਟੈਕਸ-ਬਚਤ ਮਿਉਚੁਅਲ ਫੰਡ ਹਨ। ELSS ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਕੇ, ਕੋਈ ਵਿਅਕਤੀ ਆਪਣੀ ਟੈਕਸਯੋਗ ਆਮਦਨ ਤੋਂ INR 1,50,000 ਤੱਕ ਕਟੌਤੀਆਂ ਪ੍ਰਾਪਤ ਕਰ ਸਕਦਾ ਹੈਧਾਰਾ 80C ਦੇਆਮਦਨ ਟੈਕਸ ਐਕਟ. ਇਹਨਾਂ ਫੰਡਾਂ ਦੀ ਲਾਕ-ਇਨ ਮਿਆਦ ਤਿੰਨ ਸਾਲਾਂ ਦੀ ਹੁੰਦੀ ਹੈ ਅਤੇ ਉਹ ਆਪਣੇ ਪੋਰਟਫੋਲੀਓ ਦਾ ਜ਼ਿਆਦਾਤਰ ਹਿੱਸਾ ਸਟਾਕ ਮਾਰਕੀਟ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ।

ਨਿਵੇਸ਼ਕ ਇਹਨਾਂ ਫੰਡਾਂ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡ ਕੰਪਨੀਆਂ ਦੁਆਰਾ, ਦੁਆਰਾ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨਵਿਤਰਕ ਸੇਵਾਵਾਂ, ਦਲਾਲ (ਸੇਬੀ ਦੁਆਰਾ ਨਿਯੰਤ੍ਰਿਤ), ਸੁਤੰਤਰਵਿੱਤੀ ਸਲਾਹਕਾਰ (IFAs), ਜਾਂ ਵੱਖ-ਵੱਖ ਔਨਲਾਈਨ ਪੋਰਟਲਾਂ ਰਾਹੀਂ। ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਚੁਣਨਾ ਚਾਹੀਦਾ ਹੈਇਕੁਇਟੀ ਫੰਡ ਜੋ ਕਿ ਬਜ਼ਾਰ ਵਿੱਚ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰ ਰਹੇ ਹਨ। ਕਿਸੇ ਨੂੰ ਇਹ ਪਤਾ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਮਾਰਕੀਟ ਦੇ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਦੌਰਾਨ ਫੰਡ ਕਿਵੇਂ ਵਿਵਹਾਰ ਕਰਦਾ ਹੈ ਅਤੇ ਪ੍ਰਦਰਸ਼ਨ ਕਰਦਾ ਹੈ।

ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਵਧੀਆ ਇਕੁਇਟੀ ਫੰਡ

ਦੇ ਕੁਝਵਧੀਆ ਇਕੁਇਟੀ ਫੰਡ ਭਾਰਤ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਇਹ ਹਨ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹92.57

↑ 0.57 ₹6,432 4 -0.6 19.9 22 26.1 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹129.8

↓ -0.36 ₹9,008 11.6 5.2 18.5 16.8 24.3 11.6 Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 1.3 -5.2 16.8 21.5 22.7 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹602.289

↑ 3.62 ₹13,784 4.6 -1.3 15.6 20.6 26.7 23.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. ਕਰਜ਼ਾ ਫੰਡ

ਮੁਕਾਬਲਤਨ ਘੱਟ ਜੋਖਮਾਂ ਦੇ ਨਾਲ ਸਥਿਰ ਆਮਦਨੀ ਦੀ ਤਲਾਸ਼ ਕਰਨ ਵਾਲੇ ਨਿਵੇਸ਼ਕਾਂ ਦੁਆਰਾ ਕਰਜ਼ਾ ਫੰਡਾਂ ਨੂੰ ਤਰਜੀਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ, ਕਿਉਂਕਿ ਇਹ ਇਕੁਇਟੀ ਫੰਡਾਂ ਨਾਲੋਂ ਤੁਲਨਾਤਮਕ ਤੌਰ 'ਤੇ ਘੱਟ ਅਸਥਿਰ ਹੁੰਦੇ ਹਨ। ਏਕਰਜ਼ਾ ਫੰਡ ਸਥਿਰ ਆਮਦਨੀ ਯੰਤਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ। ਕਿਉਂਕਿ ਇਹ ਫੰਡ ਜ਼ਿਆਦਾਤਰ ਪੈਸਾ ਕਰਜ਼ੇ ਦੇ ਸਾਧਨਾਂ ਜਿਵੇਂ ਕਿ ਸਰਕਾਰੀ ਪ੍ਰਤੀਭੂਤੀਆਂ, ਕਾਰਪੋਰੇਟ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨਬਾਂਡ,ਪੈਸੇ ਦੀ ਮਾਰਕੀਟ ਯੰਤਰ ਆਦਿ, ਉਹਨਾਂ ਨੂੰ ਇਕੁਇਟੀ ਨਾਲੋਂ ਮੁਕਾਬਲਤਨ ਸੁਰੱਖਿਅਤ ਨਿਵੇਸ਼ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਰਿਣ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਜੋਖਮ ਵੀ ਹਨ।

ਵੱਖ-ਵੱਖ ਕਿਸਮ ਦੇ ਕਰਜ਼ੇ ਫੰਡ ਹਨ ਜਿਵੇਂ ਕਿਗਿਲਟ ਫੰਡ,ਤਰਲ ਫੰਡ, ਅਤਿ-ਛੋਟੀ ਮਿਆਦ ਦੇ ਫੰਡ, ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਫੰਡ, ਡਾਇਨਾਮਿਕ ਬਾਂਡ ਅਤੇ ਲੰਬੇ ਸਮੇਂ ਦੇ ਆਮਦਨ ਫੰਡ। ਕਿਉਂਕਿ ਕਰਜ਼ੇ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡ ਵੱਡੇ ਪੱਧਰ 'ਤੇ ਸਰਕਾਰੀ ਪ੍ਰਤੀਭੂਤੀਆਂ, ਕਾਰਪੋਰੇਟ ਕਰਜ਼ੇ, ਆਦਿ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ, ਉਹ ਇਕੁਇਟੀ ਮਾਰਕੀਟ ਦੀ ਅਸਥਿਰਤਾ ਦੁਆਰਾ ਪ੍ਰਭਾਵਿਤ ਨਹੀਂ ਹੁੰਦੇ ਹਨ। ਹਾਲਾਂਕਿ, ਲੰਬੇ ਸਮੇਂ ਦੇ ਫੰਡ ਮੱਧਮ ਤੋਂ ਉੱਚ ਜੋਖਮ ਰੱਖਦੇ ਹਨ ਅਤੇ ਕੋਈ ਵੀ ਪ੍ਰਤੀਕੂਲ ਵਿਆਜ ਦਰ ਅੰਦੋਲਨ ਨਕਾਰਾਤਮਕ ਰਿਟਰਨ ਦੇ ਸਕਦਾ ਹੈ। ਪਰ ਇਸਦੇ ਨਾਲ ਹੀ, ਜੇਕਰ ਸਮਝਦਾਰੀ ਨਾਲ ਚੁਣਿਆ ਜਾਵੇ, ਤਾਂ ਕਰਜ਼ਾ ਫੰਡ ਮੱਧਮ ਤੋਂ ਉੱਚੇ ਰਿਟਰਨ ਦੇ ਸਕਦੇ ਹਨ। ਇਸ ਤਰ੍ਹਾਂ, ਨਿਵੇਸ਼ਕ ਕਰਜ਼ੇ ਫੰਡਾਂ ਨੂੰ ਭਾਰਤ ਵਿੱਚ ਨਿਵੇਸ਼ ਦੇ ਸਭ ਤੋਂ ਵਧੀਆ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ ਇੱਕ ਮੰਨ ਸਕਦੇ ਹਨ।

ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਕਰਜ਼ਾ ਫੰਡ

ਭਾਰਤ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਕੁਝ ਵਧੀਆ ਕਰਜ਼ੇ ਮਿਉਚੁਅਲ ਫੰਡ ਹਨ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Long Term Plan Growth ₹36.7735

↑ 0.01 ₹14,363 3.6 5.4 10.4 8.1 7.1 8.2 UTI Dynamic Bond Fund Growth ₹30.9253

↑ 0.01 ₹447 3.7 5.1 10.4 9.8 9 8.6 Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.197

↑ 0.05 ₹24,570 3.4 5.2 10.1 7.6 7.2 8.5 HDFC Corporate Bond Fund Growth ₹32.3302

↑ 0.02 ₹32,527 3.3 5 9.9 7.5 6.9 8.6 HDFC Banking and PSU Debt Fund Growth ₹22.835

↑ 0.01 ₹5,996 3.3 4.9 9.4 7.1 6.6 7.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

4. ਸੋਨਾ

ਸੋਨੇ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਿਉਂਕਿ ਇਸ ਨੂੰ ਨਾ ਸਿਰਫ ਨਿਵੇਸ਼ ਦੇ ਸਭ ਤੋਂ ਵਧੀਆ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ ਇੱਕ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ, ਸਗੋਂ ਇਸ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਹੇਜਾਂ ਵਿੱਚੋਂ ਇੱਕ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈਮਹਿੰਗਾਈ. ਅੱਜ, ਸੋਨੇ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਬਹੁਤ ਸਾਰੇ ਵਿਕਲਪ ਹਨ. ਨਿਵੇਸ਼ਕ ਸੋਨੇ ਦੇ ਸਿੱਕਿਆਂ ਜਾਂ ਬਾਰਾਂ ਰਾਹੀਂ ਭੌਤਿਕ ਸੋਨਾ ਖਰੀਦ ਸਕਦੇ ਹਨ; ਉਹ ਭੌਤਿਕ ਸੋਨੇ (ਜਿਵੇਂ ਕਿ ਸੋਨਾ) ਦੁਆਰਾ ਸਮਰਥਿਤ ਉਤਪਾਦ ਖਰੀਦ ਸਕਦੇ ਹਨਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ), ਜੋ ਸੋਨੇ ਦੀ ਕੀਮਤ 'ਤੇ ਸਿੱਧਾ ਐਕਸਪੋਜਰ ਪੇਸ਼ ਕਰਦੇ ਹਨ। ਉਹ ਸੋਨੇ ਨਾਲ ਸਬੰਧਤ ਹੋਰ ਉਤਪਾਦ ਵੀ ਖਰੀਦ ਸਕਦੇ ਹਨ, ਜਿਸ ਵਿੱਚ ਸੋਨੇ ਦੀ ਮਲਕੀਅਤ ਸ਼ਾਮਲ ਨਹੀਂ ਹੋ ਸਕਦੀ, ਪਰ ਸਿੱਧੇ ਤੌਰ 'ਤੇ ਸੋਨੇ ਦੀ ਕੀਮਤ ਨਾਲ ਸਬੰਧਤ ਹਨ। ਸੋਨਾ, ਸੰਕਟ ਦੇ ਸਮੇਂ, ਨਕਾਰਾਤਮਕ ਭਾਵਨਾਵਾਂ ਅਤੇ ਬਜ਼ਾਰਾਂ ਦੀ ਗਿਰਾਵਟ ਦੇ ਸਮੇਂ, ਚੋਣ ਦੀ ਇੱਕ ਸੰਪਤੀ ਸ਼੍ਰੇਣੀ ਹੈ। ਇਹ ਇਹਨਾਂ ਦੌਰਾਂ ਵਿੱਚ ਹੈ ਕਿ ਸੋਨੇ ਦੀ ਪੈਦਾਵਾਰ ਬਹੁਤ ਵਧੀਆ ਰਿਟਰਨ ਹੈ. ਲੰਬੇ ਸਮੇਂ ਵਿੱਚ, ਸੋਨਾ ਮਹਿੰਗਾਈ ਦੇ ਵਿਰੁੱਧ ਇੱਕ ਬਹੁਤ ਵਧੀਆ ਬਚਾਅ ਹੈ ਅਤੇ ਤੁਹਾਡੀ ਪੂੰਜੀ ਦੇ ਮੁੱਲ ਨੂੰ ਬਰਕਰਾਰ ਰੱਖਦਾ ਹੈ।

ਇਸ ਤੋਂ ਇਲਾਵਾ ਤਿੰਨ ਨਵੇਂ ਹਨਗੋਲਡ ਸਕੀਮਾਂ ਭਾਰਤ ਸਰਕਾਰ ਦੁਆਰਾ ਲਾਂਚ ਕੀਤਾ ਗਿਆ ਹੈ, ਜੋ ਇਸ ਸਮੇਂ ਭਾਰਤੀ ਸੋਨਾ ਬਾਜ਼ਾਰ ਵਿੱਚ ਖਿੜ ਰਿਹਾ ਹੈ। ਉਹ ਹਨ ਅਰਥਾਤ, ਸਾਵਰੇਨ ਗੋਲਡ ਬਾਂਡ ਸਕੀਮ,ਗੋਲਡ ਮੁਦਰੀਕਰਨ ਸਕੀਮ ਅਤੇ ਭਾਰਤੀ ਗੋਲਡ ਬਾਂਡ ਸਕੀਮ। ਨਿਵੇਸ਼ਕ ਇਹਨਾਂ ਸਕੀਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨ ਅਤੇ ਉਸਦੇ ਅਨੁਸਾਰ ਆਪਣੇ ਸੋਨੇ ਦੇ ਨਿਵੇਸ਼ ਦੀ ਯੋਜਨਾ ਬਣਾ ਸਕਦੇ ਹਨ।

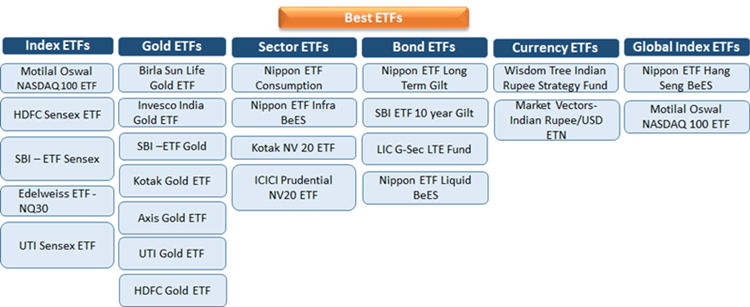

ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਵਧੀਆ ਗੋਲਡ ਫੰਡ

ਕੁਝ ਵਧੀਆ ਅੰਡਰਲਾਈੰਗਸੋਨੇ ਦੇ ਈ.ਟੀ.ਐੱਫ ਭਾਰਤ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਇਹ ਹਨ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP BlackRock World Gold Fund Growth ₹29.5719

↓ -0.16 ₹1,146 33.8 20.6 61.8 16.3 11.9 15.9 Aditya Birla Sun Life Gold Fund Growth ₹28.2432

↓ -0.79 ₹555 19.2 21.5 33.7 20.8 13.3 18.7 Invesco India Gold Fund Growth ₹27.4057

↓ -0.80 ₹142 18.7 20.8 32.1 20.7 13.8 18.8 Nippon India Gold Savings Fund Growth ₹37.1503

↓ -1.16 ₹2,744 19.1 21.3 33 20.6 13.1 19 SBI Gold Fund Growth ₹28.3686

↓ -0.81 ₹3,582 19.2 21.4 32.6 20.8 13.1 19.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 22 Apr 25

5. ਬੀਮਾ- ਐਂਡੋਮੈਂਟ ਯੋਜਨਾ

ਇੱਕਐਂਡੋਮੈਂਟ ਯੋਜਨਾ ਜੀਵਨ ਕਵਰ ਦਿੰਦਾ ਹੈ ਅਤੇ ਪਾਲਿਸੀਧਾਰਕ ਨੂੰ ਇੱਕ ਨਿਸ਼ਚਿਤ ਸਮੇਂ ਵਿੱਚ ਨਿਯਮਿਤ ਰੂਪ ਵਿੱਚ ਬੱਚਤ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰਦਾ ਹੈ। ਪਰਿਪੱਕਤਾ 'ਤੇ, ਬੀਮੇ ਵਾਲੇ ਨੂੰ ਇੱਕਮੁਸ਼ਤ ਰਕਮ ਮਿਲਦੀ ਹੈ। ਇਸ ਯੋਜਨਾ ਵਿੱਚ ਕੁਝ ਕਿਸਮ ਦੀਆਂ ਨੀਤੀਆਂ ਹਨ, ਜਿਵੇਂ ਕਿ; ਮੁਨਾਫੇ ਦੇ ਨਾਲ ਐਂਡੋਮੈਂਟ ਇੰਸ਼ੋਰੈਂਸ, ਬਿਨਾਂ ਮੁਨਾਫੇ ਦੇ ਐਂਡੋਮੈਂਟ ਇੰਸ਼ੋਰੈਂਸ, ਯੂਨਿਟ ਲਿੰਕਡ ਐਂਡੋਮੈਂਟ ਪਲਾਨ ਅਤੇ ਪੂਰੀ ਐਂਡੋਮੈਂਟ ਪਲਾਨ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਦੁਆਰਾ ਪੇਸ਼ ਕੀਤੇ ਗਏ ਬੋਨਸ ਹਨਬੀਮਾ ਕੰਪਨੀਆਂ ਭਾਰਤ ਵਿੱਚ ਇਹਨਾਂ ਨੀਤੀਆਂ 'ਤੇ ਸਮੇਂ-ਸਮੇਂ 'ਤੇ. ਇੱਕ ਬੋਨਸ ਇੱਕ ਵਾਧੂ ਰਕਮ ਹੈ ਜੋ ਵਾਅਦਾ ਕੀਤੀ ਰਕਮ ਵਿੱਚ ਜੋੜਦੀ ਹੈ। ਬੀਮਾ ਕੰਪਨੀ ਦੁਆਰਾ ਪੇਸ਼ ਕੀਤੇ ਗਏ ਇਹਨਾਂ ਮੁਨਾਫ਼ਿਆਂ ਦਾ ਲਾਭ ਉਠਾਉਣ ਲਈ ਬੀਮਿਤ ਵਿਅਕਤੀ ਕੋਲ ਮੁਨਾਫ਼ੇ ਵਾਲੀ ਐਂਡੋਮੈਂਟ ਪਾਲਿਸੀ ਹੋਣੀ ਚਾਹੀਦੀ ਹੈ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।