Table of Contents

ਭਾਰਤ ਵਿੱਚ ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਦੇ ਵਿਕਲਪ

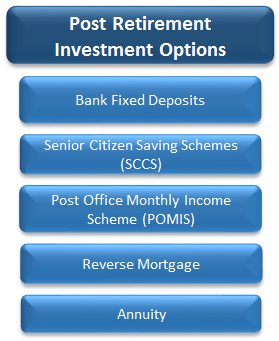

ਪੋਸਟ ਲੱਭ ਰਿਹਾ ਹੈਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪ? ਖੈਰ, ਸੇਵਾਮੁਕਤ ਵਿਅਕਤੀਆਂ ਲਈ, ਆਪਣੇ ਰਿਟਾਇਰਮੈਂਟ ਕਾਰਪਸ ਦੀ ਸਭ ਤੋਂ ਵਧੀਆ ਵਰਤੋਂ ਕਰਨਾ ਜ਼ਰੂਰੀ ਹੋ ਜਾਂਦਾ ਹੈ। ਇਸ ਤਰ੍ਹਾਂ, ਜਦੋਂ ਨਿਵੇਸ਼ ਦੀ ਗੱਲ ਆਉਂਦੀ ਹੈ, ਤਾਂ ਇਹ ਉਹਨਾਂ ਤਰੀਕਿਆਂ 'ਤੇ ਵਿਚਾਰ ਕਰਨ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ ਜੋ ਤੁਹਾਨੂੰ ਆਪਣੇ ਰੱਖਣ ਵਿੱਚ ਮਦਦ ਕਰਨਗੇਟੈਕਸ ਦੇਣਦਾਰੀ ਖਾੜੀ 'ਤੇ ਅਤੇ ਤੁਹਾਨੂੰ ਦਾ ਇੱਕ ਨਿਯਮਤ ਸਰੋਤ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈਆਮਦਨ. ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਤਰੀਕਿਆਂ ਦੀ ਯੋਜਨਾ ਬਣਾਉਂਦੇ ਸਮੇਂ, ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਦੇ ਨਾਲ ਹੇਠਾਂ ਦਿੱਤੇ ਮਾਪਦੰਡਾਂ 'ਤੇ ਵਿਚਾਰ ਕਰੋ ਜੋ ਇੱਕ ਮਜ਼ਬੂਤ ਅਤੇ ਸੰਤੁਲਿਤ ਪੋਰਟਫੋਲੀਓ ਬਣਾਉਣ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਨਗੇ।

ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਦੀ ਯੋਜਨਾ: ਧਿਆਨ ਵਿੱਚ ਰੱਖਣ ਵਾਲੀਆਂ ਗੱਲਾਂ

ਪੋਸਟ ਰਿਟਾਇਰਮੈਂਟ ਕਾਰਪਸ ਲਈ ਯੋਜਨਾ ਬਣਾਉਣ ਵੇਲੇ ਧਿਆਨ ਵਿੱਚ ਰੱਖਣ ਲਈ ਇੱਥੇ ਕੁਝ ਮਾਪਦੰਡ ਹਨ।

ਬੁਨਿਆਦੀ ਰਹਿਣ ਦੇ ਖਰਚੇ

ਤੁਹਾਡੇ ਭਵਿੱਖ ਦੇ ਖਰਚੇ ਮੌਜੂਦਾ ਖਰਚਿਆਂ ਦਾ ਮੁਲਾਂਕਣ ਕਰਕੇ ਨਿਰਧਾਰਤ ਕੀਤੇ ਜਾ ਸਕਦੇ ਹਨ। ਸਹੀ ਅੰਕੜਾ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ, ਨਿਯਮਤ ਖਰਚਿਆਂ ਜਿਵੇਂ ਕਿ ਉਪਯੋਗਤਾ ਭੁਗਤਾਨ, ਭੋਜਨ, ਰਿਹਾਇਸ਼ ਅਤੇ ਯਾਤਰਾ ਖਰਚਿਆਂ ਦੇ ਨਾਲ-ਨਾਲ ਹੋਰ ਫੁਟਕਲ ਖਰਚਿਆਂ ਨੂੰ ਧਿਆਨ ਵਿੱਚ ਰੱਖੋ ਜੋ ਸੇਵਾਮੁਕਤ ਹੋਣ ਤੋਂ ਬਾਅਦ ਹੋ ਸਕਦੇ ਹਨ।

ਸੰਪੱਤੀ-ਅਧਾਰਿਤ ਨਿਵੇਸ਼

ਪੋਸਟਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਤੁਹਾਡੇ ਨਾਲ ਸਿੱਧਾ ਜੁੜਿਆ ਹੋਇਆ ਹੈਵਿੱਤੀ ਟੀਚੇ. ਇੱਕ ਚੰਗੀ ਤਰ੍ਹਾਂ ਯੋਜਨਾਬੱਧ ਵਿੱਤੀ ਟੀਚਾ ਇਹ ਫੈਸਲਾ ਕਰਨ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰ ਸਕਦਾ ਹੈ ਕਿ ਤੁਸੀਂ ਹੋਰ ਟੀਚਿਆਂ ਦੇ ਅਨੁਸਾਰ ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਕਿੰਨਾ ਪੈਸਾ ਇਕੱਠਾ ਕਰ ਸਕਦੇ ਹੋ। ਕੋਈ ਵੀ ਕਰਜ਼ੇ ਅਤੇ ਇਕੁਇਟੀ ਸਾਧਨਾਂ ਵਿੱਚ ਮੋਟੇ ਤੌਰ 'ਤੇ 15-20% ਨਿਵੇਸ਼ ਕਰ ਸਕਦਾ ਹੈ। ਪਰ, ਇੱਕਨਿਵੇਸ਼ਕ ਇਹ ਸਮਝੇ ਬਿਨਾਂ ਇਹਨਾਂ ਉਤਪਾਦਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਨਹੀਂ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਉਹ ਕਿਸ ਵਿੱਚ ਸ਼ਾਮਲ ਹੋ ਰਹੇ ਹਨ।

ਤਰਲਤਾ

ਮੈਡੀਕਲ ਖਰਚਿਆਂ ਆਦਿ ਲਈ ਤਰਲ ਨਕਦ ਦੀ ਲੋੜ ਕਿਸੇ ਵੀ ਸਮੇਂ ਆ ਸਕਦੀ ਹੈ। ਇਸ ਤਰ੍ਹਾਂ, ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਉੱਚੀ ਪੇਸ਼ਕਸ਼ ਵਾਲੇ ਮੌਕੇ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈਤਰਲਤਾ. ਲਾਕ-ਇਨ ਪੀਰੀਅਡ ਵਾਲੇ ਨਿਵੇਸ਼ਾਂ ਤੋਂ ਬਚੋ ਅਤੇ ਕਿਸੇ ਅਜਿਹੇ ਮੌਕੇ 'ਤੇ ਨਿਵੇਸ਼ ਕਰੋ ਜਿੱਥੇ ਤੁਸੀਂ ਆਪਣੇ ਫੰਡਾਂ ਨੂੰ ਜਲਦੀ ਰੀਡੀਮ ਕਰ ਸਕਦੇ ਹੋ।

ਪੋਸਟ ਰਿਟਾਇਰਮੈਂਟ ਵਿਕਲਪ

1. ਬੈਂਕ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ

ਏਬੈਂਕ ਐੱਫ.ਡੀ (ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ) ਸੇਵਾਮੁਕਤ ਲੋਕਾਂ ਦੇ ਨਾਲ ਪ੍ਰਸਿੱਧ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਸੰਚਾਲਨ ਦੀ ਸੌਖ ਦੇ ਨਾਲ ਸੁਰੱਖਿਆ ਅਤੇ ਸਥਿਰ ਰਿਟਰਨ ਇਸ ਨੂੰ ਇੱਕ ਭਰੋਸੇਮੰਦ ਰਾਹ ਬਣਾਉਂਦੇ ਹਨ। ਬਿਹਤਰ ਰਿਟਰਨ ਲਈ, ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਵੱਖ-ਵੱਖ ਬੈਂਕਾਂ/ਸੰਸਥਾਵਾਂ ਨਾਲ FD ਦਰਾਂ ਦੀ ਤੁਲਨਾ ਕਰਨ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ। ਵਰਤਮਾਨ ਵਿੱਚ,FD ਵਿਆਜ ਦਰਾਂ ਲਗਭਗ 6-7% ਪੀ.ਏ. 1-10 ਸਾਲਾਂ ਤੱਕ ਦੇ ਕਾਰਜਕਾਲ ਲਈ। ਸੀਨੀਅਰ ਨਾਗਰਿਕਾਂ ਨੂੰ ਬੈਂਕ 'ਤੇ ਨਿਰਭਰ ਕਰਦੇ ਹੋਏ, ਵਾਧੂ 0.25-0.5% p.a. ਮਿਲਦਾ ਹੈ।

ਲਾਭਾਂ ਦੇ ਇੱਕ ਹਿੱਸੇ ਵਜੋਂ, FDs ਜਮ੍ਹਾ ਦੀ ਮਿਆਦ ਚੁਣਨ ਲਈ ਲਚਕਤਾ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦਾ ਹੈ। ਨਿਵੇਸ਼ਕ ਆਪਣੇ ਰਿਟਰਨ ਦੀ ਬਾਰੰਬਾਰਤਾ ਵੀ ਤੈਅ ਕਰ ਸਕਦੇ ਹਨ। ਰਿਟਰਨ ਮਹੀਨਾਵਾਰ, ਤਿਮਾਹੀ ਜਾਂ ਸਾਲਾਨਾ ਪ੍ਰਾਪਤ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ। ਕਿਉਂਕਿ FD ਵਿਆਜ INR 10 ਤੋਂ ਵੱਧ ਪ੍ਰਾਪਤ ਹੋਇਆ ਹੈ,000 ਪੂਰੀ ਤਰ੍ਹਾਂ ਟੈਕਸਯੋਗ ਹੈ, ਜੋ ਟੈਕਸ ਬਚਾਉਣ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰ ਰਹੇ ਹਨ, ਉਹ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨਟੈਕਸ ਬਚਾਉਣ ਵਾਲੀ ਐੱਫ.ਡੀ 5 ਸਾਲਾਂ ਲਈ. ਇੱਥੇ ਕੀਤਾ ਨਿਵੇਸ਼ ਇਸ ਲਈ ਯੋਗ ਹੈਧਾਰਾ 80C ਟੈਕਸ ਲਾਭ। ਹਾਲਾਂਕਿ, ਅਜਿਹੀ ਡਿਪਾਜ਼ਿਟ ਵਿੱਚ ਪੰਜ ਸਾਲਾਂ ਦਾ ਲਾਕ-ਇਨ ਹੋਵੇਗਾ ਅਤੇ ਇਸ ਸਥਿਤੀ ਵਿੱਚ- ਜਲਦੀ ਕਢਵਾਉਣ ਦੀ ਆਗਿਆ ਹੈ।

Talk to our investment specialist

2. ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ ਸੇਵਿੰਗ ਸਕੀਮਾਂ (SCSS)

ਜਦੋਂ ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਦੇ ਨਿਵੇਸ਼ਾਂ ਦੀ ਗੱਲ ਆਉਂਦੀ ਹੈ, ਤਾਂ ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨਜ਼ ਸੇਵਿੰਗ ਸਕੀਮ (SCSS) ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਲਾਜ਼ਮੀ ਹੈ। SCSS ਵਿਸ਼ੇਸ਼ ਤੌਰ 'ਤੇ ਸੇਵਾਮੁਕਤ ਲੋਕਾਂ ਲਈ ਤਿਆਰ ਕੀਤਾ ਗਿਆ ਹੈ। ਇਸ ਸਕੀਮ ਦਾ ਲਾਭ ਏਡਾਕਖਾਨਾ ਜਾਂ 60 ਸਾਲ ਤੋਂ ਵੱਧ ਉਮਰ ਦੇ ਕਿਸੇ ਵੀ ਵਿਅਕਤੀ ਦੁਆਰਾ ਬੈਂਕ। ਇਸ ਸਕੀਮ ਦਾ ਕਾਰਜਕਾਲ ਪੰਜ ਸਾਲ ਹੈ; ਪਰਿਪੱਕਤਾ 'ਤੇ, ਇਸ ਨੂੰ ਹੋਰ ਤਿੰਨ ਸਾਲਾਂ ਤੱਕ ਵਧਾਇਆ ਜਾ ਸਕਦਾ ਹੈ।

ਇਸ ਸਕੀਮ ਅਧੀਨ ਨਿਵੇਸ਼ ਦੀ ਸੀਮਾ INR 15 ਲੱਖ ਹੈ ਅਤੇ ਕੋਈ ਇੱਕ ਤੋਂ ਵੱਧ ਖਾਤੇ ਖੋਲ੍ਹ ਸਕਦਾ ਹੈ। ਵਰਤਮਾਨ ਵਿੱਚ (ਵਿੱਤੀ ਸਾਲ 2017-18), SCSS ਵਿੱਚ ਵਿਆਜ ਦਰ 8.1% ਪ੍ਰਤੀ ਸਾਲ ਹੈ, ਤਿਮਾਹੀ ਭੁਗਤਾਨਯੋਗ ਹੈ ਅਤੇ ਪੂਰੀ ਤਰ੍ਹਾਂ ਟੈਕਸਯੋਗ ਹੈ। ਇਸ ਸਕੀਮ ਦੀਆਂ ਵਿਆਜ ਦਰਾਂ ਹਨਬਜ਼ਾਰ ਲਿੰਕਡ ਅਤੇ 100ਆਧਾਰ ਬਿੰਦੂ ਪੰਜ ਸਾਲਾਂ ਦੀ ਸਰਕਾਰ ਤੋਂ ਉੱਪਰਬਾਂਡ ਪੈਦਾਵਾਰ. ਨਿਵੇਸ਼ ਕੀਤੇ ਪੈਸੇ ਅਤੇ ਵਿਆਜ ਦੀ ਅਦਾਇਗੀ ਦੀ ਇੱਕ ਪ੍ਰਭੂਸੱਤਾ ਗਾਰੰਟੀ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, SCSS ਧਾਰਾ 80C ਦੇ ਤਹਿਤ ਟੈਕਸ ਲਾਭਾਂ ਲਈ ਯੋਗ ਹੈ ਅਤੇ ਸਕੀਮ ਸਮੇਂ ਤੋਂ ਪਹਿਲਾਂ ਕਢਵਾਉਣ ਦੀ ਵੀ ਆਗਿਆ ਦਿੰਦੀ ਹੈ।

3. ਪੋਸਟ ਆਫਿਸ ਮਾਸਿਕ ਆਮਦਨ ਯੋਜਨਾ (POMIS)

ਇਹ ਮਨੋਨੀਤ ਡਾਕਘਰਾਂ ਦੁਆਰਾ ਪੇਸ਼ ਕੀਤੀ ਪੰਜ ਸਾਲਾਂ ਦੀ ਬਚਤ ਸਕੀਮ ਹੈ। ਖਾਤਾ ਇਕੱਲੇ ਜਾਂ ਸਾਂਝੇ ਤੌਰ 'ਤੇ ਖੋਲ੍ਹਿਆ ਜਾ ਸਕਦਾ ਹੈ, ਘੱਟੋ ਘੱਟ INR 1,500 ਦੇ ਨਿਵੇਸ਼ ਨਾਲ। ਵੱਧ ਤੋਂ ਵੱਧ ਰਕਮ INR 4.5 ਲੱਖ (ਇੱਕ ਖਾਤੇ ਵਿੱਚ) ਤੱਕ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੀ ਹੈ, ਪਰ ਜੇਕਰ ਸਾਂਝੇ ਤੌਰ 'ਤੇ ਰੱਖੀ ਜਾਂਦੀ ਹੈ ਤਾਂ ਇਹ INR 9 ਲੱਖ ਤੱਕ ਹੈ।

ਵਿਆਜ ਦਰ ਹਰ ਤਿਮਾਹੀ ਵਿੱਚ ਨਿਰਧਾਰਤ ਕੀਤੀ ਜਾਂਦੀ ਹੈ ਅਤੇ ਵਰਤਮਾਨ ਵਿੱਚ 7.3% ਪ੍ਰਤੀ ਸਲਾਨਾ (ਵਿੱਤੀ ਸਾਲ 2017-18) 'ਤੇ ਹੈ, ਜੋ ਮਹੀਨਾਵਾਰ ਭੁਗਤਾਨਯੋਗ ਹੈ। ਇਸ ਸਕੀਮ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਿਸੇ ਵੀ ਟੈਕਸ ਲਾਭ ਲਈ ਯੋਗ ਨਹੀਂ ਹੈ ਅਤੇ ਵਿਆਜ ਪੂਰੀ ਤਰ੍ਹਾਂ ਟੈਕਸਯੋਗ ਹੈ।

4. ਰਿਵਰਸ ਮੋਰਟਗੇਜ

ਰਿਵਰਸ ਮੋਰਟਗੇਜ ਆਮਦਨ ਦੇ ਨਿਯਮਤ ਸਰੋਤ ਲਈ ਸੀਨੀਅਰ ਨਾਗਰਿਕਾਂ ਨੂੰ ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਦਾ ਇੱਕ ਸ਼ਾਨਦਾਰ ਵਿਕਲਪ ਹੈ। ਇਸ ਐਵੇਨਿਊ ਵਿੱਚ, ਕੋਈ ਵੀ ਸਮੇਂ ਦੀ ਮਿਆਦ ਵਿੱਚ ਬੈਂਕ ਤੋਂ ਆਮਦਨ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਬੈਂਕ ਕੋਲ ਆਪਣਾ ਘਰ ਗਿਰਵੀ ਰੱਖ ਸਕਦਾ ਹੈ। ਕੋਈ ਵੀ ਮਕਾਨ ਮਾਲਕ ਜਿਸ ਦੀ ਉਮਰ 60 ਸਾਲ (ਅਤੇ ਇਸ ਤੋਂ ਵੱਧ) ਹੈ, ਇਸ ਲਈ ਯੋਗ ਹੈ। ਪ੍ਰਾਪਤ ਹੋਈ ਰਕਮ ਘਰ ਦੇ ਮੁਲਾਂਕਣ ਅਤੇ ਚੁਣੀ ਗਈ ਮਿਆਦ 'ਤੇ ਨਿਰਭਰ ਕਰੇਗੀ। ਇਸ ਸਕੀਮ 'ਤੇ ਹਾਲ ਹੀ ਦੇ ਫੈਸਲੇ ਨੇ ਘਰੇਲੂ ਜਾਇਦਾਦ ਤੋਂ ਪ੍ਰਾਪਤ ਆਮਦਨ ਨੂੰ ਪੂਰੀ ਤਰ੍ਹਾਂ ਟੈਕਸ ਮੁਕਤ ਕਰ ਦਿੱਤਾ ਹੈ।

5. ਸਾਲਾਨਾ

ਇੱਕਸਾਲਾਨਾ ਇੱਕ ਇਕਰਾਰਨਾਮਾ ਹੈ ਜਿਸਦਾ ਉਦੇਸ਼ ਰਿਟਾਇਰਮੈਂਟ ਦੇ ਦੌਰਾਨ ਸਥਿਰ ਆਮਦਨ ਪੈਦਾ ਕਰਨਾ ਹੈ, ਜਿਸ ਵਿੱਚ ਪਾਲਿਸੀਧਾਰਕ ਦੁਆਰਾ ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਤੁਰੰਤ ਜਾਂ ਕੁਝ ਸਮੇਂ ਬਾਅਦ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਇੱਕਮੁਸ਼ਤ ਭੁਗਤਾਨ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਸਲਾਨਾ ਕੋਈ ਟੈਕਸ ਲਾਭ ਪੇਸ਼ ਨਹੀਂ ਕਰਦੇ ਹਨ। ਇਸ ਨੂੰ ਆਮਦਨ ਵਿੱਚ ਜੋੜਿਆ ਜਾਂਦਾ ਹੈ ਅਤੇ ਟੈਕਸ ਦੀ ਮਾਮੂਲੀ ਦਰ 'ਤੇ ਟੈਕਸ ਲਗਾਇਆ ਜਾਂਦਾ ਹੈ। ਇਸ ਸਕੀਮ ਵਿੱਚ ਕਿਸੇ ਵੀ ਨਿਵੇਸ਼ਕ ਲਈ ਘੱਟੋ ਘੱਟ ਉਮਰ ਦਾਖਲਾ 40 ਸਾਲ ਹੈ ਅਤੇ ਵੱਧ ਤੋਂ ਵੱਧ 100 ਸਾਲ ਹੈ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।