+91-22-48913909

+91-22-48913909

Table of Contents

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਨਾਲ ਆਪਣੇ ਵਿੱਤੀ ਟੀਚਿਆਂ ਦੀ ਯੋਜਨਾ ਬਣਾਓ

ਕਈ ਵਾਰ ਲੋਕ ਵਿੱਤੀ ਟੀਚਿਆਂ ਦੇ ਪ੍ਰਬੰਧਨ ਦੀ ਮਹੱਤਤਾ ਨੂੰ ਸਵੀਕਾਰ ਨਹੀਂ ਕਰਦੇ, ਜਾਂ ਇਸਦੇ ਲਈ ਯੋਜਨਾ ਵੀ ਨਹੀਂ ਬਣਾਉਂਦੇ! ਵਿੱਤੀ ਸੈੱਟ-ਅੱਪ ਤੁਹਾਡੇ ਜੀਵਨ ਦੇ ਹਰ ਸਮੇਂ ਤੁਹਾਡੇ ਲਈ ਇੱਕ ਪ੍ਰਮੁੱਖ ਰੀੜ੍ਹ ਦੀ ਹੱਡੀ ਹੋ ਸਕਦਾ ਹੈ। ਤੁਹਾਡੀ ਉਮਰ ਦੀ ਪਰਵਾਹ ਕੀਤੇ ਬਿਨਾਂ; ਵਿੱਤੀ ਟੀਚੇ ਨਿਰਧਾਰਤ ਕਰਨਾ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਨਿੱਜੀ ਵਿੱਤੀ ਟੀਚਿਆਂ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਦਾ ਰਾਜ਼ ਸਮਾਰਟ ਟੀਚਿਆਂ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਤੋਂ ਬਾਅਦ ਤੁਹਾਡੀਆਂ ਇੱਛਾਵਾਂ ਅਤੇ ਭਵਿੱਖ ਦੀਆਂ ਲੋੜਾਂ ਦੀ ਭਵਿੱਖਬਾਣੀ ਕਰਨਾ ਹੈ। ਲੇਕਿਨ ਕਿਉਂਮਿਉਚੁਅਲ ਫੰਡ ਕੀ ਤੁਹਾਡੇ ਵਿੱਤੀ ਟੀਚਿਆਂ ਨੂੰ ਪੂਰਾ ਕਰਨ ਦਾ ਸਭ ਤੋਂ ਵਧੀਆ ਤਰੀਕਾ ਹੈ?

ਮਿਉਚੁਅਲ ਫੰਡ ਬਹੁਤ ਸਾਰੀਆਂ ਯੋਜਨਾਵਾਂ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦੇ ਹਨ ਜੋ ਨਿਵੇਸ਼ਕਾਂ ਦੀਆਂ ਵਿਸ਼ਾਲ ਜ਼ਰੂਰਤਾਂ ਨੂੰ ਪੂਰਾ ਕਰਦੇ ਹਨ। ਭਾਵੇਂ ਕੋਈ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਲਾਭਾਂ ਦੀ ਤਲਾਸ਼ ਕਰ ਰਿਹਾ ਹੈ ਜਾਂ ਲੰਮੀ ਮਿਆਦ ਦੀ ਦੌਲਤ ਬਣਾਉਣਾ ਚਾਹੁੰਦਾ ਹੈ, ਮਿਉਚੁਅਲ ਫੰਡ ਉਹਨਾਂ ਨੂੰ ਸਭ ਕੁਝ ਪ੍ਰਾਪਤ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰਦੇ ਹਨ। ਇੱਕ ਉੱਚ-ਜੋਖਮ ਲੈਣ ਵਾਲੇ ਲਈ ਔਸਤ ਜੋਖਮ-ਭੁੱਖ ਵਾਲਾ ਪਹਿਲੀ ਵਾਰ ਨਿਵੇਸ਼ਕ, ਮਿਉਚੁਅਲ ਫੰਡ ਦੁਆਰਾ ਪੇਸ਼ ਕੀਤੀਆਂ ਗਈਆਂ ਸਕੀਮਾਂ ਹਰ ਕਿਸਮ ਦੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਤਿਆਰ ਕੀਤੀਆਂ ਗਈਆਂ ਹਨ।

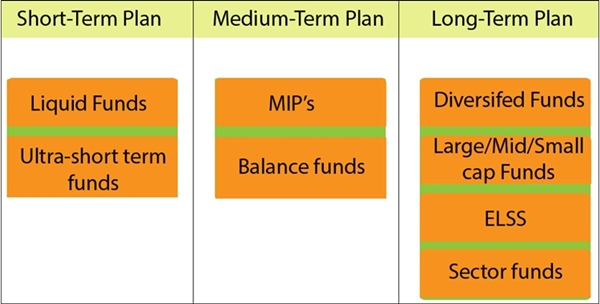

ਇੱਥੇ ਮਿਉਚੁਅਲ ਫੰਡ ਯੋਜਨਾਵਾਂ ਸਮਾਂ ਸੀਮਾ ਦੇ ਅਨੁਸਾਰ ਹਨ ਜਿਨ੍ਹਾਂ ਨੂੰ ਤੁਸੀਂ ਤਰਜੀਹ ਦੇ ਸਕਦੇ ਹੋਨਿਵੇਸ਼ ਆਪਣੇ ਵਿੱਤੀ ਟੀਚਿਆਂ ਨੂੰ ਸਮੇਂ ਸਿਰ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ।

ਆਪਣੀ ਸਮਾਂ ਸੀਮਾ ਦੀ ਪਛਾਣ ਕਰੋ

ਵਿੱਤੀ ਟੀਚਿਆਂ ਲਈ ਯੋਜਨਾਬੰਦੀ ਬਹੁਤ ਵਿਵਸਥਿਤ ਹੋਣੀ ਚਾਹੀਦੀ ਹੈ, ਅਤੇ ਇਸਦੇ ਨਾਲ ਹੀ, ਤੁਹਾਨੂੰ ਸਮਾਂ ਸੀਮਾਵਾਂ ਵਿੱਚ ਸ਼੍ਰੇਣੀਬੱਧ ਕਰਕੇ ਆਪਣੇ ਬੁਨਿਆਦੀ ਟੀਚਿਆਂ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨਾ ਹੋਵੇਗਾ, ਜਿਵੇਂ ਕਿ-

ਛੋਟੀ ਮਿਆਦ ਦੇ ਟੀਚੇ-1 ਸਾਲ ਤੱਕ

ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਟੀਚੇ ਉਹ ਹਨ ਜੋ ਤੁਸੀਂ ਨੇੜਲੇ ਭਵਿੱਖ ਵਿੱਚ ਟੀਚਾ ਰੱਖਦੇ ਹੋ। ਇਹ ਖਾਸ ਸਮਾਂ ਸੀਮਾਵਾਂ ਅਤੇ ਗੰਭੀਰ ਉਦੇਸ਼ਾਂ ਨਾਲ ਜੁੜਿਆ ਹੋਇਆ ਹੈ ਜੋ ਤੁਸੀਂ ਇੱਕ ਸਾਲ ਜਾਂ ਦੋ ਸਾਲਾਂ ਦੇ ਸਮੇਂ ਵਿੱਚ ਪੂਰਾ ਕਰਨਾ ਚਾਹੋਗੇ। ਇੱਥੇ ਬਹੁਤ ਸਾਰੀਆਂ ਚੀਜ਼ਾਂ ਹਨ ਜੋ ਤੁਸੀਂ ਆਪਣੀ ਛੋਟੀ ਇੱਛਾ ਸੂਚੀ ਨੂੰ ਸੈੱਟ ਕਰਕੇ ਆਪਣੇ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਵਿੱਤੀ ਟੀਚਿਆਂ ਵਜੋਂ ਚੁਣ ਸਕਦੇ ਹੋ। ਉਦਾਹਰਨ ਲਈ, ਤੁਸੀਂ ਛੁੱਟੀਆਂ, ਯੰਤਰਾਂ ਲਈ ਬੱਚਤ ਕਰ ਸਕਦੇ ਹੋ, ਕਰਜ਼ੇ ਦਾ ਭੁਗਤਾਨ ਕਰ ਸਕਦੇ ਹੋ, ਕਿਸੇ ਵੀ ਕੋਰਸ ਲਈ ਬੱਚਤ ਕਰ ਸਕਦੇ ਹੋ, ਆਦਿ। ਬਹੁਤ ਸਾਰੇ ਤੇਜ਼ ਵਿਕਾਸ, ਤਕਨਾਲੋਜੀ ਨਵੀਨਤਾ ਅਤੇ ਨਿਰੰਤਰ ਇੱਛਾ ਸੂਚੀਆਂ ਦੇ ਨਾਲ, ਛੋਟੀ ਮਿਆਦ ਦੇ ਟੀਚੇ ਉਹ ਹਨ ਜੋ ਕਦੇ ਨਹੀਂ ਰੁਕਦੇ। ਤੁਸੀਂ ਇੱਕ ਛੋਟੀ ਮਿਆਦ ਵਿੱਚ ਅਨੁਕੂਲ ਰਿਟਰਨ ਕਮਾਉਣ ਲਈ ਸਿਰਫ਼ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹੋ।

Talk to our investment specialist

ਆਪਣੇ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਟੀਚਿਆਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ, ਤੁਸੀਂ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹੋਤਰਲ ਫੰਡ ਅਤੇ ਅਲਟਰਾਛੋਟੀ ਮਿਆਦ ਦੇ ਫੰਡ. ਇਹ ਫੰਡ ਇੱਕ ਕਿਸਮ ਦੇ ਹਨਕਰਜ਼ਾ ਫੰਡ ਜੋ ਕਿ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਨਿਵੇਸ਼ਾਂ ਲਈ ਹਨ। ਤਰਲ ਫੰਡ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨਡਿਪਾਜ਼ਿਟ ਦਾ ਸਰਟੀਫਿਕੇਟ, ਖਜ਼ਾਨਾ ਬਿੱਲ, ਵਪਾਰਕ ਕਾਗਜ਼ਾਤ, ਆਦਿ, ਜਿਨ੍ਹਾਂ ਦੀ ਮਿਆਦ ਬਹੁਤ ਘੱਟ ਹੁੰਦੀ ਹੈ। ਇਹਨਾਂ ਦੀ ਨਿਵੇਸ਼ ਦੀ ਮਿਆਦ ਆਮ ਤੌਰ 'ਤੇ ਕੁਝ ਦਿਨਾਂ ਤੋਂ ਲੈ ਕੇ ਕੁਝ ਹਫ਼ਤਿਆਂ ਤੱਕ ਹੁੰਦੀ ਹੈ (ਇਹ ਇੱਕ ਦਿਨ ਵੀ ਹੋ ਸਕਦਾ ਹੈ!) ਅਲਟਰਾ ਸ਼ਾਰਟ ਡੈਬਟ ਫੰਡ ਬਹੁਤ ਘੱਟ ਮਾਰਕੀਟ ਅਸਥਿਰਤਾ ਦੇ ਨਾਲ ਵਧੀਆ ਰਿਟਰਨ ਪੇਸ਼ ਕਰਦੇ ਹਨ। ਨਿਵੇਸ਼ਕ ਜੋ ਤਰਲ ਫੰਡਾਂ ਨਾਲੋਂ ਬਿਹਤਰ ਰਿਟਰਨ ਦੀ ਭਾਲ ਕਰ ਰਹੇ ਹਨ, ਨੂੰ ਨਿਵੇਸ਼ ਨੂੰ ਤਰਜੀਹ ਦੇਣੀ ਚਾਹੀਦੀ ਹੈਅਲਟਰਾ ਸ਼ਾਰਟ ਟਰਮ ਫੰਡ, ਕਿਉਂਕਿ ਇਹਨਾਂ ਫੰਡਾਂ ਦਾ ਰਿਟਰਨ ਤਰਲ ਫੰਡਾਂ ਨਾਲੋਂ ਬਿਹਤਰ ਹੈ। ਦੇ ਕੁਝਵਧੀਆ ਤਰਲ ਅਤੇ ਸ਼੍ਰੇਣੀ ਰੈਂਕ ਦੇ ਅਨੁਸਾਰ ਅਲਟਰਾ ਸ਼ਾਰਟ ਟਰਮ ਫੰਡ ਹੇਠਾਂ ਦਿੱਤੇ ਅਨੁਸਾਰ ਹਨ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Indiabulls Liquid Fund Growth ₹2,496.2

↑ 0.51 ₹130 1.9 3.7 7.3 6.7 7.4 7.07% 2M 1D 2M 2D Liquid Fund JM Liquid Fund Growth ₹70.4258

↑ 0.01 ₹2,806 1.8 3.6 7.2 6.7 7.2 7.13% 1M 10D 1M 13D Liquid Fund PGIM India Insta Cash Fund Growth ₹336.025

↑ 0.06 ₹366 1.9 3.7 7.3 6.8 7.3 6.93% 2M 15D 2M 19D Liquid Fund Principal Cash Management Fund Growth ₹2,277.08

↑ 0.39 ₹5,477 1.8 3.6 7.2 6.8 7.3 7.06% 2M 1D 2M 2D Liquid Fund Aditya Birla Sun Life Savings Fund Growth ₹541.303

↑ 0.20 ₹13,294 2.2 4.1 8 7 7.9 7.75% 6M 25D 7M 28D Ultrashort Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ਛੋਟੀ, ਮੱਧ ਅਤੇ ਲੰਬੀ ਮਿਆਦ ਦੇ ਵਿੱਤੀ ਟੀਚਿਆਂ ਲਈ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿਕਲਪ

ਮਿਡ ਟਰਮ ਟੀਚੇ -3-5 ਸਾਲ ਦੀ ਦੂਰੀ ਲਈ

ਮੱਧ-ਮਿਆਦ ਦੇ ਟੀਚੇ ਉਹ ਹਨ ਜੋ ਤੁਸੀਂ ਅਗਲੇ 3 ਤੋਂ 4 ਸਾਲਾਂ ਵਿੱਚ ਚਾਹੁੰਦੇ ਹੋ। ਇਸ ਵਿੱਚ ਮਹੱਤਵਪੂਰਨ ਟੀਚੇ ਸ਼ਾਮਲ ਹੋ ਸਕਦੇ ਹਨ ਜਿਵੇਂ ਕਿ ਕਾਰ/ਘਰ ਖਰੀਦਣ ਲਈ ਡਾਊਨ ਪੇਮੈਂਟ ਲਈ ਬੱਚਤ ਕਰਨਾ, ਵਿਆਹ ਲਈ ਬੱਚਤ ਕਰਨਾ, ਪਿਛਲੇ ਕਰਜ਼ਿਆਂ ਦਾ ਭੁਗਤਾਨ ਕਰਨਾ (ਕਿਸੇ ਵੀ), ਜਾਂ ਕਿਸੇ ਕਾਰੋਬਾਰ ਲਈ ਯੋਜਨਾ ਬਣਾਉਣ ਦੀ ਹੱਦ ਤੱਕ। ਜਦੋਂ ਤੱਕ ਤੁਸੀਂ ਆਪਣੇ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਵਿੱਤੀ ਟੀਚਿਆਂ ਨੂੰ ਪੂਰਾ ਕਰਦੇ ਹੋ, ਤੁਸੀਂ ਮੱਧ-ਮਿਆਦ ਦੇ ਟੀਚਿਆਂ ਨੂੰ ਬਣਾਉਣਾ ਸ਼ੁਰੂ ਕਰ ਸਕਦੇ ਹੋ ਅਤੇ ਇਹ ਵੀ ਯੋਜਨਾ ਬਣਾ ਸਕਦੇ ਹੋ ਕਿ ਤੁਸੀਂ ਉਹਨਾਂ ਦਾ ਪ੍ਰਬੰਧਨ ਕਿਵੇਂ ਕਰ ਸਕਦੇ ਹੋ। ਪਰ, ਮੱਧ-ਮਿਆਦ ਦੇ ਟੀਚਿਆਂ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ, ਤੁਹਾਡੇ ਸੁਪਨਿਆਂ ਅਤੇ ਇੱਛਾਵਾਂ ਨੂੰ ਜਾਣਨਾ ਮਹੱਤਵਪੂਰਨ ਹੈ, ਅਤੇ ਤੁਸੀਂ ਅਗਲੇ ਕੁਝ ਸਾਲਾਂ ਵਿੱਚ ਆਪਣੇ ਆਪ ਨੂੰ ਕਿੱਥੇ ਦੇਖਦੇ ਹੋ!

ਆਦਰਸ਼ਕ ਤੌਰ 'ਤੇ, ਮੱਧ-ਮਿਆਦ ਦੇ ਟੀਚਿਆਂ ਲਈ,ਸੰਤੁਲਿਤ ਫੰਡ &ਮਹੀਨਾਵਾਰ ਆਮਦਨ ਯੋਜਨਾ ਨੂੰ ਬਹੁਤ ਤਰਜੀਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ। ਸੰਤੁਲਿਤ ਫੰਡ ਕਰਜ਼ੇ ਅਤੇ ਇਕੁਇਟੀ ਦੋਵਾਂ ਦਾ ਸੁਮੇਲ ਹੁੰਦਾ ਹੈ। ਫੰਡ ਲਗਭਗ 64% ਕਰਜ਼ੇ ਵਿੱਚ ਅਤੇ ਬਾਕੀ ਸ਼ੇਅਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ। ਜਦੋਂ ਕਿ ਮਹੀਨਾਵਾਰ ਆਮਦਨ ਯੋਜਨਾਵਾਂ (MIP) ਵਿੱਚ ਫੰਡਾਂ ਦਾ ਵੱਧ ਹਿੱਸਾ ਰਿਣ ਪ੍ਰਤੀਭੂਤੀਆਂ ਵਿੱਚ ਅਤੇ ਇੱਕ ਛੋਟਾ ਹਿੱਸਾ ਇਕੁਇਟੀ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਇਸ ਲਈ, ਬੈਲੇਂਸਡ ਫੰਡਾਂ ਦੁਆਰਾ ਪੇਸ਼ ਕੀਤੇ ਗਏ ਰਿਟਰਨ MIP ਤੋਂ ਵੱਧ ਹੋ ਸਕਦੇ ਹਨ, ਪਰ ਇਹ ਥੋੜੇ ਜਿਹੇ ਜੋਖਮ ਭਰੇ ਵੀ ਹੋ ਸਕਦੇ ਹਨ।

ਇਸ ਲਈ, ਜੋਖਮ ਤੋਂ ਬਚਣ ਵਾਲੇ ਨਿਵੇਸ਼ਕ MIP ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਨੂੰ ਤਰਜੀਹ ਦੇ ਸਕਦੇ ਹਨ ਅਤੇ ਆਪਣੇ ਕਾਰਜਕਾਲ ਵਿੱਚ ਸਥਿਰ ਰਿਟਰਨ ਦਾ ਆਨੰਦ ਲੈ ਸਕਦੇ ਹਨ। ਇਹ ਫੰਡ ਪੂੰਜੀ ਦੀ ਪ੍ਰਸ਼ੰਸਾ ਲਈ ਵੀ ਆਦਰਸ਼ ਹੋ ਸਕਦੇ ਹਨ। ਹੇਠਾਂ ਸਭ ਤੋਂ ਵਧੀਆ ਸੰਤੁਲਿਤ ਫੰਡ ਅਤੇ ਮਹੀਨਾਵਾਰ ਆਮਦਨੀ ਯੋਜਨਾਵਾਂ (ਸ਼੍ਰੇਣੀ ਰੈਂਕ ਦੇ ਅਨੁਸਾਰ) ਹਨ ਜੋ ਤੁਸੀਂ ਆਪਣੇ ਮੱਧ-ਮਿਆਦ ਦੇ ਨਿਵੇਸ਼ਾਂ ਲਈ ਚੁਣ ਸਕਦੇ ਹੋ।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Edelweiss Arbitrage Fund Growth ₹19.1733

↓ 0.00 ₹14,003 1.8 3.6 7.2 6.7 7.7 7.06% 5M 16D 5M 16D Arbitrage Principal Hybrid Equity Fund Growth ₹157.523

↑ 0.93 ₹5,619 3.7 -1.1 10.4 13 17.1 6.13% 4Y 9M 29D 6Y 8M 23D Hybrid Equity ICICI Prudential MIP 25 Growth ₹74.0662

↑ 0.15 ₹3,127 2.9 3.4 9.9 9.9 11.4 7.9% 2Y 6M 4D 3Y 11M 12D Hybrid Debt Kotak Equity Arbitrage Fund Growth ₹37.0729

↑ 0.00 ₹60,373 1.9 3.7 7.4 6.9 7.8 7.03% 6M 25D 6M 25D Arbitrage Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,461.35

↑ 10.42 ₹7,193 2.4 -1.4 9.6 10.7 15.3 7.43% 4Y 4D 5Y 7M 28D Hybrid Equity Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ਲੰਬੇ ਸਮੇਂ ਦੇ ਟੀਚੇ -5 ਸਾਲ ਅਤੇ ਵੱਧ ਲਈ

ਲੰਬੇ ਸਮੇਂ ਦੇ ਟੀਚੇ ਉਹ ਹੁੰਦੇ ਹਨ ਜੋ ਤੁਸੀਂ ਸੋਚਦੇ ਹੋ ਕਿ ਤੁਹਾਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਵਿੱਚ ਜ਼ਿਆਦਾ ਸਮਾਂ ਲੱਗੇਗਾ। ਨਾਲ ਹੀ, ਲੰਬੇ ਸਮੇਂ ਦੀ ਯੋਜਨਾਬੰਦੀ ਤੁਹਾਡੇ ਮੁੱਖ ਵਿੱਤੀ ਟੀਚਿਆਂ ਨੂੰ ਪ੍ਰਭਾਵਿਤ ਕਰੇਗੀ, ਹਾਲਾਂਕਿ, ਇਹ ਬਹੁਤ ਯੋਜਨਾਬੱਧ ਅਤੇ ਸੰਗਠਿਤ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ। ਇਸ ਵਿੱਚ ਤੁਹਾਡੇ ਬੱਚਿਆਂ ਦੇ ਭਵਿੱਖ ਲਈ ਯੋਜਨਾ ਬਣਾਉਣਾ, ਉਹਨਾਂ ਦੀ ਸਿੱਖਿਆ ਜਾਂ ਤੁਹਾਡੀ ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਬੱਚਤ ਕਰਨਾ, ਤੁਹਾਡੇ ਪਰਿਵਾਰ ਨੂੰ ਵਿਸ਼ਵ ਟੂਰ 'ਤੇ ਲੈ ਜਾਣਾ ਆਦਿ ਸ਼ਾਮਲ ਹੋ ਸਕਦੇ ਹਨ... ਇਸ ਤੋਂ ਇਲਾਵਾ, ਇਸ ਵਿੱਚ ਤੁਹਾਡੇ ਕਰਜ਼ੇ ਦਾ ਭੁਗਤਾਨ ਕਰਨਾ ਸ਼ਾਮਲ ਹੋ ਸਕਦਾ ਹੈ ਜੋ ਤੁਸੀਂ ਮੱਧ-ਮਿਆਦ ਦੇ ਟੀਚਿਆਂ ਲਈ ਲਿਆ ਹੋ ਸਕਦਾ ਹੈ।

ਨਿਵੇਸ਼ਕ ਜੋ ਲੰਬੇ ਸਮੇਂ ਦੇ ਟੀਚਿਆਂ ਲਈ ਯੋਜਨਾ ਬਣਾ ਰਹੇ ਹਨ, ਉਨ੍ਹਾਂ ਨੂੰ ਇਕੁਇਟੀ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਲਈ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ। ਇਤਿਹਾਸਕ ਤੌਰ 'ਤੇ, ਇਹ ਫੰਡ ਉੱਚ ਰਿਟਰਨ ਪ੍ਰਦਾਨ ਕਰਨ ਲਈ ਸਾਬਤ ਹੋਏ ਹਨ, ਪਰ ਇਹ ਬਹੁਤ ਜ਼ਿਆਦਾ ਜੋਖਮ ਭਰੇ ਹਨ। ਇਸ ਲਈ, ਨਿਵੇਸ਼ਕ ਜਿਨ੍ਹਾਂ ਕੋਲ ਉੱਚ-ਜੋਖਮ ਦੀ ਭੁੱਖ ਸਿਰਫ ਇਹਨਾਂ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਨੂੰ ਤਰਜੀਹ ਦੇਣੀ ਚਾਹੀਦੀ ਹੈ। ਦੀਆਂ ਕਈ ਕਿਸਮਾਂ ਹਨਇਕੁਇਟੀ ਫੰਡ ਜਿਸ ਨੂੰ ਤੁਸੀਂ ਚੁਣ ਸਕਦੇ ਹੋ ਜਿਵੇਂ- ਲਾਰਜ ਕੈਪ/ਮਿਡ ਕੈਪ/ਸਮਾਲ ਕੈਪ ਫੰਡ,ELSS,ਵਿਵਿਧ ਫੰਡ ਅਤੇਸੈਕਟਰ ਫੰਡ.

ਵੱਡੇ ਕੈਪ ਫੰਡ ਵੱਡੇ ਆਕਾਰ ਦੀਆਂ ਕੰਪਨੀਆਂ ਦੇ ਸਟਾਕਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ। ਇਹ ਕੰਪਨੀਆਂ ਜ਼ਰੂਰੀ ਤੌਰ 'ਤੇ ਵੱਡੀਆਂ ਕੰਪਨੀਆਂ ਹਨ ਜਿਨ੍ਹਾਂ ਕੋਲ ਵੱਡੇ ਕਾਰੋਬਾਰ ਅਤੇ ਇੱਕ ਵਿਸ਼ਾਲ ਕਰਮਚਾਰੀ ਹਨ। ਇਹ ਉਹ ਕੰਪਨੀਆਂ ਹਨ ਜਿਨ੍ਹਾਂ ਦੀ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ (MC = ਕੰਪਨੀ ਦੁਆਰਾ ਜਾਰੀ ਕੀਤੇ ਸ਼ੇਅਰਾਂ ਦੀ ਸੰਖਿਆ X ਮਾਰਕੀਟ ਕੀਮਤ ਪ੍ਰਤੀ ਸ਼ੇਅਰ) INR 1000 ਕਰੋੜ ਤੋਂ ਵੱਧ ਹੈ। ਇਹ ਸਟਾਕ ਲੰਬੇ ਸਮੇਂ ਲਈ ਸਥਿਰ ਰਿਟਰਨ ਦਿੰਦੇ ਹਨ। ਮਿਡ ਕੈਪ ਮਿਉਚੁਅਲ ਫੰਡ ਮੱਧ-ਆਕਾਰ ਦੀਆਂ ਕੰਪਨੀਆਂ ਵਿੱਚ ਫੰਡਾਂ ਦਾ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ। ਨਿਵੇਸ਼ਕ ਦੇ ਦ੍ਰਿਸ਼ਟੀਕੋਣ ਤੋਂ, ਸਟਾਕਾਂ ਦੀਆਂ ਕੀਮਤਾਂ ਵਿੱਚ ਉੱਚ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ (ਜਾਂ ਅਸਥਿਰਤਾ) ਦੇ ਕਾਰਨ ਮਿਡ-ਕੈਪਸ ਦੀ ਨਿਵੇਸ਼ ਦੀ ਮਿਆਦ ਵੱਡੇ-ਕੈਪਾਂ ਨਾਲੋਂ ਬਹੁਤ ਜ਼ਿਆਦਾ ਹੋਣੀ ਚਾਹੀਦੀ ਹੈ। ਮਿਡ ਕੈਪਸ INR 500 Cr ਤੋਂ INR 1000 Cr ਦੇ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਵਾਲੀਆਂ ਕੰਪਨੀਆਂ ਹੋ ਸਕਦੀਆਂ ਹਨ।

ਸਮਾਲ ਕੈਪ ਫੰਡ ਮੁੱਖ ਤੌਰ 'ਤੇ ਸ਼ੁਰੂਆਤੀ ਜਾਂ ਫਰਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ ਜੋ ਛੋਟੇ ਮਾਲੀਏ ਦੇ ਨਾਲ ਵਿਕਾਸ ਦੇ ਸ਼ੁਰੂਆਤੀ ਪੜਾਅ ਵਿੱਚ ਹਨ। ਇਹਨਾਂ ਕੰਪਨੀਆਂ ਕੋਲ ਮੁੱਲ ਦੀ ਖੋਜ ਕਰਨ ਦੀ ਬਹੁਤ ਸੰਭਾਵਨਾ ਹੈ ਅਤੇ ਉਹ ਵਧੀਆ ਰਿਟਰਨ ਪੈਦਾ ਕਰ ਸਕਦੀਆਂ ਹਨ। ਹਾਲਾਂਕਿ, ਛੋਟੇ ਆਕਾਰ ਦੇ ਮੱਦੇਨਜ਼ਰ, ਜੋਖਮ ਬਹੁਤ ਜ਼ਿਆਦਾ ਹਨ, ਇਸਲਈ ਛੋਟੇ-ਕੈਪਾਂ ਦੀ ਨਿਵੇਸ਼ ਮਿਆਦ ਸਭ ਤੋਂ ਵੱਧ ਹੋਣ ਦੀ ਉਮੀਦ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। ਸਮਾਲ-ਕੈਪ INR 500 ਅਤੇ ਇਸ ਤੋਂ ਵੱਧ ਦੇ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਵਾਲੀਆਂ ਕੰਪਨੀਆਂ ਹੋ ਸਕਦੀਆਂ ਹਨ।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Tata India Tax Savings Fund Growth ₹42.364

↑ 0.23 ₹4,335 1.1 -4.1 10.2 15.2 23.1 19.5 ELSS IDFC Infrastructure Fund Growth ₹48.045

↑ 0.19 ₹1,563 0.9 -6.6 5.3 25.9 36.1 39.3 Sectoral Sundaram Rural and Consumption Fund Growth ₹95.7364

↑ 0.91 ₹1,445 3.2 -3 15 18.9 22.6 20.1 Sectoral DSP BlackRock Natural Resources and New Energy Fund Growth ₹84.417

↑ 1.53 ₹1,232 -0.4 -7.8 -1.7 12.9 29.9 13.9 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.75

↓ -0.02 ₹3,248 14.2 6.1 15 17.4 25.3 8.7 Sectoral Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ਵਿਵਿਧ ਫੰਡ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ, ਅਰਥਾਤ, ਵੱਡੇ, ਮੱਧ ਅਤੇ ਛੋਟੇ ਕੈਪਸ ਵਿੱਚ। ਉਹ ਆਮ ਤੌਰ 'ਤੇ ਵੱਡੇ-ਕੈਪ ਸਟਾਕਾਂ ਵਿੱਚ 40-60% ਦੇ ਵਿਚਕਾਰ ਕਿਤੇ ਵੀ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ, 10-40% ਵਿੱਚਮਿਡ-ਕੈਪ ਸਟਾਕ ਅਤੇ ਛੋਟੇ-ਕੈਪ ਸਟਾਕਾਂ ਵਿੱਚ ਲਗਭਗ 10%. ਜਿਵੇਂ ਕਿ ਇਹ ਫੰਡ ਇੱਕ ਮਿਸ਼ਰਤ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ, ਉਹ ਜੋਖਮ ਨੂੰ ਸੰਤੁਲਿਤ ਕਰਦੇ ਹਨ। ਉਦਾਹਰਨ ਲਈ, ਜੇਕਰ ਇੱਕ ਫੰਡ ਘੱਟ ਪ੍ਰਦਰਸ਼ਨ ਕਰਦਾ ਹੈ, ਤਾਂ ਦੂਜੇ ਪੋਰਟਫੋਲੀਓ ਨੂੰ ਸੰਤੁਲਿਤ ਕਰਨ ਲਈ ਹੁੰਦੇ ਹਨ। ਪਰ, ਇਕੁਇਟੀ ਦਾ ਜੋਖਮ ਅਜੇ ਵੀ ਨਿਵੇਸ਼ ਵਿੱਚ ਰਹਿੰਦਾ ਹੈ।

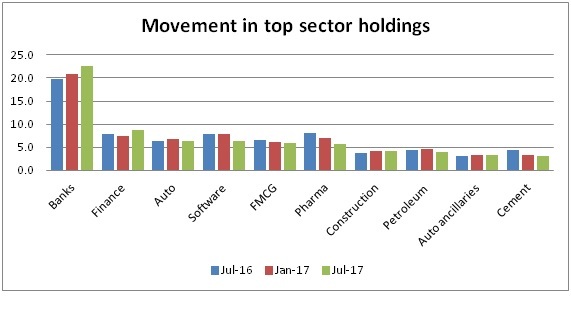

ਸੈਕਟਰ ਫੰਡ ਉਹਨਾਂ ਕੰਪਨੀਆਂ ਦੇ ਸ਼ੇਅਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ ਜੋ ਕਿਸੇ ਖਾਸ ਸੈਕਟਰ ਜਾਂ ਉਦਯੋਗ ਵਿੱਚ ਵਪਾਰ ਕਰਦੇ ਹਨ, ਜਿਵੇਂ ਕਿ, ਇੱਕ ਫਾਰਮਾ ਫੰਡ ਸਿਰਫ ਫਾਰਮਾਸਿਊਟੀਕਲ ਕੰਪਨੀਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੇਗਾ। ਇੱਕ ਸੈਕਟਰ-ਵਿਸ਼ੇਸ਼ ਹੋਣ ਕਰਕੇ, ਇਹਨਾਂ ਫੰਡਾਂ ਵਿੱਚ ਜੋਖਮ ਸਭ ਤੋਂ ਵੱਧ ਹੈ।

ਵਿੱਤੀ ਸਲਾਹ- ਇਸ ਨੂੰ ਸਮਝਦਾਰੀ ਨਾਲ ਪ੍ਰਬੰਧਿਤ ਕਰੋ

- ਸ਼ੁਰੂ ਕਰੋਜਲਦੀ ਨਿਵੇਸ਼ ਕਰਨਾ

- ਆਪਣੀਆਂ ਤਰਜੀਹਾਂ ਬਾਰੇ ਸਪੱਸ਼ਟ ਰਹੋ ਅਤੇ ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਬੱਚਤ ਕਰਕੇ ਆਪਣੇ ਟੀਚਿਆਂ ਤੱਕ ਪਹੁੰਚਣ ਲਈ ਆਪਣੇ ਬਜਟ ਵਿੱਚ ਇੱਕ ਕਮਰਾ ਬਣਾਉਂਦੇ ਹੋ

- ਆਪਣੇ ਮੁੱਖ ਟੀਚਿਆਂ ਲਈ ਵੱਖਰੇ ਬਚਤ ਅਤੇ ਨਿਵੇਸ਼ ਖਾਤੇ ਸਥਾਪਤ ਕਰੋ

- ਆਪਣੇ ਬਿੱਲਾਂ ਦਾ ਸਮੇਂ ਸਿਰ ਭੁਗਤਾਨ ਕਰਦੇ ਰਹੋ

- ਆਪਣੇ ਟੀਚਿਆਂ ਲਈ ਆਦਰਸ਼ ਸਮਾਂ-ਸੀਮਾ ਸੈਟ ਕਰੋ। ਉਦਾਹਰਣ ਦੇ ਲਈ, ਤੁਸੀਂ 2017 ਦੇ ਅੰਤ ਤੱਕ ਇੱਕ ਅੰਤਰਰਾਸ਼ਟਰੀ ਯਾਤਰਾ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹੋ ਅਤੇ ਇਸ ਲਈ ਇਸ ਅਨੁਸਾਰ ਬਚਤ ਕਰੋ

- ਨਿਯਮਿਤ ਤੌਰ 'ਤੇ ਆਪਣੀ ਤਰੱਕੀ ਦੀ ਨਿਗਰਾਨੀ ਕਰੋ

- ਦੇ ਆਧਾਰ 'ਤੇ ਆਪਣੇ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਦੀ ਚੋਣ ਕਰੋਸੰਪੱਤੀ ਵੰਡ ਜੋ ਤੁਹਾਨੂੰ ਇੱਕ ਨਿਸ਼ਚਿਤ ਸਮਾਂ ਸੀਮਾ ਦੇ ਅੰਦਰ ਆਪਣੇ ਟੀਚਿਆਂ ਤੱਕ ਪਹੁੰਚਣ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ।

ਇਸ ਤੋਂ ਇਲਾਵਾ, ਸਿਸਟਮੈਟਿਕਨਿਵੇਸ਼ ਯੋਜਨਾ (SIP) ਨੂੰ ਪੈਸਾ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਸਭ ਤੋਂ ਵਧੀਆ ਤਰੀਕਿਆਂ ਵਿੱਚੋਂ ਇੱਕ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਭਾਵੇਂ ਇਹ ਘਰ, ਕਾਰ ਜਾਂ ਕੋਈ ਜਾਇਦਾਦ ਖਰੀਦਣਾ ਹੋਵੇ,ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਜਾਂ ਉੱਚ ਸਿੱਖਿਆ ਦੀ ਯੋਜਨਾਬੰਦੀ, SIPs ਇੱਕ ਬਹੁਤ ਹੀ ਯੋਜਨਾਬੱਧ ਤਰੀਕੇ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦਾ ਹੈਪੈਸੇ ਬਚਾਓ ਅਤੇ ਇਹਨਾਂ ਟੀਚਿਆਂ ਤੱਕ ਪਹੁੰਚੋ। ਅੱਜ ਨਿਵੇਸ਼ਕ ਹਮੇਸ਼ਾ ਦੀ ਖੋਜ ਕਰ ਰਹੇ ਹਨਸਿਖਰ SIP, ਜਾਂ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਯੋਜਨਾਬੱਧ ਨਿਵੇਸ਼ ਯੋਜਨਾ। ਬਜ਼ਾਰ ਵਿੱਚ ਵੱਖ-ਵੱਖ SIP ਕੈਲਕੂਲੇਟਰ ਉਪਲਬਧ ਹਨ ਜੋ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਨਿਵੇਸ਼ ਯੋਜਨਾਵਾਂ ਬਣਾਉਣ ਵਿੱਚ ਮਦਦ ਕਰਨ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰਦੇ ਹਨ। ਤੁਸੀਂ ਇੱਥੇ ਇੱਕ ਕੋਸ਼ਿਸ਼ ਕਰ ਸਕਦੇ ਹੋ:

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਔਨਲਾਈਨ ਨਿਵੇਸ਼ ਕਿਵੇਂ ਕਰੀਏ?

Fincash.com 'ਤੇ ਜੀਵਨ ਭਰ ਲਈ ਮੁਫਤ ਨਿਵੇਸ਼ ਖਾਤਾ ਖੋਲ੍ਹੋ।

ਆਪਣੀ ਰਜਿਸਟ੍ਰੇਸ਼ਨ ਅਤੇ ਕੇਵਾਈਸੀ ਪ੍ਰਕਿਰਿਆ ਨੂੰ ਪੂਰਾ ਕਰੋ

ਦਸਤਾਵੇਜ਼ (ਪੈਨ, ਆਧਾਰ, ਆਦਿ) ਅੱਪਲੋਡ ਕਰੋ।ਅਤੇ, ਤੁਸੀਂ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਤਿਆਰ ਹੋ!

ਆਪਣੇ ਵਿੱਤੀ ਟੀਚਿਆਂ ਨੂੰ ਯਥਾਰਥਵਾਦੀ ਰੱਖੋ ਅਤੇ ਆਪਣੀ ਤਰੱਕੀ ਦੀ ਲਗਾਤਾਰ ਸਮੀਖਿਆ ਕਰੋ। ਸਭ ਤੋਂ ਮਹੱਤਵਪੂਰਨ, ਢਿੱਲ ਨਾ ਕਰੋ ਅਤੇ ਹੁਣੇ ਆਪਣੇ ਵਿੱਤੀ ਟੀਚਿਆਂ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰੋ!

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।