+91-22-48913909

+91-22-48913909

Table of Contents

- முறையான முதலீட்டுத் திட்டத்தில் ஏன் முதலீடு செய்ய வேண்டும்?

- முறையான முதலீட்டுத் திட்டத்தில் முதலீடு செய்வது எப்படி?

- FY 22 - 23 இல் முதலீடு செய்வதற்கான சிறந்த SIP திட்டங்கள்

- சிறந்த SIP முதலீட்டை எவ்வாறு தேர்வு செய்வது?

- SIP கால்குலேட்டர் (SIP ரிட்டர்ன் கால்குலேட்டர்)

- அடிக்கடி கேட்கப்படும் கேள்விகள்

- 1. SIP என்றால் என்ன?

- 2. SIP இன் நன்மைகள் என்ன?

- 3. SIP இல் யார் முதலீடு செய்யலாம்?

- 4. ஆஃப்லைன் பயன்முறையில் SIP இல் முதலீடு செய்வதற்கான படிகள் என்ன?

- 5. நான் ஏன் ஐசிஐசிஐ புருடென்ஷியல் டெக்னாலஜி ஃபண்டில் முதலீடு செய்ய வேண்டும்?

- 6. எஸ்பிஐ புளூசிப் ஃபண்ட் வழக்கமான வளர்ச்சியில் நான் ஏன் முதலீடு செய்ய வேண்டும்?

- 7. SIP இல் முதலீடு செய்யும் போது நீங்கள் என்ன கருத்தில் கொள்ள வேண்டும்?

- 8. SIPக்கு KYC முக்கியமா?

- 9. SIP களுக்கு குறைந்தபட்ச முதலீடு தேவையா?

Top 10 Funds

இந்தியாவில் சிறப்பாக செயல்படும் SIP திட்டங்கள் 2022

சிறந்தஎஸ்ஐபி திட்டங்கள்? அவற்றை எவ்வாறு தேர்வு செய்வது? என்று நினைக்கும் போது முதலீட்டாளர்களின் மனதில் ஏற்படும் பொதுவான கேள்விகள் இவைமுதலீடு உள்ளேபரஸ்பர நிதி ஒரு SIP அல்லது சிஸ்டமேட்டிக் மூலம்முதலீட்டுத் திட்டம்.

SIP முதலீடு மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யும் போது மிகவும் ஒழுக்கமான முதலீட்டு விருப்பங்களில் ஒன்றாகும். மேலும், SIP மியூச்சுவல் ஃபண்டில் முதலீடு செய்வதற்கான குறைந்தபட்சத் தொகை 500 ரூபாய்க்குக் குறைவாக உள்ளது. இது முதலீடு செய்ய வைக்கிறது.சிறந்த SIP மிகவும் வசதியான திட்டங்கள்.

பொதுவாக, இந்தியாவில் உள்ள சில சிறந்த SIP திட்டங்கள் நீண்ட காலத்திற்கு முதலீடு செய்யும் போது நல்ல வருமானத்தை வழங்குகின்றன. SIP அல்லது முறையான முதலீட்டுத் திட்டத்தை முதலீடு செய்வதன் மூலம் ஒருவர் எவ்வளவு சம்பாதிக்க முடியும் என்பதை அறிய, பார்க்கவும்சிப் கால்குலேட்டர் (SIP ரிட்டர்ன் கால்குலேட்டர் என்றும் அழைக்கப்படுகிறது) கீழே உள்ள பகுதி.

முறையான முதலீட்டுத் திட்டத்தில் ஏன் முதலீடு செய்ய வேண்டும்?

முறையான முதலீட்டுத் திட்டம் பல நன்மைகளுடன் வருகிறது. அதன் குறைந்தபட்ச முதலீட்டுத் தொகை500 ரூபாய் மியூச்சுவல் ஃபண்டுகளில் தங்கள் முதலீட்டுப் பயணத்தைத் தொடங்குவதற்கு பெரும்பாலான மக்கள் மட்டுமின்றி, பல இளைஞர்களின் கவனத்தையும் ஈர்த்துள்ளது. ஒருமுதலீட்டாளர் யார் விரும்புகிறார்கள்SIP இல் முதலீடு செய்யுங்கள் அவர்களின் முக்கிய திட்டமிட முடியும்நிதி இலக்குகள் குழந்தைகளின் கல்வி, திருமணச் செலவுகள், வீடு/கார் வாங்குதல் போன்றவை ஒழுக்கமான முறையில். ஒருவர் தனது இலக்குகளின்படி (குறுகிய கால, இடைக்கால மற்றும் நீண்ட கால) முதலீட்டை தொடங்கலாம் மற்றும் ஒரு குறிப்பிட்ட காலத்தில் செல்வத்தில் அதிகரிப்பை அடையலாம்.

SIP கள் ரூபாய் செலவு சராசரி மற்றும் போன்ற முக்கிய நன்மைகளை வழங்குகின்றனகலவையின் சக்தி. ரூபாய் செலவு சராசரியானது ஒரு தனிநபருக்கு சொத்து வாங்குவதற்கான செலவை சராசரியாகக் கணக்கிட உதவுகிறது. ஒரு SIP இல், யூனிட்களை வாங்குவது நீண்ட காலத்திற்கு செய்யப்படுகிறது மேலும் இவை மாதாந்திர இடைவெளியில் (பொதுவாக) சமமாக விநியோகிக்கப்படும். காலப்போக்கில் முதலீடு பரவுவதால், முதலீடு பங்குகளில் செய்யப்படுகிறதுசந்தை வெவ்வேறு விலை புள்ளிகளில் முதலீட்டாளருக்கு சராசரி செலவின் பலனை அளிக்கிறது, எனவே ரூபாய் செலவு சராசரி.

கூட்டு வட்டி விஷயத்தில், நீங்கள் அசலுக்கு மட்டும் வட்டி பெறும் எளிய வட்டியைப் போலன்றி, இங்கு வட்டித் தொகை அசலுடன் சேர்க்கப்படும், மேலும் வட்டி புதிய அசலில் (பழைய அசல் மற்றும் ஆதாயங்கள்) கணக்கிடப்படுகிறது. இந்த செயல்முறை ஒவ்வொரு முறையும் தொடர்கிறது. SIP இல் உள்ள பரஸ்பர நிதிகள் தவணைகளில் இருப்பதால், அவை கூட்டுத்தொகையாக உள்ளன, இது ஆரம்பத்தில் முதலீடு செய்யப்பட்ட தொகைக்கு மேலும் சேர்க்கிறது.

முறையான முதலீட்டுத் திட்டத்தில் முதலீடு செய்வது எப்படி?

Fincash.com இல் வாழ்நாள் முழுவதும் இலவச முதலீட்டுக் கணக்கைத் திறக்கவும்

உங்கள் பதிவு மற்றும் KYC செயல்முறையை முடிக்கவும்

ஆவணங்களைப் பதிவேற்றவும் (PAN, ஆதார் போன்றவை).மேலும், நீங்கள் முதலீடு செய்ய தயாராக உள்ளீர்கள்!

எனவே, நீங்கள் எதற்காக காத்திருக்கிறீர்கள்? உங்கள் SIP அல்லது முறையான முதலீட்டுத் திட்டத்துடன் தொடங்கவும், இப்போது சிறப்பாகச் சேமிக்கவும்!

Talk to our investment specialist

FY 22 - 23 இல் முதலீடு செய்வதற்கான சிறந்த SIP திட்டங்கள்

To generate capital appreciation and income distribution to unit holders by investing predominantly in equity/equity related securities of the companies belonging to the infrastructure development and balance in debt securities and money market instruments. ICICI Prudential Infrastructure Fund is a Equity - Sectoral fund was launched on 31 Aug 05. It is a fund with High risk and has given a Below is the key information for ICICI Prudential Infrastructure Fund Returns up to 1 year are on The primary investment objective of the scheme is to generate long term capital appreciation by investing predominantly in equity and equity related instruments of small cap companies and the secondary objective is to generate consistent returns by investing in debt and money market securities. Nippon India Small Cap Fund is a Equity - Small Cap fund was launched on 16 Sep 10. It is a fund with Moderately High risk and has given a Below is the key information for Nippon India Small Cap Fund Returns up to 1 year are on The investment objective of the scheme is to seek to generate long-term capital growth through an active diversified portfolio of predominantly equity and equity related instruments of companies that are participating in and benefiting from growth in Indian infrastructure and infrastructural related activities. However, there can be no assurance that the investment objective of the scheme will be realized. IDFC Infrastructure Fund is a Equity - Sectoral fund was launched on 8 Mar 11. It is a fund with High risk and has given a Below is the key information for IDFC Infrastructure Fund Returns up to 1 year are on (Erstwhile Reliance Diversified Power Sector Fund) The primary investment objective of the scheme is to generate long term capital appreciation by investing predominantly in equity and equity related securities of companies in the power sector. Nippon India Power and Infra Fund is a Equity - Sectoral fund was launched on 8 May 04. It is a fund with High risk and has given a Below is the key information for Nippon India Power and Infra Fund Returns up to 1 year are on To generate long-term capital appreciation from a diversified portfolio of predominantly equity and equity related securities, including equity derivatives, in the Indian markets with key theme focus being emerging companies (small cap stocks). The Scheme could also additionally invest in Foreign Securities. L&T Emerging Businesses Fund is a Equity - Small Cap fund was launched on 12 May 14. It is a fund with High risk and has given a Below is the key information for L&T Emerging Businesses Fund Returns up to 1 year are on To provide the investors maximum growth opportunity through equity

investments in stocks of growth oriented sectors of the economy. SBI Contra Fund is a Equity - Contra fund was launched on 6 May 05. It is a fund with Moderately High risk and has given a Below is the key information for SBI Contra Fund Returns up to 1 year are on To seek long-term capital appreciation by investing predominantly in equity and equity related securities of companies engaged in or expected to benefit from growth and development of infrastructure. HDFC Infrastructure Fund is a Equity - Sectoral fund was launched on 10 Mar 08. It is a fund with High risk and has given a Below is the key information for HDFC Infrastructure Fund Returns up to 1 year are on (Erstwhile Motilal Oswal MOSt Focused Midcap 30 Fund) The investment objective of the Scheme is to achieve long term capital appreciation by investing in a maximum of 30 quality mid-cap companies having long-term competitive advantages and potential for growth. However, there can be no assurance or guarantee that the investment objective of the Scheme would be achieved. Motilal Oswal Midcap 30 Fund is a Equity - Mid Cap fund was launched on 24 Feb 14. It is a fund with Moderately High risk and has given a Below is the key information for Motilal Oswal Midcap 30 Fund Returns up to 1 year are on The Scheme seeks to achieve capital appreciation by investing in companies engaged directly or indirectly in infrastructure related activities. Franklin Build India Fund is a Equity - Sectoral fund was launched on 4 Sep 09. It is a fund with High risk and has given a Below is the key information for Franklin Build India Fund Returns up to 1 year are on To generate capital appreciation, from a portfolio that is substantially constituted of equity securities and equity related securities of corporates, which could benefit from structural changes brought about by continuing liberalization in economic policies by the government and/or continuing investments in infrastructure, both by the public and private sector. DSP BlackRock India T.I.G.E.R Fund is a Equity - Sectoral fund was launched on 11 Jun 04. It is a fund with High risk and has given a Below is the key information for DSP BlackRock India T.I.G.E.R Fund Returns up to 1 year are on Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) ICICI Prudential Infrastructure Fund Growth ₹178.42

↓ -0.23 ₹6,886 100 -4.3 -12 8.1 29.5 40.9 27.4 Nippon India Small Cap Fund Growth ₹149.859

↓ -0.12 ₹50,826 100 -14.2 -17.9 6.1 21.7 40.9 26.1 IDFC Infrastructure Fund Growth ₹45.942

↓ -0.12 ₹1,400 100 -11.2 -18 6.3 27.2 38 39.3 Nippon India Power and Infra Fund Growth ₹318.077

↓ -0.65 ₹6,125 100 -8.5 -17 2.8 29.4 37.8 26.9 L&T Emerging Businesses Fund Growth ₹72.5753

↓ -0.24 ₹13,334 500 -18.1 -19 4.3 17.8 37.3 28.5 SBI Contra Fund Growth ₹359.819

↑ 1.65 ₹39,590 500 -4.3 -11.4 8 22.3 37.3 18.8 HDFC Infrastructure Fund Growth ₹43.275

↓ -0.11 ₹2,105 300 -7.4 -13.9 4.9 29.9 36.8 23 Motilal Oswal Midcap 30 Fund Growth ₹92.6273

↓ -0.65 ₹23,704 500 -16.7 -13.9 16.9 28.3 36.7 57.1 Franklin Build India Fund Growth ₹129.008

↓ -0.27 ₹2,406 500 -7.1 -13.1 6.8 28 36.5 27.8 DSP BlackRock India T.I.G.E.R Fund Growth ₹285.339

↑ 0.59 ₹4,465 500 -11.8 -18.2 7.5 26.9 36.5 32.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Mar 25 சொத்துக்கள் >= 200 கோடி & வரிசைப்படுத்தப்பட்டது5 வருட வருமானம்.1. ICICI Prudential Infrastructure Fund

CAGR/Annualized return of 15.9% since its launch. Ranked 27 in Sectoral category. Return for 2024 was 27.4% , 2023 was 44.6% and 2022 was 28.8% . ICICI Prudential Infrastructure Fund

Growth Launch Date 31 Aug 05 NAV (28 Mar 25) ₹178.42 ↓ -0.23 (-0.13 %) Net Assets (Cr) ₹6,886 on 28 Feb 25 Category Equity - Sectoral AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk High Expense Ratio 2.22 Sharpe Ratio -0.25 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹13,597 28 Feb 22 ₹17,702 28 Feb 23 ₹21,851 29 Feb 24 ₹35,616 28 Feb 25 ₹36,176 Returns for ICICI Prudential Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 9.1% 3 Month -4.3% 6 Month -12% 1 Year 8.1% 3 Year 29.5% 5 Year 40.9% 10 Year 15 Year Since launch 15.9% Historical performance (Yearly) on absolute basis

Year Returns 2023 27.4% 2022 44.6% 2021 28.8% 2020 50.1% 2019 3.6% 2018 2.6% 2017 -14% 2016 40.8% 2015 2% 2014 -3.4% Fund Manager information for ICICI Prudential Infrastructure Fund

Name Since Tenure Ihab Dalwai 3 Jun 17 7.75 Yr. Sharmila D’mello 30 Jun 22 2.67 Yr. Data below for ICICI Prudential Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 37.53% Basic Materials 21.32% Financial Services 16.4% Utility 8.67% Energy 6.7% Communication Services 1.27% Consumer Cyclical 1.01% Real Estate 0.39% Asset Allocation

Asset Class Value Cash 6.12% Equity 93.3% Debt 0.59% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Nov 09 | LT9% ₹687 Cr 1,925,850

↑ 221,167 Shree Cement Ltd (Basic Materials)

Equity, Since 30 Apr 24 | 5003874% ₹302 Cr 108,747

↑ 13,090 Adani Ports & Special Economic Zone Ltd (Industrials)

Equity, Since 31 May 24 | ADANIPORTS4% ₹296 Cr 2,695,324

↑ 955,233 NCC Ltd (Industrials)

Equity, Since 31 Aug 21 | NCC4% ₹265 Cr 10,506,117

↑ 2,958,417 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 16 | ICICIBANK3% ₹249 Cr 1,990,000 NTPC Ltd (Utilities)

Equity, Since 29 Feb 16 | 5325553% ₹235 Cr 7,260,775

↓ -450,000 Vedanta Ltd (Basic Materials)

Equity, Since 31 Jul 24 | 5002953% ₹213 Cr 4,823,662

↑ 1,000,935 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jan 22 | HDFCBANK3% ₹208 Cr 1,225,000

↑ 200,000 InterGlobe Aviation Ltd (Industrials)

Equity, Since 28 Feb 23 | INDIGO3% ₹206 Cr 477,106

↑ 20,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Jul 23 | RELIANCE3% ₹204 Cr 1,609,486 2. Nippon India Small Cap Fund

CAGR/Annualized return of 20.5% since its launch. Ranked 6 in Small Cap category. Return for 2024 was 26.1% , 2023 was 48.9% and 2022 was 6.5% . Nippon India Small Cap Fund

Growth Launch Date 16 Sep 10 NAV (28 Mar 25) ₹149.859 ↓ -0.12 (-0.08 %) Net Assets (Cr) ₹50,826 on 28 Feb 25 Category Equity - Small Cap AMC Nippon Life Asset Management Ltd. Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1.55 Sharpe Ratio -0.31 Information Ratio 0.66 Alpha Ratio 3.26 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹14,616 28 Feb 22 ₹20,593 28 Feb 23 ₹23,276 29 Feb 24 ₹36,606 28 Feb 25 ₹35,820 Returns for Nippon India Small Cap Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 7.4% 3 Month -14.2% 6 Month -17.9% 1 Year 6.1% 3 Year 21.7% 5 Year 40.9% 10 Year 15 Year Since launch 20.5% Historical performance (Yearly) on absolute basis

Year Returns 2023 26.1% 2022 48.9% 2021 6.5% 2020 74.3% 2019 29.2% 2018 -2.5% 2017 -16.7% 2016 63% 2015 5.6% 2014 15.1% Fund Manager information for Nippon India Small Cap Fund

Name Since Tenure Samir Rachh 2 Jan 17 8.16 Yr. Kinjal Desai 25 May 18 6.77 Yr. Data below for Nippon India Small Cap Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 23.92% Financial Services 13.39% Consumer Cyclical 12.69% Basic Materials 12.3% Technology 9.17% Consumer Defensive 8.8% Health Care 7.92% Utility 1.94% Communication Services 1.89% Energy 1.82% Real Estate 0.61% Asset Allocation

Asset Class Value Cash 5.07% Equity 94.93% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 30 Apr 22 | HDFCBANK2% ₹1,130 Cr 6,650,000 Multi Commodity Exchange of India Ltd (Financial Services)

Equity, Since 28 Feb 21 | MCX2% ₹1,061 Cr 1,851,010 Kirloskar Brothers Ltd (Industrials)

Equity, Since 31 Oct 12 | KIRLOSBROS1% ₹831 Cr 4,472,130 Tube Investments of India Ltd Ordinary Shares (Industrials)

Equity, Since 30 Apr 18 | TIINDIA1% ₹830 Cr 2,499,222 Karur Vysya Bank Ltd (Financial Services)

Equity, Since 28 Feb 17 | 5900031% ₹757 Cr 31,784,062 Dixon Technologies (India) Ltd (Technology)

Equity, Since 30 Nov 18 | DIXON1% ₹705 Cr 470,144

↓ -42,211 State Bank of India (Financial Services)

Equity, Since 31 Oct 19 | SBIN1% ₹703 Cr 9,100,000 Apar Industries Ltd (Industrials)

Equity, Since 31 Mar 17 | APARINDS1% ₹674 Cr 899,271 ELANTAS Beck India Ltd (Basic Materials)

Equity, Since 28 Feb 13 | 5001231% ₹620 Cr 614,648

↑ 23 NLC India Ltd (Utilities)

Equity, Since 31 Oct 22 | NLCINDIA1% ₹603 Cr 27,190,940 3. IDFC Infrastructure Fund

CAGR/Annualized return of 11.5% since its launch. Ranked 1 in Sectoral category. Return for 2024 was 39.3% , 2023 was 50.3% and 2022 was 1.7% . IDFC Infrastructure Fund

Growth Launch Date 8 Mar 11 NAV (28 Mar 25) ₹45.942 ↓ -0.12 (-0.26 %) Net Assets (Cr) ₹1,400 on 28 Feb 25 Category Equity - Sectoral AMC IDFC Asset Management Company Limited Rating ☆☆☆☆☆ Risk High Expense Ratio 2.33 Sharpe Ratio -0.3 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹14,023 28 Feb 22 ₹17,580 28 Feb 23 ₹18,995 29 Feb 24 ₹32,794 28 Feb 25 ₹31,727 Returns for IDFC Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 12.7% 3 Month -11.2% 6 Month -18% 1 Year 6.3% 3 Year 27.2% 5 Year 38% 10 Year 15 Year Since launch 11.5% Historical performance (Yearly) on absolute basis

Year Returns 2023 39.3% 2022 50.3% 2021 1.7% 2020 64.8% 2019 6.3% 2018 -5.3% 2017 -25.9% 2016 58.7% 2015 10.7% 2014 -0.2% Fund Manager information for IDFC Infrastructure Fund

Name Since Tenure Vishal Biraia 24 Jan 24 1.1 Yr. Ritika Behera 7 Oct 23 1.4 Yr. Gaurav Satra 7 Jun 24 0.73 Yr. Data below for IDFC Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 56.44% Utility 12.75% Basic Materials 8.95% Communication Services 4.63% Energy 3.49% Financial Services 3.1% Consumer Cyclical 2.89% Technology 2.42% Health Care 1.83% Asset Allocation

Asset Class Value Cash 3.5% Equity 96.5% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kirloskar Brothers Ltd (Industrials)

Equity, Since 31 Dec 17 | KIRLOSBROS5% ₹82 Cr 443,385 Larsen & Toubro Ltd (Industrials)

Equity, Since 29 Feb 12 | LT4% ₹61 Cr 171,447 Reliance Industries Ltd (Energy)

Equity, Since 30 Jun 24 | RELIANCE3% ₹57 Cr 452,706 UltraTech Cement Ltd (Basic Materials)

Equity, Since 31 Mar 14 | 5325383% ₹54 Cr 46,976 GPT Infraprojects Ltd (Industrials)

Equity, Since 30 Nov 17 | GPTINFRA3% ₹53 Cr 4,797,143 Adani Ports & Special Economic Zone Ltd (Industrials)

Equity, Since 31 Dec 23 | ADANIPORTS3% ₹48 Cr 434,979 PTC India Financial Services Ltd (Financial Services)

Equity, Since 31 Dec 23 | PFS3% ₹47 Cr 12,400,122 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Apr 19 | BHARTIARTL3% ₹47 Cr 289,163 KEC International Ltd (Industrials)

Equity, Since 30 Jun 24 | 5327143% ₹43 Cr 512,915

↑ 37,553 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Oct 19 | BEL3% ₹42 Cr 1,431,700 4. Nippon India Power and Infra Fund

CAGR/Annualized return of 18% since its launch. Ranked 13 in Sectoral category. Return for 2024 was 26.9% , 2023 was 58% and 2022 was 10.9% . Nippon India Power and Infra Fund

Growth Launch Date 8 May 04 NAV (28 Mar 25) ₹318.077 ↓ -0.65 (-0.20 %) Net Assets (Cr) ₹6,125 on 28 Feb 25 Category Equity - Sectoral AMC Nippon Life Asset Management Ltd. Rating ☆☆☆☆ Risk High Expense Ratio 2.05 Sharpe Ratio -0.55 Information Ratio 1.03 Alpha Ratio 1.38 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹13,579 28 Feb 22 ₹16,253 28 Feb 23 ₹19,189 29 Feb 24 ₹34,107 28 Feb 25 ₹31,913 Returns for Nippon India Power and Infra Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 12% 3 Month -8.5% 6 Month -17% 1 Year 2.8% 3 Year 29.4% 5 Year 37.8% 10 Year 15 Year Since launch 18% Historical performance (Yearly) on absolute basis

Year Returns 2023 26.9% 2022 58% 2021 10.9% 2020 48.9% 2019 10.8% 2018 -2.9% 2017 -21.1% 2016 61.7% 2015 0.1% 2014 0.3% Fund Manager information for Nippon India Power and Infra Fund

Name Since Tenure Kinjal Desai 25 May 18 6.77 Yr. Rahul Modi 19 Aug 24 0.53 Yr. Data below for Nippon India Power and Infra Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 42.76% Utility 17.64% Basic Materials 9.73% Energy 7.95% Communication Services 7.7% Real Estate 3.94% Consumer Cyclical 3.24% Technology 2.27% Health Care 2.04% Financial Services 1.81% Asset Allocation

Asset Class Value Cash 0.91% Equity 99.09% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Nov 07 | LT8% ₹532 Cr 1,492,001

↓ -205,000 NTPC Ltd (Utilities)

Equity, Since 31 May 09 | 5325557% ₹499 Cr 15,400,000

↑ 1,400,001 Reliance Industries Ltd (Energy)

Equity, Since 30 Nov 18 | RELIANCE7% ₹474 Cr 3,750,000

↑ 200,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Apr 18 | BHARTIARTL6% ₹423 Cr 2,600,000 UltraTech Cement Ltd (Basic Materials)

Equity, Since 31 Oct 19 | 5325384% ₹276 Cr 240,038

↓ -29,962 Tata Power Co Ltd (Utilities)

Equity, Since 30 Apr 23 | 5004003% ₹236 Cr 6,475,789

↑ 1,511,030 Carborundum Universal Ltd (Industrials)

Equity, Since 30 Sep 23 | CARBORUNIV3% ₹214 Cr 1,800,000 Siemens Ltd (Industrials)

Equity, Since 31 May 21 | 5005503% ₹213 Cr 350,000 Kaynes Technology India Ltd (Industrials)

Equity, Since 30 Nov 22 | KAYNES3% ₹203 Cr 423,938

↓ -68,266 Container Corporation of India Ltd (Industrials)

Equity, Since 31 Aug 22 | CONCOR3% ₹195 Cr 2,500,000 5. L&T Emerging Businesses Fund

CAGR/Annualized return of 20% since its launch. Ranked 2 in Small Cap category. Return for 2024 was 28.5% , 2023 was 46.1% and 2022 was 1% . L&T Emerging Businesses Fund

Growth Launch Date 12 May 14 NAV (28 Mar 25) ₹72.5753 ↓ -0.24 (-0.33 %) Net Assets (Cr) ₹13,334 on 28 Feb 25 Category Equity - Small Cap AMC L&T Investment Management Ltd Rating ☆☆☆☆☆ Risk High Expense Ratio 1.73 Sharpe Ratio -0.4 Information Ratio -0.11 Alpha Ratio 1.44 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹13,360 28 Feb 22 ₹19,560 28 Feb 23 ₹21,407 29 Feb 24 ₹32,546 28 Feb 25 ₹30,656 Returns for L&T Emerging Businesses Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 8.1% 3 Month -18.1% 6 Month -19% 1 Year 4.3% 3 Year 17.8% 5 Year 37.3% 10 Year 15 Year Since launch 20% Historical performance (Yearly) on absolute basis

Year Returns 2023 28.5% 2022 46.1% 2021 1% 2020 77.4% 2019 15.5% 2018 -8.1% 2017 -13.7% 2016 66.5% 2015 10.2% 2014 12.3% Fund Manager information for L&T Emerging Businesses Fund

Name Since Tenure Venugopal Manghat 17 Dec 19 5.21 Yr. Cheenu Gupta 1 Oct 23 1.42 Yr. Sonal Gupta 1 Oct 23 1.42 Yr. Data below for L&T Emerging Businesses Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 27.7% Consumer Cyclical 16.29% Financial Services 14.59% Basic Materials 10.53% Technology 9.98% Real Estate 5.2% Health Care 4.47% Consumer Defensive 3.38% Energy 1.4% Asset Allocation

Asset Class Value Cash 3.74% Equity 96.26% Top Securities Holdings / Portfolio

Name Holding Value Quantity BSE Ltd (Financial Services)

Equity, Since 29 Feb 24 | BSE3% ₹452 Cr 852,600 Neuland Laboratories Limited

Equity, Since 31 Jan 24 | -3% ₹422 Cr 299,000 Aditya Birla Real Estate Ltd (Basic Materials)

Equity, Since 30 Sep 22 | 5000402% ₹344 Cr 1,595,574

↓ -11,705 K.P.R. Mill Ltd (Consumer Cyclical)

Equity, Since 28 Feb 15 | KPRMILL2% ₹306 Cr 3,286,897 Brigade Enterprises Ltd (Real Estate)

Equity, Since 31 Jul 19 | 5329292% ₹293 Cr 2,499,622

↓ -132,457 NCC Ltd (Industrials)

Equity, Since 28 Feb 21 | NCC2% ₹285 Cr 11,291,100 Karur Vysya Bank Ltd (Financial Services)

Equity, Since 31 Oct 22 | 5900032% ₹284 Cr 11,912,400 Amber Enterprises India Ltd Ordinary Shares (Consumer Cyclical)

Equity, Since 31 Jan 20 | AMBER2% ₹273 Cr 420,449 Time Technoplast Ltd (Consumer Cyclical)

Equity, Since 31 Jan 24 | TIMETECHNO2% ₹273 Cr 6,810,500 Techno Electric & Engineering Co Ltd (Industrials)

Equity, Since 31 Jan 19 | TECHNOE2% ₹267 Cr 2,473,042 6. SBI Contra Fund

CAGR/Annualized return of 14.9% since its launch. Ranked 48 in Contra category. Return for 2024 was 18.8% , 2023 was 38.2% and 2022 was 12.8% . SBI Contra Fund

Growth Launch Date 6 May 05 NAV (27 Mar 25) ₹359.819 ↑ 1.65 (0.46 %) Net Assets (Cr) ₹39,590 on 28 Feb 25 Category Equity - Contra AMC SBI Funds Management Private Limited Rating ☆☆☆ Risk Moderately High Expense Ratio 1.7 Sharpe Ratio -0.24 Information Ratio 1.96 Alpha Ratio 0.91 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹15,350 28 Feb 22 ₹19,440 28 Feb 23 ₹22,753 29 Feb 24 ₹33,713 28 Feb 25 ₹34,528 Returns for SBI Contra Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 3.7% 3 Month -4.3% 6 Month -11.4% 1 Year 8% 3 Year 22.3% 5 Year 37.3% 10 Year 15 Year Since launch 14.9% Historical performance (Yearly) on absolute basis

Year Returns 2023 18.8% 2022 38.2% 2021 12.8% 2020 49.9% 2019 30.6% 2018 -1% 2017 -14.3% 2016 40.2% 2015 2.4% 2014 -0.1% Fund Manager information for SBI Contra Fund

Name Since Tenure Dinesh Balachandran 7 May 18 6.82 Yr. Pradeep Kesavan 1 Dec 23 1.25 Yr. Data below for SBI Contra Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Financial Services 19.38% Technology 9.22% Basic Materials 7.96% Energy 7.09% Health Care 7% Industrials 5.86% Consumer Cyclical 5.59% Utility 5.54% Consumer Defensive 4.54% Communication Services 3.76% Real Estate 0.54% Asset Allocation

Asset Class Value Cash 22.38% Equity 76.48% Debt 1.13% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Aug 16 | HDFCBANK5% ₹2,161 Cr 12,723,129 Reliance Industries Ltd (Energy)

Equity, Since 31 Mar 23 | RELIANCE4% ₹1,560 Cr 12,328,250 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 31 Mar 24 | KOTAKBANK2% ₹975 Cr 5,128,168 Tech Mahindra Ltd (Technology)

Equity, Since 31 Mar 22 | 5327552% ₹969 Cr 5,786,409 GAIL (India) Ltd (Utilities)

Equity, Since 28 Feb 21 | 5321552% ₹921 Cr 51,993,788 Torrent Power Ltd (Utilities)

Equity, Since 31 Oct 21 | 5327792% ₹902 Cr 6,163,300 State Bank of India (Financial Services)

Equity, Since 31 Dec 10 | SBIN2% ₹793 Cr 10,254,269 Cognizant Technology Solutions Corp Class A (Technology)

Equity, Since 28 Feb 23 | CTSH2% ₹773 Cr 1,079,430 ITC Ltd (Consumer Defensive)

Equity, Since 31 Jul 20 | ITC2% ₹750 Cr 16,766,741 Tata Steel Ltd (Basic Materials)

Equity, Since 31 Jul 22 | TATASTEEL2% ₹713 Cr 52,995,525 7. HDFC Infrastructure Fund

CAGR/Annualized return of since its launch. Ranked 26 in Sectoral category. Return for 2024 was 23% , 2023 was 55.4% and 2022 was 19.3% . HDFC Infrastructure Fund

Growth Launch Date 10 Mar 08 NAV (28 Mar 25) ₹43.275 ↓ -0.11 (-0.24 %) Net Assets (Cr) ₹2,105 on 28 Feb 25 Category Equity - Sectoral AMC HDFC Asset Management Company Limited Rating ☆☆☆ Risk High Expense Ratio 2.31 Sharpe Ratio -0.55 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 300 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹12,339 28 Feb 22 ₹14,687 28 Feb 23 ₹17,137 29 Feb 24 ₹31,152 28 Feb 25 ₹29,967 Returns for HDFC Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 9.3% 3 Month -7.4% 6 Month -13.9% 1 Year 4.9% 3 Year 29.9% 5 Year 36.8% 10 Year 15 Year Since launch Historical performance (Yearly) on absolute basis

Year Returns 2023 23% 2022 55.4% 2021 19.3% 2020 43.2% 2019 -7.5% 2018 -3.4% 2017 -29% 2016 43.3% 2015 -1.9% 2014 -2.5% Fund Manager information for HDFC Infrastructure Fund

Name Since Tenure Srinivasan Ramamurthy 12 Jan 24 1.13 Yr. Dhruv Muchhal 22 Jun 23 1.69 Yr. Data below for HDFC Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 41.71% Financial Services 19.97% Basic Materials 11.11% Energy 7.53% Utility 6.76% Communication Services 3.67% Health Care 1.75% Technology 1% Real Estate 0.89% Consumer Cyclical 0.54% Asset Allocation

Asset Class Value Cash 3.98% Equity 94.91% Debt 1.11% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 09 | ICICIBANK7% ₹163 Cr 1,300,000 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Jun 12 | LT5% ₹125 Cr 350,000

↑ 20,000 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Aug 23 | HDFCBANK5% ₹119 Cr 700,000 J Kumar Infraprojects Ltd (Industrials)

Equity, Since 31 Oct 15 | JKIL5% ₹110 Cr 1,500,000 Kalpataru Projects International Ltd (Industrials)

Equity, Since 31 Jan 23 | KPIL3% ₹80 Cr 758,285 NTPC Ltd (Utilities)

Equity, Since 31 Dec 17 | 5325553% ₹71 Cr 2,200,000

↑ 115,875 Coal India Ltd (Energy)

Equity, Since 31 Oct 18 | COALINDIA3% ₹67 Cr 1,700,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Sep 20 | BHARTIARTL3% ₹65 Cr 400,000 InterGlobe Aviation Ltd (Industrials)

Equity, Since 31 Dec 21 | INDIGO3% ₹65 Cr 150,000 Reliance Industries Ltd (Energy)

Equity, Since 31 May 24 | RELIANCE3% ₹63 Cr 500,000 8. Motilal Oswal Midcap 30 Fund

CAGR/Annualized return of 22.2% since its launch. Ranked 27 in Mid Cap category. Return for 2024 was 57.1% , 2023 was 41.7% and 2022 was 10.7% . Motilal Oswal Midcap 30 Fund

Growth Launch Date 24 Feb 14 NAV (28 Mar 25) ₹92.6273 ↓ -0.65 (-0.70 %) Net Assets (Cr) ₹23,704 on 28 Feb 25 Category Equity - Mid Cap AMC Motilal Oswal Asset Management Co. Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.66 Sharpe Ratio 0.43 Information Ratio 0.72 Alpha Ratio 16.87 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹11,725 28 Feb 22 ₹15,686 28 Feb 23 ₹18,295 29 Feb 24 ₹27,817 28 Feb 25 ₹32,165 Returns for Motilal Oswal Midcap 30 Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 4.5% 3 Month -16.7% 6 Month -13.9% 1 Year 16.9% 3 Year 28.3% 5 Year 36.7% 10 Year 15 Year Since launch 22.2% Historical performance (Yearly) on absolute basis

Year Returns 2023 57.1% 2022 41.7% 2021 10.7% 2020 55.8% 2019 9.3% 2018 9.7% 2017 -12.7% 2016 30.8% 2015 5.2% 2014 16.5% Fund Manager information for Motilal Oswal Midcap 30 Fund

Name Since Tenure Ajay Khandelwal 1 Oct 24 0.41 Yr. Niket Shah 1 Jul 20 4.67 Yr. Rakesh Shetty 22 Nov 22 2.27 Yr. Sunil Sawant 1 Jul 24 0.67 Yr. Data below for Motilal Oswal Midcap 30 Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Technology 34.2% Consumer Cyclical 16.45% Industrials 14.08% Health Care 4.4% Communication Services 3.36% Utility 2.23% Real Estate 1.95% Financial Services 1.73% Asset Allocation

Asset Class Value Cash 24.38% Equity 75.62% Top Securities Holdings / Portfolio

Name Holding Value Quantity Persistent Systems Ltd (Technology)

Equity, Since 31 Jan 23 | PERSISTENT10% ₹2,413 Cr 4,000,000

↑ 750,000 Coforge Ltd (Technology)

Equity, Since 31 Mar 23 | COFORGE10% ₹2,355 Cr 2,850,000

↑ 155,000 Kalyan Jewellers India Ltd (Consumer Cyclical)

Equity, Since 29 Feb 24 | KALYANKJIL7% ₹1,761 Cr 35,000,100

↑ 1,750,100 Trent Ltd (Consumer Cyclical)

Equity, Since 30 Nov 24 | 5002516% ₹1,507 Cr 2,620,200

↓ -379,800 Dixon Technologies (India) Ltd (Technology)

Equity, Since 31 Mar 23 | DIXON6% ₹1,499 Cr 1,000,000

↑ 700,130 Polycab India Ltd (Industrials)

Equity, Since 30 Sep 23 | POLYCAB5% ₹1,117 Cr 1,850,000

↓ -1,400,000 Max Healthcare Institute Ltd Ordinary Shares (Healthcare)

Equity, Since 31 Mar 24 | MAXHEALTH3% ₹855 Cr 8,056,130

↑ 556,130 Bharti Hexacom Ltd (Communication Services)

Equity, Since 31 Oct 24 | BHARTIHEXA3% ₹823 Cr 6,075,571

↑ 816,804 One97 Communications Ltd (Technology)

Equity, Since 30 Sep 24 | 5433963% ₹776 Cr 10,001,000

↑ 1,000 Oracle Financial Services Software Ltd (Technology)

Equity, Since 31 Dec 24 | OFSS3% ₹699 Cr 766,376

↓ -30,591 9. Franklin Build India Fund

CAGR/Annualized return of 17.9% since its launch. Ranked 4 in Sectoral category. Return for 2024 was 27.8% , 2023 was 51.1% and 2022 was 11.2% . Franklin Build India Fund

Growth Launch Date 4 Sep 09 NAV (28 Mar 25) ₹129.008 ↓ -0.27 (-0.21 %) Net Assets (Cr) ₹2,406 on 28 Feb 25 Category Equity - Sectoral AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆☆☆☆☆ Risk High Expense Ratio 2.13 Sharpe Ratio -0.41 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹13,297 28 Feb 22 ₹16,088 28 Feb 23 ₹18,350 29 Feb 24 ₹31,512 28 Feb 25 ₹30,972 Returns for Franklin Build India Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 9.4% 3 Month -7.1% 6 Month -13.1% 1 Year 6.8% 3 Year 28% 5 Year 36.5% 10 Year 15 Year Since launch 17.9% Historical performance (Yearly) on absolute basis

Year Returns 2023 27.8% 2022 51.1% 2021 11.2% 2020 45.9% 2019 5.4% 2018 6% 2017 -10.7% 2016 43.3% 2015 8.4% 2014 2.1% Fund Manager information for Franklin Build India Fund

Name Since Tenure Ajay Argal 18 Oct 21 3.37 Yr. Kiran Sebastian 7 Feb 22 3.06 Yr. Sandeep Manam 18 Oct 21 3.37 Yr. Data below for Franklin Build India Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 37.8% Financial Services 12.39% Utility 11.4% Energy 10.96% Communication Services 7.6% Basic Materials 7.09% Consumer Cyclical 3.4% Real Estate 2.85% Technology 2% Asset Allocation

Asset Class Value Cash 4.19% Equity 95.81% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 29 Feb 20 | LT10% ₹257 Cr 720,000 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Mar 12 | ICICIBANK6% ₹150 Cr 1,200,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Oct 21 | RELIANCE5% ₹133 Cr 1,050,000

↑ 170,000 InterGlobe Aviation Ltd (Industrials)

Equity, Since 29 Feb 20 | INDIGO5% ₹130 Cr 300,000

↑ 65,000 NTPC Ltd (Utilities)

Equity, Since 30 Nov 16 | 5325555% ₹127 Cr 3,930,000 Oil & Natural Gas Corp Ltd (Energy)

Equity, Since 30 Jun 19 | 5003124% ₹118 Cr 4,500,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Sep 09 | BHARTIARTL4% ₹115 Cr 710,000 Power Grid Corp Of India Ltd (Utilities)

Equity, Since 28 Feb 21 | 5328984% ₹102 Cr 3,365,000 Axis Bank Ltd (Financial Services)

Equity, Since 31 Mar 12 | 5322153% ₹89 Cr 900,000 NCC Ltd (Industrials)

Equity, Since 31 Aug 23 | NCC3% ₹78 Cr 3,100,000 10. DSP BlackRock India T.I.G.E.R Fund

CAGR/Annualized return of 17.5% since its launch. Ranked 12 in Sectoral category. Return for 2024 was 32.4% , 2023 was 49% and 2022 was 13.9% . DSP BlackRock India T.I.G.E.R Fund

Growth Launch Date 11 Jun 04 NAV (28 Mar 25) ₹285.339 ↑ 0.59 (0.21 %) Net Assets (Cr) ₹4,465 on 28 Feb 25 Category Equity - Sectoral AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆☆ Risk High Expense Ratio 2.24 Sharpe Ratio -0.22 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹12,694 28 Feb 22 ₹15,993 28 Feb 23 ₹18,596 29 Feb 24 ₹30,453 28 Feb 25 ₹30,265 Returns for DSP BlackRock India T.I.G.E.R Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 10.2% 3 Month -11.8% 6 Month -18.2% 1 Year 7.5% 3 Year 26.9% 5 Year 36.5% 10 Year 15 Year Since launch 17.5% Historical performance (Yearly) on absolute basis

Year Returns 2023 32.4% 2022 49% 2021 13.9% 2020 51.6% 2019 2.7% 2018 6.7% 2017 -17.2% 2016 47% 2015 4.1% 2014 0.7% Fund Manager information for DSP BlackRock India T.I.G.E.R Fund

Name Since Tenure Rohit Singhania 21 Jun 10 14.7 Yr. Data below for DSP BlackRock India T.I.G.E.R Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 35.97% Basic Materials 15.45% Consumer Cyclical 7.89% Utility 6.84% Energy 5.5% Financial Services 5.47% Communication Services 3.6% Health Care 2.72% Technology 2.44% Real Estate 1.45% Consumer Defensive 1.42% Asset Allocation

Asset Class Value Cash 11.26% Equity 88.74% Top Securities Holdings / Portfolio

Name Holding Value Quantity NTPC Ltd (Utilities)

Equity, Since 30 Nov 17 | 5325555% ₹232 Cr 7,145,883

↓ -932,685 Siemens Ltd (Industrials)

Equity, Since 30 Nov 18 | 5005504% ₹224 Cr 369,482 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Jun 04 | LT4% ₹211 Cr 591,385 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Oct 18 | BHARTIARTL4% ₹176 Cr 1,080,606 Kirloskar Oil Engines Ltd (Industrials)

Equity, Since 31 Mar 23 | KIRLOSENG3% ₹136 Cr 1,502,475 Coal India Ltd (Energy)

Equity, Since 31 Dec 23 | COALINDIA3% ₹131 Cr 3,321,453 Kalpataru Projects International Ltd (Industrials)

Equity, Since 31 Jan 22 | KPIL2% ₹123 Cr 1,159,431

↓ -94,280 Polycab India Ltd (Industrials)

Equity, Since 31 Jan 21 | POLYCAB2% ₹110 Cr 182,282

↓ -21,868 Welspun Corp Ltd (Basic Materials)

Equity, Since 30 Nov 23 | 5321442% ₹98 Cr 1,323,293 Apollo Hospitals Enterprise Ltd (Healthcare)

Equity, Since 31 Dec 24 | APOLLOHOSP2% ₹89 Cr 131,003

↑ 74,613

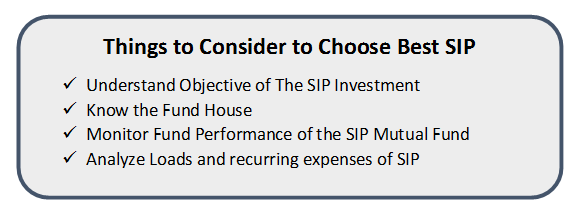

சிறந்த SIP முதலீட்டை எவ்வாறு தேர்வு செய்வது?

SIP மூலம் முதலீடு செய்ய உங்களை அனுமதிக்கும் பல்வேறு மியூச்சுவல் ஃபண்டுகள் உள்ளன. ஆனால் முக்கிய பிரச்சனை அதை தேர்ந்தெடுப்பதுசிறந்த பரஸ்பர நிதிகள் SIPக்கு. சிறந்த மியூச்சுவல் ஃபண்டுகள் நபருக்கு நபர் மாறுபடும் என்றாலும், சிறந்த SIP மியூச்சுவல் ஃபண்டைத் தேர்ந்தெடுப்பதற்கு முன் முதலீட்டாளர்கள் கருத்தில் கொள்ளக்கூடிய சில புள்ளிகளின் பட்டியல் கீழே கொடுக்கப்பட்டுள்ளது.

SIP முதலீட்டின் நோக்கத்தைப் புரிந்து கொள்ளுங்கள்

முதலீடு என்று வரும்போது, நம் ஒவ்வொருவருக்கும் வெவ்வேறு நோக்கங்கள் இருக்கும். எனவே SIP மூலம் மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வதற்கு முன், உங்கள் முதலீட்டு இலக்குகள் மற்றும்ஆபத்து விவரக்குறிப்பு. பொதுவாக,ஈக்விட்டி மியூச்சுவல் ஃபண்டுகள் நீண்ட கால நோக்கங்களுக்காக பயனுள்ளதாக இருக்கும் என்று கருதப்படுகிறதுபண சந்தை மற்றும்கடன் நிதி குறுகிய கால நோக்கங்களுக்கு ஏற்றது.

ஃபண்ட் ஹவுஸ் தெரியும்

SIP வருமானத்தின் பெரும்பகுதி உங்கள் சார்பாக உங்கள் பணத்தை நிர்வகிக்கும் ஃபண்ட் ஹவுஸைப் பொறுத்தது. ஃபண்ட் ஹவுஸ் அதன் நோக்கத்தை தோல்வியுற்றால், நீங்கள் உங்கள் பணத்தை இழப்பீர்கள். உங்களிடம் சிறந்த SIP திட்டம் இருப்பதை உறுதிசெய்ய, நன்கு அறியப்பட்ட ஃபண்ட் ஹவுஸைத் தேர்வு செய்யவும்.

SIP மியூச்சுவல் ஃபண்டின் நிதி செயல்திறனைக் கண்காணிக்கவும்

இதற்கு அடிப்படையான காரணங்களில் ஒன்று மக்கள்மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யுங்கள் SIP மூலம் பணம் சம்பாதிக்க வேண்டும். எனவே, சிறந்த ஃபண்டைத் தேர்ந்தெடுத்து, சிறந்த எஸ்ஐபி திட்டங்களில் முதலீடு செய்வதற்கு குறிப்பிட்ட கால இடைவெளியில் ஃபண்டுகளின் செயல்திறனைப் பகுப்பாய்வு செய்வது முக்கியம். பொதுவாக, ஈக்விட்டி மியூச்சுவல் ஃபண்டுகளின் நீண்ட கால செயல்திறன் பார்க்கப்படுகிறது, அதே சமயம் கடனுக்கான மியூச்சுவல் ஃபண்டுகள் குறுகிய முதல் இடைக்கால வருமானம் என்று கருதப்படும்.

SIP இன் சுமைகள் மற்றும் தொடர்ச்சியான செலவுகளை பகுப்பாய்வு செய்யவும்

கடைசியாக ஆனால் குறைந்தது அல்ல, குறிப்பிட்ட காலத்திற்கு (பொதுவாக லாக்-இன் பீரியட் எனப்படும்) முதலீட்டில் முதலீடு செய்யப்பட்டால் வெளியேறும் சுமை மற்றும் செலவு விகிதம்.

எனவே, இந்த அளவுருக்களைக் கருத்தில் கொண்டு சிறந்த SIP திட்டங்களைத் தேர்வு செய்ய அறிவுறுத்தப்படுகிறது. முதலீடு செய்வதற்கு முன் யோசியுங்கள்!

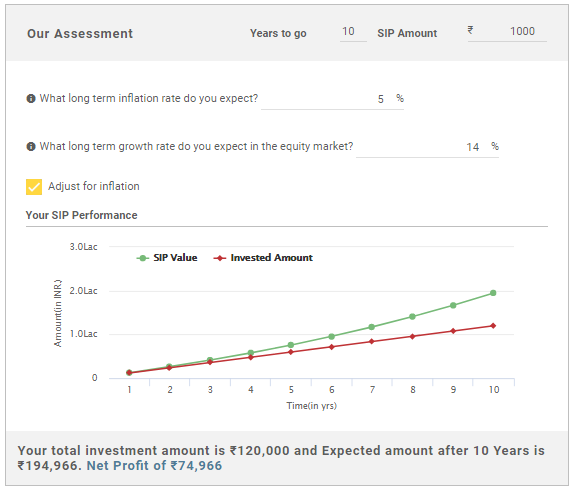

SIP கால்குலேட்டர் (SIP ரிட்டர்ன் கால்குலேட்டர்)

க்குபொருளாதார திட்டம், SIP கால்குலேட்டர் அல்லது SIP ரிட்டர்ன் கால்குலேட்டர் சிறந்த கருவிகளில் ஒன்றாகும்.

உங்கள் SIP கலவையின் சக்தி மூலம் எவ்வாறு வளர்கிறது என்பதைக் கண்காணிக்க, கீழே உள்ள உதாரணத்தைக் கவனியுங்கள்.

| மாதாந்திர முதலீடு | முதலீட்டு காலம் | முதலீடு செய்யப்பட்ட மொத்த தொகை | இறுதி மதிப்பு @ 14% p.a. |

|---|---|---|---|

| 1,000 | 5 ஆண்டுகள் | 60,000 | 87,200 |

| 1,000 | 10 ஆண்டுகள் | 1,20,000 | 2,62,091 |

| 1,000 | 15 வருடங்கள் | 1,80,000 | 6,12,853 |

நீங்கள் SIP மியூச்சுவல் ஃபண்டில் மாதம் ஒன்றுக்கு 1,000 ரூபாய் முதலீடு செய்தால், 5 ஆண்டுகளில் உங்கள் மொத்த முதலீடு 60,000 ரூபாயாக இருக்கும், மேலும் உங்கள் SIP வருமானம் 14% p.a என்ற அனுமான வருமானத்தில் கிடைக்கும் என்று மேலே உள்ள அட்டவணை குறிப்பிடுகிறது. வருங்கால மனைவிஇந்திய ரூபாய் 87,2001, முறையே. இதேபோல், 10 ஆண்டுகளில் மொத்த முதலீடு இருக்கும்இந்திய ரூபாய் 1,20,000 மற்றும் SIP வருமானம் 14% p.a. வருங்கால மனைவிஇந்திய ரூபாய் 2,62,091.

அதே வழியில், 15 ஆண்டுகளில் முதலீடு இருக்கும்இந்திய ரூபாய் 1,80,000 மற்றும் 14% p.a இன் வருவாய் சதவீதத்தில் இறுதி மதிப்பு இருக்கும்இந்திய ரூபாய் 6,12,853, முறையே.

எனவே, ஒரு மாதத்தில் INR 1,000 முதலீடு செய்வதன் மூலம், உங்கள் பணம் வரும் ஆண்டுகளில் எப்படி வளரும் என்பதைப் பாருங்கள். முதலீடு செய்ய சிறந்த SIP மியூச்சுவல் ஃபண்டைத் தேர்ந்தெடுக்கும்போது மேலே உள்ள கணக்கீடுகளைக் கவனியுங்கள்.

அடிக்கடி கேட்கப்படும் கேள்விகள்

1. SIP என்றால் என்ன?

A: SIP அல்லது முறையான முதலீட்டுத் திட்டம் என்பது மியூச்சுவல் ஃபண்ட் திட்டத்தின் கீழ் வழங்கப்படும் முதலீட்டுப் பாதையாகும், இதில் குறிப்பிட்ட அளவு பணம் சீரான இடைவெளியில் திட்டத்தின் கீழ் முதலீடு செய்யப்படுகிறது. இந்த தவணை ரூ.500 வரை சிறியதாக இருக்கலாம்.

2. SIP இன் நன்மைகள் என்ன?

A: SIP இன் முதன்மையான நன்மை என்னவென்றால், அது முதலீடுகளை மிகவும் ஒழுங்குபடுத்துகிறது. இது முதலீட்டாளரை உருவாக்க அனுமதிக்கிறதுநிதித் திட்டம் பயனுள்ள மற்றும் முதலீட்டாளரிடம் முதலீடு செய்யும் பழக்கத்தை முதலீட்டாளருக்கு வளர்க்க உதவுகிறது.

3. SIP இல் யார் முதலீடு செய்யலாம்?

A: எஸ்ஐபியில் யார் வேண்டுமானாலும் முதலீடு செய்யலாம். ஆனால், நீங்கள் உங்கள் இடர் பகுப்பாய்வைச் செய்ய வேண்டும், நீங்கள் எவ்வளவு ரிஸ்க் எடுக்க விரும்புகிறீர்கள் என்று அர்த்தம். மேலும், தொடங்குவதற்கு, உங்களுக்கு PAN விவரங்கள், முகவரிச் சான்று மற்றும்வங்கி விவரங்கள்.

4. ஆஃப்லைன் பயன்முறையில் SIP இல் முதலீடு செய்வதற்கான படிகள் என்ன?

A: ஆஃப்லைன் பயன்முறையில் முதலீடு செய்ய, நீங்கள் விண்ணப்பப் படிவத்தை நிரப்ப வேண்டும், மாதாந்திர அல்லது காலாண்டு SIP தொகைக்கான காசோலையைச் சமர்ப்பிக்க வேண்டும், அதன் நகலை வழங்க வேண்டும்பான் கார்டு, முகவரிச் சான்று மற்றும் உங்கள் வங்கி விவரங்களுக்கான ஆதாரமாக ரத்து செய்யப்பட்ட காசோலை.

5. நான் ஏன் ஐசிஐசிஐ புருடென்ஷியல் டெக்னாலஜி ஃபண்டில் முதலீடு செய்ய வேண்டும்?

A: ஐசிஐசிஐ புருடென்ஷியல் டெக்னாலஜி ஃபண்ட் 3 மார்ச் 2000 அன்று தொடங்கப்பட்டதில் இருந்து 11.9% வருமானத்தைக் காட்டியுள்ளது. மற்ற ஃபண்டுகளைப் போலல்லாமல், 2020 ஆம் ஆண்டில், இது 70.6% வருமானத்தை நிறுவியுள்ளது. எனவே, ஐசிஐசிஐ புருடென்ஷியல் டெக்னாலஜி ஃபண்டில் முதலீடு செய்வது பயனுள்ளது என நிரூபிக்கப்பட்டுள்ளது மற்றும் ஐந்து ஆண்டுகளாக எஸ்ஐபியில் முதலீடு செய்துள்ளது.

6. எஸ்பிஐ புளூசிப் ஃபண்ட் வழக்கமான வளர்ச்சியில் நான் ஏன் முதலீடு செய்ய வேண்டும்?

A: எஸ்பிஐ புளூசிப் ஃபண்ட் வழக்கமான வளர்ச்சி ஐந்தாண்டு வளர்ச்சி விகிதத்தைக் காட்டுகிறது5.29%, இது ஒப்பீட்டளவில் அதிகமாக உள்ளது.

7. SIP இல் முதலீடு செய்யும் போது நீங்கள் என்ன கருத்தில் கொள்ள வேண்டும்?

A: நீங்கள் SIP இல் முதலீடு செய்யும்போது, நிகர சொத்து மதிப்பு அல்லது திஇல்லை. இது திட்டத்திற்காக நீங்கள் செய்யும் முதலீடு. அதன் மதிப்பீடுகள் மற்றும் அதன் வரலாற்று செயல்திறனையும் நீங்கள் சரிபார்க்க வேண்டும். உங்கள் முதலீடு பாதுகாப்பானது என்பதை உறுதிப்படுத்த SIP வழங்கும் வருமானத்தைப் புரிந்துகொள்வது அவசியம்.

8. SIPக்கு KYC முக்கியமா?

A: ஆம், SIPக்கு கூட KYC இன்றியமையாதது. SIP ஆனது மியூச்சுவல் ஃபண்ட் திட்டத்தின் கீழ் வருவதால், SIP இல் முதலீடு செய்ய நீங்கள் KYC ஆவணங்களை வழங்க வேண்டும்.

9. SIP களுக்கு குறைந்தபட்ச முதலீடு தேவையா?

A: ஆம், சில SIPகளுக்கு குறைந்தபட்ச முதலீடுகள் தேவை. எடுத்துக்காட்டாக, ஆதித்ய பிர்லா சன் லைஃப் டிஜிட்டல் இந்தியா ஃபண்டிற்கு குறைந்தபட்ச SIP முதலீட்டுத் தேவை ரூ.1000. SBI புளூசிப் ஃபண்ட் வழக்கமான வளர்ச்சிக்கு குறைந்தபட்சம் ரூ.5000 தேவை. எனவே, நீங்கள் முதலீடு செய்யும் எஸ்ஐபியைப் பொறுத்து, உங்கள் முதலீட்டுத் தொகையை அதிகரிக்க வேண்டும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

helpful to invest in SIP