Table of Contents

- நிலையான வைப்பு (FD) என்றால் என்ன

- நிலையான வைப்பு அல்லது FD இல் முதலீடு செய்வதன் நன்மைகள்

- நிலையான வைப்புத்தொகையின் தீமைகள்

- நிலையான வைப்புத்தொகைக்கு (FD) மாற்று

- அடிக்கடி கேட்கப்படும் கேள்விகள்

- 1. பணத்தை ஏன் நிலையான வைப்புகளில் வைக்க வேண்டும்?

- 2. கடனைப் பெற நான் எப்போது நிலையான வைப்புத்தொகையைப் பயன்படுத்தலாம்?

- 3. FD முதிர்ச்சியடைவதற்கு நான் ஏன் காத்திருக்க வேண்டும்?

- 4. முதிர்வுக்கு முன் நான் FD ஐ திரும்பப் பெற்றால் என்ன நடக்கும்?

- 5. FD ஐ அதன் நேரத்திற்கு முன்பே திரும்பப் பெற நான் அபராதம் செலுத்த வேண்டுமா?

- 6. வைப்பாளர் காலமானால் என்ன நடக்கும்?

- 7. நான் பல FDகளை அமைக்கலாமா?

- 8. எனது FDகளை நான் பல்வகைப்படுத்த வேண்டுமா?

- 9. FD எப்போது வரி விதிக்கப்படும்?

நிலையான வைப்பு அல்லது FD

நிலையான வைப்பு எப்போதும் மிகவும் பொதுவான வழிகளில் ஒன்றாகும்முதலீடு இந்தியாவில். பழமைவாதிகளுக்கு அவர்கள் எப்போதும் முதல் தேர்வுமுதலீட்டாளர் அவர்கள் கிட்டத்தட்ட எந்த ஆபத்தும் இல்லை என்பதால். ஆனால், சமீபத்திய பணமதிப்பிழப்பு நடவடிக்கையால், பெரும்பாலான வங்கிகள் பிக்சட் டெபாசிட் வட்டி விகிதங்களை கடுமையாகக் குறைத்துள்ளன. இது முதலீட்டாளரின் வருவாயைப் பாதிக்கிறது, மற்ற முதலீட்டு வழிகளைத் தேட அவரை கட்டாயப்படுத்துகிறது.

நிலையான வைப்பு (FD) என்றால் என்ன

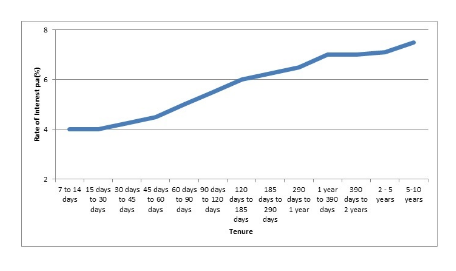

ஃபிக்ஸட் டெபாசிட் என்பது வங்கிகளால் ஒரு நிலையான தவணை மற்றும் சலுகைக்காக வழங்கப்படும் நிதிக் கருவிகளின் வகையாகும்நிலையான வட்டி விகிதம். திFD வட்டி விகிதங்கள் முதலீட்டின் காலத்தைப் பொறுத்து 4% -8% வரை மாறுபடும். அதிக பதவிக்காலம், அதிக வட்டி விகிதம் மற்றும் நேர்மாறாகவும் இது காணப்படுகிறது. மேலும், முதலீட்டாளர் மூத்த குடிமகனாக இருந்தால், FD வட்டி விகிதம் பொதுவாக பொருந்தும்0.25-0.5% வழக்கமான விகிதத்தை விட அதிகம்.

நிலையான வைப்பு அல்லது FD இல் முதலீடு செய்வதன் நன்மைகள்

FD இல் உத்தரவாதமான வருமானம்

ஃபிக்ஸட் டெபாசிட் (எஃப்டி) திட்டத்தில் முதலீடு செய்வதன் மிகப் பெரிய நன்மை என்னவென்றால், வருமானம் எதுவாக இருந்தாலும் உத்தரவாதம் அளிக்கப்படுகிறது.சந்தை முதிர்வு தேதியில் நிபந்தனை. ஆனால் மற்ற கடன் கருவிகளைப் போலவே, நிலையான வைப்புத்தொகைக்குப் பின்னால் உள்ள கிரெடிட்வங்கி அதை வெளியிடுகிறது. மேலும், மற்றொரு முக்கியமான விஷயம் என்னவென்றால், ஒரு வங்கியில் உள்ள ஒவ்வொரு டெபாசிட்டும் அதிகபட்சம் வரை காப்பீடு செய்யப்பட்டுள்ளதுஇந்திய ரூபாய் 1.00,000 (ஒரு லட்சம் ரூபாய்) வைப்புத்தொகை மூலம்காப்பீடு மற்றும் கடன் உத்தரவாத நிறுவனம் (DICGC).

சேமிப்புக் கணக்குடன் ஒப்பிடும்போது FD வட்டி விகிதம் அதிகம்

நிலையான வைப்புத்தொகைகள் சுமார் 4-8% வட்டி விகிதத்தை வழங்குகின்றன. அதேசமயம்,சேமிப்பு கணக்கு ஆண்டுக்கு 4% வட்டி விகிதத்தை மட்டுமே வழங்குகிறது. 4%க்கு மேல் வழங்கும் வங்கிகளுக்கு குறைந்தபட்ச இருப்புத் தொகை சுமார் 1 லட்சம் ரூபாய் மற்றும் அதற்கு மேல் இருக்க வேண்டும். மேலும், சேமிப்புக் கணக்கில் குறைந்தபட்ச இருப்புத் தொகை பராமரிக்கப்படாவிட்டால், வங்கி ஒவ்வொரு மாதமும் பராமரிப்புக் கட்டணத்தை வசூலிக்கலாம்.கணக்கு இருப்பு குறைந்தபட்ச பரிந்துரைக்கப்பட்ட கணக்கிற்கு கீழே உள்ளது. எனவே, நிலையான வைப்புகளை சிறந்த தேர்வாக மாற்றுவது.

நிலையான வைப்புத்தொகையை கடனுக்கான பாதுகாப்பாகப் பயன்படுத்தலாம்

பல வங்கிகள் ஃபிக்ஸட் டெபாசிட்களை கடனுக்கான பத்திரமாக ஏற்றுக்கொள்கின்றன. அவர்கள் அசல் தொகையை கருத்தில் கொண்டு FD மீது கட்டணத்தை உருவாக்குகிறார்கள். ரியல் எஸ்டேட் அல்லது பிற சொத்துக்களை கடன் பாதுகாப்பாக வைத்திருப்பதை விட இது விரைவான செயல்முறையாகும்.

பதவிக்காலம் மற்றும் வருமானத்தைத் தேர்ந்தெடுப்பதற்கான நெகிழ்வுத்தன்மை

ஃபிக்ஸட் டெபாசிட் டெபாசிட்டின் காலவரையறை தேர்வு செய்வதற்கான நெகிழ்வுத்தன்மையை வழங்குகிறது. முதலீட்டின் போது அதன் கால அளவு என்னவாக இருக்க வேண்டும் என்பதை நீங்கள் தீர்மானிக்கலாம். முதலீட்டாளர் தனது வருமானத்தின் அதிர்வெண்ணையும் தீர்மானிக்க முடியும். வருமானத்தை மாதந்தோறும், காலாண்டு அல்லது ஆண்டுதோறும் பெறலாம்.

Talk to our investment specialist

நிலையான வைப்புத்தொகையின் தீமைகள்

FD வருமானம் வரிக்கு உட்பட்டது

நிலையான வைப்புத்தொகையில் முதலீடு செய்வதன் மிகப்பெரிய குறைபாடுகளில் ஒன்று, பெறப்பட்ட FD வட்டிக்கு முழுமையாக வரி விதிக்கப்படும். FD வட்டி விகிதம் முடிந்துவிட்டால்10,000 ரூபாய், கழிக்க வங்கிகளுக்கு அதிகாரம் உள்ளதுTDS @ 10% p.a. மொத்த வட்டி முதலீட்டாளரின் மொத்தத்தில் சேர்க்கப்பட்டுள்ளதுவருமானம் பின்னர் தனிநபர் ஸ்லாப் விகிதத்தின்படி வரி விதிக்கப்படுகிறது.

எக்சிட் லோட் FDக்கு பொருந்தும்

FD களில் முதலீடு செய்வதன் மற்றொரு பெரிய தீமை வெளியேறும் சுமை ஆகும். எக்சிட் லோட் என்பது முன்கூட்டியே FD திரும்பப் பெறப்படும் போது விதிக்கப்படும் அபராதம் ஆகும். முதலீட்டாளர் அதன் அடிப்படையில் நிலையான வைப்புகளை சாதகமற்றதாக மாற்றுவதில் மதிப்புமிக்க வட்டியை இழக்கிறார்நீர்மை நிறை.

பணவீக்க பாதுகாப்பு அல்ல

வீக்கம் ஹெட்ஜிங் கருவிகள் நாணயத்தின் மதிப்பு குறைவதற்கு எதிராக பாதுகாப்பை வழங்குகின்றன. நிலையான வைப்புத்தொகை பணவீக்கத் தடையாக செயல்படாது, இதனால், முதலீட்டாளர்களின் வருமானத்தை உண்கிறது.

நிலையான வைப்புத்தொகைக்கு (FD) மாற்று

FD வட்டி விகிதங்கள் கடுமையாகக் குறைக்கப்பட்டுள்ளதால், முதலீட்டாளர்கள் தங்கள் பணத்திற்கு அதிக மதிப்பைக் கொடுக்கும் பிற விருப்பங்களைப் பார்க்க வேண்டும்.

வணிகத் தாள் (CP)

CP கள் பெரிய நிறுவனங்கள் மற்றும் நிதி நிறுவனங்களால் அவற்றின் குறுகிய கால பொறுப்புகளை சந்திக்க வழங்கப்படுகின்றன. அவை வழக்கமாக உறுதிமொழி நோட்டுகள் என்று அழைக்கப்படுகின்றன, அவை பாதுகாப்பற்றவை மற்றும் தள்ளுபடியில் விற்கப்படுகின்றனமுக மதிப்பு. அவர்களின் முதிர்வு காலம் 7 நாட்கள் முதல் 1 வருடம் வரை இருக்கலாம்.

கருவூல உண்டியல்கள் (டி-பில்கள்)

டி-பில்கள் ஒரு நாட்டின் மத்திய வங்கியால் வழங்கப்படும் குறுகிய கால நிதிக் கருவிகள் ஆகும். வருமானம் அவ்வளவு அதிகமாக இல்லாவிட்டாலும், இது பாதுகாப்பான முதலீடுகளில் ஒன்றாகும், ஏனெனில் இது சந்தை அபாயங்களைக் கொண்டிருக்கவில்லை. டி-பில்களுக்கான முதிர்வு காலங்கள் 3 மாதங்கள், 6 மாதங்கள் மற்றும் 1 வருடம் வரை மாறுபடும்.

வைப்புச் சான்றிதழ் (CD)

குறுந்தகடுகள் வங்கிகள் மற்றும் நிதி நிறுவனங்களால் வழங்கப்படும் கால வைப்புத்தொகையாகும். இது ஒரு சேமிப்பு சான்றிதழாகும்நிலையான வட்டி விகிதம் மற்றும் ஒரு நிலையான முதிர்வு காலம். குறுந்தகடுகளுக்கும் நிலையான வைப்புத்தொகைகளுக்கும் உள்ள ஒரே வித்தியாசம் என்னவென்றால், குறுந்தகடுகளை அவற்றின் முதிர்வு தேதி வரை திரும்பப் பெற முடியாது, இதனால் நிதிகள் முற்றிலுமாகத் தடுக்கப்படும்.

திரவ நிதிகள் / அல்ட்ரா ஷார்ட் பாண்ட் நிதிகள்

முதலீட்டாளர்களும் முதலீடு செய்யலாம்திரவ நிதிகள் இது நிலையான வைப்புத்தொகையைப் போன்ற வருமானத்தை வழங்கும் மற்றும் அதே நேரத்தில் பணப்புழக்கம், அபராதம் இல்லாமல் திரும்பப் பெறுதல் ஆகியவற்றை வழங்கும். மேலும், நீண்ட காலத்திற்கு (> 3 ஆண்டுகள்) வைத்திருந்தால், அவை நீண்ட காலத்திற்கு ஈர்க்கும்மூலதனம் வரிவிதிப்புக்கு பதிலாக ஒரு சிறிய விகிதத்தில் ஆதாயங்கள் அவற்றை வரி திறம்பட ஆக்குகின்றன.

அவற்றில் சிலசிறந்த திரவ நிதிகள் & அல்ட்ரா ஷார்ட் பாண்ட் ஃபண்டுகள் மகசூல் முதல் முதிர்வு வரை முதலீடு செய்ய (ytm) & 2 ஆண்டுகளுக்குக் குறைவான முதிர்வு.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity LIC MF Liquid Fund Growth ₹4,666.32

↑ 0.72 ₹9,367 1.8 3.6 7.3 6.8 7.4 8.34% 1M 29D 2M Aditya Birla Sun Life Savings Fund Growth ₹541.303

↑ 0.20 ₹13,294 2.2 4.1 8 7 7.9 7.75% 6M 25D 7M 28D Nippon India Ultra Short Duration Fund Growth ₹3,981.06

↑ 1.10 ₹6,498 2.1 3.8 7.3 6.6 7.2 7.73% 5M 4D 7M 1D UTI Ultra Short Term Fund Growth ₹4,189.39

↑ 0.85 ₹3,143 2 3.7 7.3 6.5 7.2 7.57% 5M 23D 6M 23D ICICI Prudential Ultra Short Term Fund Growth ₹27.3546

↑ 0.01 ₹12,674 2.1 3.9 7.5 6.8 7.5 7.53% 5M 8D 7M 28D Invesco India Ultra Short Term Fund Growth ₹2,665.19

↑ 0.63 ₹859 2.2 3.8 7.4 6.6 7.5 7.49% 6M 13D 7M 2D Principal Ultra Short Term Fund Growth ₹2,657.74

↑ 0.51 ₹1,723 1.9 3.4 6.6 5.9 6.4 7.35% 7M 13D 7M 22D Nippon India Liquid Fund Growth ₹6,298.88

↑ 1.04 ₹28,241 1.9 3.6 7.3 6.8 7.3 7.32% 1M 17D 1M 21D Kotak Savings Fund Growth ₹42.3697

↑ 0.01 ₹11,873 2.1 3.8 7.4 6.6 7.2 7.32% 6M 4D 6M 14D SBI Magnum Ultra Short Duration Fund Growth ₹5,902.82

↑ 1.51 ₹12,470 2.1 3.8 7.5 6.7 7.4 7.28% 5M 8D 8M 16D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

நிலையான வைப்புத்தொகைக்கான பிற மாற்றுகள்பரஸ்பர நிதி அல்லதுபணச் சந்தை நிதிகள். மியூச்சுவல் ஃபண்டுகளுக்கு எதிராக நிலையான வைப்புகளை ஒப்பிடும் போது, பிந்தையவற்றின் வருமானம் ரிஸ்க்கில் சில வேறுபாடுகளுடன் ஒப்பிடக்கூடியதாகவோ அல்லது சற்று அதிகமாகவோ இருக்கும்.காரணி.

நிலையான வைப்புத்தொகை வருமானத்தை குறைக்கிறது என்பதால், உங்கள் வருமானத்தை மேம்படுத்த மற்ற முதலீட்டு விருப்பங்களை தீவிரமாக பரிசீலிக்க வேண்டிய நேரம் இது. எனவே, புத்திசாலித்தனமாக தேர்வு செய்யவும்புத்திசாலித்தனமாக முதலீடு செய்யுங்கள் இன்று!

அடிக்கடி கேட்கப்படும் கேள்விகள்

1. பணத்தை ஏன் நிலையான வைப்புகளில் வைக்க வேண்டும்?

A- நிலையான வைப்புத்தொகை உத்தரவாதமான வருவாயை வழங்குகிறது, இது பாதுகாப்பு வலைகளாக செயல்படுகிறது. உங்கள் முதலீட்டில் ஆண்டுக்கு 4% முதல் 8% வரை வருமானம் கிடைக்கும் என்பதை உறுதிப்படுத்திக் கொள்ளலாம், அதனால்தான் நீங்கள் பணத்தை நிலையான வைப்புகளில் வைத்திருக்க வேண்டும்.

2. கடனைப் பெற நான் எப்போது நிலையான வைப்புத்தொகையைப் பயன்படுத்தலாம்?

A- கடனைப் பெற நீங்கள் FD ஐப் பத்திரமாகப் பயன்படுத்தலாம். வழக்கமாக, கடன் தொகையானது நீங்கள் பாதுகாப்பாகப் பயன்படுத்தும் நிலையான வைப்புத் தொகையைப் பொறுத்தது.

3. FD முதிர்ச்சியடைவதற்கு நான் ஏன் காத்திருக்க வேண்டும்?

A- முதிர்வுக்குப் பிறகு திரும்பப் பெறுவது உங்கள் வைப்புத்தொகைக்கு அதிகபட்ச வட்டியைக் கொடுக்கும். மேலும், முதிர்வுக்குப் பிறகு நீங்கள் திரும்பப் பெற்றால் வெளியேறும் சுமை எதுவும் வசூலிக்கப்படாது.

4. முதிர்வுக்கு முன் நான் FD ஐ திரும்பப் பெற்றால் என்ன நடக்கும்?

A- முதிர்ச்சிக்கு முன் நீங்கள் FDஐ திரும்பப் பெற்றால், வெளியேறும் சுமை அல்லது அபராதம் விதிக்கப்படும். மேலும், அதிகபட்ச வட்டி விகிதங்களின் பலனை நீங்கள் இழக்க நேரிடும். முன்கூட்டியே வெளியேறினால், குறைந்த வட்டி மட்டுமே கிடைக்கும்.

5. FD ஐ அதன் நேரத்திற்கு முன்பே திரும்பப் பெற நான் அபராதம் செலுத்த வேண்டுமா?

A- ஆம், பெரும்பாலான சந்தர்ப்பங்களில், முதிர்வுக்கு முன் நீங்கள் FDஐ திரும்பப் பெற்றால் அபராதம் விதிக்கப்படும், இருப்பினும், இது FD தொகையைப் பொறுத்தது. வெறுமனே, அபராதம் 0.50 சதவீதம்.

6. வைப்பாளர் காலமானால் என்ன நடக்கும்?

A- டெபாசிட் செய்பவர் இறந்துவிட்டால், கூட்டு வைத்திருப்பவரால் FD தானாகவே கோரப்படும். கூட்டு வைத்திருப்பவர் இல்லை என்றால், அது நாமினியால் கோரப்பட வேண்டும்.

7. நான் பல FDகளை அமைக்கலாமா?

A- ஆம், நீங்கள் ஒரே வங்கி அல்லது வெவ்வேறு வங்கிகளில் பல நிலையான வைப்புகளை அமைக்கலாம்.

8. எனது FDகளை நான் பல்வகைப்படுத்த வேண்டுமா?

A- ஆம், உங்கள் நிலையான வைப்புத்தொகையை நீங்கள் பல்வகைப்படுத்த வேண்டும். வெவ்வேறு வங்கிகளின் FD இல் முதலீடு செய்வது அல்லது RBI சேமிப்பை வாங்குவது பற்றி நீங்கள் பரிசீலிக்கலாம்பத்திரங்கள் அல்லது பிற கால வைப்புத் திட்டங்கள். இது உங்கள் முதலீட்டு போர்ட்ஃபோலியோவை பன்முகப்படுத்துகிறது.

9. FD எப்போது வரி விதிக்கப்படும்?

A- உங்கள் FD மூலம் கிடைக்கும் வட்டி ரூ.க்கு மேல் இருந்தால். 10,000 என்றால் அதற்கு வரி விதிக்கப்படும். உங்கள் FDயில் 10% TDSஐ வங்கி கழிக்கும். மேலும், நீங்கள் அதிக வருமானம் கொண்ட குழுவின் கீழ் வந்தால், நீங்கள் கூடுதலாக 10% வரி செலுத்த வேண்டும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

You Might Also Like