Table of Contents

- பிரிவு 80C - வரம்பு

- வருமான வரிச் சட்டத்தின் 80C பிரிவின் கீழ் வரும் வரி விலக்குகள்

- பிரிவு 80C இன் கீழ் விலக்குகளுக்கு தகுதியான முதலீடு

- 1. ELSS முதலீடு அல்லது ஈக்விட்டி இணைக்கப்பட்ட சேமிப்புத் திட்டம்

- 2. PPF முதலீடு அல்லது பொது வருங்கால வைப்பு நிதி

- 3. EPF முதலீடு அல்லது பணியாளர் வருங்கால வைப்பு நிதி

- 4. FD அல்லது வரி சேமிப்பு வைப்பு

- 5. NPS முதலீடு அல்லது தேசிய ஓய்வூதிய அமைப்பு

- 6. NSC முதலீடு அல்லது தேசிய சேமிப்புச் சான்றிதழ்கள்

- 7. யூலிப் அல்லது யூனிட் இணைக்கப்பட்ட காப்பீட்டுத் திட்டங்கள்

- 8. ஆயுள் காப்பீடு

- 9. சுங்கன்யா சம்ரித்தி யோஜனா

- 10. SCSS அல்லது மூத்த குடிமக்கள் சேமிப்புத் திட்டம்

- Sec இன் கீழ் எங்கு சேமிப்பது என்பதை அறியவும். 80C

- 80C தவிர மற்ற வரி சேமிப்பு முதலீடுகள்

- வருமான வரி கால்குலேட்டர்

பிரிவு 80C வருமான வரிச் சட்டம் 1961

பிரிவு 80C என்பது வரி சேமிப்பு பிரிவுகளில் ஒன்றாகும்வருமான வரி வரை வரி விலக்குகளை அனுமதிக்கும் சட்டம்இந்திய ரூபாய் 1.50,000 முதலீடுகள் மீது. மதிப்பீடுஇந்தியாவில் வருமான வரி ஏப்ரல் 1, 1962 முதல் நடைமுறைக்கு வந்த 1961 இன் வருமான வரிச் சட்டத்தால் நிர்வகிக்கப்படுகிறது.வரி சேமிப்பு முதலீடு வருமான வரிச் சட்டத்தில் கால முதலீடுகளை ஊக்குவிப்பது மற்றும் வரிச் சேமிப்பிற்கான விருப்பங்கள் சேர்க்கப்பட்டுள்ளன. வருமான வரிச் சட்டத்தின் கீழ் வரி சேமிப்பு பிரிவுகளில் 80C, 80CCC, 80CCD, 80CCE ஆகியவை அடங்கும். இந்தப் பிரிவுகளில் ஏதேனும் ஒன்றில் முதலீடு செய்வதன் மூலம் ஒருவர் வரியைச் சேமிக்க முடியும், இருப்பினும், பிரிவு 80C மிகவும் நிறைவான ஒன்றாகும்.

பிரிவு 80C - வரம்பு

2014 நிதியாண்டிலிருந்து, பிரிவு 80C இன் கீழ் அதிகபட்ச விலக்கு 1,50,000 ரூபாய் வரை அதிகரித்துள்ளது. இந்தப் பிரிவு உங்கள் வரிப் பொறுப்பைக் குறைக்கிறது, மேலும் நீங்கள் 30% அதிக வரி அடைப்புக்குள் வந்தாலும், 45,000 ரூபாயைச் சேமிக்கிறீர்கள். உங்கள் சேமிப்பை பல்வேறு முதலீடுகளில் வேறுபடுத்துவது நல்லதுவரி சலுகை 80C கீழ் பிரிவு 80C இன் கீழ் விலக்குகளுக்குத் தகுதிபெறும் பல முதலீட்டு விருப்பங்கள் உள்ளன. சில முக்கிய முதலீடுகளைப் பற்றி அறிய, கீழே படிக்கவும்!

வருமான வரிச் சட்டத்தின் 80C பிரிவின் கீழ் வரும் வரி விலக்குகள்

- பிரீமியம் க்கானஆயுள் காப்பீடு

- PPFக்கான பங்களிப்பு

- PFக்கான பங்களிப்பு

- அரசாங்கம் அல்லது சுயமாக செலுத்த வேண்டிய ஒத்திவைக்கப்பட்ட வருடாந்திரங்கள்

- காப்பீட்டு நிதிக்கான பங்களிப்புகள்

- யூலிப்களில் முதலீடுகள்

- ஓய்வூதிய நிதிக்கான பங்களிப்பு

- கல்வி கட்டணம் அதிகபட்சம் 2 குழந்தைகள்

- வருடாந்திரம் திட்டங்கள்காப்பீட்டு நிறுவனங்கள் உட்படஎல்.ஐ.சி

- வீட்டுக் கடன் திருப்பிச் செலுத்துதல்

- முதலீடுகள்பரஸ்பர நிதி

- குறைந்தபட்சம் 5 ஆண்டுகளுக்கு நிலையான வைப்பு

- மூத்த குடிமக்கள் சேமிப்பு திட்டத்திற்கான பங்களிப்பு

Talk to our investment specialist

பிரிவு 80C இன் கீழ் விலக்குகளுக்கு தகுதியான முதலீடு

1. ELSS முதலீடு அல்லது ஈக்விட்டி இணைக்கப்பட்ட சேமிப்புத் திட்டம்

- ELSS மியூச்சுவல் ஃபண்டுகள் சிறந்த வரி சேமிப்பு முதலீடுகளில் ஒன்றாகும், ஏனெனில் அவை நல்ல வருமானத்தை வழங்குகின்றன மற்றும் எல்லாவற்றிலும் குறைவான லாக்-இன் காலத்தை (3 ஆண்டுகள்) கொண்டுள்ளன.வரி சேமிப்பு திட்டம்.

- ELSS மியூச்சுவல் ஃபண்டுகள் தங்கள் சொத்துக்களில் குறைந்தது 65% சந்தையுடன் இணைக்கப்பட்ட கருவிகளில் முதலீடு செய்கின்றனபங்குகள் மற்றும் பங்குச் சந்தை.

- பிரிவு 80C இன் கீழ், 1,50,00 ரூபாய் வரையிலான ELSS முதலீடுகள் வரிச் சலுகைக்கு தகுதியுடையவை.

- பங்குச் சந்தைகளுடன் முக்கியமாக இணைக்கப்பட்டிருப்பதால், ELSS நிதிகள் உத்தரவாதமான வருமானத்தை வழங்குவதில்லை, ஆனால் சிறப்பாகச் செயல்படும் நிதிகள் நல்ல வருமானத்தை ஈட்டுகின்றன.கலவையின் சக்தி.

- பட்ஜெட் 2018 இன் படி, ELSS நீண்ட கால மூலதன ஆதாயங்களை (LTCG) ஈர்க்கும். நீண்ட கால அடிப்படையில் முதலீட்டாளர்களுக்கு 10% வரி விதிக்கப்படும் (குறியீடு இல்லாமல்).மூலதன ஆதாயம் வரி. 1 லட்சம் வரை லாபம் கிடைக்கும்வரி இலவசம். வரி10% 1 லட்சத்துக்கும் மேலான ஆதாயங்களுக்குப் பொருந்தும்.

பட்டியலில் இருந்து ஒருவர் தேர்வு செய்யலாம்சிறந்த மியூச்சுவல் ஃபண்டுகள் வரி சேமிப்பு முதலீடுகளுக்கு.

2. PPF முதலீடு அல்லது பொது வருங்கால வைப்பு நிதி

- தனிநபர்கள், மனைவி, சுயம் அல்லது குழந்தைகளின் பெயரில் பிபிஎஃப் கணக்குகளுக்குச் செய்த பங்களிப்புகளுக்கு வரி விலக்குகளைப் பெறலாம்.

- 2017-2018 நிதியாண்டில், பிரிவு 80C இன் கீழ் அனுமதிக்கப்பட்ட அதிகபட்ச விலக்கு 1,50,000 ரூபாய் வரை.

- PPF கணக்கின் வட்டி விகிதம் உத்தரவாதம், எனவே PPF முதலீடுகள் நிலையான வருமானத்தை வழங்குகின்றன.

- தற்போது, 2017-2018 நிதியாண்டிற்கான PPF வட்டி விகிதம் 8% p.a., இது ஆண்டுதோறும் கூட்டப்படுகிறது.

3. EPF முதலீடு அல்லது பணியாளர் வருங்கால வைப்பு நிதி

- வருமான வரிச் சட்டத்தின் பிரிவு 80C இன் கீழ், முதலாளியின் பங்களிப்புEPF 1,50,000 ரூபாய் வரையிலான வரி விலக்குகளுக்கு கணக்கு பொறுப்பாகும்.

- EPF கணக்கிற்கான பங்களிப்பு சம்பளத்தில் 12% ஆகும்.

- 2017-18 நிதியாண்டில், EPF மீதான வட்டி விகிதம் ஆண்டுக்கு 8.55% ஆக நிர்ணயிக்கப்பட்டுள்ளது.

4. FD அல்லது வரி சேமிப்பு வைப்பு

- நிலையான வைப்புத்தொகையின் முதலீட்டின் காலம் 5 ஆண்டுகள் மற்றும் அதை முன்கூட்டியே திரும்பப் பெற முடியாது.

- வரி சேமிப்பு நிலையான வைப்பு பிரிவு 80C இன் கீழ் 1,50,000 ரூபாய் வரையிலான முதலீடுகளுக்கு வரி விலக்கு அளிக்கவும்.

- நிலையான வைப்புகளின் வட்டி விகிதம் பொதுவாக 7-9% p.a. நடைமுறையில் உள்ள வட்டி விகிதங்களைப் பொறுத்து.

- நிலையான வைப்புத்தொகை உத்தரவாதமான மூலதன பாதுகாப்பு மற்றும் வருமானத்தை வழங்குகிறது. இருப்பினும், திFD வருமானம் வரிக்கு உட்பட்டது.

5. NPS முதலீடு அல்லது தேசிய ஓய்வூதிய அமைப்பு

- இந்திய அரசாங்கத்தின் முன்முயற்சி, NPS என்பது பணிபுரியும் தொழில் வல்லுநர்கள் அல்லது அமைப்புசாரா துறையில் பணிபுரிபவர்களுக்கான ஓய்வூதியத் திட்டமாகும்.

- மேலே உள்ள முதலீடுகளைப் போலவே, NPS இல் INR 1,50,000 வரை முதலீடு செய்வது வருமான வரிச் சட்டத்தின் 80C பிரிவின் கீழ் வரி விலக்குகளுக்குப் பொறுப்பாகும்.

- இது தவிர, கூடுதல் INR 50,000 விதிவிலக்குகளுக்குக் கோரலாம்பிரிவு 80CCD(1B), மேலும் தன்னார்வ முதலீடு செய்யப்பட்டால்NPS கணக்கு.

- முதலீட்டாளர்கள் தங்களுக்கு ஏற்றவாறு NPS திட்டத்தை தேர்வு செய்யலாம்ஆபத்து விவரக்குறிப்பு.

6. NSC முதலீடு அல்லது தேசிய சேமிப்புச் சான்றிதழ்கள்

- ஒரு சிறிய சேமிப்பு கருவி, NSC களுக்கு 5 ஆண்டுகள் லாக்-இன் காலம் உள்ளது மற்றும் பிரிவு 80C இன் கீழ் வரிச் சலுகைகளுக்குத் தகுதியுடையவை.

- NSC முதலீட்டில் வரி விலக்குகளைப் பெற, ஒருவர் அதிகபட்சமாக INR 1,50,000 NSC முதலீடுகளைச் செய்யலாம்.

- வட்டி ஒவ்வொரு ஆண்டும் கூட்டும் ஆனால் வரி விதிக்கப்படும், இருப்பினும் அதை மீண்டும் முதலீடு செய்யலாம், அது 80C விலக்குகளுக்கு பொறுப்பாகும்.

- 2017-18 நிதியாண்டில், NSCகளுக்கான வட்டி விகிதம் 7.9% p.a.

7. யூலிப் அல்லது யூனிட் இணைக்கப்பட்ட காப்பீட்டுத் திட்டங்கள்

- ULIP அல்லதுயூனிட் இணைக்கப்பட்ட காப்பீட்டுத் திட்டம் ஆகியவற்றின் கலவையாகும்காப்பீடு மற்றும் ஈக்விட்டி முதலீடுகள். (அடிப்படையானது கடனாக மாறலாம் அல்லது பங்கு மற்றும் கடனின் கலவையாகவும் இருக்கலாம்)

- வருமான வரியின் பிரிவு 80C இன் கீழ் தகுதியான அதிகபட்ச விலக்கு INR 1,50,000 ஆகும்.

- சந்தை இணைக்கப்பட்ட தயாரிப்பாக இருப்பதால், யூலிப்கள் உத்தரவாதமான வருமானத்தை வழங்காது. நல்ல நீண்ட கால வருவாயை வழங்குவதற்கான அதிக ஆற்றலை அவர்கள் கொண்டிருந்தாலும்.

8. ஆயுள் காப்பீடு

- வருமான வரியின் பிரிவு 80C இன் கீழ் தகுதியான அதிகபட்ச விலக்கு INR 1,50,000 ஆகும்.

- ஆயுள் காப்பீடு வகை எடோவ்மென்ட், ULIP,கால வாழ்க்கை, வரிச் சேமிப்புக்கு ஆண்டுத் தொகை அனுமதிக்கப்படுகிறது.

9. சுங்கன்யா சம்ரித்தி யோஜனா

- இந்தத் திட்டம் ஒரு பெண் குழந்தைக்காக அவளுடைய பெற்றோர் அல்லது பாதுகாவலர்களால் செய்யப்படும் முதலீடுகளுக்காக சிறப்பாக வடிவமைக்கப்பட்டுள்ளது.

- பிரிவு 80C இன் கீழ் வரி சேமிப்புக்கு பொறுப்பாகும்,சுகன்யா சம்ரித்தி யோஜனா 21 ஆண்டுகளுக்குப் பிறகு கணக்கு முதிர்ச்சியடைகிறது.

- 2017-2018 நிதியாண்டில், இந்தத் திட்டத்தின் வட்டி விகிதம் 8.4% p.a. வட்டி விகிதம் ஆண்டுதோறும் கூட்டப்படுகிறது மற்றும் முற்றிலும் வரி விலக்கு அளிக்கப்படுகிறது.

- சுகன்யா சம்ரித்தி யோஜனாவில் வரி விலக்கு பெறத் தகுதியான முதலீடுகள் 1,50,000 ரூபாய்க்கு மேல் இருக்கக்கூடாது.

10. SCSS அல்லது மூத்த குடிமக்கள் சேமிப்புத் திட்டம்

- இந்தத் திட்டம் மூத்த குடிமக்களுக்கு, 60 வயதுக்கு மேற்பட்டவர்கள் அல்லது தேர்வு செய்தவர்களுக்கு மட்டுமே வடிவமைக்கப்பட்டுள்ளதுஓய்வு 55 வயதில்.

- வரி விலக்குக்கான அதிகபட்ச SCSS முதலீடு INR 1,50,000 மற்றும் தற்போதைய வட்டி விகிதம் 8.4% p.a.

Sec இன் கீழ் எங்கு சேமிப்பது என்பதை அறியவும். 80C

80சி பிரிவின் கீழ் ஒருவர் எங்கே வரியைச் சேமிக்க முடியும்? இந்தக் கேள்விக்கான பதில் அகநிலை மற்றும் நபருக்கு நபர் மாறுபடும் என்றாலும், பிரிவு 80C இன் கீழ் வரி விலக்குகளுக்குக் கிடைக்கும் சில சிறந்த முதலீட்டு விருப்பங்கள் கீழே உள்ளன. அவற்றில் சிறந்த அம்சம் என்னவென்றால், இவை பொதுவாக மக்கள் செய்யும் முதலீடுகள், எனவே அவற்றில் முதலீடு செய்வதில் கூடுதல் சுமை இல்லை. கீழே குறிப்பிடப்பட்டுள்ளவற்றில் ஏதேனும் ஒன்றுடன் பிரிவு 80C சேமிப்பைப் பெறுங்கள்-

ஆயுள் காப்பீட்டின் பிரீமியம்

வாழ்நாள் காப்பீடு கவரேஜ் என்பது ஒவ்வொரு வருமானம் ஈட்டும் தனிநபரும் சார்ந்திருப்பவர்களால் விரும்பப்படுகிறது. உங்கள் ஆயுள் காப்பீட்டுக்காக செலுத்தப்படும் வருடாந்திர பிரீமியத்திற்கு, பிரிவு 80C இன் கீழ் வரிச் சேமிப்புக்கு உரிமை உண்டு.

வீட்டுக் கடன் திருப்பிச் செலுத்துதல்

இந்தப் பிரிவின் கீழ், உங்கள் வீட்டுக் கடனின் அசல் தொகையைத் திருப்பிச் செலுத்துவது வரிச் சேமிப்பிற்குத் தகுதியானது. மேலும், முத்திரைக் கட்டணம், பதிவுக் கட்டணம் மற்றும் பரிமாற்றச் செலவுகள் ஆகியவற்றில் விலக்குகள் பொருந்தும்.

குழந்தைகளின் கல்விக் கட்டணம்

இரண்டு குழந்தைகளின் கல்விக்காக பள்ளி, கல்லூரி, பல்கலைக்கழகம் அல்லது கல்வி நிறுவனங்களுக்குச் செலுத்தப்படும் கல்விக் கட்டணம், பிரிவு 80C இன் கீழ் விலக்குகளுக்குத் தகுதியானது.

80C தவிர மற்ற வரி சேமிப்பு முதலீடுகள்

வருமான வரிச் சட்டத்தின் பிரிவு 80C சில உட்பிரிவுகளையும் கொண்டுள்ளது.

இதில் அடங்கும்-

| வரி சேமிப்பு பிரிவுகள் 1 | 80C விலக்குகள் (INR) | முதலீட்டுத் தகுதி |

|---|---|---|

| பிரிவு 80சிசிசி | 1,50,000 | ஓய்வூதிய திட்டங்களுக்கு செலுத்தப்பட்ட பணம் |

| பிரிவு 80CCD | 1,50,000 | மத்திய அரசின் சான்றளிக்கப்பட்ட ஓய்வூதியத் திட்டங்களுக்கான பங்களிப்புகள் |

| பிரிவு 80CCF | 20,000 | நீண்ட கால உள்கட்டமைப்புக்காக செய்யப்பட்ட முதலீடுகள்பத்திரங்கள் |

| பிரிவு 80CCG | 25,000 | அரசாங்கத்தால் அங்கீகரிக்கப்பட்ட பங்குத் திட்டங்களில் செய்யப்படும் முதலீடுகள் |

பிரிவு 80சிசிசி

பிரிவு 80CCC என்பது ஒரு வரிச் சேமிப்புப் பிரிவாகும், இதன் கீழ் தனிநபர் ஒருவர் ஓய்வூதியத் திட்டங்கள் அல்லது காப்பீட்டாளர்களின் வருடாந்திரத் திட்டங்களுக்குச் செலுத்தப்படும் தொகைகளுக்கு INR 1,50,000 வரை வரி விலக்குகளைப் பெறலாம். பிரிவு 80சிசிசியின் கீழ் விலக்குகளைப் பெற, வருடாந்திரத் திட்டம் என்பது பிரிவு 10(23ஏபி) இல் குறிப்பிடப்பட்டுள்ள நிதியிலிருந்து ஓய்வூதியத்தைப் பெறுவதற்காக குறிப்பாக இருக்க வேண்டும்.

குறிப்பு: முதலீட்டாளர்கள் முதிர்வுக்கு முன் திட்டத்திலிருந்து வெளியேறினால், சரணடைதல் மதிப்பு ரசீது பெற்ற ஆண்டில் வரி விதிக்கப்படும்.

பிரிவு 80சிசிடி

பிரிவு 80CCD இன் கீழ், மத்திய அரசு சான்றளிக்கப்பட்ட ஓய்வூதியத் திட்டங்களுக்கு தனிநபர் மற்றும் அதன் முதலாளி பங்களிப்பு செய்தால், தனிநபர் வரி செலுத்துவோர் 1,50,000 ரூபாய் வரை வரி விலக்குகளைப் பெறலாம்.

குறிப்பு: தனிநபரின் சம்பளத்தில் 10% ஐத் தாண்டாமல் இருந்தால் மட்டுமே பங்களிக்கப்பட்ட தொகைக்கான வரி விலக்கு தகுதியுடையது. 2017-18 நிதியாண்டிலிருந்து, சுயதொழில் செய்யும் தனிநபருக்கு விதிக்கப்படும் அதிகபட்ச விலக்கு, முந்தைய 10% வரம்பிலிருந்து, அதிகபட்சமாக INR 1,50,000க்கு உட்பட்டு மொத்த சம்பளத்தில் 20% ஆக அதிகரித்துள்ளது.

பிரிவு 80CCF

பிரிவு 80CCF நீண்ட கால உள்கட்டமைப்பு பத்திரங்களுக்கு அரசு சான்றளிக்கப்பட்ட முதலீடுகளுக்கு வரி விலக்குகளை அனுமதிக்கிறது. தனிநபர் மற்றும் HUFகள் இருவரும் பிரிவு 80CCF இன் கீழ் INR 20,000 வரை விலக்குகளை கோரலாம்.

பிரிவு 80CCG

அரசாங்கத்தால் அங்கீகரிக்கப்பட்ட பங்குத் திட்டங்களில் முதலீடு செய்யும் தனிப்பட்ட வரி செலுத்துவோர் பிரிவு 80CCG இன் கீழ் அதிகபட்சமாக 25,000 ரூபாய் வரை விலக்குகளைப் பெறலாம்.

குறிப்பு: பிரிவு 80CCG இன் கீழ் கோரப்படும் விலக்கு ஈக்விட்டி திட்டங்களில் முதலீடு செய்யப்பட்ட தொகையில் 50% ஐ விட அதிகமாக இருக்கக்கூடாது.

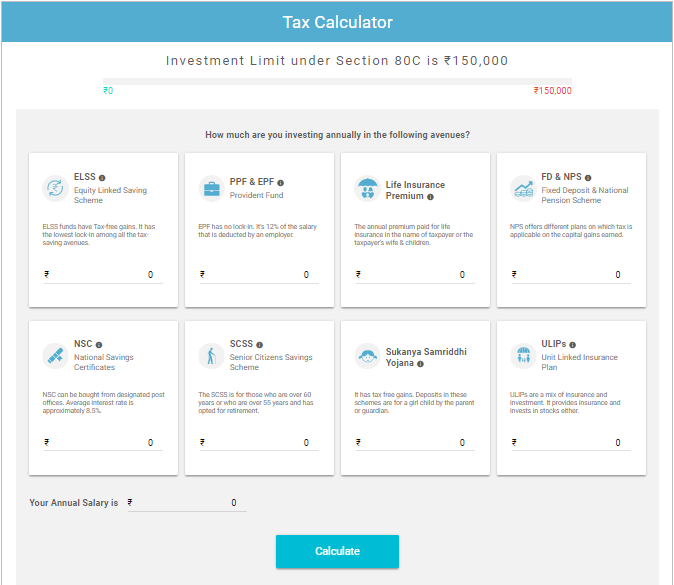

வருமான வரி கால்குலேட்டர்

வரி சேமிப்பு முக்கியம்! நம்மில் பெரும்பாலோர் வருமான வரியைச் சேமிக்க எவ்வளவு முதலீடு செய்ய வேண்டும் என்பதைக் கணக்கிடுவதில் சிரமப்படுகிறோம். சரி, எங்களிடம் ஒரு தீர்வு உள்ளது:

உங்கள் வருடாந்திர சம்பளம் மற்றும் உங்கள் முதலீடுகளை பூர்த்தி செய்து, உங்கள் வரி பொறுப்புகளை கணக்கிடுங்கள்.

உலகில் புரிந்து கொள்ள கடினமான விஷயம் வரிகளைப் புரிந்துகொள்வது. எனவே, வரி சேமிப்பு முதலீட்டு விருப்பங்களை ஆராய்ந்து, உங்கள் சேமிப்புத் திட்டங்களுக்குப் பொருத்தமானவற்றைத் தேர்ந்தெடுப்பது நல்லது. சிறப்பாக முதலீடு செய்யுங்கள், சிறந்த வரியைச் சேமிக்கவும்!

"வரி செலுத்துவது ஒரு தண்டனை அல்ல, அது ஒரு பொறுப்பு"

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.