Table of Contents

இருப்புநிலை பகுப்பாய்வைப் பற்றி அனைத்தையும் அறிக

திஇருப்பு தாள் ஒரு நிறுவனத்தின், என்றும் அழைக்கப்படுகிறதுஅறிக்கை நிதி நிலை, நிறுவனத்தின் சொத்துக்கள், பொறுப்புகள் மற்றும் உரிமையாளரின் சமபங்கு ஆகியவற்றைக் காட்டுவதாகும் (நிகர மதிப்பு) உடன் தொகுக்கப்படும் போதுபணப்புழக்கம் அறிக்கை மற்றும்வருமான அறிக்கை, இந்த இருப்புநிலை நிதியின் மூலக்கல்லாக செயல்படுகிறதுஅறிக்கைகள் எந்த நிறுவனத்திற்கும்.

நீங்கள் ஒரு சாத்தியமானவராக இருந்தால்முதலீட்டாளர் அல்லது ஏபங்குதாரர், இருப்புநிலைக் குறிப்பைப் புரிந்துகொள்வதும் அதை போதுமான அளவில் பகுப்பாய்வு செய்வதும் மிகவும் அவசியம். இங்கே, இந்த இடுகையில், இருப்புநிலை பகுப்பாய்வு மற்றும் அதை எவ்வாறு சரியாகச் செய்வது என்பதைப் பற்றி அறிந்து கொள்வோம்.

நிதிநிலை அறிக்கையில் இருப்புநிலை என்ன பங்கு வகிக்கிறது?

சாத்தியமான முதலீட்டாளர்கள் ஆய்வு செய்ய ஒவ்வொரு வணிகமும் மூன்று அத்தியாவசிய நிதிநிலை அறிக்கைகளைக் கொண்டு வர வேண்டும், அவை:

இருப்பு தாள்

இந்தத் தகவலின் மூலம், முதலீட்டாளர்கள் நிறுவனத்திடம் எவ்வளவு பணம் (சொத்துக்கள்) உள்ளது, அவர்கள் எவ்வளவு கடன்பட்டிருக்கிறார்கள் (கடன்கள்) மற்றும் அவை இரண்டையும் ஒன்றாக இணைத்த பிறகு (பங்குதாரர் ஈக்விட்டி, எஞ்சியிருக்கும்) என்ன என்பதைத் தெரிந்துகொள்ளலாம்.புத்தகம் மதிப்பு, அல்லது நிகர மதிப்பு).

வருமான அறிக்கை

இது நிறுவனம் ஈட்டிய லாபத்தின் பதிவைக் கூறுகிறது. நிறுவனம் எவ்வளவு பணம் சம்பாதித்தது அல்லது இழந்தது என்பதைக் கண்டறிய இது உதவுகிறது.

பணப்பாய்வு அறிக்கை

உடன் ஒப்பிடுகையில் இது பணத்தில் ஏற்பட்ட மாற்றங்களின் பதிவாகும்வருமானம் அறிக்கை. பணம் எங்கிருந்து வந்தது, எங்கிருந்து வழங்கப்பட்டது என்பதைப் புரிந்துகொள்ள இந்த அறிக்கை உதவுகிறது.

Talk to our investment specialist

இருப்புநிலை பகுப்பாய்விலிருந்து நீங்கள் என்ன பெறுகிறீர்கள்?

பெரும்பாலான நேரங்களில், மக்கள் ஒரு கேள்வியின் மீது ஆச்சரியப்படுவார்கள் - இருப்புநிலை பகுப்பாய்வை எந்த இரண்டு பகுதிகளாகப் பிரிக்கலாம்? இந்த பதிலைப் பெற, முதலில் இந்த தாள் எவ்வாறு உருவாக்கப்பட்டது என்பதைக் கண்டுபிடிப்போம்.

இருப்புநிலை பகுப்பாய்வானது பொதுவாக ஒரு நிறுவனத்தின் பொறுப்புகள் மற்றும் சொத்துக்கள் மற்றும் பங்குதாரர்களுக்கு சொந்தமான பணம் ஆகியவற்றைக் காட்டும் நெடுவரிசைகள் மற்றும் வரிசைகளால் ஆனது. ஒரு நெடுவரிசையில், நீங்கள் அனைத்து பொறுப்புகள் மற்றும் சொத்துக்களைக் காண்பீர்கள், மற்றொன்றில், இந்த வகைகளில் ஒவ்வொன்றின் மொத்தத் தொகையைக் காணலாம்.

காலம் பொதுவாக கட்டுப்படுத்தப்படவில்லை. ஒரு வருட இருப்புநிலைக் குறிப்பை வெளியிடும் நிறுவனங்கள் இருந்தாலும், பல வருட தகவல்களை வெளியிடும் நிறுவனங்கள் உள்ளன. பெரும்பாலும், இருப்புநிலைக் குறிப்பில், சொத்துக்கள் எவ்வளவு விரைவாக பணமாக மாற்றப் போகிறது என்பதைப் பொறுத்து பட்டியலிடப்படும். மேலும், பொறுப்புகள் அவற்றின் பட்டியலிடப்படும் தேதிகளைப் பொறுத்து.

இருப்புநிலைக் குறிப்பைப் பார்க்கும்போது, உங்கள் முதல் இலக்காக நிறுவனத்தின் நிதி ஆரோக்கியத்தைப் புரிந்து கொள்ள வேண்டும். முன்னுரிமை, ஒரு நிறுவனத்தின் பொறுப்புகள், பங்குதாரர் பங்கு மற்றும் சொத்துக்கள் சமமாக இருக்க வேண்டும். இருப்புநிலை பகுப்பாய்வைப் புரிந்துகொள்வதன் மூலம், ஒரு நிறுவனத்தைப் பற்றிய பின்வரும் தகவலை நீங்கள் எளிதாகத் தீர்மானிக்கலாம்:

- ஈக்விட்டி தொடர்பான கடன்

- வாடிக்கையாளர்கள் பில்களை செலுத்த எடுக்கும் காலம்

- குறுகிய கால பணத்தில் குறைவு அல்லது அதிகரிப்பு

- உறுதியான சொத்துகளின் சதவீதம் மற்றும் ஆதாயம்கணக்கியல் பரிவர்த்தனைகள்

- முழு சரக்குகளையும் விற்க வேண்டிய நாட்களின் எண்ணிக்கை

- வளர்ச்சி மற்றும் ஆராய்ச்சி பட்ஜெட் மூலம் உருவாக்கப்பட்ட முடிவுகள்

- வட்டி கவரேஜ் விகிதத்தில் குறைவு ஏற்பட்டால்பத்திரங்கள்

- கடனில் செல்லும் சராசரி வட்டி

- லாபத்தை செலவிட அல்லது மறு முதலீடு செய்வதற்கான வழி

இருப்புநிலைக் குறிப்பில் சொத்து பகுப்பாய்வு

ஒரு சொத்து என்பது முதலீடுகள், உறுதியான பொருள்கள் மற்றும் பணம் உட்பட ஒரு நிறுவனத்திற்கு மதிப்புள்ள எதையும். பொதுவாக, நிறுவனங்கள் சொத்துக்களை இரண்டு பரந்த வகைகளாகப் பிரித்து, இருப்புநிலைக் குறிப்பில் அவற்றின் முறிவைக் காணலாம்:

நடப்பு சொத்து

பங்குகள், ரொக்கம், பத்திரங்கள், உடல் சரக்கு மற்றும் ப்ரீபெய்ட் செலவுகள் போன்ற ஒரு வருடத்திற்குள் எளிதாக பணமாக மாற்ற முடியும்.

நீண்ட கால சொத்துக்கள்

இயந்திரங்கள், உபகரணங்கள், வாகனங்கள், கட்டிடங்கள், சொத்து மற்றும் தளபாடங்கள் போன்ற பல ஆண்டுகளாக ஒரு நிறுவனம் பயன்படுத்தக்கூடிய உறுதியான சொத்துக்கள்.

இருப்புநிலைக் குறிப்பில் பொறுப்புகள் பகுப்பாய்வு

பொறுப்புகள் என்பது ஒரு நிறுவனம் செலுத்த வேண்டிய பண மதிப்பு. அவை பொதுவாக வாடகை, நிறுவனத்தின் சம்பளம், பயன்பாடுகள், சப்ளை பில், ஒத்திவைக்கப்பட்டவை ஆகியவற்றை உள்ளடக்கும்.வரிகள் அல்லது கடன்கள். சொத்துக்களைப் போலவே, பொறுப்புகள் கூட இரண்டு வெவ்வேறு வகைகளாகப் பிரிக்கப்படுகின்றன:

தற்போதைய கடன் பொறுப்புகள்

இது ஒரு நிறுவனம் ஒரு குறுகிய காலத்திற்குள் மற்றவர்களுக்கு செலுத்த வேண்டிய தொகையாகும். இந்த பிரிவில் செலுத்த வேண்டிய கணக்குகள், நடப்பு கடன்கள், நீண்ட கால கடனின் தற்போதைய பகுதி மற்றும் பல அடங்கும்.

நீண்ட கால பொறுப்புகள்

இது ஒரு நிறுவனம் கடன் வாங்கிய தொகையாகும், ஆனால் குறுகிய காலத்திற்குள் செலுத்த வேண்டிய கட்டாயம் இல்லை. செலுத்த வேண்டிய பத்திரங்கள் மற்றும் பிற நீண்ட கால கடன்கள் இந்த வகையில் கணக்கிடப்படுகின்றன.

இருப்புநிலைக் குறிப்பில் பங்குதாரரின் ஈக்விட்டியை பகுப்பாய்வு செய்தல்

பங்குதாரர் ஈக்விட்டி என்பது ஒரு பங்குதாரர் அல்லது நிறுவனத்தின் உரிமையாளர் எடுக்கும் பணத் தொகை. மொத்த சொத்துக்களிலிருந்து கடன்களைக் கழிப்பதன் மூலம் இதை எளிதாகக் கணக்கிடலாம். நிகர வருமானம், நிகர மதிப்பு மற்றும் ஒரு நிறுவனத்தின் ஒட்டுமொத்த மதிப்பின் கீழ் பங்குதாரர் ஈக்விட்டியும் வருகிறது என்பதே இதன் பொருள்.

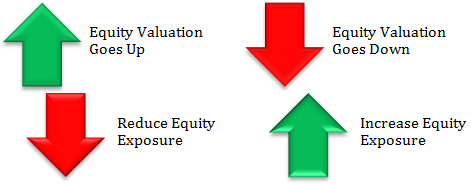

அதிக ஈக்விட்டி என்பது பங்குதாரர்களின் பாக்கெட்டுகளுக்கு அதிக பணம் செல்வதைக் குறிக்கிறது; நெகடிவ் ஈக்விட்டி என்றால் சொத்துக்களின் மதிப்பு கடன்களை மறைக்க போதுமானதாக இல்லை.

முடிவுரை

இப்போது இருப்புநிலைக் குறிப்பின் பொருள் மற்றும் முக்கியத்துவம் தெளிவாக உள்ளது; ஒரு நிறுவனத்தில் முதலீடு செய்வதற்கு முன் நீங்கள் அதை பகுப்பாய்வு செய்ய வேண்டும் என்பதை அறிந்து கொள்ளுங்கள். மேலும், இருப்புநிலைக் குறிப்பில் கிடைக்கும் தகவல், கூடுதல் நிதி ஆவணங்களுடன் பயன்படுத்தப்படலாம், போன்றபணப்பாய்வு அறிக்கை அல்லது வருமான அறிக்கை. இறுதியாக, இந்தத் தரவு மற்றும் தகவல் அனைத்தையும் இணைப்பது, அந்த நிறுவனத்தில் நீங்கள் முதலீடு செய்ய வேண்டுமா இல்லையா என்பதைப் புரிந்துகொள்ள உதவும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.