+91-22-48913909

+91-22-48913909

ఫిన్క్యాష్ »మ్యూచువల్ ఫండ్స్ »ఉత్తమ రిటైర్మెంట్ మ్యూచువల్ ఫండ్స్

Table of Contents

ఉత్తమ రిటైర్మెంట్ మ్యూచువల్ ఫండ్లు 2022 – 2023

పదవీ విరమణ ప్రణాళిక మన జీవితంలో ఒక ముఖ్యమైన భాగం. చాలా మంది వ్యక్తులు తమ పదవీ విరమణ ప్రణాళికను చిన్న వయస్సులోనే ప్రారంభించరు, కానీ పదవీ విరమణ కార్పస్ను నిర్మించడానికి ఎక్కువ సమయం పడుతుంది కాబట్టి ఇది చాలా ముఖ్యం. ఆదర్శవంతంగా, ఎవరైనా వారి పదవీ విరమణను వారి 20ల నుండి ప్రారంభించాలి, ఎందుకంటే ఇది పొదుపు చేయడానికి తగినంత సమయం ఇస్తుంది.

అలాగే, మీరు మీ డబ్బును ఎంత ఎక్కువ కాలం ఇన్వెస్ట్ చేస్తే, ఈక్విటీలో రాబడి అంత ఎక్కువగా ఉంటుందిసంత. కాబట్టి, ఒకరు తమ పదవీ విరమణ లక్ష్యాలను ఎలా చేరుకోవచ్చో అర్థం చేసుకుందాంమ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టడం, ఉత్తమ పదవీ విరమణతో పాటుమ్యూచువల్ ఫండ్స్ పెట్టుబడి పెట్టడానికి.

Talk to our investment specialist

రిటైర్మెంట్ ప్లానింగ్ కోసం మ్యూచువల్ ఫండ్స్ ఎందుకు?

మ్యూచువల్ ఫండ్స్ ప్రణాళిక కోసం ఒక స్మార్ట్ సాధనంగా పరిగణించబడుతుంది,ఆర్థిక లక్ష్యాలు పదవీ విరమణ, పిల్లల చదువు, ఇల్లు/కారు కొనుగోలు, ప్రపంచ పర్యటన మొదలైనవి. మ్యూచువల్ ఫండ్లు ప్రత్యేకించి ప్రజల వివిధ పెట్టుబడి అవసరాలకు అనుగుణంగా రూపొందించబడ్డాయి. పెట్టుబడిదారులు విస్తృత నిధులను ఎంచుకోవచ్చుపరిధి ఈక్విటీ, డెట్ మరియు హైబ్రిడ్ ఫండ్స్ వంటి మ్యూచువల్ ఫండ్ పథకాలు. సెక్యూరిటీ అండ్ ఎక్స్ఛేంజ్ బోర్డ్ ఆఫ్ ఇండియా (SEBI) ఇటీవల 'సొల్యూషన్ ఓరియెంటెడ్ స్కీమ్లు' అనే ప్రత్యేక వర్గాన్ని ప్రవేశపెట్టింది, ఇందులో ప్రధానంగా పదవీ విరమణ మరియు పిల్లల పెట్టుబడి పథకం ఉన్నాయి.

ఈ ప్లాన్ల కోసం సెబీ ప్రత్యేక కేటగిరీని ఇచ్చింది, తద్వారా పెట్టుబడిదారులు తమ రిటైర్మెంట్ను క్రమశిక్షణతో సులభంగా ప్లాన్ చేసుకోవచ్చు. ఈ పరిష్కారాల ఆధారిత పదవీ విరమణ పథకాలు 5 సంవత్సరాలు లేదా పదవీ విరమణ వరకు స్థిర పదవీకాలంతో వస్తాయి. ఇన్వెస్టర్లు తమ రిటైర్మెంట్ పెట్టుబడి లక్ష్యాలను చేరుకోవడానికి ఎక్కువ కాలం పెట్టుబడి పెట్టడానికి ఇది మంచి మార్గం. ఈ స్కీమ్లో పెట్టుబడి పెట్టడానికి ఆసక్తిగా ఉన్న పెట్టుబడిదారులు, మీరు పరిగణించగల కొన్ని పథకాలు ఇక్కడ ఉన్నాయిపెట్టుబడి పెడుతున్నారు లో

బెస్ట్ రిటైర్మెంట్ మ్యూచువల్ ఫండ్- సొల్యూషన్ ఓరియెంటెడ్ స్కీమ్లు

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Tata Retirement Savings Fund-Moderate Growth ₹58.7221

↓ -0.53 ₹1,908 -9.2 -10.6 7.1 11.7 18.9 19.5 Retirement Fund Tata Retirement Savings Fund - Progressive Growth ₹58.9537

↓ -0.55 ₹1,803 -11.7 -14.1 5.8 12.3 20.6 21.7 Retirement Fund Tata Retirement Savings Fund - Conservative Growth ₹30.3401

↑ 0.00 ₹169 -1.8 -2.5 6.3 7.1 8.9 9.9 Retirement Fund HDFC Retirement Savings Fund - Equity Plan Growth ₹46.646

↓ -0.46 ₹5,571 -5.8 -10.9 5.3 17.5 30.4 18 Retirement Fund HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹20.9479

↑ 0.00 ₹155 0.4 -0.5 7.3 8.5 9.5 9.9 Retirement Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 1 Apr 25

బెస్ట్ రిటైర్మెంట్ మ్యూచువల్ ఫండ్- రిస్క్ అపెటైట్ ప్రకారం

ఈక్విటీ, డెట్ లేదా ఇన్వెస్ట్ చేయాలనుకునే పెట్టుబడిదారులుబ్యాలెన్స్డ్ ఫండ్, ప్రకారం ఈ ఫండ్లలో పెట్టుబడి పెట్టవచ్చుఅపాయకరమైన ఆకలి.

అగ్రెసివ్ ఇన్వెస్టర్ల కోసం ఉత్తమ రిటైర్మెంట్ మ్యూచువల్ ఫండ్స్

ఈ నిధులుఈక్విటీ ఫండ్స్ కంపెనీల స్టాక్స్లో పెట్టుబడి పెట్టండి. ఈక్విటీ ఫండ్లు దీర్ఘకాలిక పెట్టుబడికి మరియు మ్యూచువల్ ఫండ్లలో అధిక-రిస్క్ తీసుకోవడానికి సిద్ధంగా ఉన్నవారికి మంచి ఎంపికగా పరిగణించబడతాయి. ఆదర్శవంతంగా, 25-40 సంవత్సరాల వయస్సు పరిధిలోకి వచ్చే పెట్టుబడిదారులు మరియు కనీసం 10-15 సంవత్సరాల పాటు పెట్టుబడి పెట్టడానికి సిద్ధంగా ఉన్నవారు ఈ పథకాలలో పెట్టుబడి పెట్టవచ్చు.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Motilal Oswal Multicap 35 Fund Growth ₹56.2182

↓ -0.84 ₹11,172 -12.5 -11.8 15.2 19.6 24.4 45.7 Multi Cap ICICI Prudential Banking and Financial Services Fund Growth ₹121.11

↓ -1.46 ₹8,843 0.7 -4.9 11.7 13.7 25.1 11.6 Sectoral Sundaram Rural and Consumption Fund Growth ₹88.2556

↓ -0.59 ₹1,398 -10.6 -16.9 8.1 16.2 23.2 20.1 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹54.85

↓ -0.93 ₹3,011 -0.7 -7.1 7.4 13.3 25 8.7 Sectoral Mirae Asset India Equity Fund Growth ₹103.19

↓ -1.44 ₹35,533 -3.8 -10.7 6.2 9.7 22.4 12.7 Multi Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 1 Apr 25

మోడరేట్ ఇన్వెస్టర్ల కోసం ఉత్తమ రిటైర్మెంట్ మ్యూచువల్ ఫండ్స్

41-50 సంవత్సరాల వయస్సు గల మరియు కనీసం 5-10 సంవత్సరాలు ఎక్కువ పెట్టుబడి పెట్టడానికి ఇష్టపడే పెట్టుబడిదారులకు ఈ నిధులు అనుకూలంగా ఉంటాయి. ఇవి హైబ్రిడ్ ఫండ్స్, అంటే డెట్ మరియు ఈక్విటీ ఫండ్ల మిశ్రమం. ఈక్విటీ, అలాగే రెగ్యులర్ ద్వారా దీర్ఘకాలిక రాబడిని పొందాలనుకునే పెట్టుబడిదారులకు ఇవి మంచి ఎంపికఆదాయం రుణ సెక్యూరిటీల ద్వారా.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Regular Savings Fund Growth ₹64.4629

↑ 0.02 ₹1,374 0.9 1.1 9.5 7.8 12.4 10.5 Hybrid Debt ICICI Prudential MIP 25 Growth ₹72.8026

↑ 0.02 ₹3,086 0.9 0.7 8.8 9.2 10.8 11.4 Hybrid Debt SBI Debt Hybrid Fund Growth ₹69.9918

↑ 0.02 ₹9,580 0.5 -0.3 8.6 9.6 12.5 11 Hybrid Debt Edelweiss Arbitrage Fund Growth ₹19.0743

↓ -0.01 ₹13,644 1.7 3.6 7.2 6.7 5.5 7.7 Arbitrage Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Mar 25

కన్జర్వేటివ్ పెట్టుబడిదారుల కోసం ఉత్తమ పదవీ విరమణ మ్యూచువల్ ఫండ్లు

50 సంవత్సరాల కంటే ఎక్కువ వయస్సు ఉన్న పెట్టుబడిదారులు సంప్రదాయవాద పథకంలో పెట్టుబడి పెట్టడానికి ఇష్టపడతారు, అంటే తక్కువ స్థాయి రిస్క్ ఉన్న ఫండ్స్. ఇవి స్థిరమైన రాబడిని అందించే రుణ పథకం.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Corporate Bond Fund Growth ₹110.625

↑ 0.06 ₹25,293 2.4 4 8.7 7 7.2 8.5 Corporate Bond Aditya Birla Sun Life Savings Fund Growth ₹537.333

↑ 0.32 ₹14,988 1.9 3.9 7.8 6.9 6.2 7.9 Ultrashort Bond HDFC Corporate Bond Fund Growth ₹31.865

↑ 0.02 ₹32,191 2.3 3.9 8.6 6.8 6.8 8.6 Corporate Bond PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 4 Short term Bond PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Low Duration Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Mar 25

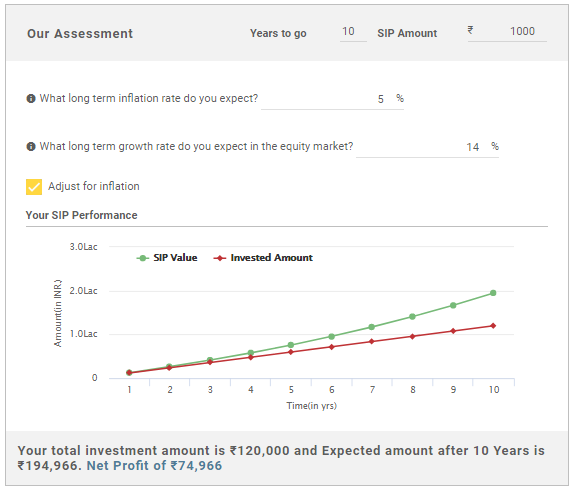

పదవీ విరమణ ప్రణాళిక కోసం SIP పెట్టుబడి

ఒక సిస్టమాటిక్పెట్టుబడి ప్రణాళిక (SIP) మీ సంతోషకరమైన పదవీ విరమణ జీవితానికి కీలకం కావచ్చు. ఆదర్శవంతంగా, మీరు దీర్ఘకాలిక పెట్టుబడిని ప్లాన్ చేసినప్పుడు, SIP అత్యంత సమర్థవంతమైన మార్గంగా పరిగణించబడుతుంది. SIP అనేది సంపద సృష్టి ప్రక్రియ, ఇక్కడ కొద్ది మొత్తంలో డబ్బును క్రమమైన వ్యవధిలో పెట్టుబడి పెడతారు, అంటే నెలవారీ/త్రైమాసికానికి. మరియు ఈ పెట్టుబడి స్టాక్ మార్కెట్లో పెట్టుబడి పెట్టడం వల్ల కాలక్రమేణా రాబడి వస్తుంది. SIPని ప్రారంభించడానికి అవసరమైన మొత్తం INR 500 కంటే తక్కువగా ఉంటుంది, తద్వారా SIP అనేది స్మార్ట్ ఇన్వెస్ట్మెంట్ల కోసం ఒక గొప్ప సాధనంగా మారుతుంది, ఇక్కడ చిన్న వయస్సు నుండే చిన్న మొత్తాన్ని పెట్టుబడి పెట్టడం ప్రారంభించవచ్చు.

SIPల యొక్క రెండు ప్రధాన ప్రయోజనాలు-సమ్మేళనం యొక్క శక్తి మరియు రూపాయి ఖర్చు సగటు. రూపాయి ధర సగటు అనేది ఒక వ్యక్తికి ఆస్తి కొనుగోలు ఖర్చును సరాసరి చేయడంలో సహాయపడుతుంది. క్రమబద్ధమైన పెట్టుబడిలో, యూనిట్ల కొనుగోలు చాలా కాలం పాటు జరుగుతుంది మరియు ఇవి నెలవారీ వ్యవధిలో (సాధారణంగా) సమానంగా విస్తరించబడతాయి. పెట్టుబడి కాలక్రమేణా విస్తరించడం వల్ల, పెట్టుబడిని స్టాక్ మార్కెట్లో వివిధ ధరల పాయింట్ల వద్ద ఉంచారుపెట్టుబడిదారుడు సగటు వ్యయం యొక్క ప్రయోజనం.

చక్రవడ్డీ విషయంలో, వడ్డీ మొత్తం అసలుకు జోడించబడుతుంది మరియు కొత్త ప్రిన్సిపాల్ (పాత ప్రిన్సిపల్ ప్లస్ లాభాలు)పై వడ్డీ లెక్కించబడుతుంది. ఈ ప్రక్రియ ప్రతిసారీ కొనసాగుతుంది. SIPలోని మ్యూచువల్ ఫండ్లు వాయిదాలలో ఉన్నందున, అవి సమ్మేళనం చేయబడతాయి, ఇది ప్రారంభంలో పెట్టుబడి పెట్టిన మొత్తానికి మరింత జోడిస్తుంది.

రిటైర్మెంట్ మ్యూచువల్ ఫండ్స్లో ఆన్లైన్లో ఎలా పెట్టుబడి పెట్టాలి?

Fincash.comలో జీవితకాలం కోసం ఉచిత పెట్టుబడి ఖాతాను తెరవండి.

మీ రిజిస్ట్రేషన్ మరియు KYC ప్రక్రియను పూర్తి చేయండి

పత్రాలను అప్లోడ్ చేయండి (పాన్, ఆధార్, మొదలైనవి).మరియు, మీరు పెట్టుబడి పెట్టడానికి సిద్ధంగా ఉన్నారు!

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.