Table of Contents

రిస్క్ ప్రొఫైల్ అంటే ఏమిటి?

పెట్టుబడి పెట్టడానికి ముందు విశ్లేషించాల్సిన ముఖ్యమైన విషయాలలో రిస్క్ ప్రొఫైల్ ఒకటి. ఆదర్శవంతంగా, అనుభవజ్ఞులైన పెట్టుబడిదారులు తమ రిస్క్ సామర్థ్యాన్ని తెలుసుకుంటారు, కానీ కొత్త వ్యక్తికి రిస్క్ గురించి చాలా తక్కువ ఆలోచన ఉంటుంది.మ్యూచువల్ ఫండ్స్ లేదా వారి రిస్క్ అపెటిట్ ప్రకారం సరైన మ్యూచువల్ ఫండ్.

చాలా నిర్దిష్ట విషయాలలో, చాలా మంది పెట్టుబడిదారులు ఆ సమయంలో అతి విశ్వాసంతో ఉన్నారుపెట్టుబడి పెడుతున్నారు మరియు వారు చాలా నాడీగా మారతారుసంత అస్థిరంగా మారుతుంది. కాబట్టి, మీ రిస్క్ ప్రొఫైల్ తెలుసుకోవడం అనేది ఏదైనా పెట్టుబడికి కేంద్ర దశలోనే ఉంటుంది.

ప్రత్యేకించి మ్యూచువల్ ఫండ్ పెట్టుబడి విషయంలో, ఉత్పత్తి యొక్క అనుకూలత ఎక్కువగా దాని లక్షణాలపై ఆధారపడి ఉంటుంది.పెట్టుబడిదారుడు. పెట్టుబడిదారులు తమ పెట్టుబడి లక్ష్యం, ఎంతకాలం పెట్టుబడి పెట్టాలనుకుంటున్నారు, రిస్క్ని తట్టుకోగల సామర్థ్యం, కనీస పెట్టుబడి మొత్తం మొదలైనవాటిని తెలుసుకోవాలి.

రిస్క్ ప్రొఫైలింగ్ విధానం

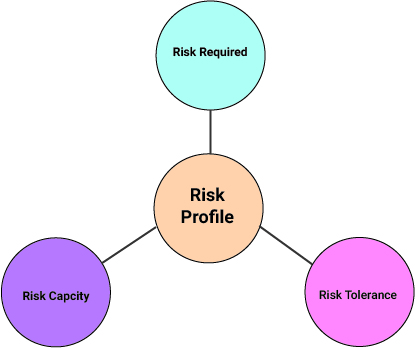

రిస్క్– పెట్టుబడికి సంబంధించి– ధరల అస్థిరత లేదా హెచ్చుతగ్గులు మరియు/లేదా పెట్టుబడి రాబడి. కాబట్టి రిస్క్ అసెస్మెంట్ లేదా రిస్క్ ప్రొఫైలింగ్ అనేది పెట్టుబడి కార్యకలాపాలలో ఉన్న అన్ని సంభావ్య నష్టాల యొక్క క్రమబద్ధమైన మూల్యాంకనం. రిస్క్ ప్రొఫైలింగ్ మీకు మీ రిస్క్ ఎపిటిట్ యొక్క స్పష్టమైన చిత్రాన్ని అందిస్తుంది, అంటే మీ రిస్క్ కెపాసిటీ, మీకు అవసరమైన రిస్క్ మరియు మీ రిస్క్ టాలరెన్స్ని మూల్యాంకనం చేయడం. మేము ప్రతి పదాన్ని విడిగా వివరిస్తాము.

పెట్టుబడిదారుడు వారి రిస్క్ ప్రొఫైలింగ్ను నిర్వహించినప్పుడు, వారు ప్రయోజనం కోసం ప్రత్యేకంగా రూపొందించిన ప్రశ్నలకు సమాధానం ఇవ్వాలి. ప్రశ్నల సెట్ వేర్వేరు వ్యక్తులకు భిన్నంగా ఉంటుందిమ్యూచువల్ ఫండ్ హౌసెస్ లేదా పంపిణీదారులు. ప్రశ్నలకు సమాధానమిచ్చిన తర్వాత పెట్టుబడిదారుడి స్కోర్ వాటిని నిర్ణయిస్తుందిపరిధి రిస్క్ తీసుకోవడం. పెట్టుబడిదారుడు అధిక-రిస్క్ తీసుకునేవాడు కావచ్చు, మధ్య-రిస్క్ తీసుకునేవాడు కావచ్చు లేదా తక్కువ-రిస్క్ తీసుకునేవాడు కావచ్చు.

రిస్క్ ఐడెంటిఫికేషన్ మరియు రిస్క్ అనాలిసిస్

రిస్క్ అసెస్మెంట్ విధానం ద్వారా ప్రమాదాన్ని గుర్తించిన తర్వాత, ఆ ప్రమాదం విశ్లేషించబడుతుంది. ఇది మూడు విస్తృత వర్గాలుగా విభజించబడింది -

రిస్క్ కెపాసిటీ

రిస్క్ కెపాసిటీ అనేది రిస్క్ తీసుకునే పరిమాణాత్మక కొలత. ఇది మీ ప్రస్తుత మరియు భవిష్యత్తు ఆర్థిక స్థితిని మ్యాప్ చేస్తుంది, ఇందులో వంటి అంశాలు ఉంటాయిఆదాయం, పొదుపులు, ఖర్చులు మరియు బాధ్యతలు. ఈ కారకాలు మూల్యాంకనం చేయబడినప్పుడు, మీకు చేరుకోవడానికి అవసరమైన రాబడి రేటుఆర్థిక లక్ష్యాలు నిర్ణయించబడింది. సాధారణ మాటలలో, ఇది స్థాయిఆర్థిక ప్రమాదం మీరు భరించడం గురించి ఆలోచించవచ్చు.

రిస్క్ అవసరం

అవసరమైన రిస్క్ మీ రిస్క్ కెపాసిటీ ద్వారా నిర్ణయించబడుతుంది. అందుబాటులో ఉన్న వనరులతో మీ ఆర్థిక లక్ష్యాలను చేరుకోవడానికి అవసరమైన రాబడికి సంబంధించిన రిస్క్ ఇది. రిస్క్ అవసరం అనేది ఒక నిర్దిష్ట పెట్టుబడితో మీరు సమర్థవంతంగా తీసుకోగల దాని గురించి మీకు తెలియజేస్తుంది. ఇది మీకు నిజాయితీగా ఉన్న అవగాహనను మరియు మీరు తీసుకోబోయే రిస్క్ రకం గురించి స్పష్టమైన చిత్రాన్ని అందిస్తుంది.

రిస్క్ టాలరెన్స్

రిస్క్ టాలరెన్స్ అంటే మీరు సౌకర్యవంతంగా ఉండే రిస్క్ స్థాయి. మీ ఆర్థిక లక్ష్యాలను సాధించడానికి మార్కెట్లోని హెచ్చుతగ్గులను అంగీకరించడం లేదా జరగకపోవచ్చు. రిస్క్ టాలరెన్స్ని స్థూలంగా మూడు రకాలుగా విభజించవచ్చు

- హై-రిస్క్ టాలరెన్స్

- మిడ్-రిస్క్ టాలరెన్స్

- తక్కువ-రిస్క్ టాలరెన్స్

Talk to our investment specialist

రిస్క్ అసెస్మెంట్ మెథడాలజీ- కారకాలు & ప్రభావం

మీరు ఏ వర్గంలోకి వస్తారో గుర్తించడానికి కొన్ని పారామితులు పరిగణించబడతాయి

| కారకం | రిస్క్ ప్రొఫైల్పై ప్రభావం |

|---|---|

| కుటుంబ సమాచారం | |

| సంపాదన సభ్యులు | సంపాదించే సభ్యుల సంఖ్య పెరిగే కొద్దీ రిస్క్ ఆకలి పెరుగుతుంది |

| డిపెండెంట్ సభ్యులు | ఆధారపడిన సభ్యుల సంఖ్య పెరిగేకొద్దీ రిస్క్ ఆకలి తగ్గుతుంది |

| ఆయుర్దాయం | ఆయుర్దాయం ఎక్కువైనప్పుడు రిస్క్ ఆకలి ఎక్కువగా ఉంటుంది |

| వ్యక్తిగత సమాచారం | |

| వయస్సు | తక్కువ వయస్సు, ఎక్కువ రిస్క్ తీసుకోవచ్చు |

| ఉపాధి కల్పన | స్థిరమైన ఉద్యోగాలు ఉన్నవారు రిస్క్ తీసుకోవడానికి ఉత్తమంగా ఉంటారు |

| మనస్తత్వం | సాహసోపేతమైన మరియు సాహసోపేతమైన వ్యక్తులు రిస్క్తో వచ్చే నష్టాలను అంగీకరించడానికి మానసికంగా మెరుగ్గా ఉంటారు |

| ఆర్ధిక సమాచారం | |

| రాజధాని బేస్ | అధిక మూలధనం, రిస్క్తో వచ్చే నష్టాలను ఆర్థికంగా తీసుకోగల సామర్థ్యం మెరుగ్గా ఉంటుంది |

| ఆదాయం యొక్క క్రమబద్ధత | సాధారణ ఆదాయాన్ని ఆర్జించే వ్యక్తులు అనూహ్య ఆదాయ మార్గాల కంటే ఎక్కువ రిస్క్ తీసుకోవచ్చు |

రిస్క్ అపెటైట్ ప్రకారం ఉత్తమ మ్యూచువల్ ఫండ్స్

కన్జర్వేటివ్ పెట్టుబడిదారుల కోసం మ్యూచువల్ ఫండ్స్

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Ultrashort Bond Aditya Birla Sun Life Savings Fund Growth ₹539.905

↑ 0.39 ₹14,988 2.1 4 7.8 7 7.9 7.84% 5M 19D 7M 20D Ultrashort Bond SBI Magnum Ultra Short Duration Fund Growth ₹5,892.52

↑ 4.54 ₹11,987 2.1 3.8 7.5 6.7 7.4 7.53% 5M 5D 8M 8D Ultrashort Bond ICICI Prudential Ultra Short Term Fund Growth ₹27.3027

↑ 0.02 ₹13,017 2.1 3.8 7.5 6.8 7.5 7.74% 5M 1D 7M 6D Ultrashort Bond Invesco India Ultra Short Term Fund Growth ₹2,660.9

↑ 1.98 ₹1,337 2.1 3.8 7.4 6.6 7.5 7.5% 5M 13D 5M 29D Ultrashort Bond BOI AXA Liquid Fund Growth ₹2,967.83

↑ 0.66 ₹1,741 1.9 3.7 7.4 6.9 7.4 6.98% 1M 20D 1M 20D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22

తక్కువ నుండి మితమైన రిస్క్ తీసుకునే వారి కోసం మ్యూచువల్ ఫండ్స్

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.634

↑ 0.11 ₹25,293 3.2 4.6 9.7 7.5 8.5 7.48% 3Y 9M 14D 5Y 8M 19D Corporate Bond HDFC Corporate Bond Fund Growth ₹32.1567

↑ 0.03 ₹32,191 3.1 4.4 9.4 7.4 8.6 4.03% 3Y 9M 19D 5Y 11M 12D Corporate Bond HDFC Banking and PSU Debt Fund Growth ₹22.7126

↑ 0.02 ₹5,837 3.1 4.3 8.9 7 7.9 4.03% 3Y 9M 14D 5Y 4M 30D Banking & PSU Debt UTI Banking & PSU Debt Fund Growth ₹21.5914

↑ 0.02 ₹825 2.8 4.1 8.5 9.1 7.6 7.32% 2Y 2M 8D 2Y 6M 25D Banking & PSU Debt PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 7.18% 1Y 7M 28D 1Y 11M 1D Short term Bond Nippon India Prime Debt Fund Growth ₹59.2026

↑ 0.07 ₹6,498 3.3 4.6 9.6 7.6 8.4 7.44% 3Y 10M 6D 5Y 2M 26D Corporate Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 15 Apr 25

మోడరేట్ నుండి అధిక రిస్క్ తీసుకునే వారి కోసం మ్యూచువల్ ఫండ్స్

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹39.1791

↑ 0.05 ₹2,144 5.2 6.6 14.1 14.3 12.7 10.5 Medium term Bond SBI Magnum Gilt Fund Growth ₹66.1825

↑ 0.15 ₹11,257 4.6 4.7 11.1 8.5 7.3 8.9 Government Bond ICICI Prudential Gilt Fund Growth ₹102.031

↑ 0.22 ₹6,356 3.9 5.2 10.4 8.3 7.5 8.2 Government Bond DSP BlackRock Government Securities Fund Growth ₹96.0584

↑ 0.24 ₹1,699 4.5 4.3 11.4 8.2 7.2 10.1 Government Bond Axis Gilt Fund Growth ₹25.5632

↑ 0.06 ₹912 4.6 4.8 11.6 8 6.9 10 Government Bond Invesco India Gilt Fund Growth ₹2,844.68

↑ 6.61 ₹1,220 4.5 4.2 11.2 7.8 5.9 10 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 15 Apr 25

అధిక రిస్క్ తీసుకునేవారి కోసం మ్యూచువల్ ఫండ్స్

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Nippon India Small Cap Fund Growth ₹152.158

↑ 4.00 ₹50,826 -7.1 -16.9 4.6 19.6 39.1 26.1 Small Cap Motilal Oswal Midcap 30 Fund Growth ₹89.6185

↑ 1.61 ₹23,704 -11.6 -18.4 11.8 24 35.8 57.1 Mid Cap L&T Emerging Businesses Fund Growth ₹72.5522

↑ 2.26 ₹13,334 -11.7 -20.6 0.6 16 35 28.5 Small Cap HDFC Small Cap Fund Growth ₹120.968

↑ 2.96 ₹28,120 -8.2 -15.4 -1.1 17.3 34.4 20.4 Small Cap Franklin India Smaller Companies Fund Growth ₹154.527

↑ 3.61 ₹11,257 -7.8 -16.8 0.5 19.2 34 23.2 Small Cap Kotak Small Cap Fund Growth ₹235.427

↑ 5.56 ₹14,407 -8.8 -18.5 5.1 12 33.9 25.5 Small Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 15 Apr 25

రిస్క్ ప్రొఫైలింగ్ యొక్క ప్రాముఖ్యత

రిస్క్ ప్రొఫైలింగ్ మీకు అన్ని రిస్క్ యొక్క స్పష్టమైన చిత్రాన్ని అందిస్తుంది మరియు పెట్టుబడి నుండి వచ్చే అంచనాలను అందిస్తుంది. మీ ఆర్థిక లక్ష్యాలను చేరుకోవడంలో మీకు సహాయపడే పద్ధతిలో పెట్టుబడి పెట్టడానికి కేంద్రీకృత వ్యూహాన్ని రూపొందించడంలో ఇది మీకు సహాయపడుతుంది. మీఆర్థిక సలహాదారు రిస్క్ అసెస్మెంట్కు సంబంధించి అవసరమైన మొత్తం సమాచారాన్ని మీకు అందజేస్తుందని మరియు దానిని నిర్వహించడంలో మీకు సహాయపడుతుందని భావిస్తున్నారు. సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ బోర్డ్ ఆఫ్ ఇండియా (SEBI) మరియు అసోసియేషన్ ఆఫ్ మ్యూచువల్ ఫండ్స్ ఆఫ్ ఇండియా (AMFI) ఇద్దరూ పెట్టుబడిదారుడి యొక్క వివరణాత్మక రిస్క్ అసెస్మెంట్ని నిర్వహించడానికి మార్గదర్శకాలు మరియు నిబంధనలను పేర్కొన్నారు మరియు వారికి తగిన పథకాలను సూచించారు. అటువంటి విధానం పెట్టుబడిదారుడు వారి నష్టభయం లేని పథకంలో పెట్టుబడి పెడితే సంభవించే నష్టాలను తగ్గించడంలో సహాయపడుతుంది.

మ్యూచువల్ ఫండ్స్లో ఆన్లైన్లో ఎలా పెట్టుబడి పెట్టాలి?

Fincash.comలో జీవితకాలం కోసం ఉచిత పెట్టుబడి ఖాతాను తెరవండి.

మీ రిజిస్ట్రేషన్ మరియు KYC ప్రక్రియను పూర్తి చేయండి

పత్రాలను అప్లోడ్ చేయండి (పాన్, ఆధార్, మొదలైనవి).మరియు, మీరు పెట్టుబడి పెట్టడానికి సిద్ధంగా ఉన్నారు!

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.