Table of Contents

అంతర్గత రాబడి రేటు - IRR

ఇంటర్నల్ రేట్ ఆఫ్ రిటర్న్ అంటే ఏమిటి - IRR?

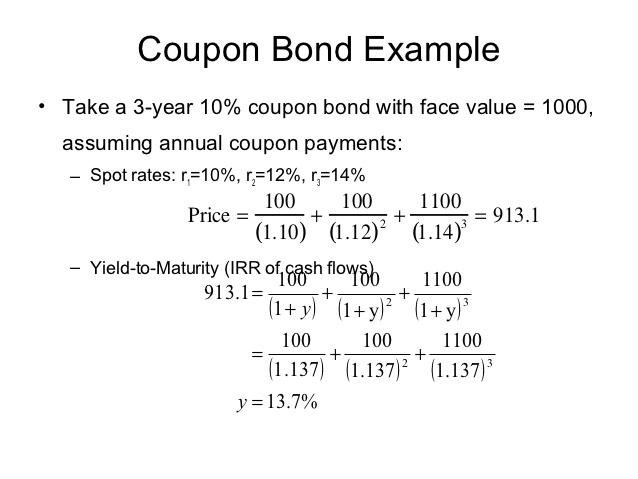

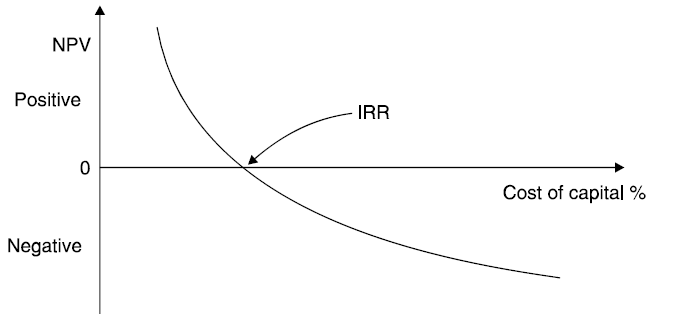

అంతర్గత రాబడి రేటు (IRR) అనేది ఉపయోగించిన మెట్రిక్రాజధాని సంభావ్య పెట్టుబడుల లాభదాయకతను అంచనా వేయడానికి బడ్జెట్. అంతర్గత రాబడి రేటు aతగ్గింపు నికర చేసే రేటుప్రస్తుత విలువ (NPV) నిర్దిష్ట ప్రాజెక్ట్ నుండి సున్నాకి సమానమైన మొత్తం నగదు ప్రవాహాలు. IRR లెక్కలు NPV చేసే ఫార్ములాపైనే ఆధారపడతాయి.

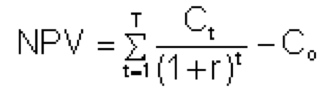

NPVని లెక్కించడానికి క్రింది సూత్రం ఉంది:

నికర ప్రస్తుత విలువను (NPV) గణించే ఫార్ములా.

ఎక్కడ:

Ct = t వ్యవధిలో నికర నగదు ప్రవాహం

సహ = మొత్తం ప్రారంభ పెట్టుబడి ఖర్చులు

r = తగ్గింపు రేటు, మరియు

t = కాల వ్యవధుల సంఖ్య

ఫార్ములా ఉపయోగించి IRRని లెక్కించడానికి, ఒకరు NPVని సున్నాకి సమానంగా సెట్ చేసి, డిస్కౌంట్ రేట్ (r)ని పరిష్కరిస్తారు, ఇది IRR. అయితే, ఫార్ములా యొక్క స్వభావం కారణంగా, IRRని విశ్లేషణాత్మకంగా గణించడం సాధ్యం కాదు మరియు బదులుగా తప్పనిసరిగా ట్రయల్-అండ్-ఎర్రర్ ద్వారా లేదా IRRని లెక్కించడానికి ప్రోగ్రామ్ చేయబడిన సాఫ్ట్వేర్ని ఉపయోగించి లెక్కించాలి.

సాధారణంగా చెప్పాలంటే, ప్రాజెక్ట్ యొక్క అంతర్గత రాబడి రేటు ఎంత ఎక్కువగా ఉంటే, దానిని చేపట్టడం అంత ఎక్కువ అవసరం. IRR అనేది వివిధ రకాలైన పెట్టుబడులకు ఏకరీతిగా ఉంటుంది మరియు IRR సాపేక్షంగా సమానంగా బహుళ భావి ప్రాజెక్ట్లను ర్యాంక్ చేయడానికి ఉపయోగించవచ్చు.ఆధారంగా. వివిధ ప్రాజెక్ట్లలో పెట్టుబడి ఖర్చులు సమానంగా ఉన్నాయని భావించి, అత్యధిక IRR ఉన్న ప్రాజెక్ట్ బహుశా ఉత్తమమైనదిగా పరిగణించబడుతుంది మరియు ముందుగా చేపట్టబడుతుంది.

IRRని కొన్నిసార్లు "ఆర్థిక రాబడి రేటు" లేదా "తగ్గింపు" అని సూచిస్తారునగదు ప్రవాహం రాబడి రేటు." "అంతర్గత" యొక్క ఉపయోగం మూలధన ధర లేదా వంటి బాహ్య కారకాల యొక్క విస్మరణను సూచిస్తుంది.ద్రవ్యోల్బణం, గణన నుండి.

ఇంటర్నల్ రేట్ ఆఫ్ రిటర్న్ వివరాలు - IRR

ఒక ప్రాజెక్ట్ ఉత్పత్తి చేయాలనుకుంటున్న వృద్ధి రేటుగా మీరు అంతర్గత రాబడి రేటు గురించి ఆలోచించవచ్చు. ఇచ్చిన ప్రాజెక్ట్ ఉత్పత్తిని ముగించే వాస్తవ రాబడి రేటు తరచుగా దాని అంచనా వేసిన IRR నుండి భిన్నంగా ఉంటుంది, అందుబాటులో ఉన్న ఇతర ఎంపికల కంటే గణనీయంగా ఎక్కువ IRR విలువ కలిగిన ప్రాజెక్ట్ ఇప్పటికీ బలమైన వృద్ధికి మెరుగైన అవకాశాన్ని అందిస్తుంది. IRR యొక్క ఒక ప్రసిద్ధ ఉపయోగం కొత్త కార్యకలాపాలను ఏర్పాటు చేయడంలో లాభదాయకతను ఇప్పటికే ఉన్న వాటిని విస్తరించడం ద్వారా పోల్చడం. ఉదాహరణకు, ఒక కొత్త పవర్ ప్లాంట్ను తెరవాలా లేదా గతంలో ఉన్న దానిని పునరుద్ధరించాలా మరియు విస్తరించాలా వద్దా అనే విషయంలో ఒక ఎనర్జీ కంపెనీ IRRని ఉపయోగించవచ్చు. రెండు ప్రాజెక్ట్లు కంపెనీకి విలువను జోడించే అవకాశం ఉన్నప్పటికీ, IRR సూచించిన విధంగా ఒకటి మరింత తార్కిక నిర్ణయంగా ఉంటుంది.

Talk to our investment specialist

ప్రాక్టీస్లో అంతర్గత రాబడి రేటు

సిద్ధాంతపరంగా, దాని మూలధన వ్యయం కంటే ఎక్కువ IRR ఉన్న ఏదైనా ప్రాజెక్ట్ లాభదాయకం, అందువల్ల అటువంటి ప్రాజెక్ట్లను చేపట్టడం కంపెనీకి ఆసక్తిని కలిగిస్తుంది. పెట్టుబడి ప్రాజెక్ట్లను ప్లాన్ చేయడంలో, సందేహాస్పద పెట్టుబడి విలువైనదిగా ఉండాలంటే తప్పనిసరిగా కనీస ఆమోదయోగ్యమైన రాబడి శాతాన్ని నిర్ణయించడానికి సంస్థలు తరచుగా అవసరమైన రాబడి రేటు (RRR)ని ఏర్పాటు చేస్తాయి. RRRని మించిన IRR ఉన్న ఏదైనా ప్రాజెక్ట్ లాభదాయకంగా పరిగణించబడుతుంది, అయినప్పటికీ కంపెనీలు ఈ ప్రాతిపదికన మాత్రమే ప్రాజెక్ట్ను కొనసాగించవు. బదులుగా, వారు IRR మరియు RRR మధ్య అత్యధిక వ్యత్యాసం ఉన్న ప్రాజెక్ట్లను కొనసాగించవచ్చు, ఎందుకంటే ఇవి అత్యంత లాభదాయకంగా ఉంటాయి.

IRRని సెక్యూరిటీలలో ఉన్న రాబడి రేట్లతో కూడా పోల్చవచ్చుసంత. ఫైనాన్షియల్ మార్కెట్లలో వచ్చే రాబడి కంటే ఎక్కువ IRRతో ఏదైనా ప్రాజెక్ట్లను ఒక సంస్థ కనుగొనలేకపోతే, అది కేవలం తన వద్ద ఉంచుకున్న పెట్టుబడిని ఎంచుకోవచ్చు.సంపాదన మార్కెట్ లోకి.

IRR అనేది చాలా మందికి ఆకర్షణీయమైన మెట్రిక్ అయినప్పటికీ, సంస్థ చేపట్టే సంభావ్య ప్రాజెక్ట్ ద్వారా ప్రాతినిధ్యం వహించే విలువ యొక్క స్పష్టమైన చిత్రం కోసం ఇది ఎల్లప్పుడూ NPVతో కలిపి ఉపయోగించబడాలి.

రిటర్న్ సమస్యల అంతర్గత రేటు

ప్రాజెక్ట్ లాభదాయకతను అంచనా వేయడంలో IRR చాలా ప్రజాదరణ పొందిన మెట్రిక్ అయితే, ఒంటరిగా ఉపయోగించినట్లయితే అది తప్పుదారి పట్టించవచ్చు. ప్రారంభ పెట్టుబడి ఖర్చులపై ఆధారపడి, ఒక ప్రాజెక్ట్ తక్కువ IRRని కలిగి ఉండవచ్చు కానీ అధిక NPVని కలిగి ఉండవచ్చు, అంటే కంపెనీ ఆ ప్రాజెక్ట్పై రాబడిని చూసే వేగం నెమ్మదిగా ఉండవచ్చు, అయితే ప్రాజెక్ట్ మొత్తం విలువను కూడా జోడించవచ్చు. కంపెనీ.

వివిధ పొడవుల ప్రాజెక్ట్లను పోల్చడానికి IRRని ఉపయోగిస్తున్నప్పుడు ఇదే విధమైన సమస్య తలెత్తుతుంది. ఉదాహరణకు, తక్కువ వ్యవధి గల ప్రాజెక్ట్ అధిక IRRని కలిగి ఉండవచ్చు, ఇది అద్భుతమైన పెట్టుబడిగా కనిపిస్తుంది, కానీ తక్కువ NPVని కూడా కలిగి ఉండవచ్చు. దీనికి విరుద్ధంగా, సుదీర్ఘ ప్రాజెక్ట్ తక్కువ IRRని కలిగి ఉండవచ్చు, నెమ్మదిగా మరియు స్థిరంగా రాబడిని ఆర్జిస్తుంది, కానీ కాలక్రమేణా కంపెనీకి పెద్ద మొత్తంలో విలువను జోడించవచ్చు.

IRRతో ఉన్న మరొక సమస్య మెట్రిక్కు ఖచ్చితంగా అంతర్లీనంగా ఉండదు, కానీ IRR యొక్క సాధారణ దుర్వినియోగం. ప్రాజెక్ట్ సమయంలో సానుకూల నగదు ప్రవాహాలు ఉత్పన్నమైనప్పుడు (చివరికి కాదు), ప్రాజెక్ట్ యొక్క రాబడి రేటులో డబ్బు తిరిగి పెట్టుబడి పెట్టబడుతుందని ప్రజలు ఊహించవచ్చు. ఇది చాలా అరుదుగా ఉంటుంది. బదులుగా, సానుకూల నగదు ప్రవాహాలు తిరిగి పెట్టుబడి పెట్టినప్పుడు, అది మూలధన ధరను పోలి ఉండే రేటుతో ఉంటుంది. ఈ విధంగా IRRని ఉపయోగించడాన్ని తప్పుగా లెక్కించడం వలన ఒక ప్రాజెక్ట్ వాస్తవంగా ఉన్నదానికంటే ఎక్కువ లాభదాయకంగా ఉంటుందని నమ్మవచ్చు. ఇది, హెచ్చుతగ్గుల నగదు ప్రవాహాలతో దీర్ఘకాల ప్రాజెక్ట్లు బహుళ విభిన్న IRR విలువలను కలిగి ఉండవచ్చు అనే వాస్తవంతో పాటు, సవరించిన అంతర్గత రాబడి రేటు (MIRR) అని పిలువబడే మరొక మెట్రిక్ను ఉపయోగించమని ప్రేరేపించింది. MIRR ఈ సమస్యలను సరిచేయడానికి IRRని సర్దుబాటు చేస్తుంది, నగదు ప్రవాహాలను తిరిగి పెట్టుబడి పెట్టే రేటుగా మూలధన ధరను కలుపుతుంది మరియు ఒకే విలువగా ఉంటుంది. IRR యొక్క మునుపటి సమస్య యొక్క MIRR యొక్క దిద్దుబాటు కారణంగా, ప్రాజెక్ట్ యొక్క MIRR తరచుగా అదే ప్రాజెక్ట్ యొక్క IRR కంటే గణనీయంగా తక్కువగా ఉంటుంది.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.