Table of Contents

మ్యూచువల్ ఫండ్స్ Vs స్టాక్స్

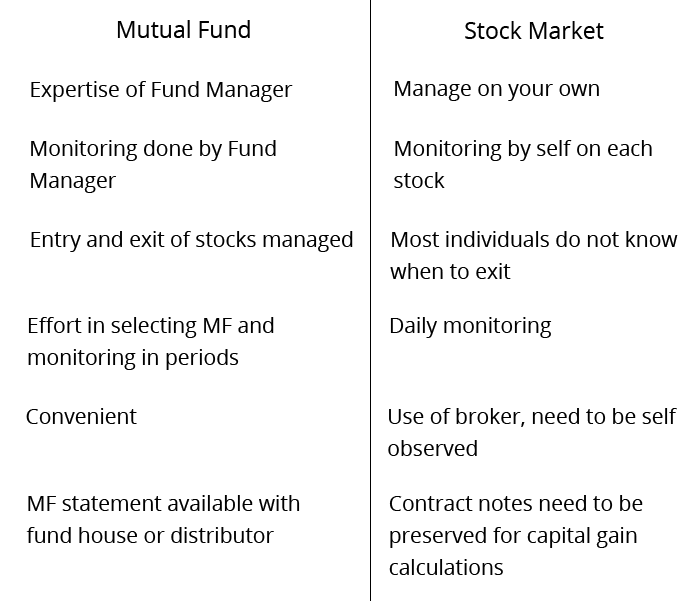

మ్యూచువల్ ఫండ్స్ లేదా స్టాక్ మార్కెట్లు నేరుగా - ఎక్కడ పెట్టుబడి పెట్టాలి, వ్యక్తిగత విషయానికి వస్తే ఇది పురాతన చర్చలలో ఒకటిసంపద నిర్వహణ. మ్యూచువల్ ఫండ్లు ఫండ్లో కొంత మొత్తాన్ని పెట్టుబడి పెట్టడానికి మిమ్మల్ని అనుమతిస్తాయి, ఇక్కడ ఫండ్ మేనేజర్లు క్లయింట్ యొక్క డబ్బును అత్యధిక రాబడిని సాధించడానికి వివిధ స్టాక్లలో పెట్టుబడి పెట్టడానికి వారి నైపుణ్యాన్ని ఉపయోగిస్తారు.పెట్టుబడి పెడుతున్నారు స్టాక్ మార్కెట్లలో వినియోగదారు చేసే షేర్లపై పెట్టుబడిపై మీకు ఎక్కువ నియంత్రణను అందిస్తుంది. అయినప్పటికీ, వారు మార్కెట్లతో నేరుగా వ్యవహరించవలసి ఉన్నందున ఇది వారిని మరింత ప్రమాదాలకు గురి చేస్తుంది.

తేడా: మ్యూచువల్ ఫండ్స్ Vs స్టాక్స్/షేర్లు

1. మ్యూచువల్ ఫండ్స్ మరియు స్టాక్లను అర్థం చేసుకోవడం

ప్రమాదంతో పోల్చినప్పుడుకారకం, స్టాక్స్ మ్యూచువల్ ఫండ్స్ కంటే చాలా ప్రమాదకరమైనవి. మ్యూచువల్ ఫండ్స్లో రిస్క్ అంతటా వ్యాపించింది మరియు అందువల్ల విభిన్న స్టాక్ల పూలింగ్తో తగ్గుతుంది. స్టాక్తో, పెట్టుబడి పెట్టడానికి ముందు విస్తృతమైన పరిశోధన చేయాలి, ప్రత్యేకించి మీరు అనుభవం లేని వారైతేపెట్టుబడిదారుడు. సందర్శించండిfincash పెట్టుబడులకు సంబంధించిన వివిధ రంగాలపై మరిన్ని వివరాల కోసం. మ్యూచువల్ ఫండ్స్ విషయంలో, పరిశోధన జరుగుతుంది మరియు ఫండ్ మ్యూచువల్ ఫండ్ మేనేజర్ ద్వారా నిర్వహించబడుతుంది.

ఈ సేవ ఉచితం కాదు మరియు వార్షికంగా వస్తుందినిర్వహణ రుసుము ఇది మొత్తం ఖర్చు రేషన్ (TER) కింద ఫండ్ హౌస్ ద్వారా వసూలు చేయబడుతుంది.

2. ఒక అనుభవశూన్యుడుగా పెట్టుబడి పెట్టేటప్పుడు

మీరు ఫైనాన్షియల్ మార్కెట్లలో తక్కువ లేదా అనుభవం లేని కొత్త పెట్టుబడిదారు అయితే, మ్యూచువల్ ఫండ్స్తో ప్రారంభించడం మంచిది, ఎందుకంటే రిస్క్ తులనాత్మకంగా తక్కువగా ఉండటమే కాకుండా నిపుణుడిచే నిర్ణయాలు తీసుకుంటారు. ఈ నిపుణులు భావి పెట్టుబడి యొక్క దృక్పథాన్ని అంచనా వేయడానికి ఆర్థిక డేటాను విశ్లేషించడానికి మరియు అర్థం చేసుకోవడానికి అంతర్దృష్టిని కలిగి ఉంటారు.

3. అనుబంధ వ్యయాలు

మీరు వ్యక్తిగతంగా కొనుగోలు చేసే స్టాక్ల విషయంలో కాకుండా మ్యూచువల్ ఫండ్ మేనేజర్లకు రుసుము చెల్లించాల్సి ఉన్నప్పటికీ,స్కేల్ ఆర్థిక వ్యవస్థలు కూడా అమలులోకి వస్తాయి. అన్నది నిజంక్రియాశీల నిర్వహణ నిధులు అనేది ఉచితంగా రాని వ్యవహారం. కానీ నిజం ఏమిటంటే, వాటి పెద్ద పరిమాణం కారణంగా, మ్యూచువల్ ఫండ్స్ ఒక వ్యక్తికి బ్రోకరేజ్ ఛార్జీలలో ఒక చిన్న భాగాన్ని మాత్రమే చెల్లిస్తుంది.వాటాదారు బ్రోకరేజ్ కోసం చెల్లిస్తుంది. మ్యూచువల్ ఫండ్స్ విషయంలో అవసరం లేని డీమ్యాట్ కోసం వ్యక్తిగత పెట్టుబడిదారులు కూడా ఛార్జీలు చెల్లించాలి.

4. రిస్క్ మరియు రిటర్న్

మ్యూచువల్ ఫండ్స్ పోర్ట్ఫోలియోను వైవిధ్యపరచడం ద్వారా రిస్క్ను తగ్గించే ప్రయోజనాన్ని కలిగి ఉన్నాయని ఇప్పటికే నిర్ధారించబడింది.

మరోవైపు స్టాక్స్కు హాని కలిగిస్తుందిసంత షరతులు మరియు ఒక స్టాక్ యొక్క పనితీరు మరొకదానికి భర్తీ చేయలేవు.

5. స్వల్పకాలిక మూలధన లాభం

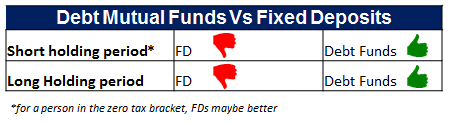

స్టాక్స్లో ఇన్వెస్ట్ చేసేటప్పుడు గుర్తుంచుకోండి, మీరు మీ స్వల్పకాలానికి 15 శాతం పన్ను చెల్లించవలసి ఉంటుందిరాజధాని మీరు మీ స్టాక్లను ఒక సంవత్సరం వ్యవధిలో విక్రయిస్తే లాభాలు (STCG). మరోవైపు, ఫండ్ విక్రయించే స్టాక్లపై మూలధన లాభాలపై పన్ను లేదు. ఇది మీకు గణనీయమైన ప్రయోజనాలను కలిగిస్తుంది. ఆదా చేసిన పన్ను మీరు మరింత పెట్టుబడి పెట్టడానికి కూడా అందుబాటులో ఉంది, తద్వారా మరింత ముందుకు సాగుతుందిఆదాయం పెట్టుబడి ద్వారా ఉత్పత్తి. కానీ ఆ స్వల్పకాలిక మూలధన లాభాల పన్నును చెల్లించకుండా ఉండటానికి మీరు మీ ఈక్విటీని ఒక సంవత్సరం కంటే ఎక్కువ కాలం పాటు ఉంచుకోవాలి.

6. లాంగ్ టర్మ్ క్యాపిటల్ గెయిన్

దీర్ఘకాలికమూలధన రాబడి (LTCG) 1 లక్ష కంటే ఎక్కువ లాభాల కోసం 10% పన్ను విధించబడుతుంది (2018 బడ్జెట్లో ప్రకటించినట్లుగా). దీనర్థం, ఒక సంవత్సరంలో 1 లక్షలకు మించి ఉంటే, ఒక సంవత్సరం (దీర్ఘకాలిక) వ్యవధిలో పొందిన లాభాలపై పన్ను చెల్లించాలి.ఫ్లాట్ 10% రేటు.

7. మీ పెట్టుబడిపై నియంత్రణ

మ్యూచువల్ ఫండ్స్ విషయంలో, స్టాక్ల ఎంపిక మరియు వాటి ట్రేడింగ్కు సంబంధించిన నిర్ణయం పూర్తిగా ఫండ్స్ మేనేజర్ చేతిలో ఉంటుంది. మీరు ఏ స్టాక్ను ఎంచుకోవాలి మరియు ఏ వ్యవధిలో ఎంచుకోవాలి అనే దానిపై మీకు నియంత్రణ లేదు. పెట్టుబడిదారుడిగా, మీరు ఉంటేమ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టండి మీ పోర్ట్ఫోలియోలో ఉన్న కొన్ని స్టాక్ల నుండి నిష్క్రమించే అవకాశం మీకు లేదు. స్టాక్ల విధికి సంబంధించిన నిర్ణయాలు ఫండ్ మేనేజర్ చేతిలో ఉంటాయి. ఈ విధంగా, మ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టే పెట్టుబడిదారుడి కంటే స్టాక్లలో పెట్టుబడి పెట్టే వ్యక్తికి వారి పెట్టుబడిపై ఎక్కువ నియంత్రణ ఉంటుంది.

8. వైవిధ్యం

బాగా వైవిధ్యభరితమైన పోర్ట్ఫోలియోలో కనీసం 25 నుండి 30 స్టాక్లు ఉండాలి, అయితే అది చిన్న పెట్టుబడిదారుల కోసం భారీ అడిగేది. మ్యూచువల్ ఫండ్స్తో, చిన్న ఫండ్స్తో పెట్టుబడిదారులు డైవర్సిఫైడ్ పోర్ట్ఫోలియోను కూడా పొందవచ్చు. ఫండ్ యొక్క యూనిట్లను కొనుగోలు చేయడం వలన మీరు భారీ కార్పస్ పెట్టుబడి పెట్టకుండా బహుళ స్టాక్లలో పెట్టుబడి పెట్టవచ్చు.

Talk to our investment specialist

9. సమయం మరియు పరిశోధన

మీరు నేరుగా పెట్టుబడి పెట్టినప్పుడు, మ్యూచువల్ ఫండ్స్ విషయంలో మీరు నిష్క్రియంగా ఉండగలిగేటప్పుడు మీరు మీ స్టాక్లో ఎక్కువ సమయం మరియు పరిశోధనను పెట్టుబడి పెట్టవలసి ఉంటుంది. ఫండ్ మేనేజర్ మీ పోర్ట్ఫోలియోను నిర్వహించడానికి తన సమయాన్ని వెచ్చించే వ్యక్తి.

10. పెట్టుబడి ట్రాకింగ్

మ్యూచువల్ ఫండ్స్లో పెట్టుబడితో, ఈ రంగంలో విస్తృతమైన నైపుణ్యం మరియు అనుభవం ఉన్న ఫండ్ మేనేజర్ యొక్క ప్రయోజనం మీకు ఉంది. ఇది స్టాక్లను ఎంచుకోవడం లేదా వాటిని పర్యవేక్షించడం మరియు కేటాయింపులు చేయడం, మీరు దేని గురించి ఆందోళన చెందాల్సిన అవసరం లేదు. స్టాక్ పెట్టుబడుల విషయంలో ఈ సేవ అందుబాటులో లేదు. మీ పెట్టుబడిని ఎంచుకోవడం మరియు ట్రాక్ చేయడం మీ బాధ్యత.

11. పెట్టుబడి హోరిజోన్

మ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టేటప్పుడు, మంచి రాబడిని పొందేందుకు మీరు ఫండ్లకు కనీసం 8-10 సంవత్సరాల సమయం ఇవ్వవలసి ఉంటుందని గుర్తుంచుకోండి, ఎందుకంటే ఇవి దీర్ఘకాలిక వృద్ధి పథాన్ని కలిగి ఉంటాయి. స్టాక్స్ విషయానికొస్తే, మీరు సరైన స్టాక్లను ఎంచుకుని వాటిని సరైన సమయంలో విక్రయిస్తే మీరు త్వరగా మరియు మంచి రాబడిని పొందవచ్చు.

ఇవన్నీ ఉన్నప్పటికీ స్టాక్ మార్కెట్ మరియు దాని చిక్కులు ఒక వ్యక్తికి తెలిసినవి అయితే, వారు నేరుగా పెట్టుబడి పెట్టవచ్చు. స్టాక్ తక్షణ రాబడిని అందించని దీర్ఘకాలిక గేమ్ను ఆడేందుకు వారు తప్పనిసరిగా సిద్ధంగా ఉండాలి మరియు రిస్క్ కోసం ఎక్కువ ఆకలిని కలిగి ఉండాలి. మ్యూచువల్ ఫండ్స్లో పెట్టుబడిదారుల మాదిరిగా కాకుండా, వారికి నైపుణ్యం లేదుతెలివైన పెట్టుబడి ఏ ఫండ్ మేనేజర్లు అందించగలరు. అత్యుత్తమ సమయాల్లో కూడా స్టాక్స్లో పెట్టుబడి పెట్టడం రిస్క్. తులనాత్మకంగా కష్టతరమైన సమయాల్లో, పోర్ట్ఫోలియో డైవర్సిఫికేషన్, ప్రొఫెషనల్ మేనేజ్మెంట్ మరియు స్థిరమైన పర్యవేక్షణ యొక్క ప్రయోజనం కారణంగా మ్యూచువల్ ఫండ్లలో పెట్టుబడి పెట్టడం మంచిది.

మ్యూచువల్ ఫండ్స్ లేదా స్టాక్ల మధ్య ఎంపిక సాధారణంగా నమ్మకం మరియు రిస్క్ తీసుకునే వ్యక్తి యొక్క సామర్థ్యం వంటి వ్యక్తిగత కారకాలపై ఆధారపడి ఉంటుంది. అన్ని ఎంపికలను జాగ్రత్తగా తూకం వేసుకుని చాలా ఆలోచించి తీసుకోవలసిన నిర్ణయం ఇది. ఏది ఏమైనప్పటికీ, ఒక వ్యక్తికి ముఖ్యమైనది ఏమిటంటే, వ్యక్తిగత సంపద నిర్వహణలో మునిగిపోవడం మరియు వారి పొదుపులను మ్యూచువల్ ఫండ్స్ లేదా స్టాక్లలో కూర్చోవడం కంటే ఉపయోగకరంగా చేయడానికి ప్రయత్నించడం.

టాప్ ఈక్విటీ MF పెట్టుబడులు FY 22 - 23

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) ICICI Prudential Infrastructure Fund Growth ₹177.43

↓ -0.97 ₹6,886 -4.7 -12.5 5.7 28 41.1 27.4 Nippon India Small Cap Fund Growth ₹149.529

↓ -0.32 ₹50,826 -15 -18.3 3.7 20.1 41 26.1 IDFC Infrastructure Fund Growth ₹45.875

↓ -0.06 ₹1,400 -12.2 -18.6 3.9 25.7 38.5 39.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 1 Apr 25

* క్రింద జాబితా ఉందిఉత్తమ మ్యూచువల్ ఫండ్స్ 5 సంవత్సరాల ఆధారంగాCAGR/వార్షిక మరియు AUM > 100 కోట్లు. To generate capital appreciation and income distribution to unit holders by investing predominantly in equity/equity related securities of the companies belonging to the infrastructure development and balance in debt securities and money market instruments. ICICI Prudential Infrastructure Fund is a Equity - Sectoral fund was launched on 31 Aug 05. It is a fund with High risk and has given a Below is the key information for ICICI Prudential Infrastructure Fund Returns up to 1 year are on The primary investment objective of the scheme is to generate long term capital appreciation by investing predominantly in equity and equity related instruments of small cap companies and the secondary objective is to generate consistent returns by investing in debt and money market securities. Nippon India Small Cap Fund is a Equity - Small Cap fund was launched on 16 Sep 10. It is a fund with Moderately High risk and has given a Below is the key information for Nippon India Small Cap Fund Returns up to 1 year are on The investment objective of the scheme is to seek to generate long-term capital growth through an active diversified portfolio of predominantly equity and equity related instruments of companies that are participating in and benefiting from growth in Indian infrastructure and infrastructural related activities. However, there can be no assurance that the investment objective of the scheme will be realized. IDFC Infrastructure Fund is a Equity - Sectoral fund was launched on 8 Mar 11. It is a fund with High risk and has given a Below is the key information for IDFC Infrastructure Fund Returns up to 1 year are on 1. ICICI Prudential Infrastructure Fund

CAGR/Annualized return of 15.8% since its launch. Ranked 27 in Sectoral category. Return for 2024 was 27.4% , 2023 was 44.6% and 2022 was 28.8% . ICICI Prudential Infrastructure Fund

Growth Launch Date 31 Aug 05 NAV (01 Apr 25) ₹177.43 ↓ -0.97 (-0.54 %) Net Assets (Cr) ₹6,886 on 28 Feb 25 Category Equity - Sectoral AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk High Expense Ratio 2.22 Sharpe Ratio -0.25 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹18,670 31 Mar 22 ₹25,304 31 Mar 23 ₹30,899 31 Mar 24 ₹50,465 31 Mar 25 ₹54,540 Returns for ICICI Prudential Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 1 Apr 25 Duration Returns 1 Month 8.5% 3 Month -4.7% 6 Month -12.5% 1 Year 5.7% 3 Year 28% 5 Year 41.1% 10 Year 15 Year Since launch 15.8% Historical performance (Yearly) on absolute basis

Year Returns 2023 27.4% 2022 44.6% 2021 28.8% 2020 50.1% 2019 3.6% 2018 2.6% 2017 -14% 2016 40.8% 2015 2% 2014 -3.4% Fund Manager information for ICICI Prudential Infrastructure Fund

Name Since Tenure Ihab Dalwai 3 Jun 17 7.75 Yr. Sharmila D’mello 30 Jun 22 2.67 Yr. Data below for ICICI Prudential Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 36.49% Basic Materials 21.39% Financial Services 16.91% Utility 8.65% Energy 7.09% Communication Services 1.63% Consumer Cyclical 0.89% Real Estate 0.35% Asset Allocation

Asset Class Value Cash 5.98% Equity 93.39% Debt 0.62% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Nov 09 | LT9% ₹649 Cr 2,052,790

↑ 126,940 Adani Ports & Special Economic Zone Ltd (Industrials)

Equity, Since 31 May 24 | ADANIPORTS4% ₹288 Cr 2,695,324 Shree Cement Ltd (Basic Materials)

Equity, Since 30 Apr 24 | 5003874% ₹268 Cr 98,408

↓ -10,339 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 16 | ICICIBANK3% ₹240 Cr 1,990,000 NTPC Ltd (Utilities)

Equity, Since 29 Feb 16 | 5325553% ₹226 Cr 7,260,775 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jan 22 | HDFCBANK3% ₹212 Cr 1,225,000 NCC Ltd (Industrials)

Equity, Since 31 Aug 21 | NCC3% ₹210 Cr 12,006,117

↑ 1,500,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Jul 23 | RELIANCE3% ₹205 Cr 1,709,486

↑ 100,000 Vedanta Ltd (Basic Materials)

Equity, Since 31 Jul 24 | 5002953% ₹194 Cr 4,923,662

↑ 100,000 Cummins India Ltd (Industrials)

Equity, Since 31 May 17 | 5004803% ₹173 Cr 635,000 2. Nippon India Small Cap Fund

CAGR/Annualized return of 20.4% since its launch. Ranked 6 in Small Cap category. Return for 2024 was 26.1% , 2023 was 48.9% and 2022 was 6.5% . Nippon India Small Cap Fund

Growth Launch Date 16 Sep 10 NAV (01 Apr 25) ₹149.529 ↓ -0.32 (-0.21 %) Net Assets (Cr) ₹50,826 on 28 Feb 25 Category Equity - Small Cap AMC Nippon Life Asset Management Ltd. Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1.55 Sharpe Ratio -0.31 Information Ratio 0.66 Alpha Ratio 3.26 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹21,742 31 Mar 22 ₹31,334 31 Mar 23 ₹33,418 31 Mar 24 ₹51,907 31 Mar 25 ₹55,076 Returns for Nippon India Small Cap Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 1 Apr 25 Duration Returns 1 Month 7.2% 3 Month -15% 6 Month -18.3% 1 Year 3.7% 3 Year 20.1% 5 Year 41% 10 Year 15 Year Since launch 20.4% Historical performance (Yearly) on absolute basis

Year Returns 2023 26.1% 2022 48.9% 2021 6.5% 2020 74.3% 2019 29.2% 2018 -2.5% 2017 -16.7% 2016 63% 2015 5.6% 2014 15.1% Fund Manager information for Nippon India Small Cap Fund

Name Since Tenure Samir Rachh 2 Jan 17 8.16 Yr. Kinjal Desai 25 May 18 6.77 Yr. Data below for Nippon India Small Cap Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 22.17% Consumer Cyclical 13.91% Financial Services 13.54% Basic Materials 12.14% Consumer Defensive 8.89% Technology 8.65% Health Care 8.16% Energy 2.03% Utility 1.98% Communication Services 1.54% Real Estate 0.54% Asset Allocation

Asset Class Value Cash 6.04% Equity 93.96% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 30 Apr 22 | HDFCBANK2% ₹1,152 Cr 6,650,000 Multi Commodity Exchange of India Ltd (Financial Services)

Equity, Since 28 Feb 21 | MCX2% ₹924 Cr 1,851,010 Kirloskar Brothers Ltd (Industrials)

Equity, Since 31 Oct 12 | KIRLOSBROS1% ₹714 Cr 4,472,130 Dixon Technologies (India) Ltd (Technology)

Equity, Since 30 Nov 18 | DIXON1% ₹655 Cr 470,144 Karur Vysya Bank Ltd (Financial Services)

Equity, Since 28 Feb 17 | 5900031% ₹639 Cr 31,784,062 State Bank of India (Financial Services)

Equity, Since 31 Oct 19 | SBIN1% ₹627 Cr 9,100,000 Tube Investments of India Ltd Ordinary Shares (Industrials)

Equity, Since 30 Apr 18 | TIINDIA1% ₹615 Cr 2,499,222 NLC India Ltd (Utilities)

Equity, Since 31 Oct 22 | NLCINDIA1% ₹563 Cr 27,190,940 Adani Wilmar Ltd (Consumer Defensive)

Equity, Since 31 Jan 25 | 5434581% ₹553 Cr 22,483,343

↑ 183,343 Apar Industries Ltd (Industrials)

Equity, Since 31 Mar 17 | APARINDS1% ₹521 Cr 899,271 3. IDFC Infrastructure Fund

CAGR/Annualized return of 11.4% since its launch. Ranked 1 in Sectoral category. Return for 2024 was 39.3% , 2023 was 50.3% and 2022 was 1.7% . IDFC Infrastructure Fund

Growth Launch Date 8 Mar 11 NAV (01 Apr 25) ₹45.875 ↓ -0.06 (-0.13 %) Net Assets (Cr) ₹1,400 on 28 Feb 25 Category Equity - Sectoral AMC IDFC Asset Management Company Limited Rating ☆☆☆☆☆ Risk High Expense Ratio 2.33 Sharpe Ratio -0.3 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹20,153 31 Mar 22 ₹24,848 31 Mar 23 ₹27,324 31 Mar 24 ₹47,064 31 Mar 25 ₹50,038 Returns for IDFC Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 1 Apr 25 Duration Returns 1 Month 12.5% 3 Month -12.2% 6 Month -18.6% 1 Year 3.9% 3 Year 25.7% 5 Year 38.5% 10 Year 15 Year Since launch 11.4% Historical performance (Yearly) on absolute basis

Year Returns 2023 39.3% 2022 50.3% 2021 1.7% 2020 64.8% 2019 6.3% 2018 -5.3% 2017 -25.9% 2016 58.7% 2015 10.7% 2014 -0.2% Fund Manager information for IDFC Infrastructure Fund

Name Since Tenure Vishal Biraia 24 Jan 24 1.1 Yr. Ritika Behera 7 Oct 23 1.4 Yr. Gaurav Satra 7 Jun 24 0.73 Yr. Data below for IDFC Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 54.7% Utility 13.22% Basic Materials 10.84% Communication Services 4.49% Energy 3.88% Consumer Cyclical 3.46% Financial Services 2.99% Technology 2.07% Health Care 1.9% Asset Allocation

Asset Class Value Cash 2.43% Equity 97.57% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kirloskar Brothers Ltd (Industrials)

Equity, Since 31 Dec 17 | KIRLOSBROS5% ₹71 Cr 443,385 Larsen & Toubro Ltd (Industrials)

Equity, Since 29 Feb 12 | LT4% ₹58 Cr 183,173

↑ 11,726 Reliance Industries Ltd (Energy)

Equity, Since 30 Jun 24 | RELIANCE4% ₹54 Cr 452,706 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Apr 19 | BHARTIARTL4% ₹52 Cr 330,018

↑ 40,855 UltraTech Cement Ltd (Basic Materials)

Equity, Since 31 Mar 14 | 5325384% ₹51 Cr 50,452

↑ 3,476 GPT Infraprojects Ltd (Industrials)

Equity, Since 30 Nov 17 | GPTINFRA3% ₹45 Cr 4,797,143 Adani Ports & Special Economic Zone Ltd (Industrials)

Equity, Since 31 Dec 23 | ADANIPORTS3% ₹39 Cr 365,137

↓ -69,842 PTC India Financial Services Ltd (Financial Services)

Equity, Since 31 Dec 23 | PFS3% ₹39 Cr 12,400,122 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Oct 19 | BEL3% ₹35 Cr 1,431,700 KEC International Ltd (Industrials)

Equity, Since 30 Jun 24 | 5327143% ₹35 Cr 512,915

మ్యూచువల్ ఫండ్స్లో ఆన్లైన్లో ఎలా పెట్టుబడి పెట్టాలి?

Fincash.comలో జీవితకాలం కోసం ఉచిత పెట్టుబడి ఖాతాను తెరవండి.

మీ రిజిస్ట్రేషన్ మరియు KYC ప్రక్రియను పూర్తి చేయండి

పత్రాలను అప్లోడ్ చేయండి (పాన్, ఆధార్, మొదలైనవి).మరియు, మీరు పెట్టుబడి పెట్టడానికి సిద్ధంగా ఉన్నారు!

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

Clarified my doubts