Table of Contents

మ్యూచువల్ ఫండ్ పన్ను: మ్యూచువల్ ఫండ్ రిటర్న్స్ ఎలా పన్ను విధించబడతాయి?

మ్యూచువల్ ఫండ్ పన్ను లేదా పన్నుమ్యూచువల్ ఫండ్స్ అనేది ఎప్పుడూ ప్రజలను ఉత్సుకతతో ఉంచే అంశం. మ్యూచువల్ ఫండ్రాజధాని కొన్ని నియమాలు మరియు నిబంధనలను పరిగణనలోకి తీసుకుని లాభాలపై పన్ను విధించబడుతుంది. సాధారణంగా, పన్ను ఆదా చేయడానికి ప్రజలు మొగ్గు చూపుతారుమ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టండి. కానీ, మ్యూచువల్ ఫండ్ రిటర్న్లపై కూడా పన్ను విధించబడుతుందని చాలా మందికి తెలియదుఆదాయ పన్ను మూలధన లాభాలు. కాబట్టి ముందుపెట్టుబడి పెడుతున్నారు మ్యూచువల్ ఫండ్స్లో, మ్యూచువల్ ఫండ్స్ యొక్క మ్యూచువల్ ఫండ్ టాక్సేషన్ లేదా టాక్సేషన్ను అర్థం చేసుకోవడం చాలా ముఖ్యం.

మ్యూచువల్ ఫండ్ పన్ను

మ్యూచువల్ ఫండ్స్ లేదా మ్యూచువల్ ఫండ్ టాక్సేషన్ 2 విస్తృత పారామితుల ద్వారా వర్గీకరించవచ్చు:

1. నిధుల రకం:

వర్గం 1

ఈక్విటీ ఫండ్స్ (లేదాELSS నిధులు)

వర్గం 2

అప్పు,మనీ మార్కెట్ ఫండ్స్,నిధుల నిధి (FoF), ఇంటర్నేషనల్ ఈక్విటీ ఫండ్

2. పెట్టుబడిదారు రకం

a. రెసిడెంట్ ఇండియన్

బి. ఎన్నారై

సి. వ్యక్తిగతం కానిది

మ్యూచువల్ ఫండ్స్పై పన్ను విధించే ముందు మీరు మ్యూచువల్ ఫండ్లలో పెట్టుబడి పెట్టడానికి రెండు ఎంపికలను తెలుసుకోవాలి. వాటిలో ఉన్నవి -

గ్రోత్ ఆప్షన్ లేదా మ్యూచువల్ ఫండ్ క్యాపిటల్ గెయిన్స్

ఈ ఎంపిక కింద, మ్యూచువల్ ఫండ్ల నుండి వచ్చే రాబడి స్వయంచాలకంగా తిరిగి పెట్టుబడి పెట్టబడుతుంది మరియు మీరు మ్యూచువల్ ఫండ్ యూనిట్లను విక్రయించినప్పుడు మాత్రమే ఈ లాభాలను పొందుతారు.

మ్యూచువల్ ఫండ్స్ యొక్క డివిడెండ్ ఎంపిక

దీనికి విరుద్ధంగా, డివిడెండ్ ఎంపికతో, మీరు డివిడెండ్ల రూపంలో క్రమ వ్యవధిలో మ్యూచువల్ ఫండ్ రాబడిని పొందవచ్చు. ఇది రెగ్యులర్గా పనిచేస్తుందిఆదాయం మ్యూచువల్ ఫండ్ యూనిట్ హోల్డర్ల కోసం.

ఇప్పుడు, ఈ విభిన్న ఎంపికలు మ్యూచువల్ ఫండ్ల రకాన్ని బట్టి పన్ను విధించబడతాయి. అలాగే, మ్యూచువల్ ఫండ్ టాక్సేషన్ అనేది అసెట్ క్లాస్ - ఈక్విటీ లేదా డెట్ రకాలపై ఆధారపడి ఉంటుంది మరియు ప్రతి ఒక్కటి వేర్వేరుగా పన్ను విధించబడుతుంది.

Talk to our investment specialist

మ్యూచువల్ ఫండ్స్పై పన్ను (మ్యూచువల్ ఫండ్ ట్యాక్సేషన్)

1) ఈక్విటీ మ్యూచువల్ ఫండ్స్పై పన్ను (అన్ని ఈక్విటీ ఓరియెంటెడ్ స్కీమ్లతో సహా)

| ఈక్విటీ పథకాలు | హోల్డింగ్ వ్యవధి | పన్ను శాతమ్ |

|---|---|---|

| దీర్ఘకాలిక మూలధన లాభాలు (LTCG) | 1 సంవత్సరం కంటే ఎక్కువ | 10% (ఇండెక్సేషన్ లేకుండా)***** |

| స్వల్పకాలిక మూలధన లాభాలు (STCG) | ఒక సంవత్సరం కంటే తక్కువ లేదా సమానం | 15% |

| పంపిణీ చేయబడిన డివిడెండ్పై పన్ను | 10%# |

INR 1 లక్ష వరకు లాభాలు పన్ను లేకుండా ఉంటాయి. INR 1 లక్ష కంటే ఎక్కువ లాభాలకు 10% పన్ను వర్తిస్తుంది. మునుపటి రేటు జనవరి 31, 2018న ముగింపు ధరగా లెక్కించబడిన 0%. #డివిడెండ్ పన్ను 10% + సర్ఛార్జ్ 12% + సెస్సు 4% =11.648% ఆరోగ్యం & విద్య సెస్ 4% ప్రవేశపెట్టబడింది. ఇంతకుముందు, ఎడ్యుకేషన్ సెస్ 3*%

ఈక్విటీ మ్యూచువల్ ఫండ్స్ అంటే 65% కంటే ఎక్కువ ఈక్విటీ సంబంధిత సాధనాల్లో మరియు మిగిలినవి డెట్ సెక్యూరిటీలలో పెట్టుబడి పెట్టే ఫండ్స్. ఈ ఫండ్స్పై పన్ను డివిడెండ్ మరియు గ్రోత్ ఆప్షన్లు రెండింటికీ మారుతూ ఉంటుంది.

ఈక్విటీ మ్యూచువల్ ఫండ్స్ గ్రోత్ ఆప్షన్ - మ్యూచువల్ ఫండ్స్ యొక్క హోల్డింగ్ వ్యవధిపై ఆధారపడి, వృద్ధి ఎంపికలపై రెండు రకాల మ్యూచువల్ ఫండ్ పన్నులు ఉన్నాయి-

స్వల్పకాలిక మూలధన లాభాలు - గ్రోత్ ఆప్షన్తో కూడిన ఈక్విటీ మ్యూచువల్ ఫండ్లను ఒక సంవత్సరం వ్యవధిలో విక్రయించినప్పుడు లేదా రీడీమ్ చేసినప్పుడు, ఒకరు స్వల్ప కాలానికి చెల్లించవలసి ఉంటుంది.మూలధన రాబడి రాబడిపై 15% పన్ను.

దీర్ఘకాలిక మూలధన లాభాలు - మీరు పెట్టుబడి పెట్టిన సంవత్సరం తర్వాత మీ ఈక్విటీ ఫండ్లను విక్రయించినప్పుడు లేదా రీడీమ్ చేసినప్పుడు, దీర్ఘకాలిక మూలధన లాభం పన్ను కింద మీకు 10% (ఇండెక్సేషన్ లేకుండా) పన్ను విధించబడుతుంది.

దీర్ఘకాలిక మూలధన లాభాలపై కొత్త పన్ను నియమాలు 1 ఏప్రిల్ 2018 నుండి వర్తిస్తాయి

బడ్జెట్ 2018 ప్రసంగం ప్రకారం, ఈక్విటీ ఓరియెంటెడ్ మ్యూచువల్ ఫండ్స్ & స్టాక్లపై కొత్త దీర్ఘకాలిక మూలధన లాభాల (LTCG) పన్ను ఏప్రిల్ 1 నుండి వర్తిస్తుంది. 1 లక్ష కంటే ఎక్కువ దీర్ఘకాల మూలధన లాభాలు ఉత్పన్నమవుతాయివిముక్తి ఏప్రిల్ 1, 2018న లేదా ఆ తర్వాత మ్యూచువల్ ఫండ్ యూనిట్లు లేదా ఈక్విటీలపై 10 శాతం (ప్లస్ సెస్) లేదా 10.4 శాతం పన్ను విధించబడుతుంది. INR 1 లక్ష వరకు దీర్ఘకాలిక మూలధన లాభాలు మినహాయించబడతాయి. ఉదాహరణకు, మీరు ఒక ఆర్థిక సంవత్సరంలో స్టాక్లు లేదా మ్యూచువల్ ఫండ్ ఇన్వెస్ట్మెంట్ల నుండి కలిపి దీర్ఘకాల మూలధన లాభాలలో INR 3 లక్షలు సంపాదిస్తే. పన్ను విధించదగిన LTCGలు INR 2 లక్షలు (INR 3 లక్షల - 1 లక్ష) మరియుపన్ను బాధ్యత INR 20 ఉంటుంది,000 (INR 2 లక్షలలో 10 శాతం).

*దృష్టాంతాలు *

| వివరణ | INR |

|---|---|

| జనవరి 1, 2017న షేర్ల కొనుగోలు | 1,000,000 |

| షేర్ల విక్రయం1 ఏప్రిల్, 2018 | 2,000,000 |

| వాస్తవ లాభాలు | 1,000,000 |

| న్యాయమైన మార్కెట్ విలువ జనవరి 31, 2018న షేర్లు | 1,500,000 |

| పన్ను విధించదగిన లాభాలు | 500,000 |

| పన్ను | 50,000 |

న్యాయమైనసంత జనవరి 31, 2018 నాటి షేర్ల విలువ, తాత నిబంధన ప్రకారం కొనుగోలు ఖర్చు అవుతుంది.

ఈక్విటీపై మూలధన లాభాల పన్నును నిర్ణయించే ప్రక్రియ, ఇది ఏప్రిల్ 1, 2018 నుండి వర్తిస్తుంది

- ప్రతి సేల్/రిడెంప్షన్లో అసెట్ దీర్ఘకాలిక లేదా స్వల్పకాలిక మూలధన లాభాలు కాదా అని తెలుసుకోండి

- స్వల్పకాలికంగా ఉంటే, లాభాలపై 15% పన్ను వర్తిస్తుంది

- ఇది దీర్ఘకాలికంగా ఉంటే, అది 31 జనవరి 2018 తర్వాత కొనుగోలు చేయబడిందో లేదో తెలుసుకోండి

- ఇది 31 జనవరి 2018 తర్వాత కొనుగోలు చేయబడితే:

LTCG = అమ్మకపు ధర / విముక్తి విలువ - కొనుగోలు యొక్క వాస్తవ ధర

- ఇది జనవరి 31, 2018న లేదా అంతకు ముందు సంపాదించినట్లయితే, లాభాలను చేరుకోవడానికి క్రింది ప్రక్రియ ఉపయోగించబడుతుంది:

LTCG= విక్రయ ధర /విమోచన విలువ - కొనుగోలు ఖర్చు

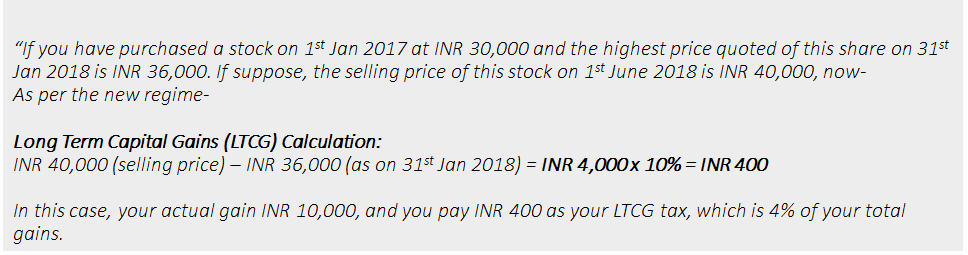

మెరుగైన అవగాహన కోసం, బడ్జెట్ 2018 స్పష్టీకరణ ఆధారంగా ఈక్విటీపై LTCGని ఉదహరిద్దాం-

మూలధన లాభాలు ఎలా లెక్కించబడతాయి?

ఫైనాన్స్ బిల్లు 2018 ప్రకారం, మూలధన ఆస్తిని స్వాధీనం చేసుకునే ఖర్చు క్రింది విధంగా ఉంది:

- ఎ) అటువంటి ఆస్తిని సంపాదించడానికి అసలు ఖర్చు; మరియు

- బి) జనవరి 31న సరసమైన మార్కెట్ విలువ మరియు అమ్మకపు ధర/విముక్తి విలువ.

- i) అటువంటి దీర్ఘకాలిక లాభాలన్నింటినీ జోడించాలి మరియు aతగ్గింపు 1 లక్ష INR అనుమతించబడుతుంది. ii) బ్యాలెన్స్ అమౌంట్పై (పాజిటివ్ అయితే) @10% ++ పన్ను చెల్లించాలి.

2) డెట్/మనీ మార్కెట్ నిధులపై పన్ను

| రుణ పథకాలు | హోల్డింగ్ వ్యవధి | పన్ను శాతమ్ |

|---|---|---|

| దీర్ఘకాలిక మూలధన లాభాలు (LTCG) | 3 సంవత్సరాల కంటే ఎక్కువ | సూచిక తర్వాత 20% |

| స్వల్పకాలిక మూలధన లాభాలు (STCG) | 3 సంవత్సరాల కంటే తక్కువ లేదా సమానం | వ్యక్తిగత ఆదాయపు పన్ను రేటు |

| డివిడెండ్పై పన్ను | 25%# |

#డివిడెండ్ పన్ను 25% + సర్ఛార్జ్ 12% + సెస్సు 4% = 29.12% ఆరోగ్యం & విద్య సెస్ 4% ప్రవేశపెట్టబడింది. గతంలో ఎడ్యుకేషన్ సెస్ 3%

మరొక రకమైన మ్యూచువల్ ఫండ్డెట్ మ్యూచువల్ ఫండ్, ఇది ఎక్కువగా (65% కంటే తక్కువ) రుణ సాధనాల్లో పెట్టుబడి పెడుతుంది. వాటిలో కొన్ని అల్ట్రా-స్వల్పకాలిక మ్యూచువల్ ఫండ్స్,లిక్విడ్ ఫండ్స్, ఫండ్స్ ఆఫ్ ఫండ్స్ మొదలైనవి. ఈక్విటీ ఫండ్ల విషయానికొస్తే, డెట్ మ్యూచువల్ ఫండ్లకు మ్యూచువల్ ఫండ్ పన్ను కూడా మారుతూ ఉంటుంది.

డెట్ మ్యూచువల్ ఫండ్స్ గ్రోత్ ఆప్షన్

- స్వల్పకాలిక మూలధన లాభాలు - డెట్ ఇన్వెస్ట్మెంట్ యొక్క హోల్డింగ్ పీరియడ్ 3 సంవత్సరాల కంటే తక్కువ ఉంటే, 30% స్వల్పకాలిక మూలధన లాభం పన్ను చెల్లించాల్సి ఉంటుంది.

- దీర్ఘకాలిక మూలధన లాభాలు - డెట్ ఇన్వెస్ట్మెంట్లను 3 సంవత్సరాల కంటే ఎక్కువ కాలం ఉంచినప్పుడు, రాబడిపై ఇండెక్సేషన్ ప్రయోజనంతో 20% లేదా పెట్టుబడిని బట్టి 10% పన్ను విధించబడుతుంది.

డెట్ మ్యూచువల్ ఫండ్ యొక్క డివిడెండ్ ఎంపిక (రుణమ్యూచువల్ ఫండ్ డివిడెండ్ పన్ను)

ఈక్విటీ మ్యూచువల్ ఫండ్స్ కాకుండా, మ్యూచువల్ ఫండ్ నుండి DDT (డివిడెండ్ డిస్ట్రిబ్యూషన్ ట్యాక్స్) తీసివేయబడుతుందికాదు (నికర ఆస్తి విలువ) మీ రుణ పెట్టుబడి.

సూచికపై నమూనా గణన

2017లో పెట్టుబడి యొక్క కొనుగోలు విలువ INR 1 లక్ష మరియు 4 సంవత్సరాల తర్వాత INR 1.5 లక్షలకు విక్రయించడంతో ఒక సాధారణ ఉదాహరణ తీసుకోండి. సూచిక సంఖ్యలు క్రింద ఇవ్వబడ్డాయి (ఇలస్ట్రేటివ్). పెట్టుబడి యొక్క ఇండెక్స్డ్ ధర యొక్క గణన ఇక్కడ అత్యంత క్లిష్టమైన దశ.

- ఇండెక్స్డ్ కాస్ట్ = లెక్కల్లో తీసుకోవలసిన పెట్టుబడి ధర విలువ.

- తుది విలువ = పెట్టుబడి యొక్క అమ్మకపు విలువ (పై సందర్భంలో INR 1.5 లక్షలు)

| కొన్నేళ్లు | ఇండెక్స్ ఖర్చు | పెట్టుబడి విలువ |

|---|---|---|

| 2017 | 100 | 100,000 |

| 2021 | 130 | 150,000 |

| హోల్డింగ్ పీరియడ్ - 4 సంవత్సరాలు (LTCGకి అర్హత) | ||

| పెట్టుబడి యొక్క సూచిక విలువ = 130/100 * 1,00,000 = 130,000 | ||

| మూలధన లాభాలు = 150,000 - 130,000 =20,000 | ||

| క్యాపిటల్ గెయిన్స్ టాక్స్ = 20,000 = 20%4,000* | ||

| సర్ఛార్జ్ మరియు సెస్ జోడించాలి |

ఇప్పుడు మీకు తెలుసుపన్నులు వివిధ రకాల మ్యూచువల్ ఫండ్లపై బాధ్యత వహిస్తారు, మీరు సరైన మ్యూచువల్ ఫండ్లను ఎంచుకోవడం ద్వారా దాని నుండి ఉత్తమమైన వాటిని పొందడానికి ప్రయత్నించాలి. పైన పేర్కొన్నది మార్గదర్శకంఆధారంగా FY 2017-18 కోసం పన్ను నిర్మాణం, పెట్టుబడిని ఎంచుకునే వ్యక్తి సంబంధిత పన్ను నిర్మాణాలను చూడాలి, ఉదా. రుణ పథకాలలో స్వల్పకాలంలో డివిడెండ్ ఎంపిక కోసం తక్కువ పన్నును ఆహ్వానించవచ్చు. అయితే, ఏదైనా నిర్ణయం తీసుకునే ముందు స్వతంత్ర పన్ను సలహాదారు నుండి అభిప్రాయాన్ని పొంది చర్య తీసుకోవాలి. మెరుగైన రాబడిని పొందండి, మరింత ఆదా చేయండి!

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

Very good information.

That is the professional way to go. Thorough, easy to understand, illustrations to make an average investor get clear understanding of the subject. Keep it up. Thanks.