ఫిన్క్యాష్ »క్రెడిట్ స్కోర్ పరిధులు »క్రెడిట్ స్కోర్ Vs క్రెడిట్ రిమార్క్లు

Table of Contents

- భారతదేశంలో క్రెడిట్ స్కోర్ అంటే ఏమిటి?

- భారతదేశంలో మంచి క్రెడిట్ స్కోర్ ఏమిటి?

- భారతదేశంలో మీ క్రెడిట్ స్కోర్ను ఎలా తనిఖీ చేయాలి?

- క్రెడిట్ రిమార్క్ అంటే ఏమిటి?

- మీ క్రెడిట్ నివేదికకు క్రెడిట్ రిమార్క్లు ఎలా జోడించబడతాయి?

- క్రెడిట్ నివేదికలో "ఖాతా నుండి రిమార్క్ తీసివేయబడింది" అంటే ఏమిటి?

- భారతదేశంలో మీ క్రెడిట్ స్కోర్ను ఎలా మెరుగుపరచుకోవాలి?

- ముగింపు

- తరచుగా అడిగే ప్రశ్నలు (FAQలు)

క్రెడిట్ స్కోర్ మరియు క్రెడిట్ రిమార్క్ల మధ్య వ్యత్యాసం

మీక్రెడిట్ స్కోర్ మరియు క్రెడిట్ రిమార్క్లు మీ ఆర్థిక ఆరోగ్యాన్ని ప్రభావితం చేసే రెండు ముఖ్యమైన అంశాలు. క్రెడిట్ స్కోర్ అనేది మీ క్రెడిట్ యోగ్యత యొక్క సంఖ్యాపరమైన ప్రాతినిధ్యం అయితే, క్రెడిట్ రిమార్క్లు మీ క్రెడిట్ చరిత్ర గురించి అదనపు సమాచారాన్ని అందిస్తాయి.

ఈ కథనంలో, క్రెడిట్ స్కోర్లు మరియు క్రెడిట్ రిమార్క్ల అర్థం, అవి ఎలా లెక్కించబడతాయి మరియు భారతదేశంలో మీ ఆర్థిక ఆరోగ్యంపై వాటి ప్రభావం గురించి మేము విశ్లేషిస్తాము. మీరు క్రెడిట్ రిమార్క్లను ఎలా వివాదం చేయవచ్చో కూడా మీకు తెలుస్తుందిమీ క్రెడిట్ స్కోర్ను మెరుగుపరచండి భారతదేశం లో.

భారతదేశంలో క్రెడిట్ స్కోర్ అంటే ఏమిటి?

భారతదేశంలో, క్రెడిట్ స్కోర్ అనేది మీ క్రెడిట్ యోగ్యతను సూచించే మూడు అంకెల సంఖ్య. ఇది మీ క్రెడిట్ చరిత్ర ఆధారంగా లెక్కించబడుతుంది, ఇందులో మీ:

- చెల్లింపు చరిత్ర

- క్రెడిట్ వినియోగం

- క్రెడిట్ చరిత్ర యొక్క పొడవు

- క్రెడిట్ రకాలు

- ఇటీవలి క్రెడిట్ విచారణలు

దిCIBIL స్కోరు, ఇది 300 నుండి 900 వరకు మారవచ్చు, ఇది అత్యంత విస్తృతంగా ఉపయోగించే క్రెడిట్ స్కోరింగ్ మోడల్. భారతదేశంలో, అధిక క్రెడిట్ స్కోర్ తక్కువ క్రెడిట్ రిస్క్ని సూచిస్తుంది, ఇది క్రెడిట్ కోసం అధికారం పొందే మరియు ప్రాధాన్యతా నిబంధనలు మరియు వడ్డీ రేట్లను స్వీకరించే అవకాశాలను పెంచుతుంది.

భారతదేశంలో మంచి క్రెడిట్ స్కోర్ ఏమిటి?

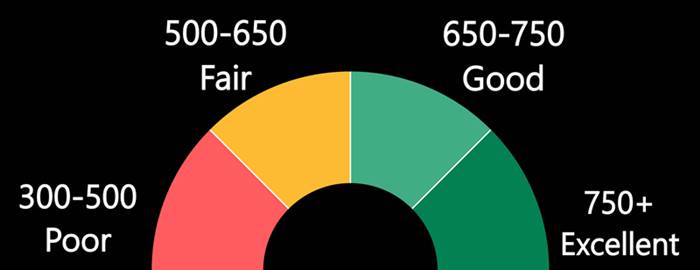

భారతదేశంలో 750 లేదా అంతకంటే ఎక్కువ క్రెడిట్ స్కోర్ సాధారణంగా అద్భుతమైనదిగా పరిగణించబడుతుంది. 750 కంటే తక్కువ క్రెడిట్ స్కోర్లు ఉన్నవారు క్రెడిట్ పొందడం కష్టంగా ఉండవచ్చు లేదా ఎక్కువ వడ్డీ రేట్లు విధించబడవచ్చు. భారతదేశంలో క్రెడిట్ స్కోర్ అవసరాలు రుణదాతపై ఆధారపడి ఒక రుణదాత నుండి మరొకరికి మారవచ్చుప్రమాద సహనం మరియు వ్యూహాత్మక లక్ష్యాలు.

భారతదేశంలో మీ క్రెడిట్ స్కోర్ను ఎలా తనిఖీ చేయాలి?

CIBIL వంటి వివిధ ఆన్లైన్ ప్లాట్ఫారమ్ల ద్వారా మీరు మీ క్రెడిట్ స్కోర్ను ఉచితంగా తనిఖీ చేయవచ్చు,అనుభవజ్ఞుడు, లేదాఈక్విఫాక్స్. ఈ ప్లాట్ఫారమ్లు మీ క్రెడిట్ స్కోర్ను అందిస్తాయి మరియుక్రెడిట్ రిపోర్ట్, ఇది మీ క్రెడిట్ చరిత్ర, బాకీ ఉన్న అప్పులు మరియు క్రెడిట్ విచారణలను చూపుతుంది. మీ క్రెడిట్ నివేదిక యొక్క ఖచ్చితత్వాన్ని నిర్ధారించడానికి మరియు ఏవైనా లోపాలు లేదా మోసపూరిత కార్యకలాపాలను గుర్తించడానికి క్రమం తప్పకుండా సమీక్షించడం ముఖ్యం. మీరు భారతదేశంలో సంవత్సరానికి ఒకసారి ప్రతి క్రెడిట్ బ్యూరో నుండి ఉచిత క్రెడిట్ నివేదికను కూడా అభ్యర్థించవచ్చు.

Talk to our investment specialist

క్రెడిట్ రిమార్క్ అంటే ఏమిటి?

భారతదేశంలో క్రెడిట్ రిమార్క్ అనేది మీ క్రెడిట్ రిపోర్ట్పై సంజ్ఞామానం, ఇది మీ క్రెడిట్ చరిత్ర గురించి అదనపు సమాచారాన్ని అందిస్తుంది. సందర్భాన్ని బట్టి, అది సానుకూలంగా, ప్రతికూలంగా లేదా తటస్థంగా ఉండవచ్చు. ఉదాహరణకు, సానుకూల క్రెడిట్ రిమార్క్ మీరు రుణాన్ని చెల్లించినట్లు లేదా సుదీర్ఘ క్రెడిట్ చరిత్రను కలిగి ఉన్నారని సూచించవచ్చు. ప్రతికూల క్రెడిట్ రిమార్క్ మీరు చెల్లింపును కోల్పోయారని, రుణాన్ని డిఫాల్ట్ చేశారని లేదా అధిక రుణాన్ని కలిగి ఉన్నారని సూచించవచ్చు-ఆదాయం నిష్పత్తి. తటస్థ క్రెడిట్ రిమార్క్ మీరు క్రెడిట్ కోసం దరఖాస్తు చేసుకున్నారని సూచించవచ్చు, కానీ భారతదేశంలో మీ క్రెడిట్ యోగ్యతపై గణనీయమైన ప్రభావం ఉండదు.

మీ క్రెడిట్ నివేదికకు క్రెడిట్ రిమార్క్లు ఎలా జోడించబడతాయి?

భారతదేశంలోని రుణదాతలు, రుణదాతలు లేదా సేకరణ ఏజెన్సీల ద్వారా క్రెడిట్ రిమార్క్లను మీ క్రెడిట్ నివేదికకు జోడించవచ్చు. వారు మీ చెల్లింపు చరిత్ర, అపరాధాలు, ఛార్జ్-ఆఫ్లు, సేకరణలు లేదా మీ క్రెడిట్ యోగ్యతను ప్రభావితం చేసే ఇతర కార్యకలాపాలను నివేదించవచ్చు. క్రెడిట్ రిమార్క్లు అప్పుడు సంకలనం చేయబడతాయిక్రెడిట్ బ్యూరోలు మరియు మీ క్రెడిట్ నివేదికలో చేర్చబడింది. క్రెడిట్ రిమార్క్లు రిమార్క్ రకాన్ని బట్టి మీ క్రెడిట్ రిపోర్ట్లో ఏడు సంవత్సరాల వరకు ఉండవచ్చని గమనించడం ముఖ్యం.

క్రెడిట్ నివేదికలో "ఖాతా నుండి రిమార్క్ తీసివేయబడింది" అంటే ఏమిటి?

క్రెడిట్ నివేదికలో "ఖాతా నుండి రిమార్క్ తీసివేయబడింది" అంటే వినియోగదారు క్రెడిట్ ఖాతాకు సంబంధించి గతంలో నివేదించబడిన వ్యాఖ్య లేదా వ్యాఖ్య తీసివేయబడిందని అర్థం. ఖాతా నుండి వ్యాఖ్య తీసివేయబడితే, సమాచారం తప్పు లేదా పాతది మరియు సరిదిద్దబడింది లేదా నవీకరించబడింది అని సూచించవచ్చు. క్రెడిట్ బ్యూరో లేదా దానిని నివేదించిన రుణదాతతో వినియోగదారు వ్యాఖ్యను విజయవంతంగా వివాదాస్పదం చేశారని కూడా దీని అర్థం.

క్రెడిట్ నివేదిక నుండి ప్రతికూల వ్యాఖ్యను తీసివేయడం వినియోగదారు క్రెడిట్ స్కోర్ మరియు క్రెడిట్ యోగ్యతపై సానుకూల ప్రభావాన్ని చూపుతుంది, ఎందుకంటే ఇది వారి క్రెడిట్ను ప్రభావితం చేసే ఏదైనా ప్రతికూల సమాచారాన్ని తొలగిస్తుంది. ఏదైనా తప్పులు లేదా తప్పు సమాచారం కోసం క్రెడిట్ నివేదికలను క్రమం తప్పకుండా తనిఖీ చేయడం మరియు వాటిని నిర్వహించడానికి వాటిని సరిదిద్దడానికి చర్యలు తీసుకోవడం చాలా అవసరం.మంచి క్రెడిట్ చరిత్ర.

భారతదేశంలో మీ క్రెడిట్ స్కోర్ను ఎలా మెరుగుపరచుకోవాలి?

భారతదేశంలో మీ క్రెడిట్ స్కోర్ను మెరుగుపరచడానికి మీరు తీసుకోవలసిన కొన్ని దశలు ఇక్కడ ఉన్నాయి:

మీ బిల్లులను సకాలంలో చెల్లించండి: మీ చెల్లింపు చరిత్ర అత్యంత కీలకమైనదికారకం మీ క్రెడిట్ స్కోర్లో. మీ క్రెడిట్ స్కోర్ను మెరుగుపరచడానికి, మీరు క్రెడిట్ కార్డ్ బిల్లులు, లోన్ చెల్లింపులు మరియు యుటిలిటీ బిల్లులతో సహా మీ అన్ని బిల్లులను సకాలంలో చెల్లించాలి

మీ అప్పు-ఆదాయ నిష్పత్తిని తగ్గించండి: మీ రుణం-ఆదాయ నిష్పత్తి అనేది మీ ఆదాయంతో పోలిస్తే మీరు కలిగి ఉన్న అప్పు మొత్తం. మీ క్రెడిట్ స్కోర్ను మెరుగుపరచడానికి, మీరు మీ అప్పులను చెల్లించడం ద్వారా లేదా మీ ఆదాయాన్ని పెంచడం ద్వారా మీ రుణ-ఆదాయ నిష్పత్తిని తగ్గించడానికి ప్రయత్నించాలి.

క్రెడిట్ను తెలివిగా ఉపయోగించండి: మీరు క్రెడిట్ను బాధ్యతాయుతంగా ఉపయోగించాలి మరియు మీ మొత్తాన్ని గరిష్టం చేయకుండా ఉండాలిక్రెడిట్ కార్డులు లేదా చాలా అప్పు తీసుకోవడం. క్రెడిట్ కార్డ్లు, వ్యక్తిగత రుణాలు మరియు సురక్షిత రుణాలు వంటి క్రెడిట్ రకాల మిశ్రమాన్ని కలిగి ఉండటం మంచిది

మీ క్రెడిట్ నివేదికను పర్యవేక్షించండి: మీరు మీ క్రెడిట్ నివేదికను దాని ఖచ్చితత్వాన్ని నిర్ధారించడానికి మరియు ఏవైనా లోపాలు లేదా మోసపూరిత కార్యకలాపాలను గుర్తించడానికి క్రమం తప్పకుండా పర్యవేక్షించాలి. మీ క్రెడిట్ నివేదికలో ఏవైనా మార్పుల గురించి తెలియజేయడానికి మీరు హెచ్చరికలను కూడా సెటప్ చేయవచ్చు

క్రెడిట్ విచారణలను పరిమితం చేయండి: చాలా ఎక్కువ క్రెడిట్ విచారణలు మీ క్రెడిట్ స్కోర్ను తగ్గించగలవు. మీ క్రెడిట్ స్కోర్ను మెరుగుపరచడానికి, మీరు క్రెడిట్ విచారణల సంఖ్యను పరిమితం చేయాలి మరియు అవసరమైనప్పుడు మాత్రమే క్రెడిట్ కోసం దరఖాస్తు చేసుకోవాలి

ముగింపు

చివరికి, మంచి క్రెడిట్ స్కోర్ మీకు క్రెడిట్ పొందడానికి మరియు మెరుగైన నిబంధనలు మరియు వడ్డీ రేట్లను పొందడానికి సహాయపడుతుంది. క్రెడిట్ రిమార్క్లు మీ క్రెడిట్ చరిత్రకు జోడిస్తాయి మరియు మీరు ఎంత క్రెడిట్ యోగ్యత కలిగి ఉన్నారనే దానిపై ప్రభావం చూపవచ్చు. మీ బిల్లులను సకాలంలో చెల్లించండి, మీ రుణ-ఆదాయ నిష్పత్తిని తగ్గించండి, క్రెడిట్ను తెలివిగా ఉపయోగించండి, మీ క్రెడిట్ నివేదికపై నిఘా ఉంచండి మరియు మీరు చేసే క్రెడిట్ విచారణల సంఖ్యను పరిమితం చేయండి. మీరు మీ క్రెడిట్ నివేదికలో తప్పులు లేదా తప్పుడు సమాచారాన్ని కనుగొంటే, దాన్ని మార్చమని లేదా తీసివేయమని మీరు భారతదేశంలోని క్రెడిట్ బ్యూరోలను అడగవచ్చు. ఈ పనులు చేయడం ద్వారా, మీరు మెరుగైన క్రెడిట్ని పొందవచ్చు మరియు మీ వద్దకు చేరుకోవచ్చుఆర్థిక లక్ష్యాలు.

తరచుగా అడిగే ప్రశ్నలు (FAQలు)

1. భారతదేశంలో క్రెడిట్ స్కోర్ ఎలా లెక్కించబడుతుంది?

జ: భారతదేశంలో క్రెడిట్ స్కోర్ను లెక్కించడానికి ఉపయోగించే కారకాలు:

చెల్లింపు చరిత్ర: ఇది సకాలంలో బిల్లులు మరియు లోన్లను చెల్లించిన వినియోగదారు ట్రాక్ రికార్డ్ను కలిగి ఉంటుంది. ఆలస్యమైన చెల్లింపులు లేదా డిఫాల్ట్లు క్రెడిట్ స్కోర్పై ప్రతికూల ప్రభావం చూపుతాయి.

క్రెడిట్ వినియోగం: అందుబాటులో ఉన్న మొత్తం క్రెడిట్తో పోలిస్తే వినియోగదారు ఉపయోగించిన క్రెడిట్ మొత్తం ఇది. అధిక క్రెడిట్ వినియోగం అధిక ప్రమాదాన్ని సూచిస్తుందిడిఫాల్ట్, ఇది క్రెడిట్ స్కోర్ను తగ్గించగలదు

క్రెడిట్ చరిత్ర యొక్క పొడవు: ఇది వినియోగదారు క్రెడిట్ ఖాతాలు మరియు వారి వ్యవధిని కలిగి ఉంటుంది. సుదీర్ఘ క్రెడిట్ చరిత్ర ఎక్కువ క్రెడిట్ యోగ్యత మరియు స్థిరత్వాన్ని సూచిస్తుంది

క్రెడిట్ మిక్స్: ఇందులో క్రెడిట్ కార్డ్లు, రుణాలు మరియు తనఖాలు వంటి వినియోగదారు కలిగి ఉన్న క్రెడిట్ ఖాతాల రకాలు ఉంటాయి. క్రెడిట్ రకాల మిశ్రమం బాధ్యతగల క్రెడిట్ ప్రవర్తనను ప్రదర్శిస్తుంది మరియు క్రెడిట్ స్కోర్ను సానుకూలంగా ప్రభావితం చేస్తుంది

ఇటీవలి క్రెడిట్ విచారణలు: వినియోగదారు ఇటీవల క్రెడిట్ కోసం ఎన్నిసార్లు దరఖాస్తు చేసుకున్నారనేది ఇందులో ఉంటుంది. బహుళ విచారణలు డిఫాల్ట్ యొక్క అధిక ప్రమాదాన్ని సూచిస్తాయి, ఇది క్రెడిట్ స్కోర్ను తగ్గిస్తుంది

ఈ కారకాలను విశ్లేషించడానికి మరియు ప్రతి వినియోగదారుకు క్రెడిట్ స్కోర్ను రూపొందించడానికి క్రెడిట్ బ్యూరోలు సంక్లిష్టమైన అల్గారిథమ్లను ఉపయోగిస్తాయి. వినియోగదారు క్రెడిట్ ప్రవర్తన మరియు చరిత్ర ఆధారంగా క్రెడిట్ స్కోర్ క్రమానుగతంగా నవీకరించబడుతుంది.

2. నేను నా క్రెడిట్ స్కోర్ని ఎంత తరచుగా చెక్ చేసుకోవాలి?

జ: మీ క్రెడిట్ స్కోర్ని కనీసం సంవత్సరానికి ఒకసారి లేదా ప్రధాన రుణం లేదా క్రెడిట్ కార్డ్ కోసం దరఖాస్తు చేసే ముందు తనిఖీ చేయాలని సిఫార్సు చేయబడింది. అయితే, మీరు మీ క్రెడిట్ స్కోర్ను మరింత తరచుగా తనిఖీ చేయవచ్చు, ఎందుకంటే కొన్ని క్రెడిట్ మానిటరింగ్ సర్వీస్లు క్రెడిట్ స్కోర్లు మరియు రిపోర్ట్లకు రెగ్యులర్ యాక్సెస్ను ఉచితంగా అందిస్తాయి.ఆధారంగా.

3. క్రెడిట్ స్కోర్ మరియు CIBIL స్కోర్ మధ్య తేడా ఏమిటి?

జ: CIBIL స్కోర్ అనేది క్రెడిట్ బ్యూరో CIBIL ద్వారా ప్రత్యేకంగా అందించబడిన ఒక రకమైన క్రెడిట్ స్కోర్. క్రెడిట్ స్కోర్ అనేది ఒక వ్యక్తి యొక్క క్రెడిట్ యోగ్యత యొక్క ఏదైనా సంఖ్యాపరమైన ప్రాతినిధ్యాన్ని సూచించడానికి ఉపయోగించే మరింత సాధారణ పదం.

4. రుణాల కోసం క్రెడిట్ స్కోర్లను ఎలా లెక్కించాలి?

జ: రుణాల కోసం క్రెడిట్ స్కోర్లు స్పష్టంగా లెక్కించబడవు. బదులుగా, క్రెడిట్ స్కోర్లు వినియోగదారు క్రెడిట్ చరిత్ర మరియు ఆర్థిక ప్రవర్తన ఆధారంగా క్రెడిట్ బ్యూరోలచే గణించబడతాయి, వివిధ రకాల రుణాల కోసం క్రెడిట్ యోగ్యతను అంచనా వేయడానికి రుణదాతలు దీనిని ఉపయోగిస్తారు. వినియోగదారు క్రెడిట్ స్కోర్ను ప్రభావితం చేసే అంశాలు aగృహ రుణం చెల్లింపు చరిత్ర, క్రెడిట్ వినియోగం, క్రెడిట్ చరిత్ర యొక్క పొడవు, క్రెడిట్ మిక్స్ మరియు ఇటీవలి క్రెడిట్ విచారణలు వంటి ఇతర రకాల రుణాల మాదిరిగానే ఉంటాయి.

5. క్రెడిట్ రిమార్క్లు నా రుణంపై ప్రభావం చూపుతాయా?

జ: అవును, క్రెడిట్ రిమార్క్లు రుణం కోసం ఆమోదించబడే మీ సామర్థ్యాన్ని ప్రభావితం చేయగలవు, ఎందుకంటే అవి రుణదాతకు ప్రతికూల ఆర్థిక ప్రవర్తన లేదా నష్టాలను సూచిస్తాయి. రుణదాతలు క్రెడిట్ రిమార్క్లను రెడ్ ఫ్లాగ్లుగా చూడవచ్చు మరియు రుణాన్ని ఆమోదించడానికి ఎక్కువ వెనుకాడవచ్చు లేదా తక్కువ అనుకూలమైన నిబంధనలు మరియు అధిక వడ్డీ రేట్లను అందించవచ్చు. మీ క్రెడిట్ రిపోర్టును క్రమం తప్పకుండా పర్యవేక్షించడం మరియు మంచి క్రెడిట్ చరిత్రను నిర్వహించడానికి మరియు మీ రుణ ఆమోదం అవకాశాలను పెంచుకోవడానికి ఏవైనా క్రెడిట్ రిమార్క్లు లేదా దోషాలను పరిష్కరించడం చాలా అవసరం.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.