+91-22-48913909

+91-22-48913909

Table of Contents

సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ (STP)

మీరు మీ మార్చుకోవచ్చని మీకు తెలుసామ్యూచువల్ ఫండ్ యూనిట్లు ఒక పథకం నుండి మరొకదానికి? మీరు STP గురించి విన్నారా? అవును అయితే, అది మంచిది. కాకపోతే, చింతించకండి, ఈ వ్యాసం మీకు అదే విధంగా సహాయం చేస్తుంది. STP లేదా సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్లో, దిపెట్టుబడిదారుడు మ్యూచువల్ ఫండ్ ఒక స్కీమ్ యొక్క యూనిట్లను రీడీమ్ చేసి, మరొక స్కీమ్లో రెగ్యులర్గా ఇన్వెస్ట్ చేయమని నిర్దేశిస్తుందిఆధారంగా. ఈక్విటీ మార్కెట్లలో అస్థిరత గురించి అయోమయంలో ఉన్న వ్యక్తులు గణనీయమైన డబ్బును కలిగి ఉన్నవారు STP ద్వారా పెట్టుబడి పెట్టడాన్ని ఎంచుకోవచ్చు. కాబట్టి, సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ అంటే ఏమిటి, STP రకాలు, STP యొక్క ప్రయోజనాలు, STPలో ఆన్లైన్ పెట్టుబడి మరియు మరిన్నింటి వంటి వివిధ అంశాలను చూద్దాం.

Talk to our investment specialist

సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ లేదా STP అంటే ఏమిటి?

సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ లేదా STP అనేది సిస్టమాటిక్ యొక్క జంటపెట్టుబడి ప్రణాళిక (SIP) ఇది ప్రయోజనాన్ని పొందడానికి ప్రజలకు సహాయపడుతుందిసంత అస్థిరత. అయితే, SIP మరియు STPలోని నిధులు ఎక్కడ నుండి జమ చేయబడతాయో మూలం భిన్నంగా ఉంటుంది. ముందుగా చెప్పినట్లుగా, STPలో పెట్టుబడిదారుడు సూచనలను అందిస్తాడుAMC ఒక పథకం నుండి యూనిట్లను ఉపసంహరించుకుని మరొక పథకంలో పెట్టుబడి పెట్టడానికి. ఏదేమైనప్పటికీ, STPని అదే ఫండ్ హౌస్ పథకాలలో అమలు చేయవచ్చు మరియు ఇతర ఫండ్ హౌస్లలో కాదు. అదనంగా, ఒక మొత్తంలో పెట్టుబడి పెట్టాలనుకునే వ్యక్తులకు ఇది అనుకూలంగా ఉంటుంది, కానీ మార్కెట్ అస్థిరతల గురించి ఖచ్చితంగా తెలియదు. అలాంటి వ్యక్తులు ఏకమొత్తంలో పెట్టుబడి పెట్టవచ్చురుణ నిధి ఆపై నిర్ణీత మొత్తాన్ని బదిలీ చేయండిఈక్విటీ ఫండ్స్ క్రమం తప్పకుండా. కాబట్టి, STP ఎలా పనిచేస్తుందో అర్థం చేసుకుందాం.

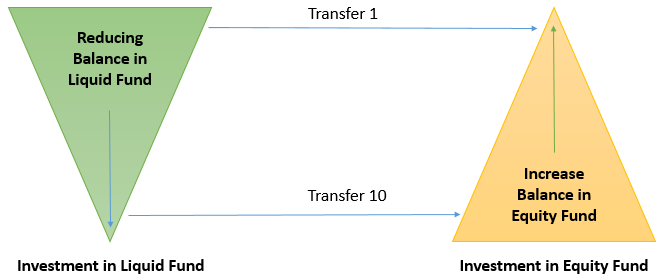

మీరు కారును విక్రయించారని మరియు దాని నికర ఆదాయం INR 3,50 అని భావించండి,000. మీరు ఈ డబ్బును ఈక్విటీ ఫండ్స్లో పెట్టుబడి పెట్టాలనుకుంటున్నారు, అయితే మీరు మార్కెట్ అస్థిరతలకు భయపడాల్సిన అవసరం ఉంది. కాబట్టి, మీరు మొత్తం మొత్తాన్ని లిక్విడ్ ఫండ్లో పెట్టుబడి పెట్టండి. అప్పుడు, మీరు ప్రారంభించండిపెట్టుబడి పెడుతున్నారు 10 నెలల కాలవ్యవధి కోసం ఈక్విటీ ఫండ్లలోకి నెలవారీ INR 35,000. ఒక పథకం నుండి మరొక స్కీమ్కు నిధులను బదిలీ చేసే ఈ ప్రక్రియను STP అంటారు. ఈ ప్రక్రియను వివరించే చిత్రం క్రింది విధంగా ఇవ్వబడింది.

ఈ చిత్రంలో, మేము నుండి బదిలీ అని చెప్పవచ్చులిక్విడ్ ఫండ్స్ ఈక్విటీ ఫండ్లకు వెళితే, లిక్విడ్ ఫండ్స్లో బ్యాలెన్స్ తగ్గుతుంది, ఇది ఈక్విటీ ఫండ్లలో పెరుగుతున్న బ్యాలెన్స్ ద్వారా ప్రతిబింబిస్తుంది.

సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ యొక్క ప్రయోజనాలు

STPకి SIP వంటి దాని స్వంత ప్రయోజనాలు ఉన్నాయి. ఈ ప్రయోజనాలు క్రింది విధంగా జాబితా చేయబడ్డాయి.

రూపాయి ఖర్చు సగటు

SIP లాగానే, STP కూడా రూపాయి ధర సగటుకు వర్తిస్తుంది. ఎందుకంటే, STPలో, వ్యక్తులు నిర్ణీత మొత్తాన్ని ఈక్విటీ ఫండ్స్లోకి క్రమ వ్యవధిలో బదిలీ చేస్తారు. మరో మాటలో చెప్పాలంటే, వారు వివిధ ధరల వద్ద పథకంలో పెట్టుబడి పెడతారు. అందువల్ల, మార్కెట్ డౌన్వర్డ్ ట్రెండ్ను చూపుతున్నప్పుడు, ప్రజలు ఎక్కువ యూనిట్లను పొందవచ్చు, అయితే పైకి ట్రెండ్ ఉన్నట్లయితే, వ్యక్తులు తక్కువ యూనిట్లను పొందుతారు. పర్యవసానంగా, కొనుగోలు ధరలు కొంత కాల వ్యవధిలో సగటున ఉంటాయి. అందువల్ల, రూపాయి ఖర్చు సగటు భావన వర్తిస్తుంది.

స్థిరమైన రిటర్న్స్

STP యొక్క మరొక ప్రయోజనం స్థిరమైన రాబడి. ప్రజలు ఈ పద్ధతిలో STP ద్వారా స్థిరమైన రాబడిని పొందవచ్చు, డబ్బు వడ్డీని పొందే రుణం/లిక్విడ్ ఫండ్లలో పెట్టుబడి పెట్టబడుతుంది.ఆదాయం మొత్తం డబ్బు ఈక్విటీ ఫండ్స్కు బదిలీ చేయబడనంత వరకు. ఈ డెట్ ఫండ్లు పొదుపుతో పోలిస్తే ఎక్కువ ఆదాయాన్ని పొందుతాయిబ్యాంక్ ఖాతా మరియు వ్యక్తులు క్లిక్ చేయడంలో సహాయపడగలరు మరియు మెరుగైన పనితీరును కనబరుస్తారు.

పోర్ట్ఫోలియో రీబ్యాలెన్సింగ్

వ్యక్తులు తమ పోర్ట్ఫోలియోను రీబ్యాలెన్స్ చేసుకోవడానికి STPని టెక్నిక్గా ఉపయోగించవచ్చు. ఉదాహరణకు, డెట్ ఫండ్ల వైపు వారి కేటాయింపు ఎక్కువగా ఉందని ప్రజలు భావిస్తే; వారు సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ ద్వారా అదనపు డబ్బును ఈక్విటీ ఫండ్లకు బదిలీ చేయవచ్చు. పర్యవసానంగా, పెట్టుబడిదారులు ఎక్కువ రాబడిని సమర్థవంతంగా సంపాదించవచ్చు మరియు సంపద సృష్టికి మార్గం సుగమం చేయవచ్చు.

ఫ్రీక్వెన్సీలో సౌలభ్యం

వ్యక్తులు వారి సౌలభ్యం ప్రకారం STP యొక్క ఫ్రీక్వెన్సీని ఎంచుకోవచ్చు. STPలు ఫండ్ హౌస్ అందించే రోజువారీ, వార, నెలవారీ మరియు త్రైమాసికం కావచ్చు. పర్యవసానంగా, వ్యక్తులు వారి ఎంపిక ప్రకారం STP ఫ్రీక్వెన్సీని ఎంచుకోవచ్చు. STP లావాదేవీని నిర్వహించాల్సిన తేదీలను కూడా వారు పేర్కొనగలరు. ఒకవేళ STP తేదీ పేర్కొనబడకపోతే, AMC తీసుకుంటుందిడిఫాల్ట్ తేదీ.

STP యొక్క వర్గాలు

STP స్థిర STP వంటి వివిధ రకాలుగా వర్గీకరించబడింది,రాజధాని ప్రశంసలు STP, మరియు Flexi STP. కాబట్టి, ఈ వర్గాలలో ప్రతి ఒక్కటి అంటే ఏమిటో అర్థం చేసుకుందాం.

స్థిర STP: స్థిర STPలో, వ్యక్తులు లక్ష్య మ్యూచువల్ ఫండ్ స్కీమ్కి నిర్ణీత మొత్తాన్ని బదిలీ చేస్తారు. ఈ STP మొత్తం పెట్టుబడి ప్రారంభంలో నిర్ణయించబడుతుంది.

మూలధన ప్రశంసలు: సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ యొక్క ఈ వర్గంలో, వ్యక్తులు మొదటి పథకం నుండి వచ్చిన లాభాలను లేదా ఆదాయాన్ని టార్గెట్ మ్యూచువల్ ఫండ్కి బదిలీ చేస్తారు. ఈ రకంలో, పెట్టుబడిదారులు తమ ప్రధాన భాగం సురక్షితంగా ఉండేలా చూసుకోవచ్చు.

ఫ్లెక్సీ STP: ఫ్లెక్సీ STP కింద, వ్యక్తులు ఇప్పటికే ఉన్న పథకం నుండి లక్ష్య పథకానికి వేరియబుల్ మొత్తాన్ని బదిలీ చేయవచ్చు. ఇక్కడ, వ్యక్తి కనీస స్థిరమైన మొత్తాన్ని బదిలీ చేయాలి మరియు వేరియబుల్ మొత్తం మార్కెట్ యొక్క అస్థిరతపై ఆధారపడి ఉంటుంది. ఒకవేళ మార్కెట్లు డౌన్ట్రెండ్లను చూపుతున్నట్లయితే; ధరలు తగ్గుముఖం పట్టడంతో ప్రజలు లక్ష్య పథకంలో ఎక్కువ పెట్టుబడి పెట్టవచ్చు. దీనికి విరుద్ధంగా, పెరుగుతున్న ధరల విషయంలో, ప్రజలు కనీస మొత్తాన్ని మాత్రమే పెట్టుబడి పెట్టవచ్చు.

సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్కు సంబంధించిన ఖర్చులు మరియు పన్ను నియమాలు

మనకు తెలిసినట్లుగాఏదీ ఉచితంగా అందుబాటులో లేదు అదేవిధంగా, సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ విషయంలో, దానికి సంబంధించిన కొన్ని ఖర్చులు ఉంటాయి. కాబట్టి, STPతో అనుబంధించబడిన ఖర్చులు మరియు పన్ను చిక్కుల గురించి మనం ఒకసారి చూద్దాం.

సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ టాక్సేషన్

సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ విషయంలో చాలా లావాదేవీలు డెట్ ఫండ్స్ నుండి ఈక్విటీ ఫండ్స్కి జరుగుతాయి. STP విషయంలో చేసే ప్రతి బదిలీ ఉపసంహరణగా పరిగణించబడుతుంది మరియు మూలధన లాభాలకు లోబడి ఉంటుంది. ఎప్పుడైతే డెట్ ఫండ్ నుండి ఈక్విటీ ఫండ్స్కి బదిలీ జరుగుతుంది; దిమూలధన రాబడి రుణ నిధుల కోసం నియమాలు వర్తిస్తాయి. మూడు సంవత్సరాల వ్యవధిలో బదిలీ జరిగితే, అటువంటి బదిలీ స్వల్పకాలిక మూలధన లాభాలకు వర్తిస్తుంది మరియు మూడేళ్ల తర్వాత చేసిన ఏదైనా బదిలీ దీర్ఘకాలిక మూలధన లాభం కోసం వర్తిస్తుంది. డెట్ ఫండ్ల విషయంలో, స్వల్పకాలిక మూలధన లాభం వ్యక్తి వర్తించే పన్ను రేట్ల ప్రకారం పన్ను విధించబడుతుంది, అయితే దీర్ఘకాలిక మూలధన లాభం ఇండెక్సేషన్ ప్రయోజనాలతో 20% పన్ను విధించబడుతుంది. అందువల్ల, సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ ద్వారా పెట్టుబడి పెట్టేటప్పుడు ప్రజలు అలాంటి ప్రయోజనాల గురించి తెలుసుకోవాలి, తద్వారా వారు తమ పెట్టుబడులను తదనుగుణంగా ప్లాన్ చేసుకోవచ్చు మరియు గరిష్ట ప్రయోజనాలను పొందగలరు.

ఎగ్జిట్ లోడ్

ఏదైనా డెట్ స్కీమ్లో పెట్టుబడి పెట్టే ముందు వ్యక్తులు డెట్ ఫండ్లో ఎగ్జిట్ లోడ్ ఉందో లేదో తనిఖీ చేయాలి. లిక్విడ్ ఫండ్స్లో చాలా వరకు ఎగ్జిట్ లోడ్ లేనప్పటికీ; మీరు అల్ట్రా ఎంచుకుంటేస్వల్పకాలిక నిధులు నిష్క్రమణ భారాన్ని ఆకర్షిస్తుంది. అందువల్ల, పెట్టుబడి పెట్టే ముందు వ్యక్తులు ఈ లోడ్ చిక్కులను పరిగణనలోకి తీసుకోవాలి, లేకుంటే వారు గరిష్ట ప్రయోజనాలను పొందలేరు.

STP Vs SIP

SIP మరియు STP ఒకేలా ఉన్నప్పటికీ వాటి మధ్య కొన్ని తేడాలు ఇప్పటికీ ఉన్నాయి. SIP విషయంలో, పెట్టుబడిదారుడి బ్యాంక్ ఖాతా నుండి టార్గెట్ మ్యూచువల్ ఫండ్ స్కీమ్లో డబ్బు పెట్టుబడి పెట్టబడుతుంది. దీనికి విరుద్ధంగా, STP విషయంలో, పెట్టుబడిదారుడి డబ్బు ఒక మ్యూచువల్ ఫండ్ పథకం (బహుశా డెట్ ఫండ్) నుండి టార్గెట్ మ్యూచువల్ ఫండ్ స్కీమ్ (ఈక్విటీ ఫండ్)కి బదిలీ చేయబడుతుంది. అందువల్ల, డబ్బు ఎక్కడి నుండి వస్తున్నదో నిధుల మూలంలో తేడా ఉంది. అలాగే, STPలో, బ్యాంకు ఖాతాల్లో డబ్బు ఉన్న SIPతో పోలిస్తే, డబ్బు డెట్ ఫండ్లలో పెట్టుబడి పెట్టబడినందున ప్రజలు ఎక్కువ రాబడిని పొందవచ్చు. బ్యాంకు వడ్డీతో పోలిస్తే డెట్ ఫండ్స్ ఎక్కువ ఆదాయాన్ని ఆర్జించడమే దీనికి కారణం.

ముగింపు- ముగించడానికి, సిస్టమాటిక్ ట్రాన్స్ఫర్ ప్లాన్ దాని స్వంత ప్రయోజనాలను కలిగి ఉందని మేము చెప్పగలం. అయితే, వ్యక్తులు, పెట్టుబడి పెట్టడానికి లేదా ఏదైనా ప్లాన్లను ఎంచుకునే ముందు, పథకం యొక్క పద్ధతులను పూర్తిగా అర్థం చేసుకోవాలి. పథకం STP ఎంపికను అందిస్తుందో లేదో కూడా వారు తనిఖీ చేయాలి. అంతేకాకుండా, వారు ఒక అభిప్రాయాన్ని పరిగణించవచ్చుఆర్థిక సలహాదారు. ప్రజలు తమ పెట్టుబడిపై గరిష్ట రాబడిని పొందుతారని ఇది నిర్ధారిస్తుంది.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.