Table of Contents

پہلے سے موجود خطرہ

پہلے سے طے شدہ خطرہ کیا ہے؟

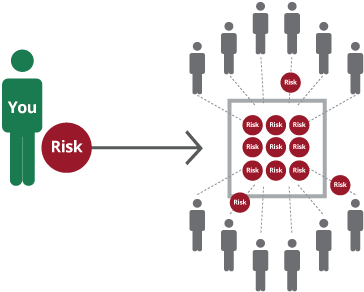

طے شدہ خطرے کو ایک ایسا خطرہ سمجھا جاتا ہے جو قرض دہندہ کسی کو قرض دیتے وقت لیتا ہے۔ آیا قرض لینے والا قرض پر مطلوبہ ادائیگی واپس کرنے کے قابل ہے۔فرض غیر واضح رہتا ہے. عام طور پر، سرمایہ کاروں اور قرض دہندگان کو کریڈٹ کی توسیع کی تقریباً ہر شکل میں پہلے سے طے شدہ خطرے کا سامنا کرنا پڑتا ہے۔

اگر پہلے سے طے شدہ خطرہ زیادہ ہے، تو یہ زیادہ مطلوبہ واپسی کا باعث بنے گا اور اس طرح؛ ایک اعلی سود کی شرح.

پہلے سے طے شدہ خطرے کی وضاحت

جب قرض دہندہ کسی قرض لینے والے کو کریڈٹ فراہم کرتا ہے، تو ہمیشہ یہ موقع ہوتا ہے کہ قرض کی رقم واپس نہ کی جائے۔ تشخیص جو اس امکان کو دیکھتی ہے اسے ڈیفالٹ رسک کے نام سے جانا جاتا ہے۔ اس کا اطلاق صرف افراد پر نہیں ہوتا، بلکہ وہ کمپنیاں جو جاری کرتی ہیں۔بانڈز اور مالی پابندیوں کی وجہ سے ایسے بانڈز پر سود کی ادائیگی کرنے سے قاصر ہیں۔

جب بھی کوئی قرض دہندہ رقم فراہم کرتا ہے، قرض لینے والے کے پہلے سے طے شدہ خطرے کا اندازہ لگانا رسک مینجمنٹ کی حکمت عملی کا ایک لازمی حصہ ہے۔ اس کے علاوہ، اس خطرے کا اندازہ لگانے کے لیے کمپنی کی مالی صحت کا تعین کرنا بھی ضروری ہے۔

کمپنی میں وسیع اقتصادی تبدیلیوں یا مالیاتی تبدیلیوں کے مطابق، پہلے سے طے شدہ خطرہ بھی بدل سکتا ہے۔ اس کے پیچھے وجہ معاشی ہے۔کساد بازاری کو متاثر کر سکتا ہے۔کمائی اور کئی کمپنیوں کی آمدنی؛ اس طرح، قرض پر سود کی ادائیگی یا قرض خود ادا کرنے کی ان کی اہلیت کو متاثر کرنا۔

مزید برآں، کم قیمتوں کی طاقت کا سامنا کرنے والی کمپنی کے لیے، مسابقت میں اضافہ، اور اس طرح کے دیگر مالی عوامل اس کی ادائیگی کی صلاحیت کو متاثر کر سکتے ہیں۔ پہلے سے طے شدہ خطرے کو کم کرنے کے لیے، کمپنیوں کو مناسب مقدار پیدا کرنے کی ضرورت ہے۔نقد بہاؤ اور نیٹآمدنی.

ڈیفالٹ رسک کا حساب کیسے لگایا جاتا ہے؟

عام طور پر، قرض دہندہ مالی کا اندازہ لگاتے ہیں۔بیانات ایک کمپنی کی اور قرض کی ادائیگی کے امکان کو سمجھنے کے لیے مختلف قسم کے مالیاتی تناسب کا استعمال کرتے ہیں۔ شروع کرنے کے لیے، وہ مفت کیش فلو پر گہری نظر رکھتے ہیں، جو کمپنی کے دوبارہ سرمایہ کاری کے بعد پیدا ہوتا ہے اور کٹوتی کرکے اس کا حساب لگایا جا سکتا ہے۔سرمایہ آپریٹنگ کیش فلو سے اخراجات۔

Talk to our investment specialist

اگر یہ اعداد و شمار صفر یا منفی کے ارد گرد ہے، تو یہ ظاہر کرتا ہے کہ کمپنی کو کمٹڈ ادائیگیوں کی فراہمی کے لیے درکار نقد رقم پیدا کرنے میں مشکلات کا سامنا ہے۔ اس طرح، زیادہ طے شدہ خطرے کی نشاندہی کرتا ہے۔ اگلا پہلو جس کی پیمائش کی جاتی ہے وہ ہے سود کی کوریج کا تناسب، جسے آسانی سے پہلے کی کمائی کو تقسیم کر کے لگایا جا سکتا ہے۔ٹیکس اور کمپنی کے قرض کے سود کی باقاعدہ ادائیگیوں سے سود۔

اگر تناسب زیادہ ہے، تو یہ ظاہر کرتا ہے کہ کمپنی اپنی سود کی ادائیگیوں کو پورا کرنے کے لیے کافی آمدنی پیدا کر رہی ہے اور اس کے ڈیفالٹ خطرے کا امکان کم ہے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔