Table of Contents

فنانشل گول کیلکولیٹر: سرمایہ کاری کے مختلف اہداف کے لیے ایک سمارٹ ٹول

مالی مقصد کیلکولیٹر ایک سمارٹ ٹول ہے جو لوگوں کو اپنے مقاصد کے حصول کے لیے بچائی جانے والی رقم کو سمجھنے میں مدد کرتا ہے۔ لوگ کرتے ہیں۔معاشی منصوبہ بندی اپنی زندگی میں متعدد مقاصد حاصل کرنے کے لیے جیسے کہ گھر خریدنا، گاڑی خریدنا، اعلیٰ تعلیم کے لیے منصوبہ بندی کرنا وغیرہ۔ فنانشل کیلکولیٹر لوگوں کو اپنے مستقبل کے مقاصد کو حاصل کرنے کے لیے اپنی موجودہ بچت کی رقم کا اندازہ لگانے میں مدد کرتا ہے۔ تو آئیے ہم مختلف مالیاتی گول کیلکولیٹر اور اس کے مطابق ان کی وضاحت کو دیکھتے ہیں۔

گھر خریدنے کے لیے بچت کیلکولیٹر

گھر ایک اہم چیز ہے جس کی لوگوں کو رہنے کی ضرورت ہے۔ تاہم، گھر خریدنے کے لیے یہ ہمیشہ ضروری ہے کہ بچت کی صحیح رقم ہو۔ اگرچہ بہت سے لوگ EMIs پر مکان خریدتے ہیں۔ EMIs پر گھر خریدنے پر ادائیگی بہت زیادہ ہے جو سرمایہ کاری کی رقم سے تقریباً دوگنی ہے۔ تو آئیے دیکھتے ہیں کہ آپ کس طرح کی مدد سے گھر خریدنے کا منصوبہ بنا سکتے ہیں۔بچت کیلکولیٹر.

مثال

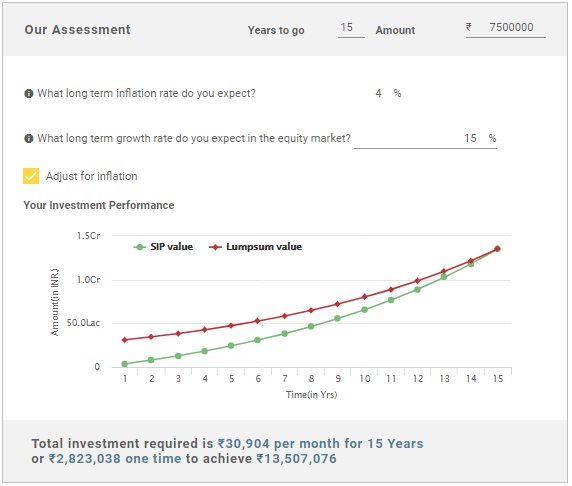

مکان خریدنے کے لیے سرمایہ کاری کی مدت 15 سال

گھر خریدنے کے لیے درکار رقم: INR 75.00،000

متوقع طویل مدتی ترقی کی شرح: 15%

متوقع طویل مدتیمہنگائی شرح: 4%

Know Your Monthly SIP Amount

اس طرح، مندرجہ بالا تصویر سے، یہ کہا جا سکتا ہے کہ 20 ویں سال کے اختتام پر مکان خریدنے کا مقصد حاصل کرنے کے لیے ماہانہ INR 30,904 بچانے کی ضرورت ہے۔اگر ہم تصویر کو دیکھتے ہیں تو آخری قدر بدل جاتی ہے یہ افراط زر کے اثر کی وجہ سے ہے جو وقت کے ساتھ ساتھ پیسے کی قدر کو کم کرتا ہے۔ لہذا، لوگوں کو مدت کے اختتام پر اپنے مقاصد کو پورا کرنے کے لیے مزید بچت کرنے کی ضرورت ہے۔

Talk to our investment specialist

کار خریدنے کے لیے بچت گول کیلکولیٹر

لوگ کار خریدنے کے لیے بچت گول کیلکولیٹر کا بھی استعمال کر سکتے ہیں۔ بہت سے معاملات میں، لوگ EMI پر کاریں خریدتے ہیں۔ تاہم، مناسب بچت کے ذریعے لوگ اس بات کو یقینی بنا سکتے ہیں کہ وہ EMI کے بغیر کار خرید سکتے ہیں۔ کار خریدنے کے لیے بچت کا ہدف کیلکولیٹر لوگوں کو گاڑی خریدنے کے لیے بچانے کے لیے درکار رقم کی نشاندہی کرنے میں مدد کرتا ہے۔ اس کیلکولیٹر کے ان پٹ ڈیٹا میں سرمایہ کاری کی مدت، کار خریدنے کی کل رقم، متوقع طویل مدتی ترقی کی شرح اور متوقع طویل مدتی افراط زر کی شرح شامل ہے۔ تو آئیے ایک مثال کے ساتھ سمجھتے ہیں کہ کیلکولیٹر کیسا لگتا ہے۔

مثال

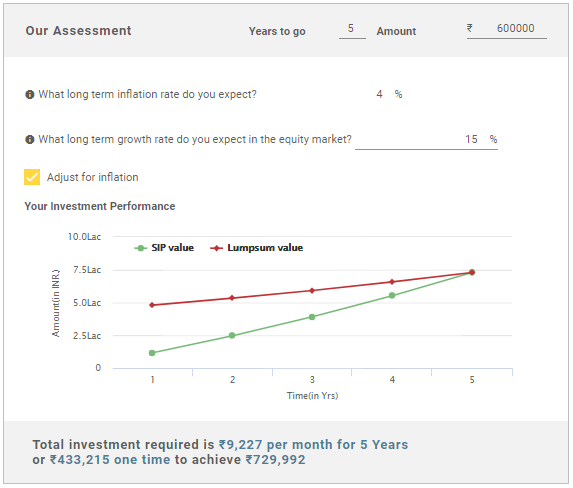

کار خریدنے کے لیے سرمایہ کاری کی مدت 5 سال

گھر خریدنے کے لیے درکار رقم: INR 6,00,000

متوقع طویل مدتی ترقی کی شرح: 15%

متوقع طویل مدتی افراط زر کی شرح: 4%

Know Your Monthly SIP Amount

اس طرح، اوپر کی تصویر، ہم کہہ سکتے ہیں کہ آپ کو پانچ سال کے بعد کار خریدنے کے لیے ماہانہ INR 9,227 بچانے کی ضرورت ہے۔ اس صورت حال میں بھی، ہم نے افراط زر سے ایڈجسٹ شدہ منافع پر غور کیا ہے کیونکہ پیسے کی قدر وقت گزرنے کے ساتھ کم ہوتی جاتی ہے۔

اعلی تعلیم کی منصوبہ بندی پر کیلکولیٹر

یہاں تک کہ لوگ اعلیٰ تعلیم کے لیے منصوبہ بندی کرنے کے لیے کیلکولیٹر کا استعمال بھی کر سکتے ہیں۔ آج کی دنیا میں اعلیٰ تعلیم پر بہت زیادہ رقم خرچ ہوتی ہے۔ تاہم، مناسب منصوبہ بندی کے ساتھ، آپ اعلیٰ تعلیم کے لیے سمجھداری سے رقم جمع کر سکتے ہیں۔ تو آئیے ایک مثال کے ذریعے دیکھتے ہیں کہ کیلکولیٹر کیسے کام کرتا ہے۔

مثال

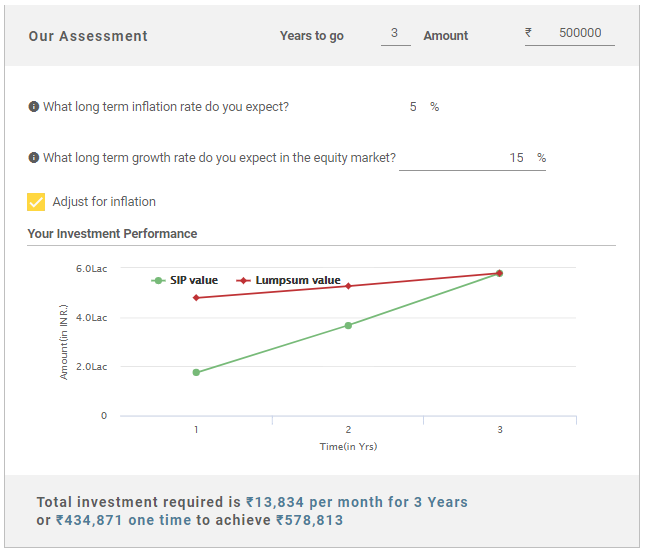

مکان خریدنے کے لیے سرمایہ کاری کی مدت 3 سال

گھر خریدنے کے لیے درکار رقم: INR 5.00,000

متوقع طویل مدتی ترقی کی شرح: 15%

متوقع طویل مدتی افراط زر کی شرح: 4%

Know Your Monthly SIP Amount

اوپر دی گئی تصویر سے پتہ چلتا ہے کہ آپ کو 3 سال کے بعد اپنے مقصد کو حاصل کرنے کے لیے ہر ماہ 13,834 روپے بچانے کی ضرورت ہے۔ آپ مذکورہ مدت کے اندر اپنے مقاصد کو حاصل کرنے کے لیے مطلوبہ مالیاتی راستے میں اس کے مطابق رقم بچا سکتے ہیں۔

شادی کے اخراجات سے متعلق فنانس کیلکولیٹر

شادی ہر فرد کی زندگی میں ایک اہم واقعہ ہے۔ تاہم، جیسا کہ ہم جانتے ہیں۔کچھ بھی مفت میں دستیاب نہیں ہے۔، لوگ اپنی شادی کے لیے رقم کا کافی حصہ خرچ کرتے ہیں۔ مناسب منصوبہ بندی اور سرمایہ کاری کی مدد سے آپ شادی کے مقصد کے لیے رقم جمع کر سکتے ہیں۔ تو آئیے دیکھتے ہیں کہ شادی کے اخراجات کا کیلکولیٹر ایک مثال کی مدد سے کیسے کام کرتا ہے جہاں ایک فرد منصوبہ بنا رہا ہے۔پیسے بچانا اس کے بچے کی شادی کے لیے۔

مثال

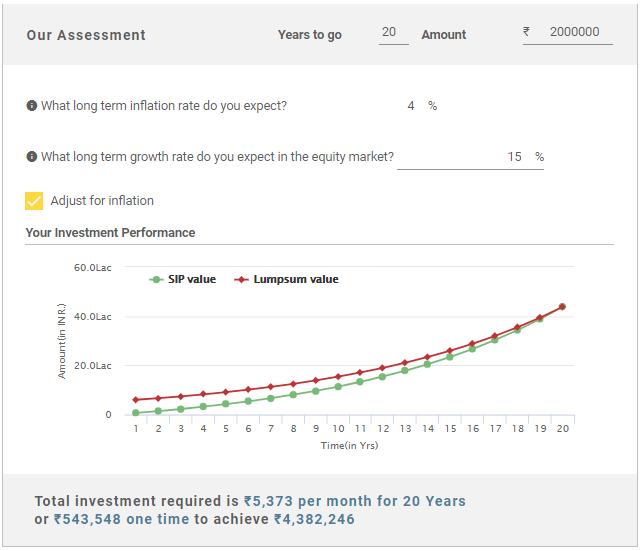

شادی کو سال باقی ہیں۔ 20 سال

شادی کے لیے درکار رقم: INR 20.00,000

متوقع طویل مدتی ترقی کی شرح: 15%

متوقع طویل مدتی افراط زر کی شرح: 4%

Know Your Monthly SIP Amount

لہذا، مندرجہ بالا تصویر سے، ہم یہ نتیجہ اخذ کر سکتے ہیں کہ شادی کے لیے پیسے بچانے کے لیے ہر ماہ 5,373 روپے کی بچت کرنی ہوگی۔ یہاں ایک بار پھر،افراط زر کو ایڈجسٹ کریں افراط زر سے ایڈجسٹ شدہ رقم حاصل کرنے کے لیے آپشن کا انتخاب کیا جاتا ہے۔

دوسرے مقصد کے لیے مالی کیلکولیٹر

اوپر بیان کردہ ہدف کے علاوہ، لوگ مختلف دیگر مقاصد کے لیے منصوبہ بندی کرتے ہیں۔ اس مقصد کے لیے وہ استعمال کر سکتے ہیں۔دیگر مقاصد کیلکولیٹر جو انہیں اس طرح کے اہداف کے حصول کے لیے سرمایہ کاری کی جانے والی رقم کی جانچ کرنے میں مدد کرتا ہے۔ آئیے دیکھتے ہیں کہ دوسرا گول کیلکولیٹر ایک مثال کی مدد سے کیسے کام کرتا ہے یہ فرض کرتے ہوئے کہ آپ دو سال کے بعد INR 1,50,000 کی موٹرسائیکل خریدنا چاہتے ہیں۔

مثال

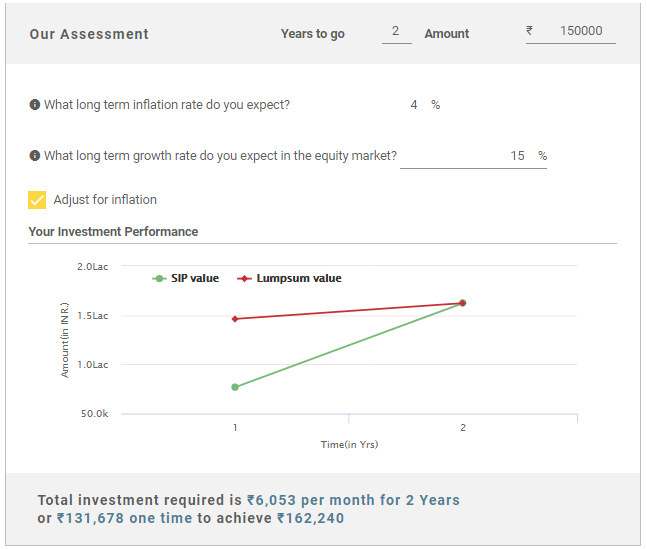

مقصد حاصل کرنے کی مدت 2 سال

مقصد کے حصول کے لیے درکار رقم: INR 1,50,000

متوقع طویل مدتی ترقی کی شرح: 15%

متوقع طویل مدتی افراط زر کی شرح: 4%

Know Your Monthly SIP Amount

*مذکورہ تصویر سے، ہم کہہ سکتے ہیں کہ آپ کو دو سال کے بعد موٹرسائیکل خریدنے کا ہدف حاصل کرنے کے لیے ماہانہ INR 6,053 بچانے کی ضرورت ہے۔ اس صورتحال میں بھی ایڈجسٹ فار انفلیشن کا آپشن منتخب کیا جاتا ہے۔ *

فنانشل گول کیلکولیٹر کو سمجھنا

جو لوگ سرمایہ کاری میں نئے ہیں وہ اس بارے میں الجھن میں پڑ جاتے ہیں کہ کیلکولیٹر کیسے استعمال کیے جائیں۔ اس مسئلے پر قابو پانے کے لیے، ہم نے کیلکولیٹر کو استعمال کرنے کے طریقہ کار کی وضاحت کی ہے جو ذیل میں درج ہیں۔

زیادہ تر کیلکولیٹروں کے لیے، درکار ان پٹ ڈیٹا ایک جیسا ہے۔ کیلکولیٹر استعمال کرنے سے پہلے، آپ کو درج ذیل ان پٹ متغیرات کی ضرورت ہے:

- مطلوبہ سرمایہ کاری کی مدت

- گھر خریدنے کے لیے تخمینی رقم

- سرمایہ کاری پر متوقع طویل مدتی ترقی کی شرح

- متوقع طویل مدتی افراط زر کی شرح

ایک بار جب آپ تمام ان پٹ ڈیٹا درج کر لیتے ہیں، تو آپ کو ماہانہ یا یکمشت کے ذریعے بچت کی تخمینی رقم ملتی ہے۔ اگر آپ باکس کو منتخب کرتے ہیں۔افراط زر کے لیے ایڈجسٹ کریں۔ پھر آپ کو افراط زر کی ایڈجسٹ شدہ رقم ملے گی ورنہ، آپ کو اصل رقم ملے گی۔

فنانشل گول کیلکولیٹر کیسے کام کرتا ہے؟

کیلکولیٹر کے لیے جن مراحل پر عمل کرنے کی ضرورت ہے ان میں سے اکثر میں ایک جیسے ہیں۔ تو آئیے ان سوالات کو سمجھتے ہیں جن کے جوابات کیلکولیٹر کا استعمال کرتے ہوئے دینے کی ضرورت ہے۔

1: مدت اور سرمایہ کاری کی رقم

اس کیلکولیٹر میں پہلا سوال سرمایہ کاری کی مدت اور رقم سے متعلق ہے۔ یہاں، آپ کو سرمایہ کاری کی مدت کی پوسٹ کا ذکر کرنے کی ضرورت ہے جس پر آپ مکان خریدنے کا ارادہ کر رہے ہیں۔ مدت میں داخل ہونے کے بعد، پھر گھر خریدنے کے لیے درکار کل رقم درج کریں۔ دونوں تفصیلات درج کرنے کے بعد، آپ کو کلک کرنے کی ضرورت ہے۔اگلے بٹن

2: متوقع طویل مدتی ترقی کی شرح

دوسرا سوال ایکویٹی میں متوقع طویل مدتی ترقی کی شرح سے متعلق ہے۔مارکیٹ. اس سوال کے خلاف، آپ کو ایکویٹی مارکیٹ میں متوقع طویل مدتی ترقی کی شرح درج کرنے کی ضرورت ہے۔ ترقی کی شرح میں داخل ہونے کے بعد، آپ کو پر کلک کرنے کی ضرورت ہے۔

اگلے دوبارہ بٹن۔

3: افراط زر کی شرح درج کریں اور اپنا اندازہ چیک کریں۔

یہ اس عمل کا آخری مرحلہ ہے جہاں ایک بار آپ پر کلک کرتے ہیں۔اگلے پچھلے مرحلے میں بٹن، تشخیص کی سکرین کھل جاتی ہے۔ اس اسکرین میں، آپ کو افراط زر کی شرح درج کرنے اور منتخب کرنے کی ضرورت ہے۔افراط زر کے لیے ایڈجسٹ کریں۔ حاصل کرنے کا اختیار

4. افراط زر سے ایڈجسٹ شدہ منافع

اس اختیار کو منتخب کرنے کے بعد، آپ افراط زر سے ایڈجسٹ شدہ رقم تلاش کر سکتے ہیں۔اگر آپ منتخب نہیں کرتے ہیں۔افراط زر کا اختیار، پھر آپ کو عام رقم ملے گی۔.

اس طرح، ہم اوپر دیے گئے اقدامات سے کہہ سکتے ہیں کہ مالی کیلکولیٹر استعمال کرنا آسان ہے۔

اس طرح، ہم کہہ سکتے ہیں کہ لوگ کیلکولیٹر کو اپنی ضروریات کے مطابق استعمال کر سکتے ہیں۔ تاہم، کسی کو سمجھنا چاہیے کہ یہ کیلکولیٹر درست نتائج دے سکتے ہیں یا نہیں بھی۔ لہذا، سرمایہ کاروں سے پہلےسرمایہ کاری کسی بھی اسکیم میں مکمل طور پر اس کے طریقوں سے گزرنا چاہئے۔ اس کے علاوہ، وہ ایک سے مشورہ کر سکتے ہیںمشیر خزانہ اگر اس بات کو یقینی بنانے کی ضرورت ہو کہ ان کا پیسہ محفوظ ہے اور مطلوبہ منافع کماتا ہے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔