Table of Contents

آپ کے کریڈٹ سکور کا حساب کیسے لگایا جاتا ہے؟

ایک اعلیٰکریڈٹ سکور تک رسائی فراہم کرتا ہے۔بہترین کریڈٹ کارڈز میںمارکیٹ. یہ آپ کو کم شرح سود کے لیے بھی اہل بناتا ہے۔ دوسرے الفاظ میں، آپ اعتماد کے ساتھ کریڈٹس کے لیے درخواست دے سکتے ہیں۔ لیکن، کیا آپ جانتے ہیں کہ آپ کا سکور کہاں سے آتا ہے؟ آئیے چیک کرتے ہیں کہ آپ کا کیا حال ہے۔کریڈٹ سکور کا حساب لگایا گیا۔ جس کی بنیاد پر آپ اسے بہتر سے بہتر بنا سکتے ہیں۔

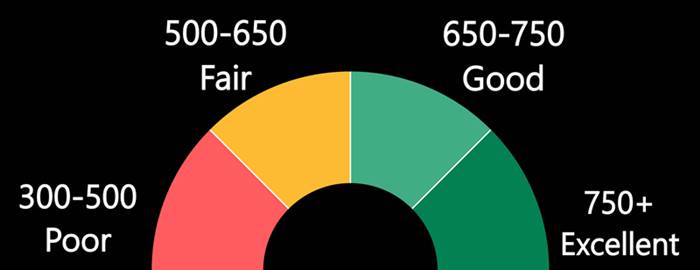

کریڈٹ سکور کی حد

چار آر بی آئی رجسٹرڈ ہیں۔کریڈٹ بیورو بھارت میں-CIBIL سکور,CRIF ہائی مارک,تجربہ کار اورایکو فیکسجو آپ کو آپ کا سکور فراہم کرتا ہے۔ لیکن، بیورو کے مطابق اسکور مختلف ہو سکتے ہیں۔ عام طور پر، یہ 300 سے 900 کے درمیان ہوتا ہے۔ آپ کا سکور 900 کے جتنا قریب ہوگا، آپ کو اتنے ہی زیادہ کریڈٹ فوائد حاصل ہوں گے۔

اسکور کی رینجز اس کے لیے یہاں ہیں-

| غریب | 300-500 |

|---|---|

| منصفانہ | 500-650 |

| اچھی | 650-750 |

| بہترین | 750+ |

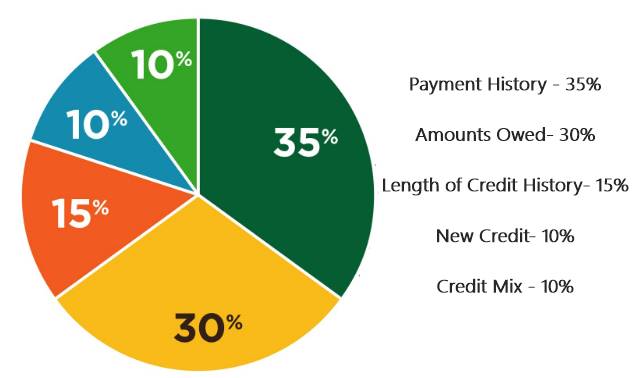

کریڈٹ سکور کا تعین کیسے کیا جاتا ہے؟

کریڈٹ سکور کا تعین کرنے میں پانچ بڑے عوامل پر غور کیا جاتا ہے۔ یہ وہ عام عوامل ہیں جن کا استعمال زیادہ تر بیوروز کریڈٹ سکور کا حساب لگانے کے لیے کرتے ہیں۔

| قسم | آپ کے سکور کا % |

|---|---|

| ادائیگی کی تاریخ | 35% |

| واجب الادا رقم | 30% |

| کریڈٹ ہسٹری کی لمبائی | 15% |

| نیا کریڈٹ | 10% |

| کریڈٹ لائن | 10% |

Check credit score

ادائیگی کی تاریخ

آپ کی ادائیگی کی تاریخ سب سے بڑا زمرہ ہے اور آپ کا سکور بنانے والا سب سے اہم جز ہے۔ یہ ظاہر کرتا ہے کہ جب قرض EMIs اور کریڈٹ کارڈ کے واجبات وقت پر ادا کرنے کی بات آتی ہے تو آپ کتنے ذمہ دار ہیں۔ یہ یہ بھی دکھاتا ہے کہ آیا آپ نے کوئی بل چھوٹ دیے ہیں، اور اگر آپ کوئی قرض لے رہے ہیں۔

اگر آپ اپنی ذمہ داریاں وقت پر ادا کرتے ہیں، تو یہ زمرہ آپ کے اسکور کو بڑھا دے گا۔ اس کے برعکس، اگر آپ نے ادائیگیاں چھوٹ دی ہیں یا آپ کے پاس قانونی فیصلے یا دیوالیہ پن ہیں۔کریڈٹ رپورٹ، تب آپ کا سکور کم ہو جائے گا۔

آپ پر واجب الادا رقم

آپ پر کتنا مقروض ہے۔کریڈٹ کارڈ اور لون آپ کے کریڈٹ سکور کا 30% بنتا ہے۔ یہ آپ کے پاس موجود اکاؤنٹس کی اقسام اور آپ پر واجب الادا رقم پر بھی غور کرتا ہے اس کے مقابلے میں کتنا کریڈٹ دستیاب ہے۔ اگر آپ کے قرض کا حصہ زیادہ ہے، تو قرض دہندگان فرض کریں گے کہ آپ ایک خطرناک قرض لینے والے ہیں اور ہو سکتا ہے آپ کو رقم نہ دیں۔ زیادہ قرض کا مطلب کم سکور بھی ہے۔

انگوٹھے کا ایک اچھا اصول یہ ہے کہ کبھی بھی اپنے قرض کی EMIs کو نہ چھوڑیں اور اپنے کریڈٹ کارڈ کے بیلنس کو جتنا ممکن ہو کم رکھیں۔

کریڈٹ ہسٹری کی لمبائی

اس میں مجموعی طور پر آپ کے تمام اکاؤنٹس کی مدت شامل ہے۔ بالکل پرانے سے نئے تک۔ مثالی طور پر، بروقت ادائیگی کرنے کی آپ کی کریڈٹ ہسٹری جتنی لمبی ہوگی، اسکور اتنا ہی زیادہ ہوگا۔

اس زمرے میں آپ کے اسکور کا 15% حصہ ہے، اس لیے یقینی بنائیں کہ آپ اسکور بناتے ہیں۔اچھا کریڈٹ آپ کی مالی ضروریات کی تاریخ۔

نیا کریڈٹ

اس میں دو چیزیں شامل ہیں- آپ نے کتنے نئے کریڈٹ اکاؤنٹس کھولے ہیں اور پچھلے 12 مہینوں میں آپ نے کتنی کریڈٹ انکوائریاں کی ہیں۔ ایک سے زیادہ کریڈٹ لائنز اور بہت زیادہ پوچھ گچھ آپ کے سکور کو کم کر سکتی ہیں۔ یہ بھی قرض دہندگان کے لیے ایک بڑا 'نہیں' ہے۔ وہ تصور کرتے ہیں کہ آپ 'کریڈٹ بھوکے' ہیں۔ لہذا، بے ترتیب پوچھ گچھ سے بچیں اور کریڈٹ کے لیے صرف اس وقت درخواست دیں جب آپ یہ چاہیں۔

کریڈٹ مکس

کریڈٹ مکس آپ کے پاس موجود کریڈٹ اکاؤنٹس کی اقسام ہے۔ صحیح کریڈٹ ڈسپلن کے ساتھ ایک اچھا مرکب آپ کے کریڈٹ سکور کو بڑھا سکتا ہے۔کی وجہ یہ زمرہ یہ ہے کہ قرض دہندگان جاننا چاہتے ہیں کہ آپ کئی قسم کی کریڈٹ لائنوں کے انتظام میں کتنے ذمہ دار ہیں۔ قرضوں کا مرکب، بروقت ادائیگی کے ساتھ کریڈٹ کارڈز صحت مند کریڈٹ سکور کے لیے ایک اچھا آپشن ہو سکتا ہے۔

نتیجہ

اب جب آپ جانتے ہیں کہ آپ کے کریڈٹ سکور کا حساب کیسے لگایا جاتا ہے، تو اسے بہتر بنانا شروع کر دیں۔ اچھی کریڈٹ ہسٹری آپ کی مالی زندگی کو آسان اور ہموار بناتی ہے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔