Table of Contents

- GSTR-9 کیا ہے؟

- GSTR-9 کس کو فائل کرنا چاہئے؟

- GSTR-9 فائل کرنے کے لیے مقررہ تاریخیں۔

- GSTR-9 فارم کی اقسام

- GSTR-9 فارم کی تفصیلات

- حصہ 1: بنیادی تفصیلات

- حصہ 2: مالی سال کے دوران ظاہری اور باطنی سپلائیز کی تفصیلات

- حصہ 3: مالی سال کے دوران داخل کردہ ریٹرن میں اعلان کردہ ITC کی تفصیلات

- حصہ 4: ادا کردہ ٹیکس کی تفصیلات جیسا کہ مالی سال کے دوران داخل کردہ ریٹرن میں بتایا گیا ہے۔

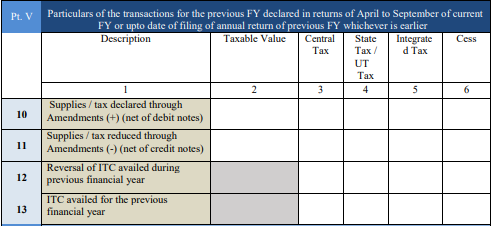

- حصہ 5: پچھلے مالی سال کے لین دین کی تفصیلات جو موجودہ مالی سال کے اپریل سے ستمبر کے ریٹرن میں یا پچھلے مالی سال کے سالانہ ریٹرن فائل کرنے کی تازہ ترین تاریخ میں، جو بھی پہلے ہو۔

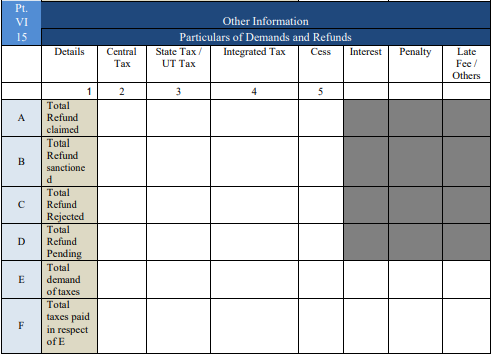

- حصہ 6: دیگر معلومات

- دیر سے فائل کرنے کا جرمانہ

- نتیجہ

GSTR-9: ٹیکس دہندگان کے لیے سالانہ ریٹرن

کے نیچےجی ایس ٹی ٹیکس نظام، GSTR-9 ایک لازمی 'سالانہ ریٹرن' ہے جسے ہندوستان میں تمام رجسٹرڈ ٹیکس دہندگان کو داخل کرنا ہوتا ہے۔

GSTR-9 کیا ہے؟

GSTR-9 ایک دستاویز ہے جسے ٹیکس دہندگان کو سالانہ فائل کرنا ہوتا ہے۔بنیاد. اس دستاویز میں مختلف ٹیکس کیٹیگریز یعنی سنٹرل گڈز اینڈ سروس ٹیکس (سی جی ایس ٹی)، اسٹیٹ گڈز اینڈ سروس ٹیکس (ایس جی ایس ٹی)، انٹیگریٹڈ گڈز اینڈ سروس ٹیکس (آئی جی ایس ٹی) اور ایچ ایس این کوڈز کے تحت سال بھر کی گئی سپلائیز اور خریداریوں سے متعلق تمام ڈیٹا شامل ہے۔ سال کے ٹرن اوور اور آڈٹ کی تفصیلات بھی درج کی جانی ہیں۔

یہ ایک اتحاد ہے۔GSTR-1، GSTR-2A اورGSTR-3B فائلنگ یہ شفافیت کو برقرار رکھنے میں مدد کرتا ہے۔احتساب.

GSTR-9 کس کو فائل کرنا چاہئے؟

تمام GST-رجسٹرڈ ٹیکس دہندگان کو سال میں ایک بار GSTR-9 فائل کرنا ہے۔

تاہم، یہاں ان لوگوں کی فہرست ہے جنہیں GSTR-9 فائل کرنے کی ضرورت نہیں ہے۔

- آرام دہ اور پرسکون ٹیکس والے افراد

- ان پٹ سروس ڈسٹری بیوٹرز

- غیر رہائشی قابل ٹیکس افراد

- TDS ادا کرنے والے افراد

GSTR-9 فائل کرنے کے لیے مقررہ تاریخیں۔

عام طور پر، آپ کو GSTR-9 آئندہ مالی سال کے 31 دسمبر کو یا اس سے پہلے فائل کرنا ہوتا ہے۔ تاہم اگر حکومت ضرورت محسوس کرے تو تاریخ میں توسیع کی جا سکتی ہے۔

GSTR-9 فارم کی اقسام

GSTR-9

یہ ان لوگوں کے ذریعہ دائر کرنا ہے جنہوں نے GSTR-1 اور GSTR-3B دائر کیا ہے۔

GSTR-9A

یہ ان لوگوں کو فائل کرنا ہے جنہوں نے جی ایس ٹی کمپوزیشن اسکیم شروع کی ہے۔

GSTR-9B

یہ ای کامرس آپریٹرز کے ذریعہ فائل کرنا ہے جنہوں نے مالی سال کے دوران GSTR-8 داخل کیا ہے۔

GSTR-9C

یہ ٹیکس دہندگان کو جمع کرانا ہے جس کا مجموعی کاروبار روپے ہے۔ مالی سال کے دوران 2.5 کروڑ۔

Talk to our investment specialist

GSTR-9 فارم کی تفصیلات

GSTR-9 ٹیکس دہندگان کے لیے سب سے اہم ریٹرن ہے۔ یہ ٹیکس دہندگان کی اندرونی اور بیرونی فراہمی، آئی ٹی سی کی ادائیگی اور متاثر کرنے والے دیگر عوامل کی مکمل تفصیلات ریکارڈ کرتا ہے۔ٹیکس کی ذمہ داری ایک مالی سال کے لیے۔

اس فارم میں کل 6 حصے ہیں۔

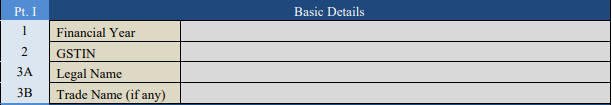

حصہ 1: بنیادی تفصیلات

یہ سیکشن آپ سے GSTIN، نام، تجارتی نام اور مالی سال کی تفصیلات طلب کرتا ہے۔

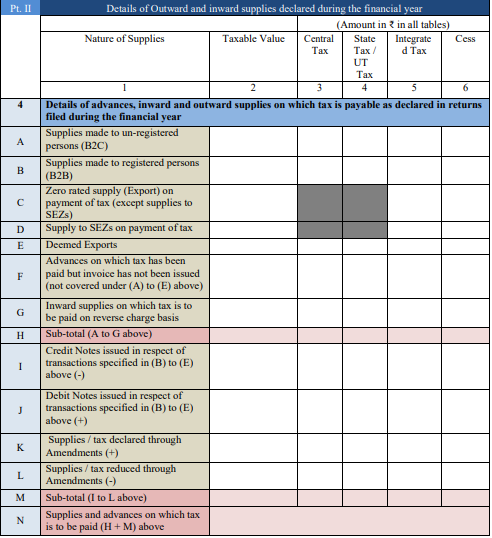

حصہ 2: مالی سال کے دوران ظاہری اور باطنی سپلائیز کی تفصیلات

اس حصے کو مختلف تفصیلات جمع کرنے کے لیے دو حصوں میں تقسیم کیا گیا ہے۔

سیکشن 4

اس میں خریداری، فروخت، ایڈوانس جیسی تفصیلات کا اندراج شامل ہے جس پر ٹیکس قابل ادائیگی ہے۔ قابل ٹیکس قیمت، IGST، SGST، CGST اور سیس ویلیو درج کریں۔

A. غیر رجسٹرڈ افراد (B2C) کو فراہم کردہ سامان۔

B. رجسٹرڈ افراد (B2B) کو فراہم کردہ سامان۔

C. برآمد شدہ زیرو ریٹیڈ سپلائیز جن کے لیے پہلے ہی ٹیکس ادا کیا جا چکا ہے (سوائے ایس ای زیڈز کو دی گئی سپلائیز کے)۔

D. ٹیکس کی ادائیگی پر SEZs کو فراہمی۔

E. سمجھی گئی برآمدات۔

F. ایڈوانسز جن پر ٹیکس ادا کیا گیا ہے لیکن رسید جاری نہیں کی گئی ہے (اوپر (A) سے (E) کے تحت شامل نہیں ہے

G. وہ سامان خریدیں جو ریورس چارج ٹیکس کے لیے ذمہ دار ہیں۔

H. لائنوں میں مذکور لین دین کا ذیلی کل (اوپر A سے G)۔

I. کوئی بھی کریڈٹ نوٹ جو اوپر مذکور لین دین کے لیے جاری کیا گیا ہے۔

J. کوئی بھی ڈیبٹ نوٹ جو اوپر مذکور لین دین کے لیے جاری کیے گئے ہیں۔

K. کسی بھی ترمیم کے ذریعے اعلان کردہ سپلائیز یا ٹیکس۔

L. کسی بھی ترمیم کے ذریعے سپلائیز یا ٹیکس میں کمی۔

M. لائن میں مذکور لین دین کا ذیلی کل (اوپر I سے L)۔

N. سپلائیز اور ایڈوانسز جو لائنوں سے ٹیکس کے لیے ذمہ دار ہیں (اوپر H اور M)

سیکشن 5

اس میں سیلز کی تفصیلات شامل ہیں جن کے لیے ٹیکس قابل ادائیگی نہیں ہے۔ یہ مالی سال کے دوران جمع کرائے گئے گوشواروں میں ظاہر کیا گیا ہے۔

A. ٹیکس کی ادائیگی کے بغیر زیرو ریٹیڈ سپلائی برآمد کی گئی۔

B. ٹیکس کی ادائیگی کے بغیر SEZs کو فراہم کی جانے والی فراہمی۔

C. وہ سامان جن کے لیے ریورس چارج ٹیکس وصول کنندہ کو ادا کرنا ہے۔

D. مستثنیٰ فروخت کا سامان۔

E. صفر کی درجہ بندی والی فروخت کی فراہمی۔

F. غیر جی ایس ٹی کی فراہمی۔

G. اوپر A سے F لائنوں میں مذکور لین دین کا ذیلی کل۔

H. کوئی بھی کریڈٹ نوٹ جو اوپر مذکور لین دین کے لیے جاری کیا گیا ہے۔

I. کوئی بھی ڈیبٹ نوٹ جو اوپر مذکور لین دین کے لیے جاری کیے گئے ہیں۔

J. کسی بھی ترمیم کے ذریعے اعلان کردہ سپلائیز۔

K. کسی بھی ترامیم کے ذریعے سپلائیوں میں کمی۔

L. اوپر H تا K لائنوں میں مذکور لین دین کا ذیلی کل۔

M. ٹرن اوور کی رقم جو اوپر کی لائن G اور L سے ٹیکس سے مستثنیٰ ہے۔

N. کل ٹرن اوور کی رقم، تمام ایڈوانسز سمیت (4N + 5M - 4G اوپر)

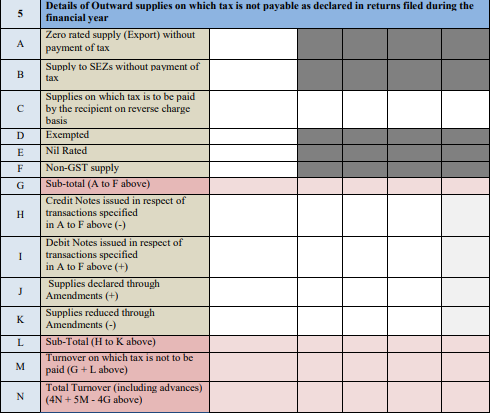

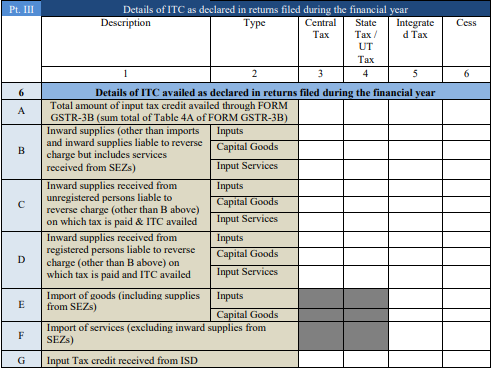

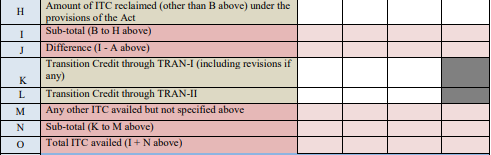

حصہ 3: مالی سال کے دوران داخل کردہ ریٹرن میں اعلان کردہ ITC کی تفصیلات

تیسرا حصہ تین سوالات میں تقسیم ہے۔ یہ سوالات آپ کے ITC بیلنس کے بارے میں پوچھتے ہیں۔

سیکشن 6

اس کے لیے حاصل کردہ ITC کی تفصیلات کے اندراج کی ضرورت ہے۔ یہ مالی سال کے دوران جمع کرائے گئے گوشواروں میں ظاہر کیا گیا ہے۔

A. GSTR-3B کے ذریعے حاصل کی گئی ITC کی کل رقم۔

B. آدانوں کے لیے خریداری کا سامان،سرمایہ سامان، اور ان پٹ خدمات (درآمدات اور ان خریداری کے سامان کو چھوڑ کر جو ریورس چارج کے لیے ذمہ دار ہیں، لیکن SEZs سے موصول ہونے والی خدمات بھی شامل ہیں)۔

C. ان پٹس، کیپٹل گڈز، اور ان پٹ سروسز کے لیے غیر رجسٹرڈ افراد سے خریدی گئی سپلائیز جو ریورس چارج کے لیے ذمہ دار ہیں، جن کے لیے ٹیکس ادا کیا گیا ہے اور ITC کا فائدہ اٹھایا گیا ہے، سوائے ان کے جو اوپر لائن B میں مذکور ہیں۔

D. رجسٹرڈ افراد سے ان پٹس، کیپٹل گڈز، اور ان پٹ سروسز کے لیے خریدی گئی سپلائیز، جو ریورس چارج کے لیے ذمہ دار ہیں، جس کے لیے ٹیکس ادا کیا گیا ہے اور ITC کا فائدہ اٹھایا گیا ہے، سوائے اوپر پوائنٹ B میں مذکور کے۔

E. درآمد شدہ سامان، بشمول SEZs سے سپلائی، ان پٹ اور کیپٹل گڈز کے لیے۔

F. درآمد شدہ خدمات، بشمول SEZs سے خریداری کی فراہمی کو چھوڑ کر۔

G. ITC جو ISD سے موصول ہوا ہے۔

H. CGST ایکٹ کی دفعات کے تحت دوبارہ دعویٰ کی گئی ITC کی رقم (اس کے علاوہ اوپر لائن B میں مذکور ہے۔

I. لائنوں کا ذیلی ٹوٹل (اوپر B سے H)۔

J. لائنز I اور A (I - A) کے درمیان فرق۔

K. کسی بھی ترمیم کے ساتھ TRAN-I میں مذکور ٹرانزیشن کریڈٹ۔

L. TRAN-II میں مذکور ٹرانزیشن کریڈٹ۔

M. کوئی دوسری ITC جس سے فائدہ اٹھایا گیا ہو، لیکن اوپر کی کسی بھی سطر میں اس کا ذکر نہیں کیا گیا ہے۔

N. لائنوں کا ذیلی ٹوٹل (اوپر K سے M)۔

O. لائنوں (I اور N) کے لیے حاصل کردہ کل ITC۔

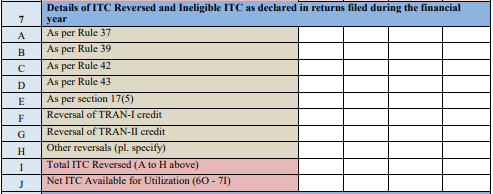

سیکشن 7

سی جی ایس ٹی، آئی جی ایس ٹی، ایس جی ایس ٹی اور سیس ویلیو پر الٹ آئی ٹی سی اور نااہل آئی ٹی سی سے متعلق معلومات پُر کریں۔ A. غور کی عدم ادائیگی کی صورتوں میں ITC کے الٹ جانے کے مطابق (قاعدہ 37)۔

B. ISD کے ذریعے ITC کی تقسیم کے طریقہ کار کے مطابق (قاعدہ 39)۔

C. ان پٹ یا ان پٹ سروسز اور ریورسل کے حوالے سے ITC کے مطابق (قاعدہ 42)۔

D. کیپٹل گڈز اور ریورسل کے حوالے سے ITC کے مطابق (قاعدہ 43)۔

E. GST (سیکشن 17(5)) کے تحت بلاک شدہ کریڈٹس کے حوالے سے۔

F. TRAN-I میں ذکر کردہ کریڈٹ کا الٹ جانا۔

G. TRAN-II میں ذکر کردہ کریڈٹ کا الٹ جانا۔

H. کسی بھی دوسرے الٹ جانے کی تفصیلات۔

I. اوپر A سے H لائنوں میں مذکور کل الٹ آئی ٹی سی۔

J. استعمال کے لیے دستیاب خالص ITC (سیکشن 6 لائن O مائنس سیکشن 7 لائن I)

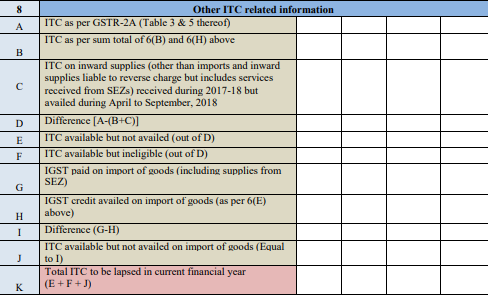

دفعہ 8

اس کے لیے آپ سے دیگر ITC سے متعلق معلومات فراہم کرنے کی ضرورت ہے۔ A. ITC جیسا کہ GSTR-2A میں دیا گیا ہے۔

B. لائن 6B اور 6H میں مذکور ITC کا کل مجموعہ۔

C. درآمدات اور باطنی سپلائیز کے علاوہ سیلز سپلائیز پر آئی ٹی سی ریورس چارج کے لیے ذمہ دار ہے۔ SEZs سے 2017-2018 کے دوران حاصل کی گئی خدمات کو شامل کریں لیکن اپریل اور ستمبر 2018 کے درمیان حاصل کی گئیں۔

D. لائنوں A اور B جمع C کے درمیان فرق۔ [A - (B + C)]

E. وہ ITC جو اوپر کی لائن D سے دستیاب ہے، لیکن اس سے فائدہ نہیں اٹھایا گیا ہے۔

F. وہ ITC جو اوپر کی لائن D سے دستیاب ہے، لیکن نااہل ہے۔

G. IGST ادا کیا گیا۔درآمد کریں۔ سامان کی، بشمول SEZs سے سپلائی۔

H. IGST کریڈٹ سامان کی درآمد پر حاصل کیا گیا، جیسا کہ پہلے لائن 6E میں بتایا گیا ہے۔

I. لائنوں G اور H (G - H) کے درمیان فرق

J. ITC دستیاب ہے لیکن سامان کی درآمد پر فائدہ نہیں اٹھایا گیا (لائن I کے برابر ہونا چاہئے)۔

K. ITC کی کل قیمت جو ختم ہو چکی ہے، یا موجودہ مالی سال کے لیے درست نہیں ہے۔ (E + F + J)

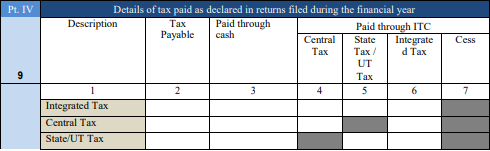

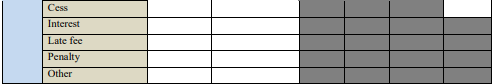

حصہ 4: ادا کردہ ٹیکس کی تفصیلات جیسا کہ مالی سال کے دوران داخل کردہ ریٹرن میں بتایا گیا ہے۔

مالی سال کے دوران جمع کرائے گئے ریٹرن میں ادا کیے گئے اور ظاہر کیے گئے ٹیکس سے متعلق تفصیلات بتائیں۔

حصہ 5: پچھلے مالی سال کے لین دین کی تفصیلات جو موجودہ مالی سال کے اپریل سے ستمبر کے ریٹرن میں یا پچھلے مالی سال کے سالانہ ریٹرن فائل کرنے کی تازہ ترین تاریخ میں، جو بھی پہلے ہو۔

دفعہ 10 سے 14

اس میں پچھلے مالی سال کے دوران ہونے والے لین دین سے متعلق تمام تفصیلات موجود ہیں۔

A. ترامیم کے ذریعے اعلان کردہ سامان یا ٹیکس۔

B. ترامیم کے ذریعے کم کی گئی سپلائیز یا ٹیکس۔

C. پچھلے مالی سال کے دوران آئی ٹی سی کی تبدیلی سے فائدہ اٹھایا گیا۔

D. ITC نے پچھلے مالی سال کے لیے فائدہ اٹھایا۔

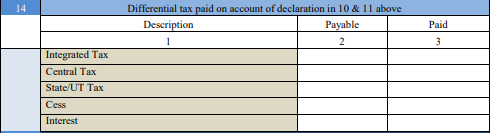

مندرجہ بالا لائنوں کو پُر کرنے کے بعد، درج ذیل کے لیے قابل ادائیگی اور ادا کردہ تفریق ٹیکس درج کریں: قابل ادائیگی ٹیکس یہاں درج کریں:

A. انٹیگریٹڈ ٹیکس ویلیو (IGST)۔

B. مرکزی ٹیکس کی قیمت (CGST)۔

C. ریاست (SGST) یا UT ٹیکس ویلیو۔

D. سیس کی رقم۔

E. سود کی قیمت۔

حصہ 6: دیگر معلومات

اس حصے میں ڈیمانڈز، ریفنڈز، سپیشل سپلائیز، HSNs اور لیٹ فیس شامل ہیں۔

دفعہ 15

اس میں ڈیمانڈز اور ریفنڈز کے بارے میں تفصیلات درج کرنے کی ضرورت ہے۔

A. کل رقم کی واپسی کا دعوی کیا گیا۔

B. کل رقم کی واپسی کی منظوری دی گئی۔

C. کل رقم کی واپسی مسترد کر دی گئی۔

D. کل رقم کی واپسی زیر التواء ہے۔

E. کی کل مانگٹیکس.

F. اوپر کی لائن E کے لیے ادا کیے گئے کل ٹیکس۔

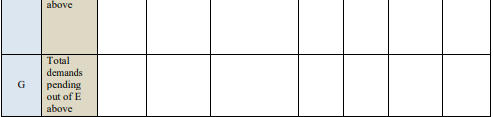

G. اوپر کی لائن E سے زیر التواء کل مطالبات۔

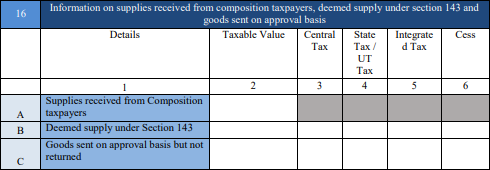

دفعہ 16

یہ کمپوزیشن ٹیکس دہندگان سے موصول ہونے والی سپلائیز، ڈیمڈ سپلائیز، اور منظوری کی بنیاد پر بھیجے گئے سامان سے متعلق معلومات کا احاطہ کرتا ہے۔

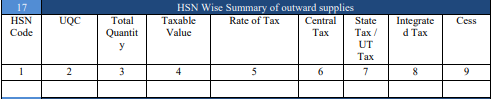

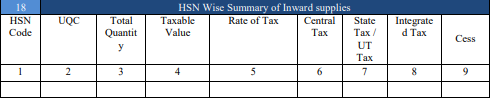

دفعہ 17 اور 18

یہ فروخت اور خریداری کے سامان کے لیے HSN کے حساب سے تفصیلات درج کرتا ہے۔ اس کے ساتھ ان کے متعلقہ ٹیکس کی تفصیلات اور HSN کوڈز کا اندراج بھی اتنا ہی اہم ہے۔

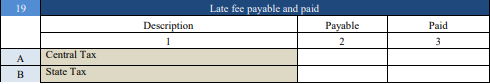

دفعہ 19

یہ مرکزی اور ریاستی ٹیکسوں سے متعلق قابل ادائیگی اور ادا شدہ لیٹ فیس کی تفصیلات کے لیے ہے۔

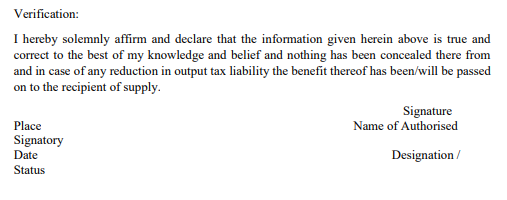

تصدیق ریٹرن جمع کرانے سے پہلے ضروری ہے۔ ٹیکس دہندہ کو ڈیجیٹل دستخطی سرٹیفکیٹ (DSC) یا آدھار پر مبنی دستخطی تصدیق کے ذریعے واپسی کی تصدیق کرنے کی ضرورت ہے۔

دیر سے فائل کرنے کا جرمانہ

GSTR-9 کی دیر سے فائل کرنے سے CGST کے تحت 100 روپے یومیہ اور 100 روپے ملیں گے۔ 100 ایس جی ایس ٹی۔ یعنی ٹیکس دہندہ کو روپے ادا کرنے ہوں گے۔ 200 فی دن مقررہ تاریخ کے اگلے دن سے اصل فائل کرنے کے دن تک۔

نتیجہ

GSTR-9 ایک اہم ریٹرن ہے اور اسے انتہائی احتیاط اور تفصیلات کی جانچ پڑتال کے ساتھ فائل کیا جانا چاہیے۔ نیک نیتی یا مالی نقصان سے بچنے کے لیے اسے وقت پر فائل کرنے پر توجہ دینی چاہیے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

You Might Also Like