Table of Contents

سالانہ

ایک سالانہ کیا ہے؟

سالانہ منصوبہ پنشن کی ایک قسم ہے یاریٹائرمنٹ مستقل نقدی حاصل کرنے کے لیے منصوبہ بنایا گیا ہے۔آمدنی آپ کی ریٹائرمنٹ کی مدت کے دوران بہاؤ۔ یہ ایک ایسا منصوبہ ہے جہاں آمدن کو وقت کے ایک وقفے پر ایک یکمشت رقم کے عوض ادا کیا جاتا ہے جو پہلے ادا کی جاتی ہے۔ آپ منصوبہ میں رقم ڈالتے ہیں - چاہے وہ فوری سالانہ ہو یا متغیر سالانہ - اور اس کے نتیجے میں،انشورنس کمپنی باقاعدہ وقفوں پر آپ کو ایک مخصوص رقم ادا کرنے پر راضی ہے۔

اس طرح کی رقم آپ کی زندگی کے آخری مراحل میں مددگار ثابت ہوتی ہے جب کوئی باقاعدہ پے چیک نہیں ہوتا ہے۔ یہ پنشن پلان اس بات کو یقینی بناتے ہیں کہ آپ اپنے کیریئر کے گودھولی میں خود کفیل ہوں اور کسی پر انحصار نہ کریں۔

سالانہ فارمولہ

فارمولہ سالانہ کی متواتر ادائیگی کا حساب لگانے کے لیے استعمال کیا جاتا ہے۔

یہاں،

- پی ادائیگی ہے،

- PV -موجودہ قدر - ابتدائی ادائیگی کا مطلب ہے۔

- r - فی مدت کی شرح

- n - ادوار کی تعداد

فارمولہ یہ مانتا ہے کہ شرح سود مستقل رہتی ہے اور ادائیگیاں وہی رہتی ہیں۔

سالانہ کی اقسام

سالانہ کی دو بنیادی اقسام ہیں۔

1. ملتوی سالانہ

اس کا مطلب ہے کہ منصوبہ کچھ مخصوص مدت گزر جانے کے بعد ہی شروع ہو گا، کہہ لیں کہ آپ کی حتمی خریداری کے 10 یا 15 سال بعد۔پریمیم سالانہ انشورنس کی ادائیگی.

2. فوری سالانہ

اس قسم میں، رقم کا ایک حصہ سالانہ منصوبہ میں لگایا جاتا ہے اور یہ فوری طور پر باقاعدہ وقفوں سے آمدنی کی ادائیگی شروع کر دیتا ہے۔

Talk to our investment specialist

3. متغیر سالانہ

مذکورہ قسم کے علاوہ، ایک اور قسم بھی موجود ہے جسے متغیر سالانہ کہا جاتا ہے۔ اس میں، آپ اپنی پسند کے مختلف سرمایہ کاری کے اختیارات میں پیسہ لگاتے ہیں۔ سرمایہ کاری کی یہ گاڑیاں آپ کی ریٹائرمنٹ میں باقاعدہ آمدنی ادا کرتی ہیں۔ آمدنی کی سطح کا تعین اس سرمایہ کاری کی کارکردگی سے ہوتا ہے جسے آپ نے منتخب کیا ہے۔ اس طرح، سرمایہ کاری چینل کی کارکردگی کے لحاظ سے آمدنی مختلف ہو سکتی ہے۔

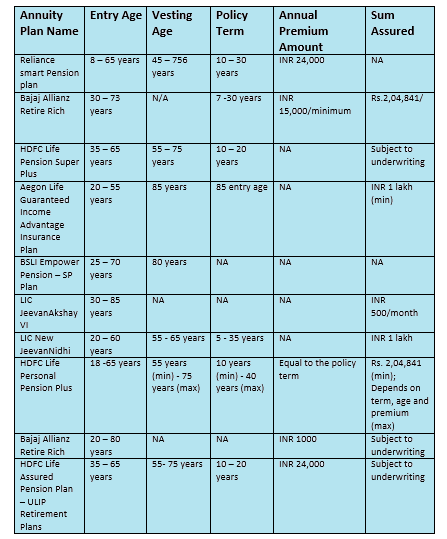

سالانہ منصوبہ

مختلفبیمہ کمپنیاں ریٹائرمنٹ پروڈکٹس یا پنشن پروڈکٹس پیش کرتے ہیں۔ ہمارے پاس ملک میں ریٹائرمنٹ کے چند مشہور منصوبوں کی فہرست ہے:

اپنے لیے صحیح پنشن پلان کا انتخاب کیسے کریں؟

میں بہت سارے پنشن/ریٹائرمنٹ پلان دستیاب ہیں۔مارکیٹاپنے لیے صحیح پروڈکٹ کا انتخاب کرنا مشکل ہو سکتا ہے۔ تاہم، اس سے پہلےسرمایہ کاری ریٹائرمنٹ پلان میں، آپ کو درج ذیل عوامل پر غور کرنا چاہیے:

ویسٹنگ ایج

ریٹائرمنٹ کا منصوبہ منتخب کریں جس کی عمر آپ کی ضروریات کے مطابق ہو۔ 40 سال کی عمر کے ساتھ کچھ منصوبے ہیں۔ آپ کو یہ منتخب کرنے کی ضرورت ہے کہ آپ وہ باقاعدہ آمدنی کب شروع کرنا چاہتے ہیں۔

زیادہ بیمہ شدہ رقم

ایک پنشن پلان منتخب کریں جو لاگو ہونے پر بونس اور دیگر فوائد کے ساتھ ویسٹنگ پر بیمہ شدہ زیادہ رقم دے گا۔

لیکویڈیٹی

اس بات کو یقینی بنائیں کہ لاک ان پیریڈ سے پہلے رقم نکالنے کے معاملے میں کسی قسم کی لچک ہے۔ کچھ ایسے منصوبے دستیاب ہیں جو آپ کو آزادی دیتے ہیں۔

ٹیکس فوائد

سالانہ انشورنس کی ادائیگی آپ کو ٹیکس بچانے میں ایک حد تک مدد کر سکتی ہے۔ ٹیکس کے فوائد کے بارے میں مزید معلومات حاصل کریں جو آپ اس پنشن پروڈکٹ میں سرمایہ کاری کرنے پر حاصل کر سکتے ہیں۔

اضافی فوائد

یہ منصوبے اکثر اضافی فوائد دیتے ہیں جیسے لائف کور، ٹیکس کے فوائد وغیرہ۔ سرمایہ کاری کرنے کا انتخاب کرنے سے پہلے اس طرح کے فوائد کے بارے میں مزید دریافت کریں۔

سالانہ فوائد

ہمارے ملک میں بہت سے لوگ تیزی سے ریٹائرمنٹ کے قریب پہنچ رہے ہیں۔ بیمہ کرنے والوں کی کوئی کمی نہیں ہے۔پیشکش چوڑارینج پنشن کے منصوبوں کی. آپ صحیح پنشن پلان کا انتخاب کرکے اور اس میں سرمایہ کاری کرکے اپنی ریٹائرمنٹ کی جلد منصوبہ بندی بھی کرسکتے ہیں جو ریٹائرمنٹ کے بعد آپ کی مدد کرے گا۔ ہم نے ان فوائد میں سے کچھ کو درج کیا ہے جو آپ صحیح پنشن پلان میں سرمایہ کاری کرکے لطف اندوز ہوتے ہیں:

1. ریٹائرمنٹ کے بعد باقاعدہ آمدنی

ان منصوبوں کا سب سے بڑا فائدہ یہ ہے کہ ریٹائرمنٹ کے بعد آپ کی آمدنی نہیں رکتی۔ آپ کو رقم کے وہ حصے ملتے رہتے ہیں جو آپ نے وقفے وقفے سے لگائے ہیں۔

2. جب آپ کو ضرورت ہو تو رقم

پنشن کے کچھ منصوبے آپ کو یکمشت رقم دیتے ہیں جس سے ریٹائرمنٹ کے بعد زندگی کے کچھ بڑے اخراجات پورے ہوں گے۔

3. ٹیکس کے فوائد

ایسے منصوبوں میں سرمایہ کاری کرنے سے، آپ پریمیم اور ریٹرن دونوں پر ٹیکس کا فائدہ حاصل کرتے ہیں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔