Table of Contents

ری انشورنس

ری انشورنس کیا ہے؟

ہم نے دیکھا ہے کہ کتنا نارمل ہے۔بیمہ کمپنیاں کام. وہ لوگوں کی ایک بڑی تعداد کو جمع کرتے ہیں جو ایک مشترکہ خطرے کا اشتراک کرتے ہیں یعنیرسک پولنگ. لیکن یہ جاننا دلچسپ ہے کہ یہاں تک کہانشورنس وہ کمپنیاں جو آپ کو انشورنس بیچتی ہیں وہ انشورنس خریدتی ہیں۔ یہ انشورنس کمپنیاں اس بات کو یقینی بنانے کے لیے انشورنس خریدتی ہیں کہ وہ صارفین کے لیے اپنی ذمہ داریوں کو پورا کرنے کے قابل ہیں۔ انشورنس کمپنی کے اس عمل کو اپنے خطرے کو دوسری انشورنس کمپنی کو منتقل کرنے کا عمل ری انشورنس کہلاتا ہے۔

جو کمپنی خطرے کو منتقل کرتی ہے اسے سیڈنگ کمپنی اور قبول کرنے والی کمپنی کو ری بیمہ کنندہ کہا جاتا ہے۔ ری بیمہ کنندہ سیڈنٹ کو مکمل یا کسی نقصان کے کچھ حصے کے خلاف معاوضہ دینے پر راضی ہوتا ہے جسے بنیادی انشورنس کمپنی کچھ انشورنس پالیسیوں کے تحت برداشت کر سکتی ہے جو اس نے فروخت کی ہیں۔ بدلے میں، سیڈنٹ ادا کرتا ہے aپریمیم دوبارہ بیمہ کرنے والے کو نیز، سیڈنگ کمپنی ان تمام معلومات کا انکشاف کرتی ہے جن کی ری بیمہ کنندہ کو ری بیمہ کنٹریکٹ کے تحت آنے والے خطرات کا اندازہ لگانے، قیمت مقرر کرنے اور ان کا انتظام کرنے کے لیے درکار ہے۔

آئیے آپ کو ایک مثال دیتے ہیں:

مسٹر رام نے اےزندگی کا بیمہ INR کی انشورنس کمپنی کے ساتھ پالیسی10 کروڑ. انشورنس کمپنی اب 30% رسک کو ری بیمہ کنندہ کو منتقل کرنا چاہتی ہے۔ پھر، نقصان کی صورت میں سیڈنگ کمپنی کو اب مسٹر رام کے فائدہ اٹھانے والے کو پوری بیمہ کی رقم ادا کرنی ہوگی اور ری بیمہ کمپنی سے اس سے پہلے بیمہ شدہ 30٪ کا مطالبہ کرنا ہوگا۔ مسٹر رام یا اس کے فائدہ اٹھانے والے کا ری انشورنس کمپنی سے کوئی تعلق نہیں ہے۔ لائف انشورنس کا معاہدہ مسٹر رام اور پرائمری انشورنس کمپنی کے درمیان ہے اور اس طرح، کمپنی مسٹر رام یا فائدہ اٹھانے والے کی طرف سے پوچھے گئے مکمل دعوے کو حل کرنے کی پابند ہے۔ سیڈنگ کمپنی اور ری بیمہ کرنے والی کمپنی کے درمیان معاہدہ الگ ہے۔

ری بیمہ کون پیش کرتا ہے؟

یہ نوٹ کرنا ضروری ہے کہ تمام بیمہ کمپنیاں جو کاروبار میں ہیں دوسری بیمہ کمپنیوں کو دوبارہ بیمہ کرنے والا نہیں کھیلتی ہیں۔ دیسرمایہ سیڈنگ کمپنی کے دعوے کو حل کرنے کی ضرورت بہت زیادہ ہے۔

بھارت میں،جنرل انشورنس کمپنی چار دہائیوں سے زائد عرصے تک واحد ری بیمہ کنندہ تھی۔ لیکن انشورنس ریگولیٹری اینڈ ڈیولپمنٹ اتھارٹی آف انڈیا (آئی آر ڈی اے) نے ITI ری بیمہ کو لائسنس کے پہلے مرحلے کی منظوری دے دی ہے اور اس طرح ہندوستانی انشورنس کو کھول دیا ہے۔مارکیٹ نجی بیرون ملک سیکٹر کو

IRDA نے ری بیمہ کی صنعت میں چار عالمی کھلاڑیوں کو ابتدائی منظوری – جسے R1 ریگولیٹری پارلنس کے نام سے جانا جاتا ہے۔ جرمنی سے میونخ ری اور ہنور، سوئٹزرلینڈ سے سوئس ری اور فرانسیسی ری انشورنس کمپنی SCOR۔ ان عالمی ری بیمہ کنندگان کے لیے حتمی لائسنس یعنی R2 کی تصدیق کا ایک جاری عمل ہے اور اس میں کچھ وقت لگ سکتا ہے۔ میونخ ری دنیا کی سب سے بڑی ری انشورنس کمپنی ہے اس کے بعد سوئس ری اور ہنوور ہے۔ امریکہ میں قائم ری انشورنس گروپ آف امریکہ (RGA) اور UK میں قائم XL Catlin نے بھی ہندوستانی مارکیٹ میں کام کرنے کے لیے درخواست دی ہے۔ ایک باقاعدہ انشورنس کمپنی کے لیے کلیئرنس کے تین مراحل ہوتے ہیں لیکن ری انشورنس کمپنیوں کے لیے صرف دو درجے ہوتے ہیں۔

ری بیمہ کون خریدتا ہے؟

ہم پہلے ہی جانتے ہیں کہ بنیادی انشورنس کمپنیوں کو دوبارہ بیمہ کی ضرورت ہے۔ لیکن ایسی کمپنیاں ہیں جو کاروبار کو چلانے کے لیے خاص طور پر انشورنس خریدتی ہیں۔ ری بیمہ کنندگان سیڈنگ کمپنیوں، ری انشورنس بیچوانوں، ملٹی نیشنل کارپوریشنوں اور بینکوں کے ساتھ ڈیل کرتے ہیں۔

بنیادی انشورنس کمپنی کا کاروباری ماڈل فیصلہ کرتا ہے کہ کاروبار کے کتنے حصے کا بیمہ کروانے کی ضرورت ہے۔ کمپنی اپنے سرمائے کے پٹھوں کو بھی سمجھتی ہے،خطرے کی بھوک، اور ری بیمہ خریدنے سے پہلے مارکیٹ کے موجودہ حالات کا جائزہ لیں۔

بیمہ کنندگان جن کے پورٹ فولیوز قدرتی یا تباہ کن آفات جیسے سیلاب، زلزلے وغیرہ سے بہت زیادہ متاثر ہوتے ہیں، ان کو انشورنس کور کی سب سے زیادہ ضرورت ہوتی ہے۔ جبکہ چھوٹے کھلاڑی جنہیں انشورنس رسک کوریج کے تنوع اور بڑے کلائنٹ بیس کی وجہ سے ایک بڑے ری انشورنس کور کی ضرورت ہو سکتی ہے۔

کام کرنے کی توجہ مرکوز کرنے والی یا مخصوص گاہک کے ساتھ کمپنیوں کو متنوع کمپنیوں کے مقابلے میں زیادہ ری انشورنس کور کی ضرورت ہوتی ہےرینج گاہکوں کی. تجارتی پورٹ فولیوز کے معاملے میں، اگرچہ خطرے کی تعداد کم ہے (ایوی ایشن انڈسٹری یا یوٹیلیٹی انڈسٹری) ایکسپوزر بہت زیادہ ہے اور اس طرح ایسی کمپنیوں کو مزید بیمہ کور کی ضرورت ہوتی ہے۔

بہت سے معاملات میں، کمپنیاں دوبارہ بیمہ کرنے والی کمپنی کی مہارت اور فنانسنگ سے فائدہ اٹھانے کے لیے انشورنس کور حاصل کرتی ہیں جب کہ سیڈنگ کمپنی اپنی مصنوعات کی حد کو بڑھاتی ہے یا ایک نئے جغرافیائی علاقے میں منتقل ہوتی ہے۔

ری انشورنس کی اقسام:

ری بیمہ کی دو قسمیں ہیں:

فیکلٹیٹو ری انشورنس

فیکلٹیٹو ری انشورنس بیمہ کی وہ قسم ہے جو ایک ہی خطرے کا احاطہ کرتی ہے۔ اسے زیادہ لین دین پر مبنی سمجھا جاتا ہے۔ فیکلٹیٹو ری بیمہ ری بیمہ کنندہ کو انفرادی خطرے کا اندازہ لگانے اور ایک لینے کی اجازت دیتا ہے۔کال کریں۔ اس پر کہ اسے قبول کیا جائے یا مسترد کیا جائے۔ ری بیمہ کرنے والی کمپنی کے منافع کا ڈھانچہ یہ فیصلہ کرنے میں کردار ادا کرتا ہے کہ کون سا خطرہ مول لینا ہے۔ اس طرح کے معاہدوں میں، سیڈنگ کمپنی اور ری بیمہ کنندہ ایک فیکلٹیٹیو سرٹیفکیٹ بناتے ہیں جس میں کہا جاتا ہے کہ ری بیمہ کنندہ ایک مخصوص خطرہ قبول کر رہا ہے۔ اس قسم کی ری انشورنس بنیادی انشورنس کمپنیوں کے لیے زیادہ مہنگی ہو سکتی ہے۔

ری انشورنس معاہدہ

اس قسم میں، ری بیمہ کنندہ بنیادی انشورنس کمپنی سے تمام مخصوص قسم کے خطرے کو قبول کرنے پر راضی ہوتا ہے۔ معاہدے کے معاہدے میں، دوبارہ بیمہ کرنے والی کمپنی ان تمام خطرات کو قبول کرنے کی پابند ہے جن کا معاہدہ میں ذکر کیا گیا ہے۔ معاہدے کی دو قسمیں ہیں:

- کوٹہ یا کوٹہ شیئر:

یہ رسک شیئرنگ کی مضبوط قسم ہے سیڈنگ کمپنی خطرے کا کچھ فیصد ری بیمہ کنندہ کو منتقل کرتی ہے اور ایک مخصوص فیصد اپنے پاس رکھتی ہے۔ دیئے گئے معاہدے میں طے شدہ فیصد۔

- اضافی بیمہ:

دیکھنے کے لیے تین پہلو ہیں:

- ری بیمہ کرنے والی کمپنی زیادہ سے زیادہ کتنا کور قبول کرنے کے لیے تیار ہے؟

- زیادہ سے زیادہ نقصان کیا ہے (لائف انشورنس کے لیے بیمہ کی رقم اورمعاوضہ جنرل انشورنس کے لیے تشخیص کیا گیا)؟

- منتقل ہونے والے خطرے کا فیصد کیا ہے؟

ان عوامل کا حساب لگانے کے بعد، معاہدہ معاہدہ تجویز کیا جاتا ہے۔

خطرات کا احاطہ کیسے کیا جاتا ہے؟

دو طریقے ہیں جن میں ری بیمہ کنندہ دیئے گئے معاہدے میں خطرے کا احاطہ کرتا ہے:

اضافی نقصان کا خطرہ

ری بیمہ کنندہ تجویز کرتا ہے کہ سیڈنگ کمپنی کو ایک خاص رقم بطور کور دینے کی صورت میں اگر نقصان ایک مخصوص رقم تک ہوتا ہے۔ مثال کے طور پر ری انشورنس کمپنی INR 50 ادا کرنے پر راضی ہے،000 1,00,000 روپے سے زیادہ کے نقصان کے لیے۔

نقصان کا مجموعی خطرہ اضافی

یہ مندرجہ بالا کی طرح ہے لیکن یہاں، بنیادی بیمہ کمپنی کو ایک سال میں تمام دعووں کا انتظار کرنا پڑتا ہے، ان تمام کا مجموعہ کرنا ہوتا ہے اور اگر حساب بیمہ کنندہ کی طرف سے وعدہ کردہ کور سے زیادہ ہو جاتا ہے، تو وعدہ شدہ رقم کا احاطہ کیا جائے گا۔

ری انشورنس میں پریمیم

پریمیم کی ادائیگی کی دوبارہ دو قسمیں ہیں:

اصل پریمیم یا ڈائریکٹ پریمیم

اگر کہتے ہیں کہ 30% رسک ری بیمہ کنندہ کو منتقل کیا جاتا ہے تو پرائمری انشورنس کمپنی کو موصول ہونے والے پریمیم کا 30% براہ راست ری بیمہ کنندہ کو منتقل کیا جاتا ہے۔

نظر ثانی شدہ رسک پریمیم

ری بیمہ کرنے والی کمپنی کو اس بات کی پرواہ نہیں ہے کہ سیڈنگ کمپنی اپنے کلائنٹ سے پریمیم کے لیے کیا چارج کرتی ہے۔ یہ ایک مخصوص خطرے کا احاطہ کرنے کے لیے اپنا پریمیم سیڈنٹ کو بتاتا ہے۔

Talk to our investment specialist

ری انشورنس کے فوائد

- انڈر رائٹنگ کے نتائج کے اتار چڑھاؤ کو کم کریں۔

- فنانسنگ میں لچک ہے اور سرمائے میں ریلیف بھی ہے۔

- سیڈنگ کمپنی ری بیمہ کرنے والی کمپنی کی مہارت اور خدمات تک رسائی حاصل کر سکتی ہے خاص طور پر قیمتوں کا تعین، انڈر رائٹنگ، پروڈکٹ ڈویلپمنٹ، اور دعووں کے شعبوں میں

یہ فوائد لائف اور نان لائف انشورنس دونوں پر لاگو ہوتے ہیں۔ تاہم، بنیادی انشورنس کمپنیوں کے مختلف طریقوں کی وجہ سے، ان فوائد کی اہمیت مختلف شعبوں میں مختلف ہو سکتی ہے۔

نتیجہ

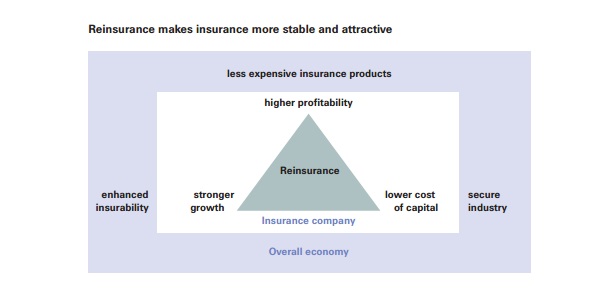

ری انشورنس بنیادی انشورنس انڈسٹری کے لیے دستیاب سرمایہ اور رسک مینجمنٹ ٹولز میں سے ایک ہے۔ لیکن انشورنس سیکٹر کے باہر یہ بہت کم سننے کو ملتا ہے۔ یہاں تک کہ دوبارہ بیمہ کرنے والی کمپنیوں کے بھی اپنے دوبارہ بیمہ کنندگان ہیں جنہیں Retroinsurers کہتے ہیں۔ ری بیمہ کنندگان بیمہ کی صنعت کو مختلف قسم کے خطرات کے لیے تحفظ فراہم کرتے ہیں اور انہیں سرمائے میں ریلیف بھی دیتے ہیں۔ ری انشورنس انشورنس سیکٹر کو مزید مستحکم اور پرکشش بناتا ہے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Yes it is useful

Getting something new