+91-22-48913909

+91-22-48913909

Table of Contents

একটি স্মার্ট ফাইন্যান্সিয়াল প্ল্যান তৈরি করার প্রধান টিপস

কঅর্থনৈতিক পরিকল্পনা আপনাকে আপনার ব্যক্তিগত বিষয়ে বুদ্ধিমান এবং বিচক্ষণ সিদ্ধান্ত নিতে সাহায্য করেসম্পদ ব্যবস্থাপনা. একটি ভাল আর্থিক পরিকল্পনা আপনাকে আপনার জীবনের সমস্ত ভাল এবং খারাপ সময়ের মধ্য দিয়ে যেতে সাহায্য করতে পারে।

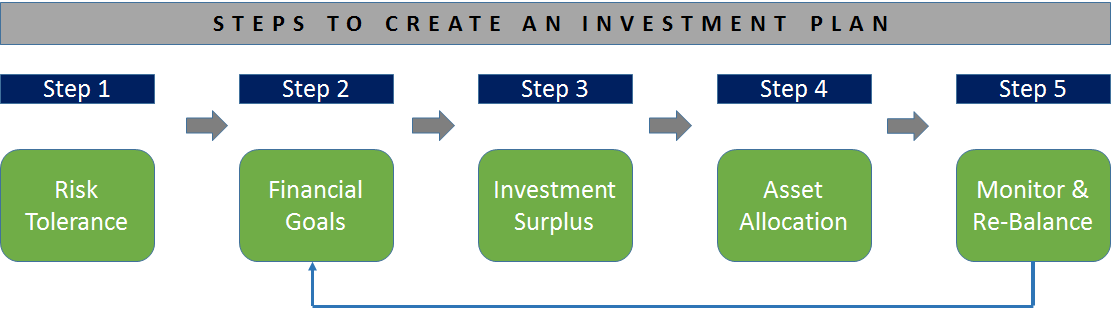

আর্থিক পরিকল্পনা একটি নিবেদিত পদ্ধতি যা আপনাকে আপনার অর্জন করতে সাহায্য করেআর্থিক লক্ষ্য. একটি আর্থিক পরিকল্পনা হল একটি এর সর্ব-অন্তর্ভুক্ত মূল্যায়নবিনিয়োগকারীএর বর্তমান এবং ভবিষ্যত আর্থিক পরিস্থিতি বিভিন্ন কারণ ব্যবহার করে যেমননগদ প্রবাহ,সম্পদ বরাদ্দ, খরচ এবং বাজেট, ইত্যাদি

একটি পুঙ্খানুপুঙ্খ আর্থিক পরিকল্পনা করতে, হয় আপনাকে পর্যাপ্ত গবেষণা করতে হবে অথবা আপনার সাথে আলোচনা করতে হবেআর্থিক উপদেষ্টা বা পরামর্শদাতা। পরিকল্পনাকারী আপনাকে আপনার বর্তমান নির্ধারণ করতে সাহায্য করবেমোট মূল্য, ট্যাক্স বাধ্যবাধকতা, এবং আপনার প্রোফাইলের উপর নির্ভর করে অন্যান্য আর্থিক লক্ষ্যগুলির সাথে আপনার অবসরের জন্য একটি রোডম্যাপ তৈরি করতে সহায়তা করে৷

কীভাবে একটি আর্থিক পরিকল্পনা তৈরি করবেন?

একটি ভাল আর্থিক পরিকল্পনা ব্যক্তি থেকে ব্যক্তিতে তাদের ব্যক্তিগত চাহিদা, লক্ষ্য এবং দীর্ঘ-মেয়াদী পরিকল্পনা. কিন্তু একটি ভাল ব্যক্তিগত আর্থিক পরিকল্পনা তৈরিতে জড়িত পদক্ষেপগুলি সবার জন্য একই রকম। আসুন নিজের জন্য একটি পরিকল্পনা তৈরিতে জড়িত পদক্ষেপগুলি দেখুন:

1. আপনার বর্তমান আর্থিক পরিস্থিতি খুঁজে বের করুন

আপনার লক্ষ্যে পৌঁছানোর আগে আপনার বর্তমান আর্থিক অবস্থা এবং নেট মূল্য সম্পর্কে ভালভাবে সচেতন হওয়া উচিত। আপনার আর্থিক উপদেষ্টার সাথে আলোচনা আপনাকে আপনার নেট মূল্য বুঝতে এবং আপনার অগ্রাধিকারগুলির উপর আলোকপাত করতে সহায়তা করবে। উদাহরণস্বরূপ, আপনার বর্তমান আর্থিক পরিস্থিতি বিশ্লেষণ করার পরে, আপনি আবিষ্কার করেছেন যে একটি গাড়ি কেনার পরিকল্পনার চেয়ে বিবাহের পরিকল্পনা করা আরও গুরুত্বপূর্ণ। আপনাকে আপনার নগদ প্রবাহ বুঝতে হবে,আয় স্তর, নির্ভরশীল, চলমান ঋণ, দায় ইত্যাদি। এই গবেষণা আপনাকে আপনার লক্ষ্যগুলিকে অগ্রাধিকার দিতে এবং সেই অনুযায়ী একটি পরিকল্পনা তৈরি করতে সাহায্য করবে

2. সময় ফ্রেম এবং বাজেট

একটি আর্থিক পরিকল্পনা কাজ করার জন্য, এটি একটি পরিষ্কার সময়রেখা সংজ্ঞায়িত করা অত্যন্ত গুরুত্বপূর্ণ। টাইমলাইন আপনাকে আপনার নির্ধারিত লক্ষ্যে পৌঁছানোর জন্য একটি দিক নির্দেশনা দেয়। তাছাড়া, সময়সীমা আপনাকে সতর্ক রাখে এবং সময়মতো আপনার লক্ষ্যে পৌঁছাতে অনুপ্রাণিত করে।

এই সময়সীমার পাশাপাশি, এটির সাথে একটি বাজেট থাকা গুরুত্বপূর্ণ। একটি বাজেট আপনাকে আপনার ব্যয়, ব্যয় এবং সঞ্চয় সম্পর্কে একটি ধারণা দেয় যা শেষ পর্যন্ত আপনাকে আপনার লক্ষ্যে পৌঁছাতে সহায়তা করে।

3. লক্ষ্য নির্ধারণ করুন- স্বল্প মেয়াদী, মধ্য মেয়াদী এবং দীর্ঘ মেয়াদী

আপনার জীবনে স্পষ্ট লক্ষ্য থাকতে হবে। আর্থিক পরিকল্পনা হল সেই রাস্তা যা আপনাকে আপনার নির্ধারিত লক্ষ্যগুলির দিকে নিয়ে যায়। আপনার লক্ষ্য স্বল্প-মেয়াদী, মধ্য-মেয়াদী বা দীর্ঘমেয়াদী হতে পারে।

স্বল্পমেয়াদী লক্ষ্যগুলি হল সেই লক্ষ্যগুলি যা আপনি অদূর ভবিষ্যতের জন্য সেট করেছেন। এই লক্ষ্যগুলির নির্দিষ্ট সময়সীমা এবং একটি উদ্দেশ্য রয়েছে যা আপনি এক বছর বা দুই বছরের সময়ের মধ্যে সম্পন্ন করতে চান। অনেক স্বল্পমেয়াদী আর্থিক লক্ষ্য রয়েছে যা আপনার ইচ্ছার তালিকা অনুযায়ী সেট করা যেতে পারে। উদাহরণস্বরূপ, পারিবারিক ছুটির জন্য সঞ্চয় করুন, উচ্চ প্রযুক্তির গ্যাজেট কিনুন ইত্যাদি।

মধ্য-মেয়াদী লক্ষ্যগুলি হল সেই লক্ষ্যগুলি যা আপনি আগামী তিন থেকে চার বছরে অর্জন করতে চান। এতে গুরুত্বপূর্ণ লক্ষ্যগুলি অন্তর্ভুক্ত থাকতে পারে যেমন বিবাহ বা উচ্চ শিক্ষার জন্য সঞ্চয় করা, একটি অভিনব গাড়ি কেনা, পূর্ববর্তী ঋণ পরিশোধ করা (যদি থাকে), বা ব্যবসা শুরু করা ইত্যাদি আপনার মধ্য-মেয়াদী লক্ষ্যগুলি কল্পনা করা শুরু করুন এবং আপনি কীভাবে সেগুলি অর্জন করতে পারেন তার পরিকল্পনা করুন।

দীর্ঘমেয়াদী লক্ষ্যগুলি হল সেইগুলি যা আপনার পূর্ববর্তী দুই ধরণের আর্থিক লক্ষ্যগুলির তুলনায় অর্জন করতে যথেষ্ট বেশি সময় নিতে পারে। আপনার সন্তানদের ভবিষ্যত, তাদের শিক্ষা, আপনার নিজের অবসর ইত্যাদির মতো দীর্ঘমেয়াদী লক্ষ্যগুলির জন্য পরিকল্পনা করতে খুব সূক্ষ্ম পরিকল্পনা এবং সংগঠন লাগে। আপনি স্বল্প-মেয়াদী এবং মধ্য-মেয়াদী লক্ষ্যগুলি সেট আপ করে শুরু করতে পারেন, সেগুলি সময়মতো সরবরাহ করতে পারেন এবং তারপরে আপনার দীর্ঘমেয়াদী লক্ষ্যগুলি অর্জনের জন্য এটি তৈরি করতে পারেন।

Talk to our investment specialist

4. আপনার ঝুঁকি মূল্যায়ন

বিনিয়োগ আপনার দীর্ঘমেয়াদী সম্পদ ব্যবস্থাপনায় একটি বড় ভূমিকা পালন করে। বিনিয়োগ শুরু করতে দেরি হয় না। যেকোনো বিনিয়োগ ঝুঁকি নিয়ে আসেফ্যাক্টর এটি সংযুক্ত।প্রারম্ভিক বিনিয়োগ আপনাকে বড় ঝুঁকি নেওয়ার ক্ষমতা দেয় এবং এইভাবে উচ্চ রিটার্ন জেনারেট করার সুযোগ দেয়। কিন্তু বিনিয়োগ করার আগে, একজনকে তাদের নিজস্ব ঝুঁকি নেওয়ার ক্ষমতা মূল্যায়ন করা উচিত বা তাদের করা উচিতঝুকি মূল্যায়ন তাদের ঝুঁকি ক্ষুধা জানতে. ঝুঁকি প্রোফাইলিং আপনাকে বুঝতে সাহায্য করে যে আপনি কতটা ঝুঁকি নিতে পারেন এবং তারপর সেই অনুযায়ী বিনিয়োগ করতে পারেন। ঝুঁকির মূল্যায়নের সাথে অনেক বিষয় জড়িত থাকে যেমন ক্ষতি সহ্য করার ক্ষমতা, ধারণকৃত সময়কাল, বিনিয়োগের জ্ঞান, বর্তমান নগদ প্রবাহ, নির্ভরশীল ইত্যাদি। ঝুঁকির মূল্যায়ন নিশ্চিত করে যে একজন ঝুঁকি দ্বারা সংজ্ঞায়িত অঞ্চলের মধ্যে থাকে। এটি নিশ্চিত করার চেষ্টা করে যে দীর্ঘমেয়াদে, কেউ বিনিয়োগ পোর্টফোলিওতে অপ্রত্যাশিত পদক্ষেপ বা ফলাফল দেখতে না পায়।

যখন একজন বিনিয়োগকারী ঝুঁকিপূর্ণ প্রোফাইলিংয়ের মধ্য দিয়ে যায়, তখন তাদের নির্দিষ্টভাবে উদ্দেশ্যের জন্য ডিজাইন করা প্রশ্নের একটি সেটের উত্তর দিতে হয়। এই প্রশ্নগুলির উত্তরগুলি রেকর্ড করা হয় এবং তাদের ঝুঁকির ক্ষুধা গণনা করতে ব্যবহৃত হয়। প্রশ্ন এই সেট বিভিন্ন জন্য ভিন্নমিউচুয়াল ফান্ড হাউস বা পরিবেশক। প্রশ্নের উত্তর দেওয়ার পর একজন বিনিয়োগকারীর স্কোর তাদের ঝুঁকি নেওয়ার ক্ষমতা নির্ধারণ করে। একজন বিনিয়োগকারী উচ্চ-ঝুঁকি গ্রহণকারী, মধ্য-ঝুঁকি গ্রহণকারী বা কম-ঝুঁকি গ্রহণকারী হতে পারে।

5. সম্পদ বরাদ্দ

আপনার ঝুঁকির ক্ষুধার উপর নির্ভর করে ঋণ এবং ইক্যুইটির মতো আপনার সম্পদ শ্রেণীর মিশ্রণের সিদ্ধান্ত নেওয়া উচিত। সম্পদ বরাদ্দ আক্রমনাত্মক হতে পারে (মূলত ইক্যুইটিতে বিনিয়োগ), মধ্যপন্থী (এর দিকে বেশি ঝোঁক)ঋণ তহবিল) অথবা এটি রক্ষণশীল হতে পারে (ইক্যুইটির দিকে কম ঝোঁক)। আপনার বিনিয়োগের পোর্টফোলিওতে আপনি যে সম্পদ বরাদ্দ করতে চান তার সাথে আপনার ঝুঁকি প্রোফাইল বা ঝুঁকি নেওয়ার ক্ষমতার সাথে মেলাতে হবে।

উদাহরণ স্বরূপ:

| আক্রমণাত্মক | পরিমিত | রক্ষণশীল | |

|---|---|---|---|

| বার্ষিক রিটার্ন (p.a) | 15.7% | 13.4% | 10.8% |

| ইক্যুইটি | ৫০% | ৩৫% | 20% |

| ঋণ | 30% | 40% | 40% |

| সোনা | 10% | 10% | 10% |

| নগদ | 10% | 15% | 30% |

| মোট | 100% | 100% | 100% |

6. পণ্য নির্বাচন

আপনি এখন একটি বাজেট তৈরি করেছেন, সুস্পষ্ট লক্ষ্য নির্ধারণ করেছেন, সঠিক ঝুঁকি প্রোফাইলিংয়ের সাথে বিনিয়োগ করার সিদ্ধান্ত নিয়েছেন এবং আপনার সম্পদ বরাদ্দ করেছেন। এই পদক্ষেপগুলি আপনার পণ্য নির্বাচন সহজ করে তোলে। আপনার ঝুঁকি প্রোফাইলিং সঠিক পণ্য নির্বাচনের দিকে একটি স্পষ্ট নির্দেশনা দেয়। নবজাতক থেকে এমনকি পাকা বিনিয়োগকারী পর্যন্ত,যৌথ পুঁজি বিনিয়োগের একটি পছন্দের পথ। যাইহোক, আপনি আপনার পোর্টফোলিওতে সঠিক পণ্যটি পান তা নিশ্চিত করা গুরুত্বপূর্ণ। আপনি যেমন বিভিন্ন পরিমাণগত এবং গুণগত কারণ বিবেচনা করতে পারেনমিউচুয়াল ফান্ড রেটিং, ব্যয় অনুপাত এবং প্রস্থান লোড, এর ট্র্যাক রেকর্ডসম্পদ ব্যবস্থাপনা কোম্পানি, ফান্ড ম্যানেজারের অতীত ফলাফল, ইত্যাদি নিজের জন্য সঠিক পণ্য নির্বাচন করতে। সেরা মিউচুয়াল ফান্ড স্কিম বেছে নেওয়ার জন্য আপনার গুণগত এবং পরিমাণগত উভয় বিষয়েরই সঠিক ভারসাম্য থাকা দরকার।

7. আপনার বিনিয়োগ পরিকল্পনা নিরীক্ষণ, পর্যালোচনা এবং পুনরায় ভারসাম্য বজায় রাখুন

আপনি যে বিনিয়োগ করেছেন তা পর্যবেক্ষণ করা প্রয়োজন। বিনিয়োগের নিয়মিত পর্যালোচনা এবং পুনঃব্যালেন্সিং ঝুঁকির সম্ভাবনা কমিয়ে দেয়। আপনার আর্থিক পরিকল্পনার প্রতি আপনার একটি সুশৃঙ্খল দৃষ্টিভঙ্গি থাকতে হবে এবং প্রতি তিন মাস পরে আপনি যে বিনিয়োগ করেছেন তা নিরীক্ষণ করতে হবে। আর্থিক বাজারগুলি অস্থির এবং আপনার বিনিয়োগের মূল্য উপরে এবং নিচে যেতে পারে। মিউচুয়াল ফান্ড নির্বাচন করার ক্ষেত্রে আপনি যে গবেষণা এবং প্রচেষ্টা নিয়েছেন তার উপর আপনাকে অবশ্যই দৃঢ় থাকতে হবে এবং স্বল্পমেয়াদী ক্ষতির ক্ষেত্রে আতঙ্কিত হওয়া এড়াতে হবে। আপনি যদি প্ল্যানে কিছু পরিবর্তন করার সিদ্ধান্ত নেন, তবে সেই পরিবর্তনগুলি করা উচিত পূর্ববর্তী পরিকল্পনার জন্য পর্যাপ্ত সময় দেওয়ার পরে। ভারসাম্য বজায় রাখার কাজটি অন্তত এক বছরের আগে করা উচিত নয়।

এছাড়াও, এটি আপনাকে আপনার ভবিষ্যত বিনিয়োগ সম্পর্কে ধারণা দেয় এবং আপনি আপনার লক্ষ্যে পৌঁছাতে কতদূর এসেছেন। অনেক ব্যক্তি একটি শীর্ষ-শ্রেণীর আর্থিক পরিকল্পনার সাথে উজ্জ্বলভাবে শুরু করে কিন্তু খুব কম লোকই সঠিক পর্যবেক্ষণ এবং পুনঃভারসাম্য বজায় রেখে শেষ পর্যন্ত এটি অনুসরণ করতে পারে। এটি সহজ নাও হতে পারে, তবে পরিকল্পনাটি যতটা সম্ভব অনুসরণ করতে হবে।

আর্থিক পরিকল্পনার সুবিধা

- আপনি ভবিষ্যতের জন্য আর্থিকভাবে ভালভাবে প্রস্তুত থাকবেন।

- আপনার জীবনধারা কোন আর্থিক পরিকল্পনা ছাড়াই বেশিরভাগ লোকের চেয়ে ভাল হবে। একটি উন্নত জীবনধারার সাথে, আপনি একটি চাপমুক্ত জীবন পেতে পারেন।

- আপনি এবং আপনার পরিবার আর্থিকভাবে সুরক্ষিত হবেন।

- সবচেয়ে গুরুত্বপূর্ণ একটি - আপনি আপনার জীবন এবং আপনার ভবিষ্যত নিয়ন্ত্রণ করবেন!

- একটি আর্থিক পরিকল্পনা আপনার ভবিষ্যতের আর্থিক স্থিতিশীলতার চাবিকাঠি। এটি গুরুত্বপূর্ণ যে উপরে উল্লিখিত সমস্ত বিষয় বিবেচনা করে এবং বাস্তবসম্মত লক্ষ্যগুলি সহ একটি পরিকল্পনা তৈরি করা হয়। আজই একটি আর্থিক পরিকল্পনা তৈরি করুন এবং আপনার ভবিষ্যত সুরক্ষিত করুন!

আক্রমনাত্মক বিনিয়োগকারীদের জন্য সেরা মিউচুয়াল ফান্ড

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. DSP BlackRock Equity Opportunities Fund Growth ₹602.289

↑ 3.62 ₹13,784 4.6 -1.3 15.6 20.6 26.7 23.9 Large & Mid Cap L&T Emerging Businesses Fund Growth ₹75.9538

↑ 0.35 ₹13,334 -5.3 -12.2 3.3 18.4 35.7 28.5 Small Cap Aditya Birla Sun Life Small Cap Fund Growth ₹79.4724

↑ 0.41 ₹4,416 -1.8 -10.1 3.7 14.8 28.9 21.5 Small Cap Kotak Standard Multicap Fund Growth ₹80.311

↑ 0.59 ₹49,130 4.8 0.1 10 15.8 22.5 16.5 Multi Cap Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 1.3 -5.2 16.8 21.5 22.7 45.7 Multi Cap Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Large & Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

মধ্যপন্থী বিনিয়োগকারীদের জন্য সেরা মিউচুয়াল ফান্ড

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹39.349

↑ 0.01 ₹2,206 5.3 7.1 14.5 14.3 12.4 10.5 Medium term Bond SBI Magnum Gilt Fund Growth ₹66.8899

↑ 0.06 ₹11,489 4.8 6 12.2 8.8 6.8 8.9 Government Bond Aditya Birla Sun Life Government Securities Fund Growth ₹82.4791

↑ 0.12 ₹1,972 4.8 5.9 12 7.9 6.4 9.1 Government Bond Nippon India Gilt Securities Fund Growth ₹38.5294

↑ 0.03 ₹2,060 4.5 5.7 11.7 7.8 5.8 8.9 Government Bond Canara Robeco Gilt Fund Growth ₹76.6459

↑ 0.08 ₹133 4.7 5.8 11.7 7.7 5.8 8.8 Government Bond UTI Gilt Fund Growth ₹63.4339

↑ 0.05 ₹733 4.4 5.9 11.6 8 6 8.9 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

রক্ষণশীল বিনিয়োগকারীদের জন্য সেরা মিউচুয়াল ফান্ড

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Savings Fund Growth ₹541.303

↑ 0.20 ₹13,294 2.2 4.1 8 7 7.9 7.75% 6M 25D 7M 28D Ultrashort Bond Indiabulls Liquid Fund Growth ₹2,496.2

↑ 0.51 ₹130 1.9 3.7 7.3 6.7 7.4 7.07% 2M 1D 2M 2D Liquid Fund PGIM India Insta Cash Fund Growth ₹336.025

↑ 0.06 ₹366 1.9 3.7 7.3 6.8 7.3 6.93% 2M 15D 2M 19D Liquid Fund Principal Cash Management Fund Growth ₹2,277.08

↑ 0.39 ₹5,477 1.8 3.6 7.2 6.8 7.3 7.06% 2M 1D 2M 2D Liquid Fund JM Liquid Fund Growth ₹70.4258

↑ 0.01 ₹2,806 1.8 3.6 7.2 6.7 7.2 7.13% 1M 10D 1M 13D Liquid Fund Axis Liquid Fund Growth ₹2,873.69

↑ 0.49 ₹32,609 1.9 3.7 7.3 6.9 7.4 7.08% 2M 4D 2M 4D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

একটি আর্থিক পরিকল্পনা তৈরি করার সময় সাধারণ ভুল

এর কয়েকটি দেখে নেওয়া যাকসাধারণ ভুল একটি আর্থিক পরিকল্পনা তৈরি করার সময় যা ঘটে:

1. অবাস্তব লক্ষ্য নির্ধারণ করা

অনেক সময় লোকেরা এমন লক্ষ্য নির্ধারণ করে যা অর্জন করা খুবই অবাস্তব। এটি ঘটে কারণ তাদের বর্তমান আর্থিক পরিস্থিতি সম্পর্কে গভীর জ্ঞানের অভাব রয়েছে।

2. দ্রুত সিদ্ধান্ত নেওয়া

একটি আর্থিক পরিকল্পনা কার্যকর করা ধৈর্যের কাজ। মানুষ মাঝে মাঝে ধৈর্য হারায় এবং সহজাতভাবে কিছু সিদ্ধান্ত নেয়। সেই সিদ্ধান্তগুলি সেই সময়ে সঠিক মনে হতে পারে তবে ভবিষ্যতে এটি নেতিবাচক প্রভাব ফেলতে পারে।

3. আর্থিক পরিকল্পনা শুধুমাত্র বিনিয়োগ নয়

আর্থিক পরিকল্পনা শুধু বিনিয়োগ নয়। এটি অন্যান্য গুরুত্বপূর্ণ বিষয় যেমন সম্পদ ব্যবস্থাপনা,কর পরিকল্পনা,বীমা, এবংঅবসর পরিকল্পনা. বিনিয়োগ একটি ভাল আর্থিক পরিকল্পনার একটি দিক।

4. পর্যায়ক্রমে পরিকল্পনা মূল্যায়ন অবহেলা

পরিকল্পনাটি কার্যকর করার সময় লোকেরা যে ভুলগুলি করে তা হল এটি সবচেয়ে সাধারণ ভুলগুলির মধ্যে একটি৷ সময়ে সময়ে আপনার আর্থিক পরিকল্পনা পর্যালোচনা করা আপনাকে আপনার বর্তমান অগ্রগতি সম্পর্কে ধারণা দেয়। এটি আপনাকে দীর্ঘমেয়াদী লক্ষ্যগুলি অক্ষুণ্ন রেখে আপনার বর্তমান পরিস্থিতি অনুসারে আপনার পরিকল্পনা পুনরায় পরীক্ষা এবং পুনরায় ভারসাম্য বজায় রাখতে দেয়।

5. শুধুমাত্র ধনী ব্যক্তিরা আর্থিক পরিকল্পনা করে

পরিকল্পনা করার সময় আরেকটি সাধারণ ভুল। আর্থিক পরিকল্পনা তাদের আর্থিক পরিস্থিতি নির্বিশেষে প্রত্যেকের জন্য।

6. একটি সংকটের জন্য অপেক্ষা করুন

এই ধরনের ঘটনা ঘটার জন্য অপেক্ষা করার চেয়ে সংকট মোকাবেলা করার জন্য একটি আর্থিক পরিকল্পনা তৈরি করা এবং তারপরে কাজ করা ভাল।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।