ফিনক্যাশ »মিউচুয়াল ফান্ড ইন্ডিয়া »ফ্লেক্সি-ক্যাপ বনাম হাইব্রিড ফান্ড

Table of Contents

- ফ্লেক্সি-ক্যাপ ফান্ড কি?

- ফ্লেক্সি-ক্যাপ ফান্ডের রিটার্ন

- ফ্লেক্সি-ক্যাপে বিনিয়োগের সুবিধা

- কার ফ্লেক্সি-ক্যাপ এমএফ-এ বিনিয়োগের কথা বিবেচনা করা উচিত?

- হাইব্রিড ফান্ড কি?

- হাইব্রিড ফান্ড কিভাবে কাজ করে?

- কিভাবে ভালো হাইব্রিড ফান্ড বাছাই করবেন?

- বিনিয়োগের জন্য শীর্ষ পারফর্মিং হাইব্রিড ফান্ড

- ফ্লেক্সি ক্যাপ বনাম হাইব্রিড ফান্ড - আমার কি বাছাই করা উচিত?

- উপসংহার

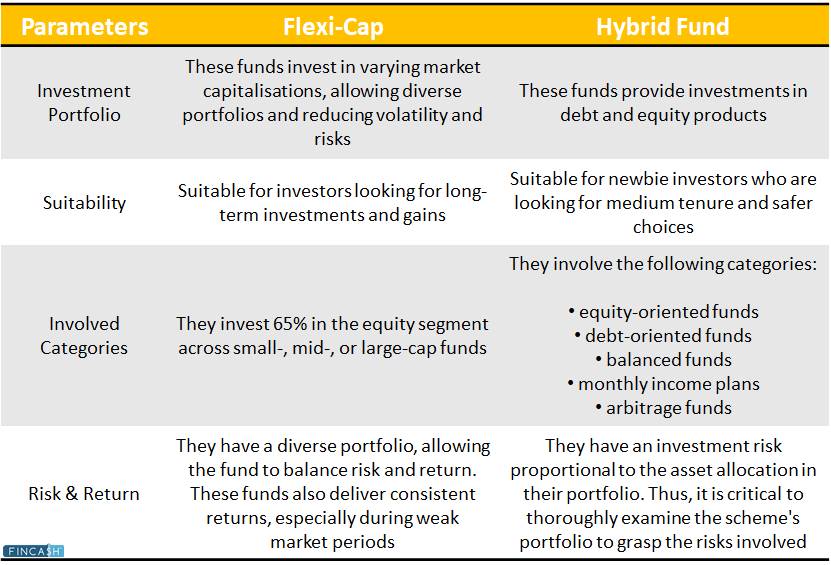

ফ্লেক্সি-ক্যাপ এবং হাইব্রিড ফান্ডের মধ্যে পার্থক্য

বিনিয়োগকারীরাযৌথ পুঁজি তিন প্রকারে বিভক্ত করা যায়, যেমন:

- একটি গ্রুপ হল ঝুঁকি নিতে এবং বিনিয়োগ করতে ইচ্ছুক ব্যক্তিইক্যুইটি ফান্ড

- যারা নিরাপদে থাকতে চানবিনিয়োগ ঋণ তহবিলে তাদের অর্থ নিরাপদ রাখার সময় কিছু রিটার্ন প্রদান করে

- যারা হাইব্রিড ফান্ডে বিনিয়োগ করে উভয় জগতের সেরাটা পেতে চায়

ইক্যুইটি বিভাগের মধ্যে, মিউচুয়াল ফান্ডের বিভিন্ন উপ-শ্রেণী রয়েছে। এর মধ্যে দুটি হল মাল্টি-ক্যাপ এবং হাইব্রিড ফান্ড। যদিও এই তহবিলের ধরন বিভিন্ন কোম্পানিতে বিনিয়োগ করেবাজার ক্যাপিটালাইজেশন, তাদের পদ্ধতি ভিন্ন।

এই নিবন্ধটিতে ফ্লেক্সি-ক্যাপ তহবিল বনাম হাইব্রিড তহবিল সম্পর্কে একটি সংক্ষিপ্ত নির্দেশিকা রয়েছে এবং বিভিন্ন প্রয়োজন অনুসারে কোনটি সবচেয়ে উপযুক্ত।

ফ্লেক্সি-ক্যাপ ফান্ড কি?

ফ্লেক্সি-ক্যাপ তহবিলগুলি একটি সহ কোম্পানিগুলিতে বিনিয়োগ করেপরিসর বাজার মূলধনের, যেমন বড়-, মধ্য- এবং ছোট-ক্যাপ ইকুইটি। মাল্টি-ক্যাপ থেকে ভিন্ন এবংছোট ক্যাপ তহবিল, যা তাদের বাজার মূলধনের উপর নির্ভর করে ইক্যুইটিতে বিনিয়োগ করে, ফ্লেক্সি-ক্যাপ তহবিল বিনিয়োগকারীদের বিভিন্ন বাজার মূলধনের সংস্থাগুলিতে বিনিয়োগ করার মাধ্যমে তাদের পোর্টফোলিওগুলিকে বৈচিত্র্যময় করার অনুমতি দেয়, ঝুঁকি হ্রাস করে এবংঅস্থিরতা.

তহবিল ব্যবস্থাপক তাদের আকার নির্বিশেষে বিভিন্ন ব্যবসার বৃদ্ধির সম্ভাবনার মূল্যায়নের জন্য দায়ী। ম্যানেজার তারপর অনেক মার্কেট সেগমেন্ট এবং ব্যবসার জন্য তহবিল বরাদ্দ করে।

ফ্লেক্সি-ক্যাপ ফান্ডের রিটার্ন

শীর্ষ 5টি ফ্লেক্সি-ক্যাপ তহবিলের আয় নিম্নরূপ:

| তহবিলের নাম | 1 বছর | 3 বছর | 5 বছর | এউএম | শুরু থেকে ফিরে | ন্যূনতম বিনিয়োগ |

|---|---|---|---|---|---|---|

| কোয়ান্ট ফ্লেক্সি-ক্যাপ ডাইরেক্ট-গ্রোথ | 47.16% | 33.16% | 20.82% | রুপি 198.02 কোটি টাকা | 20.08% | রুপি 63.14 |

| HDFC ফ্লেক্সি-ক্যাপ ডাইরেক্ট-গ্রোথ | 34.87% | 16.28% | 14.60% | রুপি 27496.23 কোটি | 15.52% | রুপি 5000 |

| IDBI ফ্লেক্সি-ক্যাপFD প্রত্যক্ষ-বৃদ্ধি | 32.20% | 20.11% | 14.94% | রুপি 389.41 কোটি | 18.43% | রুপি 5000 |

| পিজিআইএম ইন্ডিয়া ফ্লেক্সি-ক্যাপ ডাইরেক্ট-গ্রোথ | 30.17% | 27.78% | 19.19% | রুপি 4082.87 কোটি টাকা | 16.33% | রুপি 1000 |

| ফ্র্যাঙ্কলিন ইন্ডিয়া ফ্লেক্সি-ক্যাপ ডাইরেক্ট-গ্রোথ | 29.50% | 18.05% | 14.19% | রুপি 9,729.93 কোটি | 16.7% | রুপি 5000 |

ফ্লেক্সি-ক্যাপে বিনিয়োগের সুবিধা

এখানে তহবিলের কিছু মূল সুবিধা রয়েছে:

- ফান্ড ম্যানেজাররা মার্কেট ক্যাপিটালাইজেশন স্পেকট্রাম জুড়ে বিনিয়োগ করতে স্বাধীন

- একটি 'যেকোনও জায়গায় যান' মনোভাবের সাথে একটি ভাল-বৈচিত্রপূর্ণ ইক্যুইটি কৌশল দেওয়া হয়

- আপনি বাজারের স্পেকট্রাম জুড়ে সুযোগগুলিকে পুঁজি করার ক্ষমতা পান - বাজার মূলধন, সেক্টর বা শৈলী নির্বিশেষে

- এর লক্ষ্য হল বোর্ড জুড়ে বিনিয়োগের সম্ভাবনার সুবিধা নেওয়া

- বৈচিত্র্যের কারণেপোর্টফোলিও, এটি কার্যকরভাবে ঝুঁকি এবং পুরস্কারের ভারসাম্য বজায় রাখে

Talk to our investment specialist

কার ফ্লেক্সি-ক্যাপ এমএফ-এ বিনিয়োগের কথা বিবেচনা করা উচিত?

দীর্ঘমেয়াদী আর্থিক লাভ, লভ্যাংশ বা উভয়ের জন্য অনুসন্ধানকারী বিনিয়োগকারীদের জন্য এটি একটি ভাল বিকল্প। এটি প্রাথমিকভাবে সক্রিয়ভাবে পরিচালিত ইক্যুইটি এবং অন্যান্য সম্পর্কিত সম্পদের বিস্তৃত পোর্টফোলিওতে বিনিয়োগ করে, যেমন ডেরিভেটিভস।

এই পণ্য বিনিয়োগকারীদের জন্য উপযুক্ত একটি চাওয়াবড় ক্যাপ তহবিল একটি ছোট ক্যাপ সঙ্গে এবংমিড-ক্যাপ ইক্যুইটি বরাদ্দ আপনি সম্ভবত এই বিভাগে বিনিয়োগ করতে পারেন যদি আপনার 5 বছরের সময় থাকে।

যাইহোক, আপনার সাথে পরামর্শ করা উচিতআর্থিক উপদেষ্টা আইটেমটি আপনার জন্য সঠিক কিনা সে সম্পর্কে আপনার যদি কোনো সন্দেহ থাকে।

হাইব্রিড ফান্ড কি?

হাইব্রিড তহবিল বৈচিত্র্য অর্জন এবং ঘনত্বের ঝুঁকি রোধ করতে ইক্যুইটি এবং ঋণ পণ্যগুলিতে বিনিয়োগ করে। দুটির একটি সঠিক মিশ্রণ (ইকুইটি এবং ঋণ পণ্য) একটি ঐতিহ্যগত তুলনায় ভাল রিটার্ন প্রদান করেঋণ তহবিল ইকুইটি ফান্ডের ঝুঁকি এড়ানোর সময়।

তোমারঝুঁকি সহনশীলতা এবং বিনিয়োগের উদ্দেশ্য প্রকার নির্ধারণ করেহাইব্রিড ফান্ড আপনি নির্বাচন করা উচিত. হাইব্রিড তহবিল একটি সুষম পোর্টফোলিও ব্যবহার করে দীর্ঘমেয়াদী সম্পদ বৃদ্ধির জন্য এবং স্বল্পমেয়াদী উৎপন্ন করেআয়.

ফান্ড ম্যানেজার ফান্ডের বিনিয়োগের উদ্দেশ্যের উপর ভিত্তি করে পরিবর্তনশীল পরিমাণে ইক্যুইটি এবং ঋণের মধ্যে আপনার অর্থ ভাগ করে। বাজারের ওঠানামা থেকে লাভের জন্য, তহবিল ব্যবস্থাপক সিকিউরিটিজ কিনতে বা বিক্রি করতে পারেন।

হাইব্রিড ফান্ড কিভাবে কাজ করে?

হাইব্রিড তহবিল স্কিমের বিনিয়োগের উদ্দেশ্যের উপর নির্ভর করে একাধিক সম্পদের ধরনে বিনিয়োগ করতে পারে। তারা স্টক, ঋণ, স্বর্ণ-সম্পর্কিত পণ্য, নগদ এবং অন্যান্য সহ বিভিন্ন সম্পদ শ্রেণিতে বিনিয়োগ করে।

সম্পদ বরাদ্দ সর্বোত্তম ঝুঁকি-সামঞ্জস্যপূর্ণ রিটার্ন অর্জনের জন্য বিনিয়োগের উদ্দেশ্য এবং বাজারের অবস্থার উপর ভিত্তি করে।

কিভাবে ভালো হাইব্রিড ফান্ড বাছাই করবেন?

একটি ভাল তহবিল বাছাই করার সময় শুরু থেকে কর্মক্ষমতা, ফান্ড ম্যানেজমেন্ট টিম, গড় আয়, ঝুঁকি এক্সপোজার, ব্যয়ের অনুপাত হল কিছু মৌলিক বিষয়। সর্বোত্তম পারফরম্যান্সকারী হাইব্রিড তহবিলগুলি নিয়মিতভাবে তাদের সমকক্ষ গ্রুপের শীর্ষ 25%-এ স্থান পেয়েছে।

যাইহোক, এই ফলাফলগুলি অর্জনের জন্য তারা যে ঝুঁকি নিয়েছে তা সনাক্ত করা গুরুত্বপূর্ণ। কোম্পানীটি কতদিন ধরে আছে এবং সময়ের সাথে সাথে এটি কতটা দক্ষতার সাথে পারফর্ম করেছে তা বোঝার জন্য আত্মপ্রকাশের তারিখটি দেখাও গুরুত্বপূর্ণ।

উপরন্তু, সেরা হাইব্রিড তহবিলের একটি পরিচালনাযোগ্য কর্পাস আকার রয়েছে। এটি অপর্যাপ্ত মনোযোগ পাওয়ার জন্য খুব কম হওয়া উচিত নয় এবং পরিচালনা করা কঠিন হওয়ার জন্য খুব বড়ও নয়।

বিনিয়োগের জন্য শীর্ষ পারফর্মিং হাইব্রিড তহবিল

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) JM Equity Hybrid Fund Growth ₹117.677

↑ 0.42 ₹768 1.2 -6.3 6.3 20.9 27.8 27 HDFC Balanced Advantage Fund Growth ₹503.855

↑ 2.07 ₹90,375 3.3 0.4 9.8 19.6 25.8 16.7 ICICI Prudential Equity and Debt Fund Growth ₹381.88

↑ 2.55 ₹40,962 6.5 1.9 12 18.6 27.3 17.2 UTI Hybrid Equity Fund Growth ₹394.022

↑ 1.68 ₹5,910 2.5 -0.6 13 17.1 23.3 19.7 DSP BlackRock Equity and Bond Fund Growth ₹353.88

↑ 1.44 ₹10,425 5.8 2.6 18.8 16.2 20.1 17.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25 সম্পদ > 500 কোটি & সাজানো হয়েছে3 বছরসিএজিআর রিটার্নস.

ফ্লেক্সি ক্যাপ বনাম হাইব্রিড ফান্ড - আমার কি বাছাই করা উচিত?

ইক্যুইটি তহবিলের তুলনায়, হাইব্রিড তহবিল একটি নিরাপদ বিনিয়োগ বলে মনে করা হয়। এগুলি রক্ষণশীল বিনিয়োগকারীদের মধ্যে আরও জনপ্রিয় কারণ তারা সত্যিকারের ঋণ তহবিলের চেয়ে বড় রিটার্ন অফার করে।

হাইব্রিড ফান্ড হল নতুন বিনিয়োগকারীদের জন্য একটি আদর্শ বিকল্প যারা স্টক মার্কেটের স্বাদ পেতে চায়। পোর্টফোলিওতে ইক্যুইটি উপাদান অন্তর্ভুক্ত করা ভাল রিটার্নের সম্ভাবনা বাড়ায়।

একই সাথে, তহবিলের ঋণ উপাদান এটিকে বাজারের অত্যধিক পরিবর্তন থেকে রক্ষা করে। ফলস্বরূপ, আপনি বিশুদ্ধ ইক্যুইটি তহবিলের সাথে পরম বার্নআউটের পরিবর্তে ধারাবাহিক রিটার্ন পান। কয়েকটি হাইব্রিড তহবিলের গতিশীল সম্পদ বরাদ্দের বৈশিষ্ট্য কম রক্ষণশীল বিনিয়োগকারীদের বাজারের অস্থিরতা থেকে সর্বাধিক লাভের জন্য একটি দুর্দান্ত পদ্ধতি প্রদান করে।

উভয় ধরনের তহবিল উল্লিখিত উদ্দেশ্যে উপযুক্ত। তবে উভয় গ্রুপই দুটি স্বতন্ত্র ধরনের বিনিয়োগকারীদের জন্য প্রাসঙ্গিক। ধরে নিন আপনি গত 3-4 বছর ধরে ইক্যুইটি ফান্ডে বিনিয়োগ করছেন এবং আতঙ্কিত না হয়ে বাজারের ওঠানামার মুখোমুখি হয়েছেন, অথবা গত বছরের মার্চ মাসে কয়েক সপ্তাহের মধ্যে যখন বাজার 30-40% কমে গিয়েছিল তখন আপনি উদ্বিগ্ন ছিলেন না। এই ধরনের ক্ষেত্রে, ইক্যুইটি ফান্ডের মতো আক্রমনাত্মক তহবিল বিভাগে বিনিয়োগ করা আপনার পক্ষে ভাল। অন্যথায়, অন্য বিকল্পটি একটি ভাল পছন্দ।

উপসংহার

আপনি যদি বাজারের অস্থিরতা সহ্য করতে পারেন এবং দীর্ঘ সময়ের জন্য বিনিয়োগ করতে পারেন, তাহলে আপনি অন্যান্য বিভাগের তুলনায় বড় রিটার্ন অর্জন করতে সক্ষম হবেন। যাইহোক, অনেক বিনিয়োগকারী এটি করা কঠিন বলে মনে করেন। এই ধরনের বিনিয়োগকারীদের এমনকি একটি ইক্যুইটি বিভাগ বিবেচনা করা উচিত নয়। এমনকি যদি আপনি ঝুঁকিপূর্ণ তহবিল দিয়ে শুরু করতে চান তবে নিশ্চিত করুন যে আপনি কম পরিমাণে শুরু করেছেন এবং কমপক্ষে দুটি ভিন্ন তহবিল দিয়ে আপনার পোর্টফোলিওকে বৈচিত্র্যময় করুন৷ ইক্যুইটি এবং ঋণ উভয়ের মিশ্রণই ভালো হবে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

like the comparisons made