Table of Contents

એસેટ એલોકેશન : વ્યૂહાત્મક, વ્યૂહાત્મક અને મોડલ

અમે "એસેટ એલોકેશન" શબ્દ વિશે ઘણી વાર સાંભળ્યું છે, એસેટ એલોકેશન શું છે? તે શા માટે મહત્વનું છે? ફાયદા શું છે? વ્યૂહાત્મક સંપત્તિ ફાળવણી શું છે? શું છેવ્યૂહાત્મક સંપત્તિ ફાળવણી? એસેટ એલોકેશન મોડલ્સ કેવી રીતે વિકસિત થાય છે? અમે અહીં આવા કેટલાક પ્રશ્નોના જવાબ આપવા માંગીએ છીએ. માં અસ્થિરતા અથવા જોખમરોકાણકારનો પોર્ટફોલિયો રોકાણકારો તેમજ નાણાકીય સલાહકારો બંનેને નિંદ્રાધીન રાતો આપવા માટે જાણીતો છે, તેથી પોર્ટફોલિયો બાંધકામ (અથવા તેના બદલે એસેટ ફાળવણી) તેના હૃદયમાં છે.નાણાકીય આયોજન.

એસેટ એલોકેશન: શા માટે?

એસેટ એલોકેશન અથવા પોર્ટફોલિયો કન્સ્ટ્રક્શન હંમેશા મહત્વનું રહ્યું છે. નીચેના કેસને ધ્યાનમાં લો જ્યાં કોઈ વ્યક્તિ આઈસ્ક્રીમ માટે ફેક્ટરીમાં નાણાંનું રોકાણ કરે છે. ઉનાળાની ઋતુમાં ધંધો સારું વળતર આપે છે (ધારી લઈએ કે લોકો ગરમીના બદલે કંઈક ઠંડું ઈચ્છે છે!), જોકે, વરસાદની ઋતુમાં જ્યારે વરસાદ, પવન અને ઠંડી હોય ત્યારે ઉપજમાં નોંધપાત્ર ઘટાડો થાય છે. વ્યવસાયમાં તે છે જેને આપણે "સિઝન રિસ્ક" તરીકે વર્ગીકૃત કરી શકીએ છીએ. જો કે, ધારો કે રોકાણકારે છત્રીનું ઉત્પાદન કરતા વ્યવસાયમાં પણ રોકાણ કર્યું હોય, તો ઉનાળામાં છત્રીઓનું વેચાણ માત્ર નજીવું જ હશે જો કોઈ હોય તો... જો કે વરસાદની ઋતુમાં છત્રીઓની માંગમાં નોંધપાત્ર વધારો થશે. તો ચાલો વ્યવસાય દ્વારા નીચેના દૃશ્યોને ધ્યાનમાં લઈએ:

| વ્યવસાયનો પ્રકાર | ઉનાળામાં પાછા ફરો | વરસાદની મોસમમાં પાછા ફરો |

|---|---|---|

| આઈસ્ક્રીમ | હા | ના |

| છત્રીની | ના | હા |

| આઇસક્રીમમાં 50% અને છત્રીમાં 50% | હા | હા |

આથી દ્વારારોકાણ અલગ-અલગ સિઝનમાં (તેથી અસંબંધિત!) સારો દેખાવ કરનાર બિઝનેસમાં રોકાણકાર વાસ્તવમાં વળતર મેળવી શકે છે જે હવામાનની અસ્પષ્ટતાને આધીન નથી (સિઝનની). એક જ વ્યવસાયમાં રોકાણ કરતાં અહીં વળતર વધુ સ્થિર છે. તો અહીં મુખ્ય શું છે…..અસંબંધિત સંપત્તિમાં રોકાણ કરવાથી વળતર ઓછું અસ્થિર અને સ્થિર બને છે.

સંપત્તિ ફાળવણી: કઈ સંપત્તિ અને કેવી રીતે મિશ્રણ કરવું?

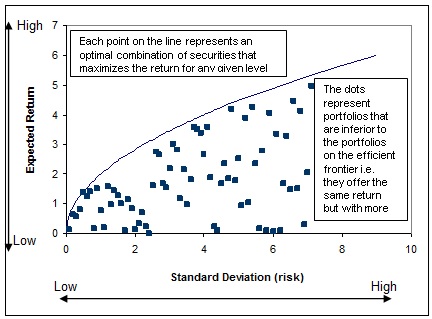

અહીં શીખેલા ઉપરોક્ત ખ્યાલને લાગુ પાડીને, જો આપણે આને રોકાણના પોર્ટફોલિયો (સ્ટૉક્સના,મ્યુચ્યુઅલ ફંડ વગેરે), અમે ઇચ્છિત વળતર મેળવવા માટે અસંબંધિત અસ્કયામતોનું મિશ્રણ બનાવવાની જરૂર છે જે સ્થિર છે. જો કે શું થાય છે કે અસ્કયામતોના મિશ્રણનો ઉપયોગ કરતી વખતે દરેક પોર્ટફોલિયોમાં જોખમનું આપેલ સ્તર હોય છે, એટલે કે વળતરનું વિચલન જેની અપેક્ષા રાખી શકાય છે, કારણ કે ઐતિહાસિક રીતે જો કે એસેટ ક્લાસમાં એકંદર વળતર હોઈ શકે છે જે હકારાત્મક છે, ત્યાં સમયગાળો હશે. નકારાત્મક વળતર પણ અથવા વધુ વિશિષ્ટ રીતે ત્યાં હશેપ્રમાણભૂત વિચલન સરેરાશ વળતરમાંથી અપેક્ષિત વળતર જે એસેટ ક્લાસે ઐતિહાસિક રીતે વિતરિત કર્યું હશે. આથી અમે જોખમના વિવિધ સ્તરો (અથવા પ્રમાણભૂત વિચલન) નો પોર્ટફોલિયો બનાવવાનો પ્રયાસ કરીએ છીએ, પરંતુ ઐતિહાસિક ડેટાને જોતાં, આપેલ જોખમના સ્તર માટે સૌથી વધુ વળતર આપતો માત્ર એક જ પોર્ટફોલિયો (વિવિધ અસ્કયામતોમાં અલગ અલગ વજન સાથે) હશે...આ છે "કાર્યક્ષમ સરહદ" કહેવાય છે. ગ્રાફિકલ રજૂઆત માટે કૃપા કરીને નીચેના ચાર્ટનો સંદર્ભ લો. ઉપર સમજાવ્યા મુજબ, કાર્યક્ષમ સીમા એ એવી લાઇન છે જેમાં આપેલ જોખમના સ્તર માટે અસ્કયામતોનું મિશ્રણ હોય છે જે સૌથી વધુ વળતર આપે છે; અન્ય પોર્ટફોલિયો ઓછા વળતર આપશે.

સ્ટ્રેટેજિક એસેટ એલોકેશન અને ટેક્ટિકલ એસેટ એલોકેશન: કેવી રીતે નક્કી કરવું?

એસેટ એલોકેશન એ વિવિધ પ્રકારના સંભવિત રોકાણો વચ્ચે પસંદગી કરવા માટે વપરાતી વ્યૂહરચના છે, બીજા શબ્દોમાં કહીએ તો, કયા એસેટ વર્ગો જેમ કે સ્ટોક્સ અનેબોન્ડ વગેરે રોકાણ કરવા માંગે છે. નાણાકીય આયોજનનો મોટો હિસ્સો એવી સંપત્તિ ફાળવણીનો સમાવેશ કરે છે જે આપેલ વ્યક્તિ માટે તેમની ભૂખ અને જોખમ ઉઠાવવાની ક્ષમતાના સંદર્ભમાં યોગ્ય હોય.

જ્યારે અમે રોકાણકારને એસેટ એલોકેશન પર સલાહ આપીએ છીએ, ત્યારે વિચાર એ છે કે રોકાણકારને એવી અસંખ્ય અસ્કયામતોમાં પ્રવેશ કરવો કે જે સહસંબંધિત નથી. રોકાણકારની જોખમની ભૂખ મુજબ, અમે વિવિધ જોખમ સ્તરો સાથે વિવિધ પોર્ટફોલિયો પસંદ કરી શકીએ છીએ. દા.ત. માટે રોકડ, બોન્ડ જેવા 4 વ્યાપક સંપત્તિ વર્ગોનો ઉપયોગ કરીને નીચેનાને ધ્યાનમાં લો.ઇક્વિટી, અને વિકલ્પો:

| રૂઢિચુસ્ત | માધ્યમ | આક્રમક | |

|---|---|---|---|

| પરત કરે છેશ્રેણી બાય (90% કોન્ફ) | -2 થી 17 | -8 થી 28 | -13 થી 38 |

| સરેરાશ વળતર/ધોરણ. દેવ. p.a | 7/6 | 9/11 | 11/6 |

| રોકડ | 40 | 15 | 0 |

| બોન્ડ | 40 | 45 | 40 |

| ઇક્વિટીઝ | 10 | 30 | 50 |

| વૈકલ્પિક | 10 | 10 | 10 |

*તમામ આંકડા ટકાવારીમાં છે

રૂઢિચુસ્તથી આક્રમક તરીકે વર્ગીકૃત કરાયેલા પોર્ટફોલિયોમાંથી, પોર્ટફોલિયોનું જોખમ (અથવા પ્રમાણભૂત વિચલન) વધે છે, અમને ચોક્કસ જોખમ માટે શ્રેષ્ઠ પોર્ટફોલિયો મળે છે. એક સ્પષ્ટ અવલોકન એ છે કે જેમ જેમ જોખમ વધે છે તેમ જોખમી અસ્કયામતો (ઇક્વિટી વગેરે) ની ફાળવણી વધે છે, અનિવાર્યપણે એમ કહીએ છીએ કે ઊંચું વળતર મેળવવા માટે પોર્ટફોલિયોને આધીન હોઈ શકે તેવા ઉચ્ચ પ્રમાણભૂત વિચલન છે.

વ્યક્તિએ માત્ર એક એસેટ ક્લાસ રાખવાને બદલે એસેટ મિક્સ (અથવા એસેટ એલોકેશન) રાખવાનું મહત્વ પણ સમજવું જોઈએ; આ પોર્ટફોલિયોની એકંદર અસ્થિરતાને ઘટાડે છે અને ખાતરી કરે છે કે વળતર સ્થિર છે. જ્યારે રોકાણકાર લાંબા ગાળાની ક્ષિતિજ સાથે પોર્ટફોલિયો બનાવવાનું જુએ છે ત્યારે વ્યૂહાત્મક સંપત્તિની ફાળવણી ખૂબ જ મહત્વપૂર્ણ છે, આ એવા પોર્ટફોલિયો છે જે પાંચથી દસ વર્ષના સમયની ક્ષિતિજના હોય છે. ઉપરાંત, જ્યારે રોકાણકારો વર્તમાનને ઓવરલે કરવા માંગે છેબજાર વ્યૂહાત્મક પોર્ટફોલિયોમાં થોડો ફેરફાર કરો અને તેમાં ફેરફાર કરો પછી પરિણામી પોર્ટફોલિયોને "ટેક્ટિકલ એસેટ એલોકેશન પોર્ટફોલિયો" કહેવામાં આવે છે, દા.ત. જો એવું માનવામાં આવે છે કે ઇક્વિટી બજારો ભવિષ્યમાં ખૂબ જ સારું પ્રદર્શન કરશે, તો ઇક્વિટીની ફાળવણીમાં થોડો વધારો થઈ શકે છે (કહો કે 5%), પણ એક એસેટ ક્લાસમાં ઉમેરોઓફસેટ અન્ય એસેટ ક્લાસમાં ફાળવણી ઘટાડીને જ્યારે તેમાં વ્યુ નકારાત્મક હોઈ શકે છે.

Talk to our investment specialist

જીવન ચક્ર અને ઉંમર દ્વારા સંપત્તિ ફાળવણી

એક મહત્વપૂર્ણ પાસું નક્કી કરવાનું છેજોખમ પ્રોફાઇલ અથવા રોકાણકારની જોખમની ભૂખ. મોટાભાગના રોકાણકારો સાથે તેમની જોખમ લેવાની ક્ષમતા વય સાથે બદલાય છે કારણ કે વય સાથે અમારી નાણાકીય સ્થિતિ બદલાય છે. તેથી, વ્યક્તિની સંપત્તિની ફાળવણી પણ વય સાથે બદલાય છે. તમારી સાથે બેસવાની સલાહ આપવામાં આવે છેનાણાંકીય સલાહકાર અને ખાતરી કરો કે ઓછામાં ઓછા ત્રણ કે પાંચ વર્ષના બ્લોકમાં એસેટ એલોકેશનની સમીક્ષા કરવામાં આવી છે.

એસેટ એલોકેશન મોડલ્સ: મહત્વ

પોર્ટફોલિયોમાં વિવિધ એસેટ ક્લાસ હોવાના મહત્વને સમજવું અગત્યનું છે, પોર્ટફોલિયોમાં પર્યાપ્ત રીતે બિનસંબંધિત અસ્કયામતો હોવી જરૂરી છે જેથી કરીને જ્યારે કોઈ એસેટ ક્લાસ કમાણી ન કરે, ત્યારે અન્ય રોકાણકારને પોર્ટફોલિયો પર હકારાત્મક વળતર આપવા માટે. . જો કે, ઘણાના મનમાં પ્રશ્ન હોય છે…શા માટે માત્ર એક જ એસેટ ક્લાસ ન રાખો જે સારું પ્રદર્શન કરી રહ્યું હોય, ખાતરી કરો કે તમે બજારમાં યોગ્ય સ્તરે પ્રવેશો છો (માર્કેટ ટાઇમિંગ!) અને તે મલ્ટી-બેગર (ઉચ્ચ સુરક્ષા પસંદગી!) મેળવવાનો પ્રયાસ કરો. .

રોકાણકારો સામાન્ય રીતે બજારના સમય અને સુરક્ષા પસંદગીમાં નોંધપાત્ર સમય વિતાવે છે. વળતર પર આવી ક્રિયાઓની વાસ્તવિક અસર માત્ર 9-10 ટકા છે તે જાણવું આશ્ચર્યજનક છે. હકીકતમાં, નોબેલ પારિતોષિક વિજેતા ગેરી બ્રિન્સન (હૂડ અને બીબોવર સાથે) દ્વારા 1986માં 91 મોટા યુએસ પેન્શન ફંડના અભ્યાસ સૂચવે છે કે રોકાણ નીતિ* રોકાણ વ્યૂહરચના (બજાર સમય અને સુરક્ષા પસંદગી) પર પ્રભુત્વ ધરાવે છે, જેમ કે રોકાણ નીતિ સરેરાશ 93.6 માં યોગદાન આપે છે. કુલ પ્લાન રિટર્નમાં તફાવતના ટકા. (1991માં બ્રિન્સન દ્વારા હાથ ધરવામાં આવેલી સમાન કવાયતમાં લગભગ 92 ટકા પરિણામ આવ્યું હતું). તે પછી એવું તારણ કાઢવામાં આવ્યું હતું કે રોકાણ નીતિનું યોગદાન (એસેટ એલોકેશન) જબરજસ્ત પ્રબળ યોગદાન છે.કુલ વળતર અને બજારના સમય અને સુરક્ષા પસંદગી જેવા પરિબળોના વળતરમાં યોગદાનને પ્રભાવિત કરે છે

| પરિબળો | રીટર્ન વેરિએશન |

|---|---|

| રોકાણ નીતિ* | 93.6% |

| નીતિ અને સમય | 95.3% |

| નીતિ અને સુરક્ષા પસંદગી | 97.8% |

બ્રિન્સન અભ્યાસ (1986) *રોકાણ નીતિનો અર્થ છે યોજનાનું સ્પષ્ટીકરણપ્રાયોજકના ઉદ્દેશ્યો, અવરોધો અને જરૂરિયાતો, સામાન્ય સંપત્તિ ફાળવણી મિશ્રણની ઓળખ સહિત.

ઉપરોક્ત અભ્યાસનો સાર (જોકે ત્યાં વિવિધ વિવાદો છે) એ છે કે સંપત્તિની ફાળવણી 90% થી વધુ વળતરને સમજાવે છે! સંપત્તિની ફાળવણી, હકીકતમાં, રાજા છે! જો કે કોઈ વ્યક્તિ બજારના સમય અને શ્રેષ્ઠ સુરક્ષા પસંદગીમાં પ્રવેશ કરી શકે છે, યોગ્ય સંપત્તિ ફાળવણી એ પોર્ટફોલિયોનું સૌથી મહત્વપૂર્ણ પાસું છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.