Table of Contents

- પર્સનલ ફાઇનાન્સ#1: તમે કમાઓ તેના કરતા ઓછો ખર્ચ કરો

- પર્સનલ ફાઇનાન્સ #2: બા ખરાબ ગ્રાહક; તમારા ક્રેડિટ કાર્ડ અને લોનનું સંચાલન કરો

- પર્સનલ ફાઇનાન્સ #3: ટેક્સ બચાવવાના રસ્તાઓમાં રોકાણ કરો

- પર્સનલ ફાઇનાન્સ#4: માફ કરવા કરતાં સુરક્ષિત રહેવું વધુ સારું, વીમો ખરીદો!

- વ્યક્તિગત નાણાં #5: તમે જે સમજો છો અથવા સમજી શકો છો તેમાં રોકાણ કરો

- વ્યક્તિગત નાણાં #6: ટોળાને અનુસરશો નહીં, તેઓ લગભગ હંમેશા ખોટા હોય છે

- પર્સનલ ફાઇનાન્સ#7: લાંબા, ખરેખર લાંબા સમય સુધી રોકાણ કરતા રહો

- પર્સનલ ફાઇનાન્સ#8: તમારા બધા ઇંડાને એક ટોપલીમાં ન નાખો, વૈવિધ્ય બનાવો!

- પર્સનલ ફાઇનાન્સ#9: ખરીદો અને પકડી રાખો એ એક સામાન્ય કહેવત છે, પરંતુ ફરીથી સંતુલન, તે મહત્વપૂર્ણ છે!

- પર્સનલ ફાઇનાન્સ#10: ભવિષ્ય માટે યોજના બનાવો, વસિયતનામું બનાવો

પર્સનલ ફાઇનાન્સ: જાણવા જેવી ટોચની 10 બાબતો

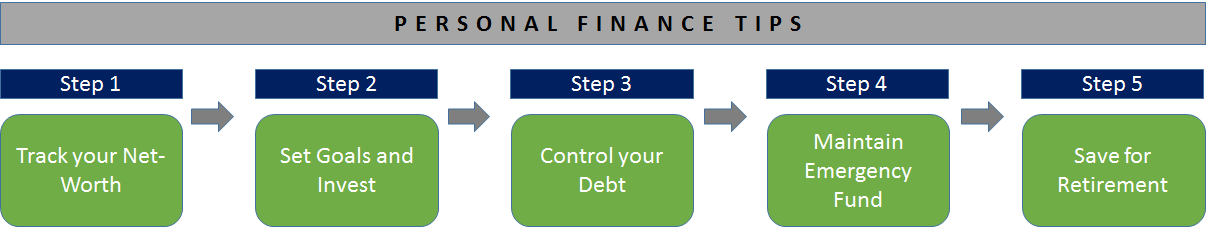

વ્યક્તિગત ફાઇનાન્સનું સંચાલન કરવું ખૂબ જ મહત્વપૂર્ણ છે, ઘણા લોકો વ્યક્તિગત નાણાંકીય મૂળભૂત બાબતોનું સંચાલન કરવા અથવા આવશ્યક વ્યક્તિગત નાણાંકીય આયોજન કરવાની અવગણના કરે છે. આ કદાચ ભવિષ્યમાં વિનાશક પરિણામો તરફ દોરી શકે છે. આથી નાની ઉંમરે વ્યક્તિગત નાણાંનું સંચાલન કરવું ખૂબ જ મહત્વપૂર્ણ છે. અહીં અમે વ્યક્તિગત ફાઇનાન્સના દસ મહત્વપૂર્ણ પાસાઓનો પ્રયાસ કરીએ છીએ જે દરેક વ્યક્તિ માટે ખૂબ જ મહત્વપૂર્ણ છે.

પર્સનલ ફાઇનાન્સ#1: તમે કમાઓ તેના કરતા ઓછો ખર્ચ કરો

એક શાણા માણસે કહ્યું, "જો તમે એવી વસ્તુઓ ખરીદો છો જેની તમને જરૂર નથી, તમારે ટૂંક સમયમાં તમને જરૂરી વસ્તુઓ વેચવી પડશે" (~વોરેન બફેટ). તેથી જ્યારે જીવનધોરણ જાળવવા માટે ખર્ચ કરવો મહત્વપૂર્ણ છે, ત્યારે વ્યક્તિએ ઓવરબોર્ડ ન જવું જોઈએ. એક જરૂર છેનાણાં બચાવવા દરેક તબક્કે. અહીં વિલંબ વિનાશક પરિણામો તરફ દોરી શકે છે. પર્સનલ ફાઇનાન્સ બેઝિક્સ કહે છે કે આ એક મુખ્ય નિયમ છે, વ્યક્તિગત નાણાંનું સંચાલન કરવાનું પગલું 1 બચતથી શરૂ થાય છે.

પર્સનલ ફાઇનાન્સ#2: બા ખરાબ ગ્રાહક; તમારા ક્રેડિટ કાર્ડ અને લોનનું સંચાલન કરો

વ્યક્તિગત નાણાંકીય મૂળભૂત બાબતોને યોગ્ય રીતે મેળવવાનું આ બીજું પાસું છે.ક્રેડિટ કાર્ડ જો તમે તેનો સારી રીતે અને તમારા ફાયદા માટે ઉપયોગ કરો તો તે મહાન છે. અલબત્ત, તમે કંપની માટે ખૂબ જ ખરાબ ગ્રાહક બની જશો, જો તમે સમયસર તમારા ક્રેડિટ કાર્ડના બિલની ચૂકવણી કરશો, તો ક્યારેય વિલંબ કરશો નહીં અને તમને ઓફર કરાયેલ ક્રેડિટનો ઉપયોગ કરશો. અને હા, તમે કેશ-બેક અને રિવોર્ડ પોઈન્ટ પણ મેળવી શકો છો.

તમારી લોનનું સંચાલન કરવું પણ ખૂબ જ મહત્વપૂર્ણ છે, તમારે એ જાણવાની જરૂર છે કે તમે સંભવતઃ સંપત્તિ (દા.ત. મિલકત)ની કદર કરવા અથવા અસ્કયામતો (દા.ત. વાહન) ની અવમૂલ્યન માટે લોન લીધી છે. અસ્કયામતોનું અવમૂલ્યન મર્યાદિત હોવું જોઈએ અને અસ્કયામતોની કદર કરવા માટે લેવામાં આવતી જવાબદારીની રકમ એવી હોવી જોઈએ કે તે અનુચિત દબાણ ન બનાવે.

પર્સનલ ફાઇનાન્સ #3: ટેક્સ બચાવવાના રસ્તાઓમાં રોકાણ કરો

યુ.એસ.માં 401(k) માં ઉમેરવું એ ખૂબ જ સારો વિચાર છે. ભારતમાં, જાહેર ભવિષ્ય નિધિ (પીપીએફ) એ હકીકતને કારણે ઉત્તમ માર્ગમાં છે કે:

- રોકાણ કરેલી રકમ કરમુક્ત છે

- વળતર નિશ્ચિત અને કરમુક્ત છે

- આનિવૃત્તિ આયોજન ભવિષ્ય માટે કીટી બનાવે છે

ELSS, ની પ્રખ્યાત કર બચત યોજનાઓમાંની એકમ્યુચ્યુઅલ ફંડ રોકાણકારો વચ્ચે. સામાન્ય રીતે, ELSS મ્યુચ્યુઅલ ફંડ્સ લેવા ઇચ્છુક તમામ પ્રકારના રોકાણકારો માટે યોગ્ય છેબજાર- માટે જોડાયેલા જોખમોટેક્સ પ્લાનિંગ અને પૈસાની બચત. કોઈપણ વ્યક્તિ તેમના જીવનના કોઈપણ સમયે ELSS ફંડમાં રોકાણ કરી શકે છે. જ્યારે 5-7 વર્ષ માટે રોકાણ કરવામાં આવે ત્યારે સારું ELSS વળતર મેળવી શકાય છે, તેથી 3 વર્ષ પછી તમારું લૉક-ઇન સમાપ્ત થઈ જાય પછી નાણાં ન ખેંચવાનું સૂચન કરવામાં આવે છે. વધુ સારું વળતર મેળવવા માટે તેને લાંબા સમય સુધી પકડી રાખવાનો પ્રયાસ કરો. જો કે, તમારી કારકિર્દીના પ્રારંભિક તબક્કા દરમિયાન કર બચત ELSS ફંડ્સમાં રોકાણ કરવાનું સૂચન કરવામાં આવે છે જેથી કરીને સમય જતાં તમારા પૈસા વધે અને તમને વધુ સારું વળતર મળે.

કેટલાક શ્રેષ્ઠ પ્રદર્શન કરતા ELSS ફંડ્સ છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata India Tax Savings Fund Growth ₹42.2437

↓ -0.12 ₹4,335 2.2 -4.2 9.4 15.1 23.4 19.5 IDFC Tax Advantage (ELSS) Fund Growth ₹146.274

↓ -0.15 ₹6,597 4 -3.1 4.8 14 28.8 13.1 DSP BlackRock Tax Saver Fund Growth ₹136.041

↓ -0.59 ₹16,218 6.3 -0.9 16.7 19.3 27.7 23.9 L&T Tax Advantage Fund Growth ₹126.816

↓ -0.68 ₹3,871 2.2 -3.7 11.8 17.6 24.4 33 Aditya Birla Sun Life Tax Relief '96 Growth ₹56.75

↓ -0.07 ₹14,462 4.7 -3.6 8.4 12.2 16.5 16.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

પર્સનલ ફાઇનાન્સ#4: માફ કરવા કરતાં સુરક્ષિત રહેવું વધુ સારું, વીમો ખરીદો!

સંરક્ષણ એ યોગ્ય વ્યક્તિગત નાણાકીય આયોજનની ખાતરી છે. ખરીદીવીમા ખૂબ જ મહત્વપૂર્ણ છે, શરૂઆતમાં જીવન કવરના સ્વરૂપમાં ખરીદોટર્મ ઈન્સ્યોરન્સ. તમે જેટલું વહેલું ખરીદો છો, તેટલું સસ્તું છે. ખાતરી કરો કે તમે (અને કુટુંબ) તબીબી સંભાળ માટે પણ પૂરતા વીમા દ્વારા આવરી લેવામાં આવ્યા છે. તબીબી ખર્ચ દર વર્ષે વધી રહ્યો છે અને સારી તબીબી સંભાળ ખૂબ ખર્ચાળ છે. અહીં ઢંકાયેલું અથવા અન્ડર-કવર ન થવાથી તમારી બચતમાં વાસ્તવિક છિદ્ર થઈ શકે છે.

વ્યક્તિગત નાણાં #5: તમે જે સમજો છો અથવા સમજી શકો છો તેમાં રોકાણ કરો

તમે સમજી શકતા નથી તેવા ઉત્પાદનો ખરીદશો નહીં. જો તમે સ્ટ્રક્ચર્ડ પ્રોડક્ટ અથવા ડેરિવેટિવ્ઝને સમજી શકતા નથી, તો તમારે ન હોવું જોઈએરોકાણ અથવા તેમાં વેપાર કરો. સરળ ઉત્પાદનો અને વ્યૂહરચનાઓ કે જે તમે સમજી શકો તેમાં રોકાણ કરો. ભલે તે સ્ટોક હોય કે મ્યુચ્યુઅલ ફંડ, તમે શું મેળવી રહ્યા છો તે સમજો. સ્ટોક પસંદ કરતી વખતે, ખાતરી કરો કે તમે શેના માટે સ્ટોક ખરીદી રહ્યા છો તે જાણો અને તેના વિશે ખાતરી કરો. સ્ટોકના ઉત્પાદનનું ભવિષ્ય શું છે, મેનેજમેન્ટની ગુણવત્તા શું છે વગેરે? જો તમે સ્ટોક્સનું વિશ્લેષણ કરી શકતા નથી, તો મ્યુચ્યુઅલ ફંડ્સને વળગી રહો. પ્રોફેશનલ મેનેજરોને ફંડ મેનેજર કહેવાય છે જેઓ સારી રીતે લાયકાત ધરાવતા હોય છે અને નાણાંનું સંચાલન કરવાનું તેમનું રોજનું કામ હોય છે તે વધુ સારી રીતે ભંડોળનું સંચાલન કરશે. કાળજીપૂર્વક વિચારણા કર્યા પછી તમારા ઉત્પાદનો પસંદ કરો. તમારા પોર્ટફોલિયોમાં યોગ્ય ઉત્પાદનો મેળવવાથી વધુ સારું વળતર મળે છે.

વ્યક્તિગત નાણાં #6: ટોળાને અનુસરશો નહીં, તેઓ લગભગ હંમેશા ખોટા હોય છે

BSE સેન્સેક્સ (ઇન્ડિયા ઇક્વિટી બેન્ચમાર્ક) ના 2000 થી 2016 સુધીના મ્યુચ્યુઅલ ફંડ પ્રવાહો (બજારમાં પ્રવેશવા અથવા બહાર નીકળતા રોકાણકારો માટે પ્રોક્સી) સામેના નીચેના ડેટા પર એક નજર નાખો. જ્યારે બજાર તળિયાની રચના કરતું હોય ત્યારે ટોળું હંમેશા બહાર નીકળવાનું અને જ્યારે બજાર ટોચની રચના કરતું હોય ત્યારે સૌથી વધુ રોકાણ કરવા લાગે છે! તેથી જ્યારે દરેક ખરીદતું હોય ત્યારે બિલકુલ ખરીદશો નહીં અને જ્યારે દરેક જણ વેચી રહ્યું હોય ત્યારે વેચશો નહીં! તે ક્યારેય સારો વિચાર નથી.

Talk to our investment specialist

પર્સનલ ફાઇનાન્સ#7: લાંબા, ખરેખર લાંબા સમય સુધી રોકાણ કરતા રહો

ખરેખર લાંબા સમય સુધી સારી કંપનીઓ અથવા શેરોમાં રોકાણ કરવાનું અર્થપૂર્ણ છે. જો કંપનીનું મેનેજમેન્ટ સારી ગુણવત્તાનું હોય, તો તેઓ તમારા માટે ખૂબ પૈસા કમાઈ શકે છે. ઈન્ફોસિસ શેર (ભારતમાં સોફ્ટવેર/આઈટી કંપની)નું નીચેનું ઉદાહરણ લો. 1993 માં, તેના IPO પર 100 શેર માત્ર 9500 રૂપિયામાં ખરીદવામાં આવ્યા હતા. 24 વર્ષ પછીના આ નાણાંની કિંમત લગભગ USD 1 મિલિયન ~ INR 5 કરોડ (INR 5,00,00,000), આ એકCAGR વાર્ષિક 50% થી વધુ!

પર્સનલ ફાઇનાન્સ#8: તમારા બધા ઇંડાને એક ટોપલીમાં ન મૂકો, વૈવિધ્ય બનાવો!

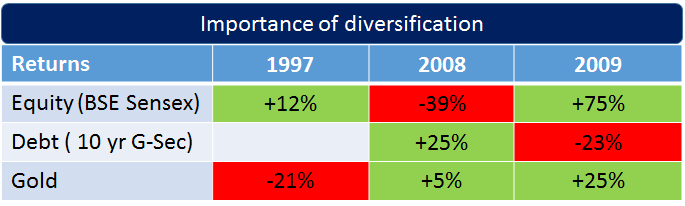

વ્યક્તિએ તેમના બધા ઇંડા એક ટોપલીમાં ન મૂકવા જોઈએ, જે મહત્વનું છે તે એ છે કે એસેટ ક્લાસ અને સ્ટોક્સમાં પણ વિવિધતા લાવવાનું છે.અંતર્ગત રોકાણ વિવિધ એસેટ ક્લાસ અલગ-અલગ સમયગાળામાં કામ કરે છે અને તેથી સ્ટોક્સ, ફંડ્સ વગેરેનો પોર્ટફોલિયો બનાવવો મહત્વપૂર્ણ છે. આ કેલેન્ડર વર્ષ 1997, 2008 અને 2009 માટે 3 અલગ-અલગ એસેટ ક્લાસમાં રિટર્ન દ્વારા નીચે પ્રદર્શિત થાય છે. વિવિધ એસેટ ક્લાસમાં કરવામાં આવેલ દર વર્ષે. સ્ટૉક સાથે પણ, વાર્તા ચલાવવા માટે માત્ર એક ખેલાડીની પસંદગી કરવી નહીં, પરંતુ વધુ સ્ટોક્સ પસંદ કરવા અથવા રમવા માટે ઘણી વાર્તાઓ હોવી મહત્વપૂર્ણ છે. ફરીથી મ્યુચ્યુઅલ ફંડ્સ સાથે, વ્યક્તિએ એક જ મેનેજર અથવા સિંગલ ફંડને પકડી રાખવાની જરૂર નથી, પોતાને ફેલાવવું વધુ સારું છે.

પર્સનલ ફાઇનાન્સ#9: ખરીદો અને પકડી રાખો એ એક સામાન્ય કહેવત છે, પરંતુ ફરીથી સંતુલન, તે મહત્વપૂર્ણ છે!

પોર્ટફોલિયો બનાવતી વખતે, તે મહત્વનું છેખરીદો અને પકડી રાખોજો કે, નોન-પર્ફોર્મર્સને બહાર કાઢવું એ પણ મહત્વનું છે, પછી ભલે તે સ્ટોક હોય, મ્યુચ્યુઅલ ફંડ હોય કે કોઈપણ રોકાણ. કોઈને પણ તેમના તમામ નિર્ણયો યોગ્ય નથી મળતા. વોરેન બફેટે પણ રોકાણની ભૂલો કરી છે, દા.ત. સલોમન બ્રધર્સ, ટેસ્કો, યુએસ એરવેઝ, ડેક્સ્ટર શુઝ કંપની જ્યાં તેણે ખોટ કરી છે અથવા માંડ માંડ કેશ આઉટ કર્યું છે. શું મહત્વનું છે કે ખોટું કરતાં ઘણા વધુ અધિકારો મેળવવાનું છે! ભૂલનો અહેસાસ કરવો, તેને સ્વીકારવું અને વધુ સારા રોકાણ તરફ આગળ વધવું મહત્વપૂર્ણ છે, પછી ભલે તેનો અર્થ ખોટમાં ઘટાડો થાય. યાદ રાખો કે નુકસાન તમારા સકારાત્મક વળતરને દૂર કરે છે.

પર્સનલ ફાઇનાન્સ#10: ભવિષ્ય માટે યોજના બનાવો, વસિયતનામું બનાવો

વસિયતનામું બનાવવું એ ખૂબ જ મહત્વપૂર્ણ કાર્ય છે. મૂળભૂત ઇચ્છા બનાવવી એ ખૂબ જ સરળ કાર્ય છે અને તેમાં સમય લાગતો નથી. આજે ઈન્ટરનેટના આગમન સાથે "ઈ-વિલ" નામની કોઈ વસ્તુ બનાવવા માટે તે ખૂબ જ સીમલેસ બની ગયું છે. આ ખૂબ જ ટૂંકા ગાળામાં બનાવી શકાય છે અને અસ્કયામતોના ઉત્તરાધિકારને સુનિશ્ચિત કરવામાં ઘણો આગળ વધી શકે છે. જેઓ પાસે પુષ્કળ સંપત્તિ છે અને તેઓ અદ્યતન સેવાઓ ઇચ્છે છે તેઓ એસ્ટેટ પ્લાનિંગ કરી શકે છે અને જરૂરી પગલાં લઈ શકે છે.

ઉપરોક્ત તમામ કેટલાક મુખ્ય પગલાઓ અને પાસાઓ છે જેને વ્યક્તિગત નાણાંનું સંચાલન કરતી વખતે જોવાની જરૂર છે. કેટલાક મૂળભૂત છે, જ્યારે કેટલાક આયોજન, અમલ અને ભવિષ્ય સાથે સંબંધિત છે. ઉપરોક્ત મોટા ભાગની અથવા બધી કાળજી લેવાથી વધુ સારું પરિણામ આવશેનાણાકીય આયોજન અને વધુ સુરક્ષિત ભવિષ્ય!

All efforts have been made to ensure the information provided here is accurate. However, no guarantees are made regarding correctness of data. Please verify with scheme information document before making any investment.

You Might Also Like