+91-22-48913909

+91-22-48913909

Table of Contents

તમારા નિવૃત્તિ આયોજન માટે સુવર્ણ માર્ગદર્શિકા!

જ્યારે તમે 'નિવૃત્તિ' શબ્દ સાંભળો છો ત્યારે તમારા મનમાં કયા વિચારો આવે છે? શું તમે વારંવાર મુસાફરી કરો છો? અથવા કદાચ ફક્ત તમારા પૌત્રો સાથે રમી રહ્યા છો? જો કે, કેટલાક લોકો નિવૃત્તિ વિશે વિચારી શકે છે, જ્યારે કેટલાક યુવાનો અવગણના કરી શકે છે. સારું,નિવૃત્તિ માટે આયોજન અથવા કોઈપણ રોકાણને કોઈ ઉંમરની જરૂર નથી કારણ કે તે ફક્ત તમારા ભવિષ્યને સુરક્ષિત કરવા માટે છે! જ્યારે નિવૃત્તિના આયોજનની વાત આવે છે, ત્યારે સ્માર્ટ અને પ્રારંભિક યોજનાઓ તમારા નિવૃત્ત થયા પછી આરામદાયક જીવન જીવવા માટે પૂરતા પૈસા બનાવી શકે છે. જો તમે નિવૃત્તિના આયોજન વિશે વિચાર્યું નથી, તો હમણાં જ કરવાનું શરૂ કરો! તમારી નિવૃત્તિનું આયોજન શરૂ કરવા માટે તમારે અહીં કેટલાક સોનેરી પગલાંઓ અનુસરવાની જરૂર છે. ઉપરાંત, ભારતમાં ઉપલબ્ધ પેન્શન યોજનાઓ જાણો અને તે મુજબ શ્રેષ્ઠ નિવૃત્તિ યોજના બનાવો!

Talk to our investment specialist

નિવૃત્તિ માટે આયોજન

એક સંપૂર્ણ નિવૃત્ત જીવન યોગ્ય આયોજન અને અમલ સાથે આવે છે. ‘સાચું આયોજન અને યોગ્ય રોકાણ’ એ સૌથી મહત્ત્વનું છે! જો કે, દરેક વ્યક્તિની અલગ-અલગ જરૂરિયાતો સાથે અલગ-અલગ જીવનશૈલી હોય છે. તેથી જ, તમારે સૌ પ્રથમ તમારી જરૂરિયાતો, જીવનશૈલી, તમે કઈ ઉંમરે નિવૃત્ત થવા માંગો છો અને તમારી વાર્ષિકકમાણી. તમારા માસિક ખર્ચનું મૂલ્યાંકન કરો, આ તમને મહત્વપૂર્ણ અને બિનજરૂરી બંને બાબતોના સંદર્ભમાં તમારા ખર્ચ વિશે ખ્યાલ આપશે. આ તમને એક રેખા તરફ પણ દોરશે જ્યાં તમે દર મહિને કેટલી બચત કરી શકો છો તેનો અંદાજ લગાવી શકો છો.

શ્રેષ્ઠ નિવૃત્તિ યોજનાઓ: કેવી રીતે આયોજન કરવું

નિવૃત્તિનું આયોજન જીવનમાં મહત્વનું કાર્ય માનવામાં આવે છે. અગાઉ તમે નિવૃત્તિ પછી વિશે વિચારો છો અનેબચત કરવાનું શરૂ કરો તેના માટે, વહેલા તમે તણાવમુક્ત જીવન જીવી શકશો. તમારી વય પ્રમાણે તમારી નિવૃત્તિ માટે આયોજન કરવું એ શ્રેષ્ઠ માર્ગ માનવામાં આવે છે. અહીં કેટલીક ટીપ્સ છે જે તમારે અનુસરવાની જરૂર છે.

તમારા 20 ના દાયકાના અંતમાં

તમારી નિવૃત્તિ યોજના શરૂ કરવા માટે, તમે તમારી કંપની દ્વારા ઓફર કરવામાં આવતા નિવૃત્તિ લાભો શોધવાનું શરૂ કરી શકો છો. તમે એમ્પ્લોઇઝ પ્રોવિડન્ટ ફંડ માટે સાઇન અપ કરી શકો છો (ઇપીએફ). EPF એ એક નિવૃત્તિ યોજના છે જેમાં તમારા એમ્પ્લોયર EPF ખાતામાં દર મહિને ચોક્કસ રકમ જમા કરે છે અને તે તમારા પગારના ચેકમાંથી કાપવામાં આવે છે. એમ્પ્લોઈઝ પ્રોવિડન્ટ ફંડ ઓર્ગેનાઈઝેશન ઓફ ઈન્ડિયા (EPFO) દ્વારા ફંડની જાળવણી કરવામાં આવે છે.

નિવૃત્તિ આયોજનના દરેક તબક્કે, તમારે તમારા કોર્પસમાં વિવિધ સંપત્તિઓનો પોર્ટફોલિયો રાખવો જોઈએ. પોર્ટફોલિયોમાં સામાન્ય રીતે સ્ટોક્સ, નિશ્ચિત આવકના સાધનો અને રોકડ સંપત્તિનો સમાવેશ થાય છે. તમારા 20 માં તમે લાંબા ગાળાની કમાણી કરી શકો છોરોકાણ યોજના કાં તો ઇક્વિટી જેવી વધુ જોખમ લેતી અસ્કયામતોમાં અથવા રોકડ, એફડી વગેરે જેવી ઓછી જોખમી અસ્કયામતોમાં.

વધુમાં,રોકાણ તમારી નિવૃત્તિની વહેલી તકે તમને ચક્રવૃદ્ધિ વ્યાજના લાભોનો આનંદ માણવા દે છે. ચક્રવૃદ્ધિ વ્યાજ લાંબા ગાળે તમારા યોગદાનને વેગ આપી શકે છે કારણ કે તે તમારા એકાઉન્ટને એકલા સાદા વ્યાજ સાથે ઝડપી દરે વૃદ્ધિ કરશે. તમે તમારી વાર્ષિક આવકના ઓછામાં ઓછા 10% નિવૃત્તિ ખાતામાં મૂકીને તમારી પોતાની વ્યક્તિગત નિવૃત્તિ બચત યોજનાઓ પણ બનાવી શકો છો. આ સિવાય તમારે તમારા ખર્ચ પર અંકુશ લગાવવાની જરૂર છે. નિવૃત્તિનું આયોજન હોય કે કોઈપણ રોકાણ, શરૂઆત કરવા માટે 20 વર્ષની યોગ્ય ઉંમર છે. ચુસ્ત બજેટ બનાવવાની આદત પાડવાનો પણ સારો સમય છે જે તમને ઓછો ખર્ચ કરવામાં અને વધુ બચત કરવામાં મદદ કરશે.

તમારા 30 માં

જો તમે નિવૃત્તિના આયોજન માટે તમારી 20 વર્ષની પ્રેક્ટિસને અનુસરી છે, તો તમને તમારી આગળની યોજનાઓ વિશે પણ સ્પષ્ટ સમજણ હશે. ઠીક છે, 30 એ સમય છે જ્યારે તમારી પાસે કુટુંબની વધુ જવાબદારીઓ હોય છે અને તેથી, તમારે તે મુજબ તમારા રોકાણોની યોજના કરવી પડશે. 30 ના દાયકા દરમિયાન, તમારા નિવૃત્તિ આયોજનના ભાગ રૂપે, તમે તમારામાં ટૂંકા ગાળાના રોકાણો ઉમેરી શકો છોએસેટ ફાળવણી. વધુમાં, તમે તમારી નિવૃત્તિની લક્ષિત તારીખના આધારે તમારો પોર્ટફોલિયો સેટ કરી શકો છો.

આ ઉંમરે, તમારે ખરીદવું જોઈએઆરોગ્ય વીમો અને તમારા પરિવારને પણ પ્રદાન કરોજીવન વીમો. વિવિધ રોકાણ અને બચત વિકલ્પો વિશે જાણવાનું શરૂ કરો કે જેમાં તમે નોંધણી કરાવી શકો. આ સમયગાળા દરમિયાન, તમારે એક દ્વારા ઈમરજન્સી ફંડ પણ બનાવવું જોઈએફિક્સ્ડ ડિપોઝિટ એકાઉન્ટ જે કોઈપણ સમયે દૂર કરી શકાય છે અને તે વ્યાજમુક્ત છે. ખાતરી કરો કે તમે તમારી જાતને દેવાથી મુક્ત રાખો અને વધુ બચત કરો.

તમારા 40 માં

આ તે સમય છે જ્યારે તમે સારી રીતે સેટલ હોવ અને તમારી પાસે પૂરતી બચત અને સંપત્તિ હોય. પરંતુ, જીવનના આ તબક્કે, તમે તમારા બાળકોની જવાબદારીઓમાં પણ વધુ વ્યસ્ત રહેશો. ઠીક છે, 40માં તમારા નિવૃત્તિના આયોજનના ભાગ રૂપે, ખાતરી કરો કે તમે તમારા બધા દેવાની ચૂકવણી કરો છો અને તમારી જાતને જવાબદારીઓથી મુક્ત રાખો છો. જો કે, તમારા નિવૃત્તિ ખાતામાં યોગદાન આપવાનું બંધ કરશો નહીં, તેમ કરવાનું ચાલુ રાખો.

આ ઉંમરે લોકો વારંવાર એક ભૂલ કરે છે કે તેઓ તેમના નિવૃત્તિ ભંડોળનો ઉપયોગ કરવાનું વલણ ધરાવે છે. આને સખત રીતે ટાળો કારણ કે તમે તમારી નિવૃત્તિની કીટીને સમાપ્ત કરી શકો છો, જે તમારા નિવૃત્તિ આયોજન અને બચતના વર્ષોની સખત મહેનતને પણ અસર કરશે.

તમારા 50 માં

આ તે સમય છે જ્યારે મોટાભાગના લોકો સારા પગાર ધોરણે કમાતા હશે અને બાળકના શિક્ષણ જેવી કેટલીક જવાબદારીઓથી આગળ વધી રહ્યા હશે, જે તમારી નિવૃત્તિ બચત અને રોકાણોને સારો ટેકો આપશે. જો તમે તમારા જીવનના આ તબક્કે રોકાણ કરવાનું વિચારી રહ્યા હોવ તો ઓછા જોખમવાળા સાધનોમાં વધુ રોકાણ કરોપ્રવાહિતા ભાગ

જ્યારે તમે તમારા 50 પર પહોંચો છો, ત્યારે તમારે ધીમે ધીમે તમારી શેરની ફાળવણી ઘટાડવી જોઈએ અને તમારા નિશ્ચિત આવક રોકાણમાં વધારો કરવો જોઈએ. જો તમારું રોકાણ અત્યાર સુધીમાં પરિપક્વતાના તબક્કે છે અને જો તમે તે ભંડોળને અન્ય સાધનમાં ફરીથી રોકાણ કરવા માંગતા હો, તો કરની અસરો, જોખમો અને ચોક્કસ સાધનની તરલતાને ધ્યાનમાં લો. આ ઉંમર દરમિયાન, તમારે તમારા રોકાણો પર નજર રાખવા વિશે ખૂબ જ વિશેષ બનવું પડશે.

તમારા 60 અને તેથી વધુ ઉંમરના

તમારા 60 ના દાયકા દરમિયાન, જો તમે નિવૃત્ત થશો તો તમારી નિવૃત્તિની યોજનાને અમલમાં મૂકવામાં આવશે. જ્યારે તમે તમારા નિવૃત્ત જીવનની નજીક હોવ ત્યારે તમે ઓછી જોખમ ધરાવતી, તરલતા વધુ હોય અથવા ઓછા વ્યાજ દરનું જોખમ ધરાવતા હોય તેવી સ્કીમ્સનો લાભ લઈ શકો છો. તમને કેટલી વાર પૈસાની જરૂર પડશે તેના આધારે ચૂકવણીના વિકલ્પો પસંદ કરો.

નિવૃત્તિ કેલ્ક્યુલેટર

નિવૃત્તિ કેલ્ક્યુલેટર એ અંદાજ કાઢવાની એક આદર્શ રીત છે કે નિવૃત્તિ પછી તમારે કેટલા પૈસા બચાવવાની જરૂર પડશે. આ કેલ્ક્યુલેટરનો ઉપયોગ કરતી વખતે તમારે વર્તમાન વય, આયોજિત નિવૃત્તિ વય, નિયમિત ખર્ચ, જેવા ચલ ભરવાની જરૂર પડશે.ફુગાવો દર અને રોકાણો (અથવા ઇક્વિટી બજારો વગેરે) પર અપેક્ષિત લાંબા ગાળાની વૃદ્ધિ દર. આ તમામ ચલોનો સરવાળો તમને માસિક બચત કરવા માટે જરૂરી રકમની ગણતરી કરવામાં મદદ કરશે. આ રકમ તમને અમુક ધારણાઓને ધ્યાનમાં રાખીને નિવૃત્તિ પછી જરૂરી નાણાં આપશે.

નિવૃત્તિ કેલ્ક્યુલેટરનું ઉદાહરણ નીચે આપેલ છે-

Know Your Monthly SIP Amount

નિવૃત્તિ બચત યોજનાઓ અથવા રોકાણ વિકલ્પો

ભારતમાં ઉપલબ્ધ કેટલાક શ્રેષ્ઠ પૂર્વ-નિવૃત્તિ વિકલ્પો નીચે મુજબ છે:

નવી પેન્શન યોજના

એનરોકાણકાર દર મહિને ઓછામાં ઓછા INR 500 અથવા વાર્ષિક INR 6000 જમા કરાવી શકે છે, જે તેને ભારતીય નાગરિકો માટે રોકાણના સૌથી અનુકૂળ સ્વરૂપોમાંથી એક બનાવે છે. રોકાણકારો વિચારી શકે છેએનપીએસ તેમના માટે એક સારા વિચાર તરીકેવહેલી નિવૃત્તિ આયોજન કારણ કે ઉપાડના સમય દરમિયાન કોઈ સીધી કર મુક્તિ નથી કારણ કે રકમ કરમુક્ત છેઆવક વેરો એક્ટ, 1961.

ઇપીએફ

કર્મચારી ભવિષ્ય નિધિ હેઠળ, કર્મચારીઓ તેમજ એમ્પ્લોયર તેમના મૂળભૂત પગારમાંથી (અંદાજે 12%) EPF ખાતામાં ચોક્કસ રકમનું યોગદાન આપે છે. તમારા બેઝિક સેલરીનો આખો 12% એમ્પ્લોયી પ્રોવિડન્ટ ફંડમાં રોકાણ કરવામાં આવે છે. મૂળભૂત પગારના 12%માંથી, 3.67% કર્મચારી ભવિષ્ય નિધિ અથવા EPFમાં રોકાણ કરવામાં આવે છે અને બાકીના 8.33% તમારા EPS અથવા કર્મચારીની પેન્શન યોજનામાં ડાયવર્ટ કરવામાં આવે છે. તેથી, કર્મચારી ભવિષ્ય નિધિ એ એક શ્રેષ્ઠ બચત પ્લેટફોર્મ છે જે કર્મચારીઓને દર મહિને તેમના પગારનો એક ભાગ બચાવવા અને નિવૃત્તિ પછી તેનો ઉપયોગ કરવા સક્ષમ બનાવે છે.

ઇક્વિટીઝ

રોકાણકારો કે જેમની પાસે ઉચ્ચ-જોખમની ભૂખ ઇક્વિટીમાં રોકાણ કરવાનું વિચારી શકો છો. રોકાણકારો ઘણા વિકલ્પોમાંથી પસંદ કરી શકે છે જેમ કેલાર્જ કેપ ફંડ્સ, મધ્ય અનેનાની ટોપી અનેવિષયોનું ભંડોળ. લાર્જ-કેપ ફંડ્સની સરખામણીમાં ઓછું જોખમ હોય છેમિડ-કેપ અને વિષયોનું ભંડોળ. થીમેટિક ફંડ્સ ચોક્કસ ઉદ્યોગને એક્સપોઝર આપે છે, તેથી તેઓ તમામ ઇક્વિટીમાં સૌથી વધુ જોખમો ધરાવે છેમ્યુચ્યુઅલ ફંડ. રોકાણકારો રોકાણ કરવાનું વિચારી રહ્યા છેઇક્વિટી ફંડ્સ તેમના નિવૃત્તિ આયોજનના ભાગરૂપે તેમને લાંબા સમય સુધી એટલે કે 5-10 વર્ષથી વધુ સમય માટે રહેવાની સલાહ આપવામાં આવે છે.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Nippon India Small Cap Fund Growth ₹158.379

↑ 0.48 ₹55,491 -2.4 -9.2 5.6 21.7 39 26.1 ICICI Prudential Infrastructure Fund Growth ₹182.77

↑ 0.55 ₹7,214 2.6 -3.8 7.1 28.1 38.9 27.4 Motilal Oswal Midcap 30 Fund Growth ₹94.5278

↑ 1.44 ₹26,028 -4.3 -10.9 14.9 27 36.9 57.1 IDFC Infrastructure Fund Growth ₹48.045

↑ 0.19 ₹1,563 0.9 -6.6 5.3 25.9 36.1 39.3 L&T Emerging Businesses Fund Growth ₹75.9538

↑ 0.35 ₹13,334 -5.3 -12.2 3.3 18.4 35.7 28.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25 ઇક્વિટી પર આધારિત ભંડોળસંપત્તિ >= 500 કરોડ & પર છટણી કરેલ5 વર્ષCAGR પરત

બોન્ડ

બોન્ડ સૌથી વધુ લોકપ્રિય પૈકી એક છેનિવૃત્તિ રોકાણ વિકલ્પો. બોન્ડ એ ડેટ સિક્યોરિટી છે જ્યાં ખરીદનાર/ધારક શરૂઆતમાં ઇશ્યુઅર પાસેથી બોન્ડ ખરીદવા માટે મુખ્ય રકમ ચૂકવે છે. બોન્ડ જારી કરનાર ધારકને નિયમિત અંતરાલે વ્યાજ ચૂકવે છે અને પરિપક્વતાની તારીખે મુખ્ય રકમ પણ ચૂકવે છે. કેટલાક બોન્ડ સારા 10-20% p.a. વ્યાજ દર. ઉપરાંત, રોકાણના સમયે બોન્ડ્સ પર કોઈ ટેક્સ લાગુ પડતો નથી. કારણ કે આ ફંડો મોટા ભાગના નાણાંનું રોકાણ સરકારી સિક્યોરિટીઝ, કોર્પોરેટ બોન્ડ જેવા ડેટ સાધનોમાં કરે છે.મની માર્કેટ સાધનો વગેરે, તેઓ ઇક્વિટી કરતાં પ્રમાણમાં સુરક્ષિત રોકાણ તરીકે ગણવામાં આવે છે. જો કે, તેમાં રોકાણ કરવામાં જોખમો છેડેટ ફંડ પણ

શ્રેષ્ઠ બોન્ડ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity ICICI Prudential Corporate Bond Fund Growth ₹29.5479

↑ 0.01 ₹29,929 3.1 4.9 9.3 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D Nippon India Prime Debt Fund Growth ₹59.5425

↑ 0.04 ₹6,738 3.5 5.2 10.1 7.7 8.4 7.44% 3Y 10M 6D 5Y 2M 26D Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.197

↑ 0.05 ₹24,570 3.4 5.2 10.1 7.6 8.5 7.31% 3Y 5M 16D 4Y 9M 14D HDFC Corporate Bond Fund Growth ₹32.3302

↑ 0.02 ₹32,527 3.3 5 9.9 7.5 8.6 7.31% 3Y 9M 5Y 10M 2D Kotak Corporate Bond Fund Standard Growth ₹3,741.25

↑ 1.70 ₹14,639 3.3 5 9.8 7.3 8.3 7.31% 3Y 2M 8D 4Y 5M 8D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25 દેવું પર આધારિત ભંડોળસંપત્તિ >= 200 કરોડ & પર છટણી કરેલ3 વર્ષનું CAGR વળતર.

પેન્શન યોજનાઓ

પેન્શન યોજનાઓ, જેને નિવૃત્તિ યોજના તરીકે પણ ઓળખવામાં આવે છે તે રોકાણ યોજનાઓ છે જે તમને તમારી બચતનો એક ભાગ સમયાંતરે એકઠા કરવા માટે ફાળવવા દે છે અને નિવૃત્તિ પછી તમને સ્થિર આવક પ્રદાન કરે છે. યોગ્ય પેન્શન સ્કીમ તમને નિવૃત્તિ માટે તબક્કાવાર આયોજન કરવા દે છે. તેથી, તમારી નિવૃત્તિનું આયોજન કરતી વખતે, શ્રેષ્ઠ નિવૃત્તિ યોજના પસંદ કરવાની સલાહ આપવામાં આવે છે જે તમે નિવૃત્ત થયા પછી તારણહાર તરીકે કાર્ય કરી શકે. ભારતમાં કેટલીક શ્રેષ્ઠ પેન્શન યોજનાઓ નીચે મુજબ છે-

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹48.98

↑ 0.20 ₹5,983 3.4 -2 9.9 18.8 29 18 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹37.418

↑ 0.12 ₹1,567 2.7 -1.4 8.5 15.1 20.8 14 Tata Retirement Savings Fund - Progressive Growth ₹62.4219

↑ 0.35 ₹1,914 -0.3 -4.4 10 14.8 19.3 21.7 Tata Retirement Savings Fund-Moderate Growth ₹61.8383

↑ 0.24 ₹2,008 0.7 -2.4 11 14.1 17.9 19.5 HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.33

↑ 0.01 ₹155 3 2.2 8.6 9.4 9.6 9.9 Tata Retirement Savings Fund - Conservative Growth ₹31.0935

↑ 0.04 ₹172 2.1 1.2 8.1 8.1 8.7 9.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

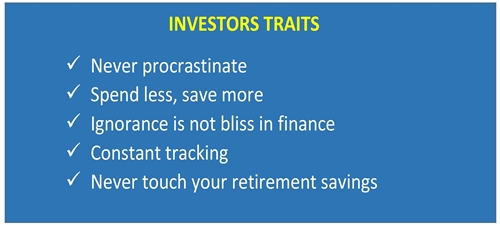

નિવૃત્તિ આયોજન: રોકાણકારોના લક્ષણો

પછી ભલે તમારો ઉદ્દેશ્ય 'આનંદભર્યું નિવૃત્ત જીવન હોય કે સાદું' હોય તમારે તેમના સુધી પહોંચવું પડશે! તેના માટે, દરેક રોકાણકારે અમુક વ્યક્તિત્વ લક્ષણો બનાવવું જોઈએ. તેથી, તમે તમારી નિવૃત્તિનું આયોજન શરૂ કરો તે પહેલાં, તમારે કેટલાક મહત્વપૂર્ણ અને મૂળભૂત લક્ષણોને જુઓ કે જેને તમારે વિકસાવવા અને તેને હમણાં નિયમિત બનાવવાની જરૂર છે!

નિવૃત્તિ માટેની યોજનાનો અર્થ માત્ર આર્થિક રીતે સુરક્ષિત હોવાનો જ નથી, પરંતુ તેનો અર્થ એ પણ છે કે આ ઉલ્લેખિત જીવન તબક્કાના લક્ષ્યો અનુસાર આયોજન કરવું. જીવનની અનિશ્ચિત ઘટનાઓ માટે મજબૂત નાણાકીય બેકઅપ સાથે તમારી જાતને જરૂરિયાતો પૂરી પાડો. તે માટે નિવૃત્તિનું આયોજન ખૂબ જ સક્રિય, સ્માર્ટ અને વ્યવસ્થિત હોવું જોઈએ.

સ્વસ્થ, સમૃદ્ધ અને શાંતિપૂર્ણ નિવૃત્ત જીવન માટે, તમારી નિવૃત્તિનું આયોજન હમણાં જ શરૂ કરો!

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

Good one, very useful