Table of Contents

- जीएसटीआर-9 क्या है?

- GSTR-9 किसे दाखिल करना चाहिए?

- GSTR-9 दाखिल करने की नियत तिथियां

- GSTR-9 फॉर्म के प्रकार

- GSTR-9 फॉर्म का विवरण

- भाग 1: मूल विवरण

- भाग 2: वित्तीय वर्ष के दौरान घोषित जावक और आवक आपूर्ति का विवरण

- भाग 3: वित्तीय वर्ष के दौरान दाखिल रिटर्न में घोषित आईटीसी का विवरण

- भाग 4: वित्तीय वर्ष के दौरान दाखिल किए गए रिटर्न में घोषित किए गए कर का विवरण

- भाग 5: चालू वित्त वर्ष के अप्रैल से सितंबर के रिटर्न में घोषित पिछले वित्तीय वर्ष के लेनदेन का विवरण या पिछले वित्त वर्ष की वार्षिक रिटर्न दाखिल करने की तारीख तक, जो भी पहले हो।

- भाग 6: अन्य जानकारी

- देर से फाइलिंग के लिए जुर्माना

- निष्कर्ष

GSTR-9: करदाताओं के लिए वार्षिक रिटर्न

के नीचेGST कर व्यवस्था, GSTR-9 एक अनिवार्य 'वार्षिक रिटर्न' है जिसे भारत में सभी पंजीकृत करदाताओं द्वारा दाखिल किया जाना है।

जीएसटीआर-9 क्या है?

GSTR-9 एक दस्तावेज है जिसे करदाताओं को सालाना फाइल करना होता हैआधार. इस दस्तावेज़ में विभिन्न कर श्रेणियों यानी सेंट्रल गुड्स एंड सर्विस टैक्स (CGST), स्टेट गुड्स एंड सर्विस टैक्स (SGST), इंटीग्रेटेड गुड्स एंड सर्विस टैक्स (IGST) और HSN कोड के तहत वर्ष के दौरान की गई आपूर्ति और खरीदारी से संबंधित सभी डेटा शामिल हैं। वर्ष का टर्नओवर और ऑडिट विवरण भी दाखिल किया जाना है।

यह का एकीकरण हैGSTR -1, GSTR-2A औरजीएसटीआर-3बी बुरादा। यह पारदर्शिता बनाए रखने में मदद करता है औरजवाबदेही.

GSTR-9 किसे दाखिल करना चाहिए?

सभी जीएसटी-पंजीकृत करदाताओं को साल में एक बार जीएसटीआर-9 दाखिल करना होता है।

हालांकि, यहां उन लोगों की सूची दी गई है जिन्हें GSTR-9 दाखिल करने की आवश्यकता नहीं है।

- आकस्मिक कर व्यक्ति

- इनपुट सेवा वितरक

- अनिवासी कर योग्य व्यक्ति

- टीडीएस का भुगतान करने वाले व्यक्ति

GSTR-9 दाखिल करने की नियत तिथियां

आमतौर पर, आपको आगामी वित्तीय वर्ष के 31 दिसंबर को या उससे पहले GSTR-9 दाखिल करना होता है। हालांकि सरकार को जरूरत महसूस होने पर तारीख बढ़ाई जा सकती है।

GSTR-9 फॉर्म के प्रकार

जीएसटीआर-9

यह उन लोगों द्वारा दाखिल किया जाना है जिन्होंने GSTR-1 और GSTR-3B दाखिल किया है।

जीएसटीआर-9ए

यह उन लोगों द्वारा दायर किया जाना है जिन्होंने जीएसटी संरचना योजना शुरू की है।

जीएसटीआर-9बी

यह ई-कॉमर्स ऑपरेटरों द्वारा दायर किया जाना है जिन्होंने वित्तीय वर्ष के दौरान जीएसटीआर -8 दाखिल किया है।

जीएसटीआर-9सी

यह रुपये के कुल कारोबार के साथ करदाताओं द्वारा दायर किया जाना है। वित्तीय वर्ष के दौरान 2.5 करोड़।

Talk to our investment specialist

GSTR-9 फॉर्म का विवरण

GSTR-9 करदाताओं के लिए सबसे महत्वपूर्ण रिटर्न है। यह करदाता की आवक और जावक आपूर्ति, आईटीसी भुगतान और प्रभावित करने वाले अन्य कारकों का पूरा विवरण रिकॉर्ड करता है।वित्त दायित्व एक वित्तीय वर्ष के लिए।

इस रूप में कुल 6 भाग होते हैं।

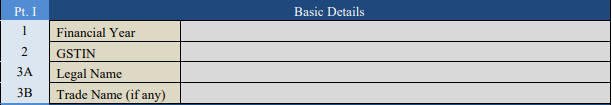

भाग 1: मूल विवरण

यह अनुभाग आपसे जीएसटीआईएन, नाम, व्यापार नाम और वित्तीय वर्ष जैसे विवरण मांगता है।

भाग 2: वित्तीय वर्ष के दौरान घोषित जावक और आवक आपूर्ति का विवरण

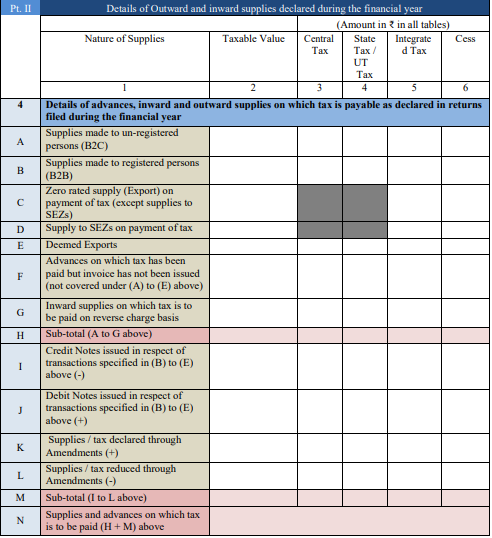

विभिन्न विवरणों के संग्रह के लिए इस भाग को दो खंडों में विभाजित किया गया है।

धारा 4

इसमें खरीद, बिक्री, अग्रिम जैसे विवरणों की प्रविष्टि शामिल है जिस पर कर देय है। कर योग्य मूल्य, IGST, SGST, CGST और उपकर मूल्य दर्ज करें।

A. अपंजीकृत व्यक्तियों (B2C) को आपूर्ति की गई।

ख. पंजीकृत व्यक्तियों को की गई आपूर्ति (बी2बी)।

सी. निर्यात शून्य-रेटेड आपूर्ति जिसके लिए पहले ही कर का भुगतान किया जा चुका है (एसईजेड को की गई आपूर्ति को छोड़कर)।

डी. कर के भुगतान पर एसईजेड को आपूर्ति।

ई. मानित निर्यात।

एफ. अग्रिम जिन पर कर का भुगतान किया गया है लेकिन चालान जारी नहीं किया गया है (उपरोक्त (ए) से (ई) के तहत कवर नहीं किया गया है)

जी. खरीद आपूर्ति जो रिवर्स चार्ज टैक्स के लिए उत्तरदायी हैं।

एच. लाइनों में उल्लिखित लेनदेन का कुल योग (उपरोक्त ए से जी)।

I. कोई भी क्रेडिट नोट जो ऊपर उल्लिखित लेनदेन के लिए जारी किया गया है।

जे. कोई भी डेबिट नोट जो ऊपर उल्लिखित लेनदेन के लिए जारी किया गया है।

ट. आपूर्ति या कर किन्हीं संशोधनों के माध्यम से घोषित किया गया।

एल. किसी भी संशोधन के माध्यम से आपूर्ति या कर कम किया गया।

एम। लाइन में उल्लिखित लेनदेन का उप-योग (उपरोक्त I से L)।

एन. आपूर्ति और अग्रिम जो लाइनों से कर के लिए उत्तरदायी हैं (ऊपर एच और एम)

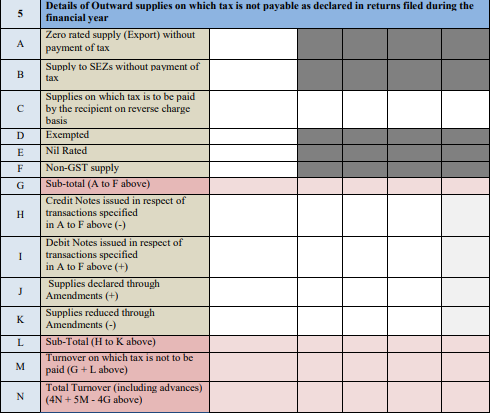

धारा 5

इसमें बिक्री का विवरण शामिल है जिसके लिए कर देय नहीं है। यह वित्तीय वर्ष के दौरान दाखिल रिटर्न में घोषित किया गया है।

ए. कर भुगतान के बिना शून्य-रेटेड आपूर्ति का निर्यात किया।

बी. सेज को बिना कर भुगतान के आपूर्ति की गई।

सी. आपूर्तियां जिसके लिए प्राप्तकर्ता द्वारा रिवर्स चार्ज टैक्स का भुगतान किया जाना है।

डी. छूट प्राप्त बिक्री आपूर्ति।

ई. शून्य-रेटेड बिक्री आपूर्ति।

एफ. गैर-जीएसटी आपूर्ति।

जी. ऊपर ए से एफ तक की पंक्तियों में उल्लिखित लेनदेन का उप-योग।

एच. कोई भी क्रेडिट नोट जो ऊपर उल्लिखित लेनदेन के लिए जारी किया गया है।

I. कोई भी डेबिट नोट जो ऊपर उल्लिखित लेनदेन के लिए जारी किया गया है।

जे आपूर्ति किसी भी संशोधन के माध्यम से घोषित।

के. आपूर्ति किसी भी संशोधन के माध्यम से कम हो गई।

एल. ऊपर एच से के तक लाइनों में उल्लिखित लेनदेन का उप-योग।

एम. टर्नओवर राशि जो ऊपर लाइन जी और एल से कर से मुक्त है।

N. कुल टर्नओवर राशि, जिसमें सभी अग्रिम शामिल हैं (ऊपर 4N + 5M - 4G)

भाग 3: वित्तीय वर्ष के दौरान दाखिल रिटर्न में घोषित आईटीसी का विवरण

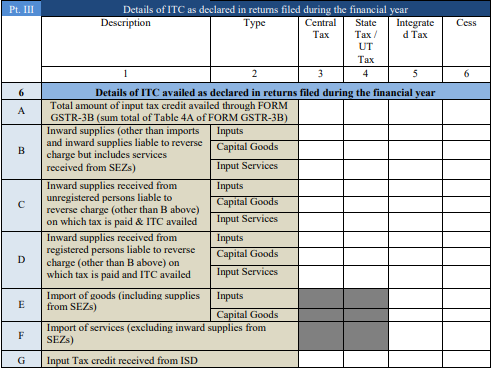

तीसरे भाग को तीन प्रश्नों में विभाजित किया गया है। ये सवाल आपके आईटीसी बैलेंस के बारे में पूछते हैं।

धारा 6

इसके लिए प्राप्त आईटीसी के विवरण की प्रविष्टि की आवश्यकता है। यह वित्तीय वर्ष के दौरान दाखिल रिटर्न में घोषित किया गया है।

A. GSTR-3B के माध्यम से प्राप्त ITC की कुल राशि।

बी इनपुट के लिए की गई खरीद आपूर्ति,राजधानी माल, और इनपुट सेवाएं (आयात और उन खरीद आपूर्तियों को छोड़कर जो रिवर्स चार्ज के लिए उत्तरदायी हैं, लेकिन एसईजेड से प्राप्त सेवाओं सहित)।

सी. अपंजीकृत व्यक्तियों से इनपुट, पूंजीगत सामान, और इनपुट सेवाओं के लिए प्राप्त खरीद आपूर्ति जो रिवर्स चार्ज के लिए उत्तरदायी हैं, जिसके लिए कर का भुगतान किया गया है और आईटीसी का लाभ उठाया गया है, ऊपर लाइन बी में उल्लिखित को छोड़कर।

डी. पंजीकृत व्यक्तियों से इनपुट, पूंजीगत सामान और इनपुट सेवाओं के लिए प्राप्त खरीद आपूर्ति, जो रिवर्स चार्ज के लिए उत्तरदायी है, जिसके लिए कर का भुगतान किया गया है और आईटीसी का लाभ उठाया गया है, ऊपर बिंदु बी में उल्लिखित को छोड़कर।

ई. इनपुट और पूंजीगत वस्तुओं के लिए एसईजेड से आपूर्ति सहित आयातित माल।

एफ. एसईजेड से खरीद आपूर्ति को छोड़कर आयातित सेवाएं।

जी. आईटीसी जो आईएसडी से प्राप्त हुआ है।

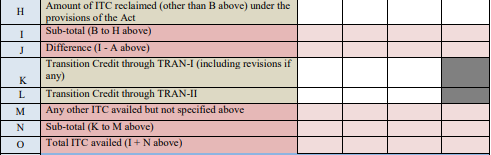

एच. सीजीएसटी अधिनियम के प्रावधानों के तहत आईटीसी की राशि (उपरोक्त लाइन बी में उल्लिखित के अलावा) पुनः प्राप्त की गई।

I. लाइनों के लिए उप-योग (ऊपर बी से एच)।

J. लाइनों I और A (I - A) के बीच का अंतर।

K. किसी भी संशोधन के साथ TRAN-I में उल्लिखित ट्रांज़िशन क्रेडिट।

एल. ट्रान-II में उल्लिखित ट्रांजिशन क्रेडिट।

एम. कोई अन्य आईटीसी जिसका लाभ उठाया गया है, लेकिन उपरोक्त किसी भी पंक्ति में उल्लेख नहीं किया गया है।

N. लाइनों के लिए उप-योग (K से M ऊपर)।

O. लाइनों (I और N) के लिए प्राप्त कुल ITC।

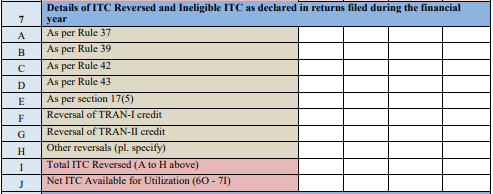

धारा 7

सीजीएसटी, आईजीएसटी, एसजीएसटी और उपकर मूल्य पर उलट आईटीसी और अपात्र आईटीसी के बारे में जानकारी भरें। ए. प्रतिफल का भुगतान न करने के मामलों में आईटीसी के उत्क्रमण के अनुसार (नियम 37)।

B. ISD द्वारा ITC के वितरण की प्रक्रिया के अनुसार (नियम 39)।

सी. इनपुट या इनपुट सेवाओं और उत्क्रमण के संबंध में आईटीसी के अनुसार (नियम 42)।

डी. पूंजीगत वस्तुओं और उत्क्रमण के संबंध में आईटीसी के अनुसार (नियम 43)।

ई. जीएसटी के तहत अवरुद्ध क्रेडिट के संबंध में (धारा 17(5))।

एफ. ट्रान-I में उल्लिखित क्रेडिट का प्रत्यावर्तन।

जी. ट्रान-II में उल्लिखित क्रेडिट का प्रत्यावर्तन।

ज. किसी अन्य उत्क्रमण के विनिर्देश।

I. ऊपर A से H की पंक्तियों में उल्लिखित कुल उलट ITC।

जे. उपयोग के लिए उपलब्ध शुद्ध आईटीसी (सेक्शन 6 लाइन ओ माइनस सेक्शन 7 लाइन I)

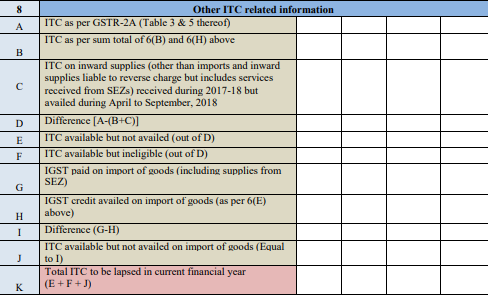

धारा 8

इसके लिए आपको आईटीसी से संबंधित अन्य जानकारी प्रदान करने की आवश्यकता है। A. GSTR-2A में दिए गए ITC के अनुसार।

B. लाइन 6B और 6H में उल्लिखित ITC का कुल योग।

सी. आयात और आवक आपूर्ति के अलावा बिक्री आपूर्ति पर आईटीसी रिवर्स चार्ज के लिए उत्तरदायी है। 2017-2018 की अवधि के दौरान SEZ से प्राप्त सेवाओं को शामिल करें, लेकिन अप्रैल और सितंबर, 2018 के बीच प्राप्त की गई।

डी. ए और बी प्लस सी के बीच अंतर। [ए - (बी + सी)]

ई. आईटीसी जो उपलब्ध है, लेकिन प्राप्त नहीं किया गया है, ऊपर लाइन डी से।

एफ। आईटीसी जो उपलब्ध है, लेकिन अपात्र है, ऊपर लाइन डी से।

G. IGST ने भुगतान कियाआयात एसईजेड से आपूर्ति सहित माल की।

ज. आईजीएसटी क्रेडिट माल के आयात पर लिया गया, जैसा कि पहले लाइन 6ई में बताया गया है।

I. लाइनों G और H (G - H) के बीच का अंतर

J. ITC उपलब्ध है लेकिन माल के आयात पर नहीं लिया गया है (लाइन I के बराबर होना चाहिए)।

के. कुल आईटीसी मूल्य जो समाप्त हो गया है, या चालू वित्तीय वर्ष के लिए मान्य नहीं है। (ई + एफ + जे)

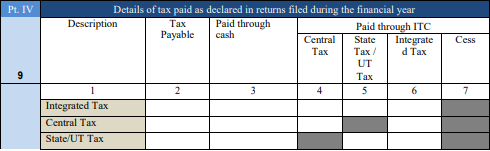

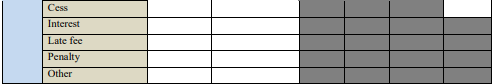

भाग 4: वित्तीय वर्ष के दौरान दाखिल किए गए रिटर्न में घोषित किए गए कर का विवरण

वित्तीय वर्ष के दौरान दाखिल किए गए रिटर्न में भुगतान और घोषित कर के बारे में विवरण निर्दिष्ट करें।

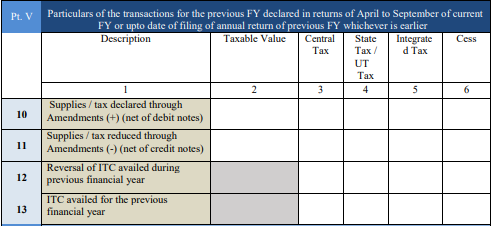

भाग 5: चालू वित्त वर्ष के अप्रैल से सितंबर के रिटर्न में घोषित पिछले वित्तीय वर्ष के लेनदेन का विवरण या पिछले वित्तीय वर्ष की वार्षिक रिटर्न दाखिल करने की तारीख तक, जो भी पहले हो।

धारा 10 से 14

इसमें पिछले वित्तीय वर्ष के दौरान हुए लेनदेन से संबंधित सभी विवरण हैं।

ए. संशोधनों के माध्यम से घोषित आपूर्ति या कर।

B. संशोधनों के माध्यम से आपूर्ति या कर कम किया गया।

ग. पिछले वित्तीय वर्ष के दौरान प्राप्त आईटीसी का उत्क्रमण।

D. पिछले वित्तीय वर्ष के लिए ITC का लाभ उठाया।

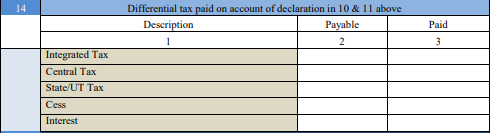

उपरोक्त पंक्तियों को भरने के बाद, निम्नलिखित के लिए देय और भुगतान किए गए अंतर कर को दर्ज करें: देय और भुगतान किए गए अंतर कर को यहां दर्ज करें:

A. एकीकृत कर मूल्य (IGST)।

बी केंद्रीय कर मूल्य (सीजीएसटी)।

C. राज्य (SGST) या UT कर मूल्य।

डी. उपकर राशि।

ई. ब्याज मूल्य।

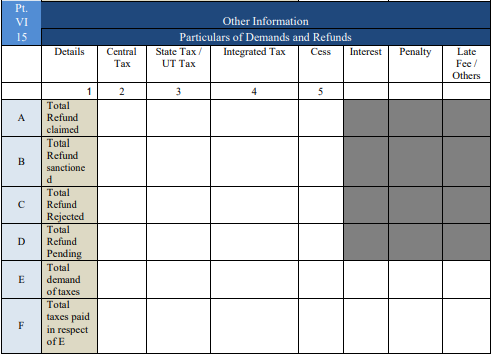

भाग 6: अन्य जानकारी

इस भाग में मांग, धनवापसी, विशेष आपूर्ति, एचएसएन और विलंब शुल्क शामिल हैं।

धारा 15

इसमें मांगों और धनवापसी के बारे में विवरण की प्रविष्टि की आवश्यकता होती है।

ए. दावा किया गया कुल धनवापसी।

बी. कुल स्वीकृत धनवापसी।

सी. कुल रिफंड खारिज कर दिया गया।

डी. कुल वापसी लंबित।

ई. की कुल मांगकरों.

एफ. उपरोक्त लाइन ई के लिए भुगतान किए गए कुल कर।

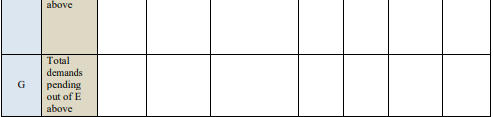

जी. उपरोक्त लाइन ई से लंबित कुल मांगें।

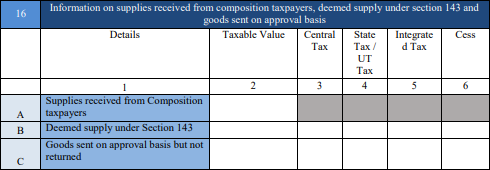

धारा 16

इसमें कंपोजीशन करदाताओं से प्राप्त आपूर्ति, डीम्ड सप्लाई और अनुमोदन के आधार पर भेजे गए सामान की जानकारी शामिल है।

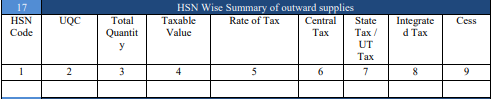

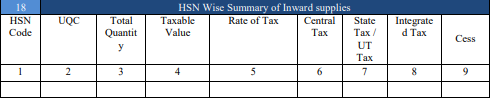

धारा 17 और 18

यह बिक्री और खरीद आपूर्ति के लिए एचएसएन-वार विवरण सूचीबद्ध करता है। इसके साथ ही उनके संबंधित कर विवरण और एचएसएन कोड की प्रविष्टि भी उतनी ही महत्वपूर्ण है।

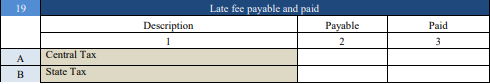

धारा 19

यह केंद्र और राज्य करों से संबंधित देय और भुगतान की गई विलंब शुल्क के विवरण के लिए है।

सत्यापन रिटर्न जमा करने से पहले महत्वपूर्ण है। करदाता को डिजिटल हस्ताक्षर प्रमाणपत्र (डीएससी) या आधार-आधारित हस्ताक्षर सत्यापन के माध्यम से रिटर्न को प्रमाणित करना आवश्यक है।

देर से फाइलिंग के लिए जुर्माना

जीएसटीआर-9 के देर से दाखिल करने पर सीजीएसटी के तहत प्रति दिन 100 रुपये और रु। 100 एसजीएसटी। यानी करदाता को रुपये का भुगतान करना होगा। 200 प्रति दिन नियत तारीख के अगले दिन से वास्तविक फाइलिंग के दिन तक।

निष्कर्ष

GSTR-9 एक महत्वपूर्ण रिटर्न है और इसे अत्यंत सावधानी और विवरणों की जांच के साथ दाखिल किया जाना चाहिए। सद्भावना या वित्त को किसी भी तरह की क्षति से बचने के लिए इसे समय पर फाइल करने पर ध्यान देना चाहिए।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

You Might Also Like