Table of Contents

म्यूचुअल फंड रेटिंग

म्युचुअल फंड रेटिंग तुलना और न्याय करने का एक तरीका हैसर्वश्रेष्ठ प्रदर्शन करने वाले म्युचुअल फंड मेंमंडी एक निश्चित समय पर। यह निवेशकों को मूल्यांकन करने के लिए एक सरल विधि प्रदान करता हैशीर्ष म्युचुअल फंड. साथ ही, वितरकों के लिए सर्वोत्तम सलाह देने के लिए ये रेटिंग एक अच्छा विक्रय बिंदु हैंम्यूचुअल फंड्स संभावित निवेशकों को। म्यूचुअल फंड रेटिंग देने के लिए कई एजेंसियां मौजूद हैं। CRISIL, ICRA, MorningStar, ValueResearch, आदि कुछ विश्वसनीय हैंरेटिंग एजेंसी. म्यूचुअल फंड रेटिंग विभिन्न मापदंडों पर एक म्यूचुअल फंड योजना का मूल्यांकन करती है - मात्रात्मक और गुणात्मक। यह डेटा एकत्र करता है और इसे ग्राहकों और म्यूचुअल फंड कंपनियों दोनों के लिए एक व्यवस्थित तरीके से प्रस्तुत करता है। म्यूचुअल फंड रेटिंग मौजूदा बाजार में शीर्ष प्रदर्शन करने वाले म्यूचुअल फंड का चयन करने के लिए कई निवेशकों द्वारा उपयोग किए जाने वाले बुनियादी मानकों में से एक है।

म्यूचुअल फंड रेटिंग को प्रभावित करने वाले अन्य विभिन्न कारकों पर गौर करने से पहले, आइए सबसे बुनियादी बातों को देखेंफ़ैक्टर निवेशक सर्वश्रेष्ठ म्यूचुअल फंड का चयन करने पर विचार करते हैं। कई निवेशक म्यूचुअल फंड स्कीम को चुनने से पहले उसके पिछले रिटर्न को ही देखते हैं। लेकिन किसी फंड का चयन करने पर हीआधार तत्काल पिछले रिटर्न का एक बुद्धिमान निर्णय नहीं हो सकता है। अन्य मापदंडों को जानने से पहले, आइए पहले भारत में टॉप रेटेड म्यूचुअल फंड देखें।

एक शीर्ष म्युचुअल फंड का न्याय कैसे करें?

हमने उपरोक्त तालिका में देखा कि म्यूचुअल फंड का चयन करने के लिए केवल तत्काल पिछले रिटर्न पर भरोसा करना बुद्धिमानी नहीं है। इसलिए हमें म्यूचुअल फंड को जज करने पर रिटर्न से आगे देखना होगा। ऐसे अन्य पैरामीटर हैं जो म्यूचुअल फंड रेटिंग को प्रभावित करते हैं। ये पैरामीटर मात्रात्मक और साथ ही गुणात्मक हो सकते हैं। हम पहले कुछ मात्रात्मक कारकों को देखेंगे।

म्यूचुअल फंड प्रदर्शन

जैसा कि उपरोक्त तालिका में देखा गया है, म्यूचुअल फंड को आंकने का एक अच्छा तरीका सिर्फ तत्काल रिटर्न को देखना नहीं है। एक फंड एक साल के लिए अच्छा प्रदर्शन कर सकता है लेकिन लंबे समय में लड़खड़ा सकता है। फंड की निरंतरता को बेहतर ढंग से समझने के लिए आपको तीन साल के प्रदर्शन और पांच साल के प्रदर्शन की जांच करनी होगी। आइए एक म्यूच्यूअल फण्ड का एक साल, तीन साल और पांच साल के रिटर्न के साथ एक उदाहरण लेते हैं, जैसा कि नीचे दिया गया है:

| 1 साल का रिटर्न | 3 साल का रिटर्न | 5 साल का रिटर्न |

|---|---|---|

| 55% प्रति वर्ष | 20% प्रति वर्ष | 12% प्रति वर्ष |

जैसा कि हम देख सकते हैं, फंड ने एक वर्ष के लिए असाधारण रूप से अच्छा प्रदर्शन किया और निवेशकों के लिए 55% रिटर्न दिया। लेकिन फिर तीन साल की अवधि के लिए, औसत वार्षिक रिटर्न 20% प्रति वर्ष तक गिर गया। जैसे-जैसे आप आगे बढ़ते हैं, पांच साल की अवधि के लिए औसत वार्षिक रिटर्न 12% है। प्रदर्शन के बारे में एक विचार प्राप्त करने के लिए इन नंबरों की अन्य समान फंडों के साथ तुलना करने की आवश्यकता है। साथ ही, यह एक अच्छा विचार होगा कि वर्षवार या यहां तक कि कीट-वार प्रदर्शन संख्याएं निकालें और फिर उनकी समकक्ष समूह के साथ तुलना करें। पीयर ग्रुप के साथ इनकी तुलना करने और उसी के भीतर फंड की रैंक प्राप्त करने से इसके प्रदर्शन का अंदाजा हो जाएगा।

यहां उद्देश्य तकनीकी रूप से सही नहीं होना है बल्कि वर्षों से म्यूचुअल फंड के प्रदर्शन पर विचार करने के महत्व और लगातार रिटर्न देने के महत्व पर जोर देना है। उपर्युक्त फंड एक या दो साल के लिए पैसा खो सकता है, लेकिन आने वाले एक या दो साल में एक मजबूत प्रदर्शन के साथ औसत रिटर्न को भी बढ़ा सकता है। जो देखने की जरूरत है वह है लंबे समय में कई अवधियों में प्रदर्शन।

लेकिन केवल यह जानना कि कोई फंड अलग-थलग कैसे प्रदर्शन करता है, बहुत मददगार नहीं है। प्रदर्शन को एक सापेक्ष मुद्दे के रूप में देखा जाना चाहिए और इसे एक उपयुक्त बेंचमार्क के आधार पर आंका जाना चाहिए। किसी फंड ने बेंचमार्क के मुकाबले कैसा प्रदर्शन किया है, इसका आकलन करने से पता चलेगा कि फंड ने वास्तव में कुछ "वास्तविक" रिटर्न दिया है या नहीं।

इसके अतिरिक्त, कोई भी फंड के प्रदर्शन का आकलन करने के लिए कुछ जोखिम-वापसी अनुपात देख सकता है। हम तीन प्रमुख अनुपातों पर एक नज़र डालेंगे जो आमतौर पर म्यूचुअल फंड योजना के जोखिम और रिटर्न को मापने के लिए उपयोग किए जाते हैं।

ए। शार्प भाग

शार्प भाग इसका नाम इसके संस्थापक विलियम एफ. शार्प के नाम पर रखा गया है और किसी भी म्यूचुअल फंड योजना के जोखिम-समायोजित प्रदर्शन का अध्ययन करने के लिए व्यापक रूप से उपयोग किया जाता है। अनुपात म्यूचुअल फंड योजना (जोखिम मुक्त दर से अधिक) के अतिरिक्त रिटर्न का माप है जिसे से विभाजित किया जाता हैमानक विचलन (अस्थिरता) किसी निश्चित अवधि के लिए म्यूचुअल फंड योजना की वापसी। मानक विचलन यहां जोखिम का माप है - विचलन जितना अधिक होगा, जोखिम उतना ही अधिक होगा। सरल शब्दों में, शार्प रेशियो दिखाता है कि किसी फंड से मिलने वाले रिटर्न ने किस तरह से पुरस्कृत किया हैइन्वेस्टर उनके द्वारा लिए गए जोखिम के लिए। यदि अनुपात अधिक है, तो अतिरिक्त जोखिम वहन करने के लिए निवेशक के लिए बेहतर रिटर्न उत्पन्न होता है।

बी। ट्रेयनोर अनुपात

ट्रेयनोर अनुपात का नाम जैक एल। ट्रेयनोर के नाम पर रखा गया है और यह शार्प अनुपात के समान है जिसकी हमने ऊपर चर्चा की थी। यह जोखिम-मुक्त दर पर फंड द्वारा उत्पन्न अतिरिक्त रिटर्न को भी मापता है। लेकिन, शार्प अनुपात के विपरीत, ट्रेयनोर अनुपात बाजार जोखिम का उपयोग करता है (बीटा) कुल जोखिम के बजाय।

बनाम अल्फा

अल्फा एक विशिष्ट बेंचमार्क के खिलाफ एक निवेश पोर्टफोलियो की वापसी का उपाय है। यदि किसी निवेश का अल्फा शून्य या सकारात्मक से अधिक है, तो इसका मतलब है कि निवेश ने जोखिम की दी गई राशि के लिए अधिक रिटर्न उत्पन्न किया है। दूसरी ओर, यदि अल्फा नकारात्मक है, तो इसका मतलब है कि फंड ने दिए गए बेंचमार्क के लिए अंडरपरफॉर्म किया है और इसमें शामिल जोखिम के लिए कम पैसा कमाया है। अल्फा जितना अधिक होगा, रिटर्न उतना ही अधिक होगा और फंड का प्रदर्शन बेहतर होगा।

Talk to our investment specialist

म्यूचुअल फंड योजना की अस्थिरता

म्यूचुअल फंड स्कीम हमेशा स्थिर नहीं होती है. म्यूचुअल फंड योजना की अस्थिरता उसके शुद्ध संपत्ति मूल्य में उतार-चढ़ाव है (नहीं हैं) निवेशक ऐसी योजना चुनना पसंद करते हैं जो कम अस्थिर हो और इष्टतम जोखिम-इनाम संयोजन प्रदान करती हो।

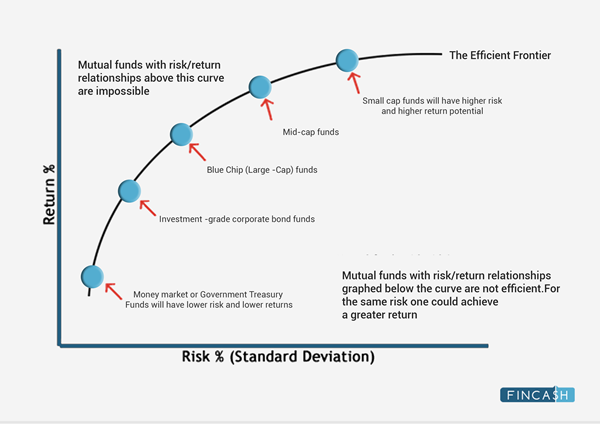

आधुनिक पोर्टफोलियो सिद्धांत का एक हिस्सा हमें कुशल फ्रंटियर देता है - एक ग्राफ वक्र जो रिटर्न और जोखिम (योजना की अस्थिरता से संकेतित) की साजिश रचकर प्राप्त किया जाता है - मानक विचलन द्वारा दर्शाया जाता है।

कुशल फ्रंटियर इष्टतम निवेश पोर्टफोलियो का एक सेट है जो किसी दिए गए स्तर के जोखिम के लिए अधिकतम अपेक्षित रिटर्न उत्पन्न करता है या यह अपेक्षित रिटर्न के निर्दिष्ट स्तर के लिए सबसे कम जोखिम है। आइए नीचे दिए गए कुशल फ्रंटियर ग्राफ वक्र को देखें:

आधुनिक पोर्टफोलियो सिद्धांत के अनुसार, म्युचुअल फंड योजनाएं जो वक्र पर हैं, अधिकतम रिटर्न देती हैं जो एक निश्चित मात्रा में अस्थिरता के लिए संभव है।

यह जांचने के लिए कि क्या चयनित म्युचुअल फंड योजना अधिग्रहित अस्थिरता की राशि के लिए इष्टतम रिटर्न प्रदान करेगी, आपको फंड के मानक विचलन का विश्लेषण करने की आवश्यकता है।

मानक विचलन एक फंड की अस्थिरता का एक संकेत है जो कम समय में रिटर्न (वृद्धि या गिरावट) के उतार-चढ़ाव को दर्शाता है। एक योजना जो अस्थिर होती है उसे उच्च जोखिम वाला माना जाता है क्योंकि इसका प्रदर्शन किसी भी समय किसी भी दिशा में तेजी से बदल सकता है। म्युचुअल फंड योजना का मानक विचलन उस सीमा को मापकर जोखिम की गणना करता है जिसमें समय की अवधि में अपने औसत रिटर्न के संबंध में फंड एनएवी में उतार-चढ़ाव होता है।

आइए एक उदाहरण लेते हैं। एक ऐसी फंड योजना पर विचार करें जो 5% प्रति वर्ष का लगातार चार साल का रिटर्न दे रही हो। (हर साल इसने सही 5% रिटर्न दिया है)। इसका मतलब है कि किसी भी समय औसत रिटर्न 5% है और इस प्रकार इस म्यूचुअल फंड योजना के लिए मानक विचलन शून्य है। दूसरी ओर, उसी चार साल के कार्यकाल में एक फंड पर विचार करें, जिसने -5%, 15%, 6% और 24% का रिटर्न दिया हो। इस तरह इसका औसत रिटर्न 10% है। यह योजना एक उच्च मानक विचलन भी दिखाएगी क्योंकि प्रत्येक वर्ष फंड रिटर्न औसत रिटर्न से अलग होता है।

काफी लगातार रिटर्न के लिए कम उतार-चढ़ाव वाली स्कीम में निवेश करने की सलाह दी जाती है। शीर्ष प्रदर्शन करने वाले म्यूचुअल फंड का चयन करते समय यह जोखिम-वापसी माप बहुत महत्वपूर्ण है।

म्यूचुअल फंड योजना की तरलता

लिक्विडिटी योजना का भी एक महत्वपूर्ण कारक है। तरलता निवेश को भुनाने की क्षमता है। इसका मतलब है कि किसी फंड स्कीम को कितनी तेजी से बाजार में बिना एसेट की कीमत को प्रभावित किए खरीदा या बेचा जा सकता है। आसान और उच्च तरलता हमेशा बेहतर होती है। एक फंड जहां एक बार में पैसा निकाला जा सकता है, वह हमेशा कई निकासी वाले लोगों से बेहतर होता है।

ऋण निधि के लिए ऋण गुणवत्ता

के लियेडेट फंड योजनाओं, क्रेडिट गुणवत्ता बहुत महत्वपूर्ण है। डेट फंड को जज करने के लिए क्रेडिट क्वालिटी मुख्य बिंदुओं में से एक है। यह निवेशक को क्रेडिट योग्यता या जोखिम के बारे में सूचित करता हैचूक एक डेट फंड का।

डेट फंड की क्रेडिट गुणवत्ता स्वतंत्र रेटिंग एजेंसियों जैसे क्रिसिल, आईसीआरए, आदि द्वारा निर्धारित की जाती है। क्रेडिट गुणवत्ता पदनामश्रेणी उच्च गुणवत्ता से ('एएए से एए') से मध्यम गुणवत्ता ('ए' से 'बीबीबी') से निम्न गुणवत्ता ('बीबी', 'बी', 'सीसीसी', 'सीसी' से 'सी') तक।

उच्च रिटर्न लेकिन बहुत कम क्रेडिट गुणवत्ता वाली योजना में निवेश करना अत्यधिक जोखिम भरा है। डिफ़ॉल्ट के मामले में, जारीकर्ता मूल राशि का भुगतान करने में सक्षम नहीं होगा और निवेशक को उच्च नुकसान होगा।

पोर्टफोलियो एकाग्रता

म्यूचुअल फंड रेटिंग की प्रक्रिया में पोर्टफोलियो एकाग्रता एक और महत्वपूर्ण कारक है। पोर्टफोलियो की एकाग्रता संपत्ति के अनुचित विविधीकरण के कारण उत्पन्न होने वाले जोखिम को मापती है। इक्विटी एसेट क्लास के लिए, एक विविधता स्कोर होता है जिसका उपयोग कंपनी और उद्योग की एकाग्रता को निर्धारित करने के लिए पैरामीटर के रूप में किया जाता है।

डेट फंड के मामले में, एक व्यक्तिगत जारीकर्ता की एक विशिष्ट सीमा पर एकाग्रता का मूल्यांकन किया जाता है। यह सीमा जारीकर्ता की क्रेडिट रेटिंग से जुड़ी होती है। एक उच्च रेटेड जारीकर्ता की उच्च सीमाएं होंगी और जैसे-जैसे रेटिंग पदनाम नीचे जाते हैं, सीमा भी धीरे-धीरे कम हो जाती है। एक केंद्रित पोर्टफोलियो एक उच्च जोखिम का कारण बन सकता है। सभी निवेशों को एक योजना में रखने से पोर्टफोलियो का सुरक्षा कारक बढ़ जाता है। पोर्टफोलियो का विविधीकरण उचित है।

एक केंद्रित पोर्टफोलियो एक उच्च जोखिम का कारण बन सकता है। सभी निवेशों को एक योजना में रखने से पोर्टफोलियो का जोखिम कारक बढ़ जाता है। पोर्टफोलियो का विविधीकरण उचित है।

कुछ अन्य कारक पोर्टफोलियो का औसत एयूएम (एसेट अंडर मैनेजमेंट) टर्नओवर आदि हैं। ये सभी कारक एक साथ म्यूचुअल फंड रेटिंग के लिए आधार बनाते हैं। रेटिंग एजेंसियां अपना सर्वश्रेष्ठ प्रदर्शन करने वाले म्यूचुअल फंड देने के लिए इन मापदंडों का उपयोग करती हैं।

शीर्ष 7 सर्वश्रेष्ठ रेटेड म्युचुअल फंड

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) SBI PSU Fund Growth ₹29.2899

↑ 0.57 ₹4,149 5,000 500 0.4 -11.2 -3 27.2 29.9 23.5 HDFC Infrastructure Fund Growth ₹42.756

↑ 0.81 ₹2,105 5,000 300 -3.4 -11.9 -1.1 26 35.5 23 Invesco India PSU Equity Fund Growth ₹56.39

↑ 1.07 ₹1,047 5,000 500 -1.3 -13.8 -2.4 25.7 28.3 25.6 ICICI Prudential Infrastructure Fund Growth ₹173.11

↑ 3.09 ₹6,886 5,000 100 -3.3 -11.8 0.4 25.5 38 27.4 Franklin India Opportunities Fund Growth ₹224.029

↑ 4.86 ₹5,517 5,000 500 -7.6 -12 7.6 24.9 31.8 37.3 Nippon India Power and Infra Fund Growth ₹307.974

↑ 6.25 ₹6,125 5,000 100 -6.6 -16.5 -3.2 24.9 35.6 26.9 Franklin Build India Fund Growth ₹125.543

↑ 2.56 ₹2,406 5,000 500 -5.7 -13.1 0.2 24.3 34 27.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25

म्यूचुअल फंड रेटिंग को प्रभावित करने वाले गुणात्मक कारक

लेकिन इनके साथ-साथ गुणात्मक कारक भी हैं जो म्यूचुअल फंड रेटिंग को भी प्रभावित करते हैं।

फंड हाउस प्रतिष्ठा

म्यूचुअल फंड कंपनियों का ट्रैक रिकॉर्ड प्रमुख कारकों में से एक है। एक सिद्ध अतीत और लगातार रिटर्न म्यूचुअल फंड योजना को मजबूती देते हैं। तो इसके बजायनिवेश एक नौसिखिए फंड हाउस में, पैसा एक स्थापित में लगाना हमेशा बेहतर होता हैएएमसी.

फंड मैनेजर ट्रैक रिकॉर्ड

लेकिन एक स्थापित एएमसी के साथ, जांच करने के लिए एक और कारक फंड मैनेजर का अनुभव है। अनुभव अपने लिए बोलता है और इस मामले में यह पूरी तरह सच है। एक अनुभवी फंड मैनेजर के पास एक अच्छे म्यूचुअल फंड के बारे में बेहतर दृष्टिकोण और विचार होता है और निवेशक को समझदारी से निवेश करने में मदद करता है। प्रबंधक द्वारा संचालित कई योजनाओं पर भी विचार किया जाना चाहिए। बहुत सी योजनाएँ प्रबंधन टीम पर अधिक बोझ डाल सकती हैं और कम कर सकती हैंदक्षता.

निवेश प्रक्रिया

किसी को यह भी सुनिश्चित करना चाहिए कि एक निवेश प्रक्रिया मौजूद है। यह सुनिश्चित करेगा कि एक संस्थागत प्रक्रिया है जो निवेश निर्णयों का ध्यान रखती है। आप की-मैन जोखिम वाले उत्पाद में नहीं आना चाहते। यदि एक संस्थागत निवेश प्रक्रिया मौजूद है, तो यह सुनिश्चित करेगा कि योजना अच्छी तरह से प्रबंधित हो। यहां तक कि फंड मैनेजर में भी बदलाव होता है। तो आपका निवेश सुरक्षित रहेगा।

एक अच्छी म्यूचुअल फंड रेटिंग मात्रात्मक और गुणात्मक दोनों कारकों का एक संयोजन है। मॉर्निंगस्टार, क्रिसिल, आईसीआरए जैसी रेटिंग एजेंसियां सर्वश्रेष्ठ प्रदर्शन करने वाले म्यूचुअल फंड के लिए अपनी रेटिंग देने के लिए दोनों कारकों का उपयोग करती हैं, जिन्हें समय-समय पर अपडेट किया जाता है।

निष्कर्ष

ध्यान देने वाली एक महत्वपूर्ण बात यह है कि हालांकि उच्च रेटिंग वाली योजनाएं उच्च रिटर्न प्रदान करती हैं, लेकिन यह हमेशा निर्णायक नहीं हो सकती हैं। प्रतिम्युचुअल फंड में निवेश केवल म्यूचुअल फंड रेटिंग के आधार पर आम तौर पर एक बुद्धिमान निर्णय नहीं होता है। निवेश अनुसंधान आधारित और अच्छी तरह से सूचित होना चाहिए। म्यूचुअल फंड रेटिंग सिर्फ एक अच्छे निवेश की दिशा दिखाती है।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Excellent information