ಫಿನ್ಕಾಶ್ »ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು »ಸೆಬಿಯಿಂದ ಹೊಸ ಇಕ್ವಿಟಿ ಫಂಡ್ ವರ್ಗಗಳು

Table of Contents

10 ಹೊಸ ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ವರ್ಗಗಳನ್ನು SEBI ಪರಿಚಯಿಸಿದೆ

ಸೆಕ್ಯುರಿಟೀಸ್ ಮತ್ತು ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ (SEBI) ನಲ್ಲಿ ಹೊಸ ಮತ್ತು ವಿಶಾಲ ವರ್ಗಗಳನ್ನು ಪರಿಚಯಿಸಲಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ವಿಭಿನ್ನ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಪ್ರಾರಂಭಿಸಿದ ಒಂದೇ ರೀತಿಯ ಯೋಜನೆಗಳಲ್ಲಿ ಏಕರೂಪತೆಯನ್ನು ತರಲು. ಉತ್ಪನ್ನಗಳನ್ನು ಹೋಲಿಸಲು ಮತ್ತು ಮೊದಲು ಲಭ್ಯವಿರುವ ವಿವಿಧ ಆಯ್ಕೆಗಳನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡಲು ಹೂಡಿಕೆದಾರರು ಸುಲಭವಾಗಿ ಕಂಡುಕೊಳ್ಳಬಹುದು ಎಂದು ಗುರಿಯಿಟ್ಟು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳುವುದು ಇದು.ಹೂಡಿಕೆ ಒಂದು ಯೋಜನೆಯಲ್ಲಿ.

ಹೂಡಿಕೆದಾರರಿಗೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಹೂಡಿಕೆಯನ್ನು ಸುಲಭಗೊಳಿಸಲು SEBI ಉದ್ದೇಶಿಸಿದೆ ಇದರಿಂದ ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಅಗತ್ಯಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು,ಹಣಕಾಸಿನ ಗುರಿಗಳು ಮತ್ತು ಅಪಾಯದ ಸಾಮರ್ಥ್ಯ. 6ನೇ ಅಕ್ಟೋಬರ್ 2017 ರಂದು SEBI ಹೊಸ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ವರ್ಗೀಕರಣವನ್ನು ಪ್ರಸಾರ ಮಾಡಿದೆ. ಇದು ಕಡ್ಡಾಯವಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮನೆಗಳು ಅವರ ಎಲ್ಲಾ ಇಕ್ವಿಟಿ ಯೋಜನೆಗಳನ್ನು (ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ಮತ್ತು ಭವಿಷ್ಯದ ಯೋಜನೆ) 10 ವಿಭಿನ್ನ ವರ್ಗಗಳಾಗಿ ವರ್ಗೀಕರಿಸಲು. SEBI 16 ಹೊಸ ವಿಭಾಗಗಳನ್ನು ಸಹ ಪರಿಚಯಿಸಿದೆಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್.

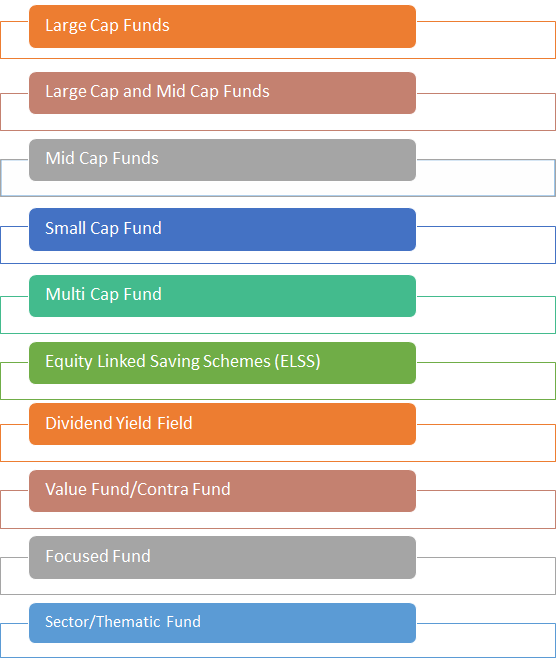

ಇಕ್ವಿಟಿ ಯೋಜನೆಗಳಲ್ಲಿ ಹೊಸ ವರ್ಗೀಕರಣ

ದೊಡ್ಡ ಕ್ಯಾಪ್, ಮಿಡ್ ಕ್ಯಾಪ್ ಮತ್ತು ಯಾವುದು ಎಂಬುದರ ಕುರಿತು ಸೆಬಿ ಸ್ಪಷ್ಟ ವರ್ಗೀಕರಣವನ್ನು ನಿಗದಿಪಡಿಸಿದೆಸಣ್ಣ ಕ್ಯಾಪ್:

| **ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣ | ವಿವರಣೆ** |

|---|---|

| ದೊಡ್ಡ ಕ್ಯಾಪ್ ಕಂಪನಿ | ಪೂರ್ಣ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದ ವಿಷಯದಲ್ಲಿ 1 ರಿಂದ 100 ನೇ ಕಂಪನಿ |

| ಮಿಡ್ ಕ್ಯಾಪ್ ಕಂಪನಿ | ಪೂರ್ಣ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದ ವಿಷಯದಲ್ಲಿ 101 ರಿಂದ 250 ನೇ ಕಂಪನಿ |

| ಸ್ಮಾಲ್ ಕ್ಯಾಪ್ ಕಂಪನಿ | ಪೂರ್ಣ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದ ವಿಷಯದಲ್ಲಿ 251 ನೇ ಕಂಪನಿ |

Talk to our investment specialist

ಹೊಸದರ ಪಟ್ಟಿ ಇಲ್ಲಿದೆಈಕ್ವಿಟಿ ಫಂಡ್ ಅವರ ಜೊತೆ ವರ್ಗಗಳುಆಸ್ತಿ ಹಂಚಿಕೆ ಯೋಜನೆ:

1. ಲಾರ್ಜ್ ಕ್ಯಾಪ್ ಫಂಡ್

ಇವುಗಳು ಪ್ರಧಾನವಾಗಿ ದೊಡ್ಡ ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ನಿಧಿಗಳಾಗಿವೆ. ದೊಡ್ಡ ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿನ ಮಾನ್ಯತೆ ಯೋಜನೆಯ ಒಟ್ಟು ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತದಷ್ಟು ಇರಬೇಕು.

2. ದೊಡ್ಡ ಮತ್ತು ಮಿಡ್ ಕ್ಯಾಪ್ ಫಂಡ್

ಇವುಗಳು ದೊಡ್ಡ ಮತ್ತು ಮಧ್ಯಮ ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಯೋಜನೆಗಳಾಗಿವೆ. ಈ ನಿಧಿಗಳು ಮಧ್ಯಮ ಮತ್ತು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಕನಿಷ್ಠ 35 ಪ್ರತಿಶತದಷ್ಟು ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ.

3. ಮಿಡ್ ಕ್ಯಾಪ್ ಫಂಡ್

ಇದು ಮುಖ್ಯವಾಗಿ ಹೂಡಿಕೆ ಮಾಡುವ ಯೋಜನೆಯಾಗಿದೆಮಿಡ್ ಕ್ಯಾಪ್ ಷೇರುಗಳು. ಈ ಯೋಜನೆಯು ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯ 65 ಪ್ರತಿಶತವನ್ನು ಮಿಡ್-ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

4. ಸ್ಮಾಲ್ ಕ್ಯಾಪ್ ಫಂಡ್

ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಪೋರ್ಟ್ಫೋಲಿಯೊ ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಹೊಂದಿರಬೇಕು.

5. ಮಲ್ಟಿ ಕ್ಯಾಪ್ ಫಂಡ್

ಈ ಇಕ್ವಿಟಿ ಯೋಜನೆಯು ಮಾರುಕಟ್ಟೆಯ ಕ್ಯಾಪ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ, ಅಂದರೆ, ದೊಡ್ಡ ಕ್ಯಾಪ್, ಮಿಡ್ ಕ್ಯಾಪ್ ಮತ್ತು ಸ್ಮಾಲ್ ಕ್ಯಾಪ್. ಅದರ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿಗಳಿಗೆ ಹಂಚಿಕೆ ಮಾಡಬೇಕು.

6. ELSS

ಇಕ್ವಿಟಿ ಲಿಂಕ್ಡ್ ಉಳಿತಾಯ ಯೋಜನೆಗಳು (ELSS) ಮೂರು ವರ್ಷಗಳ ಲಾಕ್-ಇನ್ ಅವಧಿಯೊಂದಿಗೆ ಬರುವ ತೆರಿಗೆ ಉಳಿತಾಯ ನಿಧಿಯಾಗಿದೆ. ಅದರ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕು.

7. ಡಿವಿಡೆಂಡ್ ಇಳುವರಿ ನಿಧಿ

ಈ ನಿಧಿಯು ಪ್ರಧಾನವಾಗಿ ಲಾಭಾಂಶವನ್ನು ನೀಡುವ ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಈ ಯೋಜನೆಯು ತನ್ನ ಒಟ್ಟು ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ, ಆದರೆ ಲಾಭಾಂಶವನ್ನು ನೀಡುವ ಷೇರುಗಳಲ್ಲಿ.

8. ಮೌಲ್ಯ ನಿಧಿ

ಇದು ಈಕ್ವಿಟಿ ಫಂಡ್ ಆಗಿದ್ದು ಅದು ಮೌಲ್ಯ ಹೂಡಿಕೆ ತಂತ್ರವನ್ನು ಅನುಸರಿಸುತ್ತದೆ.

9. ಕೌಂಟರ್ ಫಂಡ್

ಈ ಇಕ್ವಿಟಿ ಯೋಜನೆಯು ವ್ಯತಿರಿಕ್ತ ಹೂಡಿಕೆ ತಂತ್ರವನ್ನು ಅನುಸರಿಸುತ್ತದೆ. ಮೌಲ್ಯ/ಕಾಂಟ್ರಾ ತನ್ನ ಒಟ್ಟು ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ, ಆದರೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೌಸ್ಮೌಲ್ಯದ ನಿಧಿ ಅಥವಾ ಎಹಿನ್ನೆಲೆ ವಿರುದ್ಧ, ಆದರೆ ಎರಡೂ ಅಲ್ಲ.

10. ಕೇಂದ್ರೀಕೃತ ನಿಧಿ

ಈ ನಿಧಿಯು ದೊಡ್ಡ, ಮಧ್ಯಮ, ಸಣ್ಣ ಅಥವಾ ಬಹು-ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳ ಮೇಲೆ ಕೇಂದ್ರೀಕರಿಸುತ್ತದೆ, ಆದರೆ ಗರಿಷ್ಠ 30 ಸ್ಟಾಕ್ಗಳನ್ನು ಹೊಂದಬಹುದು.ಕೇಂದ್ರೀಕೃತ ನಿಧಿ ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು.

11. ಸೆಕ್ಟರ್/ಥೀಮ್ಯಾಟಿಕ್ ಫಂಡ್

ಇವು ನಿರ್ದಿಷ್ಟ ವಲಯ ಅಥವಾ ಥೀಮ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ನಿಧಿಗಳಾಗಿವೆ. ಈ ಯೋಜನೆಗಳ ಒಟ್ಟು ಸ್ವತ್ತುಗಳಲ್ಲಿ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತವನ್ನು ನಿರ್ದಿಷ್ಟ ವಲಯ ಅಥವಾ ಥೀಮ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ.

2022 ರಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹128.72

↓ -0.74 ₹9,008 11.3 5.4 17 16.8 25.2 11.6 Invesco India Growth Opportunities Fund Growth ₹89.96

↓ -2.28 ₹6,432 2.8 -1.4 14.8 21.6 25.8 37.5 Motilal Oswal Multicap 35 Fund Growth ₹57.0416

↓ -0.36 ₹12,267 1.3 -5.4 14.4 21.2 22.9 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹591.642

↓ -8.64 ₹13,784 4.1 -1.6 12.2 20.5 26.6 23.9 Sundaram Rural and Consumption Fund Growth ₹93.4881

↓ -1.36 ₹1,445 1.5 -3.4 11.6 18.4 22.5 20.1 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹58.8

↓ -0.73 ₹3,248 13 6 11.6 17 26 8.7 Mirae Asset India Equity Fund Growth ₹106.786

↓ -1.24 ₹37,778 3.6 -0.9 8.4 12 20.7 12.7 Franklin Asian Equity Fund Growth ₹27.5625

↓ -0.28 ₹239 -2.4 -5.6 7.1 3.2 5 14.4 Kotak Standard Multicap Fund Growth ₹79.005

↓ -1.22 ₹49,130 3.9 -0.5 6.7 15.7 22.6 16.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಖಾತರಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.