Table of Contents

- ಕೇಂದ್ರ KYC ರಿಜಿಸ್ಟ್ರಿ

- ನಿಮ್ಮ ಕೇಂದ್ರೀಯ KYC (cKYC) ಅನ್ನು ಹೇಗೆ ಮಾಡುವುದು?

- ಕೇಂದ್ರೀಯ KYC ಅಥವಾ cKYC ಸ್ಥಿತಿಯನ್ನು ಆನ್ಲೈನ್ನಲ್ಲಿ ಪರಿಶೀಲಿಸಿ

- ಸಿಕೆವೈಸಿ ಅಥವಾ ಸೆಂಟ್ರಲ್ ಕೆವೈಸಿ ಕಂಪ್ಲೈಂಟ್ ಆಗಿರುವುದು ಹೇಗೆ?

- cKYC ಫಾರ್ಮ್ನೊಂದಿಗೆ ಅಗತ್ಯವಿರುವ ದಾಖಲೆಗಳು

- cKYc ಫಾರ್ಮ್ ಅನ್ನು ಹೇಗೆ ಭರ್ತಿ ಮಾಡುವುದು

- ಇಮೇಲ್ ಐಡಿಯನ್ನು ನವೀಕರಿಸುವುದು ಹೇಗೆ?

- ಮೊಬೈಲ್ ಸಂಖ್ಯೆಯನ್ನು ನವೀಕರಿಸುವುದು ಹೇಗೆ?

- KYC ಯಲ್ಲಿ ವಿಳಾಸವನ್ನು ಹೇಗೆ ಬದಲಾಯಿಸುವುದು?

- cKYC ಖಾತೆಗಳ ವಿಧಗಳು

- ಕೇಂದ್ರೀಯ KYC(cKYC) ಅನ್ನು ಏಕೆ ಕಾರ್ಯರೂಪಕ್ಕೆ ತರಲಾಯಿತು?

- ಕೇಂದ್ರ KYC (cKYC) ನಲ್ಲಿ ಹೊಸ ನಿಯಮಗಳು

- cKYC ಹಿಂದೆ: CERSAI

- ಸಾಮಾನ್ಯ KYC, eKYC ಮತ್ತು CKYC ನಡುವಿನ ವ್ಯತ್ಯಾಸವೇನು?

- ಉತ್ತಮ ಭವಿಷ್ಯಕ್ಕಾಗಿ ಬದಲಾವಣೆ

cKYC ಎಂದರೇನು ಮತ್ತು ಕೇಂದ್ರ KYC ಅನ್ನು ಹೇಗೆ ಮಾಡುವುದು?

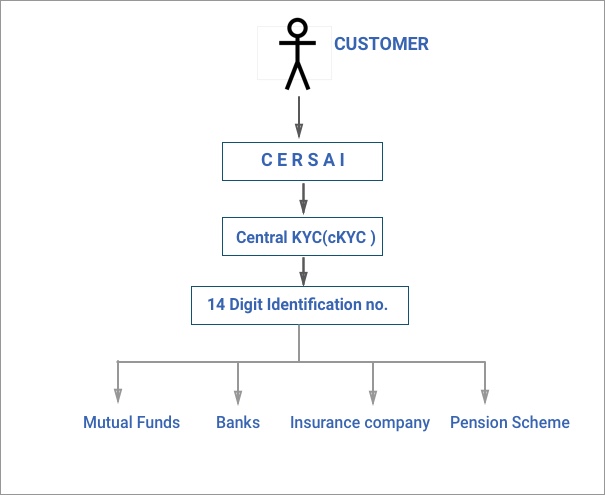

cKYC ಎಂದರೆ ಕೇಂದ್ರೀಯ KYC, ಇದು ಕೇಂದ್ರೀಕೃತ ರೆಪೊಸಿಟರಿಯಾಗಿದ್ದು ಅದು ಗ್ರಾಹಕರ ವೈಯಕ್ತಿಕ ಮಾಹಿತಿಯನ್ನು ಕೇಂದ್ರವಾಗಿ ಸಂಗ್ರಹಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ. ಹಿಂದೆ, ಗ್ರಾಹಕರು ಯಾವುದೇ ಉತ್ಪನ್ನವನ್ನು ಖರೀದಿಸಲು ಹಣಕಾಸು ಸಂಸ್ಥೆಗೆ ಹೋದಾಗ, KYC (ನಿಮ್ಮ ಗ್ರಾಹಕರನ್ನು ತಿಳಿದುಕೊಳ್ಳಿ) ಪ್ರತಿ ಉತ್ಪನ್ನಕ್ಕೆ ಮತ್ತು ಪ್ರತಿ ಸಂಸ್ಥೆಯೊಂದಿಗೆ (ಕಂಪನಿ) ಪ್ರತ್ಯೇಕವಾಗಿ ಮಾಡಬೇಕಾಗಿತ್ತು.

KYC ಎನ್ನುವುದು ಕೆಲವು ಮಾಹಿತಿ, ದಾಖಲೆಗಳು ಮತ್ತು ನಂತರದ ಪರಿಶೀಲನೆಯ ಅಗತ್ಯವಿರುವ ನಿಯಂತ್ರಿತ ಪ್ರಕ್ರಿಯೆಯಾಗಿದೆ. ತಾತ್ತ್ವಿಕವಾಗಿ, ಒಮ್ಮೆ ಸರಿಯಾಗಿ ಮಾಡಿದರೆ, ಈ KYC ಭಾರತದ ಎಲ್ಲಾ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಸಾಕಾಗುತ್ತದೆ. CKYC ಅಥವಾ ಕೇಂದ್ರ KYC ಅನ್ನು ಬ್ಯಾಂಕ್ಗಳಂತಹ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಾದ್ಯಂತ ಬಳಸಬಹುದು,ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು,ವಿಮಾ ಕಂಪೆನಿಗಳು, NBFCs ಇತ್ಯಾದಿ. cKYC ಕಾರ್ಯಕ್ರಮವನ್ನು ಭಾರತ ಸರ್ಕಾರವು 2012-13 ಯೂನಿಯನ್ ಬಜೆಟ್ನಲ್ಲಿ ಘೋಷಿಸಿತು ಮತ್ತು ಜುಲೈ 2016 ರಲ್ಲಿ ನೇರ ಪ್ರಸಾರವಾಯಿತು. ಸೆಂಟ್ರಲ್ KYC (cKYC) ಅನ್ನು ಭಾರತದಲ್ಲಿನ ಸೆಕ್ಯುರಿಟೈಸೇಶನ್ ಮತ್ತು ಆಸ್ತಿ ಪುನರ್ನಿರ್ಮಾಣ ಮತ್ತು ಭದ್ರತಾ ಆಸಕ್ತಿಯ ಕೇಂದ್ರ ನೋಂದಣಿಯಿಂದ ನಿರ್ವಹಿಸಲಾಗುತ್ತಿದೆ (CERSAI). ಆದ್ದರಿಂದ, cKYC ಯೊಂದಿಗೆ, ನಿಮ್ಮ KYC ಅನ್ನು ಒಮ್ಮೆ ಮಾಡಿದ ನಂತರ, ಅದನ್ನು ಮತ್ತೆ ಮಾಡಬೇಕಾಗಿಲ್ಲ

ಕೇಂದ್ರ KYC ರಿಜಿಸ್ಟ್ರಿ

CKYC ರಿಜಿಸ್ಟ್ರಿಯು ಹಣಕಾಸು ಸೇವೆಗಳಲ್ಲಿ ಗ್ರಾಹಕರಿಗೆ ದಾಖಲೆಗಳ ಕೇಂದ್ರೀಕೃತ ಭಂಡಾರವಾಗಿದೆ. ಕೇಂದ್ರೀಯ KYC ಅಥವಾ cKYC ಗಾಗಿ ನೋಂದಾವಣೆ CERSAI ಆಗಿದೆ. ನಡೆಸುವ ಪ್ರತಿಯೊಂದು KYC ಗಾಗಿ ಡೇಟಾ ದಾಖಲೆಗಳನ್ನು ಇರಿಸಿಕೊಳ್ಳಲು ಈ ಘಟಕವು ಜವಾಬ್ದಾರವಾಗಿದೆ. ಈ ಕೇಂದ್ರೀಕೃತ ನೋಂದಾವಣೆಯು KYC ಗಾಗಿ ಮಾನದಂಡಗಳನ್ನು ಪ್ರಮಾಣೀಕರಿಸಲಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸುತ್ತದೆಹಣಕಾಸು ವಲಯ ಭಾರತದಲ್ಲಿ. KYC ದಾಖಲೆಗಳು ಮತ್ತು ಡೇಟಾದ ಅಂತರ-ಉಪಯೋಗವನ್ನು ಗ್ರಾಹಕರು ಪ್ರತಿ ಬಾರಿಯೂ ಒಂದು ಘಟಕದೊಂದಿಗೆ ಹಣಕಾಸಿನ ಸಂಬಂಧವನ್ನು ತೆರೆಯುವಾಗ KYC ಮಾಡಬೇಕಾಗಿಲ್ಲ ಎಂದು ಖಚಿತಪಡಿಸುತ್ತದೆ.

ನಿಮ್ಮ ಕೇಂದ್ರೀಯ KYC (cKYC) ಅನ್ನು ಹೇಗೆ ಮಾಡುವುದು?

ಕೇಂದ್ರೀಯ KYC ಅಥವಾ cKYC ಭಾರತದಲ್ಲಿ ತ್ವರಿತವಾಗಿ ಅಳವಡಿಸಿಕೊಳ್ಳುತ್ತಿರುವಾಗ, ಒಬ್ಬರು RBI ನಿಂದ ನಿಯಂತ್ರಿಸಲ್ಪಡುವ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳನ್ನು ಸಂಪರ್ಕಿಸಬಹುದು,SEBI,IRDA ಅಥವಾ ಅದೇ ರೀತಿ ಮಾಡಲು PFRDA. ಒಂದು ಜೊತೆ cKYC ಮಾಡಬಹುದುಬ್ಯಾಂಕ್,ವಿಮೆ ಕಂಪನಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿ, ಸ್ಟಾಕ್ ಬ್ರೋಕರ್, ಎನ್ಬಿಎಫ್ಸಿ ಇತ್ಯಾದಿ. ನಿಮ್ಮ ಸೆಂಟ್ರಲ್ ಕೆವೈಸಿ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಮಾಡಲು, ನೀವು ಯಾವುದೇ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಸಂಪರ್ಕಿಸಬಹುದು.ವಿತರಕ (ಅವುಗಳನ್ನು SEBI ನಿಯಂತ್ರಿಸಿದರೆ), ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೌಸ್ನ ಕಚೇರಿಗೆ ಭೇಟಿ ನೀಡಿ ಅಥವಾ ರಿಜಿಸ್ಟ್ರಾರ್ ಅನ್ನು ಸಹ ಸಂಪರ್ಕಿಸಬಹುದು. ಸರಿಯಾಗಿ ತುಂಬಿದ cKYC ಫಾರ್ಮ್ನೊಂದಿಗೆ, ಅಗತ್ಯ ದಾಖಲೆಗಳ ಫೋಟೊಕಾಪಿಗಳನ್ನು ಲಗತ್ತಿಸಬೇಕಾಗಿದೆ. ನಂತರ ಫಾರ್ಮ್ ಮತ್ತು ದಾಖಲೆಗಳನ್ನು ಭೌತಿಕವಾಗಿ ಪರಿಶೀಲಿಸಬೇಕು ಮತ್ತು ದೃಢೀಕರಿಸಬೇಕು. ಇದಕ್ಕಾಗಿ, ವೈಯಕ್ತಿಕ ಪರಿಶೀಲನೆ (IPV) ಅನ್ನು ಕೈಗೊಳ್ಳಬೇಕಾಗಿದೆ. NRI (ಅನಿವಾಸಿ ಭಾರತೀಯರು) ಹೂಡಿಕೆದಾರರಿಗೆ, ಅವರು ಭಾರತದಲ್ಲಿದ್ದಾಗ KYC ದಾಖಲೆಗಳನ್ನು ದೃಢೀಕರಿಸಲು ಮತ್ತು ವೈಯಕ್ತಿಕ ಪರಿಶೀಲನೆ (IPV) ಅನ್ನು ಕೈಗೊಳ್ಳಲು ಅಧಿಕಾರವನ್ನು ಹೊಂದಿದ್ದಾರೆ. ಸಲ್ಲಿಸುವಾಗ ಅವರು ತಮ್ಮ ಎನ್ಆರ್ಐ ಸ್ಥಿತಿಯನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬೇಕುKYC ಫಾರ್ಮ್.

ಕೇಂದ್ರೀಯ KYC ಅಥವಾ cKYC ಸ್ಥಿತಿಯನ್ನು ಆನ್ಲೈನ್ನಲ್ಲಿ ಪರಿಶೀಲಿಸಿ

ಪ್ರಸ್ತುತ, ಆನ್ಲೈನ್ನಲ್ಲಿ KYC ಸ್ಥಿತಿಯನ್ನು ಪರಿಶೀಲಿಸಲು ಯಾವುದೇ ಸಂಪನ್ಮೂಲ ಲಭ್ಯವಿಲ್ಲ. ಕಾರ್ವಿಯಂತಹ ಕೆಲವು KRA ಗಳುKRA KYC ಸ್ಥಿತಿ ವಿಭಾಗದಲ್ಲಿ ಕಾಲಮ್ ಅನ್ನು ಪರಿಚಯಿಸಿದ್ದೇವೆ, ಆದಾಗ್ಯೂ, ಇದು ಪ್ರಸ್ತುತ ಖಾಲಿಯಾಗಿದೆ, ಇದು ಸರಿಯಾದ ಸಮಯದಲ್ಲಿ cKYC ಸ್ಥಿತಿಯನ್ನು ತೋರಿಸಲು ಪ್ರಾರಂಭಿಸುತ್ತದೆ ಎಂದು ನಾವು ನಿರೀಕ್ಷಿಸುತ್ತೇವೆ. ನಿಮ್ಮ ದಾಖಲೆಗಳನ್ನು ಸಲ್ಲಿಸಿದ ನಂತರ ನಿಮಗೆ 14 ಅಂಕೆಗಳ KYC ಗುರುತಿನ ಸಂಖ್ಯೆ (KIN) ನೀಡಿದರೆ, ಇದರರ್ಥ ನಿಮ್ಮ cKYC ಅಪ್ಲಿಕೇಶನ್ ಯಶಸ್ವಿಯಾಗಿದೆ ಮತ್ತು ನೀವು cKYC ಕಂಪ್ಲೈಂಟ್ ಆಗಿದ್ದೀರಿ. CERSAI ನಿಂದ 4-5 ಕೆಲಸದ ದಿನಗಳಲ್ಲಿ ಅರ್ಹವಾದ ಅಪ್ಲಿಕೇಶನ್ಗೆ KIN ಅನ್ನು ನಿಗದಿಪಡಿಸಲಾಗಿದೆ. ನಿಮ್ಮ KYC ಖಾತೆಗೆ KYC ಗುರುತಿನ ಸಂಖ್ಯೆ ಅಥವಾ KIN ಅನ್ನು ರಚಿಸಿದ ತಕ್ಷಣ ಇಮೇಲ್ ಜೊತೆಗೆ ನಿಮ್ಮ ನೋಂದಾಯಿತ ಮೊಬೈಲ್ ಸಂಖ್ಯೆಗೆ SMS ಕಳುಹಿಸಲಾಗುತ್ತದೆ. ಯಶಸ್ವಿ ನೋಂದಣಿಯ ಯಾವುದೇ ಭೌತಿಕ ದೃಢೀಕರಣವನ್ನು CERSAI ಕಳುಹಿಸದ ಕಾರಣ ನೀವು cKYC ಫಾರ್ಮ್ನಲ್ಲಿ ನಿಮ್ಮ ಇಮೇಲ್ ಐಡಿ ಮತ್ತು ನಿಮ್ಮ ಮೊಬೈಲ್ ಸಂಖ್ಯೆಯನ್ನು ಒದಗಿಸಬೇಕು.

ನಿಮ್ಮ ಅಪ್ಲಿಕೇಶನ್ನಲ್ಲಿ ಯಾವುದೇ ವ್ಯತ್ಯಾಸಗಳು ಕಂಡುಬಂದಲ್ಲಿ, ಅದನ್ನು ತಿರಸ್ಕರಿಸಬಹುದು. ಅಂತಹ ಸಂದರ್ಭಗಳಲ್ಲಿ CERSAI ನಿಮಗೆ ಯಾವುದೇ ಸೂಚನೆಯನ್ನು ಕಳುಹಿಸುವುದಿಲ್ಲ. ನಿಮ್ಮ ಕೇಂದ್ರೀಯ KYC ಅರ್ಜಿಯನ್ನು ಪ್ರಕ್ರಿಯೆಗೊಳಿಸುತ್ತಿರುವ ಹಣಕಾಸಿನ ಘಟಕವು ಪರಿಸ್ಥಿತಿಯ ಬಗ್ಗೆ ಅರಿವು ಮೂಡಿಸುತ್ತದೆ ಮತ್ತು ಯಾವುದೇ ಪ್ರಶ್ನೆಗಳು ಮತ್ತು ಪರಿಹಾರಕ್ಕಾಗಿ, ನೀವು ಘಟಕವನ್ನು ಸಂಪರ್ಕಿಸಬೇಕು.

CKYC ಸಂಖ್ಯೆ

ನಿಮ್ಮ ದಾಖಲೆಗಳನ್ನು ಸಲ್ಲಿಸಿದ ನಂತರ 14 ಅಂಕಿಗಳ ಅನನ್ಯ KYC ಗುರುತಿನ ಸಂಖ್ಯೆ (KIN) ಸ್ವೀಕರಿಸಲಾಗಿದೆ. CERSAI ನಿಂದ 4-5 ಕೆಲಸದ ದಿನಗಳಲ್ಲಿ ಅರ್ಹವಾದ ಅಪ್ಲಿಕೇಶನ್ಗೆ KIN ಅನ್ನು ನಿಗದಿಪಡಿಸಲಾಗಿದೆ. ನಿಮ್ಮ KYC ಖಾತೆಗೆ KYC ಗುರುತಿನ ಸಂಖ್ಯೆ ಅಥವಾ KIN ಅನ್ನು ರಚಿಸಿದ ತಕ್ಷಣ ಇಮೇಲ್ ಜೊತೆಗೆ ನಿಮ್ಮ ನೋಂದಾಯಿತ ಮೊಬೈಲ್ ಸಂಖ್ಯೆಗೆ SMS ಕಳುಹಿಸಲಾಗುತ್ತದೆ.

ನಿಮ್ಮ KYC ಸ್ಥಿತಿಯನ್ನು ಪರಿಶೀಲಿಸಿ

ಸಿಕೆವೈಸಿ ಅಥವಾ ಸೆಂಟ್ರಲ್ ಕೆವೈಸಿ ಕಂಪ್ಲೈಂಟ್ ಆಗಿರುವುದು ಹೇಗೆ?

ಗ್ರಾಹಕರಿಗೆ ಜೀವನವನ್ನು ಸುಲಭಗೊಳಿಸಲು ಕೇಂದ್ರೀಯ KYC (cKYC) ಅನ್ನು ತರಲಾಗಿದೆ. ಯಾವುದೇ ಬ್ಯಾಂಕ್, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅಥವಾ ಯಾವುದೇ ವಿಮಾ ಕಂಪನಿಯೊಂದಿಗೆ cKYC ಪ್ರಕ್ರಿಯೆಯನ್ನು ಪೂರ್ಣಗೊಳಿಸುವ ಮೂಲಕ, ಒಬ್ಬರು KYC ಕಂಪ್ಲೈಂಟ್ ಆಗಿರುತ್ತಾರೆ ಮತ್ತು ತರುವಾಯ, ಈ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಎಲ್ಲಿಯೂ ಮತ್ತೆ ಮಾಡಬೇಕಾಗಿಲ್ಲ. ಕೇಂದ್ರೀಯ KYC (cKYC) ಎಲ್ಲಾ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಿಗೆ ಪ್ರವೇಶಿಸಬಹುದಾದ ಒಂದು ಕೇಂದ್ರ ಸರ್ವರ್ನಲ್ಲಿ ಎಲ್ಲಾ ಗ್ರಾಹಕರ ಮಾಹಿತಿಯನ್ನು ಸಂಗ್ರಹಿಸುತ್ತದೆ. ಕೇಂದ್ರೀಯ KYC (cKYC) ಪ್ರಕ್ರಿಯೆಯು ಜಾರಿಯಾಗುವ ಮೊದಲು, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ಬ್ಯಾಂಕ್ಗಳು ಮುಂತಾದ ವಿವಿಧ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಿಗೆ ಪ್ರತ್ಯೇಕ KYC ಪ್ರಕ್ರಿಯೆಗಳು ಇದ್ದವು. ಕೇಂದ್ರ KYC (cKYC) ಯ ಪರಿಚಯವು ವಿವಿಧ ವೇದಿಕೆಗಳಲ್ಲಿ ಈ ಅಸಮಾನತೆಯನ್ನು ತೊಡೆದುಹಾಕುವ ಗುರಿಯನ್ನು ಹೊಂದಿದೆ.

cKYC ಕಂಪ್ಲೈಂಟ್ ಆಗಲು ನೀವು ಕೇಂದ್ರ KYC(cKYC) ಫಾರ್ಮ್ ಅನ್ನು ಭರ್ತಿ ಮಾಡಬೇಕಾಗುತ್ತದೆ. ಸರಿಯಾಗಿ ಭರ್ತಿ ಮಾಡಿದ ನಮೂನೆಯೊಂದಿಗೆ, ಗ್ರಾಹಕರು ಗುರುತಿನ ಪುರಾವೆಯ ಸ್ವಯಂ-ದೃಢೀಕರಿಸಿದ ಪ್ರತಿಯನ್ನು ಸಲ್ಲಿಸಬೇಕು (ಪ್ಯಾನ್ ಕಾರ್ಡ್, ಇತ್ಯಾದಿ) ಮತ್ತು ವಿಳಾಸದ ಪುರಾವೆ, ಇದರೊಂದಿಗೆ ಸ್ಕ್ಯಾನ್ ಮಾಡಿದ ಫೋಟೋ ಮತ್ತು ಸಹಿಯನ್ನು ಸಹ ಸಲ್ಲಿಸಬೇಕಾಗುತ್ತದೆ. KYC ಫಾರ್ಮ್ನಲ್ಲಿ ಹಿಂದಿನ KYC ಫಾರ್ಮ್ಗಳಲ್ಲಿ ಇಲ್ಲದ ಅರ್ಜಿದಾರರ ತಾಯಿಯ ಹೆಸರಿನಂತಹ ಕೆಲವು ಹೊಸ ಕ್ಷೇತ್ರಗಳಿವೆ. ಸರಿಯಾಗಿ ತುಂಬಿದ cKYC ಫಾರ್ಮ್ನೊಂದಿಗೆ, ಒಬ್ಬರು KYC ಖಾತೆಯನ್ನು ತೆರೆಯುತ್ತಾರೆ. KYC ಖಾತೆಯನ್ನು ತೆರೆದ ನಂತರ ಅಥವಾ cKYC ಅನ್ನು ಪೂರ್ಣಗೊಳಿಸಿದ ನಂತರ, ನೀವು 14-ಅಂಕಿಯ KYC ಗುರುತಿನ ಸಂಖ್ಯೆಯನ್ನು (KIN) ಪಡೆಯುತ್ತೀರಿ ಅದು ಪ್ರತಿಯೊಬ್ಬ ವ್ಯಕ್ತಿಗೂ ವಿಶಿಷ್ಟವಾಗಿದೆ. ಆದ್ದರಿಂದ, ಹೊಸ ಹೂಡಿಕೆಗಾಗಿ ಅಥವಾ ಯಾವುದೇ ಹಣಕಾಸು ಘಟಕದಲ್ಲಿ ಹೊಸ ಖಾತೆಯನ್ನು ತೆರೆಯಲು ನೀವು ಪ್ರತಿ ಬಾರಿ ಈ ಸಂಖ್ಯೆಯನ್ನು ತೋರಿಸಬೇಕು. ಸಂಖ್ಯೆಯು ನಿಮ್ಮ ಎಲ್ಲಾ ವಿವರಗಳನ್ನು ಕೇಂದ್ರೀಯವಾಗಿ ಉಳಿಸುತ್ತದೆ ಮತ್ತು KYC ಯ ಬೇಸರದ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಮತ್ತೆ ಪೂರ್ಣಗೊಳಿಸುವುದರಿಂದ ನಿಮ್ಮನ್ನು ಮತ್ತು ಕಂಪನಿ ಅಥವಾ ಬ್ಯಾಂಕ್ ಅನ್ನು ಉಳಿಸುತ್ತದೆ.

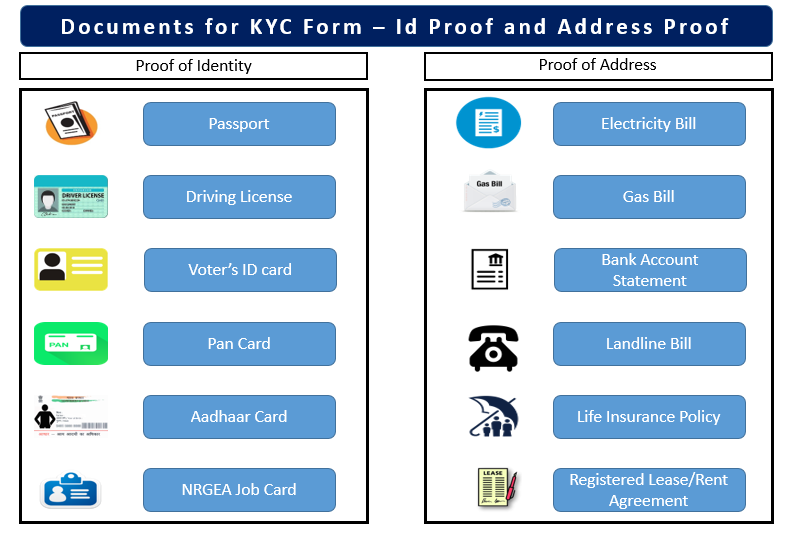

cKYC ಫಾರ್ಮ್ನೊಂದಿಗೆ ಅಗತ್ಯವಿರುವ ದಾಖಲೆಗಳು

ಕೇಂದ್ರೀಯ KYC ಫಾರ್ಮ್ ಅನ್ನು ಸಲ್ಲಿಸುವಾಗ ಒಬ್ಬರು ಈ ಕೆಳಗಿನ ದಾಖಲೆಗಳ ಸೆಟ್ ಅನ್ನು ಸಲ್ಲಿಸಬೇಕಾಗುತ್ತದೆ:

- cKYC ಫಾರ್ಮ್ ಅನ್ನು ಸರಿಯಾಗಿ ಭರ್ತಿ ಮಾಡಿ ಮತ್ತು ಸಹಿ ಮಾಡಲಾಗಿದೆ

- ಗುರುತಿನ ಪುರಾವೆಯ ಸ್ವಯಂ-ದೃಢೀಕರಿಸಿದ ಪ್ರತಿ

- ನಿವಾಸದ ಪುರಾವೆಯ ಸ್ವಯಂ-ದೃಢೀಕರಿಸಿದ ಪ್ರತಿ

- ಒಂದು ಛಾಯಾಚಿತ್ರ

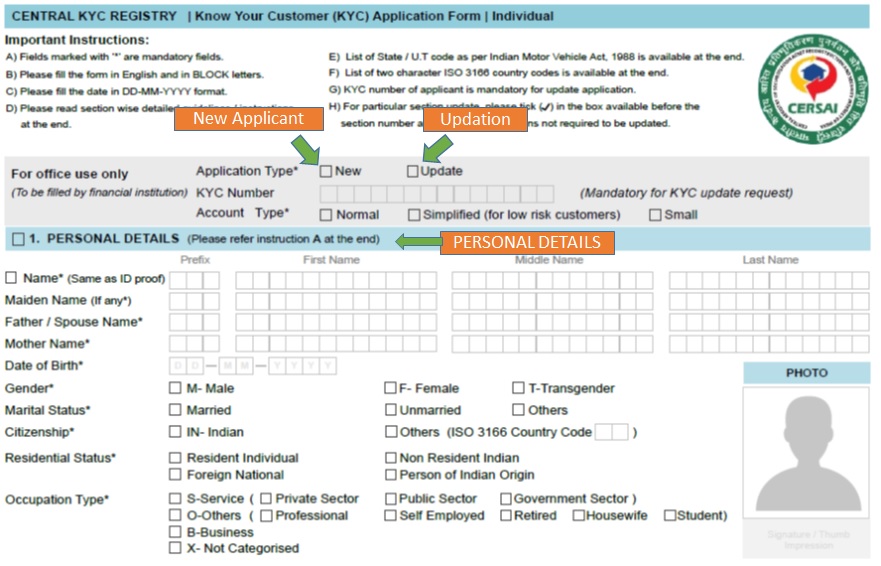

cKYc ಫಾರ್ಮ್ ಅನ್ನು ಹೇಗೆ ಭರ್ತಿ ಮಾಡುವುದು

cKYC ಅಥವಾ ಕೇಂದ್ರೀಯ KYC ನಮೂನೆಯು ಭರ್ತಿ ಮಾಡಬೇಕಾದ ಹಲವು ವಿಭಾಗಗಳನ್ನು ಹೊಂದಿದೆ. ವೈಯಕ್ತಿಕ ವಿವರಗಳು, ತೆರಿಗೆ ಅಧಿಕಾರ ವ್ಯಾಪ್ತಿ, ಗುರುತಿನ ಪುರಾವೆಗಾಗಿ ಸಲ್ಲಿಸಿದ ದಾಖಲೆಗಳು ಮತ್ತು ವಿಳಾಸದ ಪುರಾವೆ, ಸಂಪರ್ಕ ವಿವರಗಳು, ಸಂಬಂಧಿತ ವ್ಯಕ್ತಿಗಳು, ಘೋಷಣೆಗಳು ಮತ್ತು ಫಾರ್ಮ್ನಲ್ಲಿ ವಿವಿಧ ವಿಭಾಗಗಳಿವೆ. ಸಹಿ.

ಅದೇ ಫಾರ್ಮ್ ಅನ್ನು ಹೊಸ ಅಪ್ಲಿಕೇಶನ್ ಅನ್ನು ಭರ್ತಿ ಮಾಡಲು ಅಥವಾ ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ದಾಖಲೆಯ ವಿವರಗಳನ್ನು ನವೀಕರಿಸಲು ಬಳಸಬಹುದು.

ಫಾರ್ಮ್ ಕೆಳಗಿನಂತೆ ಕಾಣುತ್ತದೆ:

ಎಲ್ಲಾ ವಿಭಾಗಗಳನ್ನು ಭರ್ತಿ ಮಾಡಲು ಫಾರ್ಮ್ನ ಹಿಂಭಾಗದಲ್ಲಿ ವಿವಿಧ ಸೂಚನೆಗಳನ್ನು ನೀಡಲಾಗಿದೆ.

ಎಲ್ಲಾ ವಿಭಾಗಗಳನ್ನು ಭರ್ತಿ ಮಾಡಲು ಫಾರ್ಮ್ನ ಹಿಂಭಾಗದಲ್ಲಿ ವಿವಿಧ ಸೂಚನೆಗಳನ್ನು ನೀಡಲಾಗಿದೆ.

ಇಮೇಲ್ ಐಡಿಯನ್ನು ನವೀಕರಿಸುವುದು ಹೇಗೆ?

ಕೇಂದ್ರೀಯ KYC ನಿಮ್ಮ ಸಂಪರ್ಕ ವಿವರಗಳನ್ನು ಆನ್ಲೈನ್ನಲ್ಲಿ ನವೀಕರಿಸಲು ಸುಲಭಗೊಳಿಸಿದೆ. ಇಮೇಲ್ ಐಡಿಯನ್ನು ಆನ್ಲೈನ್ನಲ್ಲಿ ನವೀಕರಿಸಲು, ನೀವು ಮೊದಲು ನಿಮ್ಮ KYC ವಿವರಗಳನ್ನು ನವೀಕರಿಸಲು ಬಯಸುವ ವೆಬ್ಸೈಟ್ಗೆ ಲಾಗ್ ಇನ್ ಮಾಡಬೇಕಾಗುತ್ತದೆ. ನಂತರ, ಕ್ಲಿಕ್ ಮಾಡಿ'KYC ನವೀಕರಿಸಿ'. ಅಗತ್ಯವಿರುವ ಪ್ರದೇಶದಲ್ಲಿ ನಿಮ್ಮ ಇಮೇಲ್ ಐಡಿಯನ್ನು ಟೈಪ್ ಮಾಡಿ. ಆದಾಗ್ಯೂ, ಡೇಟಾಬೇಸ್ ಅನ್ನು ನವೀಕರಿಸುವ ಮೊದಲು, ನಿಮ್ಮ ನೋಂದಾಯಿತ ಮೊಬೈಲ್ ಸಂಖ್ಯೆಗೆ ಒಂದು-ಬಾರಿ ಪಾಸ್ವರ್ಡ್ ಅಥವಾ OTP ಅನ್ನು ಕಳುಹಿಸಲಾಗುತ್ತದೆ. OTP ಅನ್ನು ಸಲ್ಲಿಸಿ ಇದರಿಂದ ನಿಮ್ಮ ಇಮೇಲ್ ಐಡಿಯ ಅಪ್ಡೇಟ್ನೊಂದಿಗೆ ಪರಿಶೀಲನೆ ಪ್ರಕ್ರಿಯೆಯು ಪೂರ್ಣಗೊಳ್ಳುತ್ತದೆ.

ಮೊಬೈಲ್ ಸಂಖ್ಯೆಯನ್ನು ನವೀಕರಿಸುವುದು ಹೇಗೆ?

CAMS, Karvy, CSDL, NSDL ಮುಂತಾದ ಅಧಿಕೃತ ಪೋರ್ಟಲ್ಗಳ ಮೂಲಕ ನಿಮ್ಮ KYC ವಿವರಗಳನ್ನು ನೀವು ನವೀಕರಿಸಬಹುದು. ಆದರೆ ಹಾಗೆ ಮಾಡಲು, ನೀವು ಮಾಡಿರಬೇಕುeKYC ಇದಕ್ಕೂ ಮುಂಚೆ. ಅಂತಹ ಒಂದು ಪ್ಲಾಟ್ಫಾರ್ಮ್ಗೆ ಲಾಗ್-ಆನ್ ಮಾಡಿ ಮತ್ತು ಕ್ಲಿಕ್ ಮಾಡಿKYC ನವೀಕರಿಸಿ. ನಿಮ್ಮ ಮೊಬೈಲ್ ಸಂಖ್ಯೆಯನ್ನು ನೀವು ನವೀಕರಿಸಬೇಕಾಗುತ್ತದೆ ಮತ್ತು OTP ಅನ್ನು ಕಳುಹಿಸಲಾಗುತ್ತದೆ, ನಂತರ ಕ್ಲಿಕ್ ಮಾಡಿಸಲ್ಲಿಸು. ಪರಿಶೀಲನೆಯು ಪೂರ್ಣಗೊಳ್ಳುತ್ತದೆ ಮತ್ತು ನಿಮ್ಮ ಮೊಬೈಲ್ ಸಂಖ್ಯೆಯನ್ನು ನವೀಕರಿಸಲಾಗುತ್ತದೆ.

KYC ಯಲ್ಲಿ ವಿಳಾಸವನ್ನು ಹೇಗೆ ಬದಲಾಯಿಸುವುದು?

ನಿಮ್ಮ ಬ್ಯಾಂಕ್ ಅಥವಾ ಹಣಕಾಸು ಸಂಸ್ಥೆಯ ವೆಬ್ಸೈಟ್ಗೆ ಲಾಗ್ ಇನ್ ಮಾಡಿ. ಅಲ್ಲದೆ, ನೀವು ಕೇಂದ್ರೀಕೃತ eKYC ಪ್ಲಾಟ್ಫಾರ್ಮ್ಗಳಲ್ಲಿ ನಿಮ್ಮ KYC ವಿವರಗಳನ್ನು ನವೀಕರಿಸಬಹುದು. ಒಮ್ಮೆ ನೀವು ಅಂತಹ ಪ್ಲಾಟ್ಫಾರ್ಮ್ಗೆ ಲಾಗ್ ಇನ್ ಮಾಡಿದ ನಂತರ, ನೀವು ಆಯ್ಕೆ ಮಾಡಬೇಕಾಗುತ್ತದೆKYC ವಿವರಗಳನ್ನು ನವೀಕರಿಸಿ ಮತ್ತು ವಿಳಾಸ ಬದಲಾವಣೆ ಆಯ್ಕೆಯನ್ನು ಆರಿಸಿ. ಸಾಮಾನ್ಯವಾಗಿ, ನಿಮ್ಮ ನೋಂದಾಯಿತ ಮೊಬೈಲ್ ಸಂಖ್ಯೆಗೆ ಕಳುಹಿಸಿದ OTP ಅನ್ನು ಸಲ್ಲಿಸುವ ಮೂಲಕ ನವೀಕರಣ ಪ್ರಕ್ರಿಯೆಯು ಪೂರ್ಣಗೊಂಡಿದೆ. ಆದಾಗ್ಯೂ, ಪ್ರಕ್ರಿಯೆಯು ಸುಲಭವಾಗಿ ಪೂರ್ಣಗೊಂಡಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು, ವೈಯಕ್ತಿಕ ವಿವರಗಳಲ್ಲಿ ಯಾವುದೇ ವ್ಯತ್ಯಾಸವನ್ನು ಒದಗಿಸುವುದಿಲ್ಲ, ನೀವು ಪ್ಲಾಟ್ಫಾರ್ಮ್ಗಳಾದ್ಯಂತ ಯಾವುದೇ KYC ಫಾರ್ಮ್ಗಳಲ್ಲಿ ಫೈಲ್ ಮಾಡಬಹುದು.

cKYC ಖಾತೆಗಳ ವಿಧಗಳು

cKYC ಫಾರ್ಮ್ನಲ್ಲಿ ಮೂರು ರೀತಿಯ ಖಾತೆಗಳಿವೆ:

1. ಸಾಮಾನ್ಯ KYC ಖಾತೆ

ಸಾಮಾನ್ಯ KYC ಖಾತೆಗಾಗಿ, ಗುರುತಿನ ಪುರಾವೆಯಾಗಿ ನೀವು ಆರು ಅಧಿಕೃತ ದಾಖಲೆಗಳಲ್ಲಿ ಯಾವುದನ್ನಾದರೂ ಸಲ್ಲಿಸಬಹುದು. ಆ ದಾಖಲೆಗಳೆಂದರೆ ಪ್ಯಾನ್ ಕಾರ್ಡ್, ಆಧಾರ್ ಕಾರ್ಡ್, ಡ್ರೈವಿಂಗ್ ಲೈಸೆನ್ಸ್, ವೋಟರ್ ಐಡಿ, ಪಾಸ್ಪೋರ್ಟ್ ಮತ್ತು ಎನ್ಆರ್ಇಜಿಎ ಜಾಬ್ ಕಾರ್ಡ್.

2. ಸರಳೀಕೃತ ಅಥವಾ ಕಡಿಮೆ ಅಪಾಯದ KYC ಖಾತೆ

ಈ ಪ್ರಕಾರದ ಖಾತೆದಾರರು ಮೇಲೆ ತಿಳಿಸಿದ ಆರು ಅಧಿಕೃತವಾಗಿ ಮಾನ್ಯವಾದ ದಾಖಲೆಗಳನ್ನು (OVD) ಸಲ್ಲಿಸಲು ಸಾಧ್ಯವಿಲ್ಲ ಮತ್ತು ಬ್ಯಾಂಕ್ಗಳಿಂದ "ಕಡಿಮೆ ಅಪಾಯ" ಎಂದು ವರ್ಗೀಕರಿಸಲಾಗಿದೆ. KYC ಪ್ರಕ್ರಿಯೆಯನ್ನು ಮಾಡುವಾಗ ಅಂತಹ ಗ್ರಾಹಕರು ಗುರುತಿನ ಪುರಾವೆ ಅಥವಾ ನಿವಾಸ ಪುರಾವೆಗಳನ್ನು ಸಲ್ಲಿಸುವಲ್ಲಿ ಸಮಸ್ಯೆಗಳನ್ನು ಎದುರಿಸುತ್ತಾರೆ. ಅಂತಹ ಗ್ರಾಹಕರು ಈ ಕೆಳಗಿನ ಯಾವುದಾದರೂ ಒಂದನ್ನು ಸಲ್ಲಿಸುವ ಮೂಲಕ cKYC ಮಾಡಬಹುದು:

ರಾಜ್ಯ/ಕೇಂದ್ರ ಸರ್ಕಾರಿ ಇಲಾಖೆಗಳು, ಸಾರ್ವಜನಿಕ ವಲಯದ ಉದ್ಯಮಗಳು (PSUಗಳು), ಶಾಸನಬದ್ಧ/ನಿಯಂತ್ರಕ ಪ್ರಾಧಿಕಾರ, ಸಾರ್ವಜನಿಕ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಮತ್ತು ನಿಗದಿತ ವಾಣಿಜ್ಯ ಬ್ಯಾಂಕುಗಳು ನೀಡಿದ ಫೋಟೋದೊಂದಿಗೆ ಗುರುತಿನ ಪುರಾವೆ.

ಗೆಜೆಟೆಡ್ ಅಧಿಕಾರಿಯಿಂದ ನೀಡಲಾದ ವ್ಯಕ್ತಿಯ ದೃಢೀಕರಿಸಿದ ಫೋಟೋದೊಂದಿಗೆ ಪತ್ರ. ಅಂತಹ ರೀತಿಯ ಖಾತೆಗಳಿಗೆ ಪೂರ್ವಪ್ರತ್ಯಯ 'L' ಇರುತ್ತದೆ.

3. ಸಣ್ಣ ಖಾತೆ

ಯಾವುದೇ ರೀತಿಯ ಅಧಿಕೃತವಾಗಿ ಮಾನ್ಯವಾದ ದಾಖಲೆಗಳನ್ನು ಹೊಂದಿರದ ವ್ಯಕ್ತಿಗಳು ಬ್ಯಾಂಕ್ಗಳಲ್ಲಿ ಸಣ್ಣ ಖಾತೆಯನ್ನು ತೆರೆಯಬಹುದು. ಸಹಿ ಮಾಡಿದ ಅರ್ಜಿಯೊಂದಿಗೆ ಸ್ವಯಂ ದೃಢೀಕರಿಸಿದ ಭಾವಚಿತ್ರವನ್ನು ಸಲ್ಲಿಸುವ ಮೂಲಕ ಈ ಖಾತೆಗಳನ್ನು ತೆರೆಯಬಹುದು. ಈ ಖಾತೆಗಳು ಆರಂಭದಲ್ಲಿ 12 ತಿಂಗಳುಗಳವರೆಗೆ ಮಾನ್ಯವಾಗಿರುತ್ತವೆ ಮತ್ತು ಗ್ರಾಹಕರು ಅಧಿಕೃತವಾಗಿ ಮಾನ್ಯವಾದ ಯಾವುದೇ ಡಾಕ್ಯುಮೆಂಟ್ಗೆ ಅವರು ಅರ್ಜಿ ಸಲ್ಲಿಸಿದ್ದಾರೆ ಎಂದು ತೋರಿಸುವ ಡಾಕ್ಯುಮೆಂಟ್ ಅನ್ನು ಒದಗಿಸಿದರೆ ಇನ್ನೊಂದು 12 ತಿಂಗಳವರೆಗೆ ವಿಸ್ತರಿಸಬಹುದು. ಈ ರೀತಿಯ KYC ಖಾತೆಗಳು 'S' ನ ಪೂರ್ವಪ್ರತ್ಯಯದೊಂದಿಗೆ ಬರುತ್ತವೆ. ಈ ರೀತಿಯ ಖಾತೆಗಳಲ್ಲಿ ಕೆಲವು ನಿರ್ಬಂಧಗಳಿವೆ, ಅವುಗಳೆಂದರೆ:

- ಒಟ್ಟು ಕ್ರೆಡಿಟ್ಗಳು INR 1,00 ಮೀರಬಾರದು,000 ಒಂದು ವರ್ಷದಲ್ಲಿ.

- ಒಂದು ತಿಂಗಳಲ್ಲಿ ಒಟ್ಟು ಹಿಂಪಡೆಯುವಿಕೆಗಳು INR 10,000 ಮೀರಬಾರದು.

- ಖಾತೆಯ ಬಾಕಿ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ INR 50,000 ಮೀರಬಾರದು.

ಕೇಂದ್ರೀಯ KYC(cKYC) ಅನ್ನು ಏಕೆ ಕಾರ್ಯರೂಪಕ್ಕೆ ತರಲಾಯಿತು?

ಹಣಕಾಸು ಉತ್ಪನ್ನಗಳ ಎಲ್ಲಾ ಗ್ರಾಹಕರನ್ನು ಒಂದೇ ಮತ್ತು ಏಕರೂಪದ KYC ಪ್ಲಾಟ್ಫಾರ್ಮ್ನಲ್ಲಿ ಪಡೆಯಲು ಕೇಂದ್ರೀಯ KYC ಅಥವಾ cKYC ಪ್ರಕ್ರಿಯೆಯನ್ನು ಕಾರ್ಯರೂಪಕ್ಕೆ ತರಲಾಗಿದೆ. ಈ ಹಿಂದೆ, ಗ್ರಾಹಕರು ಬ್ಯಾಂಕ್, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಕಂಪನಿ, ವಿಮಾ ಕಂಪನಿ ಮುಂತಾದ ಪ್ರತಿ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಿಗೆ ಪ್ರತ್ಯೇಕವಾಗಿ KYC ಔಪಚಾರಿಕತೆಯನ್ನು ಪೂರ್ಣಗೊಳಿಸಬೇಕಾಗಿತ್ತು. ಕೇಂದ್ರೀಯ KYC ಅಥವಾ cKYC ಯೊಂದಿಗೆ ಒಮ್ಮೆ "ನಿಮ್ಮ ಗ್ರಾಹಕರನ್ನು ತಿಳಿದುಕೊಳ್ಳಿ" (KYC) ಮಾನದಂಡಗಳನ್ನು ಕೇಂದ್ರೀಯವಾಗಿ ಪೂರ್ಣಗೊಳಿಸಿದರೆ, ಎಲ್ಲಾ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಪ್ರವೇಶಿಸಬಹುದು. ಅವುಗಳನ್ನು ಮತ್ತು ಅವುಗಳನ್ನು ಬಳಸಿ.

ಕೇಂದ್ರೀಯ KYC (cKYC) ಪ್ರಕ್ರಿಯೆಯು ಗ್ರಾಹಕರ ಎಲ್ಲಾ ದಾಖಲೆಗಳನ್ನು ಡಿಜಿಟಲ್ ರೂಪದಲ್ಲಿ ಸಂಗ್ರಹಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ, ಇದು ಪ್ರತಿ ಗ್ರಾಹಕರಿಗೆ KYC ಅನ್ನು ಮರು-ಮಾಡುವುದನ್ನು ತಪ್ಪಿಸಲು ಹಣಕಾಸಿನ ಘಟಕಗಳಿಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ. CERSAI ನೊಂದಿಗೆ ಲಭ್ಯವಿರುವ ಡೇಟಾವನ್ನು ಪ್ರವೇಶಿಸುವ ಮೂಲಕ ಪ್ರತಿ ಹಣಕಾಸು ಸಂಸ್ಥೆಯು ಗ್ರಾಹಕರು KYC ಕಂಪ್ಲೈಂಟ್ ಆಗಿದ್ದಾರೆಯೇ ಅಥವಾ ಇಲ್ಲವೇ ಎಂಬುದನ್ನು ಕಂಡುಹಿಡಿಯಬಹುದು, ಅವರ KYC ಡೇಟಾವನ್ನು ಹಿಂಪಡೆಯಬಹುದು ಮತ್ತು ಹಾಗೆ ಮಾಡುವ ಮೂಲಕ ಈ KYC ಡೇಟಾವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ಮೂಲಕ ಅವರ ಆಂತರಿಕ ಪ್ರಕ್ರಿಯೆಯನ್ನು ತಡೆರಹಿತವಾಗಿಸಬಹುದು ಮತ್ತು ಅದನ್ನು ಗ್ರಾಹಕರನ್ನು ಕೇಳುವುದಿಲ್ಲ. ಪ್ರತಿ ಬಾರಿಯೂ ಒಂದೇ ರೀತಿಯ ಮಾಹಿತಿ ಅಥವಾ ದಾಖಲೆಗಳನ್ನು ಪದೇ ಪದೇ ಕೇಳುವ ಮೂಲಕ ಗ್ರಾಹಕರು ತೊಂದರೆಗೊಳಗಾಗುವುದಿಲ್ಲ ಎಂದು ಇದು ಖಚಿತಪಡಿಸುತ್ತದೆ. RBI, SEBI, IRDA ಮತ್ತು PFRDA ನಿಂದ ನಿಯಂತ್ರಿಸಲ್ಪಡುವ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು cKYC ನಿರ್ವಹಿಸಲು CERSAI ನೊಂದಿಗೆ ಟೈ-ಅಪ್ ಮಾಡಬಹುದು.

ಕೇಂದ್ರ KYC (cKYC) ನಲ್ಲಿ ಹೊಸ ನಿಯಮಗಳು

ಈ ಹೊಸ KYC ಪ್ಲಾಟ್ಫಾರ್ಮ್ ಅನ್ನು ಸರ್ಕಾರ, PSU ಬ್ಯಾಂಕ್ಗಳು ಮತ್ತು ಇತರ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಪ್ರಚಾರ ಮಾಡುತ್ತವೆ. ವಾಸ್ತವವಾಗಿ, RBI, SEBI, IRDA ಮತ್ತು PFRDA ನಿಂದ ನಿಯಂತ್ರಿಸಲ್ಪಡುವ ಎಲ್ಲಾ ಸಂಸ್ಥೆಗಳಿಂದ cKYC ಅನ್ನು ತಾಯಿ KYC ಪ್ರಕ್ರಿಯೆಯಾಗಿ ಅಳವಡಿಸಿಕೊಳ್ಳಲಾಗುತ್ತಿದೆ. ಸೆಬಿ ಸುತ್ತೋಲೆ ಪ್ರಕಾರ, ಎಲ್ಲಾಮಾರುಕಟ್ಟೆ ಸೆಬಿ ನೋಂದಾಯಿತ KRA ಗಳ ಮೂಲಕ ನೋಂದಾಯಿಸುವ ಹಿಂದಿನ ಅಭ್ಯಾಸಕ್ಕೆ ಹೋಲಿಸಿದರೆ ಇದು ನಿಯಂತ್ರಿಸುವ ಮಧ್ಯವರ್ತಿಗಳು ಈಗ CERSAI ನ ಆನ್ಲೈನ್ ಪ್ಲಾಟ್ಫಾರ್ಮ್ನಲ್ಲಿ ಹೊಸ ಗ್ರಾಹಕರ KYC ವಿವರಗಳನ್ನು ನೋಂದಾಯಿಸಬೇಕಾಗುತ್ತದೆ. ಹೀಗಾಗಿ, ಮಾರುಕಟ್ಟೆಯಲ್ಲಿರುವ ಎಲ್ಲಾ ಮಧ್ಯವರ್ತಿಗಳು ಮೊದಲು CERSAI ನೊಂದಿಗೆ ನೋಂದಾಯಿಸಿಕೊಳ್ಳಬೇಕು - ಇದು ನಡೆಯುತ್ತಿರುವ ಪ್ರಕ್ರಿಯೆ. ಬ್ಯಾಂಕುಗಳು, ವಿಮಾ ಕಂಪನಿಗಳು,ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳು (AMC ಗಳು) ಈಗ ತಮ್ಮ KYC ದಾಖಲೆಗಳನ್ನು CERSAI ಗೆ ಹಸ್ತಾಂತರಿಸಬೇಕಾಗಿದೆ. CERSAI ತನ್ನ ಏಕೈಕ ನಿರ್ವಹಣಾ ಸೇವಾ ಪೂರೈಕೆದಾರರಾಗಿ DotEx ಇಂಟರ್ನ್ಯಾಷನಲ್ ಅನ್ನು ನೇಮಿಸಿದೆ.

ಆಧಾರ್ ಕಾರ್ಡ್ ಮತ್ತು ಪ್ಯಾನ್ ಕಾರ್ಡ್ ಆಧಾರಿತ KYC ಈಗ ಸಾಕಾಗುವುದಿಲ್ಲವಾದ್ದರಿಂದ ಹೂಡಿಕೆದಾರರ ಮನಸ್ಸಿನಲ್ಲಿ ಒಂದು ನಿರ್ದಿಷ್ಟ ಆತಂಕವಿದೆ.ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮತ್ತು ಷೇರು ಮಾರುಕಟ್ಟೆ. ಕೇಂದ್ರೀಯ KYC (cKYC) ಗ್ರಾಹಕರ ಇತರ ವಿವರಗಳಾದ ಮೊದಲ ಹೆಸರು, ತಾಯಿಯ ಹೆಸರು, ಅಪ್ರಾಪ್ತ ವಯಸ್ಕರ ಸಂಬಂಧಿತ ವ್ಯಕ್ತಿಗಳ ವಿವರಗಳು, ಸ್ಥಳೀಯ ಅಥವಾ ಅನುಗುಣವಾದ ವಿಳಾಸ ಒಂದೇ ಅಲ್ಲದ ಶಾಶ್ವತ ವಿಳಾಸದ ಪುರಾವೆಗಳ ಬಗ್ಗೆ ಕೇಳುತ್ತದೆ.

cKYC ಹಿಂದೆ: CERSAI

ಸೆಕ್ಯುರಿಟೈಸೇಶನ್ ಆಸ್ತಿ ಪುನರ್ನಿರ್ಮಾಣ ಮತ್ತು ಭದ್ರತಾ ಆಸಕ್ತಿಯ ಕೇಂದ್ರ ನೋಂದಣಿ (CERSAI) ದೇಶದ ಆನ್ಲೈನ್ ಭದ್ರತಾ ಆಸಕ್ತಿ ನೋಂದಾವಣೆಯಾಗಿದೆ. ಇದು PMLA (ಹಣ-ಲಾಂಡರಿಂಗ್ ತಡೆಗಟ್ಟುವಿಕೆ) ನಿಯಮಗಳು, 2005 ರ ಅಡಿಯಲ್ಲಿ ಆಡಳಿತ ಮಂಡಳಿಯಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಲು ಮತ್ತು ಕೇಂದ್ರ KYC ರೆಕಾರ್ಡ್ಸ್ ರಿಜಿಸ್ಟ್ರಿಯ ಕರ್ತವ್ಯಗಳನ್ನು ನಿರ್ವಹಿಸಲು ಅಧಿಕಾರವನ್ನು ಹೊಂದಿದೆ. ಇದು ಸ್ವೀಕರಿಸುವುದು, ಸಂಗ್ರಹಿಸುವುದು, ಕಾಪಾಡುವುದು ಮತ್ತು ಹಿಂಪಡೆಯುವುದನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ. ಒಂದು KYC ದಾಖಲೆಗಳುಹೂಡಿಕೆದಾರ ಡಿಜಿಟಲ್ ರೂಪದಲ್ಲಿ.

ಸಾಮಾನ್ಯ KYC, eKYC ಮತ್ತು CKYC ನಡುವಿನ ವ್ಯತ್ಯಾಸವೇನು?

ಕೀ

KYC ಎಂದರೆ ನಿಮ್ಮ ಗ್ರಾಹಕರನ್ನು ತಿಳಿಯಿರಿ. ಹೂಡಿಕೆದಾರರ/ಗ್ರಾಹಕರ ಗುರುತನ್ನು ದೃಢೀಕರಿಸಲು ಯಾವುದೇ ಹಣಕಾಸು ಸಂಸ್ಥೆಯೊಂದಿಗೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಉದ್ಯಮದಲ್ಲಿ ಅಥವಾ ಇನ್ಫಾಕ್ಟ್ನಲ್ಲಿ ನಡೆಸಲಾಗುವ ಸಾಮಾನ್ಯ ಮತ್ತು ನಿಯಮಿತ ಪ್ರಕ್ರಿಯೆಯಾಗಿದೆ. ನಲ್ಲಿ ಪರಿಶೀಲನೆಯನ್ನು ಮಾಡಲಾಗುತ್ತದೆಆಧಾರ ಅಗತ್ಯ ದಾಖಲೆಗಳೊಂದಿಗೆ ಸರಿಯಾಗಿ ತುಂಬಿದ KYC ಫಾರ್ಮ್ ಅನ್ನು ಸಲ್ಲಿಸುವುದು. ನಂತರ ಇನ್-ಪರ್ಸನ್ ವೆರಿಫಿಕೇಶನ್ (IPV) ಅನ್ನು ಅನುಸರಿಸಲಾಗುತ್ತದೆ, ಈ ಪ್ರಕ್ರಿಯೆಯು KYC ಮಾಡಲಾಗುತ್ತಿರುವ ವ್ಯಕ್ತಿಯ ದಾಖಲೆಗಳು ಮತ್ತು ಗುರುತನ್ನು ಪರಿಶೀಲಿಸುತ್ತದೆ. ಪ್ರಕ್ರಿಯೆಯು ಯಶಸ್ವಿಯಾದ ನಂತರ, ಡೇಟಾವನ್ನು KYC ನೋಂದಣಿ ಏಜೆನ್ಸಿ (KRA) ಗೆ ನಮೂದಿಸಲಾಗುತ್ತದೆ.

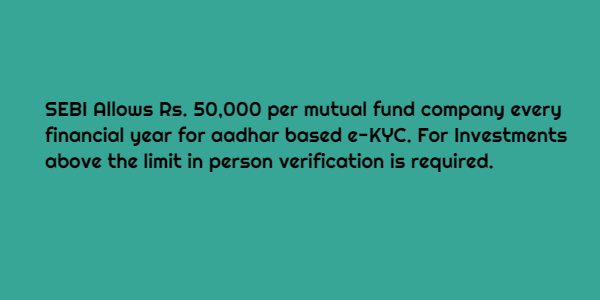

EKYC ಅಥವಾ ಎಲೆಕ್ಟ್ರಾನಿಕ್ KYC

eKYC ಎನ್ನುವುದು ಗ್ರಾಹಕರ ಆಧಾರ್ ಕಾರ್ಡ್ನ ಸಹಾಯದಿಂದ ಮಾಡಿದ KYC ಪ್ರಕ್ರಿಯೆಯಾಗಿದೆ. eKYC ಪ್ರಕ್ರಿಯೆಯಲ್ಲಿ, ಗ್ರಾಹಕರ ಗುರುತಿನ ಪರಿಶೀಲನೆಯನ್ನು ಈ ಕೆಳಗಿನ ಎರಡು ವಿಧಾನಗಳಲ್ಲಿ ಒಂದರಿಂದ ಮಾಡಬಹುದು -

1. ಒನ್ ಟೈಮ್ ಪಾಸ್ವರ್ಡ್ (OTP)

ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ನೋಂದಾಯಿತ ಮೊಬೈಲ್ ಸಂಖ್ಯೆಗೆ OTP ಅನ್ನು ಸ್ವೀಕರಿಸುತ್ತಾರೆ. ಯಶಸ್ವಿ ಪರಿಶೀಲನೆಯ ಮೇಲೆ, ಹೂಡಿಕೆದಾರರು ಪ್ರತಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೌಸ್ಗೆ ವರ್ಷಕ್ಕೆ INR 50,000 ವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಲು ಅರ್ಹರಾಗಿರುತ್ತಾರೆ.

2. ಬಯೋಮೆಟ್ರಿಕ್ ಪರಿಶೀಲನೆ

ಬಯೋಮೆಟ್ರಿಕ್ ಪರಿಶೀಲನೆಯ ಸಹಾಯದಿಂದ (ಹೆಬ್ಬೆರಳು ಅಥವಾ ರೆಟಿನಾ ಸ್ಕ್ಯಾನ್), ಹೂಡಿಕೆದಾರರು ಯಾವುದೇ ಮಿತಿಗಳಿಲ್ಲದೆ ಹೂಡಿಕೆ ಮಾಡಬಹುದು.

CKYC ಅಥವಾ ಕೇಂದ್ರ KYC

cKYC ಎಲ್ಲಾ ಹಣಕಾಸು ಉತ್ಪನ್ನಗಳಿಗೆ ಹೊಸ ಏಕ ವೇದಿಕೆ KYC ಆಗಿದೆ. ಇದು ಒಂದು-ಬಾರಿ ಪ್ರಕ್ರಿಯೆಯಾಗಿದ್ದು, ಒಬ್ಬರು ಒಳಗಾಗಬೇಕಾಗುತ್ತದೆ.

ಉತ್ತಮ ಭವಿಷ್ಯಕ್ಕಾಗಿ ಬದಲಾವಣೆ

ಕೇಂದ್ರೀಯ KYC (cKYC) ಯ ಪರಿಚಯದೊಂದಿಗೆ ನೋಂದಣಿಯಲ್ಲಿ ತಾಂತ್ರಿಕ ದೋಷಗಳು, CERSAI ಗೆ ಡೇಟಾವನ್ನು ನಿಧಾನವಾಗಿ ಹಸ್ತಾಂತರಿಸುವುದು ಇತ್ಯಾದಿಗಳಂತಹ ಕೆಲವು ಸಮಸ್ಯೆಗಳಿವೆ. ಮೇಲಾಗಿ, ಈ ಪ್ರಕ್ರಿಯೆಯು ಆಧಾರ್ ಮತ್ತು PAN ಗುರುತಿನ ಎರಡನ್ನೂ ಬದಲಾಯಿಸುವಂತೆ ತೋರುತ್ತದೆ. ಅಲ್ಲದೆ, ತಾಯಿಯ ಹೆಸರು, ಮೊದಲ ಹೆಸರು ಇತ್ಯಾದಿ ಮಾಹಿತಿಯನ್ನು ಬಹಿರಂಗಪಡಿಸುವ ಅಗತ್ಯತೆಯೊಂದಿಗೆ ಹೂಡಿಕೆದಾರರು ಮತ್ತೊಮ್ಮೆ ಸಂಪೂರ್ಣ KYC ಪ್ರಕ್ರಿಯೆಯ ಮೂಲಕ ಹೋಗಬೇಕಾಗುತ್ತದೆ. ಆದರೆ ಪ್ರಕಾಶಮಾನವಾಗಿ ನೋಡಲು, ಉಳಿತಾಯ ಮತ್ತು ಪಾರದರ್ಶಕ ಹೂಡಿಕೆಯ ಸಂಸ್ಕೃತಿಯನ್ನು ಹರಡಲು ಕೇಂದ್ರೀಯ KYC (cKYC) ನೋಂದಣಿಯನ್ನು ಸ್ಥಾಪಿಸಲಾಗಿದೆ. ಪ್ರತಿ ಉತ್ಪನ್ನಕ್ಕೆ ಅಥವಾ ಪ್ರತಿ ಸಂಸ್ಥೆಗೆ KYC ಪೂರ್ಣಗೊಳಿಸಲು ಅಗತ್ಯವಿರುವ ಹಿಂದಿನ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಈಗ ಒಮ್ಮೆ ಮಾತ್ರ ಮಾಡಬೇಕಾಗಿದೆ. ಇದು ಸಮಯ, ಸಂಪನ್ಮೂಲಗಳು, ಹಣ ಮತ್ತು ಮಾನವಶಕ್ತಿಯ ವ್ಯರ್ಥವನ್ನು ನಿವಾರಿಸುತ್ತದೆ, ವ್ಯವಸ್ಥೆಯನ್ನು ಹೆಚ್ಚು ಪರಿಣಾಮಕಾರಿಯಾಗಿ ಮಾಡುತ್ತದೆ. ಕೆಲವು ಆರಂಭಿಕ ಹಲ್ಲುಜ್ಜುವಿಕೆಯ ಸಮಸ್ಯೆಗಳು ಇರಬಹುದು, ಕಾಲಾನಂತರದಲ್ಲಿ ಇವೆಲ್ಲವೂ ಸಿಕೆವೈಸಿ ಅಥವಾ ಕೇಂದ್ರೀಯ ಕೆವೈಸಿಯನ್ನು ಉದ್ಯಮಕ್ಕೆ ರೂಢಿಯಾಗಿ ಮಾರ್ಪಡಿಸುತ್ತದೆ. ದೀರ್ಘಾವಧಿಯಲ್ಲಿ, ಇದು ಉದ್ಯಮಕ್ಕೆ ಪ್ರಯೋಜನವನ್ನು ನೀಡುತ್ತದೆ ಮತ್ತು ಹೌದು, ಮುಖ್ಯವಾಗಿ ಗ್ರಾಹಕರು!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

Good and correct information. At the moment CKYC is nothing but a big propaganda by Govt. My SBI branch manager is not aware of CKYC! I could not find any correct way to register cKYC online. Even the www.ckycindia.in website is totally blank.

Very good kyc

Exellent service

* * * * * EXCELLENT * * * * *