Table of Contents

ರಿಸ್ಕ್ ಪೂಲಿಂಗ್ ಎಂದರೇನು?

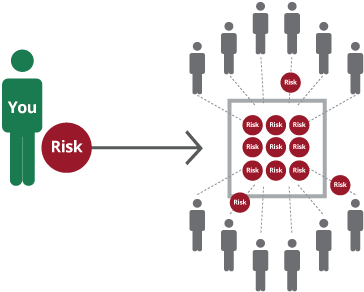

ವಿಮೆ ನಿಮ್ಮ ಅಪಾಯಗಳನ್ನು ವರ್ಗಾಯಿಸಲು ಒಂದು ಮಾರ್ಗವಾಗಿದೆಬಂಡವಾಳ ಮಾರುಕಟ್ಟೆ ಯಾವುದೇ ಯೋಜಿತವಲ್ಲದ ಹಣಕಾಸಿನ ನಷ್ಟವನ್ನು ಬದುಕಲು. ರಲ್ಲಿವಿಮಾ ನಿಯಮಗಳು, ಅಪಾಯದ ಪೂಲಿಂಗ್ ಎಂದರೆ ಸಾಮಾನ್ಯ ಹಣಕಾಸಿನ ಅಪಾಯಗಳನ್ನು ಹೆಚ್ಚಿನ ಸಂಖ್ಯೆಯ ಜನರ ನಡುವೆ ಸಮಾನವಾಗಿ ಹಂಚಿಕೊಳ್ಳುವುದು. ಆದ್ದರಿಂದ, ದಿಬಂಡವಾಳ ಮಾರುಕಟ್ಟೆಗಳು ಅಥವಾ ಇಲ್ಲಿ,ವಿಮಾ ಕಂಪೆನಿಗಳು, ಎಂಬ ನಿಯಮಿತ ಪಾವತಿಗೆ ಬದಲಾಗಿ ನಿಮ್ಮಿಂದ ಆ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳಿಪ್ರೀಮಿಯಂ. ಅಪಾಯವನ್ನು ಸರಿದೂಗಿಸಲು ಪ್ರೀಮಿಯಂ ಸಾಕಾಗುತ್ತದೆ ಎಂದು ಕಂಪನಿಯು ನಂಬುತ್ತದೆ. ಇಲ್ಲಿ ಗಮನಿಸಬೇಕಾದ ಒಂದು ಕುತೂಹಲಕಾರಿ ಅಂಶವೆಂದರೆ ನೀವು ಮಾತ್ರ ವಿಮೆ ಮಾಡಿಸಿಕೊಳ್ಳುತ್ತಿಲ್ಲ. ಅದೇ ರೀತಿಯ ವಿಮಾ ರಕ್ಷಣೆಗಳನ್ನು ಪ್ರಯತ್ನಿಸುವ ಮತ್ತು ಹುಡುಕುವ ಅನೇಕ ಜನರಿದ್ದಾರೆ. ಈ ಜನರ ಗುಂಪನ್ನು ವಿಮಾ ಪೂಲ್ ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ. ಅಗತ್ಯವಿರುವ ಎಲ್ಲಾ ಗ್ರಾಹಕರಿಗೆ ಸಾಧ್ಯತೆವಿಮಾ ಹಕ್ಕು ಬಹುತೇಕ ಅಸಂಭವವಾಗಿದೆ. ಹೀಗಾಗಿ, ಒಂದೆರಡು ವ್ಯಕ್ತಿಗಳಿಗೆ ಅಂತಹ ಯಾವುದೇ ಘಟನೆ (ಹಕ್ಕು) ಸಂಭವಿಸಿದಾಗ, ಅಪಾಯದ ಪೂಲಿಂಗ್ ವಿಮಾ ಕಂಪನಿಯು ಅವರ ಹಕ್ಕನ್ನು ಇತ್ಯರ್ಥಗೊಳಿಸಲು ಅನುಮತಿಸುತ್ತದೆ.

ರಿಸ್ಕ್ ಪೂಲಿಂಗ್ ಇತಿಹಾಸ

ವಿಮೆಕೈಗಾರಿಕೆ ಮೂಲತಃ ಅಪಾಯದ ಪೂಲಿಂಗ್ ಪರಿಕಲ್ಪನೆಯ ಮೇಲೆ ಸಾಗುತ್ತದೆ. ವಿಮಾ ಪಾಲಿಸಿಗಳು ಮತ್ತು ಅಪಾಯದ ಪೂಲಿಂಗ್ನ ಆರಂಭಿಕ ಉಲ್ಲೇಖಗಳು ಸುಮಾರು 5000 ವರ್ಷಗಳ ಹಿಂದೆ ಕಂಡುಬರುತ್ತವೆ. ವ್ಯಾಪಾರಿಗಳು ಮತ್ತು ವ್ಯಾಪಾರಿಗಳು ತಮ್ಮ ಸಂಪನ್ಮೂಲಗಳನ್ನು ಒಟ್ಟುಗೂಡಿಸಿದರು ಮತ್ತು ಸರಕುಗಳ ಹಾನಿ ಅಥವಾ ನಷ್ಟದ ಸಾಮಾನ್ಯ ಅಪಾಯವನ್ನು ಹಂಚಿಕೊಂಡರು. ಇದು ಚೇತರಿಕೆಗೆ ತುಲನಾತ್ಮಕವಾಗಿ ಕಡಿಮೆ ಮೊತ್ತವನ್ನು ಪಾವತಿಸುವ ಮೂಲಕ ಹಠಾತ್ ಹಾನಿ ಅಥವಾ ಸರಕುಗಳ ನಷ್ಟದಿಂದ ವ್ಯಾಪಾರಿಗಳನ್ನು ಆವರಿಸಿದೆ.

Talk to our investment specialist

ರಿಸ್ಕ್ ಪೂಲಿಂಗ್ನ ಪ್ರಯೋಜನಗಳು

ವಿಮೆಯಲ್ಲಿ ಅಪಾಯದ ಪೂಲಿಂಗ್ನ ಪ್ರಯೋಜನಗಳು:

ಹರಡುವ ಅಪಾಯ: ಅನೇಕ ಪಾಲಿಸಿದಾರರ ಅಪಾಯಗಳನ್ನು ಒಟ್ಟುಗೂಡಿಸುವ ಮೂಲಕ, ವೈಯಕ್ತಿಕ ನಷ್ಟಗಳ ಆರ್ಥಿಕ ಪ್ರಭಾವವನ್ನು ಸಂಪೂರ್ಣ ಪೂಲ್ನಲ್ಲಿ ವಿತರಿಸಲಾಗುತ್ತದೆ. ಇದು ವೈಯಕ್ತಿಕ ಪಾಲಿಸಿದಾರರ ಮೇಲಿನ ಹೊರೆಯನ್ನು ಕಡಿಮೆ ಮಾಡುತ್ತದೆ ಮತ್ತು ಅನಿರೀಕ್ಷಿತ ಘಟನೆಗಳ ಸಂದರ್ಭದಲ್ಲಿ ಅವರಿಗೆ ಆರ್ಥಿಕ ರಕ್ಷಣೆಯನ್ನು ಒದಗಿಸುತ್ತದೆ.

ಸ್ಥಿರತೆ ಮತ್ತು ಭವಿಷ್ಯ: ಪೂಲ್ ದೊಡ್ಡದಾಗಿದೆ, ನಷ್ಟವನ್ನು ಹೆಚ್ಚು ಊಹಿಸಬಹುದಾಗಿದೆ. ನಿರೀಕ್ಷಿತ ಕ್ಲೈಮ್ಗಳನ್ನು ಅಂದಾಜು ಮಾಡಲು ಮತ್ತು ಅದಕ್ಕೆ ಅನುಗುಣವಾಗಿ ಪ್ರೀಮಿಯಂಗಳನ್ನು ಹೊಂದಿಸಲು ವಿಮಾ ಕಂಪನಿಗಳು ಐತಿಹಾಸಿಕ ಡೇಟಾ ಮತ್ತು ಆಕ್ಚುರಿಯಲ್ ಮಾದರಿಗಳನ್ನು ಅವಲಂಬಿಸಬಹುದು. ಈ ಸ್ಥಿರತೆಯು ವಿಮಾದಾರರು ಹೆಚ್ಚು ಪರಿಣಾಮಕಾರಿಯಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಲು ಮತ್ತು ಸಮಂಜಸವಾದ ದರಗಳಲ್ಲಿ ವ್ಯಾಪ್ತಿಯನ್ನು ಒದಗಿಸಲು ಅನುಮತಿಸುತ್ತದೆ.

ಕೈಗೆಟುಕುವ ಸಾಮರ್ಥ್ಯ: ರಿಸ್ಕ್ ಪೂಲಿಂಗ್ ವೈಯಕ್ತಿಕ ಪಾಲಿಸಿದಾರರಿಗೆ ವಿಮೆಯನ್ನು ಹೆಚ್ಚು ಕೈಗೆಟುಕುವಂತೆ ಮಾಡುತ್ತದೆ. ಪ್ರತಿ ಪಾಲಿಸಿದಾರರು ಪಾವತಿಸುವ ಪ್ರೀಮಿಯಂ ಸಾಮಾನ್ಯವಾಗಿ ಅವರು ಎದುರಿಸಬಹುದಾದ ಸಂಭಾವ್ಯ ನಷ್ಟಕ್ಕಿಂತ ಚಿಕ್ಕದಾಗಿದೆ, ಇದು ವಿಶಾಲ ಜನಸಂಖ್ಯೆಗೆ ವಿಮೆಯನ್ನು ಪ್ರವೇಶಿಸುವಂತೆ ಮಾಡುತ್ತದೆ.

ಅಪಾಯದ ವೈವಿಧ್ಯೀಕರಣ: ರಿಸ್ಕ್ ಪೂಲಿಂಗ್ ವಿವಿಧ ಪಾಲಿಸಿದಾರರು, ಭೌಗೋಳಿಕ ಪ್ರದೇಶಗಳು ಮತ್ತು ವ್ಯಾಪ್ತಿಯ ಪ್ರಕಾರಗಳಾದ್ಯಂತ ತಮ್ಮ ಅಪಾಯದ ಪೋರ್ಟ್ಫೋಲಿಯೊಗಳನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಲು ವಿಮಾದಾರರನ್ನು ಶಕ್ತಗೊಳಿಸುತ್ತದೆ. ಈ ವೈವಿಧ್ಯೀಕರಣವು ವಿಮಾದಾರರು ತಮ್ಮ ಒಟ್ಟಾರೆ ಅಪಾಯದ ಮಾನ್ಯತೆಯನ್ನು ನಿರ್ವಹಿಸಲು ಮತ್ತು ಹಣಕಾಸಿನ ಸ್ಥಿರತೆಯನ್ನು ಕಾಪಾಡಿಕೊಳ್ಳಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಅಪಾಯದ ಪೂಲಿಂಗ್ ಅಪಾಯವನ್ನು ಸಂಪೂರ್ಣವಾಗಿ ನಿವಾರಿಸುವುದಿಲ್ಲ ಎಂಬುದನ್ನು ಗಮನಿಸುವುದು ಮುಖ್ಯವಾಗಿದೆ. ಬದಲಿಗೆ, ಇದು ಅಪಾಯವನ್ನು ಹರಡುತ್ತದೆ ಮತ್ತು ಪಾಲಿಸಿದಾರರ ದೊಡ್ಡ ಗುಂಪಿನ ನಡುವೆ ಅನಿರೀಕ್ಷಿತ ಘಟನೆಗಳ ಆರ್ಥಿಕ ಪರಿಣಾಮಗಳನ್ನು ಹಂಚಿಕೊಳ್ಳಲು ಕಾರ್ಯವಿಧಾನವನ್ನು ಒದಗಿಸುತ್ತದೆ.

ಆಧುನಿಕ ದಿನದ ವಿಮೆ

ವಿಮಾ ಉದ್ಯಮವು ಈಗ ಪ್ರಮುಖ ವ್ಯವಹಾರವಾಗಿ ಬೆಳೆದಿದೆ, ಇದು ರೂಪಿಸುವಲ್ಲಿ ಮಹತ್ವದ ಪಾತ್ರವನ್ನು ವಹಿಸುತ್ತದೆಆರ್ಥಿಕತೆ. ಹೆಚ್ಚು ಹೆಚ್ಚು ಜನರು ತಮ್ಮ ಅಪಾಯಗಳನ್ನು ವಿಮಾ ಪೂಲ್ನ ಭಾಗವಾಗಿ ಕಂಪನಿಗಳಿಗೆ ವರ್ಗಾಯಿಸಲು ಪ್ರಯತ್ನಿಸುತ್ತಿದ್ದಾರೆ. ವಿವಿಧ ರೀತಿಯ ವಿಮೆಗಳು ಜೀವನ ಮತ್ತು ಜೀವನದ ವಿವಿಧ ಅಂಶಗಳನ್ನು ಒಳಗೊಂಡಿರುತ್ತವೆ, ಆದರೆ ಅಪಾಯದ ಪೂಲಿಂಗ್ನ ಮೂಲ ತತ್ವವು ಒಂದೇ ಆಗಿರುತ್ತದೆ. ವಿಮಾಗಣಕರು - ಹಣಕಾಸು ಕ್ಷೇತ್ರದಲ್ಲಿ ವೃತ್ತಿಪರರು - ವಿಮಾ ಕಂಪನಿಗಳಿಗೆ ಕೆಲಸ ಮಾಡುತ್ತಾರೆ ಮತ್ತು ಅಪಾಯದ ಸಂಭವನೀಯತೆ ಮತ್ತು ತೀವ್ರತೆಯನ್ನು ಲೆಕ್ಕಹಾಕುತ್ತಾರೆ. ಅಂತೆಯೇ, ವಿಮಾ ಕಂಪನಿಯ ಮೂಲಕ ಇತರರ ಅಪಾಯದೊಂದಿಗೆ ಒಬ್ಬರ ಅಪಾಯವನ್ನು ಒಟ್ಟುಗೂಡಿಸುವ ವೆಚ್ಚವನ್ನು ಅವರು ಲೆಕ್ಕ ಹಾಕುತ್ತಾರೆ.

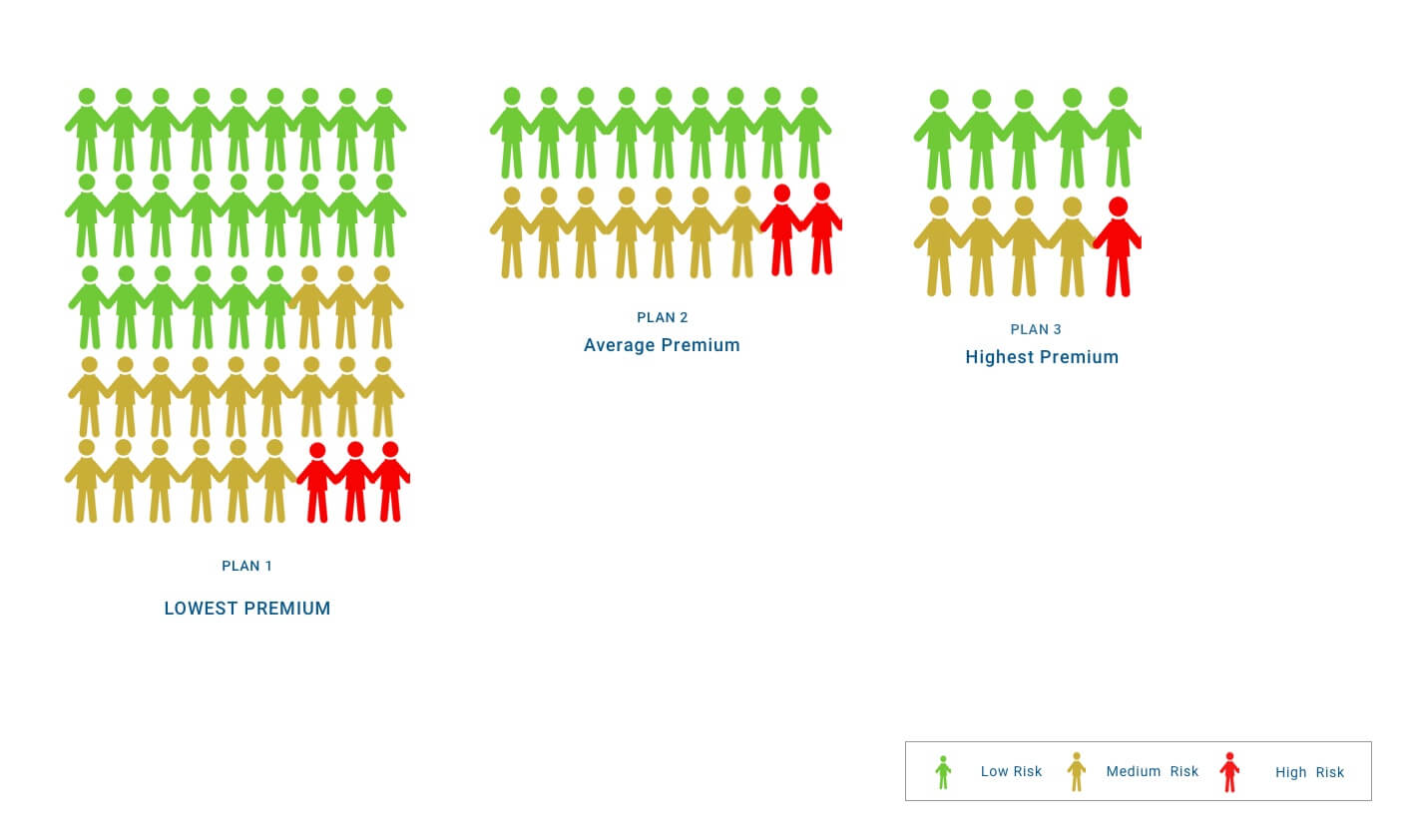

ಲೆಕ್ಕಾಚಾರ ಮಾಡುವಾಗ, ಒಂದು ನಿರ್ದಿಷ್ಟ ಘಟಕವು ಹೆಚ್ಚಿನ ಅಪಾಯದಲ್ಲಿದ್ದರೂ ಅದನ್ನು ಒಳಗೊಳ್ಳಲು ಕೆಲವು ಮಿತಿಗಳನ್ನು ಹಾಕಲಾಗುತ್ತದೆ. ಉದಾ., ಕಂಪನಿಯು ಮಾರಣಾಂತಿಕವಾಗಿ ಅನಾರೋಗ್ಯ ಪೀಡಿತ ವ್ಯಕ್ತಿಗೆ ಹೆಚ್ಚಿನ ಮೊತ್ತವನ್ನು ಪ್ರೀಮಿಯಂ ಆಗಿ ಪಾವತಿಸಲು ಸಿದ್ಧವಾಗಿದ್ದರೂ ಸಹ ಅವರಿಗೆ ರಕ್ಷಣೆ ನೀಡುವುದಿಲ್ಲ. ವಿಮಾ ಕಂಪನಿಗಳು ತಮ್ಮ ಪ್ರೊಫೈಲ್ ಮತ್ತು ಜನಸಂಖ್ಯಾ ಗುಂಪನ್ನು ಪರಿಗಣಿಸಿ ವ್ಯಕ್ತಿಯ ಅಪಾಯವನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು ವಿಮಾ ಕಂಪನಿಗಳು ಆಕ್ಚುರಿಯಲ್ ಡೇಟಾವನ್ನು ಬಳಸುತ್ತವೆ. ಆದ್ದರಿಂದ, ವ್ಯಕ್ತಿಗೆ ಸಂಬಂಧಿಸಿದ ಅಪಾಯವು ಹೆಚ್ಚಾದಂತೆ, ವಿಮೆಯ ವೆಚ್ಚವೂ ಹೆಚ್ಚಾಗುತ್ತದೆ. ಹೀಗಾಗಿ,ಜೀವ ವಿಮೆ ಆರೋಗ್ಯ ಸಮಸ್ಯೆಗಳಿರುವ ವೃದ್ಧರಿಗೆ ಯುವಜನರಿಗಿಂತ (ಆರೋಗ್ಯ ಸಮಸ್ಯೆಗಳಿಲ್ಲದೆ) ಹೆಚ್ಚು ವೆಚ್ಚವಾಗುತ್ತದೆ.

ವಿಮೆ ಮಾಡಬಹುದಾದ ಅಪಾಯ ಮತ್ತು ವಿಮೆ ಮಾಡಲಾಗದ ಅಪಾಯ

ಪ್ರತಿ ನಕಾರಾತ್ಮಕ ಆರ್ಥಿಕ ಘಟನೆಯನ್ನು ವಿಮೆ ಮಾಡಲಾಗುವುದಿಲ್ಲ. ಪರಿಣಾಮಕಾರಿ ಅಪಾಯದ ಪೂಲಿಂಗ್ ಅನ್ನು ಹೊಂದಲು, ಪರಿಗಣಿಸಲಾದ ಅಪಾಯವು ಅನಿರೀಕ್ಷಿತವಾಗಿರಬೇಕು ಮತ್ತು ಹರಡಬೇಕು. ಮತ್ತು ಸಂದರ್ಭದಲ್ಲಿ, ಅಂತಹ ನಕಾರಾತ್ಮಕ ಘಟನೆಯನ್ನು ಊಹಿಸಿದರೆ, ಆ ಘಟನೆಯು ಖಚಿತವಾಗಿ ಪರಿಣಮಿಸುತ್ತದೆ, ಅಪಾಯವಲ್ಲ - ಮತ್ತು ಖಚಿತತೆಯನ್ನು ಸರಿದೂಗಿಸಲು ನೀವು ವಿಮೆಯನ್ನು ನೀಡಲು ಸಾಧ್ಯವಿಲ್ಲ. ಅಲ್ಲದೆ, ಮೇಲೆಫ್ಲಿಪ್ ಮಾಡಿ ಬದಿಯಲ್ಲಿ, ಆಗಾಗ್ಗೆ ಅಪಾಯವನ್ನು ಮುಚ್ಚುವುದು ಮೂರ್ಖತನ. ವಿಮಾ ಕಂಪನಿಯು ಸಂಭವಿಸಿದ ಘಟನೆಯ ವೆಚ್ಚವನ್ನು ವೆಚ್ಚಗಳು ಮತ್ತು ಲಾಭಗಳೊಂದಿಗೆ ವಿಮಾ ಪೂಲ್ಗೆ ಮಾತ್ರ ವರ್ಗಾಯಿಸುತ್ತದೆ. ಆದ್ದರಿಂದ, ವಿಮಾ ಪೂಲ್ನಲ್ಲಿರುವ ಪ್ರತಿಯೊಬ್ಬರೂ ಕ್ಲೈಮ್ ಅನ್ನು ಸಲ್ಲಿಸುತ್ತಿದ್ದಾರೆ, ಅದು ಮೂಲಭೂತ ಅಪಾಯವನ್ನು ಸರಿದೂಗಿಸಲು ಕಡಿಮೆ ಅಥವಾ ಯಾವುದೇ ಸಂಪನ್ಮೂಲಗಳೊಂದಿಗೆ ಪೂಲ್ ಅನ್ನು ಬಿಡುತ್ತದೆ ಮತ್ತು ತಮಗಾಗಿ ಪಾವತಿಸಲು ಮೀಸಲುಗಳನ್ನು ಖಾಲಿ ಮಾಡುತ್ತದೆ.

ಮರುವಿಮೆ

ವಿಮಾ ಕಂಪನಿಯು ಅಪಾಯದ ಪೂಲಿಂಗ್ ಪರಿಕಲ್ಪನೆಯ ಮೇಲೆ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಮತ್ತು ನಂತರ ಸಂಬಂಧಿತ ವ್ಯಾಪ್ತಿಯ ಅಗತ್ಯವಿರುವ ವ್ಯಕ್ತಿಗಳನ್ನು ಒಳಗೊಳ್ಳುವ ಗುರಿಯನ್ನು ಹೊಂದಿದೆ ಎಂದು ಈಗ ನಮಗೆ ತಿಳಿದಿದೆ. ಎಂಬ ಪರಿಕಲ್ಪನೆ ಇದೆಮರುವಿಮೆ ಅನೇಕ ವಿಮಾ ಕಂಪನಿಗಳು ಇತರ ಕಂಪನಿಗಳಿಂದ ವಿಮಾ ಪಾಲಿಸಿಗಳನ್ನು ಖರೀದಿಸುವ ಮೂಲಕ ತಮ್ಮ ಅಪಾಯಗಳನ್ನು ಸಂಗ್ರಹಿಸಿದಾಗ ಚಿತ್ರದಲ್ಲಿ ಬರುತ್ತದೆ. ವಿಪತ್ತಿನ ಸಂದರ್ಭದಲ್ಲಿ ಪ್ರಾಥಮಿಕ ವಿಮಾ ಕಂಪನಿಯು ಭರಿಸಬಹುದಾದ ಒಟ್ಟು ನಷ್ಟವನ್ನು ಮಿತಿಗೊಳಿಸಲು ಇದನ್ನು ಮಾಡಲಾಗುತ್ತದೆ. ಅಂತಹ ಅಪಾಯದ ಪೂಲಿಂಗ್ ಮೂಲಕ, ಒಂದು ಪ್ರಾಥಮಿಕ ವಿಮಾ ಕಂಪನಿಯು ಗ್ರಾಹಕರನ್ನು ವಿಮೆ ಮಾಡಬಹುದು, ಅವರ ವ್ಯಾಪ್ತಿಯು ಆ ಏಕೈಕ ಕಂಪನಿಗೆ ಭರಿಸಲಾಗದಷ್ಟು ದೊಡ್ಡದಾಗಿರುತ್ತದೆ. ಹೀಗಾಗಿ, ಮರುವಿಮೆ ಸಂಭವಿಸಿದಾಗ, ವಿಮೆದಾರರು ಪಾವತಿಸಿದ ಕ್ಲೈಮ್ ಮೊತ್ತವನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ಪೂಲ್ನಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ಎಲ್ಲಾ ವಿಮಾ ಕಂಪನಿಗಳು ಹಂಚಿಕೊಳ್ಳುತ್ತವೆ. ಮರುವಿಮಾ ಕಂಪನಿಗಳು ಸಹ ತಮ್ಮ ಅಪಾಯಗಳನ್ನು ಉನ್ನತ ಕಂಪನಿಗಳಿಗೆ ವರ್ಗಾಯಿಸುತ್ತವೆ. ಈ ಮರು-ವಿಮೆ ಕಂಪನಿಗಳನ್ನು ರೆಟ್ರೋ-ವಿಮಾದಾರರು ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

Very interested