Table of Contents

ಭಾರತದಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಇತಿಹಾಸ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಭಾರತದಲ್ಲಿ ಇತಿಹಾಸವು 1963 ರಲ್ಲಿ ಯುನಿಟ್ ಟ್ರಸ್ಟ್ ಆಫ್ ಇಂಡಿಯಾ (ಯುಟಿಐ) ರಚನೆಯೊಂದಿಗೆ ಪ್ರಾರಂಭವಾಯಿತು. ಇದನ್ನು ಭಾರತ ಸರ್ಕಾರವು ರಿಸರ್ವ್ ಸಹಾಯದಿಂದ ಪ್ರಾರಂಭಿಸಿತುಬ್ಯಾಂಕ್ ಭಾರತದ (RBI). ಭಾರತದಲ್ಲಿ ಮೊಟ್ಟಮೊದಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯನ್ನು 1964 ರಲ್ಲಿ ಯುಟಿಐ ಯುನಿಟ್ ಸ್ಕೀಮ್ 1964 ಎಂದು ಕರೆಯಿತು. ಭಾರತದಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಇತಿಹಾಸವನ್ನು ಸ್ಥೂಲವಾಗಿ ಹಲವಾರು ವಿಭಿನ್ನ ಹಂತಗಳಾಗಿ ವರ್ಗೀಕರಿಸಬಹುದು. ನಾವು ಅವುಗಳನ್ನು ಈ ಕೆಳಗಿನಂತೆ ಜೋಡಿಸುತ್ತೇವೆ:

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಇತಿಹಾಸ: ಪ್ರಾರಂಭದ ಹಂತ (1963-1987)

1963 ರ ಸಂಸತ್ತಿನ ಕಾಯಿದೆಯು ಯುನಿಟ್ ಟ್ರಸ್ಟ್ ಆಫ್ ಇಂಡಿಯಾ (UTI) ರಚನೆಗೆ ಕಾರಣವಾಯಿತು. ಇದನ್ನು ಭಾರತೀಯ ರಿಸರ್ವ್ ಬ್ಯಾಂಕ್ ಸ್ಥಾಪಿಸಿದೆ. ಇದು ಅದರ ನಿಯಂತ್ರಣ ಮತ್ತು ಆಡಳಿತ ನಿಯಂತ್ರಣದ ಅಡಿಯಲ್ಲಿ ಕಾರ್ಯನಿರ್ವಹಿಸಿತು. UTI ಸೇವೆಗಳನ್ನು ಒದಗಿಸುವ ಏಕೈಕ ಘಟಕವಾಗಿರುವುದರಿಂದ ವಲಯದಲ್ಲಿ ಸಂಪೂರ್ಣ ಏಕಸ್ವಾಮ್ಯವನ್ನು ಅನುಭವಿಸಿತು. ಇದನ್ನು ನಂತರ 1978 ರಲ್ಲಿ RBI ನಿಂದ ಬೇರ್ಪಡಿಸಲಾಯಿತು ಮತ್ತು ಅದರ ನಿಯಂತ್ರಣ ಮತ್ತು ಆಡಳಿತಾತ್ಮಕ ನಿಯಂತ್ರಣವನ್ನು ಇಂಡಸ್ಟ್ರಿಯಲ್ ಡೆವಲಪ್ಮೆಂಟ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ (IDBI) ವಹಿಸಿಕೊಂಡಿದೆ. ಯುನಿಟ್ ಸ್ಕೀಮ್ (1964) ಯುಟಿಐ ಆರಂಭಿಸಿದ ಮೊದಲ ಯೋಜನೆಯಾಗಿದೆ. ನಂತರದ ವರ್ಷಗಳಲ್ಲಿ, UTI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆಗಾಗಿ ಅನೇಕ ಯೋಜನೆಗಳನ್ನು ಆವಿಷ್ಕರಿಸಿತು ಮತ್ತು ನೀಡಿತು.ಯುನಿಟ್ ಲಿಂಕ್ಡ್ ವಿಮಾ ಯೋಜನೆ(ULIP) 1971 ರಲ್ಲಿ ಪ್ರಾರಂಭಿಸಲಾದ ಅಂತಹ ಯೋಜನೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. 1988 ರ ಅಂತ್ಯದ ವೇಳೆಗೆ, UTI ಯ ನಿರ್ವಹಣೆಯ ಅಡಿಯಲ್ಲಿ ಸ್ವತ್ತುಗಳು (AUM) ಸುಮಾರು ರೂ. 6,700 ಕೋಟಿ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಇತಿಹಾಸ: ಸಾರ್ವಜನಿಕ ವಲಯದ ಹಂತ (1987-1993)

ಸಾರ್ವಜನಿಕ ವಲಯದ ಇತರ ಆಟಗಾರರು ಪ್ರವೇಶಿಸಿದರುಮಾರುಕಟ್ಟೆ 1987 ರಲ್ಲಿ ವಿಸ್ತರಣೆಯ ಪರಿಣಾಮವಾಗಿಆರ್ಥಿಕತೆ.SBI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮೊದಲ ಅಲ್ಲದಯುಟಿಐ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ನವೆಂಬರ್ 1987 ರಲ್ಲಿ ಸ್ಥಾಪಿಸಲಾಯಿತು. ಇದನ್ನು ಅನುಸರಿಸಲಾಯಿತುಎಲ್ಐಸಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್, ಕ್ಯಾನ್ಬ್ಯಾಂಕ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್, ಇಂಡಿಯನ್ ಬ್ಯಾಂಕ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್, ಜಿಐಸಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್, ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮತ್ತು ಪಿಎನ್ಬಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್. 1987-1993 ರ ಅವಧಿಯಲ್ಲಿ, AUM ಸುಮಾರು ಏಳು ಪಟ್ಟು ಹೆಚ್ಚಾಗಿದೆ, ರೂ. 6,700 ಕೋಟಿ ರೂ. 47,004 ಕೋಟಿ. ಈ ಅವಧಿಯಲ್ಲಿ, ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಗಳಿಸಿದ ಹಣದ ಹೆಚ್ಚಿನ ಭಾಗಗಳನ್ನು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆಗೆ ನಿಯೋಜಿಸಿದರು.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಇತಿಹಾಸ: ಖಾಸಗಿ ವಲಯದ ಹಂತ (1993-1996)

ಭಾರತದಲ್ಲಿ ಖಾಸಗಿ ವಲಯಕ್ಕೆ 1993 ರಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಮಾರುಕಟ್ಟೆಯನ್ನು ಪ್ರವೇಶಿಸಲು ಅನುಮತಿ ನೀಡಲಾಯಿತು. ಇದು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಇತಿಹಾಸದಲ್ಲಿ ಮಹತ್ವದ ಪಾತ್ರವನ್ನು ವಹಿಸಿದೆ. ಇದು ಹೂಡಿಕೆದಾರರಿಗೆ ಹೂಡಿಕೆಗೆ ವ್ಯಾಪಕ ಆಯ್ಕೆಗಳನ್ನು ಒದಗಿಸಿತು, ಇದರ ಪರಿಣಾಮವಾಗಿ ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ಸಾರ್ವಜನಿಕ ವಲಯದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳೊಂದಿಗೆ ಸ್ಪರ್ಧೆಯನ್ನು ಹೆಚ್ಚಿಸಿತು. ಭಾರತೀಯ ಆರ್ಥಿಕತೆಯ ಉದಾರೀಕರಣ ಮತ್ತು ಅನಿಯಂತ್ರಣವು ಅನೇಕ ವಿದೇಶಿ ನಿಧಿ ಕಂಪನಿಗಳಿಗೆ ಭಾರತದಲ್ಲಿ ವ್ಯಾಪಾರ ಮಾಡಲು ಅವಕಾಶ ಮಾಡಿಕೊಟ್ಟಿತು. ಇವುಗಳಲ್ಲಿ ಹಲವು ಭಾರತೀಯ ಪ್ರವರ್ತಕರೊಂದಿಗೆ ಜಂಟಿ ಉದ್ಯಮದ ಮೂಲಕ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತಿವೆ. 1995 ರವರೆಗೆ, 11 ಖಾಸಗಿ ವಲಯದ ಫಂಡ್ ಹೌಸ್ಗಳನ್ನು ಅಸ್ತಿತ್ವದಲ್ಲಿರುವವುಗಳೊಂದಿಗೆ ಸ್ಪರ್ಧಿಸಲು ಸ್ಥಾಪಿಸಲಾಯಿತು. 1996 ರಿಂದ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಉದ್ಯಮದ ಬೆಳವಣಿಗೆಯು ಹೊಸ ಎತ್ತರವನ್ನು ತಲುಪಿತು.

Talk to our investment specialist

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಇತಿಹಾಸ: AMFI, SEBI (1996 - 2003)

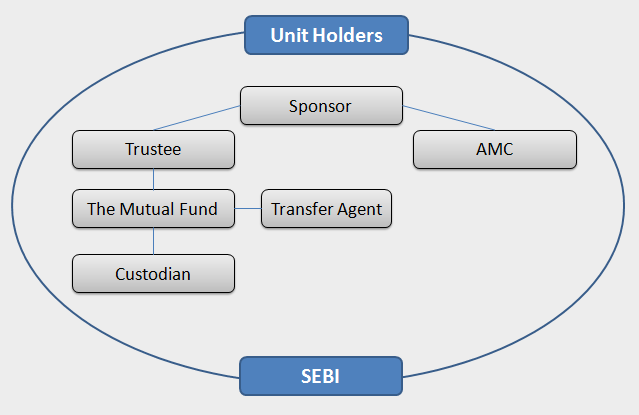

SEBI (ಮ್ಯೂಚುಯಲ್ ಫಂಡ್) ಎಲ್ಲಾ ಕಾರ್ಯಾಚರಣಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ಏಕರೂಪದ ಮಾನದಂಡಗಳನ್ನು ಹೊಂದಿಸಲು 1996 ರಲ್ಲಿ ನಿಯಮಗಳು ಅಸ್ತಿತ್ವಕ್ಕೆ ಬಂದವು. ಅಲ್ಲದೆ, 1999 ರ ಯೂನಿಯನ್ ಬಜೆಟ್ ಎಲ್ಲಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಲಾಭಾಂಶಗಳಿಂದ ವಿನಾಯಿತಿ ನೀಡುವ ದೊಡ್ಡ ನಿರ್ಧಾರವನ್ನು ತೆಗೆದುಕೊಂಡಿತುಆದಾಯ ತೆರಿಗೆ. ಈ ಸಮಯದಲ್ಲಿ, ಸೆಬಿ ಮತ್ತು ಅಸೋಸಿಯೇಷನ್ ಆಫ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಸ್ ಆಫ್ ಇಂಡಿಯಾ (AMFI) ಪರಿಚಯಿಸಿದರುಹೂಡಿಕೆದಾರ ಹೂಡಿಕೆದಾರರಿಗೆ ಅರಿವು ಮೂಡಿಸುವ ಕಾರ್ಯಕ್ರಮಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ. AMFI ಮತ್ತು SEBI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ಮತ್ತು ಈ ಉತ್ಪನ್ನಗಳನ್ನು ವಿತರಿಸುವವರಿಗೆ ಆಡಳಿತ ಚೌಕಟ್ಟನ್ನು ಸ್ಥಾಪಿಸಿವೆ. ಎರಡೂ ದೇಹಗಳ ನಡುವೆಹೂಡಿಕೆದಾರರ ರಕ್ಷಣೆ ಸೇರಿದಂತೆ ಡೇಟಾ ಸೇವೆಗಳನ್ನು ಒದಗಿಸುವುದರ ಜೊತೆಗೆ ಕಾಳಜಿ ವಹಿಸಲಾಗುತ್ತದೆಅವು ಅಲ್ಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು. AMFI ಇಂಡಿಯಾ ತನ್ನ ವೆಬ್ಸೈಟ್ ಮೂಲಕ ಎಲ್ಲಾ ನಿಧಿಗಳ ದೈನಂದಿನ NAV ಮತ್ತು ಐತಿಹಾಸಿಕ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಬೆಲೆಗಳನ್ನು ಒದಗಿಸುತ್ತದೆ.

ಯುಟಿಐ ಕಾಯ್ದೆಯನ್ನು 2003 ರಲ್ಲಿ ರದ್ದುಗೊಳಿಸಲಾಯಿತು, ಸಂಸತ್ತಿನ ಕಾಯಿದೆಯ ಪ್ರಕಾರ ಟ್ರಸ್ಟ್ನ ವಿಶೇಷ ಕಾನೂನು ಸ್ಥಾನಮಾನವನ್ನು ತೆಗೆದುಹಾಕಲಾಯಿತು. ಬದಲಿಗೆ, UTI ದೇಶದ ಯಾವುದೇ ಇತರ ಫಂಡ್ ಹೌಸ್ನಂತೆಯೇ ಇದೇ ರೀತಿಯ ರಚನೆಯನ್ನು ಅಳವಡಿಸಿಕೊಂಡಿದೆ ಮತ್ತು SEBI ಯ (ಮ್ಯೂಚುಯಲ್ ಫಂಡ್) ನಿಯಮಗಳ ಅಡಿಯಲ್ಲಿದೆ.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಏಕರೂಪದ ಉದ್ಯಮವನ್ನು ಸ್ಥಾಪಿಸುವುದರಿಂದ ಹೂಡಿಕೆದಾರರಿಗೆ ಯಾವುದೇ ಫಂಡ್ ಹೌಸ್ನೊಂದಿಗೆ ವ್ಯಾಪಾರ ಮಾಡಲು ಸುಲಭವಾಗಿದೆ. ಇದು ರೂ ಮೇಲಿನ AUM ನ ಉಲ್ಬಣವನ್ನು ಕಂಡಿತು. 68,000 ಕೋಟಿಗಳಿಂದ 15,00,000 ಕೋಟಿಗಳಿಗಿಂತ ಹೆಚ್ಚು (ಸೆಪ್ಟೆಂಬರ್ '16).

ಭಾರತದಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಇತಿಹಾಸ

ಭಾರತದಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಇತಿಹಾಸ

ಬಲವರ್ಧನೆ ಮತ್ತು ಬೆಳವಣಿಗೆಯ ಪ್ರಸ್ತುತ ಸ್ಥಿತಿ (2004-ಇಂದು)

UTI ಕಾಯಿದೆ, 1963 ರ ರದ್ದುಗೊಳಿಸಿದಾಗಿನಿಂದ, UTI ಅನ್ನು ಎರಡು ಪ್ರತ್ಯೇಕ ಘಟಕಗಳಾಗಿ ವಿಂಗಡಿಸಲಾಗಿದೆ. ಮೊದಲನೆಯದು UTI ಯ ನಿರ್ದಿಷ್ಟ ಅಂಡರ್ಟೇಕಿಂಗ್ AUM ಜೊತೆಗೆ ರೂ. ಜನವರಿ 2003 ರ ಅಂತ್ಯದ ವೇಳೆಗೆ 29,835. ಇದು ಭಾರತ ಸರ್ಕಾರದಿಂದ ರೂಪಿಸಲಾದ ನಿರ್ವಾಹಕರು ಮತ್ತು ನಿಯಮಗಳ ಅಡಿಯಲ್ಲಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಮತ್ತು SEBI ಯ (ಮ್ಯೂಚುವಲ್ ಫಂಡ್) ನಿಯಮಗಳಿಗೆ ಅನುಗುಣವಾಗಿಲ್ಲ.

ಎರಡನೆಯದು ಯುಟಿಐ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್, ಇದನ್ನು ಸ್ಟೇಟ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ, ಬ್ಯಾಂಕ್ ಆಫ್ ಬರೋಡಾ, ಪಂಜಾಬ್ ಪ್ರಾಯೋಜಿಸುತ್ತದೆರಾಷ್ಟ್ರೀಯ ಬ್ಯಾಂಕ್ ಮತ್ತುಭಾರತೀಯ ಜೀವ ವಿಮಾ ನಿಗಮ. ಇದು ನೋಂದಾಯಿಸಲ್ಪಟ್ಟಿದೆ ಮತ್ತು SEBI ಅನುಮೋದಿಸಿದ ನಿಬಂಧನೆಗಳನ್ನು ಅನುಸರಿಸುತ್ತದೆ.

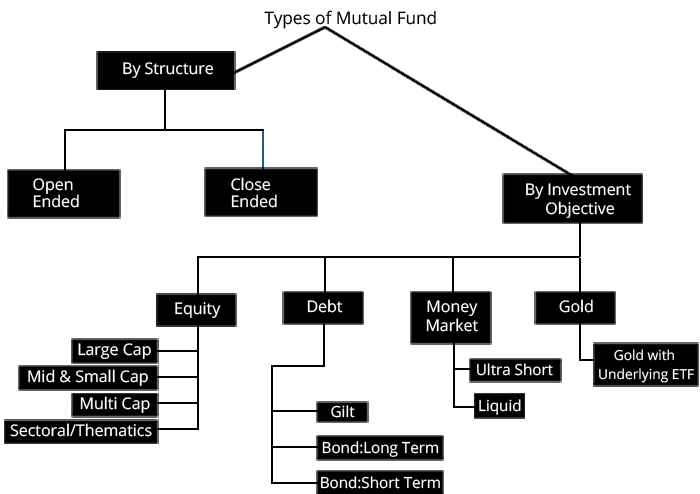

ಭಾರತವು ಇಂದಿನಂತೆ ಒಟ್ಟು 44 ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಹೊಂದಿದೆ. ಆರ್ಬಿಐ ಅನುಮತಿಯೊಂದಿಗೆ, ಫಂಡ್ ಹೌಸ್ಗಳು ತೆರೆದಿವೆ ಮತ್ತು ಹೂಡಿಕೆದಾರರು ಈಗ ಯುನೈಟೆಡ್ ಸ್ಟೇಟ್ಸ್ನಂತಹ ವಿದೇಶಿ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಮತ್ತು ಅಂತಹ ಸಕಾರಾತ್ಮಕ ಬೆಳವಣಿಗೆಯೊಂದಿಗೆ, ಆಸ್ತಿ ವರ್ಗಗಳು ಇಂದು ಕೇವಲ ಇಕ್ವಿಟಿ ಮತ್ತು ಸಾಲದಿಂದ ಚಿನ್ನದ ನಿಧಿಗಳಿಗೆ ಬದಲಾಗಿವೆ,ಹಣದುಬ್ಬರ ನಿಧಿಗಳು ಮತ್ತು ಆರ್ಬಿಟ್ರೇಜ್ ಫಂಡ್ಗಳಂತಹ ಹೆಚ್ಚು ನವೀನ ನಿಧಿಗಳು.

ವಿವಿಧ ಖಾಸಗಿ ವಲಯದ ಫಂಡ್ ಹೌಸ್ಗಳ ನಡುವೆ ಇತ್ತೀಚಿನ ವಿಲೀನಗಳೊಂದಿಗೆ ಉದ್ಯಮವು ಈಗ ಬಲವರ್ಧನೆ ಮತ್ತು ಬೆಳವಣಿಗೆಯ ಹಂತವನ್ನು ಪ್ರವೇಶಿಸಿದೆ. 2009 ರಲ್ಲಿ ರಿಲಿಗೇರ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಿಂದ ಲೋಟಸ್ ಇಂಡಿಯಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ (LIMF) ಅನ್ನು ಸ್ವಾಧೀನಪಡಿಸಿಕೊಳ್ಳುವುದು ಭಾರತದಲ್ಲಿನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಉದ್ಯಮದ ಆಧುನಿಕ ಯುಗದ ಪ್ರಮುಖ ಬಲವರ್ಧನೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಮೋರ್ಗಾನ್ ಸ್ಟಾನ್ಲಿ ತನ್ನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು 2013 ರ ಕೊನೆಯಲ್ಲಿ HDFC ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿಗೆ ಹಸ್ತಾಂತರಿಸಲು ನಿರ್ಧರಿಸಿತು. HDFC ತನ್ನ ಬಳಕೆದಾರರ ನೆಲೆಯನ್ನು ವಿಸ್ತರಿಸಲು ಸಹಾಯ ಮಾಡಿದ ಕಾರಣ ಇದು ಸ್ವಾಗತಾರ್ಹ ಕ್ರಮವೆಂದು ವ್ಯಾಪಕವಾಗಿ ಪರಿಗಣಿಸಲ್ಪಟ್ಟಿದೆ. ಮತ್ತೊಂದು ಗಮನಾರ್ಹ ವಿಲೀನವನ್ನು ಮಾರ್ಚ್ 22, 2016 ರಂದು ಘೋಷಿಸಲಾಯಿತುಎಡೆಲ್ವೀಸ್ ಜೆಪಿ ಮೋರ್ಗಾನ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಇಂಡಿಯಾ (ಜೆಪಿಎಂಎಎಂ) ದೇಶೀಯ ಆಸ್ತಿಗಳ ಖರೀದಿಯನ್ನು ಆಸ್ತಿ ನಿರ್ವಹಣೆ (ಇಎಎಂಎಲ್) ಘೋಷಿಸಿತು. ಎರಡೂ ಕಂಪನಿಗಳ ಸಂಯೋಜಿತ AUM ಸುಮಾರು INR 8,757 ಕೋಟಿ ಎಂದು ಅಂದಾಜಿಸಲಾಗಿದೆ. ಕಳೆದ ವರ್ಷ, ಗೋಲ್ಡ್ಮನ್ ಸ್ಯಾಚ್ಸ್ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ತನ್ನ ಆಸ್ತಿಯನ್ನು ರಿಲಯನ್ಸ್ಗೆ ಹಸ್ತಾಂತರಿಸಿತ್ತುಬಂಡವಾಳ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ, ಇದನ್ನು ಆರಂಭದಲ್ಲಿ ಬೆಂಚ್ಮಾರ್ಕ್ನಿಂದ ತೆಗೆದುಕೊಳ್ಳಲಾಗಿದೆAMC. ING ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ತನ್ನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ವ್ಯವಹಾರವನ್ನು ಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ಗೆ ಮಾರಾಟ ಮಾಡಿದೆ. ಆದ್ದರಿಂದ, ಕಳೆದ ಎರಡು ವರ್ಷಗಳಿಂದ, ಉದ್ಯಮವು ಒಂದು ಹಂತದ ಬಲವರ್ಧನೆ ನಡೆಯುತ್ತಿದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ವ್ಯವಹಾರವು ಹೆಚ್ಚು ಬಳಕೆಯಾಗದ ಮಾರುಕಟ್ಟೆಯಾಗಿದೆ ಏಕೆಂದರೆ ನಿರ್ವಹಣೆಯ ಅಡಿಯಲ್ಲಿ (AUM) ಆಸ್ತಿಯ 74% ದೇಶದ ಅಗ್ರ ಐದು ನಗರಗಳಿಗೆ ಬರುತ್ತದೆ. ಅಲ್ಲದೆ, ಅಂತಹ ದೊಡ್ಡ ಮತ್ತು ಗಮನಾರ್ಹ ವಿಲೀನಗಳೊಂದಿಗೆ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಉದ್ಯಮದಲ್ಲಿ ಬಲವರ್ಧನೆ ಕಂಡುಬಂದಿದೆ. ಹೂಡಿಕೆದಾರರ ಅರಿವು ಸೇರಿದಂತೆ ವಿವಿಧ ಉಪಕ್ರಮಗಳೊಂದಿಗೆ SEBI ಕೂಡ ಬಂದಿದೆ ಮತ್ತು ಟಾಪ್ 15 ನಗರಗಳನ್ನು ಮೀರಿ ವಿಸ್ತರಿಸಲು ಪ್ರಯತ್ನಿಸುತ್ತಿದೆ. ವಿವಿಧ ಹೂಡಿಕೆದಾರ-ಸ್ನೇಹಿ ಉಪಕ್ರಮಗಳೊಂದಿಗೆ, ನಿರ್ವಹಣೆ ಅಥವಾ AUM ಅಡಿಯಲ್ಲಿ ಉದ್ಯಮ ಆಸ್ತಿಗಳು ವರ್ಷಗಳಲ್ಲಿ ಏರಿಕೆ ಕಂಡಿವೆ. ಹೆಚ್ಚಾಗುವುದರೊಂದಿಗೆಆದಾಯ, ಜನಸಂಖ್ಯೆಯ ನಗರೀಕರಣ, ತಂತ್ರಜ್ಞಾನದ ಮೂಲಕ ಹೆಚ್ಚುತ್ತಿರುವ ವ್ಯಾಪ್ತಿಯು, ಉತ್ತಮ ಸಂಪರ್ಕ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಉದ್ಯಮವು ಉಜ್ವಲ ಭವಿಷ್ಯಕ್ಕಾಗಿದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.