ಭಾರತದಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ರಚನೆ

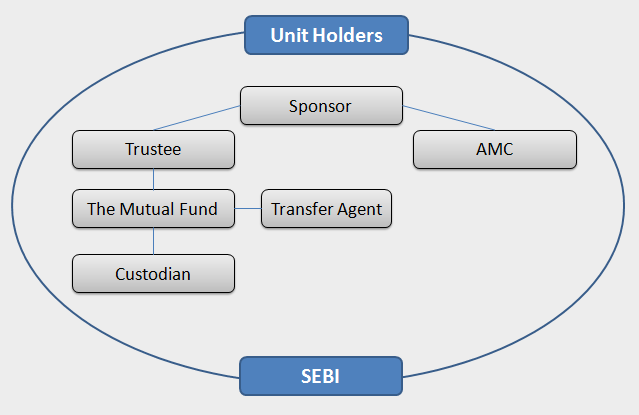

ನ ರಚನೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಭಾರತದಲ್ಲಿ ಮೂರು ಹಂತದ ಒಂದು ಇತರ ಗಣನೀಯ ಘಟಕಗಳೊಂದಿಗೆ ಬರುತ್ತದೆ. ಇದು ವಿವಿಧ AMC ಗಳು ಅಥವಾ ಬ್ಯಾಂಕ್ಗಳು ವಿವಿಧ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ರಚಿಸುವುದು ಅಥವಾ ತೇಲುವ ಬಗ್ಗೆ ಮಾತ್ರವಲ್ಲ. ಆದಾಗ್ಯೂ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರಚನೆಯಲ್ಲಿ ಪ್ರಮುಖ ಪಾತ್ರ ವಹಿಸುವ ಕೆಲವು ಇತರ ಆಟಗಾರರು ಇದ್ದಾರೆ. ಪ್ರಕ್ರಿಯೆಯಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ಮೂರು ವಿಭಿನ್ನ ಘಟಕಗಳಿವೆ - ಪ್ರಾಯೋಜಕರು (ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ರಚಿಸುವವರು), ಟ್ರಸ್ಟಿಗಳು ಮತ್ತು ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿ (ನಿಧಿ ನಿರ್ವಹಣೆಯನ್ನು ನೋಡಿಕೊಳ್ಳುತ್ತಾರೆ). ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ರಚನೆಯು ಈ ಕಾರಣದಿಂದಾಗಿ ಅಸ್ತಿತ್ವಕ್ಕೆ ಬಂದಿದೆSEBI (ಸೆಕ್ಯುರಿಟೀಸ್ ಅಂಡ್ ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ) ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೆಗ್ಯುಲೇಷನ್ಸ್, 1996 ಇದು ಎಲ್ಲಾ ವಹಿವಾಟುಗಳಲ್ಲಿ ಪ್ರಾಥಮಿಕ ಕಾವಲುಗಾರನ ಪಾತ್ರವನ್ನು ವಹಿಸುತ್ತದೆ. ಈ ನಿಯಮಗಳ ಅಡಿಯಲ್ಲಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಸಾರ್ವಜನಿಕ ಟ್ರಸ್ಟ್ ಆಗಿ ರಚಿಸಲಾಗಿದೆ. ನಾವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ರಚನೆಯನ್ನು ವಿವರವಾದ ರೀತಿಯಲ್ಲಿ ಪರಿಶೀಲಿಸುತ್ತೇವೆ.

ಒಂದು ಅವಲೋಕನ

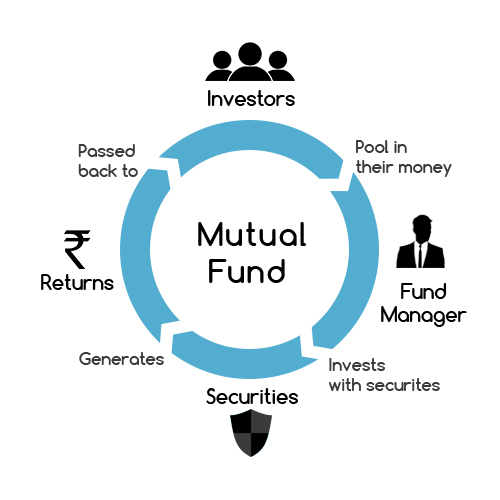

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಎಂದು ಕರೆಯಲ್ಪಡುವ ಜನಪ್ರಿಯತೆಯು ವಾಸ್ತವದಲ್ಲಿ ವ್ಯಾಪಾರದ ಪ್ರಕಾರವಾಗಿದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ವ್ಯವಹಾರದಲ್ಲಿ, ಸುಮಾರು 30-40 ಕಂಪನಿಗಳು ಮತ್ತು ಸಂಸ್ಥೆಗಳನ್ನು ಫಂಡ್ ಹೌಸ್ ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ.

ಇವುಗಳನ್ನು ನೋಂದಾಯಿಸಲಾಗಿದೆ ಮತ್ತು ಸೆಕ್ಯುರಿಟೀಸ್ ಅಂಡ್ ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ (SEBI) ಎಂದು ಕರೆಯಲ್ಪಡುವ ಸರ್ಕಾರಿ ನಿಯಂತ್ರಣ ಸಂಸ್ಥೆ ಮೂಲಕ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ನಿರ್ವಹಿಸಲು ಭತ್ಯೆಯನ್ನು ಪಡೆದುಕೊಂಡಿದೆ.

ಇಂತಹ ಯೋಜನೆಗಳನ್ನು ಹೂಡಿಕೆದಾರರು ದಿನನಿತ್ಯ ಖರೀದಿಸುತ್ತಾರೆ ಮತ್ತು ಮಾರಾಟ ಮಾಡುತ್ತಾರೆ, ಅವರು ಸಾಮಾನ್ಯ ಜನರು. ಮೂಲಭೂತವಾಗಿ, ಇದು ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ವ್ಯವಹಾರ > ಫಂಡ್ ಹೌಸ್ > ವೈಯಕ್ತಿಕ ಯೋಜನೆ > ಹೂಡಿಕೆದಾರರು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರಚನೆ

ನಿಧಿ ಪ್ರಾಯೋಜಕರು

ಭಾರತದಲ್ಲಿನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಮೂರು ಹಂತದ ರಚನೆಯಲ್ಲಿ ಫಂಡ್ ಪ್ರಾಯೋಜಕರು ಮೊದಲ ಪದರವಾಗಿದೆ. ಫಂಡ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಮೂಲಕ ಹಣವನ್ನು ಗಳಿಸಲು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಹೊಂದಿಸಬಹುದಾದ ಯಾವುದೇ ವ್ಯಕ್ತಿ ಅಥವಾ ಯಾವುದೇ ಘಟಕವನ್ನು ಫಂಡ್ ಪ್ರಾಯೋಜಕರು ಎಂದು SEBI ನಿಯಮಗಳು ಹೇಳುತ್ತವೆ. ನಿಧಿಯ ಹೂಡಿಕೆಯನ್ನು ನಿರ್ವಹಿಸುವ ಸಹವರ್ತಿ ಕಂಪನಿಯ ಮೂಲಕ ಈ ನಿಧಿ ನಿರ್ವಹಣೆಯನ್ನು ಮಾಡಲಾಗುತ್ತದೆ. ಪ್ರಾಯೋಜಕರನ್ನು ಸಹವರ್ತಿ ಕಂಪನಿಯ ಪ್ರವರ್ತಕರಾಗಿ ಕಾಣಬಹುದು. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಸ್ಥಾಪನೆಗೆ ಅನುಮತಿ ಪಡೆಯಲು ಪ್ರಾಯೋಜಕರು ಸೆಬಿಯನ್ನು ಸಂಪರ್ಕಿಸಬೇಕು. ಆದಾಗ್ಯೂ, ಒಬ್ಬ ಪ್ರಾಯೋಜಕರು ಮಾತ್ರ ಕೆಲಸ ಮಾಡಲು ಅನುಮತಿಸುವುದಿಲ್ಲ. SEBI ಆರಂಭಕ್ಕೆ ಒಪ್ಪಿಗೆ ನೀಡಿದ ನಂತರ, ಭಾರತೀಯ ಟ್ರಸ್ಟ್ ಆಕ್ಟ್, 1882 ರ ಅಡಿಯಲ್ಲಿ ಸಾರ್ವಜನಿಕ ಟ್ರಸ್ಟ್ ಅನ್ನು ರಚಿಸಲಾಗುತ್ತದೆ ಮತ್ತು SEBI ನಲ್ಲಿ ನೋಂದಾಯಿಸಲಾಗಿದೆ. ಟ್ರಸ್ಟ್ನ ಯಶಸ್ವಿ ರಚನೆಯ ನಂತರ, ಟ್ರಸ್ಟಿಗಳನ್ನು SEBI ಯಲ್ಲಿ ನೋಂದಾಯಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ಟ್ರಸ್ಟ್ ಅನ್ನು ನಿರ್ವಹಿಸಲು, ಯೂನಿಟ್ ಹೋಲ್ಡರ್ನ ಆಸಕ್ತಿಯನ್ನು ರಕ್ಷಿಸಲು ಮತ್ತು SEBI ಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ನಿಯಮಾವಳಿಗಳನ್ನು ಅನುಸರಿಸಲು ನೇಮಿಸಲಾಗುತ್ತದೆ. ತರುವಾಯ, ನಿಧಿಯ ನಿರ್ವಹಣೆಯನ್ನು ನಿಯಂತ್ರಿಸಲು ಕಂಪನಿಗಳ ಕಾಯಿದೆ, 1956 ಅನ್ನು ಅನುಸರಿಸಬೇಕಾದ ಪ್ರಾಯೋಜಕರಿಂದ ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಯನ್ನು ರಚಿಸಲಾಗಿದೆ.

ಪ್ರಾಯೋಜಕರು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಕಂಪನಿಯನ್ನು ಉತ್ತೇಜಿಸುವ ಪ್ರಾಥಮಿಕ ಘಟಕವಾಗಿದೆ ಮತ್ತು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಸಾರ್ವಜನಿಕ ಹಣವನ್ನು ನಿಯಂತ್ರಿಸಲು ಹೋಗುತ್ತವೆ ಎಂದು ಪರಿಗಣಿಸಿ, ಫಂಡ್ ಪ್ರಾಯೋಜಕರಿಗೆ SEBI ನೀಡಿರುವ ಅರ್ಹತಾ ಮಾನದಂಡಗಳಿವೆ:

- ಪ್ರಾಯೋಜಕರು ಕನಿಷ್ಠ ಐದು ವರ್ಷಗಳವರೆಗೆ ಧನಾತ್ಮಕವಾಗಿ ಹಣಕಾಸು ಸೇವೆಗಳಲ್ಲಿ ಅನುಭವವನ್ನು ಹೊಂದಿರಬೇಕುನಿವ್ವಳ ಎಲ್ಲಾ ಹಿಂದಿನ ಐದು ವರ್ಷಗಳವರೆಗೆ.

- ಕಳೆದ ವರ್ಷದಲ್ಲಿ ಪ್ರಾಯೋಜಕರ ನಿವ್ವಳ ಮೌಲ್ಯವು ಗಿಂತ ಹೆಚ್ಚಾಗಿರಬೇಕುಬಂಡವಾಳ AMC ಯ ಕೊಡುಗೆ.

- ಪ್ರಾಯೋಜಕರು ಕಳೆದ ವರ್ಷವನ್ನು ಒಳಗೊಂಡಿರುವ ಐದು ವರ್ಷಗಳಲ್ಲಿ ಕನಿಷ್ಠ ಮೂರು ವರ್ಷಗಳಲ್ಲಿ ಲಾಭವನ್ನು ತೋರಿಸಬೇಕು.

- ಪ್ರಾಯೋಜಕರು ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಯ ನಿವ್ವಳ ಮೌಲ್ಯದಲ್ಲಿ ಕನಿಷ್ಠ 40% ಪಾಲನ್ನು ಹೊಂದಿರಬೇಕು.

ಇದು ಸ್ಪಷ್ಟವಾಗಿರಬಹುದಾದಷ್ಟು, ಪ್ರಾಯೋಜಕರ ಪಾತ್ರವು ಸಾಕಷ್ಟು ಮಹತ್ವದ್ದಾಗಿದೆ ಮತ್ತು ಹೆಚ್ಚಿನ ಪ್ರಮಾಣದ ವಿಶ್ವಾಸಾರ್ಹತೆಯನ್ನು ಹೊಂದಿರಬೇಕು. ಕಟ್ಟುನಿಟ್ಟಾದ ಮತ್ತು ಕಠಿಣ ನಿಯಮಗಳು ಪ್ರಾಯೋಜಕರು ಸಾಕಷ್ಟು ಹೊಂದಿರಬೇಕು ಎಂದು ವ್ಯಾಖ್ಯಾನಿಸುತ್ತದೆದ್ರವ್ಯತೆ ಹಾಗೆಯೇ ಯಾವುದೇ ಹಣಕಾಸಿನ ಬಿಕ್ಕಟ್ಟು ಅಥವಾ ಕುಸಿತದ ಸಂದರ್ಭದಲ್ಲಿ ಹೂಡಿಕೆದಾರರ ಹಣವನ್ನು ಹಿಂದಿರುಗಿಸುವ ನಿಷ್ಠೆ.

ಹೀಗಾಗಿ, ಮೇಲಿನ ಮಾನದಂಡಗಳನ್ನು ಪೂರೈಸುವ ಯಾವುದೇ ಘಟಕವನ್ನು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಪ್ರಾಯೋಜಕರು ಎಂದು ಕರೆಯಬಹುದು.

ಟ್ರಸ್ಟ್ ಮತ್ತು ಟ್ರಸ್ಟಿಗಳು

ಭಾರತದಲ್ಲಿನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ರಚನೆಯ ಎರಡನೇ ಪದರವನ್ನು ಟ್ರಸ್ಟ್ ಮತ್ತು ಟ್ರಸ್ಟಿಗಳು ರೂಪಿಸುತ್ತಾರೆ. ನಿಧಿಯ ರಕ್ಷಕರು ಎಂದೂ ಕರೆಯಲ್ಪಡುವ, ಟ್ರಸ್ಟಿಗಳನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ನಿಧಿ ಪ್ರಾಯೋಜಕರು ನೇಮಿಸಿಕೊಳ್ಳುತ್ತಾರೆ. ಹೆಸರಿನೊಂದಿಗೆ ಗ್ರಹಿಸಬಹುದಾದಂತೆಯೇ, ಹೂಡಿಕೆದಾರರ ನಂಬಿಕೆಯನ್ನು ಕಾಪಾಡಿಕೊಳ್ಳಲು ಮತ್ತು ನಿಧಿಯ ಬೆಳವಣಿಗೆಯನ್ನು ಪತ್ತೆಹಚ್ಚಲು ಅವರು ನಿರ್ಣಾಯಕ ಪಾತ್ರವನ್ನು ವಹಿಸುತ್ತಾರೆ.

ಟ್ರಸ್ಟ್ ಎಂಬ ಡಾಕ್ಯುಮೆಂಟ್ ಮೂಲಕ ಟ್ರಸ್ಟಿಗಳ ಪರವಾಗಿ ನಿಧಿ ಪ್ರಾಯೋಜಕರು ಟ್ರಸ್ಟ್ ಅನ್ನು ರಚಿಸುತ್ತಾರೆಪತ್ರ. ಟ್ರಸ್ಟ್ ಅನ್ನು ಟ್ರಸ್ಟಿಗಳು ನಿರ್ವಹಿಸುತ್ತಾರೆ ಮತ್ತು ಅವರು ಹೂಡಿಕೆದಾರರಿಗೆ ಜವಾಬ್ದಾರರಾಗಿರುತ್ತಾರೆ. ನಿಧಿ ಮತ್ತು ಸ್ವತ್ತುಗಳ ಪ್ರಾಥಮಿಕ ರಕ್ಷಕರಾಗಿ ಅವರನ್ನು ಕಾಣಬಹುದು. ಟ್ರಸ್ಟಿಗಳನ್ನು ಎರಡು ರೀತಿಯಲ್ಲಿ ರಚಿಸಬಹುದು - ಟ್ರಸ್ಟಿ ಕಂಪನಿ ಅಥವಾ ಟ್ರಸ್ಟಿಗಳ ಮಂಡಳಿ. ಟ್ರಸ್ಟಿಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಚಟುವಟಿಕೆಗಳನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಲು ಕೆಲಸ ಮಾಡುತ್ತಾರೆ ಮತ್ತು ಸೆಬಿ (ಮ್ಯೂಚುಯಲ್ ಫಂಡ್) ನಿಯಮಗಳೊಂದಿಗೆ ಅದರ ಅನುಸರಣೆಯನ್ನು ಪರಿಶೀಲಿಸುತ್ತಾರೆ. ಅವರು ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಯ ವ್ಯವಸ್ಥೆಗಳು, ಕಾರ್ಯವಿಧಾನಗಳು ಮತ್ತು ಒಟ್ಟಾರೆ ಕೆಲಸವನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡುತ್ತಾರೆ. ಟ್ರಸ್ಟಿಗಳ ಅನುಮೋದನೆಯಿಲ್ಲದೆ, AMC ಸಾಧ್ಯವಿಲ್ಲಫ್ಲೋಟ್ ಯಾವುದೇ ಯೋಜನೆಮಾರುಕಟ್ಟೆ. AMC ಯ ಚಟುವಟಿಕೆಗಳ ಬಗ್ಗೆ ಟ್ರಸ್ಟಿಗಳು ಪ್ರತಿ ಆರು ತಿಂಗಳಿಗೊಮ್ಮೆ SEBI ಗೆ ವರದಿ ಮಾಡಬೇಕು. ಅಲ್ಲದೆ, AMC ಮತ್ತು ಪ್ರಾಯೋಜಕರ ನಡುವಿನ ಯಾವುದೇ ರೀತಿಯ ಆಸಕ್ತಿಯ ಸಂಘರ್ಷವನ್ನು ತಪ್ಪಿಸಲು SEBI ಬಿಗಿಯಾದ ಪಾರದರ್ಶಕತೆ ನಿಯಮಗಳನ್ನು ಸ್ಥಾಪಿಸಿದೆ. ಆದ್ದರಿಂದ, ಟ್ರಸ್ಟಿಗಳು ಸ್ವತಂತ್ರವಾಗಿ ವರ್ತಿಸುವುದು ಮತ್ತು ಹೂಡಿಕೆದಾರರು ಕಷ್ಟಪಟ್ಟು ಸಂಪಾದಿಸಿದ ಹಣವನ್ನು ರಕ್ಷಿಸಲು ತೃಪ್ತಿದಾಯಕ ಕ್ರಮಗಳನ್ನು ತೆಗೆದುಕೊಳ್ಳುವುದು ನಿರ್ಣಾಯಕವಾಗಿದೆ. ಟ್ರಸ್ಟಿಗಳು ಸಹ SEBI ಅಡಿಯಲ್ಲಿ ನೋಂದಾಯಿಸಿಕೊಳ್ಳಬೇಕು. ಮತ್ತು ಹೆಚ್ಚುವರಿಯಾಗಿ, ಯಾವುದೇ ಷರತ್ತನ್ನು ಉಲ್ಲಂಘಿಸಿರುವುದು ಕಂಡುಬಂದಲ್ಲಿ ನೋಂದಾವಣೆಯನ್ನು ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಅಥವಾ ಅಮಾನತುಗೊಳಿಸುವ ಮೂಲಕ SEBI ಅವರ ನೋಂದಣಿಯನ್ನು ನಿಯಂತ್ರಿಸುತ್ತದೆ.

Talk to our investment specialist

ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳು

ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ರಚನೆಯಲ್ಲಿ ಮೂರನೇ ಪದರವಾಗಿದೆ. SEBI ಅಡಿಯಲ್ಲಿ ನೋಂದಾಯಿಸಲಾಗಿದೆ, ಇದು ಕಂಪನಿಗಳ ಕಾಯಿದೆ ಅಡಿಯಲ್ಲಿ ರಚಿಸಲಾದ ಒಂದು ರೀತಿಯ ಕಂಪನಿಯಾಗಿದೆ. ಹೂಡಿಕೆದಾರರ ಅಗತ್ಯತೆಗಳು ಮತ್ತು ಮಾರುಕಟ್ಟೆಯ ಸ್ವರೂಪಕ್ಕೆ ಅನುಗುಣವಾಗಿ ವಿವಿಧ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ತೇಲುವ ಉದ್ದೇಶವನ್ನು AMC ಹೊಂದಿದೆ. ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಯು ನಿಧಿ ವ್ಯವಸ್ಥಾಪಕರಾಗಿ ಅಥವಾ ಟ್ರಸ್ಟ್ಗೆ ಹೂಡಿಕೆ ವ್ಯವಸ್ಥಾಪಕರಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ. ನಿಧಿಯನ್ನು ನಿರ್ವಹಿಸಲು AMC ಗೆ ಸಣ್ಣ ಶುಲ್ಕವನ್ನು ಪಾವತಿಸಲಾಗುತ್ತದೆ. ಎಲ್ಲಾ ನಿಧಿ-ಸಂಬಂಧಿತ ಚಟುವಟಿಕೆಗಳಿಗೆ AMC ಕಾರಣವಾಗಿದೆ. ಇದು ವಿವಿಧ ಯೋಜನೆಗಳನ್ನು ಪ್ರಾರಂಭಿಸುತ್ತದೆ ಮತ್ತು ಅದನ್ನು ಪ್ರಾರಂಭಿಸುತ್ತದೆ. ಇದಲ್ಲದೆ, ಇದು ಪ್ರಾಯೋಜಕರು ಮತ್ತು ಟ್ರಸ್ಟಿಯೊಂದಿಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಸಹ ರಚಿಸುತ್ತದೆ ಮತ್ತು ಅದರ ಅಭಿವೃದ್ಧಿಯನ್ನು ನಿಯಂತ್ರಿಸುತ್ತದೆ. ಹಣವನ್ನು ನಿರ್ವಹಿಸಲು ಮತ್ತು ಸೇವೆಗಳನ್ನು ಒದಗಿಸಲು AMC ಬದ್ಧವಾಗಿದೆಹೂಡಿಕೆದಾರ. ಇದು ಬ್ರೋಕರ್ಗಳು, ಲೆಕ್ಕ ಪರಿಶೋಧಕರು, ಬ್ಯಾಂಕರ್ಗಳು, ರಿಜಿಸ್ಟ್ರಾರ್ಗಳು, ವಕೀಲರು ಇತ್ಯಾದಿಗಳಂತಹ ಇತರ ಅಂಶಗಳೊಂದಿಗೆ ಈ ಸೇವೆಗಳನ್ನು ವಿನಂತಿಸುತ್ತದೆ ಮತ್ತು ಒಟ್ಟಿಗೆ ಒಪ್ಪಂದವನ್ನು ಮಾಡಿಕೊಳ್ಳುವ ಮೂಲಕ ಅವರೊಂದಿಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ. AMC ಗಳ ನಡುವೆ ಯಾವುದೇ ಸಂಘರ್ಷವಿಲ್ಲ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು, ಕಂಪನಿಗಳ ವ್ಯಾಪಾರ ಚಟುವಟಿಕೆಗಳ ಮೇಲೆ ಕೆಲವು ನಿರ್ಬಂಧಗಳನ್ನು ವಿಧಿಸಲಾಗಿದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ರಚನೆಯಲ್ಲಿನ ಇತರ ಘಟಕಗಳು

ಕಸ್ಟೋಡಿಯನ್

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಸೆಕ್ಯುರಿಟೀಸ್ಗಳ ಸಂರಕ್ಷಣೆಗೆ ಜವಾಬ್ದಾರರಾಗಿರುವ ಅಂತಹ ಒಂದು ಘಟಕವೆಂದರೆ ಪಾಲಕರು. SEBI ಅಡಿಯಲ್ಲಿ ನೋಂದಾಯಿಸಲಾಗಿದೆ, ಅವರು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಹೂಡಿಕೆ ಖಾತೆಯನ್ನು ನಿರ್ವಹಿಸುತ್ತಾರೆ, ಭದ್ರತೆಗಳ ವಿತರಣೆ ಮತ್ತು ವರ್ಗಾವಣೆಯನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳುತ್ತಾರೆ. ಅಲ್ಲದೆ, ಪಾಲಕರು ಹೂಡಿಕೆದಾರರಿಗೆ ತಮ್ಮ ಹಿಡುವಳಿಗಳನ್ನು ನಿರ್ದಿಷ್ಟ ಸಮಯದಲ್ಲಿ ಅಪ್ಗ್ರೇಡ್ ಮಾಡಲು ಅವಕಾಶ ಮಾಡಿಕೊಡುತ್ತಾರೆ ಮತ್ತು ಅವರ ಹೂಡಿಕೆಗಳನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಲು ಅವರಿಗೆ ಸಹಾಯ ಮಾಡುತ್ತಾರೆ. ಅವರು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೂಡಿಕೆಯಲ್ಲಿ ಪಡೆದ ಬೋನಸ್ ಸಮಸ್ಯೆ, ಲಾಭಾಂಶಗಳು ಮತ್ತು ಆಸಕ್ತಿಗಳನ್ನು ಸಹ ಸಂಗ್ರಹಿಸುತ್ತಾರೆ ಮತ್ತು ಟ್ರ್ಯಾಕ್ ಮಾಡುತ್ತಾರೆ.

ರಿಜಿಸ್ಟ್ರಾರ್ ಮತ್ತು ವರ್ಗಾವಣೆ ಏಜೆಂಟ್ (RTAS)

RTA ಗಳು ಹೂಡಿಕೆದಾರರು ಮತ್ತು ನಿಧಿ ವ್ಯವಸ್ಥಾಪಕರ ನಡುವೆ ಅತ್ಯಗತ್ಯ ಲಿಂಕ್ ಆಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತವೆ. ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳಿಗೆ, ಅವರು ಹೂಡಿಕೆದಾರರ ವಿವರಗಳೊಂದಿಗೆ ನವೀಕರಿಸುವ ಮೂಲಕ ಸೇವೆ ಸಲ್ಲಿಸುತ್ತಾರೆ. ಮತ್ತು, ಹೂಡಿಕೆದಾರರಿಗೆ, ಅವರು ನಿಧಿಯ ಪ್ರಯೋಜನಗಳನ್ನು ತಲುಪಿಸುವ ಮೂಲಕ ಸೇವೆ ಸಲ್ಲಿಸುತ್ತಾರೆ. ಅವರು SEBI ಅಡಿಯಲ್ಲಿ ನೋಂದಾಯಿಸಲ್ಪಟ್ಟಿದ್ದಾರೆ ಮತ್ತು ವಿವಿಧ ಕಾರ್ಯಗಳು ಮತ್ತು ಜವಾಬ್ದಾರಿಗಳನ್ನು ನಿರ್ವಹಿಸುತ್ತಾರೆ. ಇವುಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ಸೇವೆಗಳನ್ನು ಒದಗಿಸುವ ಘಟಕಗಳಾಗಿವೆ. RTA ಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಕಾರ್ಯಾಚರಣೆಯ ಅಂಗದಂತಿವೆ. ಎಲ್ಲಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳ ಕಾರ್ಯಾಚರಣೆಗಳು ಒಂದೇ ರೀತಿಯಾಗಿರುವುದರಿಂದ, ಎಲ್ಲಾ 44 AMC ಗಳು RTA ಗಳ ಸೇವೆಗಳನ್ನು ಪಡೆಯಲು ಇದು ಪ್ರಮಾಣದಲ್ಲಿ ಮಿತವ್ಯಯ ಮತ್ತು ವೆಚ್ಚದಾಯಕವಾಗಿದೆ.CAMS, ಕಾರ್ವಿ, ಸುಂದರಂ, ಪ್ರಿನ್ಸಿಪಾಲ್, ಟೆಂಪಲ್ಟನ್, ಇತ್ಯಾದಿಗಳು ಭಾರತದಲ್ಲಿನ ಕೆಲವು ಪ್ರಸಿದ್ಧ ಆರ್ಟಿಎಗಳಾಗಿವೆ. ಅವರ ಸೇವೆಗಳು ಸೇರಿವೆ

- ಹೂಡಿಕೆದಾರರ ಅರ್ಜಿಯನ್ನು ಪ್ರಕ್ರಿಯೆಗೊಳಿಸಲಾಗುತ್ತಿದೆ

- ಹೂಡಿಕೆದಾರರ ವಿವರಗಳ ದಾಖಲೆಯನ್ನು ಇಟ್ಟುಕೊಳ್ಳುವುದು

- ಖಾತೆಯನ್ನು ಕಳುಹಿಸಲಾಗುತ್ತಿದೆಹೇಳಿಕೆಗಳ ಹೂಡಿಕೆದಾರರಿಗೆ

- ಆವರ್ತಕ ವರದಿಗಳನ್ನು ಕಳುಹಿಸಲಾಗುತ್ತಿದೆ

- ಲಾಭಾಂಶಗಳ ಪಾವತಿಗಳನ್ನು ಪ್ರಕ್ರಿಯೆಗೊಳಿಸುವುದು

- ಹೂಡಿಕೆದಾರರ ವಿವರಗಳನ್ನು ನವೀಕರಿಸುವುದು ಅಂದರೆ ಹೊಸ ಸದಸ್ಯರನ್ನು ಸೇರಿಸುವುದು ಮತ್ತು ನಿಧಿಯಿಂದ ಹಿಂತೆಗೆದುಕೊಂಡವರನ್ನು ತೆಗೆದುಹಾಕುವುದು.

ಆಡಿಟರ್

ಲೆಕ್ಕಪರಿಶೋಧಕರು ಲೆಕ್ಕಪತ್ರಗಳ ದಾಖಲೆ ಪುಸ್ತಕಗಳು ಮತ್ತು ವಿವಿಧ ಯೋಜನೆಗಳ ವಾರ್ಷಿಕ ವರದಿಗಳನ್ನು ಆಡಿಟ್ ಮಾಡುತ್ತಾರೆ ಮತ್ತು ಪರಿಶೀಲಿಸುತ್ತಾರೆ. ಪ್ರಾಯೋಜಕರು, ಟ್ರಸ್ಟಿಗಳು ಮತ್ತು AMC ಯ ಹಣಕಾಸಿನ ಲೆಕ್ಕಪರಿಶೋಧನೆಯ ಜವಾಬ್ದಾರಿಯನ್ನು ಹೊಂದಿರುವ ಸ್ವತಂತ್ರ ಕಾವಲು ನಾಯಿಗಳು ಎಂದು ಅವರನ್ನು ಕರೆಯಲಾಗುತ್ತದೆ. ಪ್ರತಿ AMC ಪುಸ್ತಕಗಳನ್ನು ವಿಶ್ಲೇಷಿಸಲು ಸ್ವತಂತ್ರ ಲೆಕ್ಕಪರಿಶೋಧಕರನ್ನು ನೇಮಿಸುತ್ತದೆ ಇದರಿಂದ ಅವುಗಳ ಪಾರದರ್ಶಕತೆ ಮತ್ತು ಸಮಗ್ರತೆಯನ್ನು ಹಾಗೇ ಇರಿಸುತ್ತದೆ.

ದಲ್ಲಾಳಿಗಳು

ಮುಖ್ಯವಾಗಿ, ದಲ್ಲಾಳಿಗಳು ಹೆಚ್ಚಿನ ಹೂಡಿಕೆದಾರರನ್ನು ಆಕರ್ಷಿಸಲು ಮತ್ತು ಹಣವನ್ನು ಪ್ರಸಾರ ಮಾಡಲು ಜವಾಬ್ದಾರಿಯೊಂದಿಗೆ ಕೆಲಸ ಮಾಡುತ್ತಾರೆ. ಸ್ಟಾಕ್ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಸೆಕ್ಯುರಿಟಿಗಳನ್ನು ಖರೀದಿಸಲು ಮತ್ತು ಮಾರಾಟ ಮಾಡಲು AMC ಬ್ರೋಕರ್ಗಳ ಸೇವೆಗಳನ್ನು ಬಳಸುತ್ತದೆ. ಇದಲ್ಲದೆ, ದಲ್ಲಾಳಿಗಳು ಮಾರುಕಟ್ಟೆಯನ್ನು ಅಧ್ಯಯನ ಮಾಡಬೇಕು ಮತ್ತು ಮಾರುಕಟ್ಟೆಯ ಭವಿಷ್ಯದ ಚಲನೆಯನ್ನು ಮುಂಗಾಣಬೇಕು. AMC ಗಳು ತಮ್ಮ ಮಾರುಕಟ್ಟೆ ಚಲನೆಗಳನ್ನು ಯೋಜಿಸಲು ಅನೇಕ ದಲ್ಲಾಳಿಗಳಿಂದ ಸಂಶೋಧನಾ ವರದಿಗಳು ಮತ್ತು ಶಿಫಾರಸುಗಳನ್ನು ಬಳಸುತ್ತವೆ.

ಮೂರು ಹಂತದ ಫಂಡ್ ಹೌಸ್ ರಚನೆಯ ಉದಾಹರಣೆ

ಈ ವ್ಯವಸ್ಥೆಯ ಪ್ರಕಾರ ಹಲವಾರು ಕಂಪನಿಗಳು ಮತ್ತು ಸಂಸ್ಥೆಗಳು ನಡೆಯುತ್ತಿದ್ದರೂ, ಪ್ರಮುಖ ಕಂಪನಿಗಳಲ್ಲಿ ಒಂದಾದ ಆದಿತ್ಯಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್. ಇದರ ರಚನೆಯು ಈ ಕೆಳಗಿನಂತೆ ಹೋಗುತ್ತದೆ:

ಪ್ರಾಯೋಜಕರು ಸನ್ ಲೈಫ್ (ಭಾರತ) AMC ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ Inc. ಮತ್ತು ಕೆನಡಾ ಮೂಲದ ಆದಿತ್ಯ ಬಿರ್ಲಾ ಕ್ಯಾಪಿಟಲ್ ಲಿಮಿಟೆಡ್ ನಡುವಿನ ಜಂಟಿ ಉದ್ಯಮ.

ಟ್ರಸ್ಟಿ ಆದಿತ್ಯ ಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ ಟ್ರಸ್ಟಿ ಪ್ರೈ. ಲಿಮಿಟೆಡ್

AMC ಆದಿತ್ಯ ಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ AMC ಲಿಮಿಟೆಡ್

ತೀರ್ಮಾನ

ಈಗ, ಇವರು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ನಿರ್ವಹಣೆಯಲ್ಲಿ ಪ್ರಮುಖ ಪಾತ್ರಗಳನ್ನು ವಹಿಸುವ ಭಾಗವಹಿಸುವವರು. ಅವುಗಳಲ್ಲಿ ಪ್ರತಿಯೊಂದೂ ವೈಯಕ್ತಿಕ ಜವಾಬ್ದಾರಿ ಮತ್ತು ಪಾತ್ರವನ್ನು ಹೊಂದಿದೆ. ಆದಾಗ್ಯೂ, ಇನ್ನೂ, ಅವರ ಕಾರ್ಯಚಟುವಟಿಕೆಯು ಒಂದಕ್ಕೊಂದು ಪರಸ್ಪರ ಸಂಬಂಧ ಹೊಂದಿದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಮೂರು ಹಂತದ ರಚನೆಯು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ವಿಶ್ವಾಸಾರ್ಹ ಸ್ವರೂಪವನ್ನು ಮನಸ್ಸಿನಲ್ಲಿಟ್ಟುಕೊಳ್ಳುತ್ತದೆ. ಸಿಸ್ಟಮ್ನ ಪ್ರತಿಯೊಂದು ಅಂಶವು ಸ್ವತಂತ್ರವಾಗಿ ಮತ್ತು ಪರಿಣಾಮಕಾರಿಯಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಎಂದು ಇದು ಖಚಿತಪಡಿಸುತ್ತದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಈ ರಚನೆಯು ಅಂತರಾಷ್ಟ್ರೀಯ ಮಾನದಂಡಗಳಿಗೆ ಅನುಗುಣವಾಗಿರುತ್ತದೆ ಮತ್ತು ಹೀಗಾಗಿ ರಚನೆಯ ಪ್ರತಿಯೊಂದು ಘಟಕದ ಜವಾಬ್ದಾರಿಗಳು ಮತ್ತು ಕಾರ್ಯಚಟುವಟಿಕೆಗಳ ಸರಿಯಾದ ಪ್ರತ್ಯೇಕತೆಯಿದೆ.

ಆನ್ಲೈನ್ನಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ?

Fincash.com ನಲ್ಲಿ ಜೀವಮಾನಕ್ಕಾಗಿ ಉಚಿತ ಹೂಡಿಕೆ ಖಾತೆಯನ್ನು ತೆರೆಯಿರಿ.

ನಿಮ್ಮ ನೋಂದಣಿ ಮತ್ತು KYC ಪ್ರಕ್ರಿಯೆಯನ್ನು ಪೂರ್ಣಗೊಳಿಸಿ

ದಾಖಲೆಗಳನ್ನು ಅಪ್ಲೋಡ್ ಮಾಡಿ (PAN, ಆಧಾರ್, ಇತ್ಯಾದಿ).ಮತ್ತು, ನೀವು ಹೂಡಿಕೆ ಮಾಡಲು ಸಿದ್ಧರಿದ್ದೀರಿ!

ಪದೇ ಪದೇ ಕೇಳಲಾಗುವ ಪ್ರಶ್ನೆಗಳು

1. ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯ (NAV) ಎಂದರೇನು?

ಎ. ನಿರ್ದಿಷ್ಟ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯ ಎಂದು ಉಲ್ಲೇಖಿಸಲಾಗುತ್ತದೆ (ಅವು ಅಲ್ಲ)

2. ನನಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ಮಾರಾಟ ಮಾಡುತ್ತಿರುವ ವಿತರಕರಿಗೆ ನಾನು ಪಾವತಿಸಬೇಕೇ?

ಎ. ಯಾವುದೇ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗೆ, ಯಾವುದೇ ಪ್ರವೇಶ ಲೋಡ್ ಶುಲ್ಕಗಳಿಲ್ಲ. ನೀವು ಪಾವತಿಸಲು ಆಯ್ಕೆ ಮಾಡಬಹುದು aವಿತರಕ ಮೇಲೆಆಧಾರ ವಿತರಕರು ಸಲ್ಲಿಸಿದ ಸೇವೆಗಳು ಸೇರಿದಂತೆ ವಿವಿಧ ಅಂಶಗಳ ನಿಮ್ಮ ಮೌಲ್ಯಮಾಪನ.

3. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಅರ್ಜಿ ನಮೂನೆಯನ್ನು ನಾನು ಹೇಗೆ ಭರ್ತಿ ಮಾಡಬಹುದು?

ಎ. ಫಾರ್ಮ್ ಅನ್ನು ಭರ್ತಿ ಮಾಡುವುದು ತುಂಬಾ ಸುಲಭದ ಕೆಲಸ. ಹೆಸರು, ಅರ್ಜಿ ಸಲ್ಲಿಸಿದ ಘಟಕಗಳ ಸಂಖ್ಯೆ, ವಿಳಾಸ ಮತ್ತು ಇತರವುಗಳಂತಹ ಕೇಳಲಾದ ವಿಷಯಗಳಿಗೆ ಸರಳವಾಗಿ ಉತ್ತರಿಸಿ.

4. ವ್ಯವಸ್ಥಿತ ಹೂಡಿಕೆ ಯೋಜನೆ (SIP) ಎಂದರೇನು?

ಎ. ಒಂದು ವ್ಯವಸ್ಥಿತಹೂಡಿಕೆ ಯೋಜನೆ (SIP) ಹೂಡಿಕೆದಾರರು ನಿಯಮಿತವಾಗಿ ಹೂಡಿಕೆ ಮಾಡಲು ಅನುವು ಮಾಡಿಕೊಡುವ ವ್ಯವಸ್ಥೆಯಾಗಿದೆ. ಇದರ ಮೂಲಕ, ನೀವು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಸಣ್ಣ ಮೊತ್ತವನ್ನೂ ಹೂಡಿಕೆ ಮಾಡಬಹುದು.

5. ನಾನು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಬಹುದೇ?

ಎ. ಹೌದು, ನೀನು ಮಾಡಬಹುದು. ರೂ.ವರೆಗಿನ ನಗದು ಹೂಡಿಕೆ. 50,000 ಪ್ರತಿ ಸಂದರ್ಶಕರಿಗೆ, ಪ್ರತಿ ಹಣಕಾಸು ವರ್ಷಕ್ಕೆ ಮತ್ತು ಪ್ರತಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗೆ ಅನುಮತಿಸಲಾಗಿದೆ.

6. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಅನಿವಾಸಿ ಭಾರತೀಯರಿಗೆ (ಎನ್ಆರ್ಐ) ಅನುಮತಿ ಇದೆಯೇ?

ಎ. ಹೌದು, ಅನಿವಾಸಿ ಭಾರತೀಯರು ಮಾಡಬಹುದುಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ. ಆದಾಗ್ಯೂ, ಅಗತ್ಯ ವಿವರಗಳು ಮತ್ತು ದಾಖಲೆಗಳನ್ನು ಸಲ್ಲಿಸಬೇಕು.

7. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ಸಂಬಂಧಿಸಿದ ಮಾಹಿತಿಯನ್ನು ನಾನು ಎಲ್ಲಿ ಕಂಡುಹಿಡಿಯಬಹುದು?

ಎ. ಪ್ರತಿಯೊಂದು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಆಯಾ ವೆಬ್ಸೈಟ್ಗಳನ್ನು ಹೊಂದಿವೆ. ಇನ್ನೂ, ನೀವು ಅಸೋಸಿಯೇಷನ್ ಆಫ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಸ್ ಇನ್ ಇಂಡಿಯಾ ವೆಬ್ಸೈಟ್ ಅನ್ನು ಪ್ರವೇಶಿಸಬಹುದು (AMFI) ಭೇಟಿ ನೀಡುವ ಮೂಲಕwww.amfindia.com. ಅಥವಾ, ನೀವು ಭೇಟಿ ನೀಡಬಹುದುwww.sebi.gov.in ಹೆಚ್ಚಿನ ಮಾಹಿತಿಯನ್ನು ಹುಡುಕಲು.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.