ഫിൻകാഷ് »മ്യൂച്വൽ ഫണ്ടുകൾ »സെബിയുടെ പുതിയ ഇക്വിറ്റി ഫണ്ട് വിഭാഗങ്ങൾ

Table of Contents

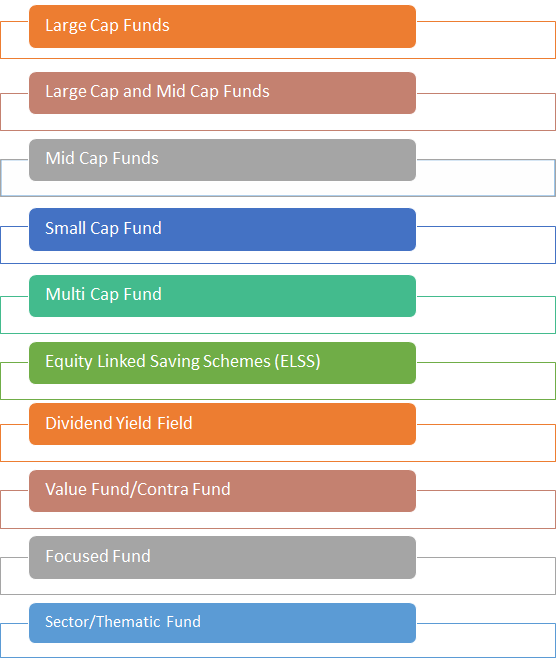

സെബി അവതരിപ്പിച്ച 10 പുതിയ ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ട് വിഭാഗങ്ങൾ

സെക്യൂരിറ്റീസ് ആൻഡ് എക്സ്ചേഞ്ച് ബോർഡ് ഓഫ് ഇന്ത്യ (സെബി) പുതിയതും വിശാലവുമായ വിഭാഗങ്ങൾ അവതരിപ്പിച്ചുമ്യൂച്വൽ ഫണ്ടുകൾ വ്യത്യസ്ത മ്യൂച്വൽ ഫണ്ടുകൾ ആരംഭിച്ച സമാന സ്കീമുകളിൽ ഏകീകൃതത കൊണ്ടുവരാൻ. ഉൽപ്പന്നങ്ങൾ താരതമ്യം ചെയ്യാനും മുമ്പ് ലഭ്യമായ വിവിധ ഓപ്ഷനുകൾ വിലയിരുത്താനും നിക്ഷേപകർക്ക് എളുപ്പം കണ്ടെത്താനാകുമെന്ന് ഇത് ലക്ഷ്യമിടുന്നു, ഉറപ്പാക്കുകനിക്ഷേപിക്കുന്നു ഒരു സ്കീമിൽ.

നിക്ഷേപകർക്ക് മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപം എളുപ്പമാക്കാൻ സെബി ഉദ്ദേശിക്കുന്നു, അതുവഴി നിക്ഷേപകർക്ക് അവരുടെ ആവശ്യങ്ങൾക്കനുസരിച്ച് നിക്ഷേപിക്കാം,സാമ്പത്തിക ലക്ഷ്യങ്ങൾ റിസ്ക് കഴിവും. 2017 ഒക്ടോബർ 6-ന് സെബി പുതിയ മ്യൂച്വൽ ഫണ്ട് വർഗ്ഗീകരണം പ്രചരിപ്പിച്ചു.മ്യൂച്വൽ ഫണ്ട് ഹൗസുകൾ അവരുടെ എല്ലാ ഇക്വിറ്റി സ്കീമുകളും (നിലവിലുള്ളതും ഭാവി സ്കീമും) 10 വ്യത്യസ്ത വിഭാഗങ്ങളായി തരംതിരിക്കുക. സെബി 16 പുതിയ വിഭാഗങ്ങളും അവതരിപ്പിച്ചുകടം മ്യൂച്വൽ ഫണ്ട്.

ഇക്വിറ്റി സ്കീമുകളിൽ പുതിയ വർഗ്ഗീകരണം

എന്താണ് ലാർജ് ക്യാപ്, മിഡ് ക്യാപ്, എന്നിങ്ങനെയുള്ള കാര്യങ്ങളിൽ സെബി വ്യക്തമായ വർഗ്ഗീകരണം നിശ്ചയിച്ചിട്ടുണ്ട്ചെറിയ തൊപ്പി:

| **വിപണി ക്യാപിറ്റലൈസേഷൻ | വിവരണം** |

|---|---|

| വലിയ തൊപ്പി കമ്പനി | ഫുൾ മാർക്കറ്റ് ക്യാപിറ്റലൈസേഷന്റെ കാര്യത്തിൽ 1 മുതൽ 100 വരെ കമ്പനി |

| മിഡ് ക്യാപ് കമ്പനി | സമ്പൂർണ്ണ വിപണി മൂലധനത്തിന്റെ അടിസ്ഥാനത്തിൽ 101 മുതൽ 250 വരെ കമ്പനികൾ |

| സ്മോൾ ക്യാപ് കമ്പനി | സമ്പൂർണ്ണ വിപണി മൂലധനത്തിന്റെ അടിസ്ഥാനത്തിൽ 251-ാമത്തെ കമ്പനി |

Talk to our investment specialist

പുതിയവയുടെ ലിസ്റ്റ് ഇതാഇക്വിറ്റി ഫണ്ട് അവരുടെ കൂടെ വിഭാഗങ്ങൾഅസറ്റ് അലോക്കേഷൻ പദ്ധതി:

1. ലാർജ് ക്യാപ് ഫണ്ട്

ലാർജ് ക്യാപ് സ്റ്റോക്കുകളിൽ പ്രധാനമായും നിക്ഷേപിക്കുന്ന ഫണ്ടുകളാണിത്. വലിയ ക്യാപ് സ്റ്റോക്കുകളിലെ എക്സ്പോഷർ സ്കീമിന്റെ മൊത്തം ആസ്തിയുടെ 80 ശതമാനമെങ്കിലും ആയിരിക്കണം.

2. ലാർജ് ആൻഡ് മിഡ് ക്യാപ് ഫണ്ട്

ലാർജ് & മിഡ് ക്യാപ് സ്റ്റോക്കുകളിൽ നിക്ഷേപിക്കുന്ന സ്കീമുകളാണിത്. ഈ ഫണ്ടുകൾ മിഡ്, ലാർജ് ക്യാപ് സ്റ്റോക്കുകളിൽ കുറഞ്ഞത് 35 ശതമാനം വീതം നിക്ഷേപിക്കും.

3. മിഡ് ക്യാപ് ഫണ്ട്

പ്രധാനമായും നിക്ഷേപിക്കുന്ന പദ്ധതിയാണിത്മിഡ് ക്യാപ് ഓഹരികൾ. സ്കീം അതിന്റെ മൊത്തം ആസ്തിയുടെ 65 ശതമാനം മിഡ് ക്യാപ് സ്റ്റോക്കുകളിൽ നിക്ഷേപിക്കും.

4. സ്മോൾ ക്യാപ് ഫണ്ട്

പോർട്ട്ഫോളിയോയ്ക്ക് അതിന്റെ മൊത്തം ആസ്തിയുടെ 65 ശതമാനമെങ്കിലും സ്മോൾ ക്യാപ് സ്റ്റോക്കുകളിൽ ഉണ്ടായിരിക്കണം.

5. മൾട്ടി ക്യാപ് ഫണ്ട്

ഈ ഇക്വിറ്റി സ്കീം മാർക്കറ്റ് ക്യാപ്പിലുടനീളം നിക്ഷേപിക്കുന്നു, അതായത്, ലാർജ് ക്യാപ്, മിഡ് ക്യാപ്, സ്മോൾ ക്യാപ്. അതിന്റെ മൊത്തം ആസ്തിയുടെ 65 ശതമാനമെങ്കിലും ഇക്വിറ്റികൾക്ക് അനുവദിക്കണം.

6. ELSS

ഇക്വിറ്റി ലിങ്ക്ഡ് സേവിംഗ്സ് സ്കീമുകൾ (ELSS) മൂന്ന് വർഷത്തെ ലോക്ക്-ഇൻ കാലയളവിൽ വരുന്ന ഒരു ടാക്സ് സേവിംഗ് ഫണ്ടാണ്. അതിന്റെ മൊത്തം ആസ്തിയുടെ 80 ശതമാനമെങ്കിലും ഇക്വിറ്റികളിൽ നിക്ഷേപിക്കണം.

7. ഡിവിഡന്റ് യീൽഡ് ഫണ്ട്

ഈ ഫണ്ട് പ്രധാനമായും ഡിവിഡന്റ് നൽകുന്ന സ്റ്റോക്കുകളിൽ നിക്ഷേപിക്കും. ഈ സ്കീം അതിന്റെ മൊത്തം ആസ്തിയുടെ കുറഞ്ഞത് 65 ശതമാനം ഓഹരികളിൽ നിക്ഷേപിക്കും, എന്നാൽ ലാഭവിഹിതം നൽകുന്ന സ്റ്റോക്കുകളിൽ.

8. മൂല്യ ഫണ്ട്

മൂല്യ നിക്ഷേപ തന്ത്രം പിന്തുടരുന്ന ഒരു ഇക്വിറ്റി ഫണ്ടാണിത്.

9. കൗണ്ടർ ഫണ്ട്

ഈ ഇക്വിറ്റി സ്കീം വിപരീത നിക്ഷേപ തന്ത്രം പിന്തുടരും. മൂല്യം/കോൺട്ര അതിന്റെ മൊത്തം ആസ്തിയുടെ 65 ശതമാനമെങ്കിലും ഇക്വിറ്റികളിൽ നിക്ഷേപിക്കും, എന്നാൽ ഒരു മ്യൂച്വൽ ഫണ്ട് ഹൗസിന് ഒന്നുകിൽമൂല്യ ഫണ്ട് അല്ലെങ്കിൽ എപശ്ചാത്തലത്തിൽ, എന്നാൽ രണ്ടും അല്ല.

10. ഫോക്കസ്ഡ് ഫണ്ട്

ഈ ഫണ്ട് വലിയ, ഇടത്തരം, ചെറുകിട അല്ലെങ്കിൽ മൾട്ടി-ക്യാപ് സ്റ്റോക്കുകളിൽ ശ്രദ്ധ കേന്ദ്രീകരിക്കും, എന്നാൽ പരമാവധി 30 സ്റ്റോക്കുകൾ ഉണ്ടായിരിക്കാം.കേന്ദ്രീകൃത ഫണ്ട് മൊത്തം ആസ്തിയുടെ 65 ശതമാനമെങ്കിലും ഇക്വിറ്റികളിൽ നിക്ഷേപിക്കാം.

11. സെക്ടർ/തീമാറ്റിക് ഫണ്ട്

ഒരു പ്രത്യേക മേഖലയിലോ തീമിലോ നിക്ഷേപിക്കുന്ന ഫണ്ടുകളാണിത്. ഈ സ്കീമുകളുടെ മൊത്തം ആസ്തിയുടെ 80 ശതമാനമെങ്കിലും ഒരു പ്രത്യേക മേഖലയിലോ തീമിലോ നിക്ഷേപിക്കും.

2022-ൽ നിക്ഷേപിക്കാനുള്ള മികച്ച ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹128.07

↑ 2.49 ₹8,843 9.5 4.1 18.3 15 23.5 11.6 Invesco India Growth Opportunities Fund Growth ₹89.58

↑ 0.87 ₹5,930 -1.1 -6.7 17.5 20.3 25.3 37.5 Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹11,172 -3.7 -9.9 15.6 19.6 21.8 45.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹58.51

↑ 1.20 ₹3,011 10.9 3.3 15 15.3 24 8.7 Sundaram Rural and Consumption Fund Growth ₹93.3766

↑ 1.12 ₹1,398 -0.3 -7.8 14.3 17.7 21.9 20.1 DSP BlackRock Equity Opportunities Fund Growth ₹586.037

↑ 6.48 ₹12,598 1.1 -6.1 13.8 18.9 25.9 23.9 Mirae Asset India Equity Fund Growth ₹106.324

↑ 1.65 ₹35,533 1.9 -3.9 10.4 10.8 20.2 12.7 Tata India Tax Savings Fund Growth ₹41.5516

↑ 0.60 ₹4,053 -2.3 -8.5 9.2 13.6 22.7 19.5 L&T India Value Fund Growth ₹100.954

↑ 0.93 ₹11,580 -1 -8.6 9 19.9 29.9 25.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.